El artículo 32 del Reglamento del Impuesto sobre la Renta de las Personas Físicas, aprobado por el Real Decreto 439/2007, de 30 de marzo, y el artículo 37 del Reglamento del Impuesto sobre el Valor Añadido, aprobado por el Real Decreto 1624/1992, de 29 de diciembre, establecen que el método de estimación objetiva del Impuesto sobre la Renta de las Personas Físicas y el régimen especial simplificado del Impuesto sobre el Valor Añadido se aplicarán a las actividades que determine el Ministro de Economía y Hacienda, en la actualidad, Ministro de Hacienda y Función Pública. Por tanto, la presente Orden tiene por objeto dar cumplimiento para el ejercicio 2018 a los mandatos contenidos en los mencionados preceptos reglamentarios.

Esta Orden mantiene la estructura de la Orden HFP/1823/2016, de 25 de noviembre, por la que se desarrollan para el año 2017 el método de estimación objetiva del Impuesto sobre la Renta de las Personas Físicas y el régimen especial simplificado del Impuesto sobre el Valor Añadido.

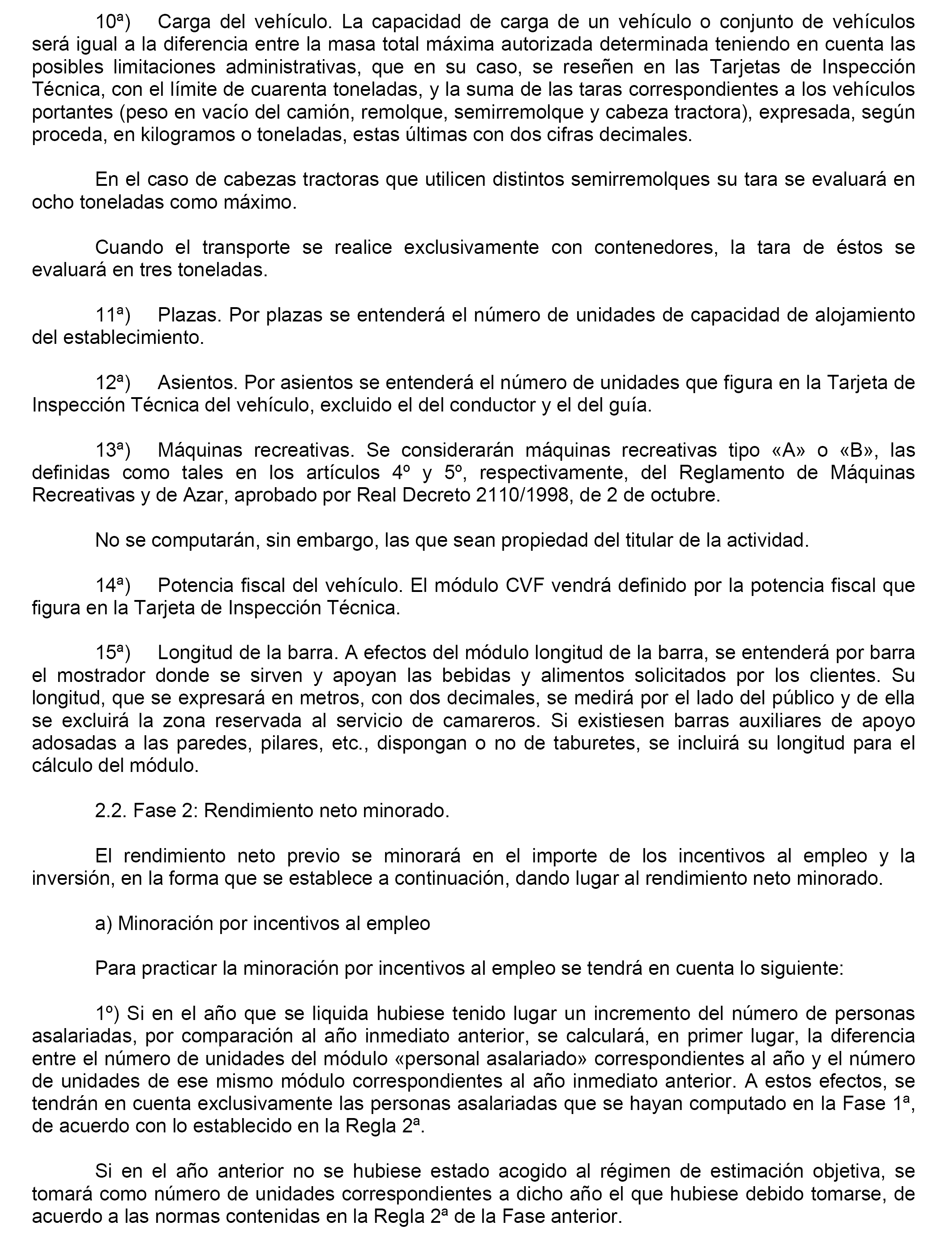

En relación con el Impuesto sobre la Renta de las Personas Físicas, se mantienen para el ejercicio 2018 la cuantía de los signos, índices o módulos, así como las instrucciones de aplicación. Asimismo, se mantiene la reducción del 5 por ciento sobre el rendimiento neto de módulos derivada de los acuerdos alcanzados en la Mesa del Trabajo Autónomo.

No obstante, se reduce el índice de rendimiento neto aplicable a la actividad agrícola de obtención de arroz, con el fin de adaptarlo a la realidad actual de este sector. Este nuevo índice se aplicará igualmente, de acuerdo con lo dispuesto en la disposición adicional quinta, al período impositivo 2017.

Por lo que se refiere al Impuesto sobre el Valor Añadido, la presente Orden también mantiene, para 2018, los módulos, así como las instrucciones para su aplicación, aplicables en el régimen especial simplificado en el año inmediato anterior.

Por último, se mantiene para este período la reducción sobre el rendimiento neto calculado por el método de estimación objetiva del Impuesto sobre la Renta de las Personas Físicas y sobre la cuota devengada por operaciones corrientes del régimen especial simplificado del Impuesto sobre el Valor Añadido para las actividades económicas desarrolladas en el término municipal de Lorca.

En su virtud, dispongo:

1. De conformidad con los artículos 32 del Reglamento del Impuesto sobre la Renta de las Personas Físicas, aprobado por el Real Decreto 439/2007, de 30 de marzo, y 37 del Reglamento del Impuesto sobre el Valor Añadido, aprobado por el artículo 1 del Real Decreto 1624/1992, de 29 de diciembre, el método de estimación objetiva del Impuesto sobre la Renta de las Personas Físicas y el régimen especial simplificado del Impuesto sobre el Valor Añadido serán aplicables a las actividades o sectores de actividad que a continuación se mencionan:

|

IAE |

Actividad económica |

|---|---|

|

División 0 |

Ganadería independiente. |

|

– |

Servicios de cría, guarda y engorde de ganado. |

|

– |

Otros trabajos, servicios y actividades accesorios realizados por agricultores o ganaderos que estén excluidos o no incluidos en el régimen especial de la agricultura, ganadería y pesca del Impuesto sobre el Valor Añadido. |

|

– |

Otros trabajos, servicios y actividades accesorios realizados por titulares de actividades forestales que estén excluidos o no incluidos en el régimen especial de la agricultura, ganadería y pesca del Impuesto sobre el Valor Añadido. |

|

– |

Aprovechamientos que correspondan al cedente en las actividades agrícolas desarrolladas en régimen de aparcería. |

|

– |

Aprovechamientos que correspondan al cedente en las actividades forestales desarrolladas en régimen de aparcería. |

|

– |

Procesos de transformación, elaboración o manufactura de productos naturales, vegetales o animales, que requieran el alta en un epígrafe correspondiente a actividades industriales en las Tarifas del Impuesto sobre Actividades Económicas y se realicen por los titulares de las explotaciones de las cuales se obtengan directamente dichos productos naturales. |

|

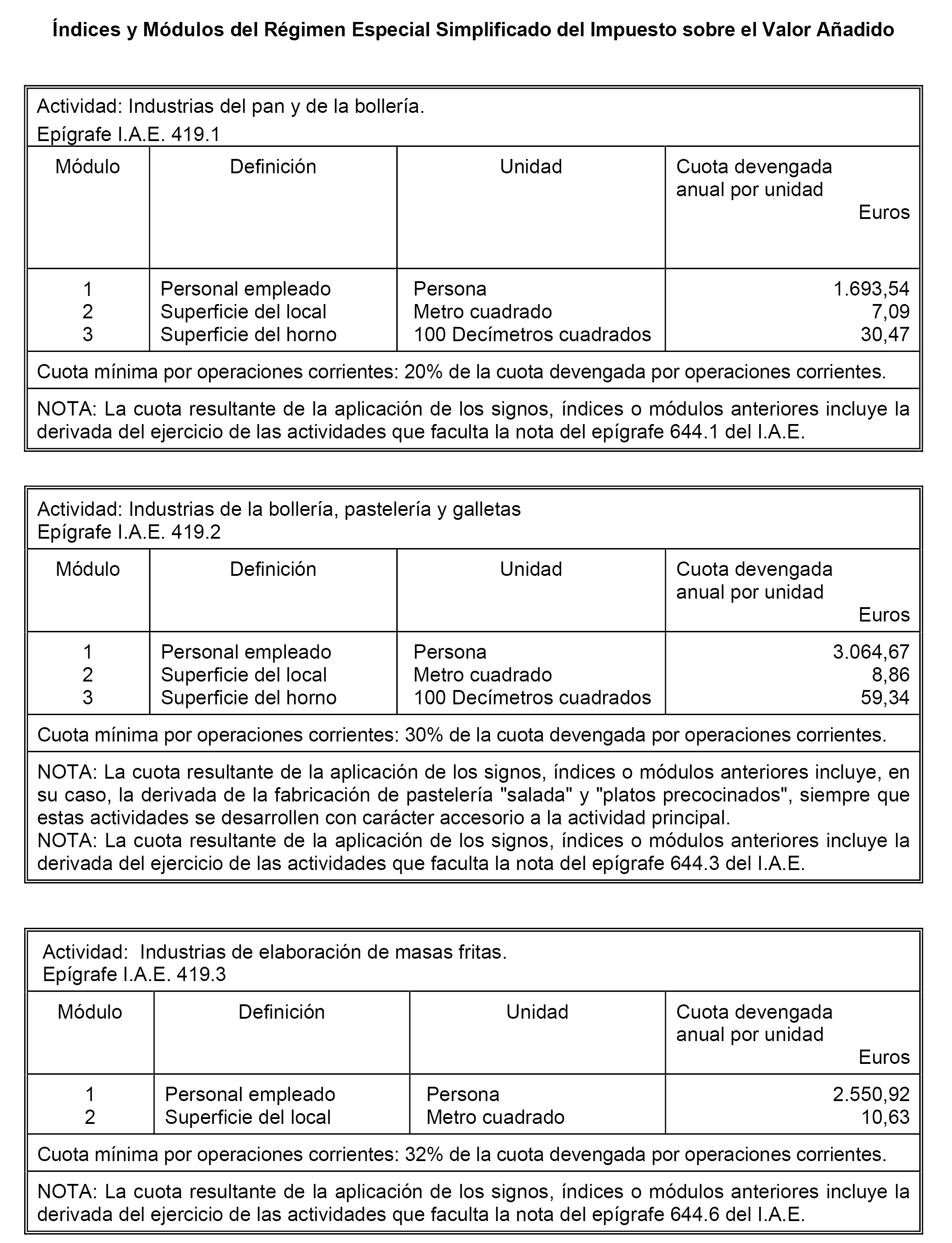

419.1 |

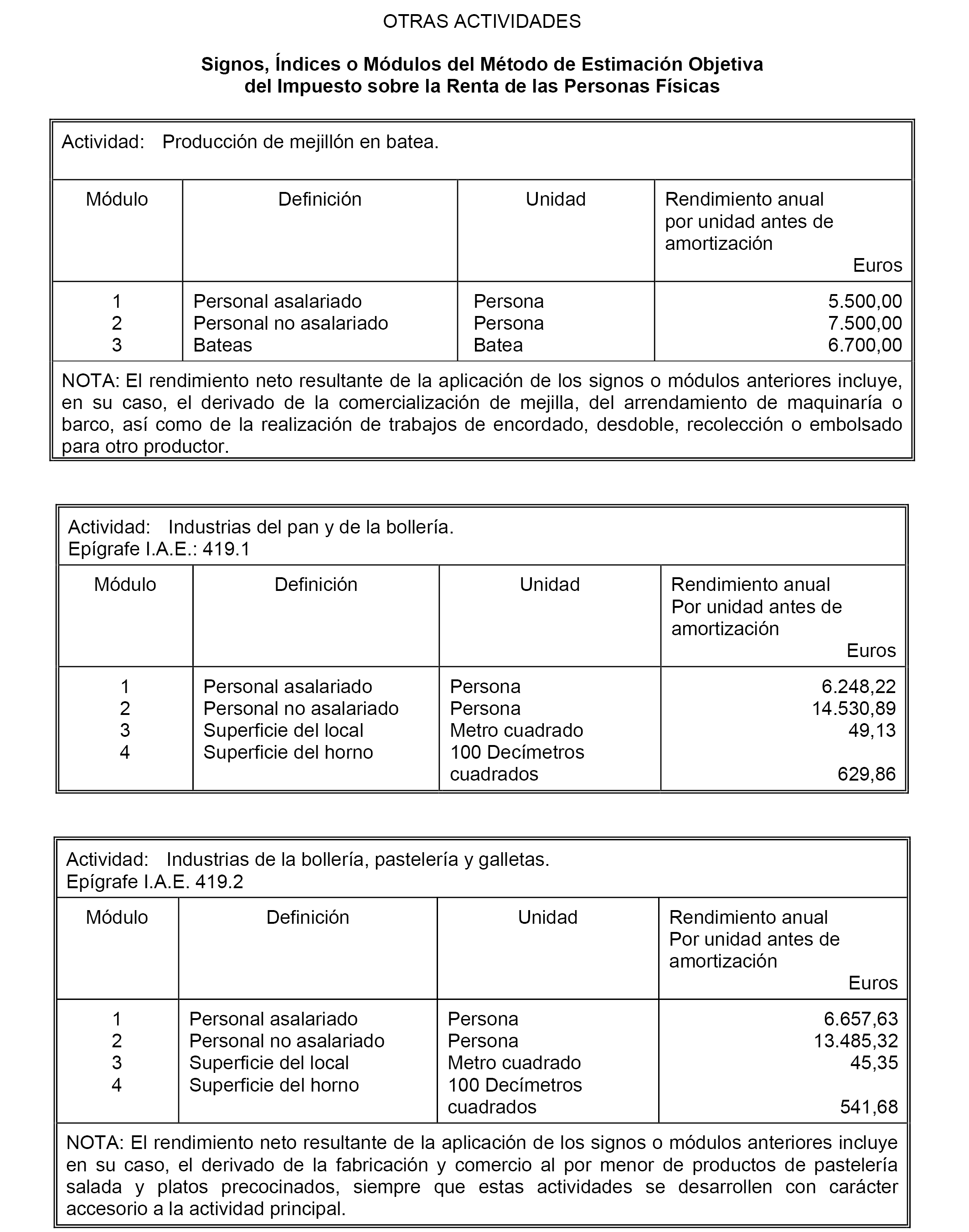

Industrias del pan y de la bollería. |

|

419.2 |

Industrias de la bollería, pastelería y galletas. |

|

419.3 |

Industrias de elaboración de masas fritas. |

|

423.9 |

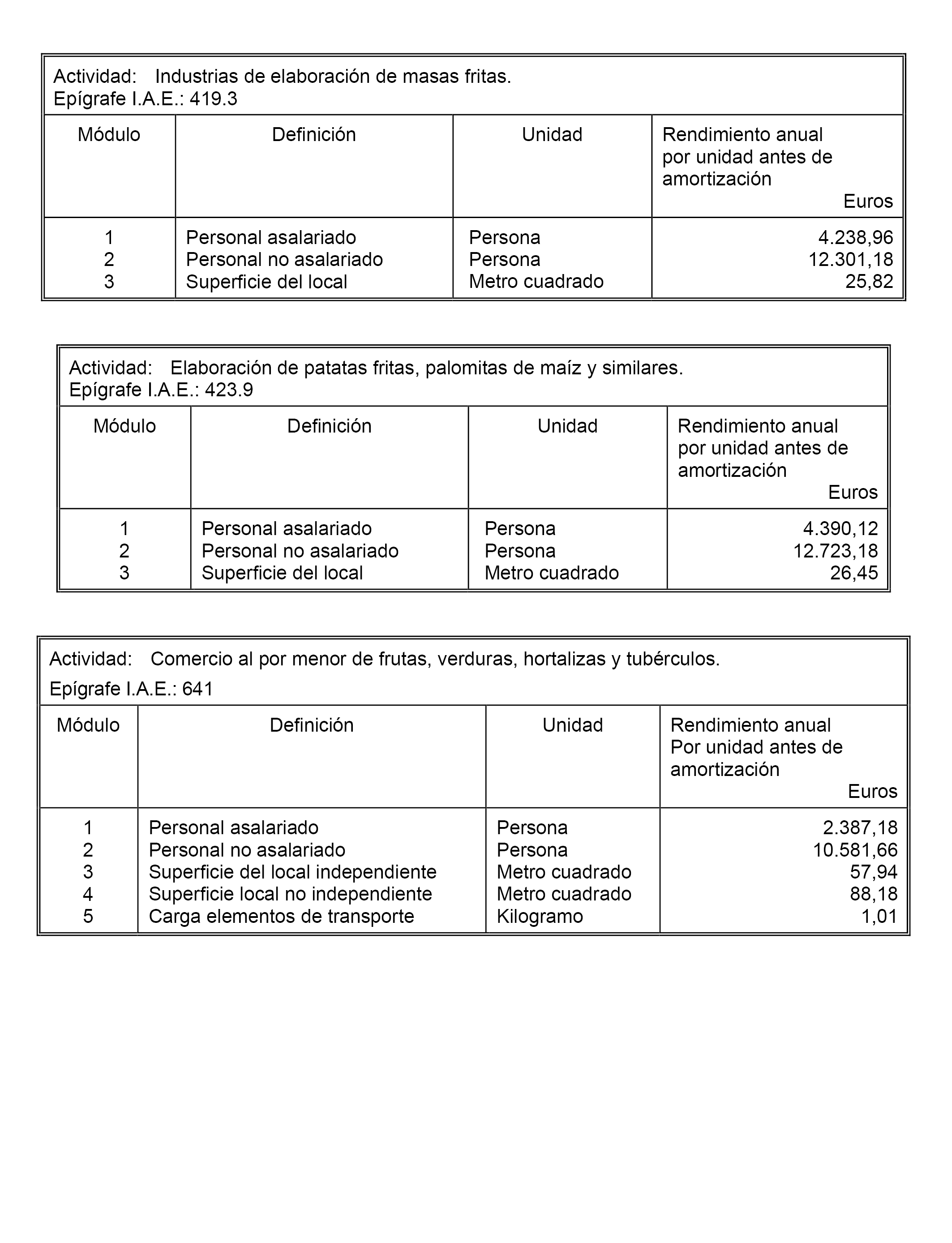

Elaboración de patatas fritas, palomitas de maíz y similares. |

|

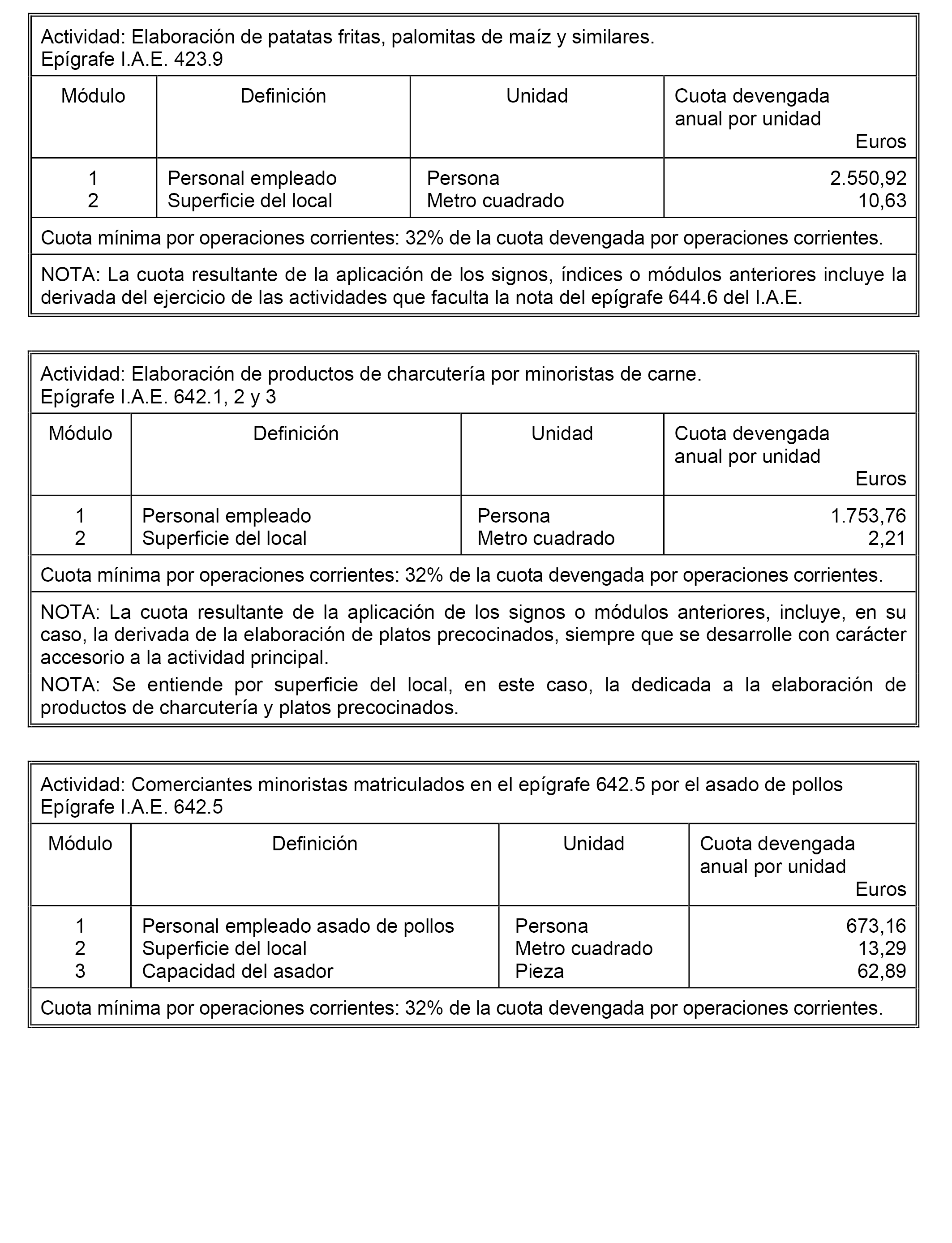

642.1, 2 y 3 |

Elaboración de productos de charcutería por minoristas de carne. |

|

642.5 |

Comerciantes minoristas matriculados en el epígrafe 642.5 por el asado de pollos. |

|

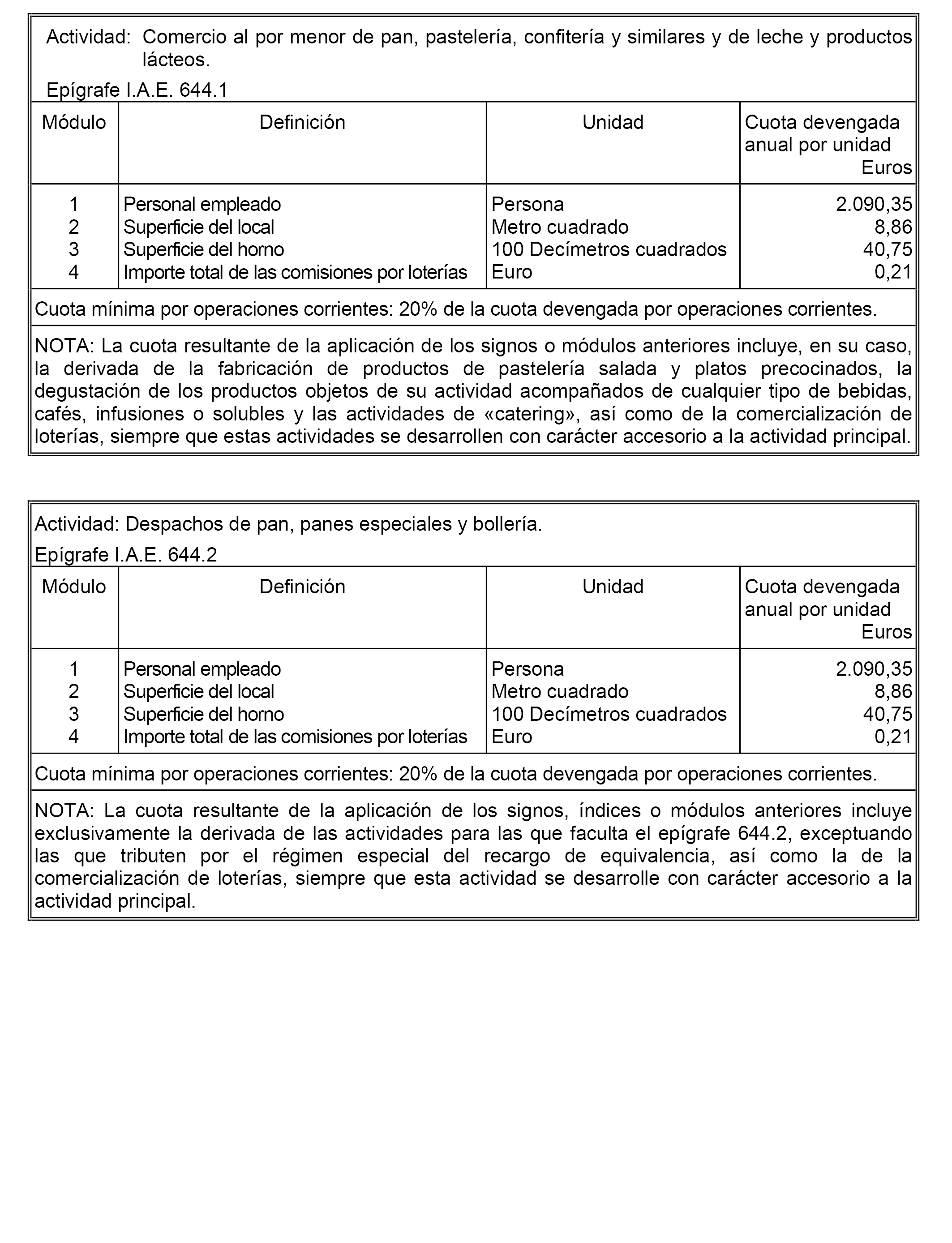

644.1 |

Comercio al por menor de pan, pastelería, confitería y similares y de leche y productos lácteos. |

|

644.2 |

Despachos de pan, panes especiales y bollería. |

|

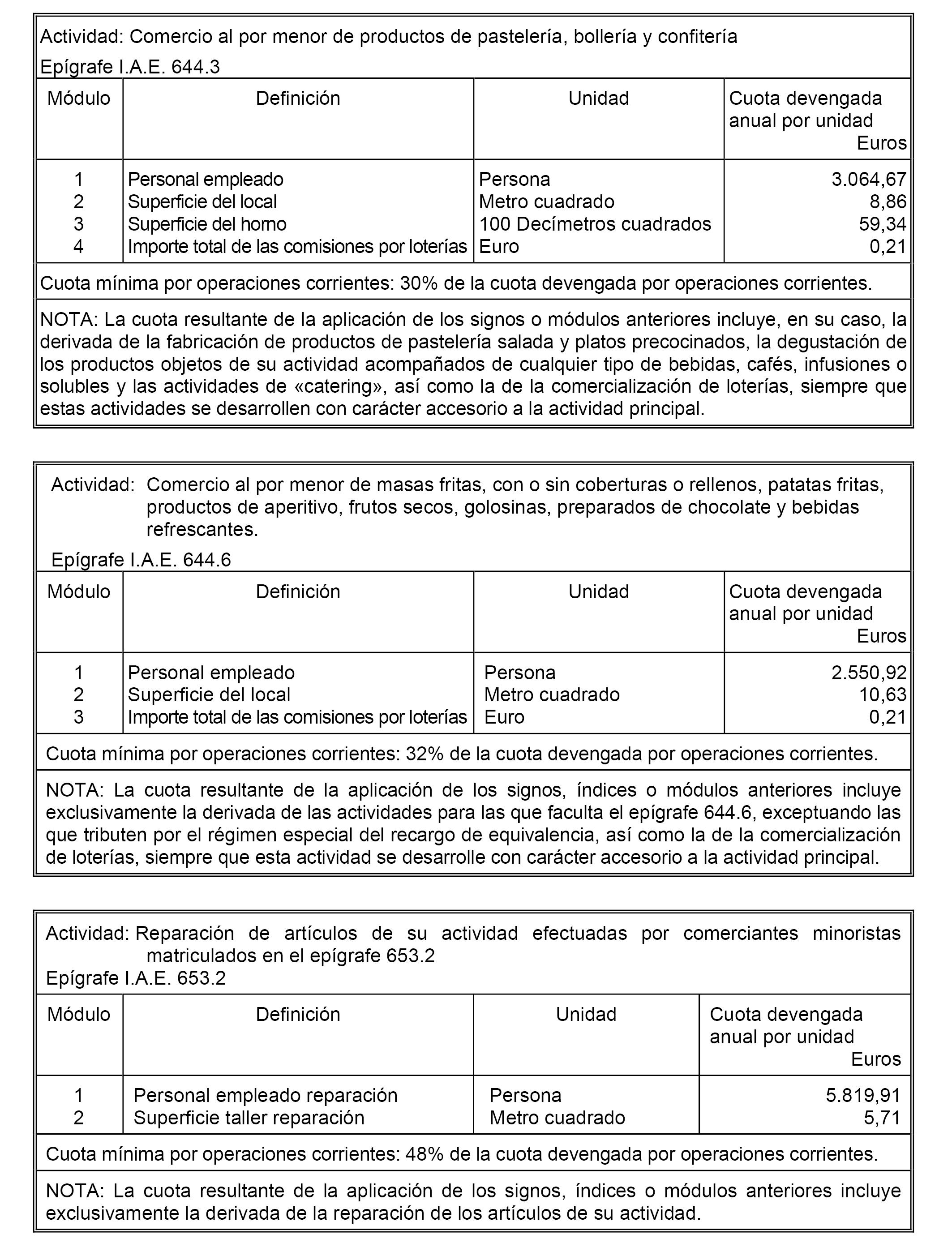

644.3 |

Comercio al por menor de productos de pastelería, bollería y confitería. |

|

644.6 |

Comercio al por menor de masas fritas, con o sin coberturas o rellenos, patatas fritas, productos de aperitivo, frutos secos, golosinas, preparados de chocolate y bebidas refrescantes. |

|

647.1 |

Comerciantes minoristas matriculados en el epígrafe 647.1 por el servicio de comercialización de loterías. |

|

647.2 y 3 |

Comerciantes minoristas matriculados en el epígrafe 647.2 y 3 por el servicio de comercialización de loterías. |

|

652.2 y 3 |

Comerciantes minoristas matriculados en el epígrafe 652.2 y 3 por el servicio de comercialización de loterías. |

|

653.2 |

Comercio al por menor de material y aparatos eléctricos, electrónicos, electrodomésticos y otros aparatos de uso doméstico accionados por otro tipo de energía distinta de la eléctrica, así como muebles de cocina |

|

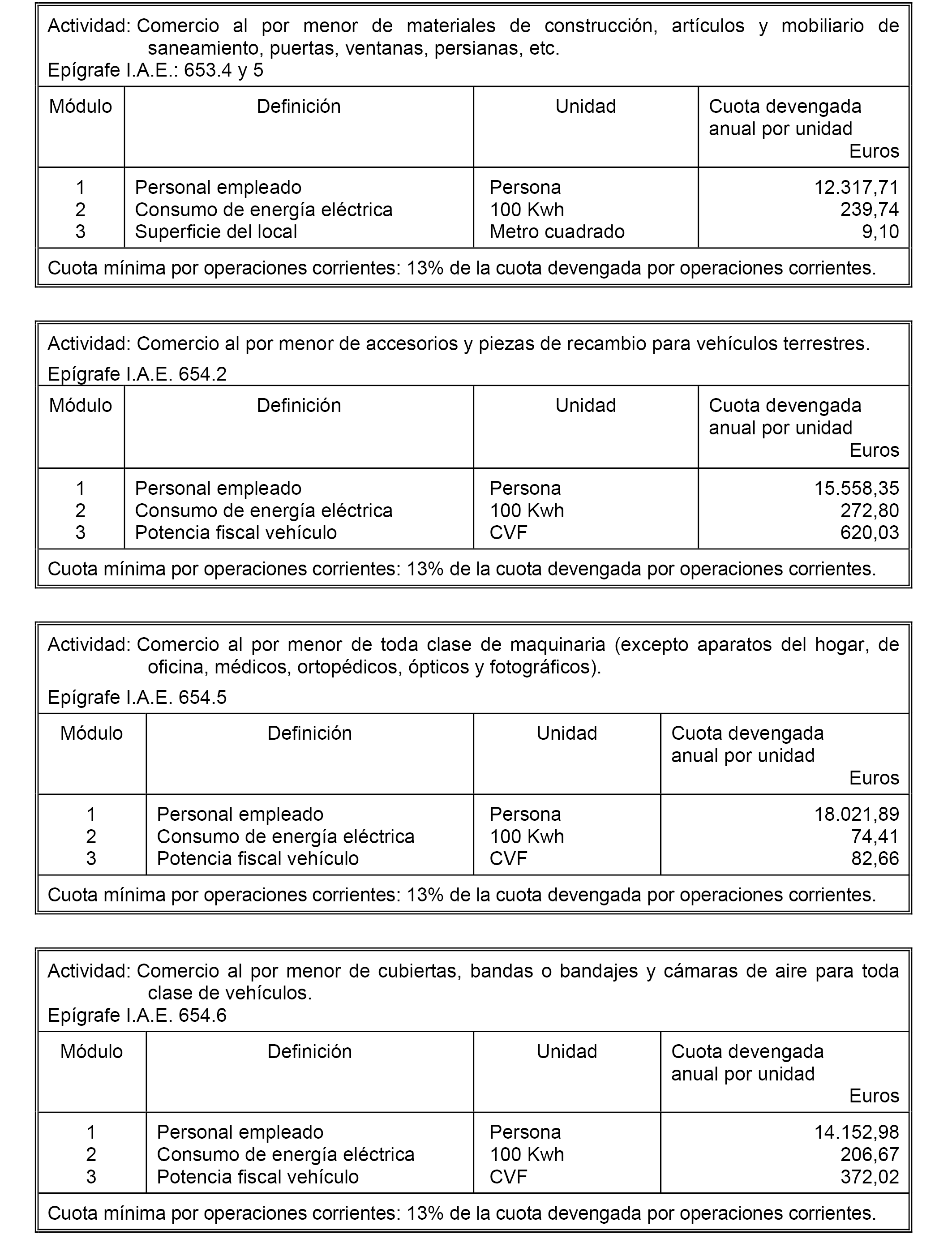

653.4 y 5 |

Comercio al por menor de materiales de construcción, artículos y mobiliario de saneamiento, puertas, ventanas, persianas, etc. |

|

654.2 |

Comercio al por menor de accesorios y piezas de recambio para vehículos terrestres. |

|

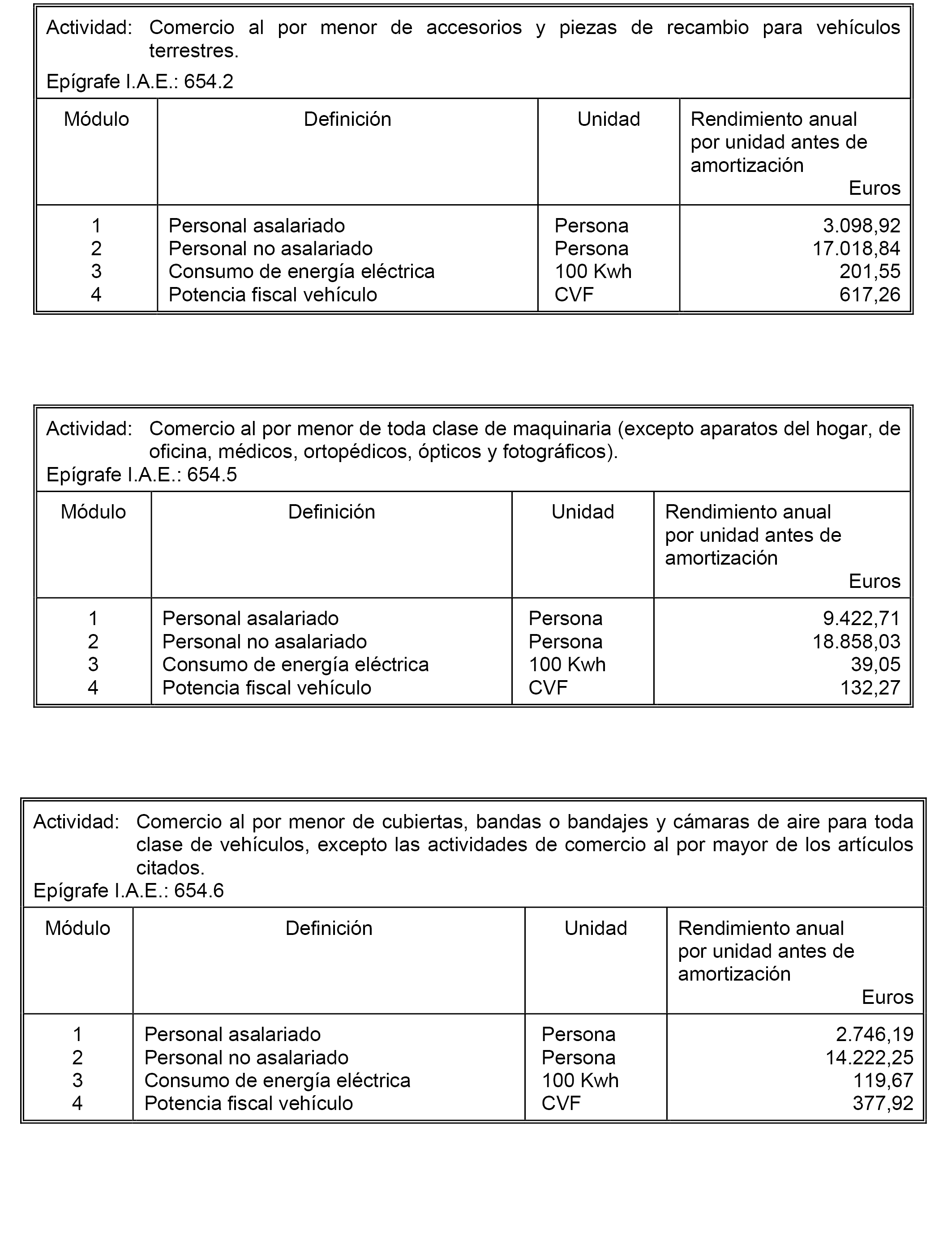

654.5 |

Comercio al por menor de toda clase de maquinaria (excepto aparatos del hogar, de oficina, médicos, ortopédicos, ópticos y fotográficos). |

|

654.6 |

Comercio al por menor de cubiertas, bandas o bandajes y cámaras de aire para toda clase de vehículos, excepto las actividades de comercio al por mayor de los artículos citados. |

|

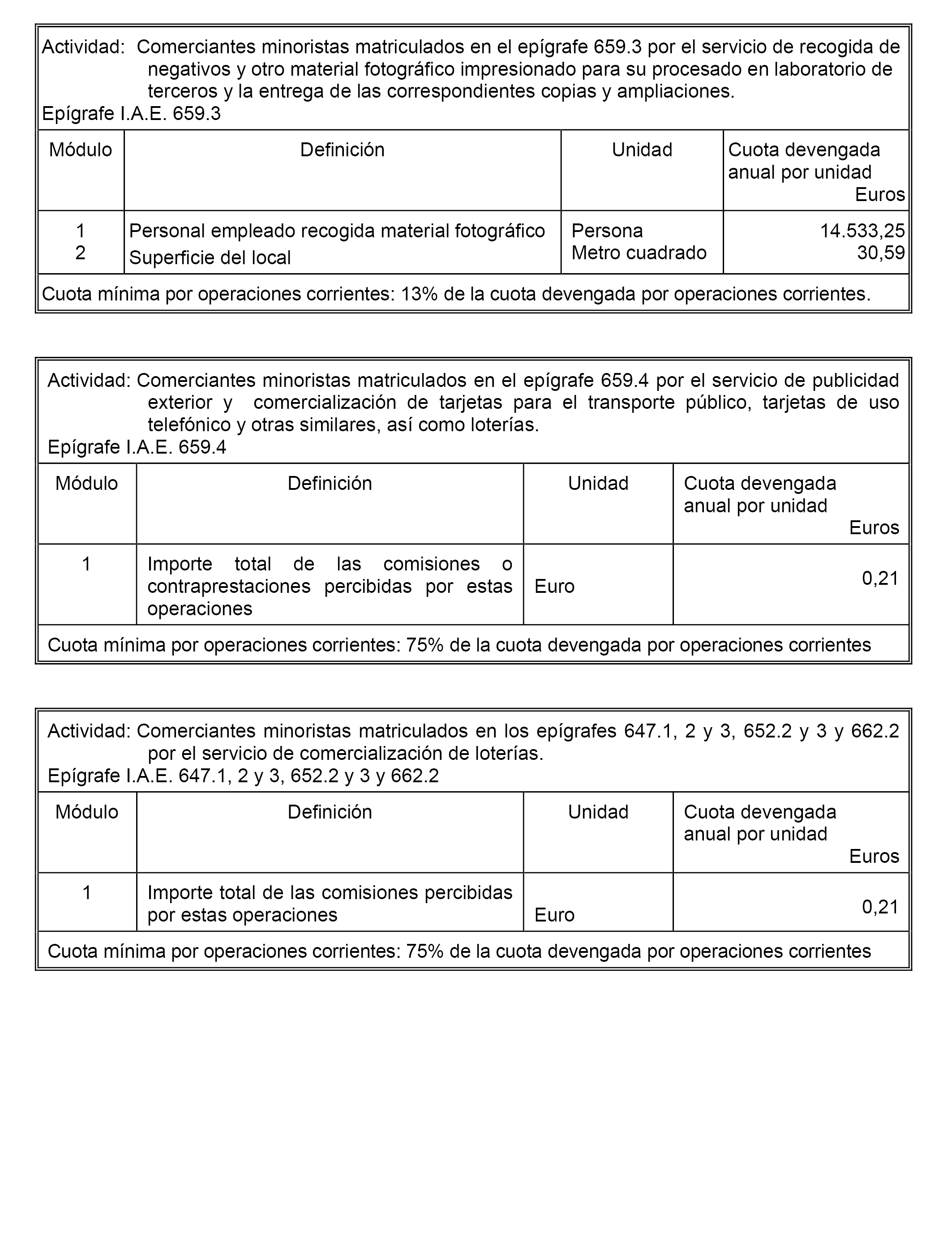

659.3 |

Comerciantes minoristas matriculados en el epígrafe 659.3 por el servicio de recogida de negativos y otro material fotográfico impresionado para su procesado en laboratorio de terceros y la entrega de las correspondientes copias y ampliaciones. |

|

659.4 |

Comerciantes minoristas matriculados en el epígrafe 659.4 por el servicio de publicidad exterior y comercialización de tarjetas de transporte público, tarjetas de uso telefónico y otras similares, así como loterías. |

|

662.2 |

Comerciantes minoristas matriculados en el epígrafe 662.2 por el servicio de comercialización de loterías. |

|

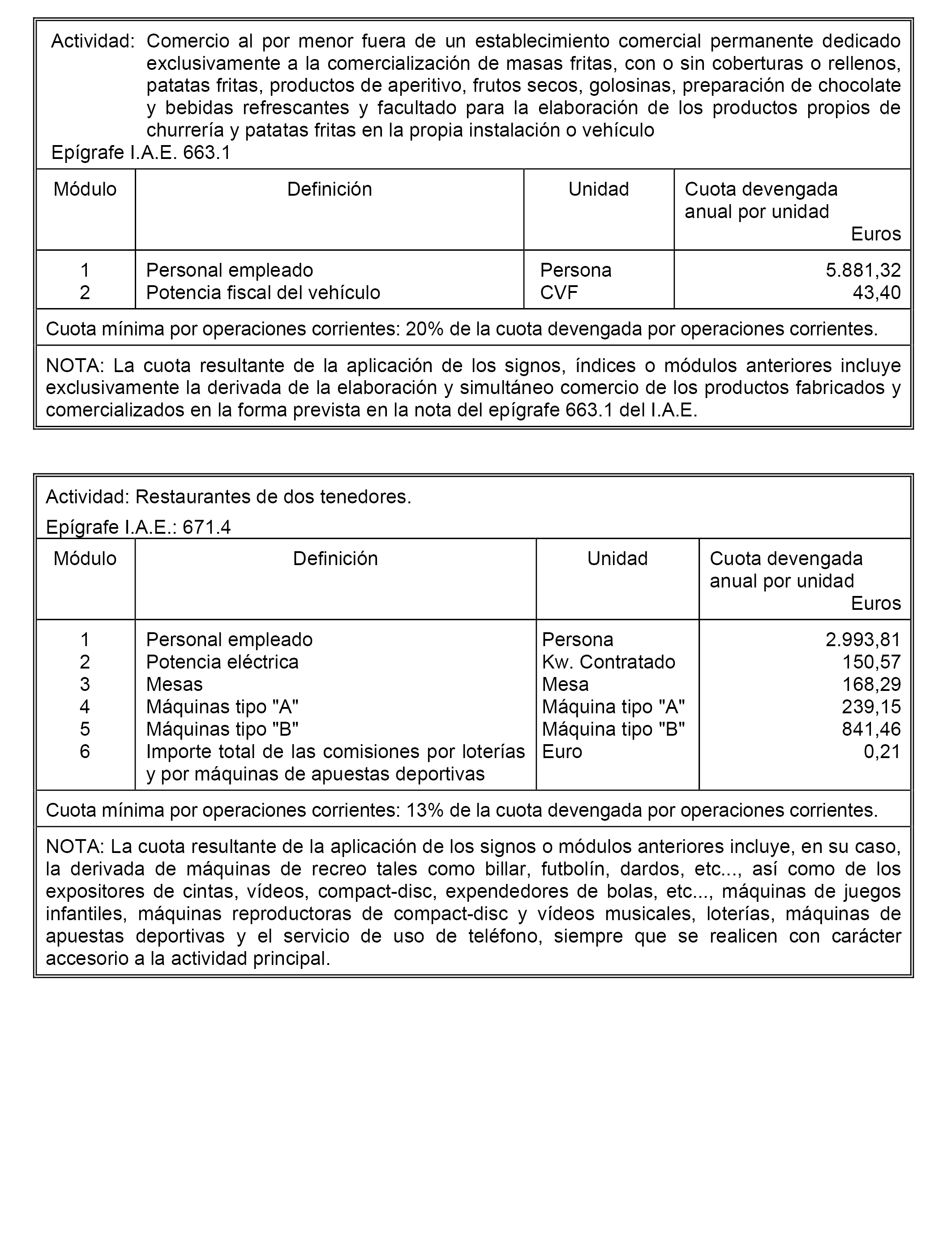

663.1 |

Comercio al por menor fuera de un establecimiento comercial permanente dedicado exclusivamente a la comercialización de masas fritas, con o sin coberturas o rellenos, patatas fritas, productos de aperitivo, frutos secos, golosinas, preparación de chocolate y bebidas refrescantes y facultado para la elaboración de los productos propios de churrería y patatas fritas en la propia instalación o vehículo. |

|

671.4 |

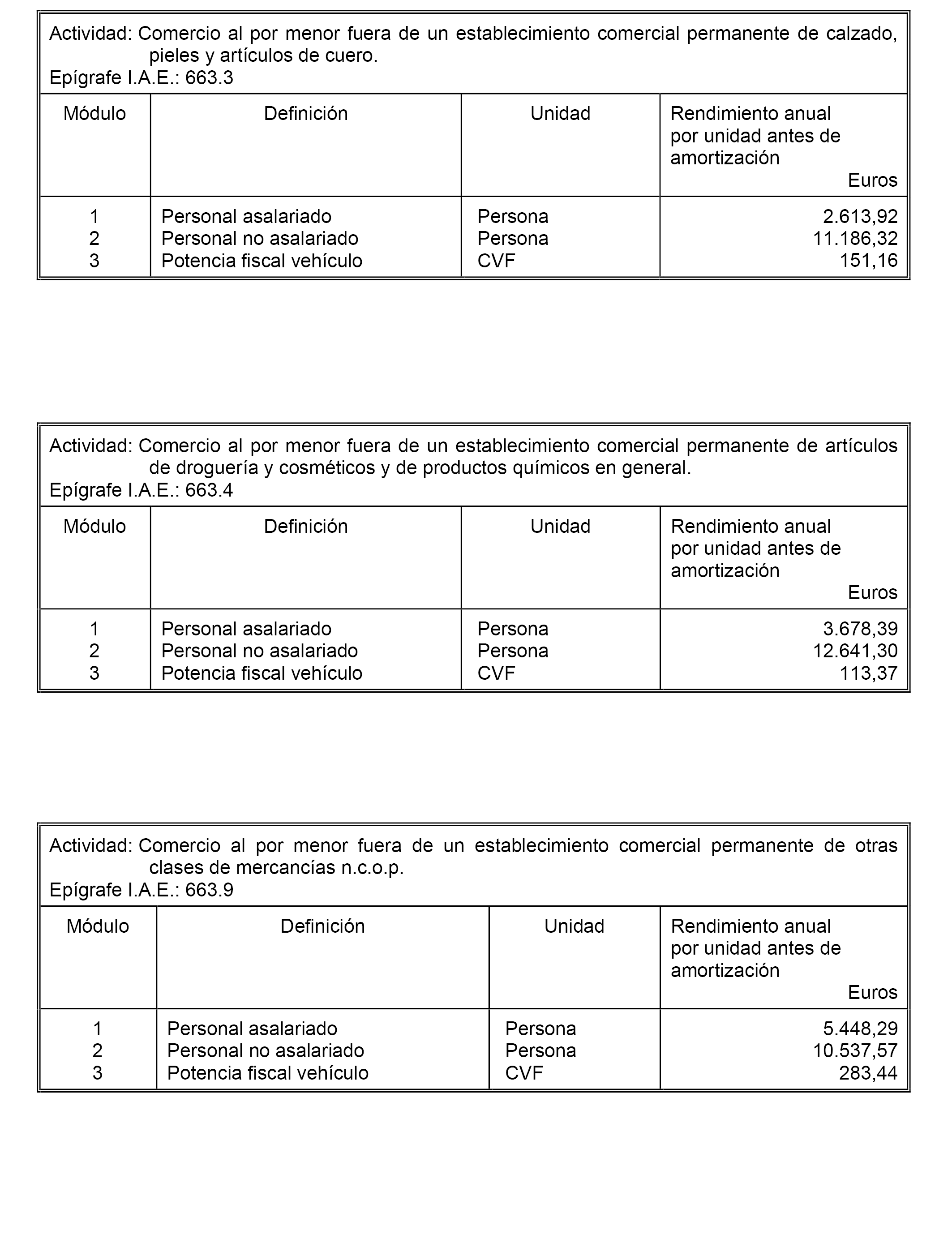

Restaurantes de dos tenedores. |

|

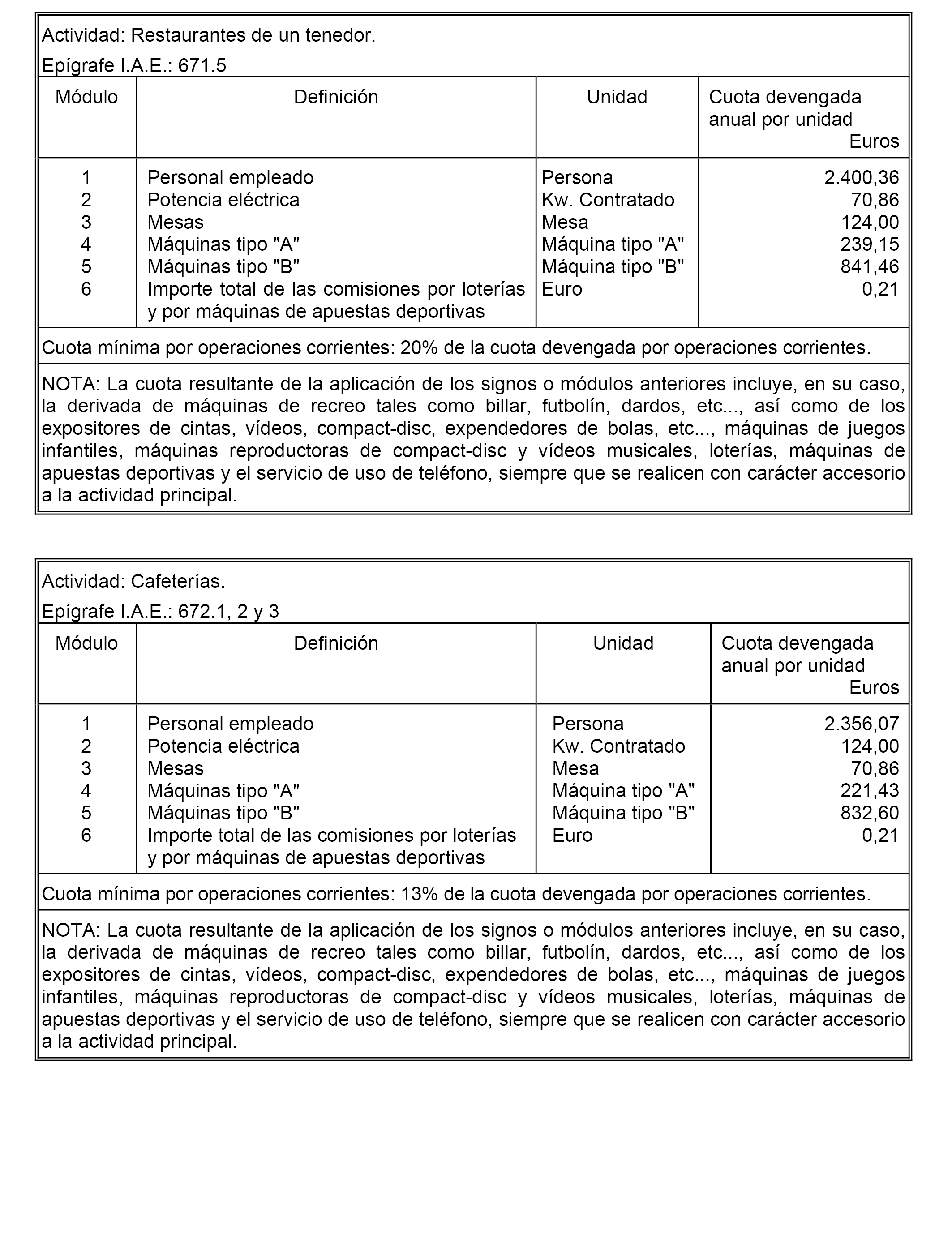

671.5 |

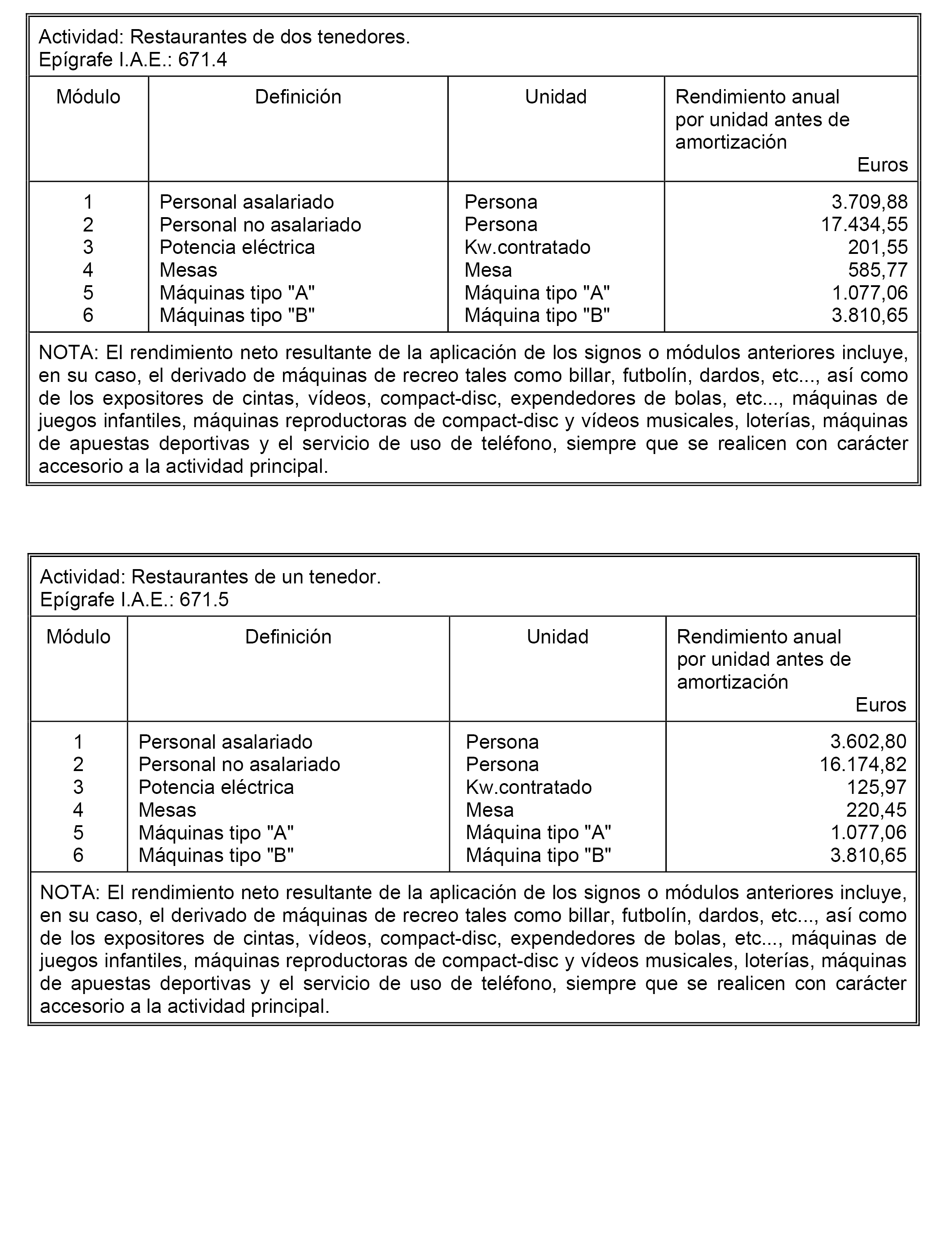

Restaurantes de un tenedor. |

|

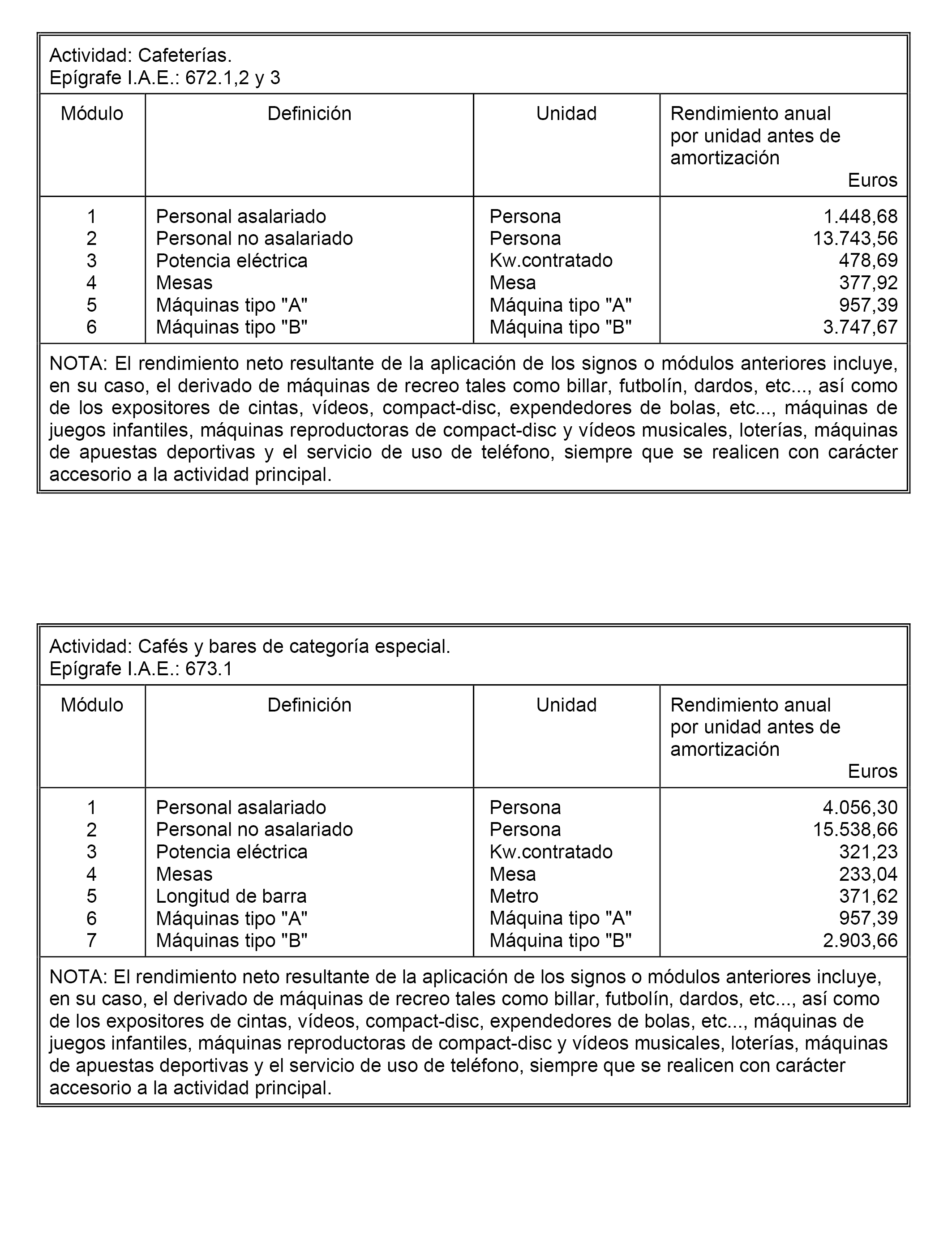

672.1, 2 y 3 |

Cafeterías. |

|

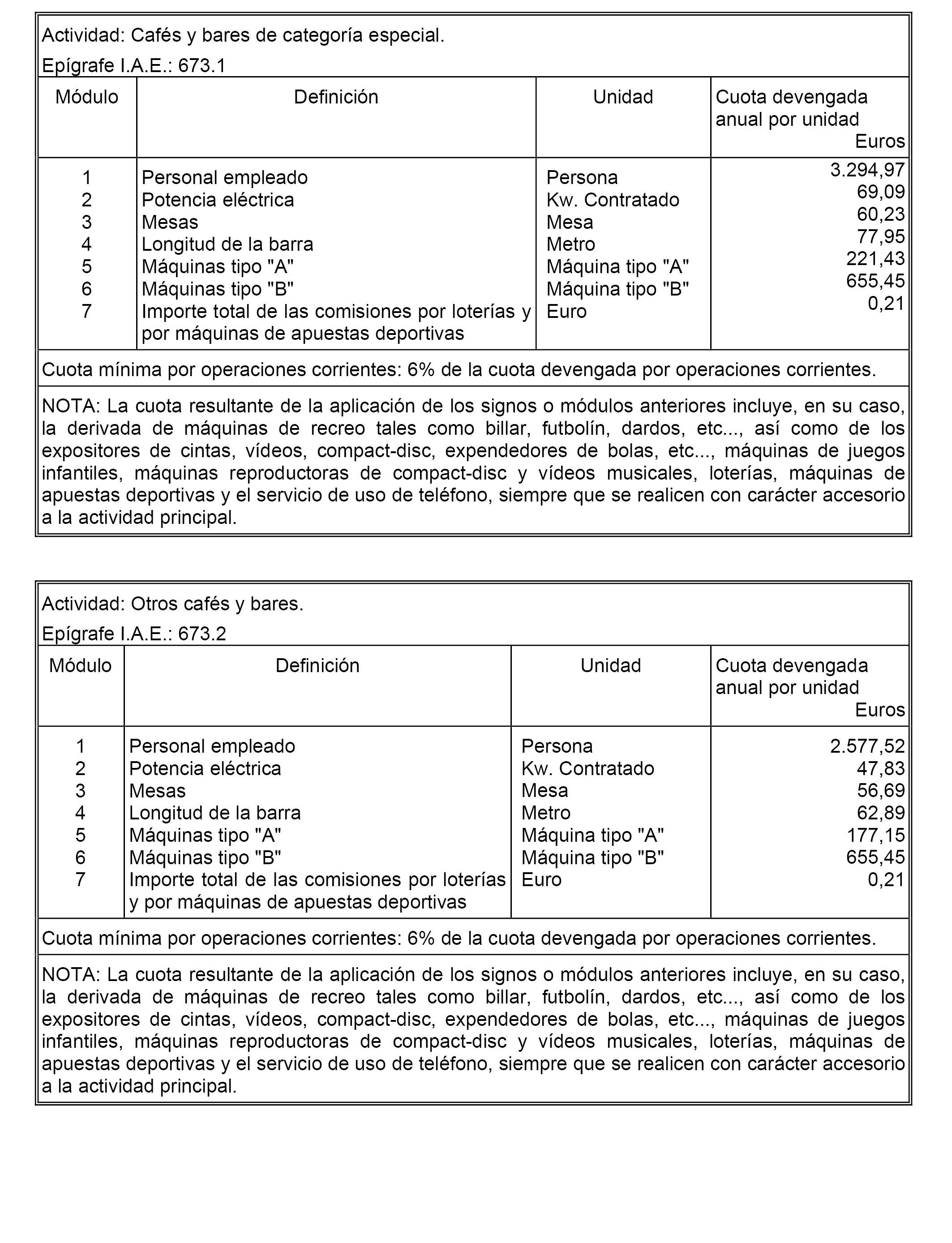

673.1 |

Cafés y bares de categoría especial. |

|

673.2 |

Otros cafés y bares. |

|

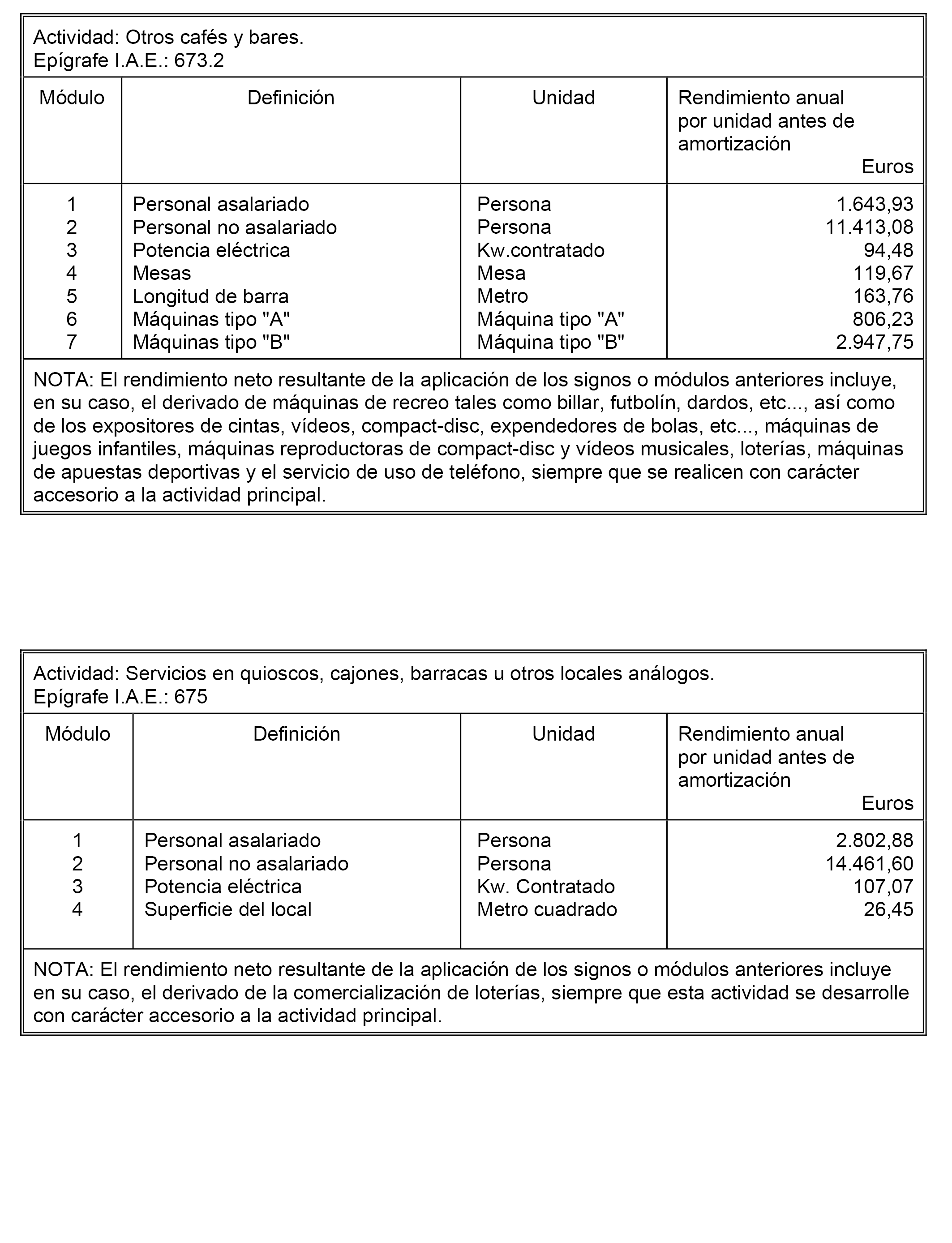

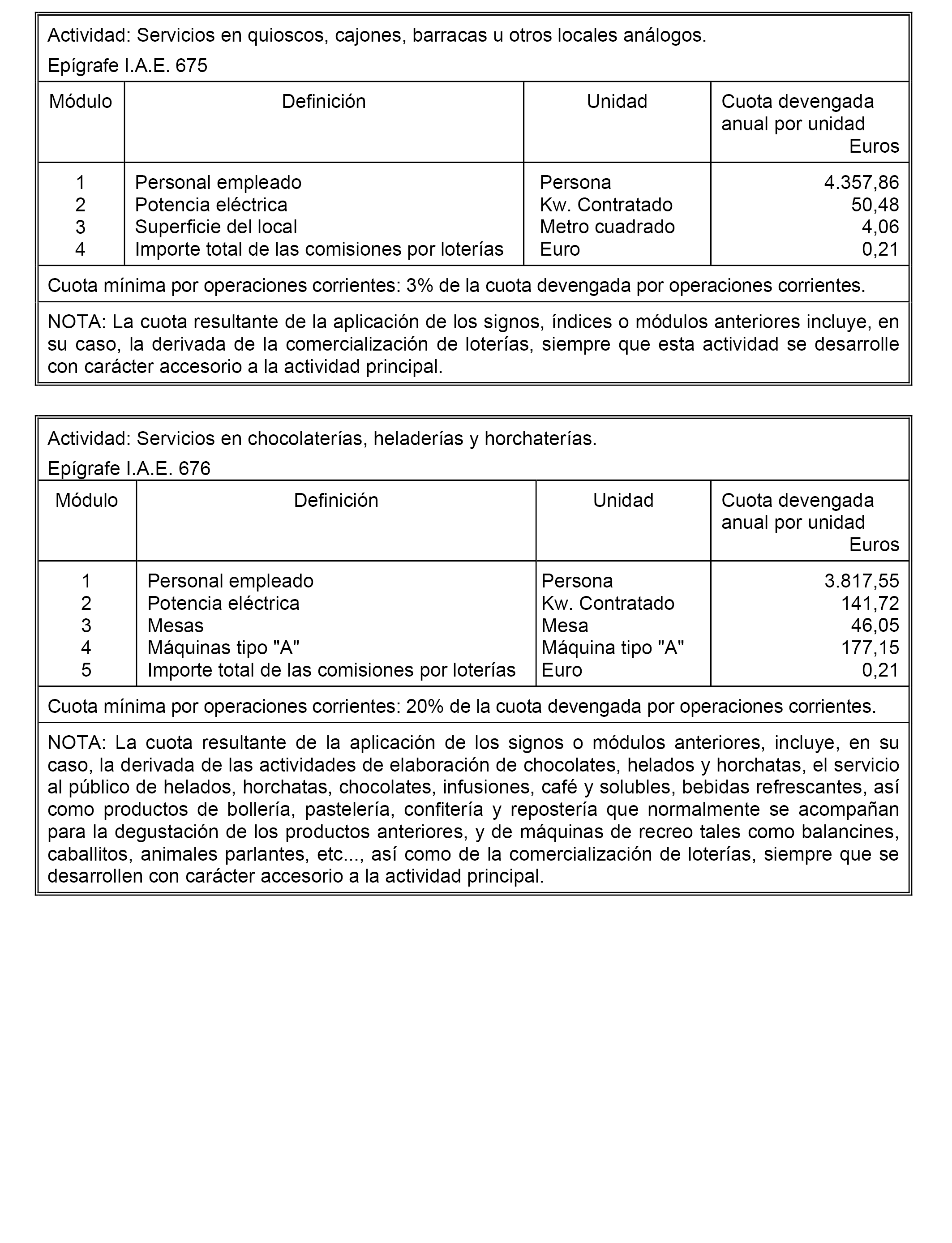

675 |

Servicios en quioscos, cajones, barracas u otros locales análogos. |

|

676 |

Servicios en chocolaterías, heladerías y horchaterías. |

|

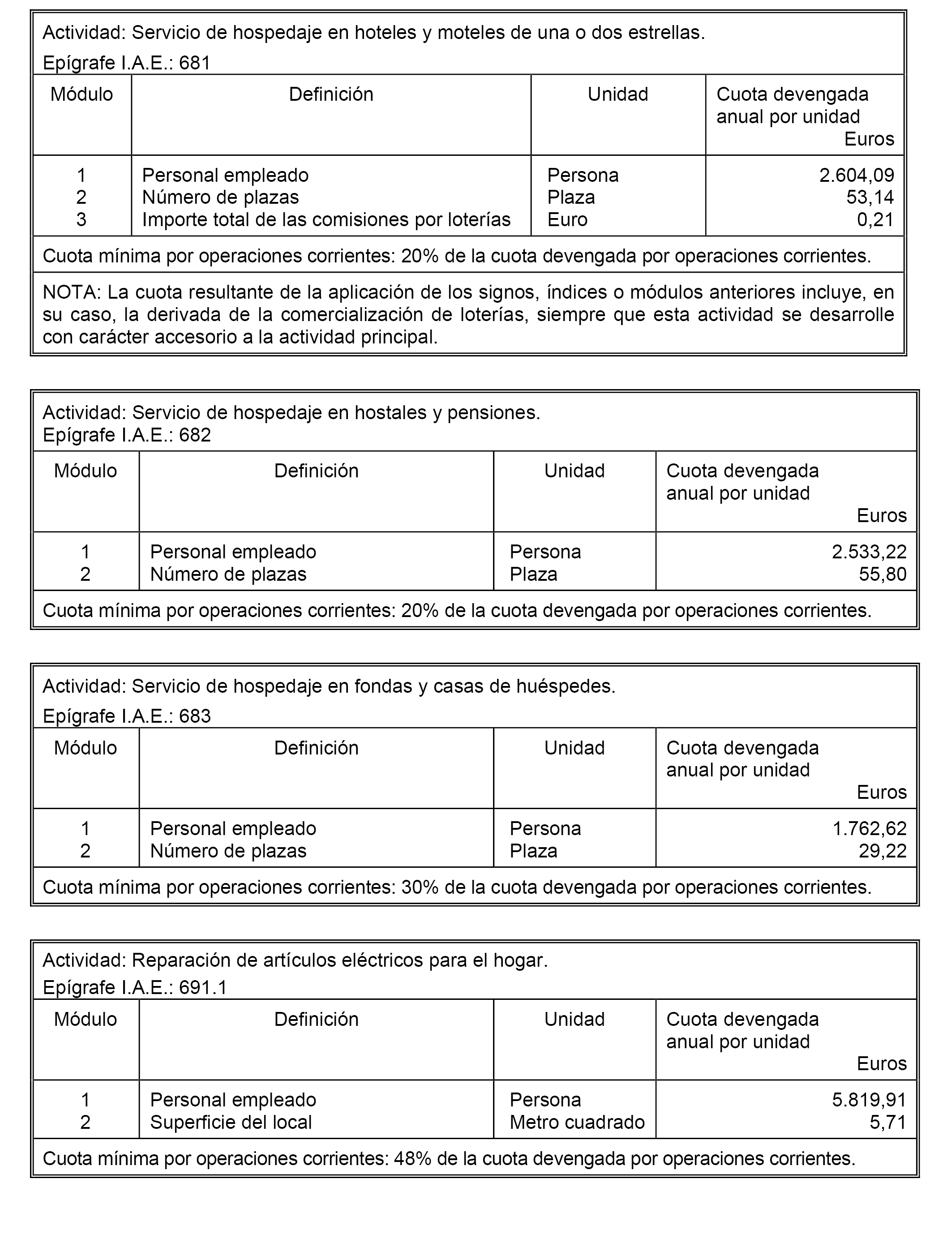

681 |

Servicio de hospedaje en hoteles y moteles de una o dos estrellas. |

|

682 |

Servicio de hospedaje en hostales y pensiones. |

|

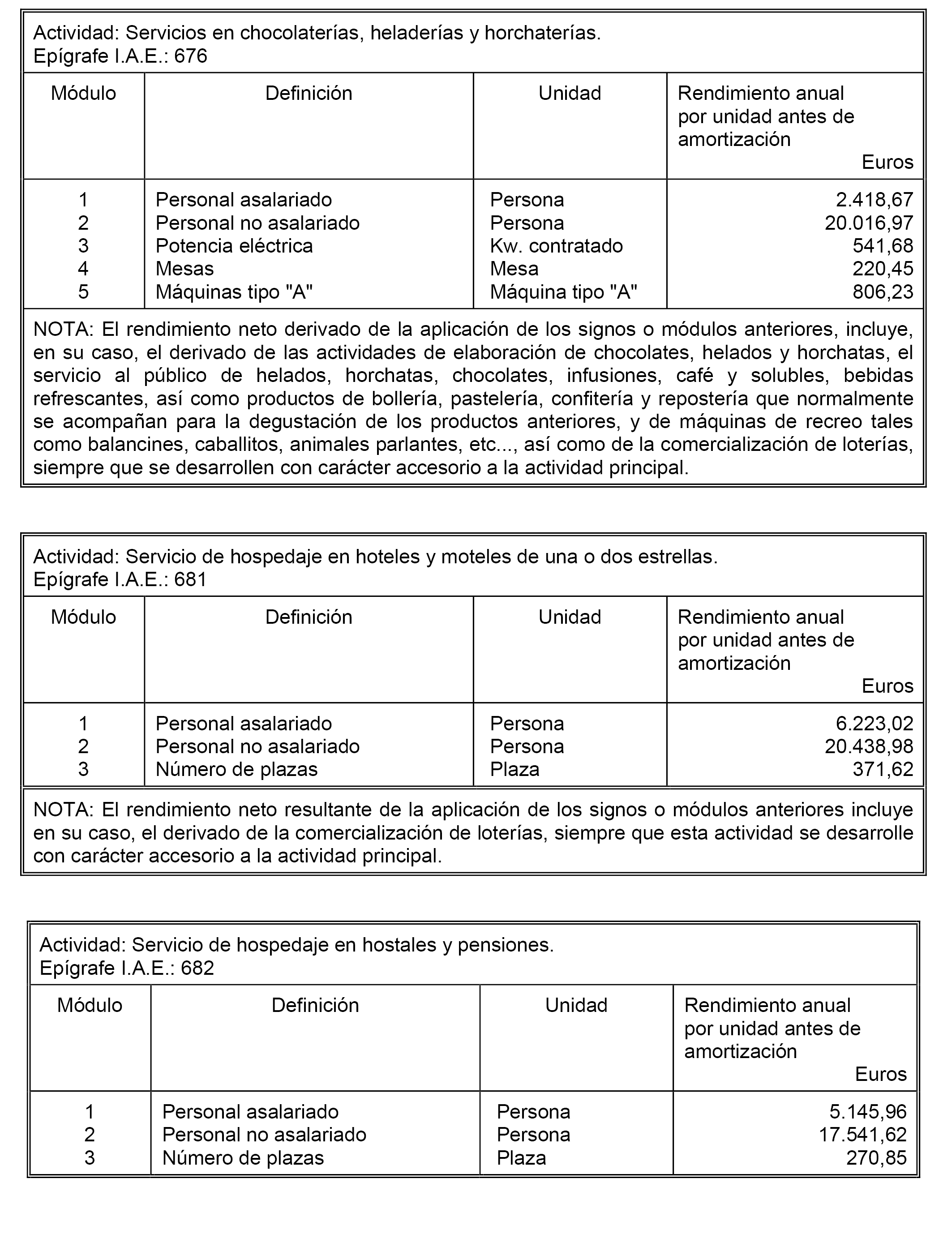

683 |

Servicio de hospedaje en fondas y casas de huéspedes. |

|

691.1 |

Reparación de artículos eléctricos para el hogar. |

|

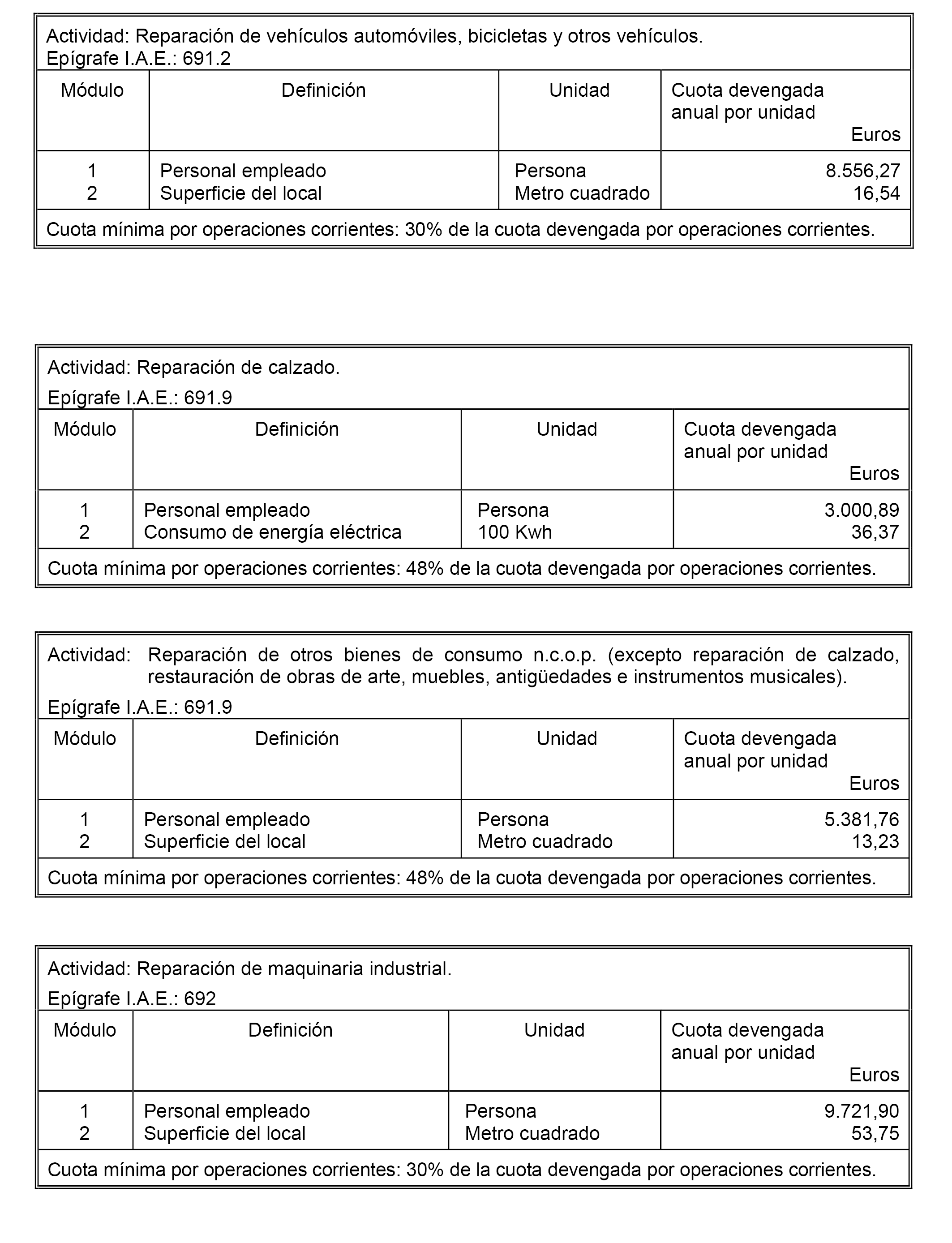

691.2 |

Reparación de vehículos automóviles, bicicletas y otros vehículos. |

|

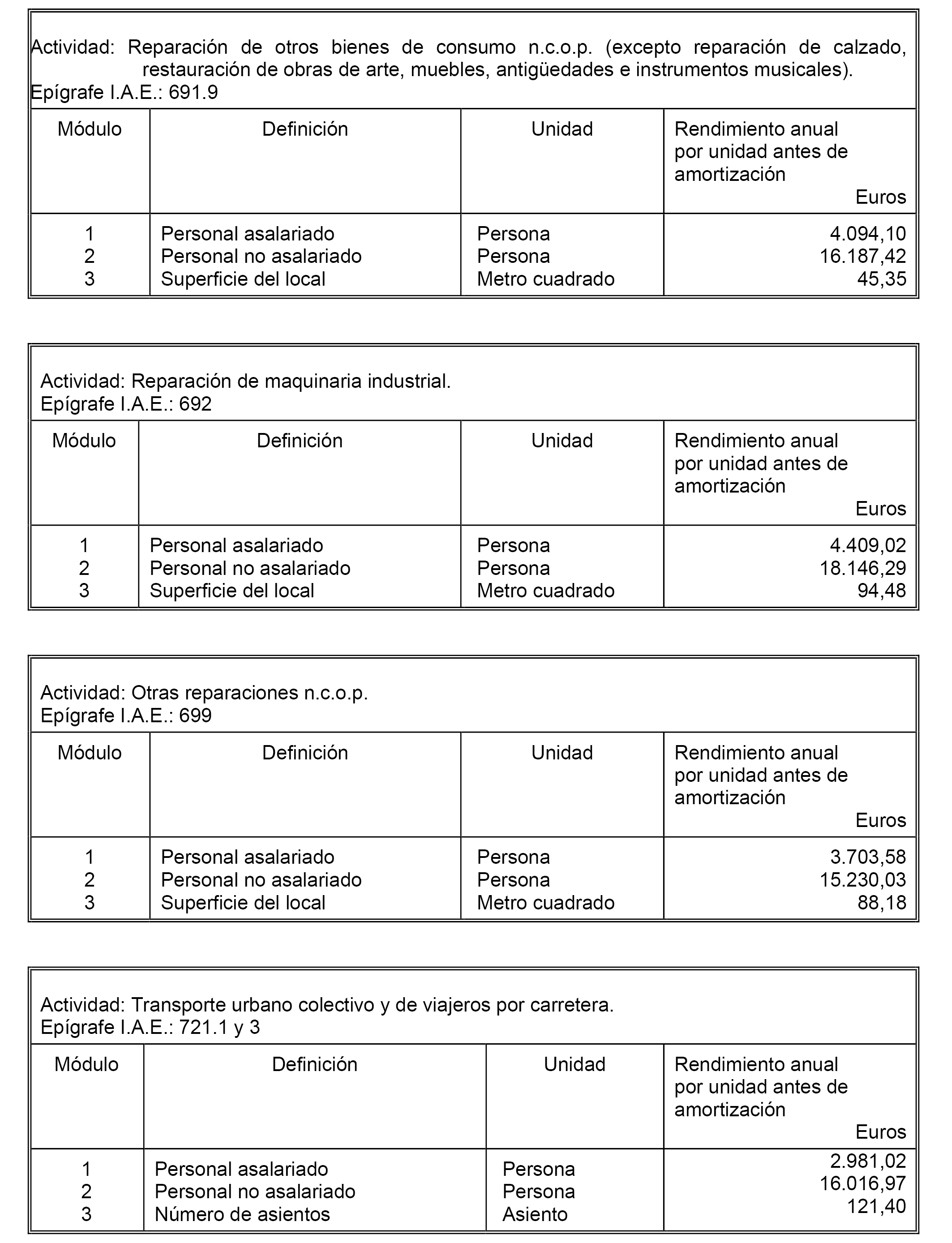

691.9 |

Reparación de calzado. |

|

691.9 |

Reparación de otros bienes de consumo n.c.o.p. (excepto reparación de calzado, restauración de obras de arte, muebles, antigüedades e instrumentos musicales). |

|

692 |

Reparación de maquinaria industrial. |

|

699 |

Otras reparaciones n.c.o.p. |

|

721.1 y 3 |

Transporte urbano colectivo y de viajeros por carretera. |

|

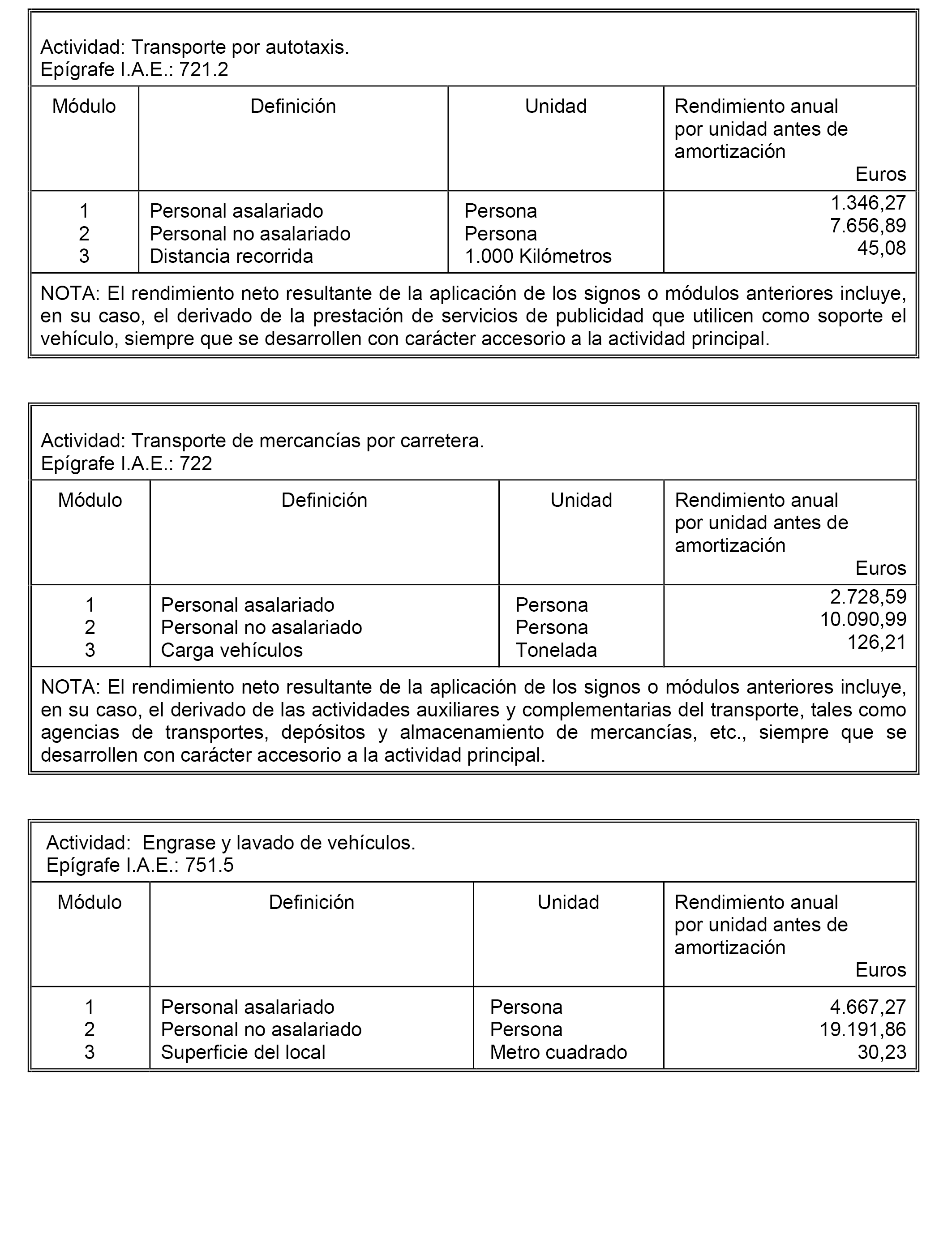

721.2 |

Transporte por autotaxis. |

|

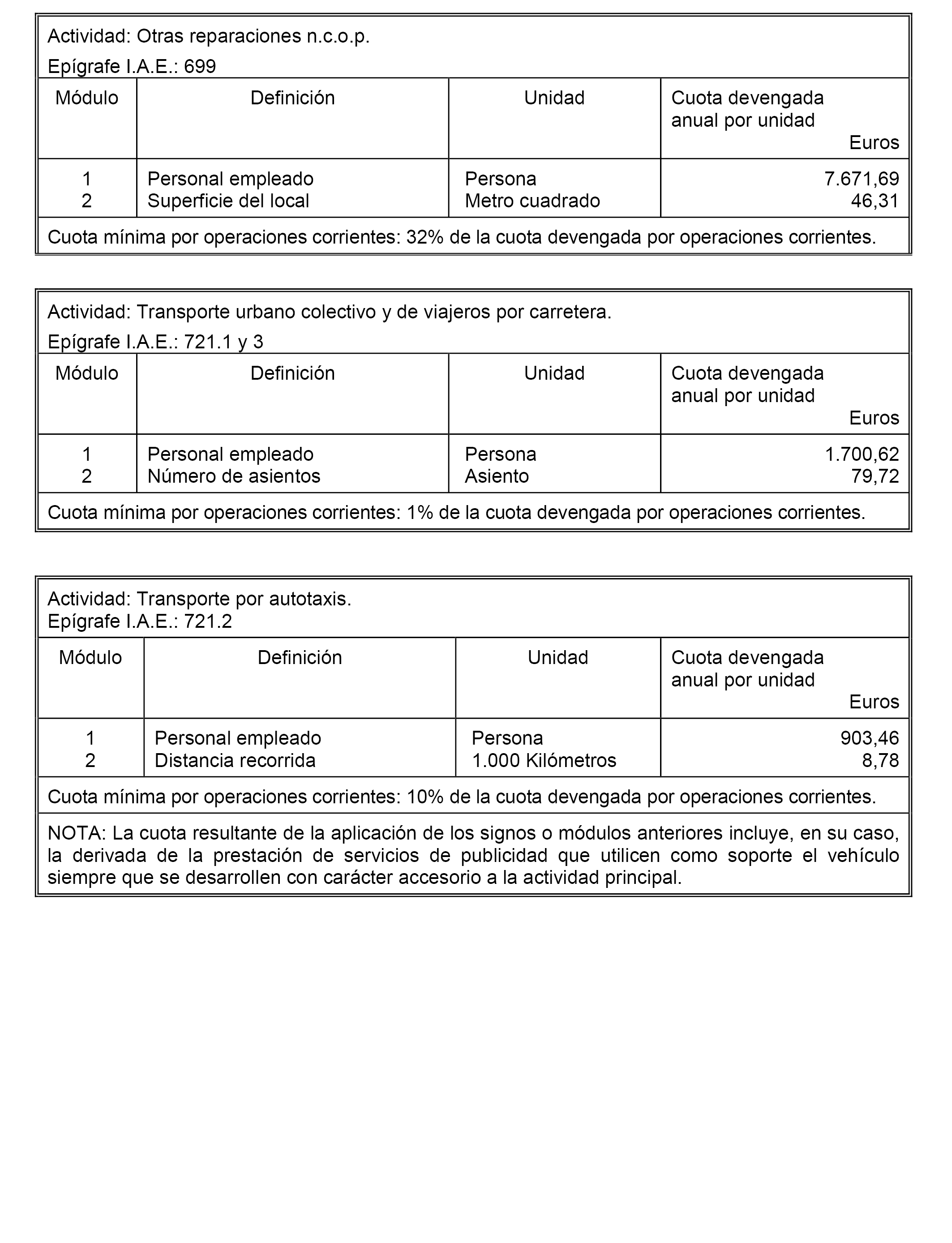

722 |

Transporte de mercancías por carretera. |

|

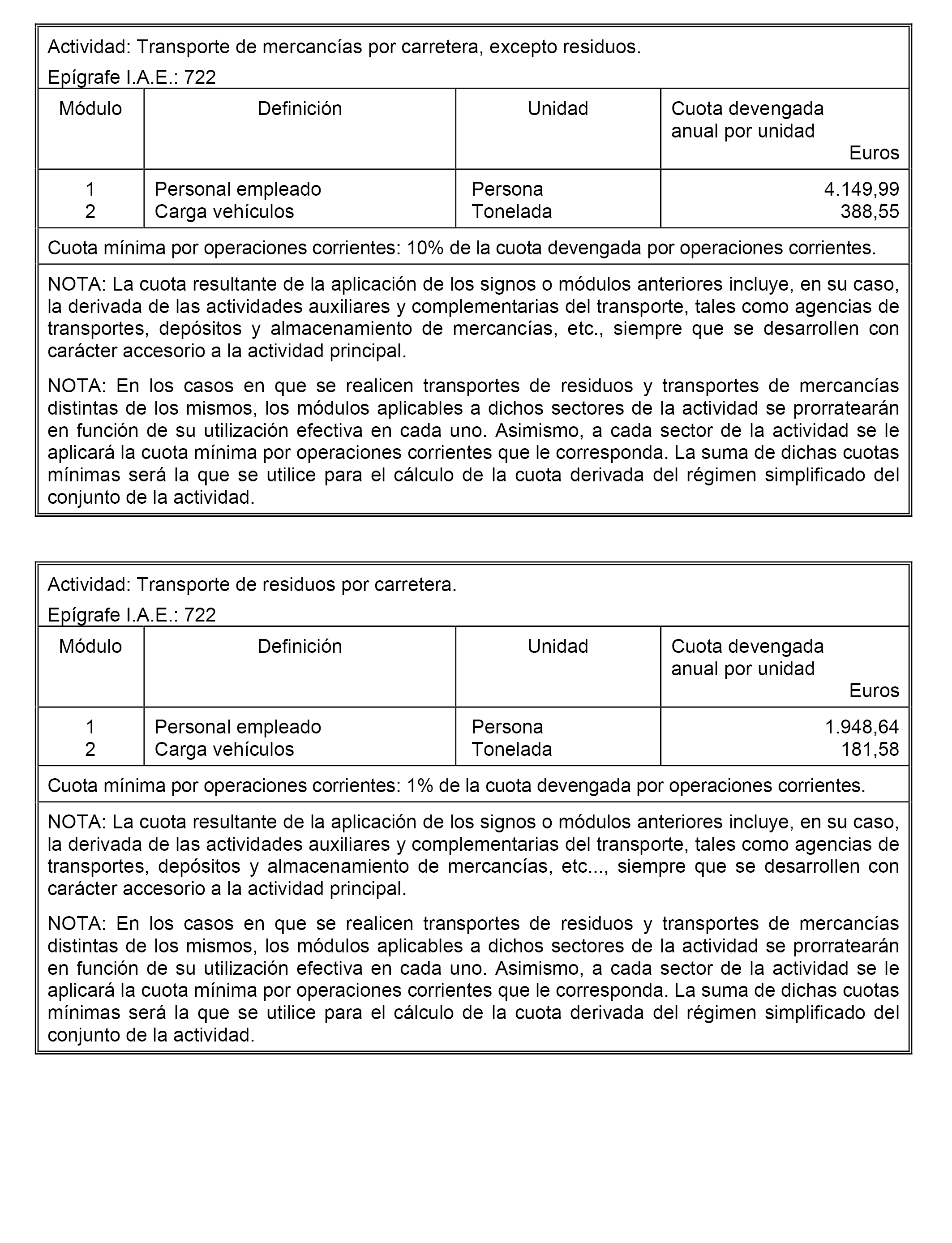

751.5 |

Engrase y lavado de vehículos. |

|

757 |

Servicios de mudanzas. |

|

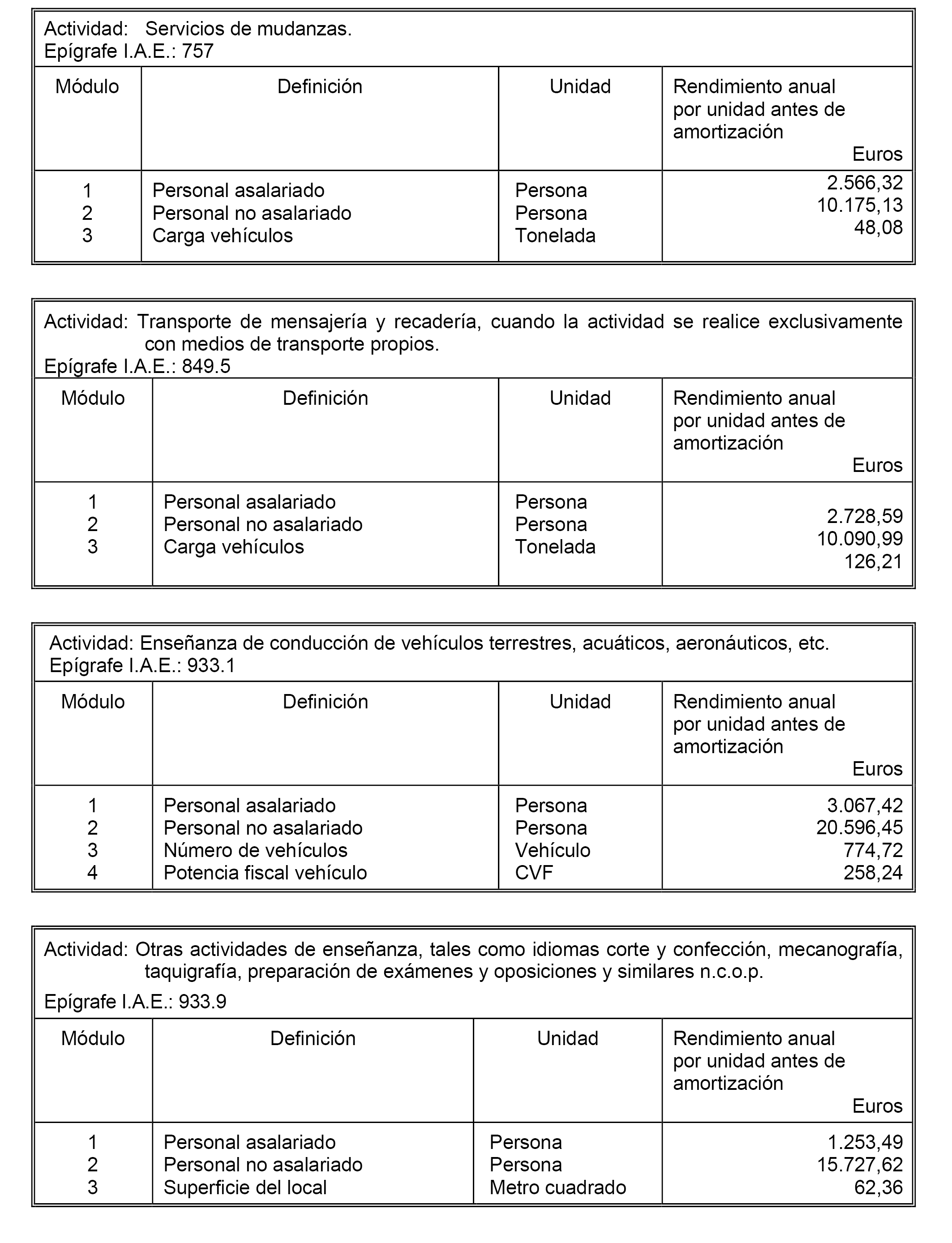

849.5 |

Transporte de mensajería y recadería, cuando la actividad se realice exclusivamente con medios de transporte propios. |

|

933.1 |

Enseñanza de conducción de vehículos terrestres, acuáticos, aeronáuticos, etc. |

|

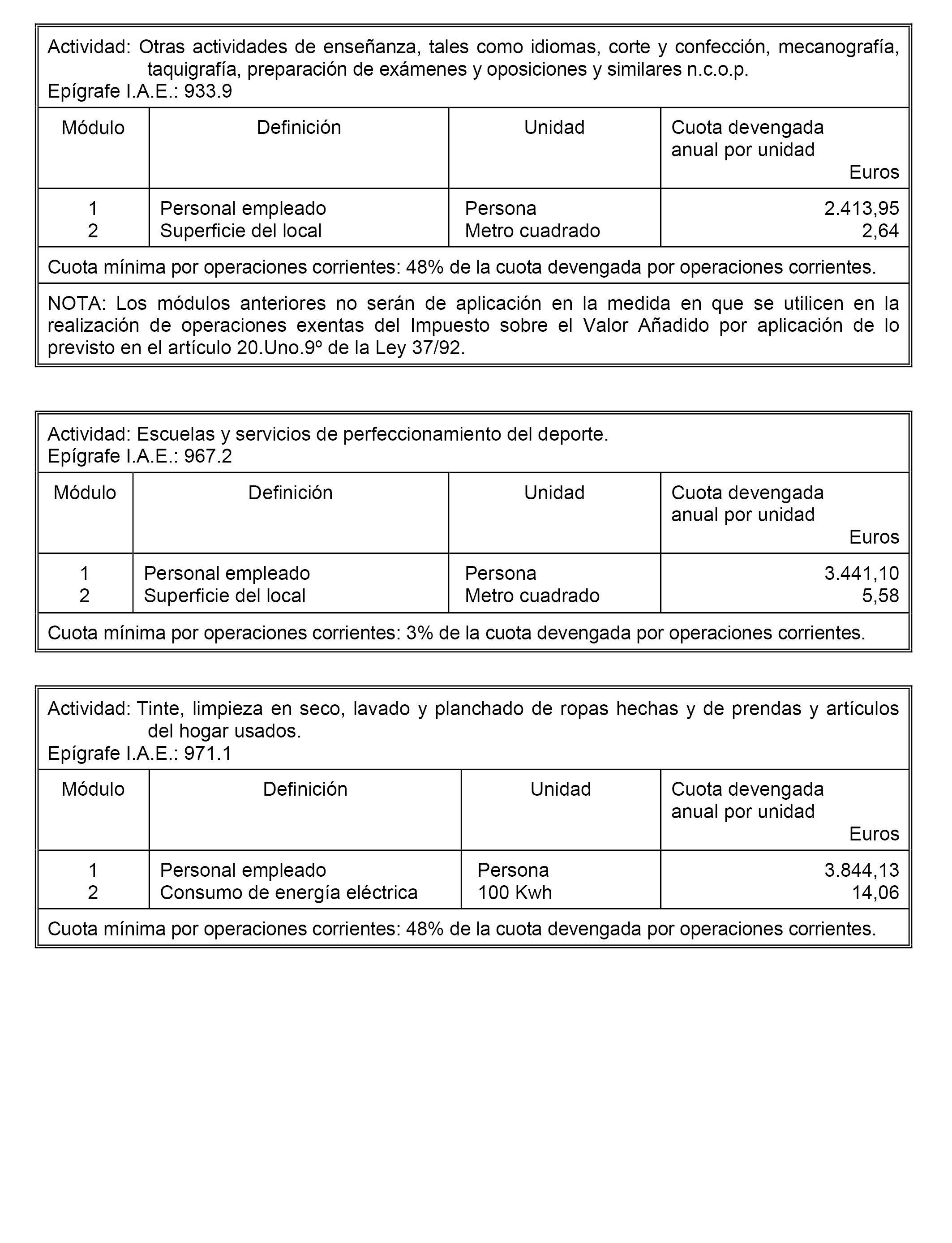

933.9 |

Otras actividades de enseñanza, tales como idiomas, corte y confección, mecanografía, taquigrafía, preparación de exámenes y oposiciones y similares n.c.o.p. |

|

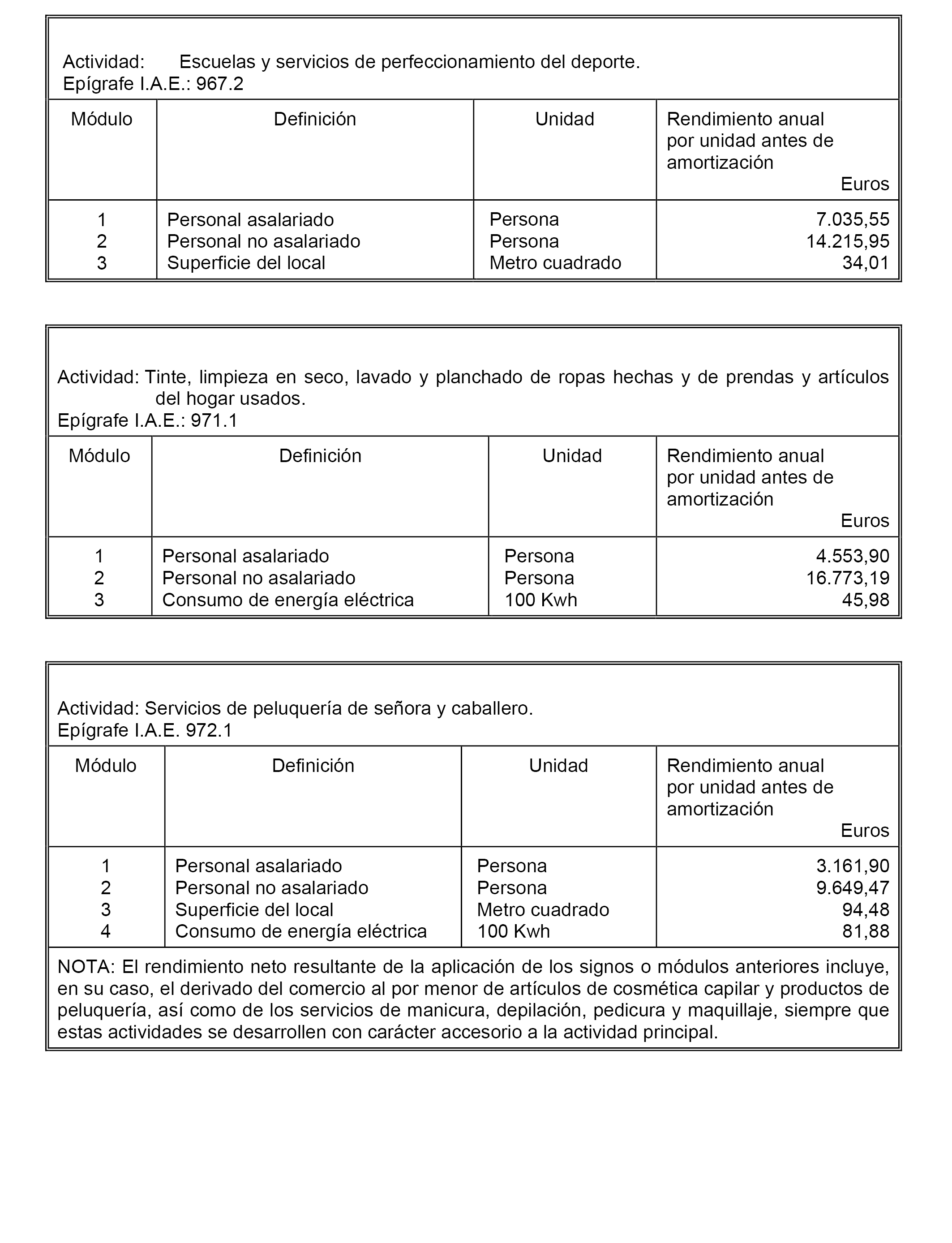

967.2 |

Escuelas y servicios de perfeccionamiento del deporte. |

|

971.1 |

Tinte, limpieza en seco, lavado y planchado de ropas hechas y de prendas y artículos del hogar usados. |

|

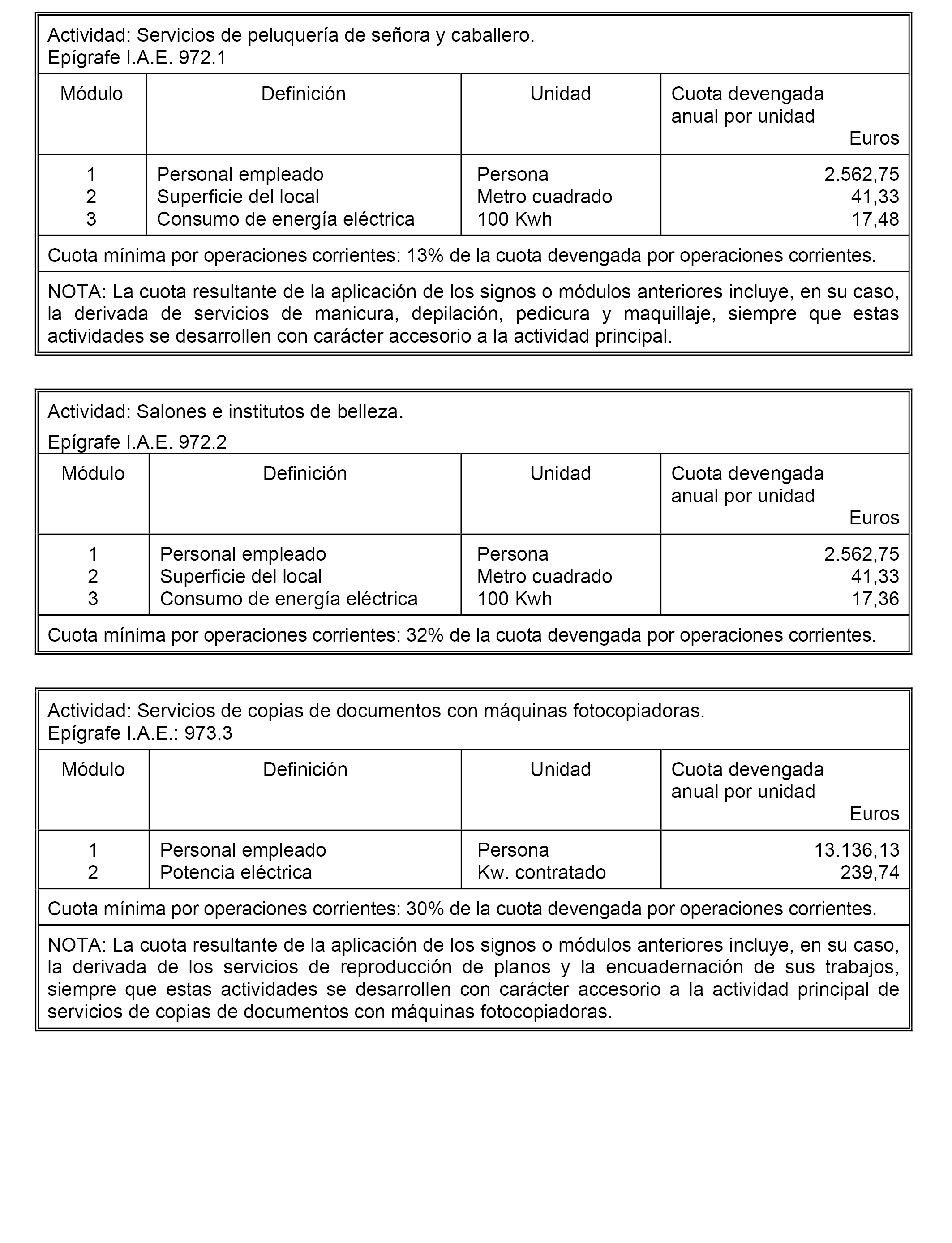

972.1 |

Servicios de peluquería de señora y caballero. |

|

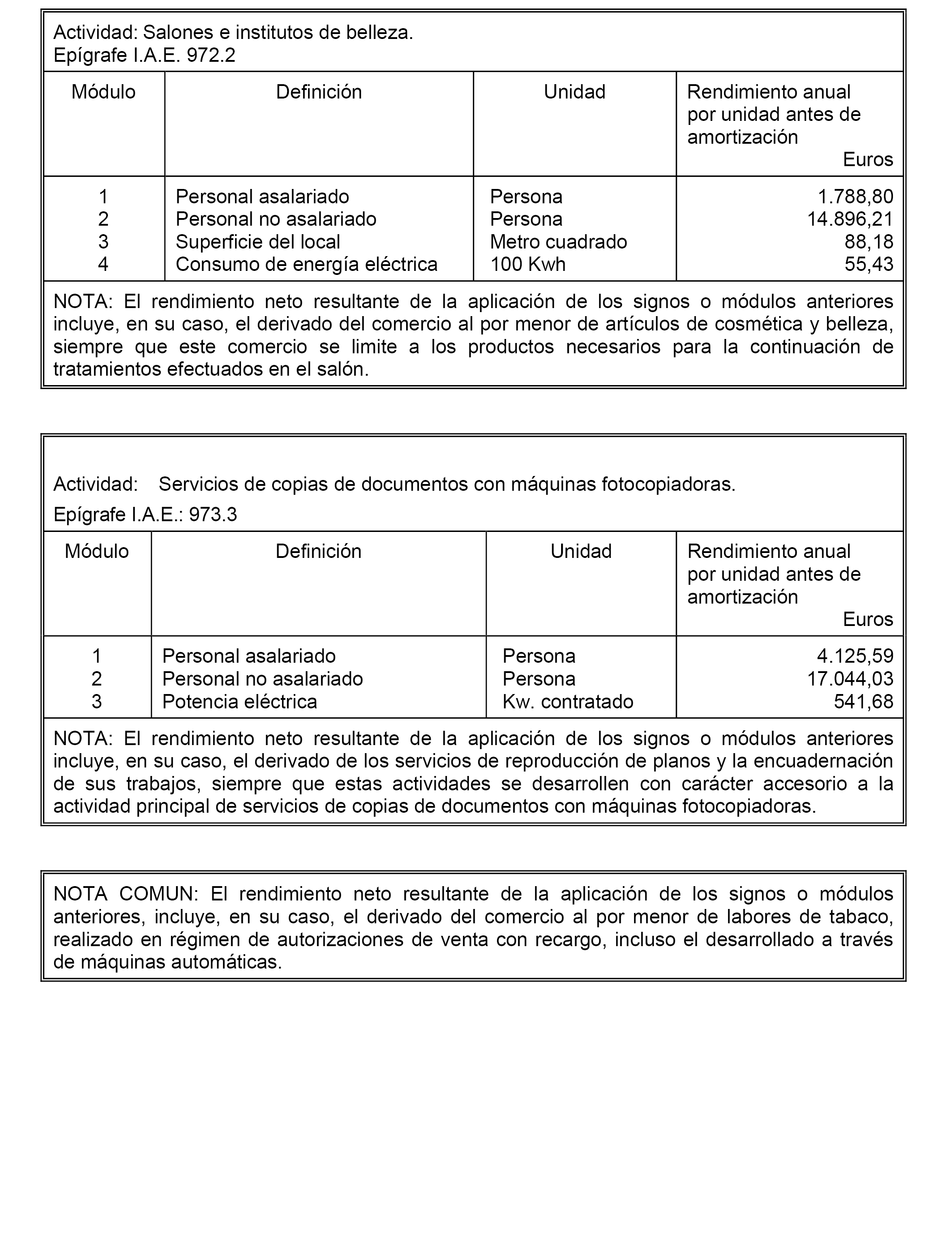

972.2 |

Salones e institutos de belleza. |

|

973.3 |

Servicios de copias de documentos con máquinas fotocopiadoras. |

2. La determinación de las operaciones económicas incluidas en cada actividad deberá efectuarse de acuerdo con las normas del Impuesto sobre Actividades Económicas.

Asimismo, se comprenderán en cada actividad las operaciones económicas que se incluyen expresamente en los anexos I y II de esta Orden, siempre que se desarrollen con carácter accesorio a la actividad principal.

Para las actividades recogidas en el anexo II de esta Orden, se considerará accesoria a la actividad principal aquella cuyo volumen de ingresos no supere el 40 por ciento del volumen correspondiente a la actividad principal. Para las actividades recogidas en el anexo l se estará al concepto que se indica en el artículo 3 de esta Orden.

1. De conformidad con el artículo 32 del Reglamento del Impuesto sobre la Renta de las Personas Físicas, aprobado por el Real Decreto 439/2007, de 30 de marzo, el método de estimación objetiva del Impuesto sobre la Renta de las Personas Físicas será aplicable, además, a las actividades a las que resulte de aplicación el régimen especial de la agricultura, ganadería y pesca o el del recargo de equivalencia del Impuesto sobre el Valor Añadido, que a continuación se mencionan:

|

IAE |

Actividad económica |

|---|---|

|

– |

Agrícola o ganadera susceptible de estar incluida en el régimen especial de la agricultura, ganadería y pesca del Impuesto sobre el Valor Añadido. |

|

– |

Actividad forestal susceptible de estar incluida en el régimen especial de la agricultura, ganadería y pesca del Impuesto sobre el Valor Añadido. |

|

– |

Producción de mejillón en batea. |

|

641 |

Comercio al por menor de frutas, verduras, hortalizas y tubérculos. |

|

642.1, 2, 3 y 4 |

Comercio al por menor de carne y despojos; de productos y derivados cárnicos elaborados, salvo casquerías. |

|

642.5 |

Comercio al por menor de huevos, aves, conejos de granja, caza; y de productos derivados de los mismos. |

|

642.6 |

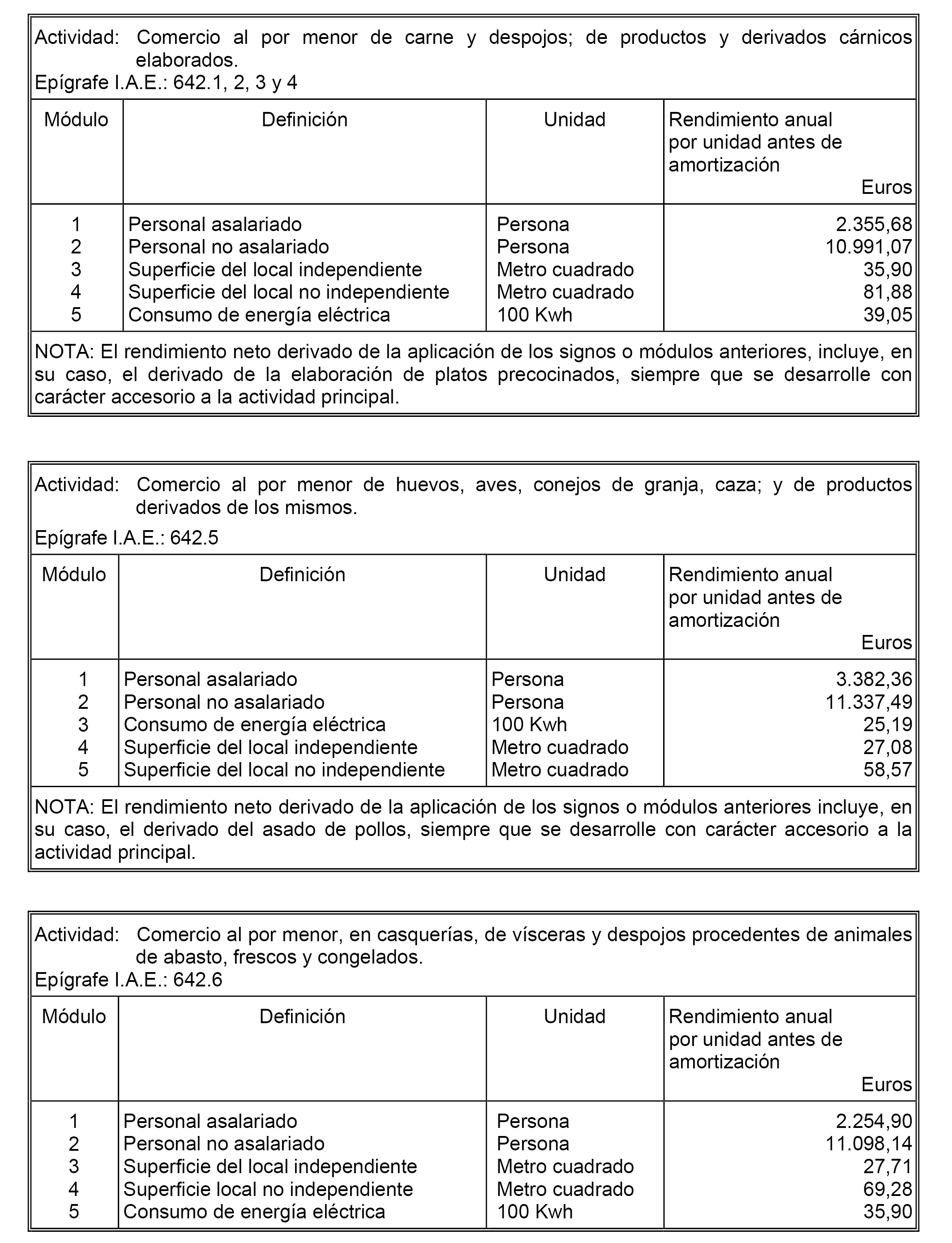

Comercio al por menor, en casquerías, de vísceras y despojos procedentes de animales de abasto, frescos y congelados. |

|

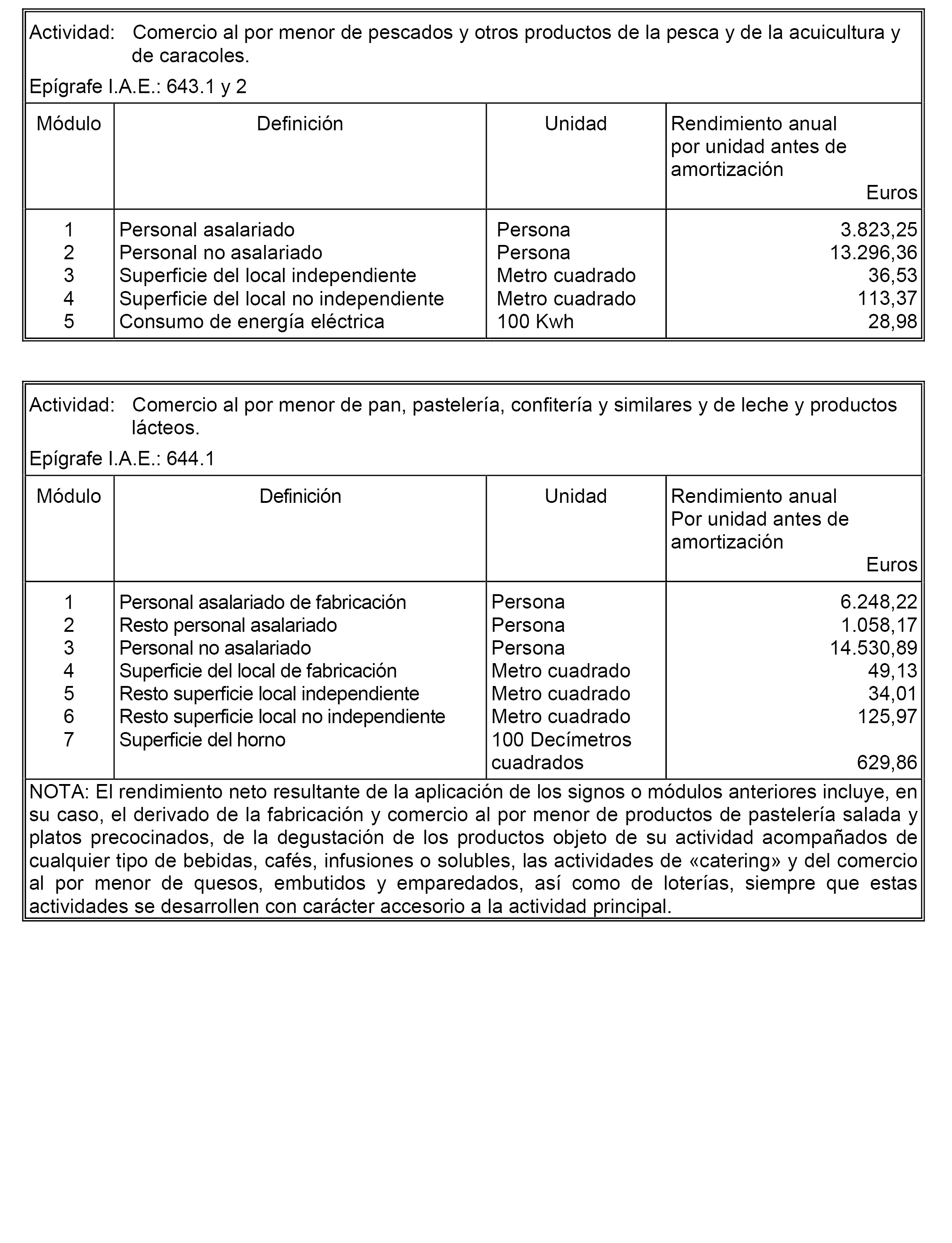

643.1 y 2 |

Comercio al por menor de pescados y otros productos de la pesca y de la acuicultura y de caracoles. |

|

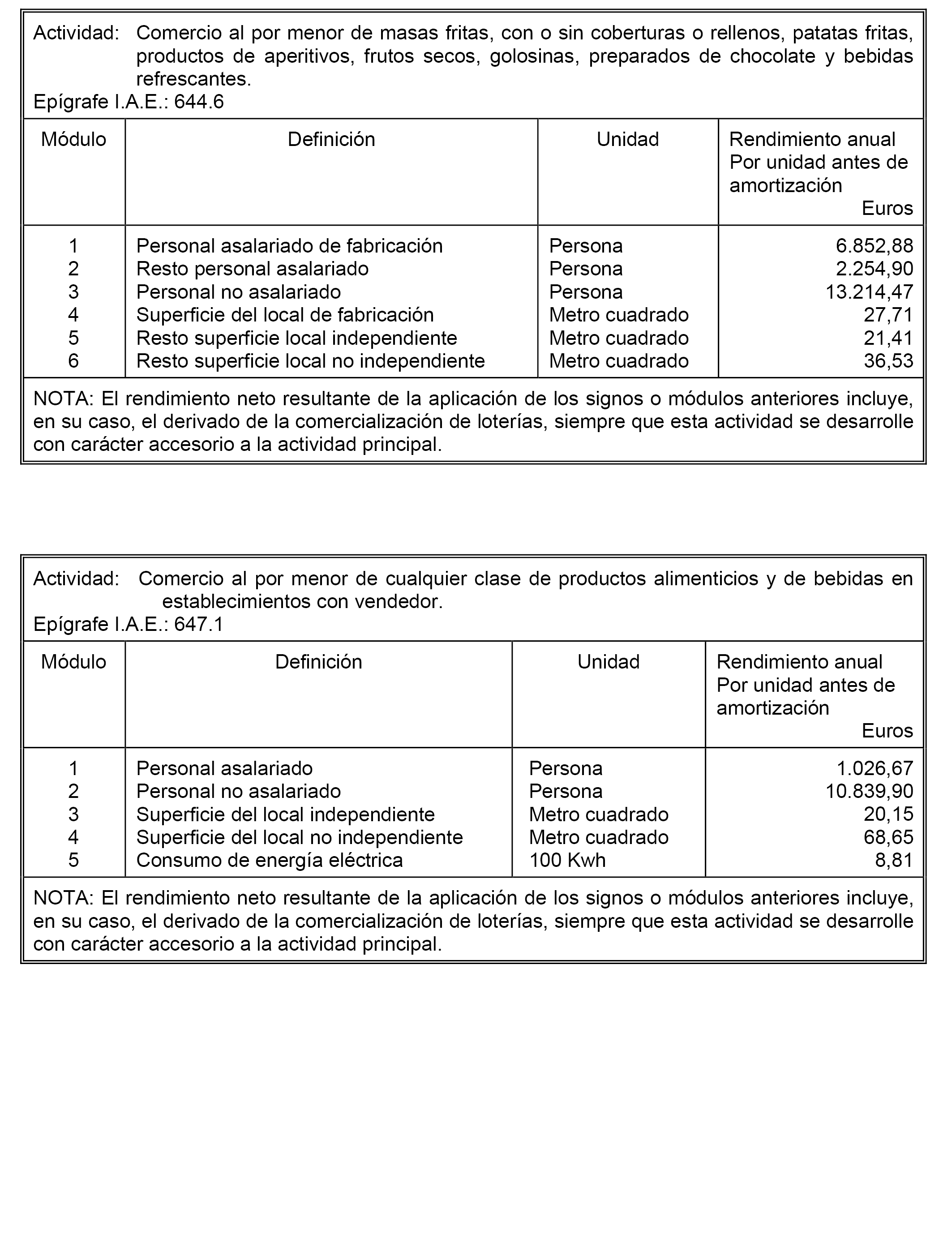

644.1 |

Comercio al por menor de pan, pastelería, confitería y similares y de leche y productos lácteos. |

|

644.2 |

Despachos de pan, panes especiales y bollería. |

|

644.3 |

Comercio al por menor de productos de pastelería, bollería y confitería. |

|

644.6 |

Comercio al por menor de masas fritas, con o sin coberturas o rellenos, patatas fritas, productos de aperitivo, frutos secos, golosinas, preparados de chocolate y bebidas refrescantes. |

|

647.1 |

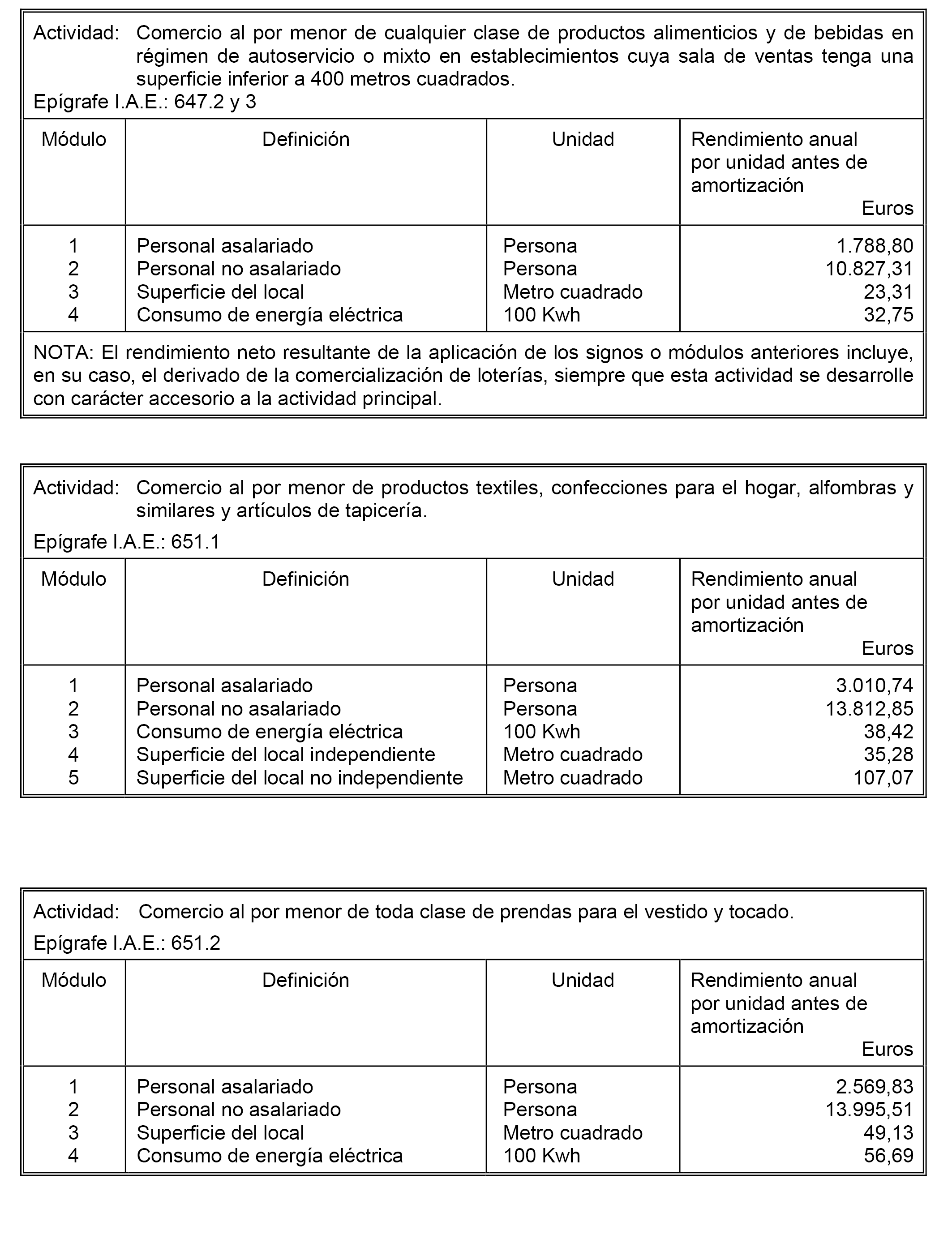

Comercio al por menor de cualquier clase de productos alimenticios y de bebidas en establecimientos con vendedor. |

|

647.2 y 3 |

Comercio al por menor de cualquier clase de productos alimenticios y bebidas en régimen de autoservicio o mixto en establecimientos cuya sala de ventas tenga una superficie inferior a 400 metros cuadrados. |

|

651.1 |

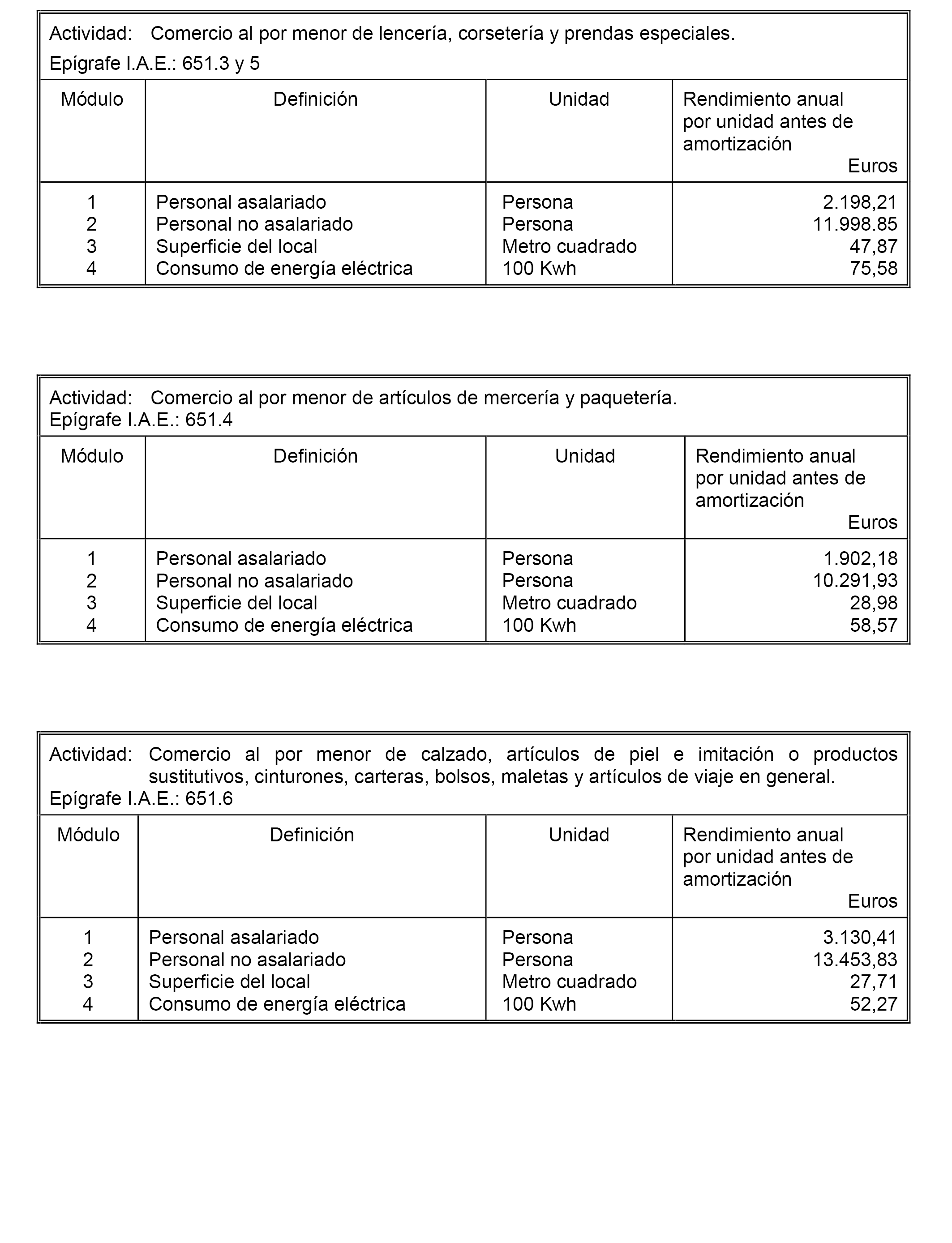

Comercio al por menor de productos textiles, confecciones para el hogar, alfombras y similares y artículos de tapicería. |

|

651.2 |

Comercio al por menor de toda clase de prendas para el vestido y tocado. |

|

651.3 y 5 |

Comercio al por menor de lencería, corsetería y prendas especiales. |

|

651.4 |

Comercio al por menor de artículos de mercería y paquetería. |

|

651.6 |

Comercio al por menor de calzado, artículos de piel e imitación o productos sustitutivos, cinturones, carteras, bolsos, maletas y artículos de viaje en general. |

|

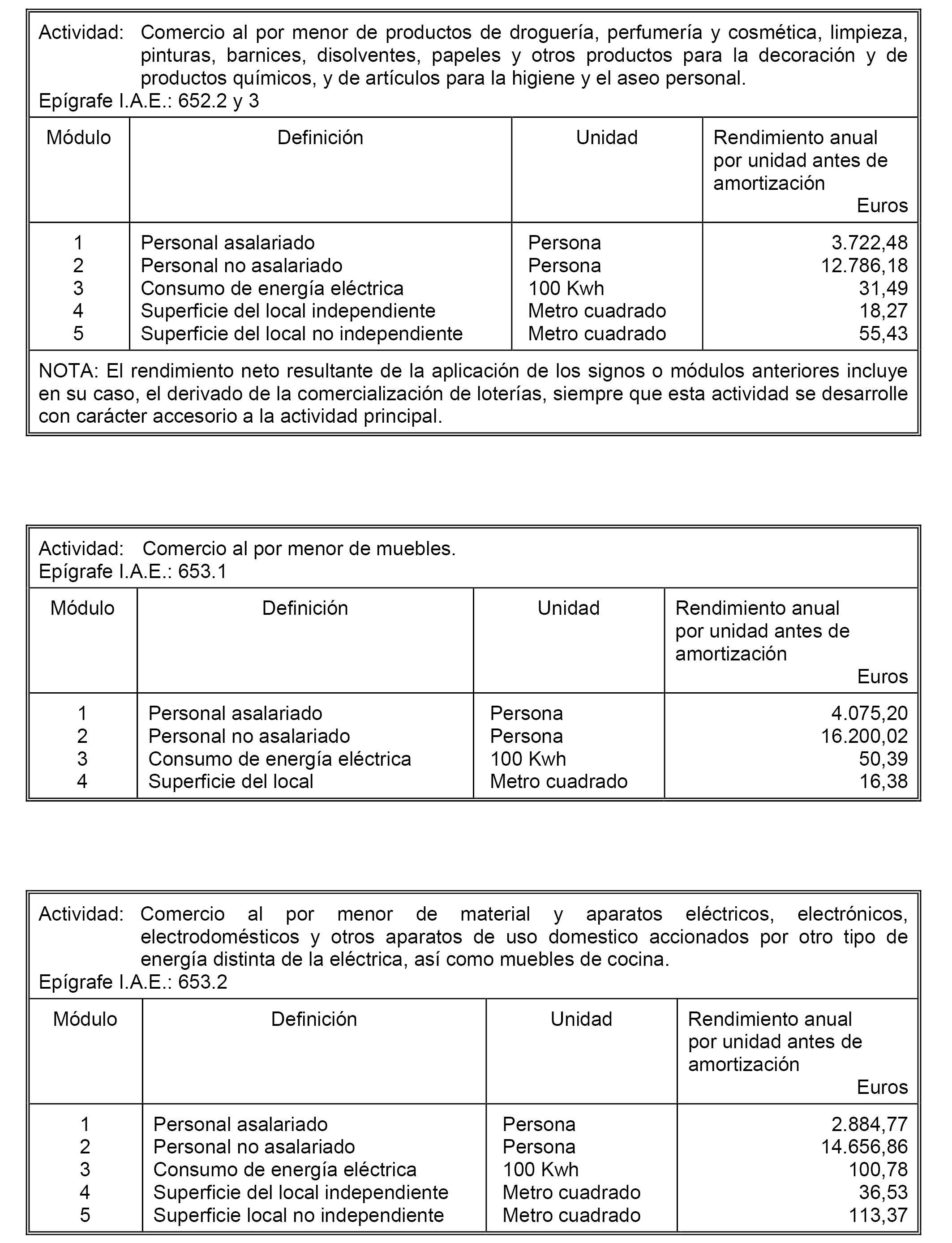

652.2 y 3 |

Comercio al por menor de productos de droguería, perfumería y cosmética, limpieza, pinturas, barnices, disolventes, papeles y otros productos para la decoración y de productos químicos, y de artículos para la higiene y el aseo personal. |

|

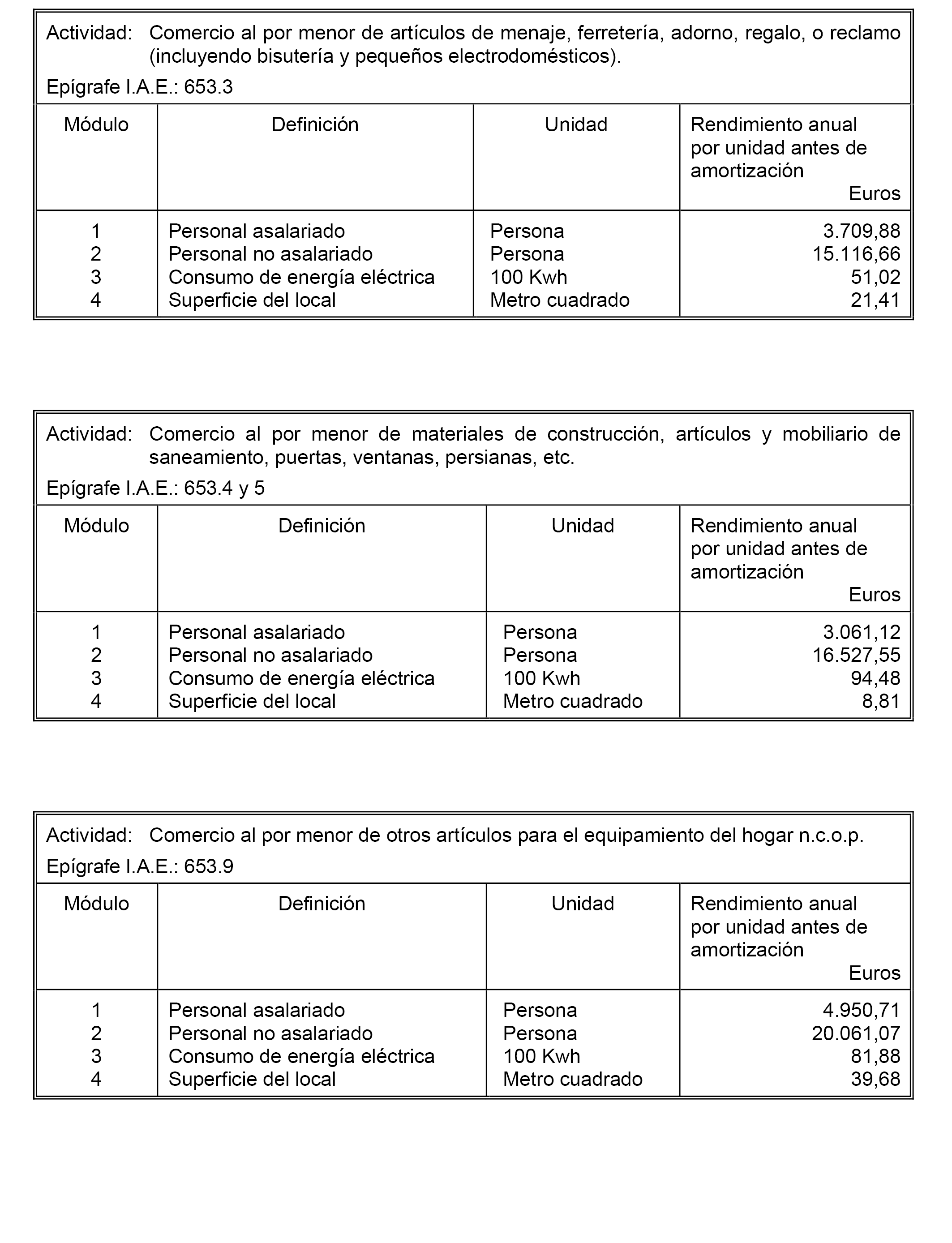

653.1 |

Comercio al por menor de muebles. |

|

653.2 |

Comercio al por menor de material y aparatos eléctricos, electrónicos, electrodomésticos y otros aparatos de uso doméstico accionados por otro tipo de energía distinta de la eléctrica, así como muebles de cocina. |

|

653.3 |

Comercio al por menor de artículos de menaje, ferretería, adorno, regalo, o reclamo (incluyendo bisutería y pequeños electrodomésticos). |

|

653.9 |

Comercio al por menor de otros artículos para el equipamiento del hogar n.c.o.p. |

|

654.2 |

Comercio al por menor de accesorios y piezas de recambio para vehículos sin motor. |

|

654.6 |

Comercio al por menor de cubiertas, bandas o bandajes y cámaras de aire para vehículos terrestres sin motor, excepto las actividades de comercio al por mayor de los artículos citados. |

|

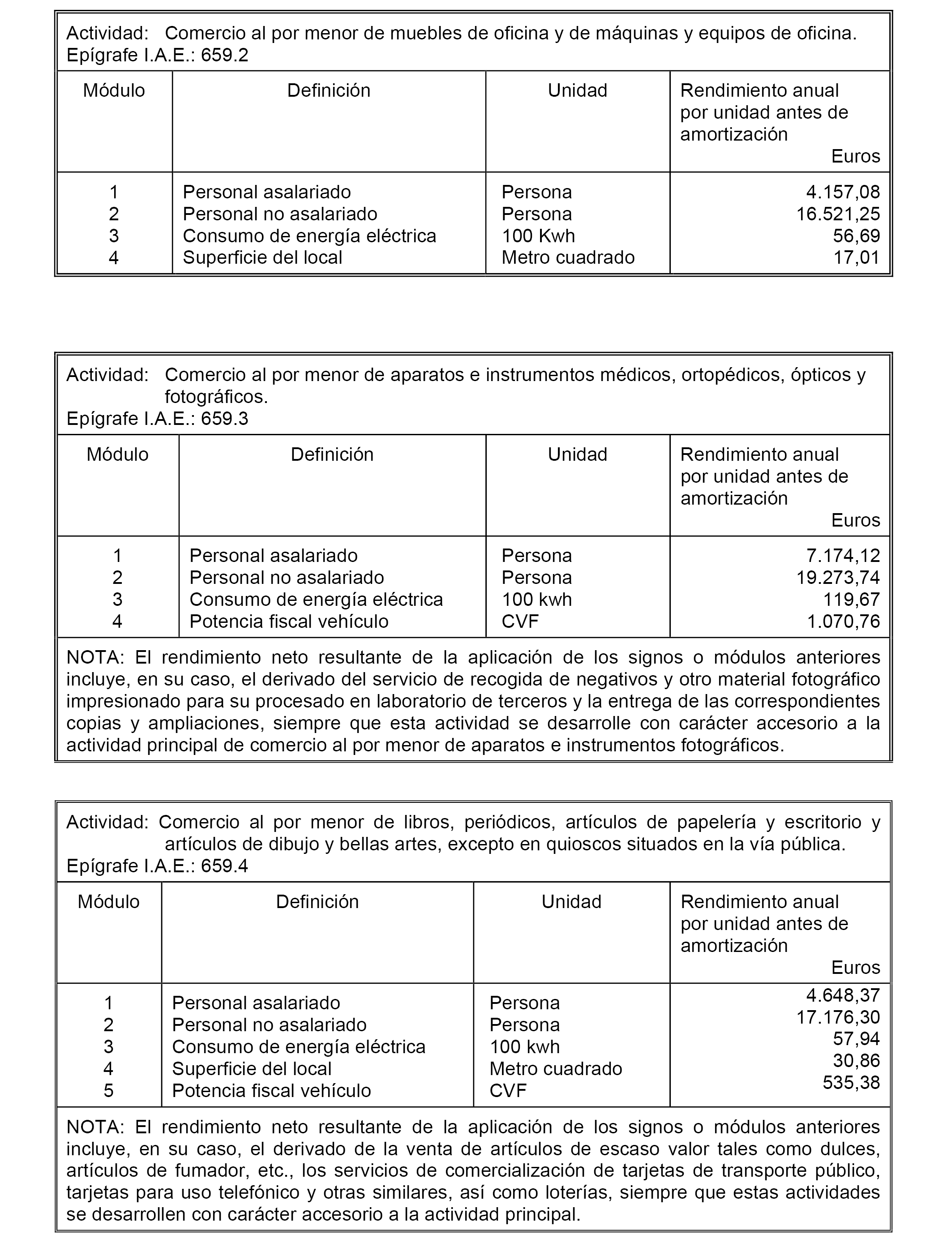

659.2 |

Comercio al por menor de muebles de oficina y de máquinas y equipos de oficina. |

|

659.3 |

Comercio al por menor de aparatos e instrumentos médicos, ortopédicos, ópticos y fotográficos. |

|

659.4 |

Comercio al por menor de libros, periódicos, artículos de papelería y escritorio y artículos de dibujo y bellas artes, excepto en quioscos situados en la vía pública. |

|

659.4 |

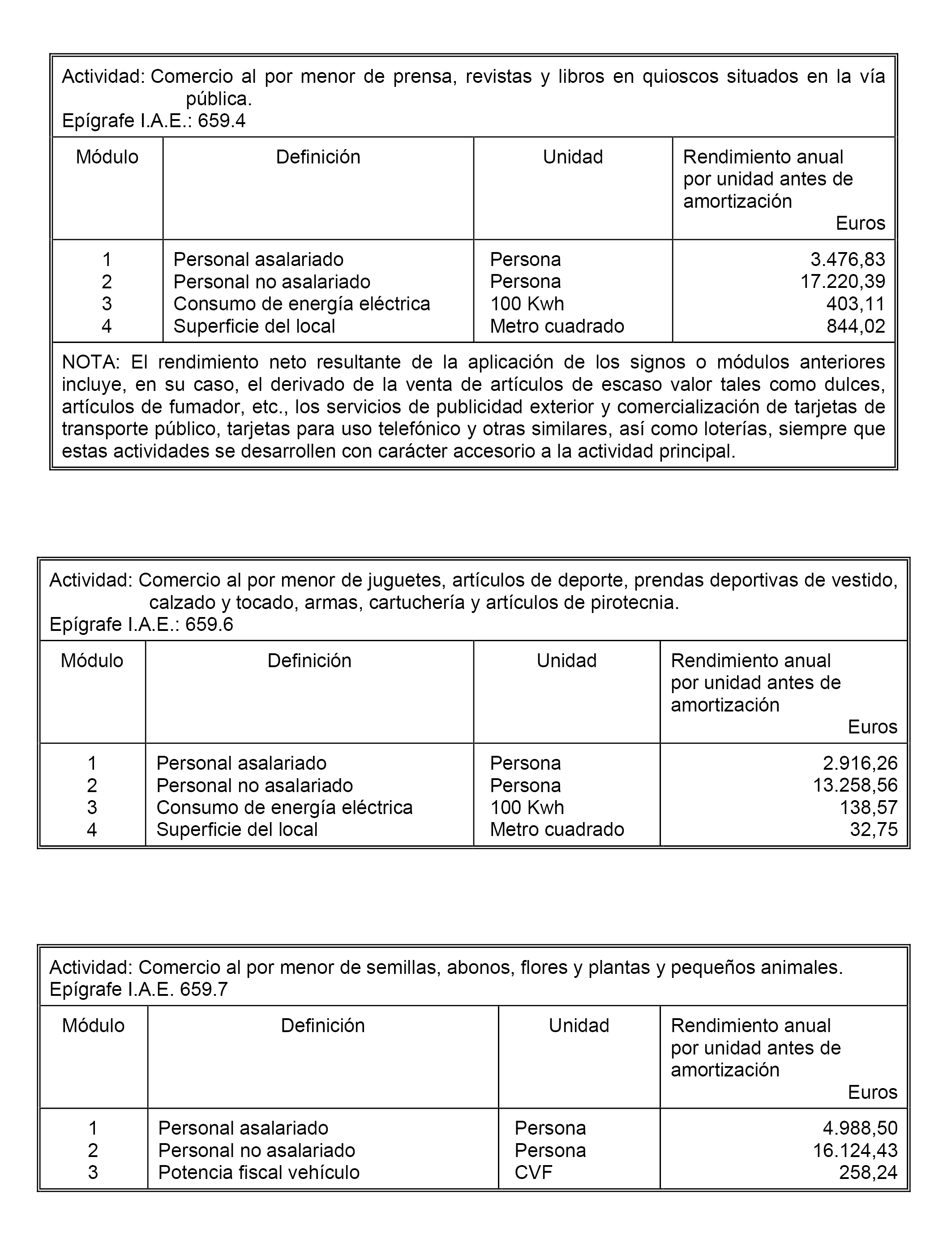

Comercio al por menor de prensa, revistas y libros en quioscos situados en la vía pública. |

|

659.6 |

Comercio al por menor de juguetes, artículos de deporte, prendas deportivas de vestido, calzado y tocado, armas, cartuchería y artículos de pirotecnia. |

|

659.7 |

Comercio al por menor de semillas, abonos, flores y plantas y pequeños animales. |

|

662.2 |

Comercio al por menor de toda clase de artículos, incluyendo alimentación y bebidas, en establecimientos distintos de los especificados en el grupo 661 y en el epígrafe 662.1. |

|

663.1 |

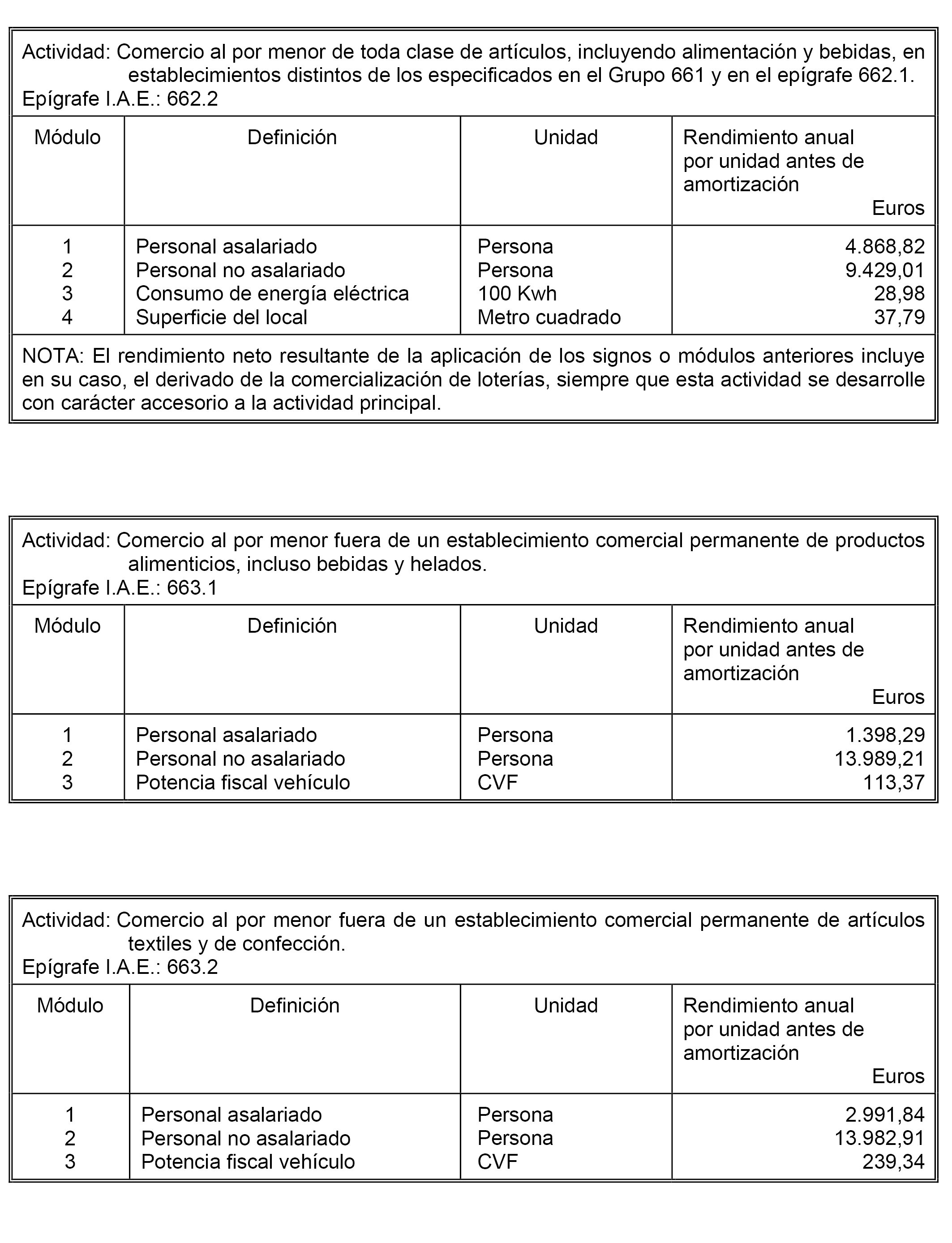

Comercio al por menor fuera de un establecimiento comercial permanente de productos alimenticios, incluso bebidas y helados. |

|

663.2 |

Comercio al por menor fuera de un establecimiento comercial permanente de artículos textiles y de confección. |

|

663.3 |

Comercio al por menor fuera de un establecimiento comercial permanente de calzado, pieles y artículos de cuero. |

|

663.4 |

Comercio al por menor fuera de un establecimiento comercial permanente de artículos de droguería y cosméticos y de productos químicos en general. |

|

663.9 |

Comercio al por menor fuera de un establecimiento comercial permanente de otras clases de mercancías n.c.o.p. |

2. La determinación de las operaciones económicas incluidas en cada actividad deberá efectuarse de acuerdo con las normas del Impuesto sobre Actividades Económicas.

Asimismo, se comprenderán en cada actividad las operaciones económicas que se incluyen expresamente en los anexos I y II de esta Orden, siempre que se desarrollen con carácter accesorio a la actividad principal.

Para las actividades recogidas en el anexo II de esta Orden, se considerará accesoria a la actividad principal aquélla cuyo volumen de ingresos no supere el 40 por ciento del volumen correspondiente a la actividad principal. Para las actividades recogidas en el anexo I se estará al concepto que se indica en el artículo 3 de esta Orden.

1. No obstante lo dispuesto en los artículos 1 y 2 de esta Orden, el método de estimación objetiva del Impuesto sobre la Renta de las Personas Físicas y el régimen especial simplificado del Impuesto sobre el Valor Añadido no serán aplicables a las actividades o sectores de actividad que superen las siguientes magnitudes:

a) Magnitud en función del volumen de ingresos para el conjunto de actividades económicas, excepto las agrícolas, ganaderas y forestales, el previsto, para el período impositivo 2018, en el apartado a’) de la letra b) de la norma 3.ª del apartado 1 del artículo 31 de la Ley 35/2006, de 28 de noviembre, del Impuesto sobre la Renta de las Personas Físicas y de modificación parcial de las leyes de los Impuestos sobre Sociedades, sobre la Renta de no Residentes y sobre el Patrimonio, y en el primer guión del número 2.º del apartado dos del artículo 122 de la Ley 37/1992, 28 de diciembre, del Impuesto sobre el Valor Añadido.

A estos efectos, se computará la totalidad de las operaciones con independencia de que exista o no obligación de expedir factura de acuerdo con lo dispuesto en el Reglamento por el que se regulan las obligaciones de facturación, aprobado por el Real Decreto 1619/2012, de 30 de noviembre.

Sin perjuicio del límite anterior, el método de estimación objetiva no podrá aplicarse cuando el volumen de los rendimientos íntegros que corresponda a operaciones por las que estén obligados a expedir factura cuando el destinatario sea un empresario o profesional que actúe como tal, de acuerdo con lo dispuesto en el artículo 2.2.a) del Reglamento por el que se regulan las obligaciones de facturación, supere el previsto, a estos efectos, para el período impositivo 2018, en el apartado a’) de la letra b) de la norma 3.ª del apartado 1 del artículo 31 de la Ley del Impuesto sobre la Renta de las Personas Físicas.

No obstante, a los efectos del método de estimación de estimación objetiva, deberán computarse no sólo las operaciones correspondientes a las actividades económicas desarrolladas por el contribuyente, sino también las correspondientes a las desarrolladas por el cónyuge, descendientes y ascendientes, así como por las entidades en régimen de atribución de rentas en las que participen cualquiera de los anteriores, en las que concurran las siguientes circunstancias:

Que las actividades económicas desarrolladas sean idénticas o similares. A estos efectos, se entenderán que son idénticas o similares las actividades económicas clasificadas en el mismo grupo en el Impuesto sobre Actividades Económicas.

Que exista una dirección común de tales actividades, compartiéndose medios personales o materiales.

Cuando se trate de entidades en régimen de atribución de rentas deberán computarse no sólo las operaciones correspondientes a las actividades económicas desarrolladas por la propia entidad en régimen de atribución, sino también las correspondientes a las desarrolladas por sus socios, herederos, comuneros o partícipes; los cónyuges, descendientes y ascendientes de éstos; así como por otras entidades en régimen de atribución de rentas en las que participen cualquiera de las personas anteriores, en las que concurran las circunstancias señaladas en el párrafo anterior.

Cuando en el año inmediato anterior se hubiese iniciado una actividad, el volumen de ingresos se elevará al año.

b) Magnitud en función del volumen de ingresos para el conjunto de actividades agrícolas, forestales y ganaderas:

250.000 euros anuales de volumen de ingresos en las siguientes actividades:

«Ganadería independiente».

«Servicios de cría, guarda y engorde de ganado».

«Otros trabajos, servicios y actividades accesorios realizados por agricultores o ganaderos que estén excluidos o no incluidos en el régimen especial de la agricultura, ganadería y pesca del Impuesto sobre el Valor Añadido».

«Otros trabajos, servicios y actividades accesorios realizados por titulares de actividades forestales que estén excluidos o no incluidos en el régimen especial de la agricultura, ganadería y pesca del Impuesto sobre el Valor Añadido».

«Aprovechamientos que correspondan al cedente en las actividades agrícolas desarrolladas en régimen de aparcería».

«Aprovechamientos que correspondan al cedente en las actividades forestales desarrolladas en régimen de aparcería».

«Agrícola o ganadera susceptible de estar incluida en el régimen especial de la agricultura, ganadería y pesca del Impuesto sobre el Valor Añadido».

«Forestal susceptible de estar incluida en el régimen especial de la agricultura, ganadería y pesca del Impuesto sobre el Valor Añadido».

«Procesos de transformación, elaboración o manufactura de productos naturales, vegetales o animales, que requieran el alta en un epígrafe correspondiente a actividades industriales en las Tarifas del Impuesto sobre Actividades Económicas y se realicen por los titulares de las explotaciones de las cuales se obtengan directamente dichos productos naturales».

A estos efectos, sólo se computarán las operaciones que deban anotarse en el Libro registro de ventas o ingresos previsto en el apartado 7 del artículo 68 del Reglamento del Impuesto sobre la Renta de las Personas Físicas, aprobado por el Real Decreto 439/2007, de 30 de marzo, o en los libros registro previstos en el tercer párrafo del apartado 1 del artículo 40 y en el apartado 1 del artículo 47 del Reglamento del Impuesto sobre el Valor Añadido, aprobado por el Real Decreto 1624/1992, de 29 de diciembre..

Sin perjuicio de lo señalado en los párrafos anteriores de esta letra, las actividades «Otros trabajos, servicios y actividades accesorios realizados por agricultores y/o ganaderos que estén excluidos o no incluidos en el régimen especial de la agricultura, ganadería y pesca del Impuesto sobre el Valor Añadido» y «Otros trabajos, servicios y actividades accesorios realizados por titulares de actividades forestales que estén excluidos o no incluidos en el régimen especial de la agricultura, ganadería y pesca del Impuesto sobre el Valor Añadido» contempladas en el artículo 1 de esta Orden, sólo quedarán sometidas al método de estimación objetiva del Impuesto sobre la Renta de las Personas Físicas y, en su caso, al régimen especial simplificado del Impuesto sobre el Valor Añadido, si el volumen de ingresos conjunto imputable a ellas resulta inferior al correspondiente a las actividades agrícolas y/o ganaderas o forestales principales.

A los efectos del método de estimación objetiva, deberán computarse no sólo las operaciones correspondientes a las actividades económicas desarrolladas por el contribuyente, sino también las correspondientes a las desarrolladas por el cónyuge, descendientes y ascendientes, así como por las entidades en régimen de atribución de rentas en las que participen cualquiera de los anteriores, en las que concurran las circunstancias señaladas en la letra a) anterior.

Cuando se trate de entidades en régimen de atribución de rentas deberán computarse no sólo las operaciones correspondientes a las actividades económicas desarrolladas por la propia entidad en régimen de atribución, sino también las correspondientes a las desarrolladas por sus socios, herederos, comuneros o partícipes; los cónyuges, descendientes y ascendientes de éstos; así como por otras entidades en régimen de atribución de rentas en las que participen cualquiera de las personas anteriores, en las que concurran las circunstancias señaladas en la letra a) anterior.

Cuando en el año inmediato anterior se hubiese iniciado una actividad, el volumen de ingresos se elevará al año.

A efectos de lo dispuesto en las letras a) y b) anteriores, el volumen de ingresos incluirá la totalidad de los obtenidos en el conjunto de las mencionadas actividades, no computándose entre ellos las subvenciones corrientes o de capital ni las indemnizaciones, así como tampoco el Impuesto sobre el Valor Añadido y, en su caso, el recargo de equivalencia que grave la operación, para aquellas actividades que tributen por el régimen simplificado del Impuesto sobre el Valor Añadido.

c) Magnitud en función del volumen de compras en bienes y servicios. El previsto, para el período impositivo 2018, en la letra c) de la norma 3.ª del apartado 1 del artículo 31 de la Ley del Impuesto sobre la Renta de las Personas Físicas y en el número 3.º del apartado dos del artículo 122 de la Ley del Impuesto sobre el Valor Añadido, para el conjunto de todas las actividades económicas desarrolladas. Dentro de este límite se tendrán en cuenta las obras y servicios subcontratados y se excluirán las adquisiciones de inmovilizado.

A los efectos del método de estimación objetiva, deberán computarse no sólo las operaciones correspondientes a las actividades económicas desarrolladas por el contribuyente, sino también las correspondientes a las desarrolladas por el cónyuge, descendientes y ascendientes, así como por las entidades en régimen de atribución de rentas en las que participen cualquiera de los anteriores, en las que concurran las circunstancias señaladas en la letra a) anterior.

Cuando se trate de entidades en régimen de atribución de rentas deberán computarse no sólo las operaciones correspondientes a las actividades económicas desarrolladas por la propia entidad en régimen de atribución, sino también las correspondientes a las desarrolladas por sus socios, herederos, comuneros o partícipes; los cónyuges, descendientes y ascendientes de éstos; así como por otras entidades en régimen de atribución de rentas en las que participen cualquiera de las personas anteriores, en las que concurran las circunstancias señaladas en la letra a) anterior.

Cuando en el año inmediato anterior se hubiese iniciado una actividad, el volumen de compras se elevará al año.

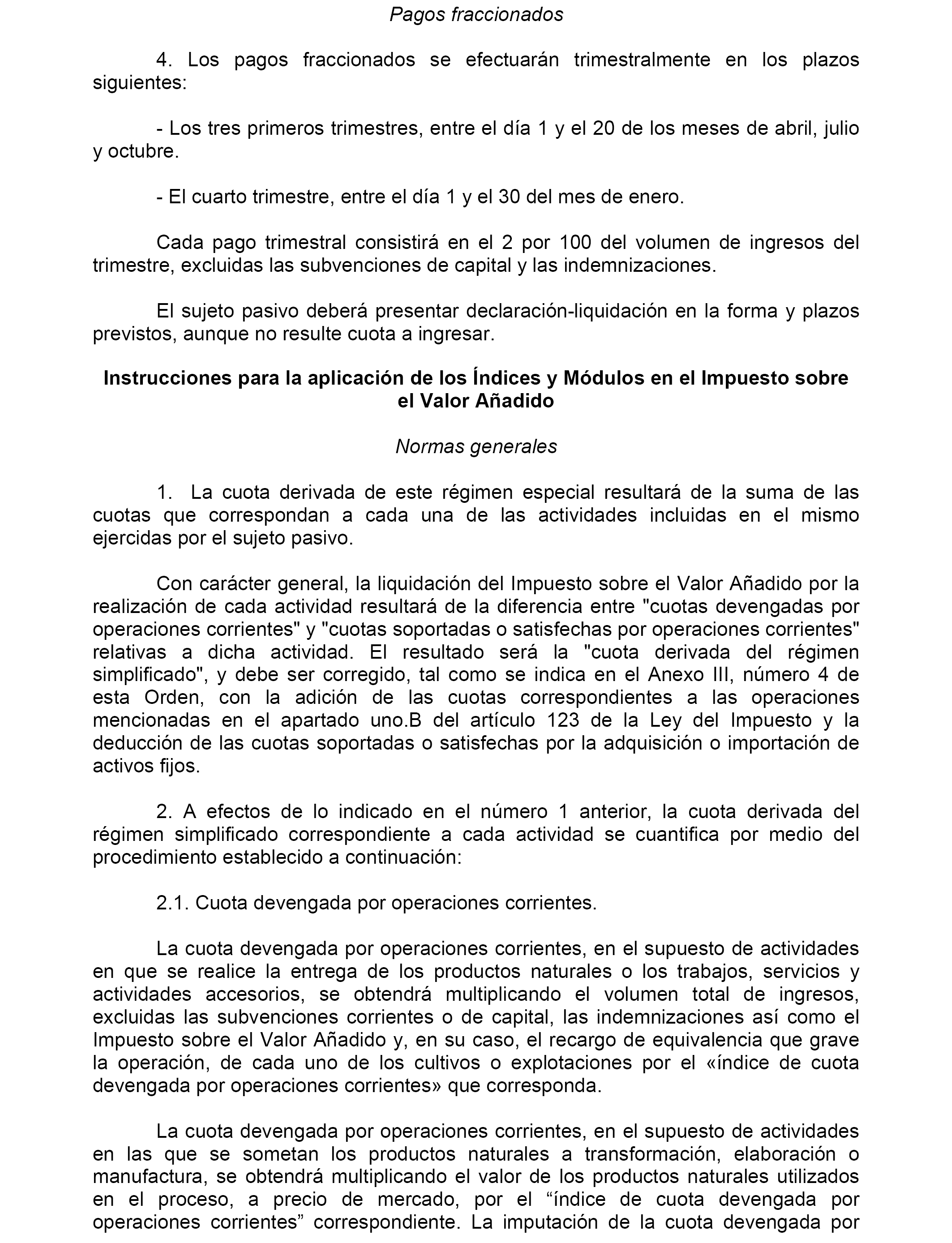

d) Magnitudes específicas.

|

Actividad económica |

Magnitud |

|---|---|

|

Producción de mejillón en batea. |

5 bateas en cualquier día del año. |

|

Industrias del pan y de la bollería. |

6 personas empleadas. |

|

Industrias de la bollería, pastelería y galletas. |

6 personas empleadas. |

|

Industrias de elaboración de masas fritas. |

6 personas empleadas. |

|

Elaboración de patatas fritas, palomitas de maíz y similares. |

6 personas empleadas. |

|

Comercio al por menor de frutas, verduras, hortalizas y tubérculos. |

5 personas empleadas. |

|

Comercio al por menor de carne y despojos; de productos y derivados cárnicos elaborados. |

5 personas empleadas. |

|

Comercio al por menor de huevos, aves, conejos de granja, caza y de productos derivados de los mismos. |

4 personas empleadas. |

|

Comercio al por menor, en casquerías, de vísceras y despojos procedentes de animales de abasto, frescos y congelados. |

5 personas empleadas. |

|

Comercio al por menor de pescados y otros productos de la pesca y de la acuicultura y de caracoles. |

5 personas empleadas. |

|

Comercio al por menor de pan, pastelería, confitería y similares y de leche y productos lácteos. |

6 personas empleadas. |

|

Despachos de pan, panes especiales y bollería. |

6 personas empleadas. |

|

Comercio al por menor de productos de pastelería, bollería y confitería. |

6 personas empleadas. |

|

Comercio al por menor de masas fritas, con o sin coberturas o rellenos, patatas fritas, productos de aperitivo, frutos secos, golosinas, preparados de chocolate y bebidas refrescantes. |

6 personas empleadas. |

|

Comercio al por menor de cualquier clase de productos alimenticios y de bebidas en establecimientos con vendedor. |

5 personas empleadas. |

|

Comercio al por menor de cualquier clase de productos alimenticios y bebidas en régimen de autoservicio o mixto en establecimientos cuya sala de ventas tenga una superficie inferior a 400 metros cuadrados. |

4 personas empleadas. |

|

Comercio al por menor de productos textiles, confecciones para el hogar, alfombras y similares y artículos de tapicería. |

4 personas empleadas. |

|

Comercio al por menor de toda clase de prendas para el vestido y tocado. |

5 personas empleadas. |

|

Comercio al por menor de lencería, corsetería y prendas especiales. |

3 personas empleadas. |

|

Comercio al por menor de artículos de mercería y paquetería. |

4 personas empleadas. |

|

Comercio al por menor de calzado, artículos de piel e imitación o productos sustitutivos, cinturones, carteras, bolsos, maletas y artículos de viaje en general. |

5 personas empleadas. |

|

Comercio al por menor de productos de droguería, perfumería y cosmética, limpieza, pinturas, barnices, disolventes, papeles y otros productos para la decoración y de productos químicos, y de artículos para la higiene y el aseo personal. |

4 personas empleadas. |

|

Comercio al por menor de muebles. |

4 personas empleadas. |

|

Comercio al por menor de material y aparatos eléctricos, electrónicos, electrodomésticos y otros aparatos de uso doméstico accionados por otro tipo de energía distinta de la eléctrica, así como muebles de cocina. |

3 personas empleadas. |

|

Comercio al por menor de artículos de menaje, ferretería, adorno, regalo, o reclamo (incluyendo bisutería y pequeños electrodomésticos). |

4 personas empleadas. |

|

Comercio al por menor de materiales de construcción, artículos y mobiliario de saneamiento, puertas, ventanas, persianas, etc. |

3 personas empleadas. |

|

Comercio al por menor de otros artículos para el equipamiento del hogar n.c.o.p. |

3 personas empleadas. |

|

Comercio al por menor de accesorios y piezas de recambio para vehículos terrestres. |

4 personas empleadas. |

|

Comercio al por menor de toda clase de maquinaria (excepto aparatos del hogar, de oficina, médicos, ortopédicos, ópticos y fotográficos). |

3 personas empleadas. |

|

Comercio al por menor de cubiertas, bandas o bandajes y cámaras de aire para toda clase de vehículos. |

4 personas empleadas. |

|

Comercio al por menor de muebles de oficina y de máquinas y equipos de oficina. |

4 personas empleadas. |

|

Comercio al por menor de aparatos e instrumentos médicos, ortopédicos, ópticos y fotográficos. |

3 personas empleadas. |

|

Comercio al por menor de libros, periódicos, artículos de papelería y escritorio y artículos de dibujo y bellas artes, excepto en quioscos situados en la vía pública. |

3 personas empleadas. |

|

Comercio al por menor de prensa, revistas y libros en quioscos situados en la vía pública. |

2 personas empleadas. |

|

Comercio al por menor de juguetes, artículos de deporte, prendas deportivas de vestido, calzado y tocado, armas, cartuchería y artículos de pirotecnia. |

3 personas empleadas. |

|

Comercio al por menor de semillas, abonos, flores y plantas y pequeños animales. |

4 personas empleadas. |

|

Comercio al por menor de toda clase de artículos, incluyendo alimentación y bebidas, en establecimientos distintos de los especificados en el grupo 661 y en el epígrafe 662.1. |

3 personas empleadas. |

|

Comercio al por menor fuera de un establecimiento comercial permanente de productos alimenticios, incluso bebidas y helados. |

2 personas empleadas. |

|

Comercio al por menor fuera de un establecimiento comercial permanente de artículos textiles y de confección. |

2 personas empleadas. |

|

Comercio al por menor fuera de un establecimiento comercial permanente de calzado, pieles y artículos de cuero. |

2 personas empleadas. |

|

Comercio al por menor fuera de un establecimiento comercial permanente de artículos de droguería y cosméticos y de productos químicos en general. |

2 personas empleadas. |

|

Comercio al por menor fuera de un establecimiento comercial permanente de otras clases de mercancías n.c.o.p. |

2 personas empleadas. |

|

Restaurantes de dos tenedores. |

10 personas empleadas. |

|

Restaurantes de un tenedor. |

10 personas empleadas. |

|

Cafeterías. |

8 personas empleadas. |

|

Cafés y bares de categoría especial. |

8 personas empleadas. |

|

Otros cafés y bares. |

8 personas empleadas. |

|

Servicios en quioscos, cajones, barracas u otros locales análogos. |

3 personas empleadas. |

|

Servicios en chocolaterías, heladerías y horchaterías. |

3 personas empleadas. |

|

Servicio de hospedaje en hoteles y moteles de una o dos estrellas. |

10 personas empleadas. |

|

Servicio de hospedaje en hostales y pensiones. |

8 personas empleadas. |

|

Servicio de hospedaje en fondas y casas de huéspedes. |

8 personas empleadas. |

|

Reparación de artículos eléctricos para el hogar. |

3 personas empleadas. |

|

Reparación de vehículos automóviles, bicicletas y otros vehículos. |

5 personas empleadas. |

|

Reparación de calzado. |

2 personas empleadas. |

|

Reparación de otros bienes de consumo n.c.o.p. (excepto reparación de calzado, restauración de obras de arte, muebles, antigüedades e instrumentos musicales). |

2 personas empleadas. |

|

Reparación de maquinaria industrial. |

2 personas empleadas. |

|

Otras reparaciones n.c.o.p. |

2 personas empleadas. |

|

Transporte urbano colectivo y de viajeros por carretera. |

5 vehículos cualquier día del año. |

|

Transporte por autotaxis. |

3 vehículos cualquier día del año. |

|

Transporte de mercancías por carretera. |

4 vehículos cualquier día del año. |

|

Engrase y lavado de vehículos. |

5 personas empleadas. |

|

Servicios de mudanzas. |

4 vehículos cualquier día del año. |

|

Transporte de mensajería y recadería, cuando la actividad se realice exclusivamente con medios de transporte propios. |

5 vehículos cualquier día del año. |

|

Enseñanza de conducción de vehículos terrestres, acuáticos, aeronáuticos, etc. |

4 personas empleadas. |

|

Otras actividades de enseñanza, tales como idiomas, corte y confección, mecanografía, taquigrafía, preparación de exámenes y oposiciones y similares n.c.o.p. |

5 personas empleadas. |

|

Escuelas y servicios de perfeccionamiento del deporte. |

3 personas empleadas. |

|

Tinte, limpieza en seco, lavado y planchado de ropas hechas y de prendas y artículos del hogar usados. |

4 personas empleadas. |

|

Servicios de peluquería de señora y caballero. |

6 personas empleadas. |

|

Salones e institutos de belleza. |

6 personas empleadas. |

|

Servicios de copias de documentos con máquinas fotocopiadoras. |

4 personas empleadas. |

A los efectos del método de estimación objetiva, deberá computarse no sólo la magnitud específica correspondiente a la actividad económica desarrollada por el contribuyente, sino también las correspondientes a las desarrolladas por el cónyuge, descendientes y ascendientes, así como por las entidades en régimen de atribución de rentas en las que participen cualquiera de los anteriores, en las que concurran las circunstancias señaladas en la letra a) anterior.

Cuando se trate de entidades en régimen de atribución de rentas deberá computarse no sólo la magnitud específica correspondiente a la actividad económica desarrolladas por la propia entidad en régimen de atribución, sino también las correspondientes a las desarrolladas por sus socios, herederos, comuneros o partícipes; los cónyuges, descendientes y ascendientes de éstos; así como por otras entidades en régimen de atribución de rentas en las que participen cualquiera de las personas anteriores, en las que concurran las circunstancias señaladas en la letra a) anterior.

Para el cómputo de la magnitud que determine la inclusión en el método de estimación objetiva o, en su caso, del régimen simplificado se consideran las personas empleadas o vehículos o bateas que se utilicen para el desarrollo de la actividad principal y de cualquier actividad accesoria incluida en el régimen, de conformidad con los apartados 2 de los artículos 1 y 2 de esta Orden.

El personal empleado se determinará por la media ponderada correspondiente al período en que se haya ejercido la actividad durante el año inmediato anterior.

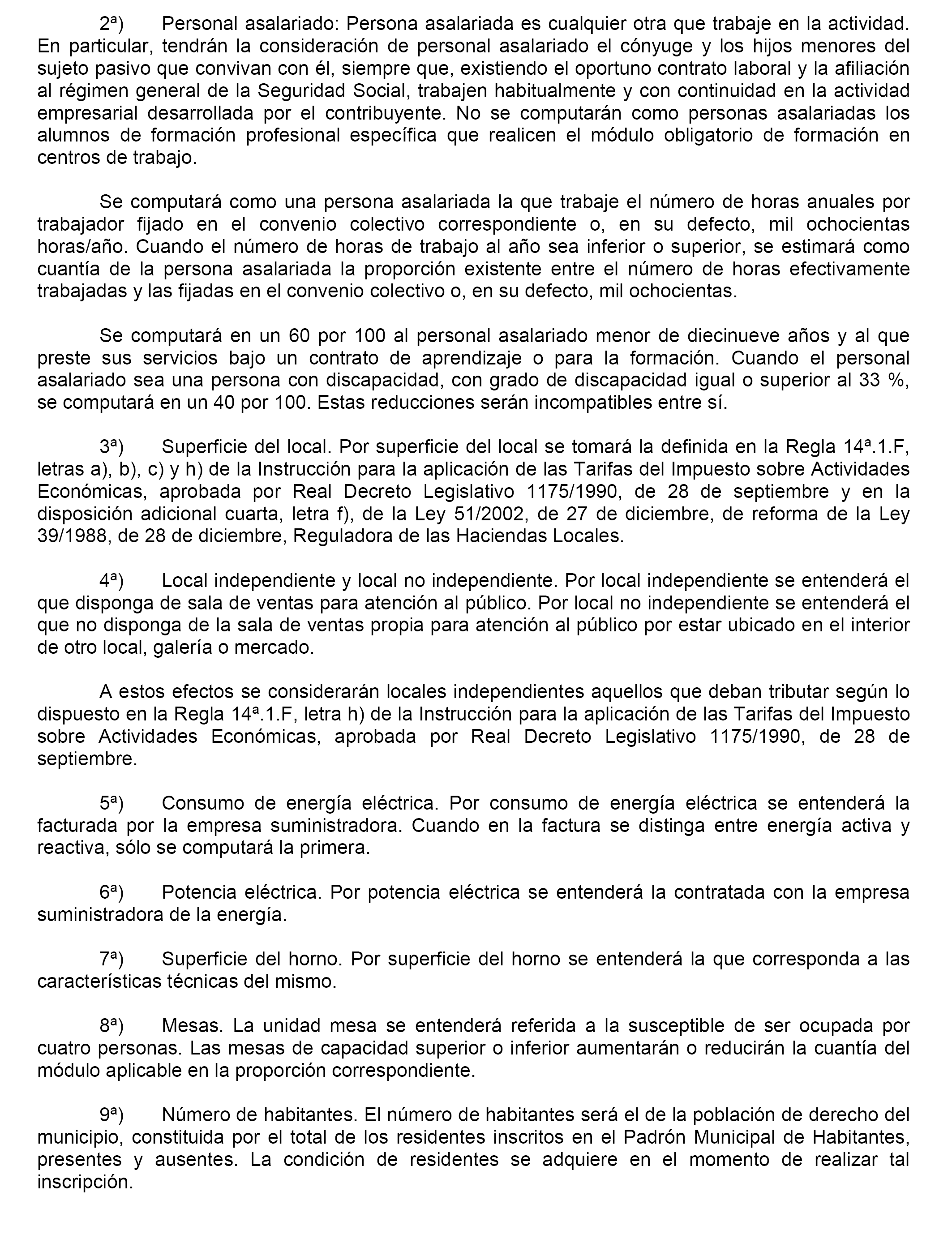

El personal empleado comprenderá tanto el no asalariado como el asalariado. A efectos de determinar la media ponderada se aplicarán exclusivamente las siguientes reglas:

Sólo se tomará en cuenta el número de horas trabajadas durante el período en que se haya ejercido la actividad durante el año inmediato anterior.

Se computará como una persona no asalariada la que trabaje en la actividad al menos 1.800 horas/año. Cuando el número de horas de trabajo al año sea inferior a 1.800, se estimará como cuantía de la persona no asalariada la proporción existente entre número de horas efectivamente trabajadas en el año y 1.800.

No obstante, el empresario se computará como una persona no asalariada. En aquellos supuestos en que pueda acreditarse una dedicación inferior a 1.800 horas/año por causas objetivas, tales como jubilación, incapacidad, pluralidad de actividades o cierre temporal de la explotación, se computará el tiempo efectivo dedicado a la actividad. En estos supuestos, para la cuantificación de las tareas de dirección, organización y planificación de la actividad y, en general, las inherentes a la titularidad de la misma, se computará al empresario en 0,25 personas/año, salvo cuando se acredite una dedicación efectiva superior o inferior.

Se computará como una persona asalariada la que trabaje el número de horas anuales por trabajador fijado en el convenio colectivo correspondiente o, en su defecto, 1.800 horas/año. Cuando el número de horas de trabajo al año sea inferior o superior, se estimará como cuantía de la persona asalariada la proporción existente entre el número de horas efectivamente trabajadas y las fijadas en el convenio colectivo o, en su defecto, 1.800.

En el primer año de ejercicio de la actividad se tendrá en cuenta el número de personas empleadas o vehículos o bateas al inicio de la misma.

Cuando en un año natural se superen las magnitudes indicadas en este artículo, el sujeto pasivo quedará excluido, a partir del año inmediato siguiente, del método de estimación objetiva del Impuesto sobre la Renta de las Personas Físicas y del régimen simplificado o del régimen de la agricultura, ganadería y pesca del Impuesto sobre el Valor Añadido, cuando resulten aplicables por estas actividades.

Los contribuyentes que por aplicación de lo dispuesto en este artículo queden excluidos del método de estimación objetiva del Impuesto sobre la Renta de las Personas Físicas, determinarán su rendimiento neto por la modalidad simplificada del método de estimación directa siempre que reúnan los requisitos establecidos en el artículo 28 del Reglamento del Impuesto y no renuncien a su aplicación.

2. Tampoco será de aplicación el método de estimación objetiva a las actividades económicas desarrolladas, total o parcialmente, fuera del ámbito de aplicación del Impuesto sobre la Renta de las Personas Físicas, al que se refiere el artículo 4 de la Ley 35/2006, de 28 de noviembre, del Impuesto sobre la Renta de las Personas Físicas y de modificación parcial de las leyes de los Impuestos sobre Sociedades, sobre la Renta de no Residentes y sobre el Patrimonio.

A estos efectos, se entenderá que las actividades de transporte urbano colectivo y de viajeros por carretera, de transporte por auto-taxis, de transporte de mercancías por carretera y de servicios de mudanzas, se desarrollan, en cualquier caso, dentro del ámbito de aplicación del Impuesto sobre la Renta de las Personas Físicas.

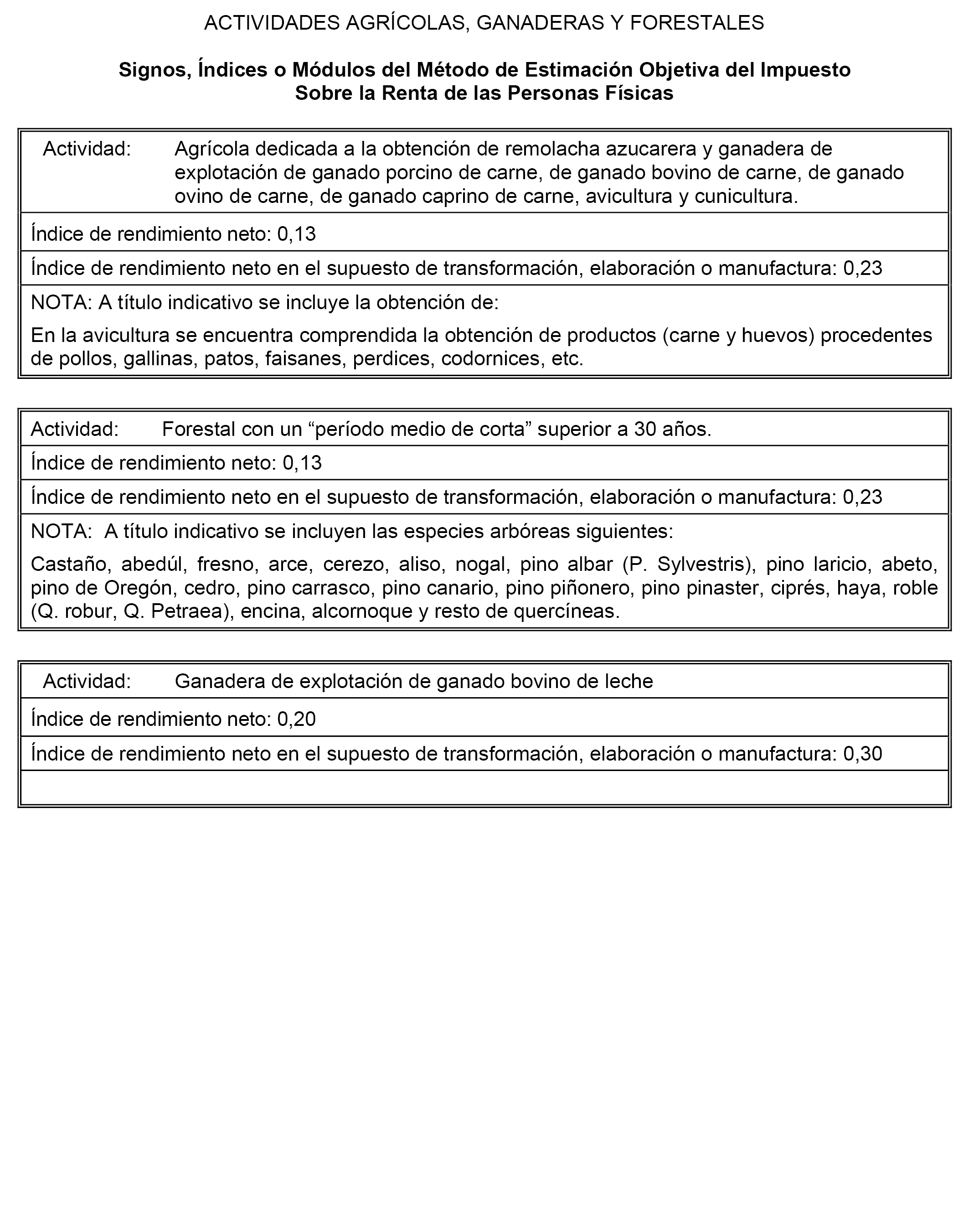

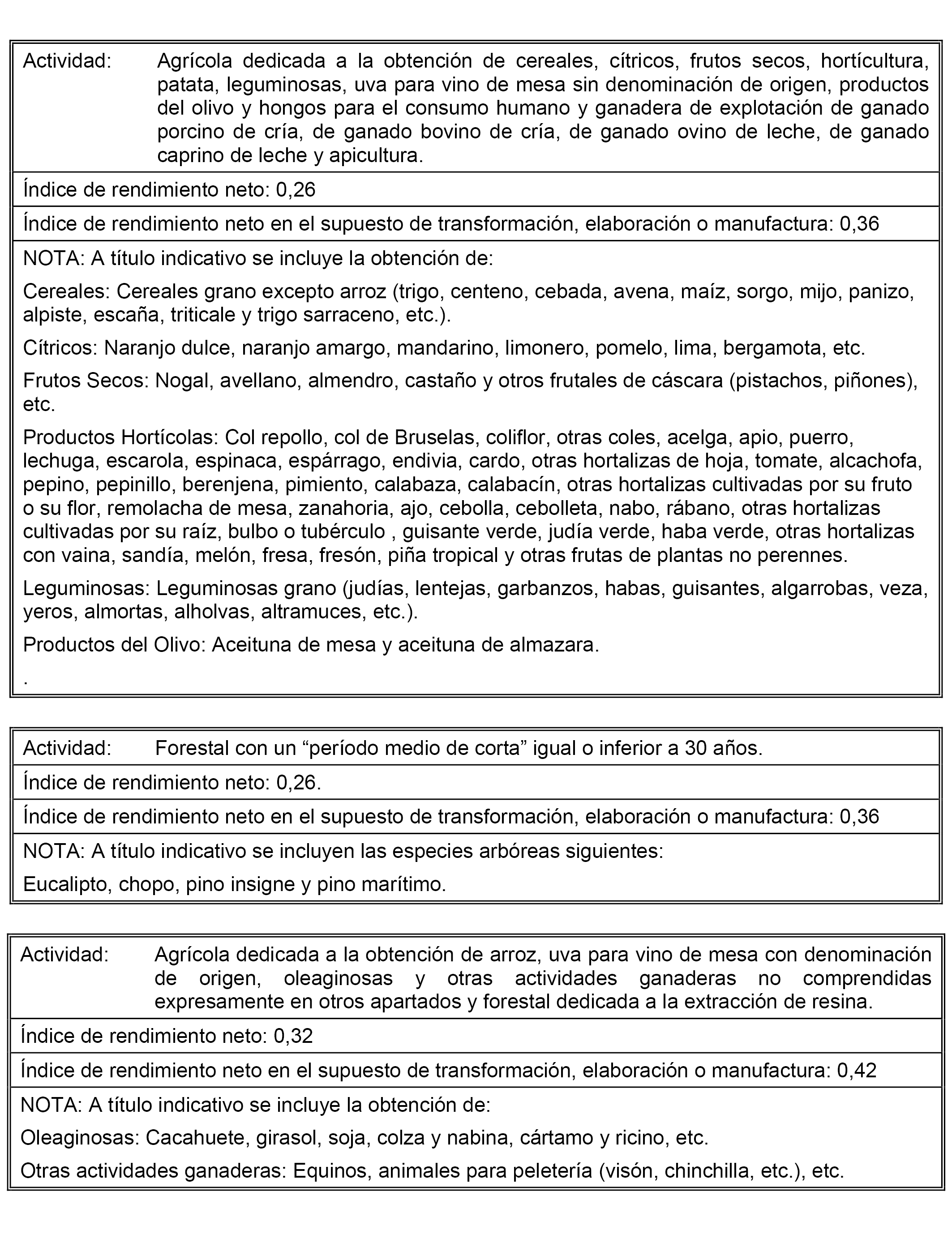

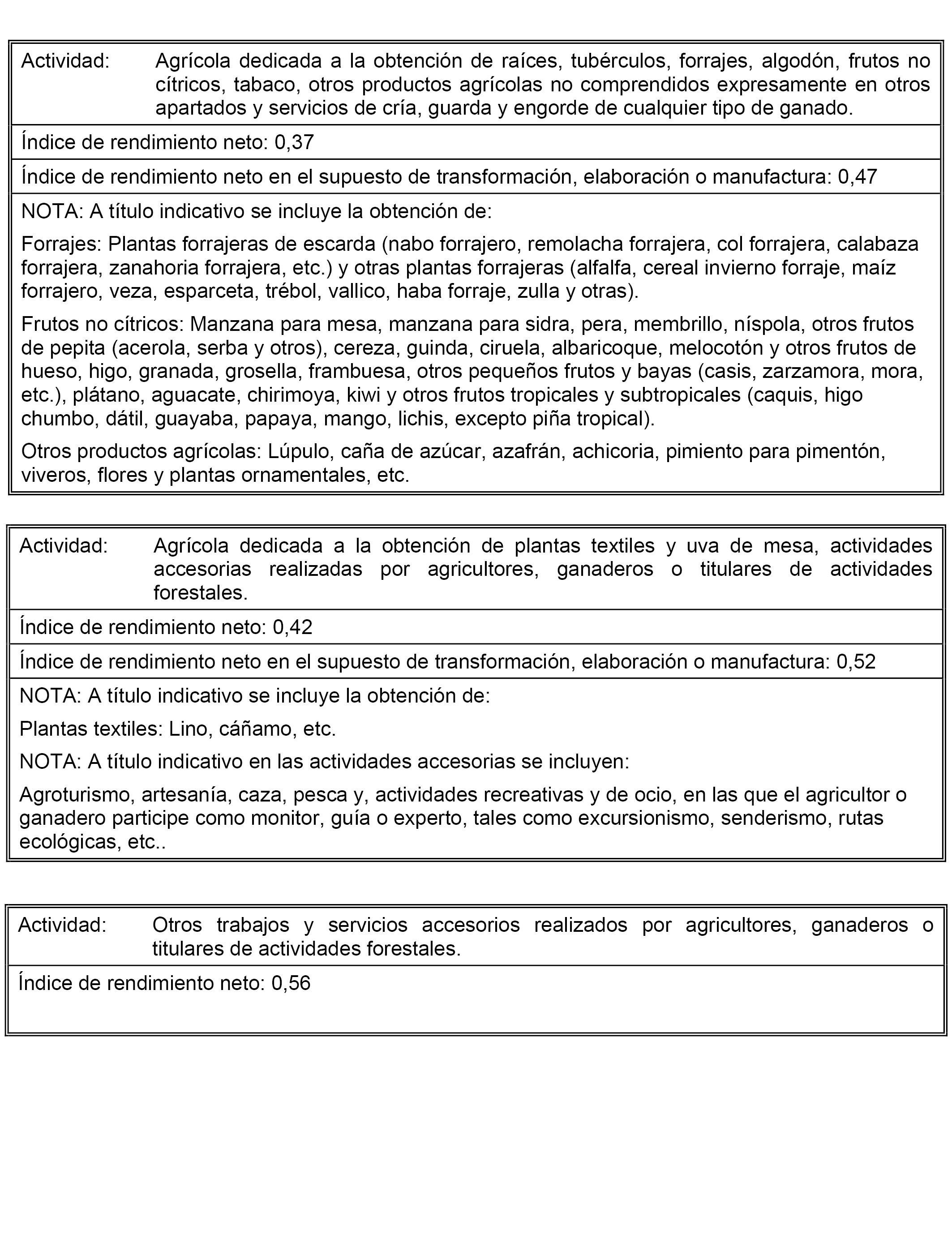

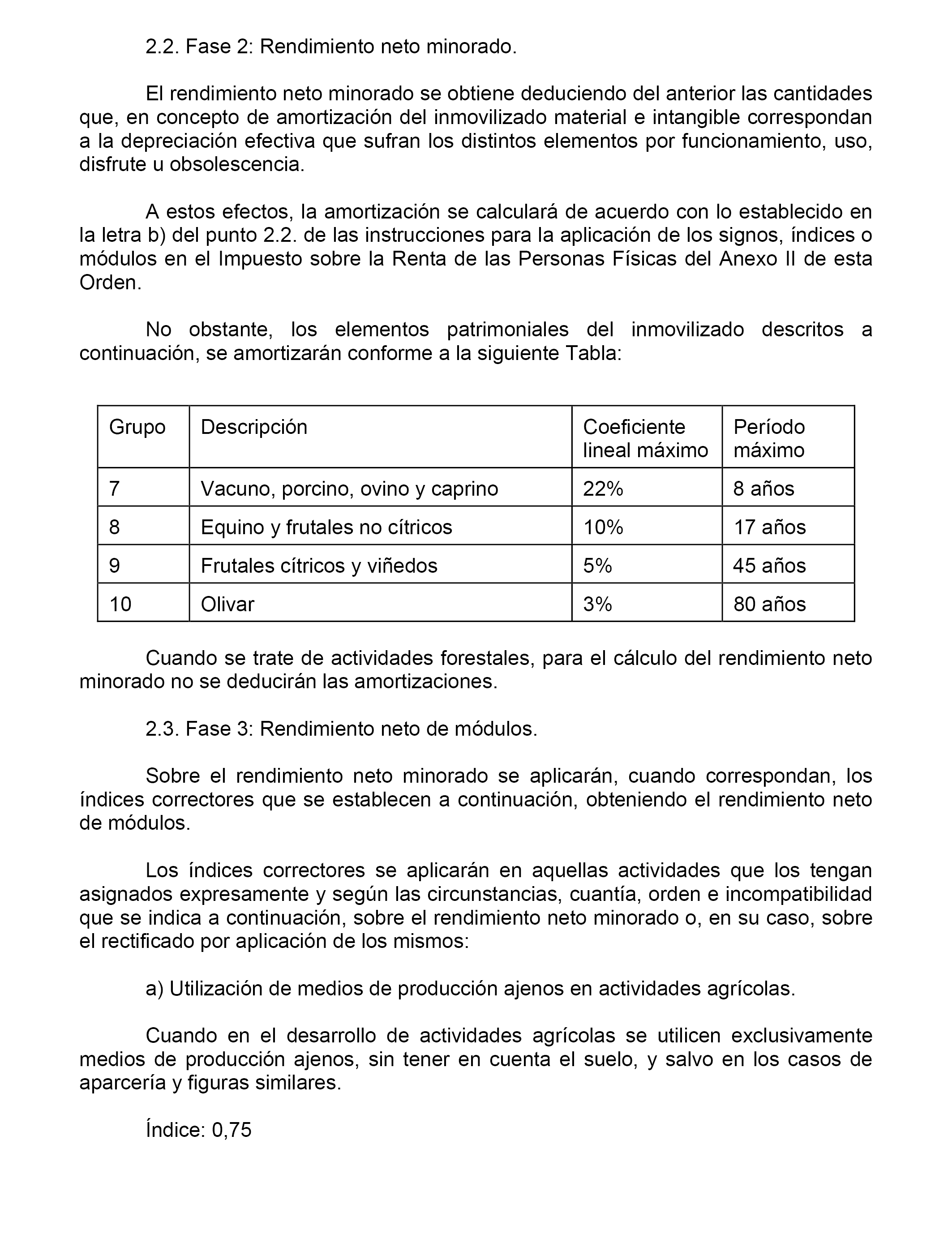

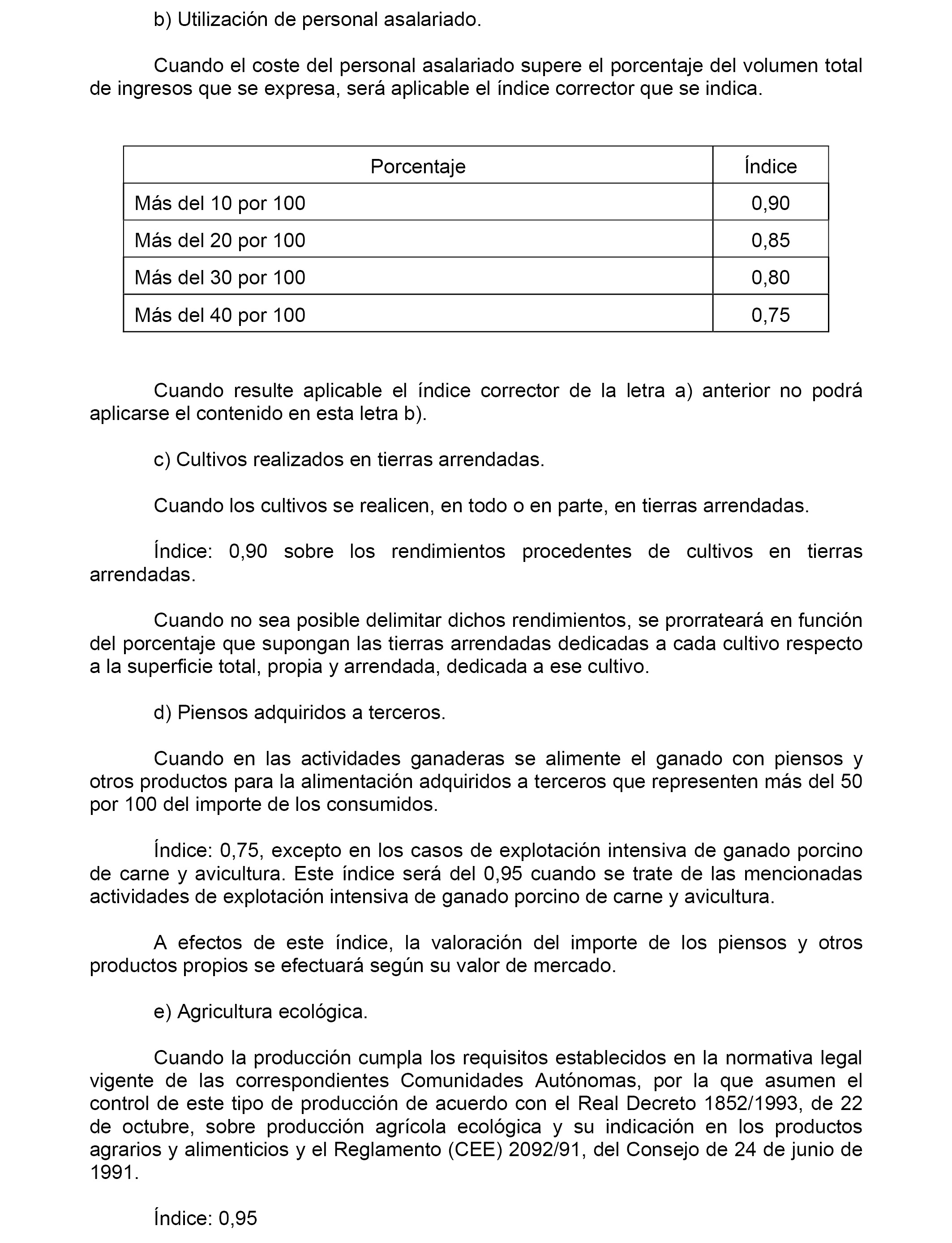

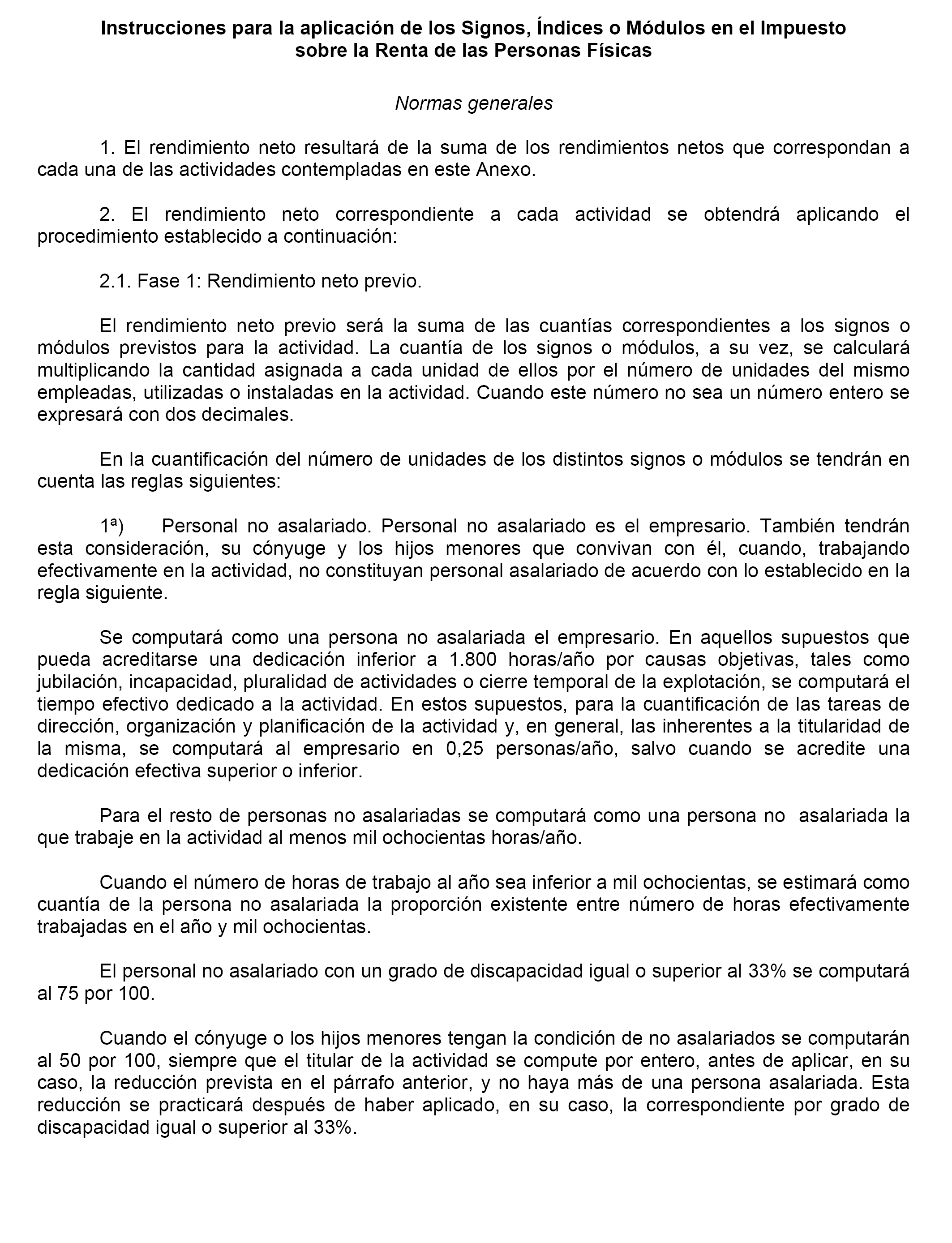

De conformidad con los artículos 32 del Reglamento del Impuesto sobre la Renta de las Personas Físicas y 38 y 42 del Reglamento del Impuesto sobre el Valor Añadido, se aprueban los signos, índices o módulos correspondientes al método de estimación objetiva del Impuesto sobre la Renta de las Personas Físicas, así como los índices y módulos del régimen especial simplificado del Impuesto sobre el Valor Añadido que serán aplicables durante el año 2018 a las actividades comprendidas en los artículos 1 y 2, que aparecen, junto con las instrucciones para su aplicación, en los anexos I, II y III de la presente Orden.

Los contribuyentes del Impuesto sobre la Renta de las Personas Físicas que desarrollen actividades a las que sea de aplicación el método de estimación objetiva y deseen renunciar o revocar su renuncia para el año 2018, dispondrán para ejercitar dicha opción desde el día siguiente a la fecha de publicación de esta Orden en el «Boletín Oficial del Estado» hasta el 31 de diciembre del año 2017. La renuncia o revocación deberá efectuarse de acuerdo con lo previsto en el capítulo I del título II del Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, aprobado por el Real Decreto 1065/2007, de 27 de julio.

No obstante lo anterior, también se entenderá efectuada la renuncia cuando se presente en el plazo reglamentario la declaración correspondiente al pago fraccionado del primer trimestre del año natural en que deba surtir efectos en la forma dispuesta para el método de estimación directa. En caso de inicio de la actividad, también se entenderá efectuada la renuncia cuando se efectúe en el plazo reglamentario el pago fraccionado correspondiente al primer trimestre de ejercicio de la actividad en la forma dispuesta para el método de estimación directa.

Los sujetos pasivos del Impuesto sobre el Valor Añadido que desarrollen actividades a las que sea de aplicación el régimen especial simplificado y deseen renunciar a él o revocar su renuncia para el año 2018, dispondrán para ejercitar dicha opción desde el día siguiente a la fecha de publicación de esta Orden en el «Boletín Oficial del Estado» hasta el 31 de diciembre del año 2017. La renuncia o revocación deberá efectuarse de acuerdo con lo previsto en el capítulo I del título II del Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, aprobado por el Real Decreto 1065/2007, de 27 de julio.

No obstante lo anterior, también se entenderá efectuada la renuncia cuando se presente en plazo la declaración-liquidación correspondiente al primer trimestre del año natural en que deba surtir efectos aplicando el régimen general. En caso de inicio de la actividad, también se entenderá efectuada la renuncia cuando la primera declaración que deba presentar el sujeto pasivo después del comienzo de la actividad se presente en plazo aplicando el régimen general.

1. Los contribuyentes que determinen el rendimiento neto de sus actividades económicas por el método de estimación objetiva, podrán reducir el rendimiento neto de módulos obtenido en 2018 en un 5 por 100.

2. Cuando se trate de actividades incluidas en el anexo I de esta Orden, la reducción prevista en el apartado 1 anterior se aplicará sobre el rendimiento neto de módulos a que se refiere la instrucción 2.3 para la aplicación de los signos, índices o módulos en el Impuesto sobre la Renta de las Personas Físicas del anexo I de esta Orden.

El rendimiento neto de módulos, así calculado, se tendrá en cuenta para la aplicación de lo dispuesto en la instrucción 3 para la aplicación de los signos, índices o módulos en el Impuesto sobre la Renta de las Personas Físicas del anexo I de esta Orden.

3. Esta reducción se tendrá en cuenta para cuantificar el rendimiento neto a efectos de los pagos fraccionados correspondientes a 2018.

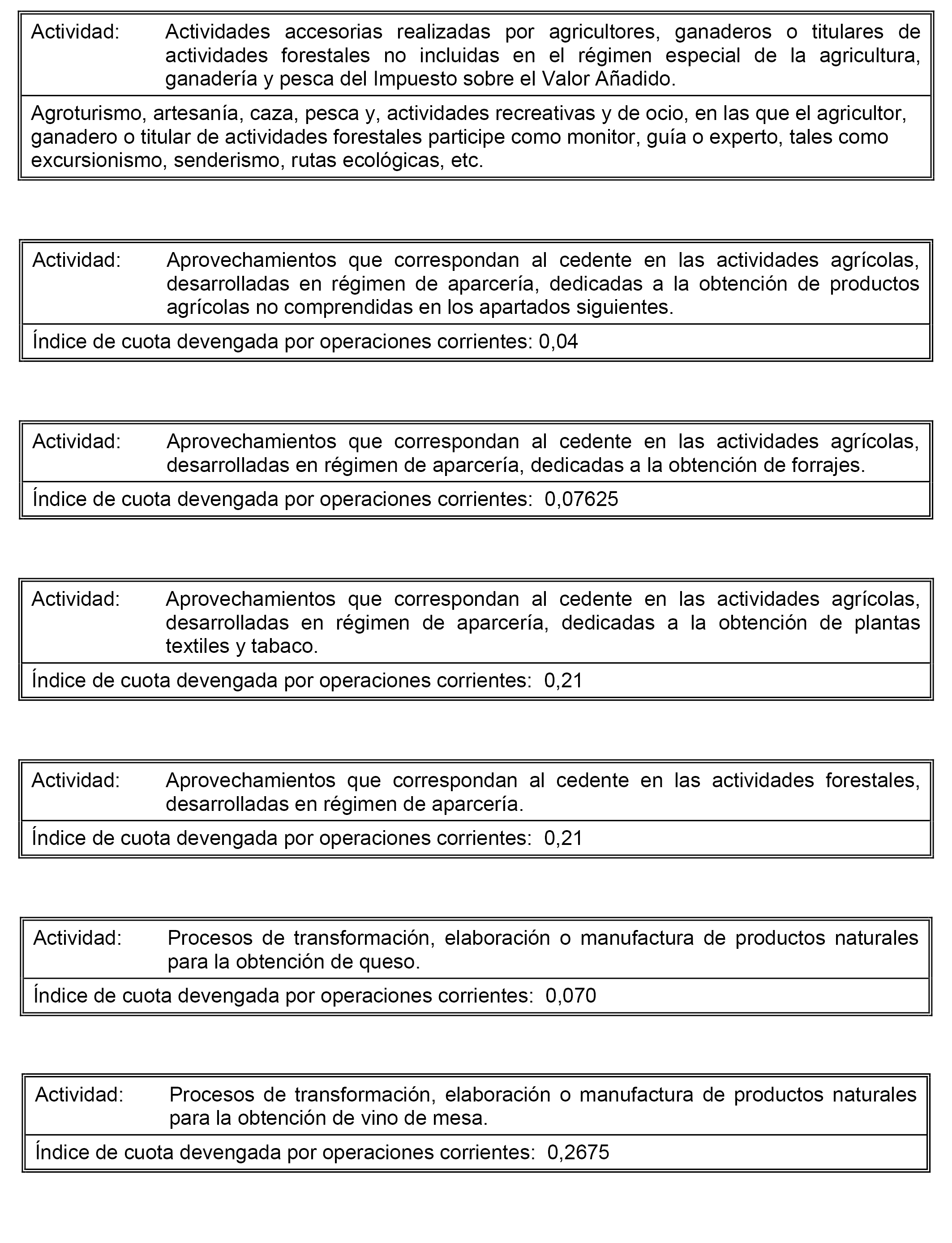

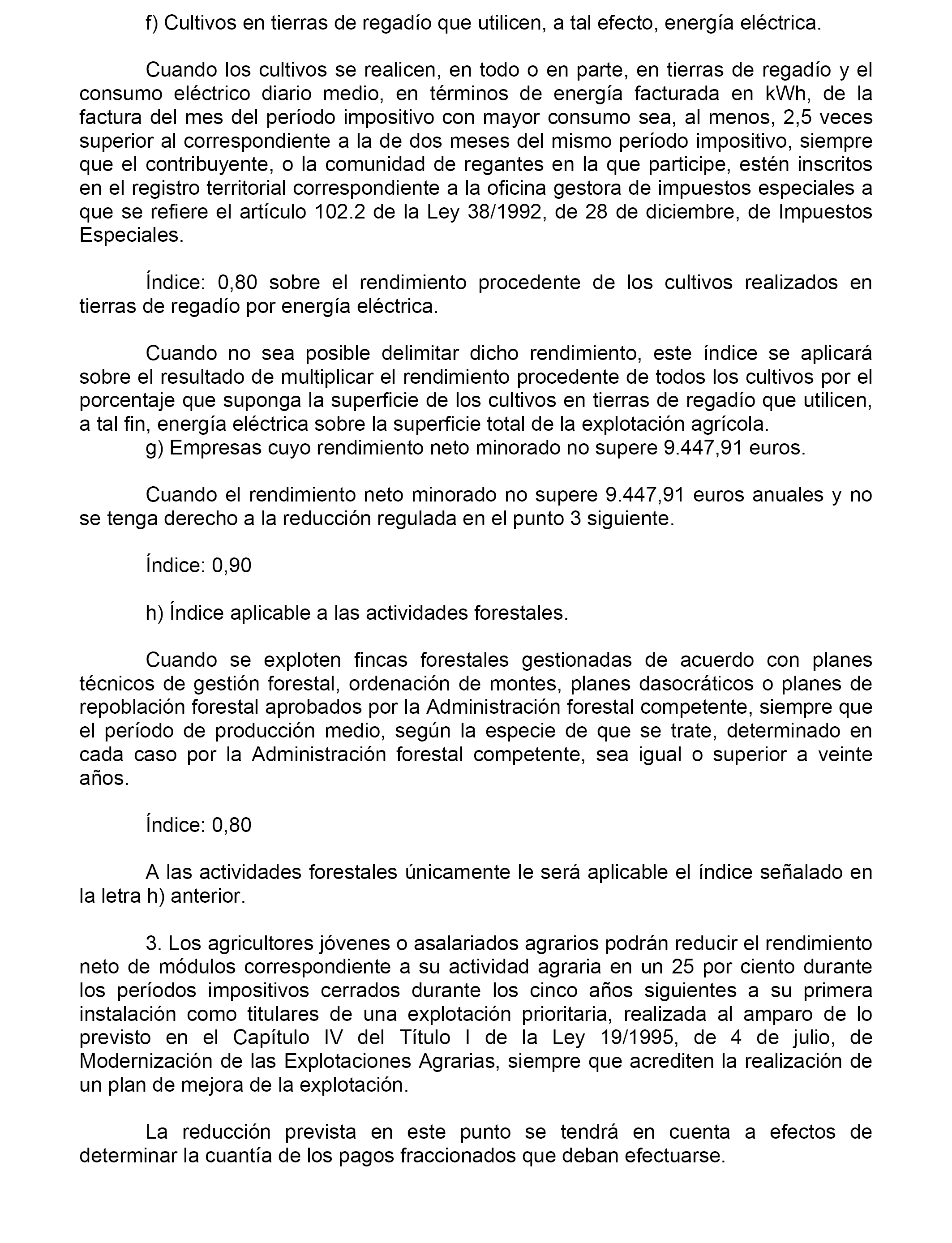

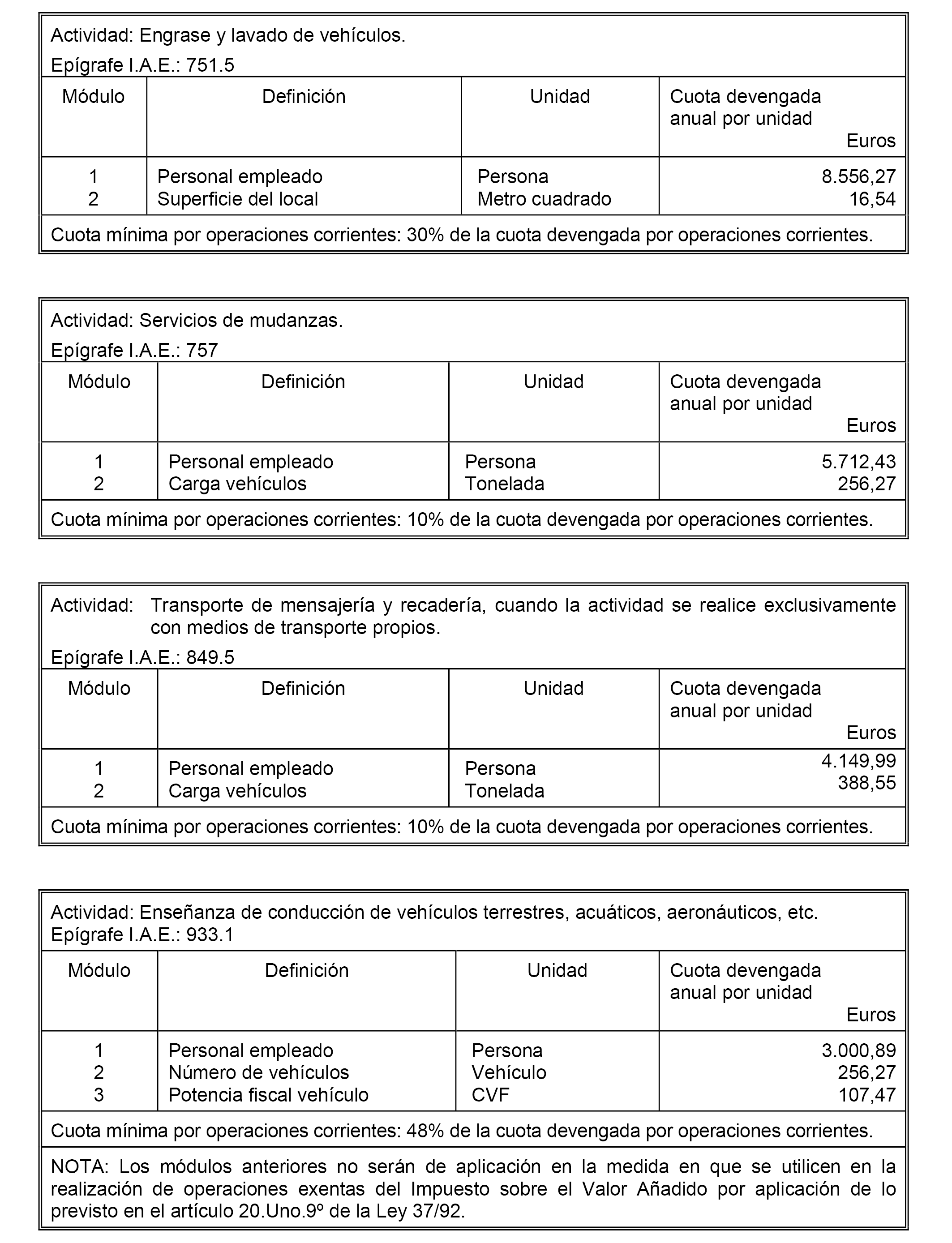

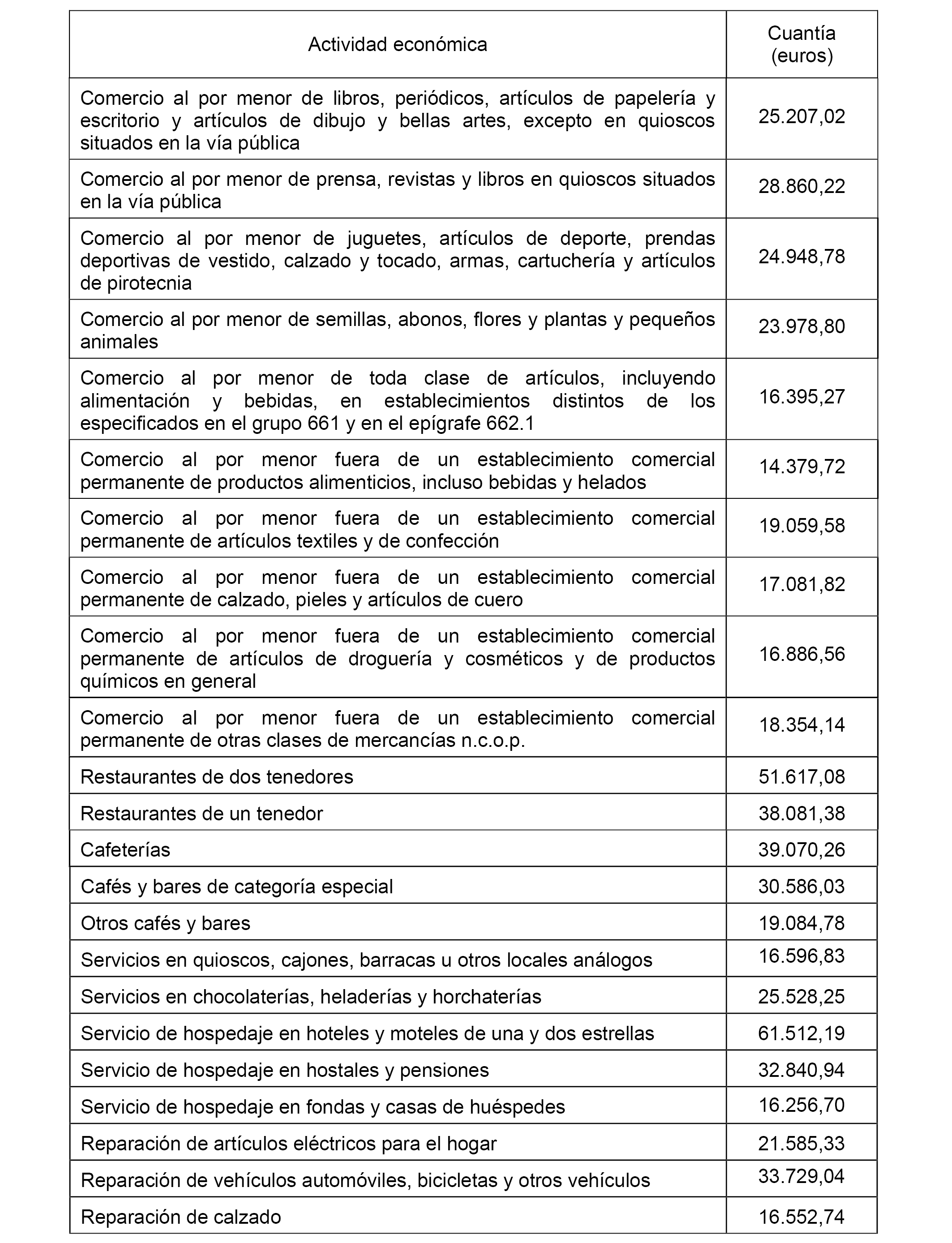

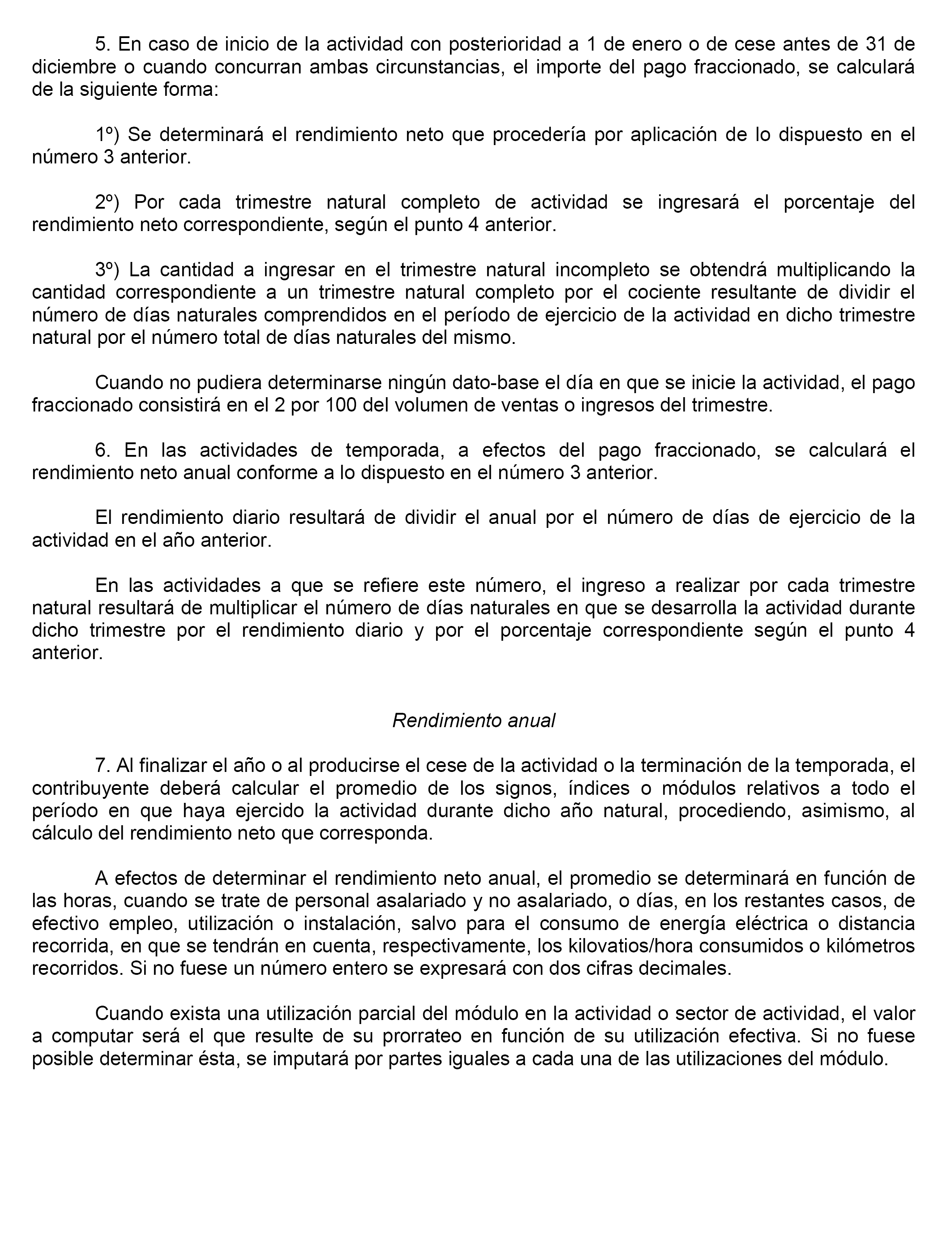

Los índices de rendimiento neto aplicables en el método de estimación objetiva del Impuesto sobre la Renta de las Personas Físicas en 2018 por las actividades agrícolas que se mencionan a continuación serán, en sustitución de los establecidos en el anexo I de esta Orden, los siguientes:

|

Actividad |

Índice de rendimiento neto |

|---|---|

|

Uva de mesa |

0,32 |

|

Flores y plantas ornamentales |

0,32 |

|

Tabaco |

0,26 |

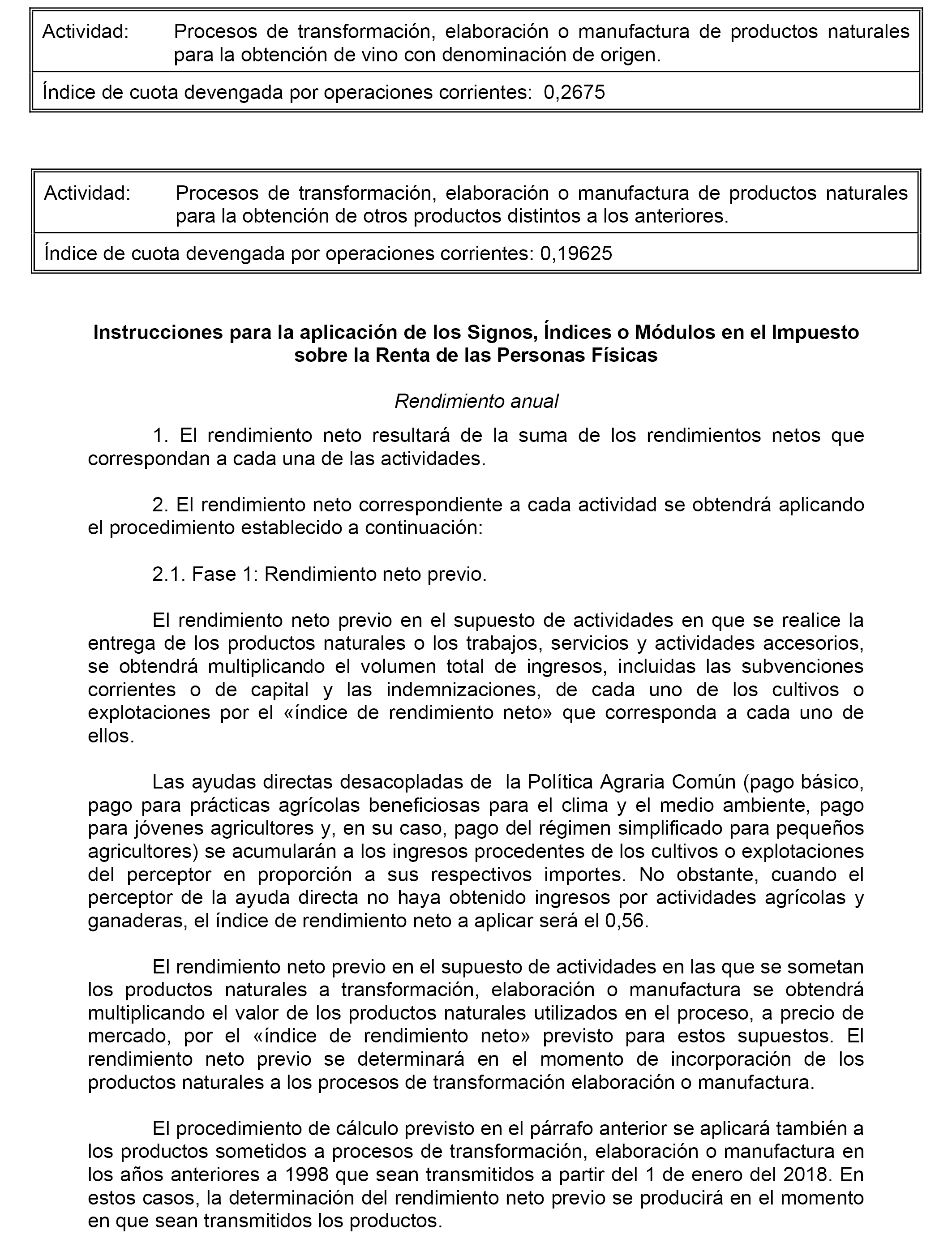

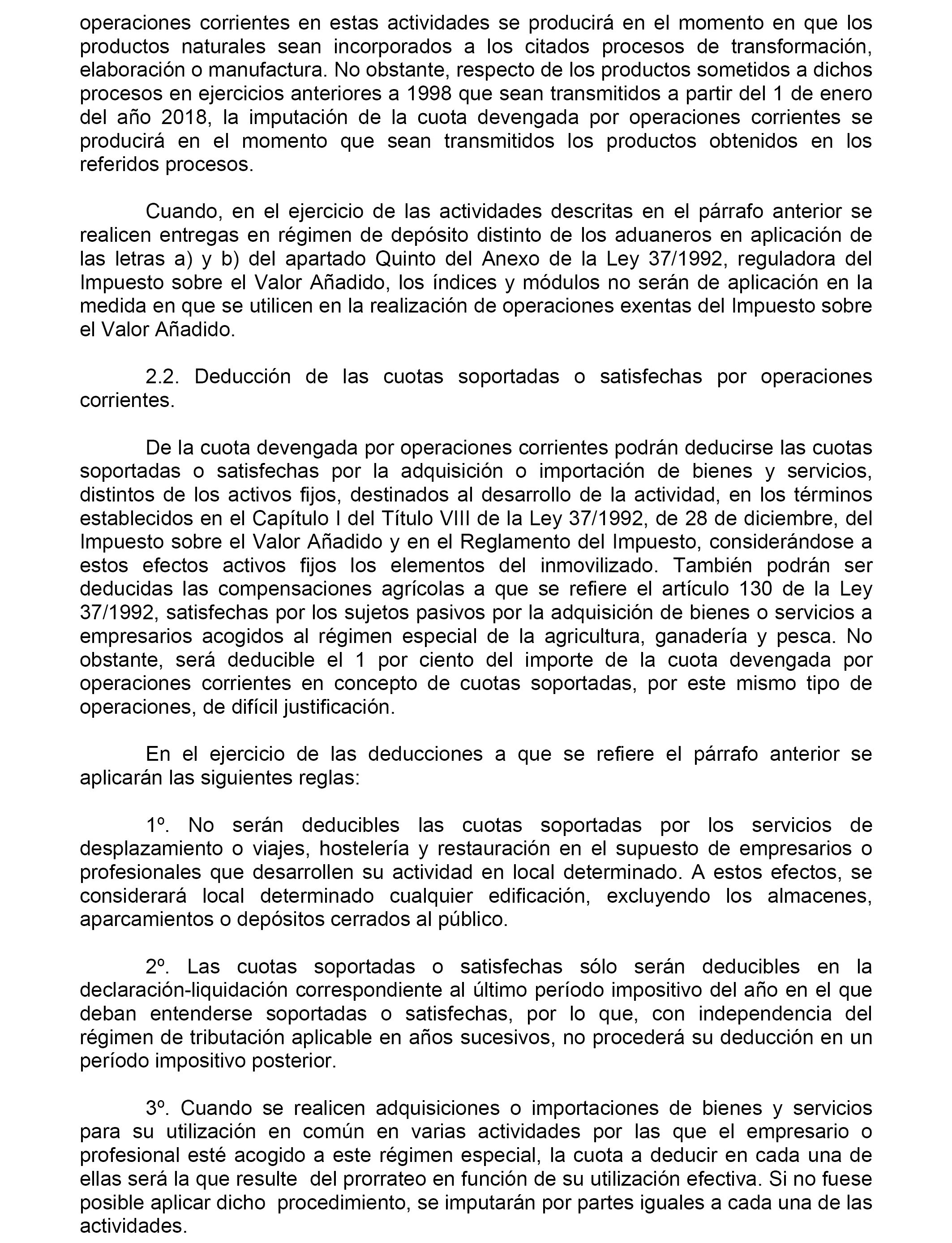

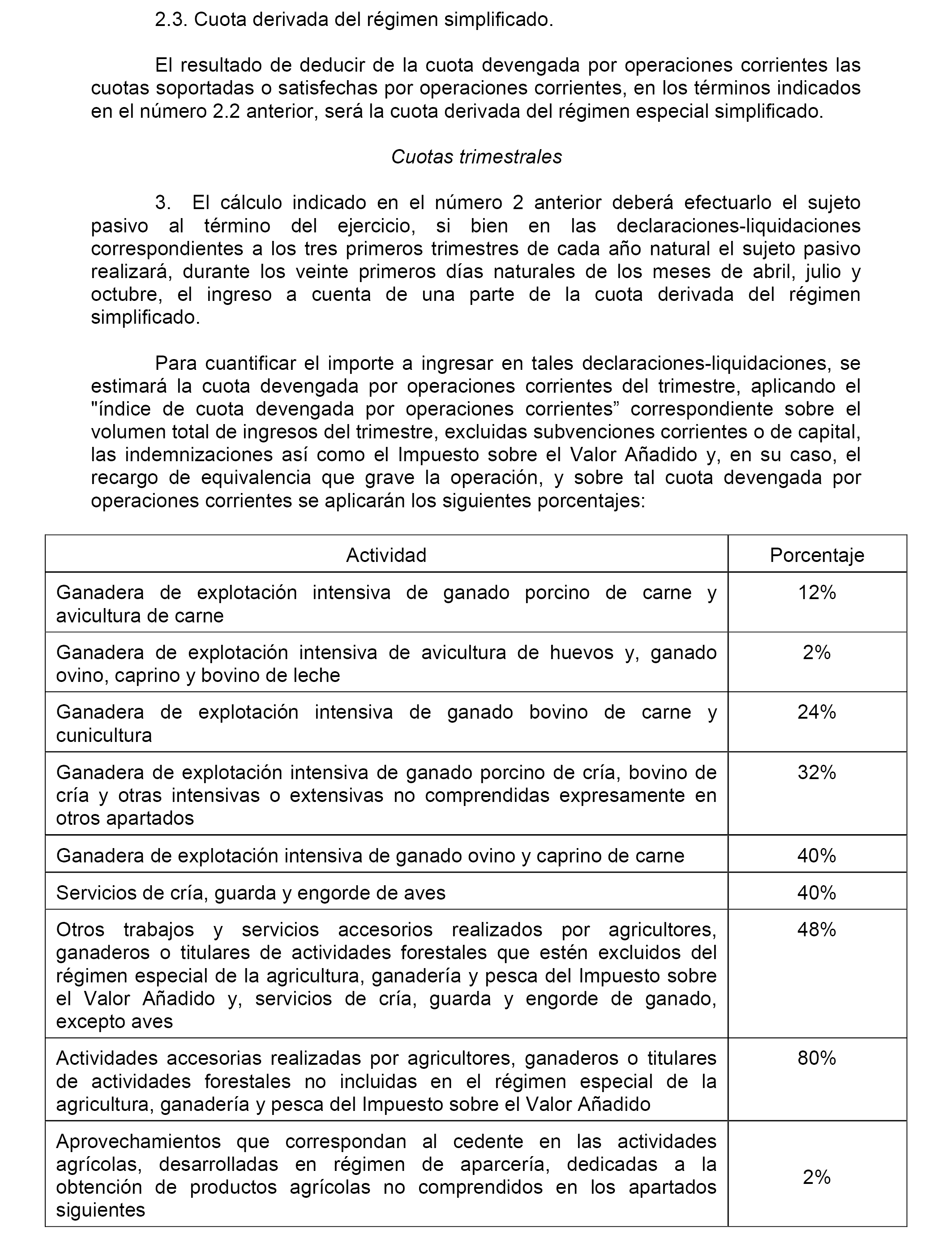

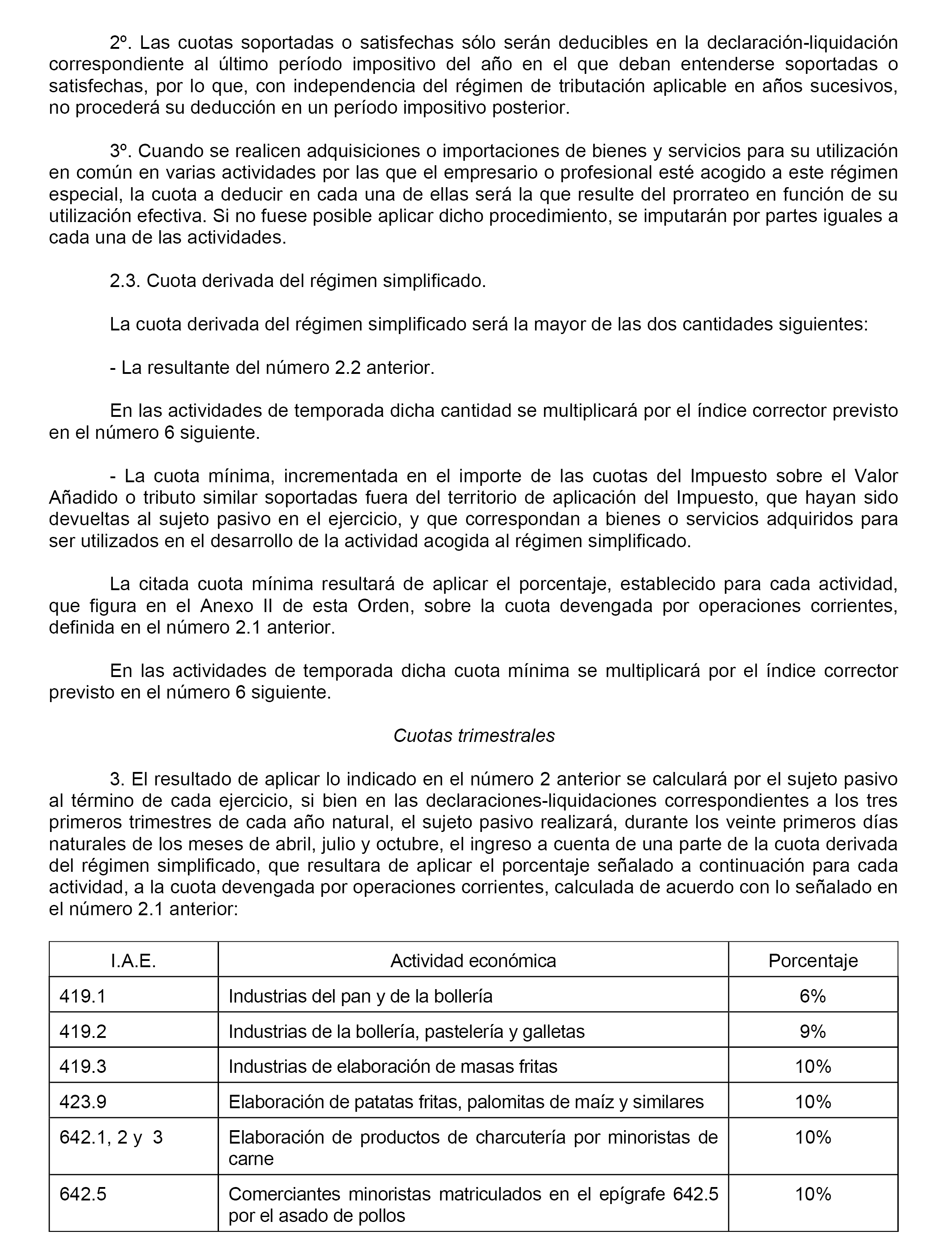

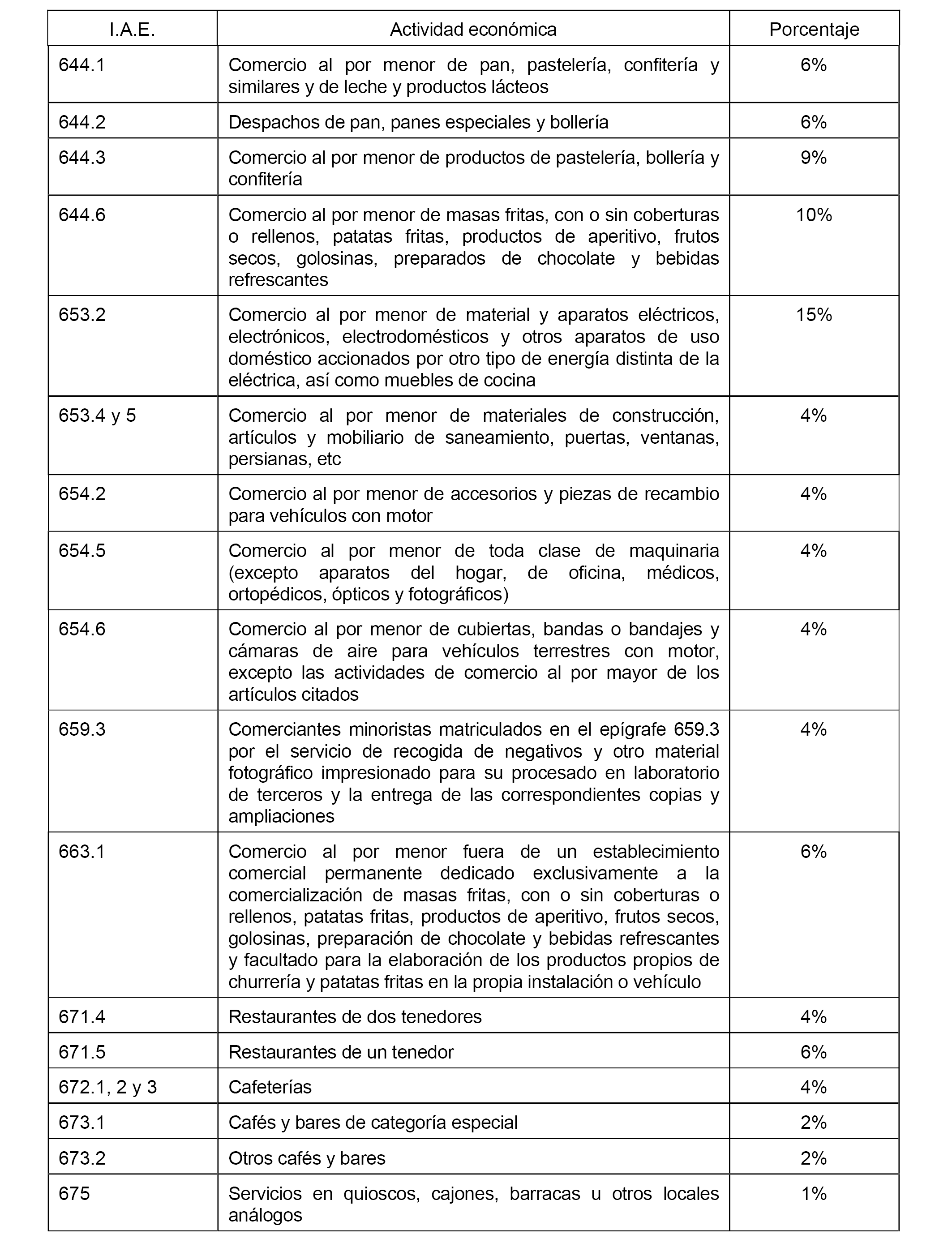

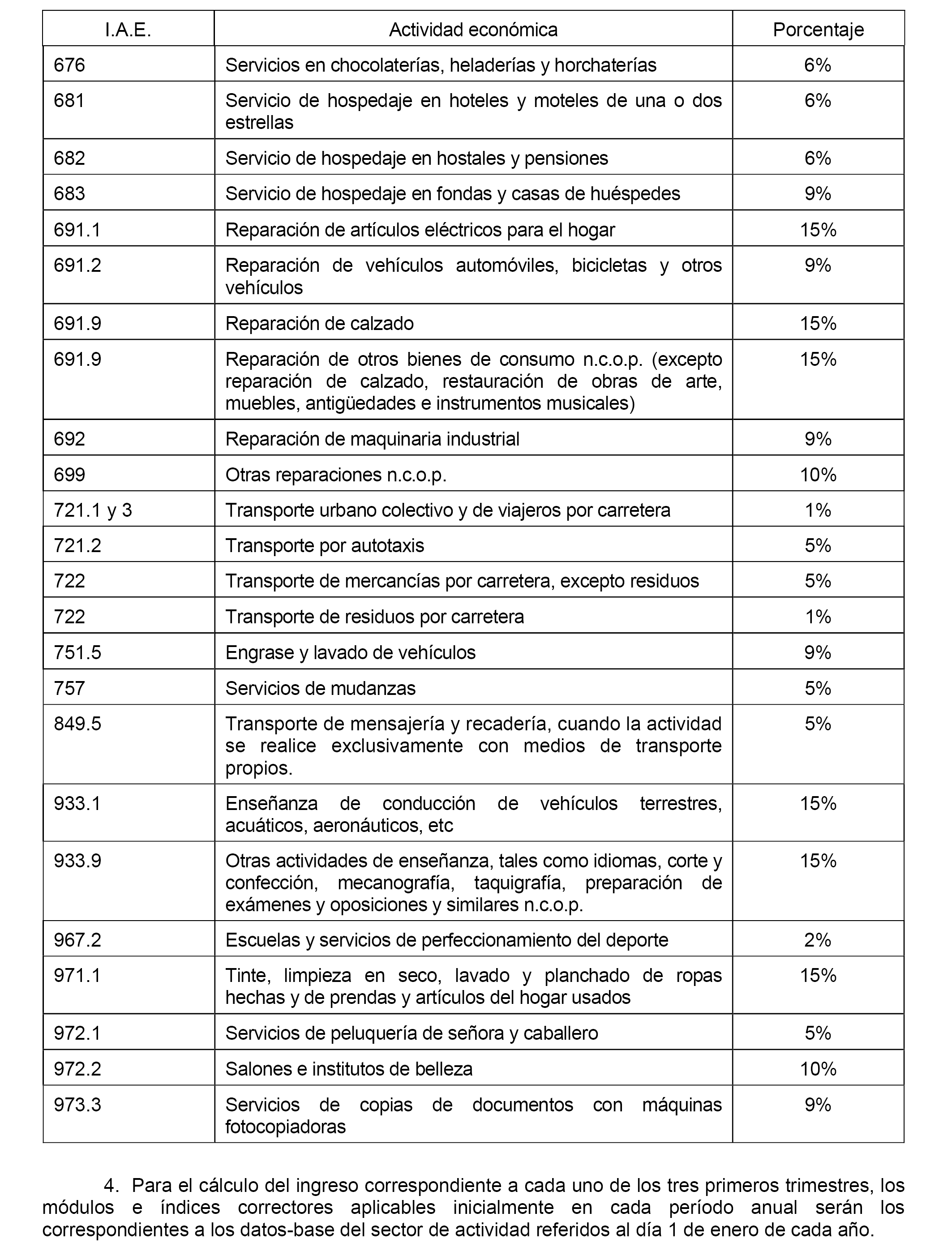

Los porcentajes aplicables para el cálculo de la cuota devengada por operaciones corrientes en el régimen simplificado del Impuesto sobre el Valor Añadido en 2018 en las actividades que se mencionan a continuación serán los siguientes:

Servicios de cría, guarda y engorde de aves: 0,06625.

Actividad de apicultura: 0,070.

1. Los contribuyentes del Impuesto sobre la Renta de las Personas Físicas que desarrollen actividades económicas incluidas en el anexo II de esta Orden en el término municipal de Lorca y determinen el rendimiento neto por el método de estimación objetiva, podrán reducir el rendimiento neto de módulos de 2018 correspondiente a tales actividades en un 20 por ciento.

La reducción prevista en el apartado 1 anterior se aplicará sobre el rendimiento neto de módulos resultante después de aplicar la reducción prevista en el apartado 1 de la disposición adicional primera de esta Orden.

Esta reducción se tendrá en cuenta para cuantificar el rendimiento neto a efectos de los pagos fraccionados correspondientes a 2018.

2. Los sujetos pasivos del Impuesto sobre el Valor Añadido que desarrollen actividades empresariales o profesionales incluidas en el anexo II de esta Orden en el término municipal de Lorca y estén acogidos al régimen especial simplificado, podrán reducir en un 20 por ciento el importe de las cuotas devengadas por operaciones corrientes correspondiente a tales actividades en el año 2018.

Esta reducción se tendrá en cuenta para el cálculo tanto de la cuota trimestral como de la cuota anual del régimen especial simplificado correspondiente al año 2018.

El índice de rendimiento neto aplicable en el método de estimación objetiva del Impuesto sobre la Renta de las Personas Físicas en 2017 por la actividad agrícola de obtención de arroz será, en sustitución del establecido en el anexo I de la Orden HFP/1823/2016, de 25 de noviembre, por la que se desarrollan para el año 2017 el método de estimación objetiva del Impuesto sobre la Renta de las Personas Físicas y el régimen especial simplificado del Impuesto sobre el Valor Añadido, el 0,32.

Esta Orden entrará en vigor el día siguiente al de su publicación en el «Boletín Oficial del Estado», con efectos para el año 2018.

Madrid, 28 de noviembre de 2017.–El Ministro de Hacienda y Función Pública, Cristóbal Montoro Romero.

Impuesto sobre la Renta de las Personas Físicas

1. Cuando el desarrollo de actividades empresariales o profesionales a las que resulte de aplicación este régimen se viese afectado por incendios, inundaciones, hundimientos o grandes averías en el equipo industrial, que supongan alteraciones graves en el desarrollo de la actividad, los interesados podrán solicitar la reducción de los signos, índices o módulos en la Administración o Delegación de la Agencia Estatal de Administración Tributaria correspondiente a su domicilio fiscal, en el plazo de treinta días a contar desde la fecha en que se produzcan, aportando las pruebas que consideren oportunas y haciendo mención, en su caso, de las indemnizaciones a percibir por razón de tales alteraciones. Acreditada la efectividad de dichas alteraciones, se podrá autorizar la reducción de los signos, índices o módulos que proceda.

Igualmente podrá autorizarse la reducción de los signos, índices o módulos cuando el titular de la actividad se encuentre en situación de incapacidad temporal y no tenga otro personal empleado. El procedimiento para reducir los signos, índices o módulos será el mismo que el previsto en el párrafo anterior.

La reducción de los signos, índices o módulos se tendrá en cuenta a efectos de los pagos fraccionados devengados con posterioridad a la fecha de la autorización.

2. Cuando el desarrollo de actividades empresariales o profesionales a las que resulte de aplicación este régimen se viese afectado por incendios, inundaciones, hundimientos u otras circunstancias excepcionales que determinen gastos extraordinarios ajenos al proceso normal del ejercicio de aquélla, los interesados podrán minorar el rendimiento neto resultante en el importe de dichos gastos. Para ello, los contribuyentes deberán poner dicha circunstancia en conocimiento de la Administración o Delegación de la Agencia Estatal de Administración Tributaria correspondiente a su domicilio fiscal, en el plazo de treinta días a contar desde la fecha en que se produzca, aportando, a tal efecto, la justificación correspondiente y haciendo mención, en su caso, de las indemnizaciones a percibir por razón de tales alteraciones. La Administración Tributaria verificará la certeza de la causa que motiva la reducción del rendimiento y el importe de la misma.

3. En las actividades recogidas en el anexo II de esta Orden, el rendimiento neto de módulos se incrementará por otras percepciones empresariales, como las subvenciones corrientes y de capital.

Las prestaciones percibidas de la Seguridad Social por incapacidad temporal, maternidad, riesgo durante el embarazo o invalidez provisional, en su caso, tributarán como rendimientos del trabajo.

Impuesto sobre el Valor Añadido

4. La cuota derivada del régimen simplificado deberá incrementarse en el importe de las cuotas devengadas por las operaciones a que se refiere el apartado uno.B del artículo 123 de la Ley del Impuesto sobre el Valor Añadido, y podrá reducirse en el importe de las cuotas soportadas o satisfechas por la adquisición o importación de los activos fijos destinados al desarrollo de la actividad. A estos efectos, se consideran activos fijos los elementos del inmovilizado y, en particular, aquéllos de los que se disponga en virtud de contratos de arrendamiento financiero con opción de compra, tanto si dicha opción es vinculante, como si no lo es.

Las cuotas correspondientes a las operaciones indicadas en el apartado uno.B del artículo 123 de la Ley del Impuesto (adquisiciones intracomunitarias de bienes, adquisiciones con inversión del sujeto pasivo y transmisiones de activos fijos) deberán reflejarse en la declaración-liquidación correspondiente al trimestre en el que se haya devengado el tributo. No obstante, el sujeto pasivo podrá liquidar tales cuotas en la declaración-liquidación correspondiente al último período de liquidación del ejercicio.

Las cuotas soportadas o satisfechas por la adquisición o importación de activos fijos podrán deducirse, con arreglo a las normas generales establecidas en el artículo 99 de la Ley del Impuesto, en la declaración-liquidación correspondiente al período de liquidación en que se hayan soportado o satisfecho o en las sucesivas, con las limitaciones establecidas en dicho artículo. No obstante, cuando el sujeto pasivo liquide en la declaración-liquidación del último período del ejercicio las cuotas correspondientes a adquisiciones intracomunitarias de activos fijos, o a adquisiciones de tales activos con inversión del sujeto pasivo, la deducción de dichas cuotas no podrá efectuarse en una declaración-liquidación anterior a aquella en que se liquiden tales cuotas.

En la declaración-liquidación correspondiente al último trimestre del ejercicio podrá asimismo efectuarse, en su caso, la regularización de la deducción de las cuotas soportadas o satisfechas antes de 1 de enero de 1998 por la adquisición o importación de bienes de inversión afectos a las actividades acogidas al régimen simplificado, conforme a lo dispuesto en el artículo 107 de la Ley reguladora del Impuesto sobre el Valor Añadido, en tanto que no haya transcurrido el período de regularización indicado en tal precepto. A estos efectos, se considerará que la prorrata de deducción de las actividades sometidas al régimen simplificado hasta el 1 de enero de 1998 fue cero, salvo respecto de las cuotas soportadas o satisfechas por la adquisición o importación de los inmuebles, buques y activos inmateriales excluidos del régimen hasta 1 de enero de 1998.

5. Cuando el desarrollo de actividades a las que resulte de aplicación el régimen simplificado se viese afectado por incendios, inundaciones, hundimientos o grandes averías en el equipo industrial que supongan alteraciones graves en el desarrollo de la actividad, los interesados podrán solicitar la reducción de los índices o módulos en la Administración o Delegación de la Agencia Estatal de Administración Tributaria correspondiente a su domicilio fiscal en el plazo de treinta días a contar desde la fecha en que se produzcan dichas circunstancias, aportando las pruebas que consideren oportunas. Acreditada la efectividad de dichas alteraciones ante la Administración Tributaria, se acordará la reducción de los índices o módulos que proceda.

Asimismo, conforme al mismo procedimiento indicado en el párrafo anterior, se podrá solicitar la reducción de los índices o módulos en los casos en que el titular de la actividad se encuentre en situación de incapacidad temporal y no tenga otro personal empleado.

Agencia Estatal Boletín Oficial del Estado

Avda. de Manoteras, 54 - 28050 Madrid