Este texto consolidado es de carácter informativo y no tiene valor jurídico.

Este texto consolidado es de carácter informativo y no tiene valor jurídico.Incluye la corrección de errores publicada en el BOE núm. 304, de 20 de diciembre de 2000. Ref. BOE-A-2000-23107.

[Bloque 2: #preambulo]

La Ley 40/1998, de 9 de diciembre, del Impuesto sobre la Renta de las Personas Físicas y otras Normas Tributarias («Boletín Oficial del Estado» del 10), y el Reglamento del citado impuesto, aprobado en el artículo único del Real Decreto 214/1999, de 5 de febrero, («Boletín Oficial del Estado» del 9), han llevado a cabo una profunda reforma del Impuesto sobre la Renta de las Personas Físicas y de su sistema de pagos a cuenta. No obstante, las obligaciones formales y materiales del retenedor u obligado a ingresar a cuenta relativas a la declaración e ingreso periódicos de las cantidades retenidas o de los ingresos a cuenta que correspondan por el período que es objeto de declaración se han mantenido básicamente en términos similares a los establecidos en la normativa anterior.

La Orden de 5 de febrero de 1998 («Boletín Oficial del Estado» del 10) y la Orden de 14 de julio de 1998 («Boletín Oficial del Estado» del 16) aprobaron, respectivamente, el modelo 115 de declaración-documento de ingreso de retenciones e ingreso a cuenta del Impuesto sobre la Renta de las Personas Físicas y del Impuesto sobre Sociedades, en relación con rendimientos procedentes del arrendamiento de inmuebles urbanos y el modelo 180 para el resumen anual respecto de dichos rendimientos.

La regulación reglamentaria del tipo de retención aplicable a los arrendamientos y subarrendamientos de inmuebles ha experimentado diversas modificaciones desde su inicial establecimiento mediante el Real Decreto 113/1998, de 30 de enero («Boletín Oficial del Estado» del 31), cuya entrada en vigor se produjo el 15 de febrero de 1998.

El Real Decreto 2717/1998, de 18 de diciembre, por el que se regulan los pagos a cuenta en el Impuesto sobre la Renta de las Personas Físicas y en el Impuesto sobre la Renta de no Residentes y se modifica el Reglamento del Impuesto sobre Sociedades en materia de retenciones e ingresos a cuenta («Boletín Oficial del Estado» del 19), unificó el porcentaje de retención para arrendamientos y subarrendamientos de inmuebles en el Impuesto sobre la Renta de las Personas Físicas equiparándose al tratamiento en el Impuesto sobre Sociedades, a la vez que aumentó el tipo de retención del 15 al 18 por 100, con carácter general. Este tipo de retención se mantuvo con el nuevo Reglamento del Impuesto sobre la Renta de las Personas Físicas aprobado por el artículo único del Real Decreto 214/1999, de 5 de febrero, así como tras la modificación de determinados artículos del Reglamento del Impuesto sobre Sociedades aprobada por el Real Decreto 2060/1999, de 30 de diciembre («Boletín Oficial del Estado» del 31).

No obstante, como consecuencia de las sentencias del Tribunal Supremo de dos y dieciocho de marzo de 2000, el Real Decreto 1088/2000, de 9 de junio, por el que se modifican el Reglamento del Impuesto sobre la Renta de las Personas Físicas y el Reglamento del Impuesto sobre Sociedades en materia de retenciones sobre arrendamientos o subarrendamientos de inmuebles («Boletín Oficial del Estado» del 10), ha establecido nuevamente, con carácter general, el tipo de retención para estas rentas en el 15 por 100.

Estas modificaciones normativas, unidas a la necesidad de homogeneizar la configuración del modelo 180 con las actuales características y directrices que regulan los modelos informativos exigen la aprobación de los nuevos modelos 115 y 180, que permitirán un tratamiento más adecuado de la información suministrada.

El artículo 101.5 del Reglamento del Impuesto sobre la Renta de las Personas Físicas, así como el artículo 64.5 del Reglamento del Impuesto sobre Sociedades, en la redacción dada a éste por el artículo 40 del Real Decreto 2717/1998, facultan al Ministro de Economía y Hacienda, respectivamente, para establecer los correspondientes modelos de declaración para cada clase de rentas y para determinar la forma y el lugar en que deba efectuarse la declaración e ingreso. En lo que respecta al Impuesto sobre la Renta de no Residentes, la disposición final segunda de la Ley 41/1998, de 9 de diciembre, reguladora de este impuesto («Boletín Oficial del Estado» del 10), habilita, igualmente, al Ministro de Economía y Hacienda para aprobar los modelos de declaración de los pagos a cuenta del citado impuesto, así como la forma, lugar y plazos para su presentación y los supuestos y condiciones de presentación de los mismos por medios telemáticos. Asimismo, la disposición final única del Reglamento del Impuesto sobre la Renta de no Residentes autoriza al Ministro de Economía y Hacienda para dictar las disposiciones necesarias para la aplicación del mismo.

Asimismo y con el objeto de facilitar el cumplimiento de sus obligaciones tributarias a los contribuyentes, en la presente Orden se establecen las condiciones generales y el procedimiento para que pueda efectuarse la presentación telemática de los modelos 115 y 180.

En este sentido, la disposición final quinta de la Ley 66/1997, de 30 de diciembre, de Medidas Fiscales, Administrativas y del Orden Social («Boletín Oficial del Estado» del 31), autoriza al Ministro de Economía y Hacienda para que determine, mediante Orden, los supuestos y condiciones en que las grandes empresas habrán de presentar por medios telemáticos sus declaraciones, declaraciones-liquidaciones, autoliquidaciones o cualesquiera otros documentos exigidos por la normativa tributaria.

La disposición final primera de la Ley 50/1998, de 30 de diciembre, de Medidas Fiscales, Administrativas y del Orden Social («Boletín Oficial del Estado» del 31), autoriza al Ministro de Economía y Hacienda para que determine, mediante Orden, los supuestos y condiciones en que las pequeñas y medianas empresas podrán presentar por medios telemáticos sus declaraciones, declaraciones-liquidaciones, autoliquidaciones o cualesquiera otros documentos exigidos por la normativa tributaria, entendiendo por pequeñas y medianas empresas las no comprendidas en la definición de grandes empresas a efectos del Impuesto sobre el Valor Añadido.

El artículo 70.3.h.3.º del Reglamento del Impuesto sobre la Renta de las Personas Físicas y el artículo 57.i.3.º del Reglamento del Impuesto sobre Sociedades, en su redacción dada por el artículo 40 del Real Decreto 2717/1998, facultan al Ministro de Economía y Hacienda para establecer los términos de la acreditación prevista en dichos artículos a los efectos del no sometimiento a retención o ingreso a cuenta de las rentas o rendimientos procedentes del arrendamiento o subarrendamiento de inmuebles urbanos.

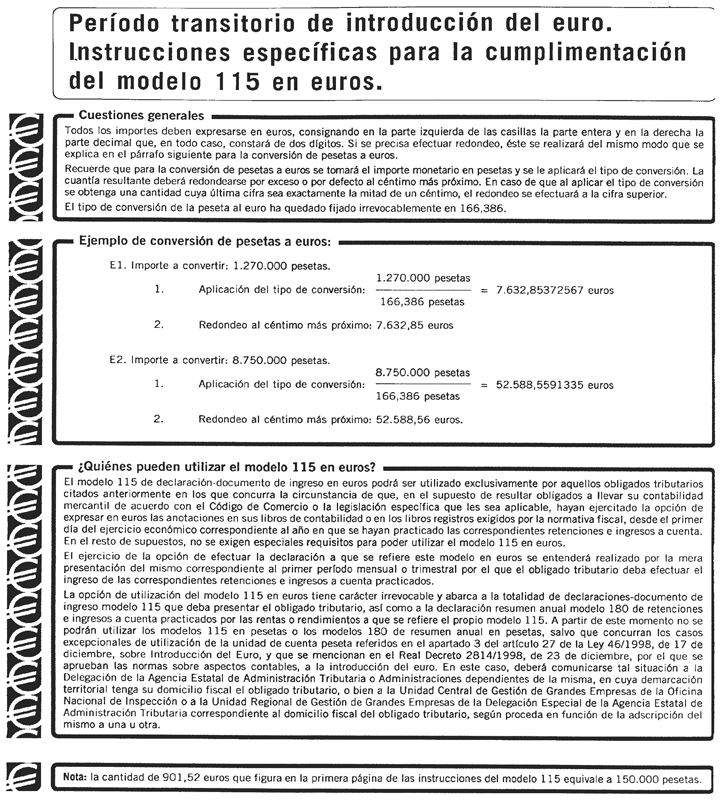

Por otra parte, los modelos de declaración que se aprueban por la presente Orden son objeto de la necesaria adecuación a la adopción de la moneda única europea por España, el euro, el 1 de enero de 1999, de acuerdo con la habilitación legalmente prevista en el artículo 33.uno de la Ley 46/1998, de 17 de diciembre, sobre introducción del euro («Boletín Oficial del Estado» del 18), que faculta al Ministro de Economía y Hacienda para aprobar los modelos de declaraciones y autoliquidaciones en euros, y en el artículo 5 del Real Decreto 1966/1999, de 23 de diciembre («Boletín Oficial del Estado» del 30), para determinar los requisitos, de acuerdo con la normativa específica de cada tributo, para su utilización.

El artículo 2 del Real Decreto 557/2000, de 27 de abril, de reestructuración de los Departamentos ministeriales («Boletín Oficial del Estado» del 28) establece que corresponde al Ministerio de Hacienda, a través de los órganos a que se refiere el apartado 1 de dicho artículo, el ejercicio de las competencias hasta ahora atribuidas al Ministerio de Economía y Hacienda.

En consecuencia y haciendo uso de las autorizaciones que tengo conferidas, dispongo:

[Bloque 3: #primero]

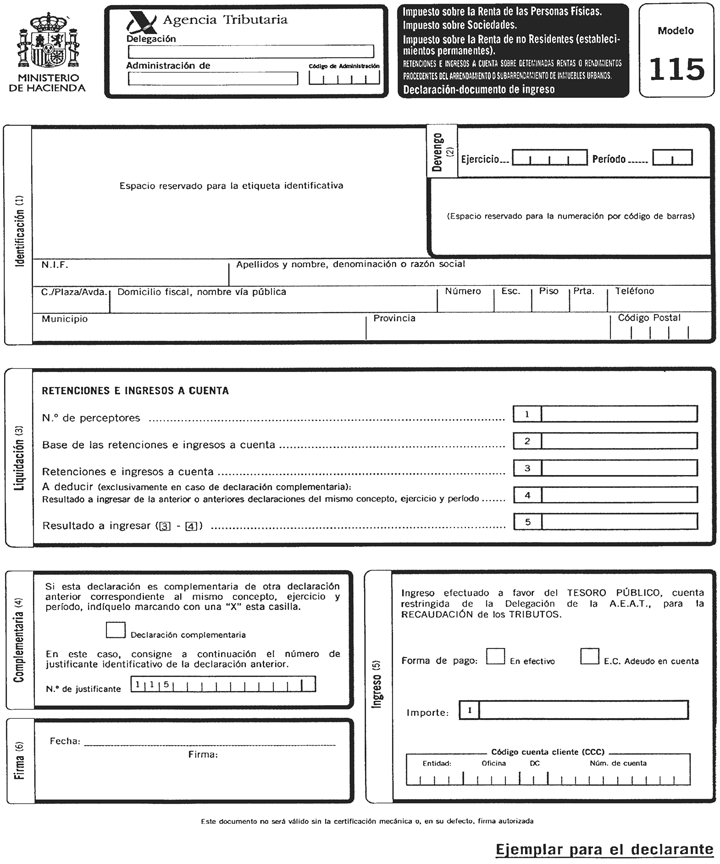

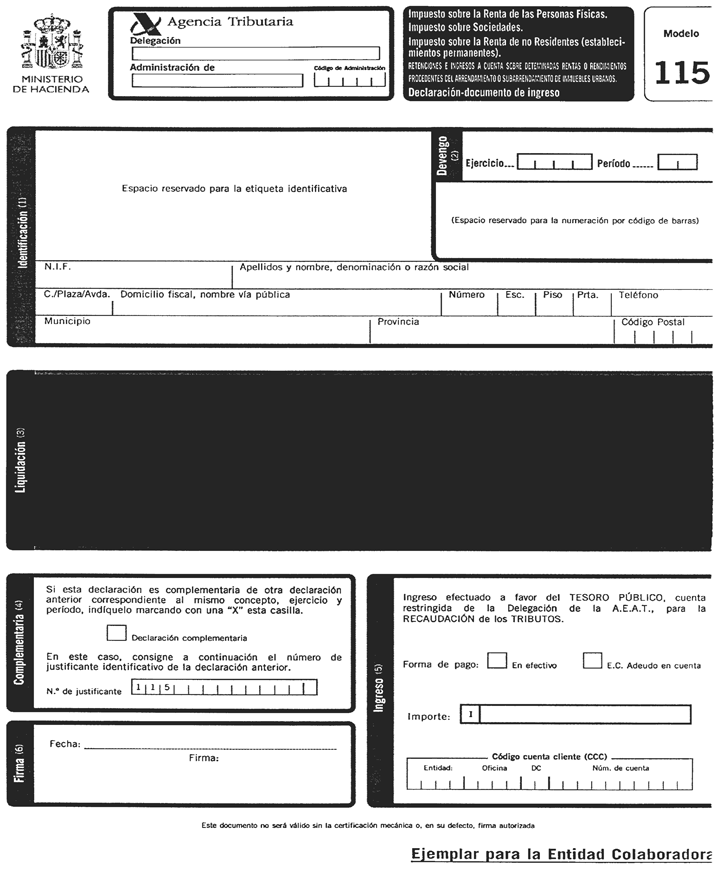

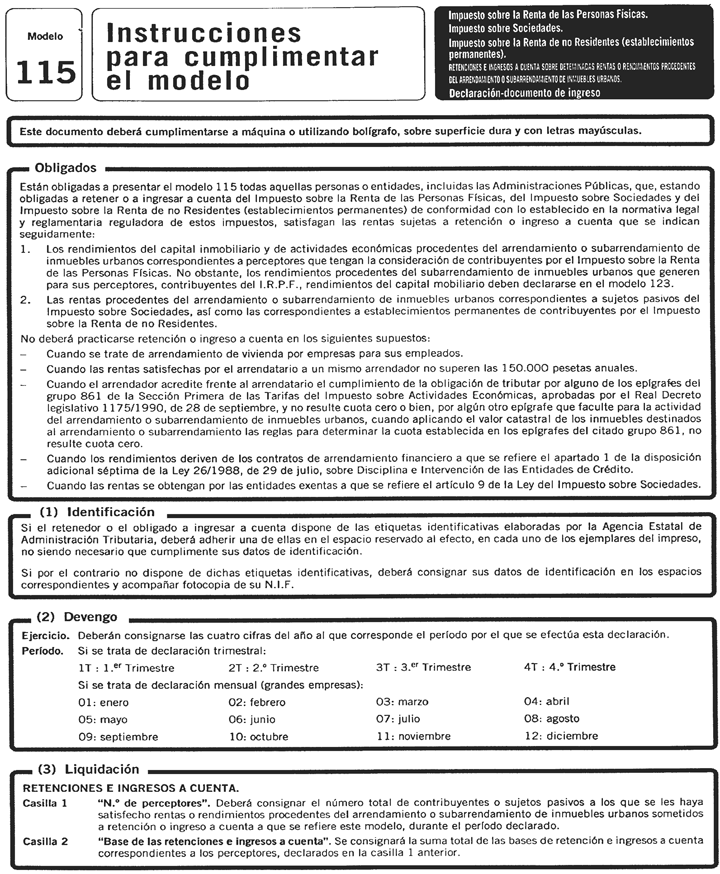

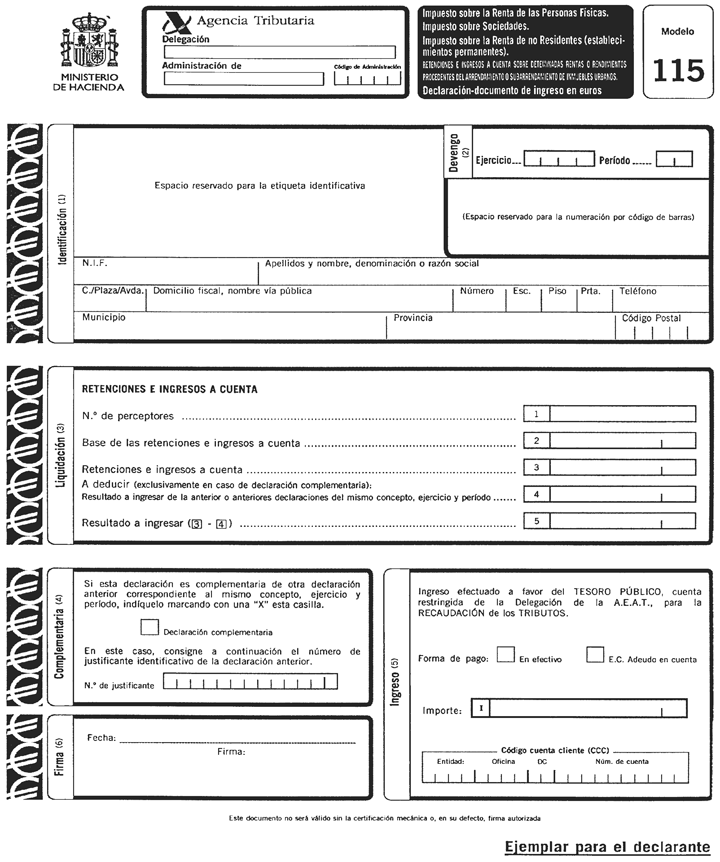

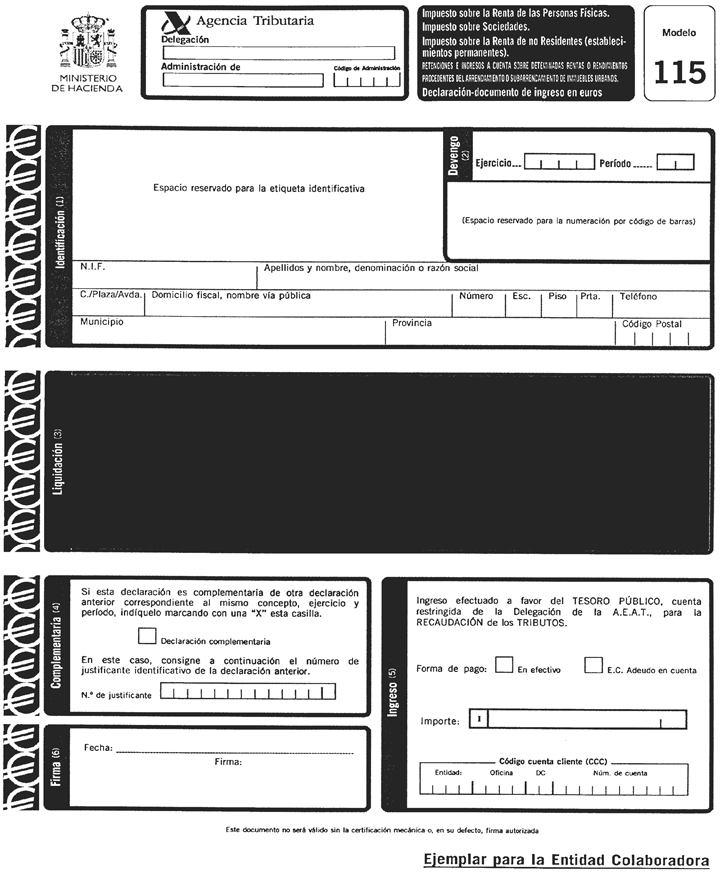

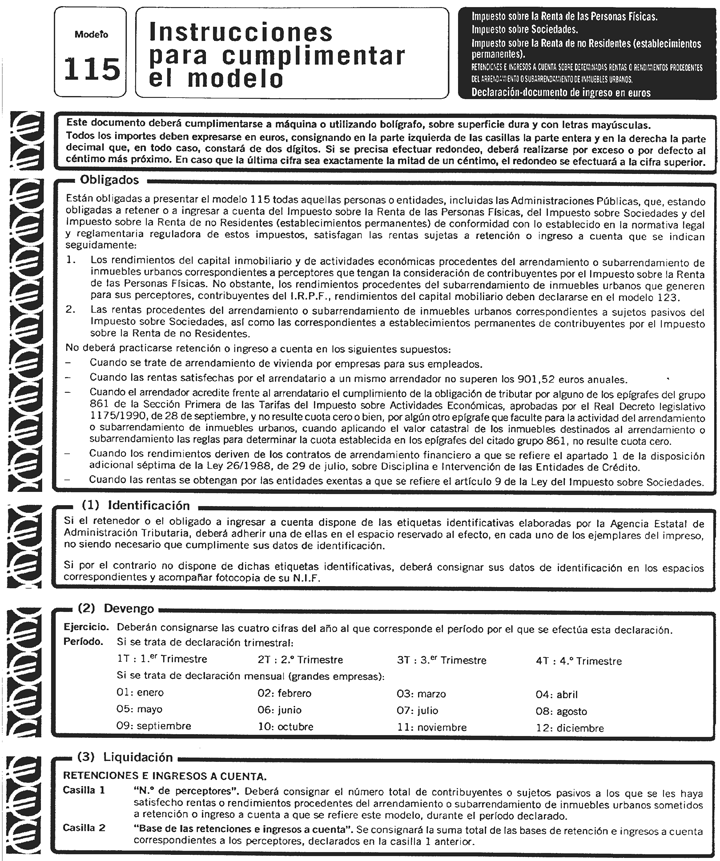

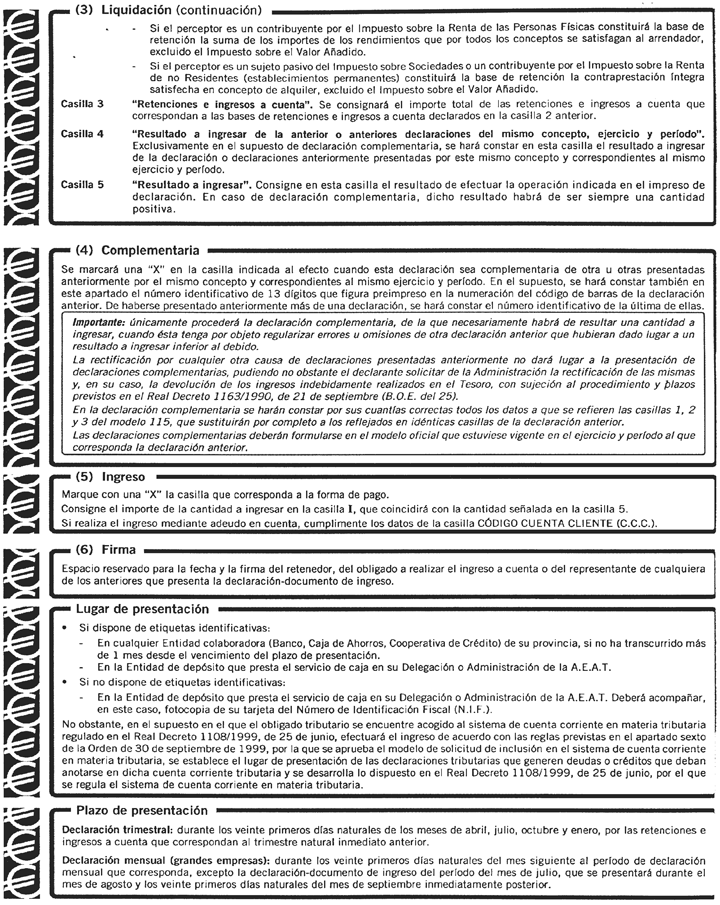

Uno. Se aprueban los modelos 115 en pesetas y en euros «Impuesto sobre la Renta de las Personas Físicas, Impuesto sobre Sociedades e Impuesto sobre la Renta de no Residentes (establecimientos permanentes). Retenciones e ingresos a cuenta sobre determinadas rentas o rendimientos procedentes del arrendamiento o subarrendamiento de inmuebles urbanos. Declaración-documento de ingreso». Dichos modelos, que figuran en los anexos I y II, respectivamente, de esta Orden, constan de dos ejemplares cada uno: Ejemplar para el declarante y ejemplar para la entidad colaboradora.

Dos. El modelo 115 en pesetas que figura como anexo I de la presente Orden será utilizado, con carácter general, para efectuar el ingreso de las retenciones e ingresos a cuenta de las rentas o rendimientos procedentes del arrendamiento o subarrendamiento de inmuebles urbanos a que se refiere este modelo, siendo de uso obligatorio para aquellos obligados tributarios que no pueden utilizar el modelo 115 en euros que figura en el anexo II de la misma o que, pudiendo utilizar este modelo 115, no opten por realizar la declaración en euros, según se dispone en el siguiente número del presente apartado.

Tres. El modelo 115 en euros que figura como anexo II de la presente Orden podrá ser utilizado para efectuar el ingreso de las retenciones e ingresos a cuenta de las rentas o rendimientos a que se refiere el mismo por los obligados tributarios en los que concurra la circunstancia de que, en el supuesto de resultar obligados a llevar su contabilidad mercantil de acuerdo con el Código de Comercio o la legislación específica que le sea aplicable, o libros o registros fiscales, hayan ejercitado la opción de expresar en euros las anotaciones en sus libros de contabilidad, o en los libros registros exigidos por la normativa fiscal, desde el primer día del ejercicio económico correspondiente al año en que se hayan practicado las correspondientes retenciones e ingresos a cuenta. En el resto de supuestos, no se exigen especiales requisitos para poder utilizar el modelo 115 que figura en el anexo II de esta Orden.

El ejercicio de la opción de utilización del modelo 115 en euros se entenderá realizado mediante la mera presentación del citado modelo correspondiente al primer período trimestral o mensual, según proceda, por el que el obligado tributario deba efectuar el ingreso de las correspondientes retenciones e ingresos a cuenta practicados.

La opción de utilización del modelo 115 en euros tiene carácter irrevocable y abarca a la totalidad de declaraciones-documentos de ingreso modelo 115 que deba presentar el obligado tributario, así como a la declaración resumen anual modelo 180 que se aprueba en el apartado octavo de la presente Orden. A partir de este momento no se podrán utilizar los modelos 115 en pesetas o 180 de resumen anual en pesetas, salvo que concurran los casos excepcionales de utilización de la unidad de cuenta peseta referidos en el apartado 3 del artículo 27 de la Ley 46/1998, de 17 de diciembre, sobre introducción del euro, y que se mencionan en el Real Decreto 2814/1998, de 23 de diciembre, por el que se aprueban las normas sobre aspectos contables de la introducción del euro («Boletín Oficial del Estado» del 24). En este caso, deberá comunicarse tal situación a la Delegación de la Agencia Estatal de Administración Tributaria, o Administraciones dependientes de la misma, en cuya demarcación territorial tenga su domicilio fiscal el obligado tributario, o bien a la Unidad Central de Gestión de Grandes Empresas de la Oficina Nacional de Inspección o a la Unidad Regional de Gestión de Grandes Empresas de la Delegación Especial de la Agencia Estatal de Administración Tributaria correspondiente al domicilio fiscal del obligado tributario, según proceda en función de la adscripción del mismo a una u otra Unidad.

El número de justificante que habrá de figurar en el modelo 115 en euros, para las presentaciones por medio de papel impreso, será un número secuencial cuyos tres primeros dígitos se corresponderán con el código 114.

Cuatro. El número de justificante que habrá de figurar en este modelo será un número secuencial cuyos tres primeros dígitos se corresponderán con el código 115. No obstante, en el supuesto a que se refiere el artículo 4 de la Orden HAP/2194/2013, de 22 de noviembre, por la que se regulan los procedimientos y las condiciones generales para la presentación de determinadas autoliquidaciones y declaraciones informativas de naturaleza tributaria, el número de justificante comenzará con el código 116.

Se añade el apartado 4 por la disposición final 1 de la Orden HAP/258/2015, de 17 de febrero. Ref. BOE-A-2015-1656.

Téngase en cuenta que esta modificación surte efectos efectos respecto de la presentación de la declaración formulada en el modelo 115, que corresponda a la primera autoliquidación trimestral del ejercicio 2015 y siguientes, según establece la disposición final 3 de la citada Orden.

[Bloque 4: #segundo]

El modelo 115, en pesetas o en euros, en este último caso según las condiciones y supuestos establecidos en el número tres del apartado primero de esta Orden, deberá ser presentado, con el ingreso del importe correspondiente, por los retenedores y obligados a ingresar a cuenta que satisfagan las rentas o rendimientos sometidos a retención o ingreso a cuenta procedentes del arrendamiento o subarrendamiento de inmuebles urbanos, salvo las rentas derivadas del subarrendamiento de inmuebles urbanos percibidas por contribuyentes del Impuesto sobre la Renta de las Personas Físicas que tengan la consideración de rendimientos del capital mobiliario, en cuyo caso los sujetos obligados a retener o ingresar a cuenta deberán presentar el modelo específico aprobado al efecto.

[Bloque 5: #tercero]

De acuerdo con lo dispuesto en la letra h) del artículo 70.3 del Reglamento del Impuesto sobre la Renta de las Personas Físicas y en la letra i) del artículo 57 del Reglamento del Impuesto sobre Sociedades, cuando el arrendador esté obligado a tributar por alguno de los epígrafes del grupo 861 de la Sección Primera de las Tarifas del Impuesto sobre Actividades Económicas, aprobadas por el Real Decreto Legislativo 1175/1990, de 28 de septiembre («Boletín Oficial del Estado» del 29), y no resulte cuota cero, o bien, por algún otro epígrafe que faculte para la actividad de arrendamiento o subarrendamiento de bienes inmuebles urbanos, cuando aplicando al valor catastral de los inmuebles destinados al arrendamiento o subarrendamiento las reglas para determinar la cuota establecida en los epígrafes del citado grupo 861, no resultase cuota cero, la acreditación de tal obligación se efectuará mediante entrega al arrendatario o subarrendatario de certificación de la Agencia Estatal de Administración Tributaria en la que se acredite que el arrendador o subarrendador figura dado de alta en el censo del impuesto por alguno de los epígrafes antes citados, sin que resulte o pudiera resultar, en su caso, cuota cero, y que no ha presentado declaración de baja por los mismos.

Dicha certificación tendrá vigencia durante el año natural al que corresponda su expedición, salvo que se modifique la situación censal del obligado tributario, y será expedida por la Administración o, en su defecto, Delegación de la Agencia Estatal de Administración Tributaria correspondiente al domicilio fiscal del arrendador o subarrendador.

[Bloque 6: #cuao]

Las retenciones e ingresos a cuenta practicados durante el periodo correspondiente se ingresarán en la entidad de depósito que presta el servicio de caja en la Administración o Delegación de la Agencia Estatal de Administración Tributaria correspondiente al domicilio fiscal del declarante, y se acompañará a la declaración-documento de ingreso fotocopia de la tarjeta del número de identificación fiscal si la misma no lleva adherida las etiquetas identificativas elaboradas por la Agencia Estatal de Administración Tributaria.

Las declaraciones-documentos de ingreso que lleven adheridas las citadas etiquetas podrán presentarse también para su ingreso en cualquier entidad colaboradora de la provincia correspondiente al domicilio fiscal del declarante, siempre que no haya transcurrido más de un mes desde el vencimiento del plazo de presentación de las mismas.

Los retenedores u obligados a ingresar a cuenta que se encuentren acogidos al sistema de cuenta corriente en materia tributaria regulado en el Real Decreto 1108/1999, de 25 de junio («Boletín Oficial del Estado» del 7 de julio), efectuarán el ingreso de acuerdo con las reglas previstas en el apartado sexto de la Orden de 30 de septiembre de 1999 por la que se aprueba el modelo de solicitud de inclusión en el sistema de cuenta corriente en materia tributaria, se establece el lugar de presentación de las declaraciones tributarias que generen deudas o créditos que deban anotarse en dicha cuenta corriente tributaria y se desarrolla lo dispuesto en el Real Decreto 1108/1999, de 25 de junio, por el que se regula el sistema de cuenta corriente en materia tributaria («Boletín Oficial del Estado» del 1 de octubre).

[Bloque 7: #quinto]

Uno. Carácter de la presentación.–La presentación telemática de la declaración-documento de ingreso correspondiente al modelo 115 tendrá carácter voluntario. Dicha declaración podrá efectuarse, tanto en pesetas como en euros, en las condiciones establecidas en el apartado primero de esta Orden.

Dos. Requisitos para la presentación telemática de la declaración-documento de ingreso.–La presentación telemática de la declaración estará sujeta a las siguientes condiciones:

1.º El declarante deberá disponer de número de identificación fiscal (NIF).

2.º El declarante deberá tener instalado en el navegador un certificado de usuario X.509.V3 expedido por la Fábrica Nacional de Moneda y Timbre-Real Casa de la Moneda de acuerdo con el procedimiento establecido en los anexos III y VI de la Orden de 24 de abril de 2000 por la que se establecen las condiciones generales y el procedimiento para la presentación telemática de declaraciones del Impuesto sobre la Renta de las Personas Físicas («Boletín Oficial del Estado» del 29).

3.º Los declarantes que opten por esta modalidad de presentación deberán tener en cuenta las normas técnicas que se requieren para efectuar la citada presentación y que se encuentran recogidas en el anexo II de la citada Orden de 24 de abril de 2000.

Tres. Contenido del formulario.–Los datos fiscales a transmitir en el formulario que, en cada caso, aparecerán en la pantalla del ordenador estarán ajustados al contenido del modelo 115 de declaración-documento de ingreso aprobado por la presente Orden.

Cuatro. Simultaneidad del ingreso y la presentación telemática de la declaración.–La transmisión telemática del modelo 115 de declaración-documento de ingreso deberá realizarse en la misma fecha en que tenga lugar el ingreso resultante del mismo.

Cinco. Presentación de modelos con deficiencias de tipo formal.–En aquellos casos en que se detecten anomalías de tipo formal en la transmisión telemática de modelos, dicha circunstancia se pondrá en conocimiento del declarante por el propio sistema mediante los correspondientes mensajes de error, para que proceda a su subsanación.

[Bloque 8: #sexto]

Uno. El procedimiento para la presentación telemática e ingreso de la declaración será el siguiente:

1.º El declarante se pondrá en comunicación con la entidad colaboradora por vía telemática o acudiendo a sus oficinas, o bien personándose en la entidad de depósito que presta el servicio de caja en la Delegación o Administración de la Agencia Estatal de Administración Tributaria, en cuya circunscripción tenga el domicilio el sujeto pasivo o contribuyente, para efectuar el ingreso correspondiente y facilitar los siguientes datos:

NIF del obligado tributario (9 caracteres).

Las cuatro letras impresas en la etiqueta identificativa correspondiente al declarante si es persona física.

Ejercicio fiscal (dos últimos dígitos).

Período (dos caracteres. Para presentaciones trimestrales los valores posibles son: 1T, 2T, 3T y 4T. Para presentaciones mensuales los valores son numéricos: 01, 02, 03, 04, 05, 06, 07, 08, 09, 10, 11, 12).

Documento de ingreso = 115.

Tipo de autoliquidación = «I» Ingreso.

Importe a ingresar (deberá ser mayor que cero) con indicación de la moneda en que se expresa, euros o pesetas.

Código de Administración.

Con independencia de la forma en que el obligado tributario haga el pago en la entidad colaboradora y de que realice posteriormente su declaración en pesetas o en euros, la entidad colaboradora deberá utilizar siempre, para el cálculo del número de referencia completo (NRC), el importe abonado en pesetas en la cuenta del Tesoro.

La entidad colaboradora, una vez contabilizado el importe, asignará al obligado tributario un número de referencia completo (NRC) que generará informáticamente mediante un sistema criptográfico que relacione de forma unívoca el NRC con el importe a ingresar.

Al mismo tiempo, remitirá o entregará, según la forma de transmisión de los datos, un recibo que contendrá como mínimo, los datos señalados en el anexo III de esta Orden.

No obstante lo dispuesto en este apartado, los obligados tributarios que se encuentren acogidos al sistema de cuenta corriente en materia tributaria deberán tener en cuenta el procedimiento establecido en la Orden de 22 de diciembre de 1999, por la que se establece el procedimiento para la presentación telemática de las declaraciones-liquidaciones que generen deudas o créditos que deban anotarse en la cuenta corriente en materia tributaria («Boletín Oficial del Estado» del 29).

2.º El declarante, una vez realizada la operación anterior y obtenido el NRC correspondiente se pondrá en comunicación con la Agencia Estatal de Administración Tributaria a través de Internet o de cualquier otra vía equivalente que permita la conexión, en la dirección: https://aeat.es ; introducirá el NRC suministrado por la entidad colaboradora, salvo que se encuentre acogido al sistema de cuenta corriente en materia tributaria, y las cuatro letras impresas en su etiqueta identificativa, en el caso de persona física.

A continuación, procederá a transmitir la declaración con la firma digital, generada al seleccionar el certificado de usuario X.509.V3 expedido por la Fábrica Nacional de Moneda y Timbre-Real Casa de la Moneda y previamente instalado en el navegador a tal efecto.

3.º Si la declaración es aceptada, la Agencia Estatal de Administración Tributaria le devolverá en pantalla la declaración validada con un código electrónico de 16 caracteres, además de la fecha y hora de presentación.

En el supuesto de que la presentación fuese rechazada se mostrará en pantalla la descripción de los errores detectados. En este caso, se deberá proceder a subsanar los mismos en el formulario de entrada y volver a transmitir la declaración.

4.º El presentador deberá imprimir y conservar la declaración aceptada y validada con el correspondiente código electrónico.

Dos. Si la declaración resulta a ingresar y el obligado solicita la compensación o el aplazamiento o fraccionamiento por vía telemática, será de aplicación lo previsto en los artículos 68 de la Ley General Tributaria y 63 y siguientes del Reglamento General de Recaudación, modificado por el Real Decreto 448/1995, de 24 de marzo, y en los artículos 61 de la Ley General Tributaria y 48 y siguientes del Reglamento General de Recaudación, respectivamente, si bien los requerimientos de documentación que en dichos procedimientos, y al amparo de lo previsto en las normas citadas, se produzcan, se efectuarán por vía telemática, debiendo realizarse la aportación de los citados documentos por el solicitante, ante el órgano competente de Recaudación, en los diez días hábiles siguientes a la recepción de dichos documentos.

Para efectuar la transmisión telemática de las declaraciones con solicitud de aplazamiento o fraccionamiento, o reconocimiento de deuda con solicitud de compensación se procederá de la siguiente manera:

1. El declarante se pondrá en comunicación con la Agencia Estatal de Administración Tributaria a través de Internet o de cualquier otra vía equivalente que permita la conexión en la dirección: https://aeat.es. Una vez seleccionado el concepto fiscal y el tipo de declaración a transmitir, introducirá las cuatro letras impresas en su etiqueta identificativa si es persona física.

A continuación, procederá a transmitir la declaración con la firma digital, generada al seleccionar el certificado de usuario X.509.V3 expedido por la Fábrica Nacional de Moneda y Timbre-Real Casa de la Moneda y previamente instalado en el navegador a tal efecto.

2. Si la declaración es aceptada, la Agencia Estatal de Administración Tributaria le devolverá en pantalla la declaración completa y solicitud, en su caso, validada con un código electrónico de 16 caracteres, además de la fecha y hora de presentación y, en su caso, los requerimientos de documentación pertinentes.

3. El declarante deberá imprimir y conservar la declaración y, en su caso, la solicitud de aplazamiento o fraccionamiento o de compensación aceptada, en la que figura el código electrónico.

[Bloque 9: #septimo]

La presentación e ingreso de este modelo, en papel o por vía telemática, se efectuará en los veinte primeros días naturales de los meses de abril, julio, octubre y enero en relación con las cantidades retenidas y los ingresos a cuenta efectuados por el primero, segundo, tercero y cuarto trimestre del año natural, respectivamente.

No obstante lo anterior, tratándose de obligados tributarios que tengan la consideración de grandes empresas, por concurrir las circunstancias a que se refiere el apartado 3.1.o del artículo 71 del Reglamento del Impuesto sobre el Valor Añadido, aprobado por el Real Decreto 1624/1992, de 29 de diciembre («Boletín Oficial del Estado» del 31), la presentación e ingreso de este modelo se efectuará en los veinte primeros días naturales de cada mes, en relación con las cantidades retenidas y los ingresos a cuenta que correspondan por el mes inmediato anterior. Por excepción, la declaración e ingreso correspondiente al mes de julio se efectuará durante el mes de agosto y los veinte primeros días naturales del mes de septiembre inmediato posterior.

Los vencimientos de plazo que coincidan con un sábado o día inhábil se entenderán trasladados al primer día hábil inmediato siguiente.

[Bloque 10: #octavo]

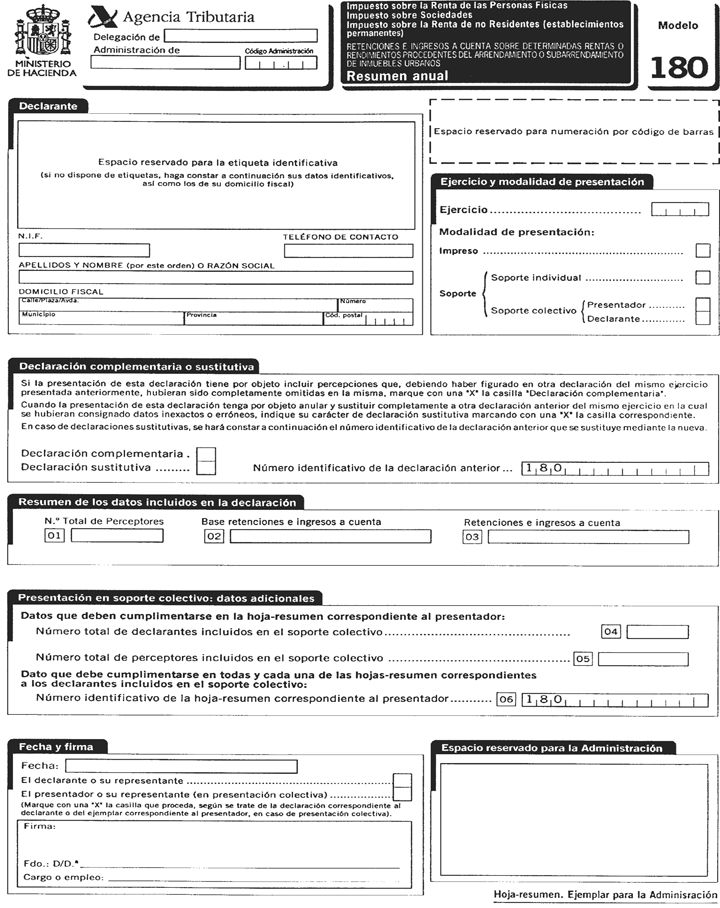

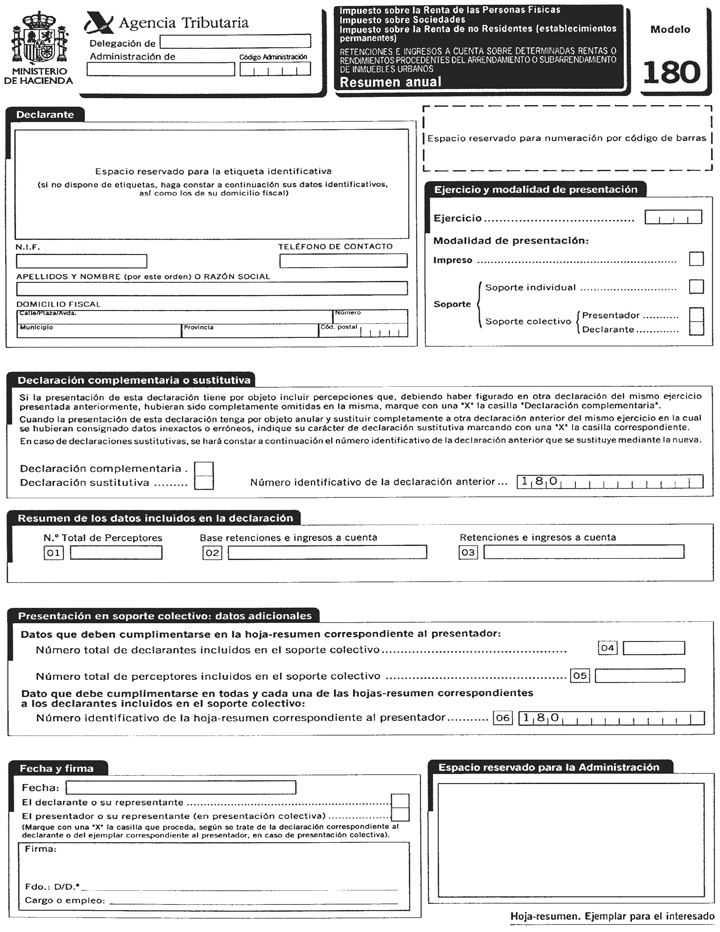

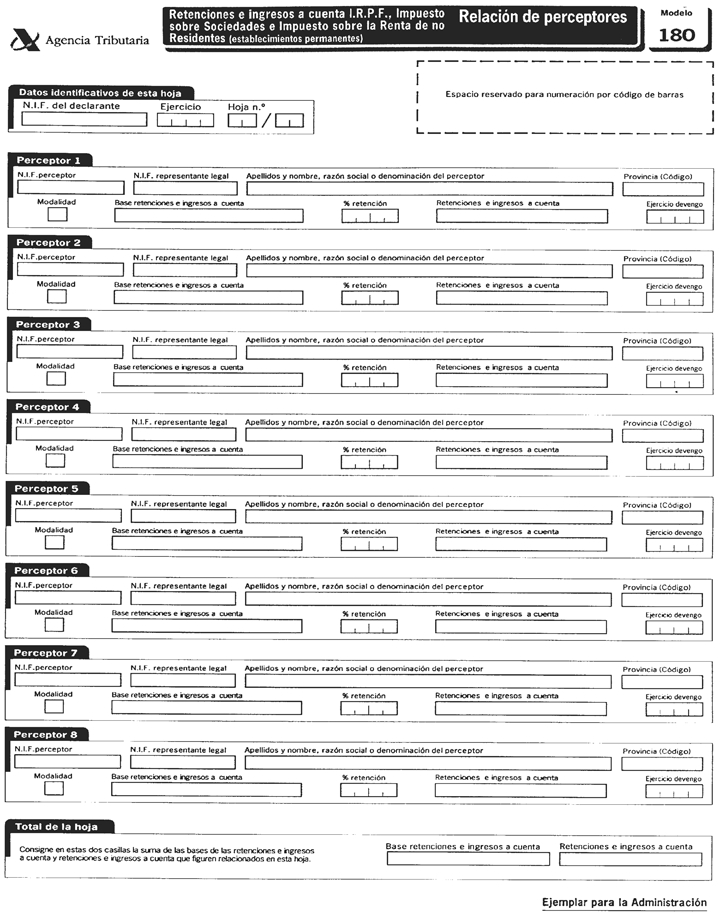

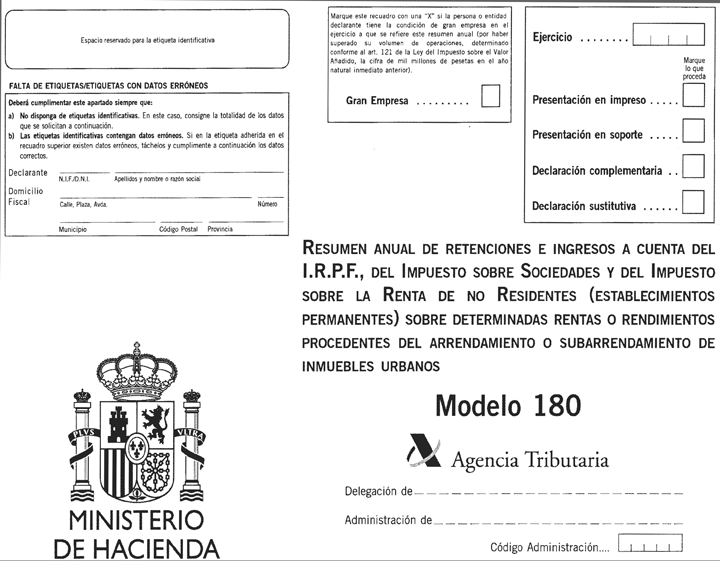

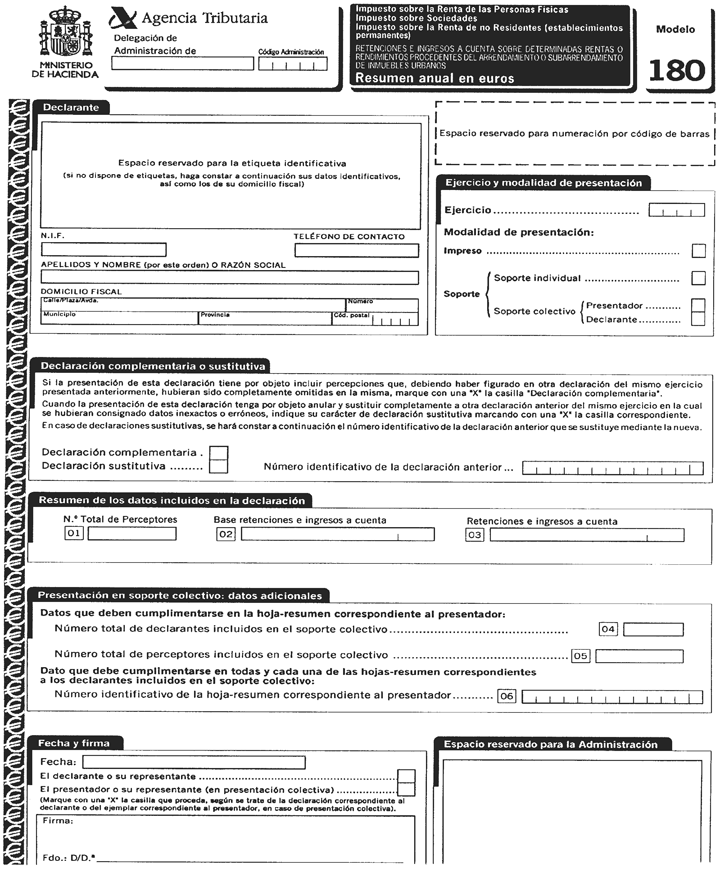

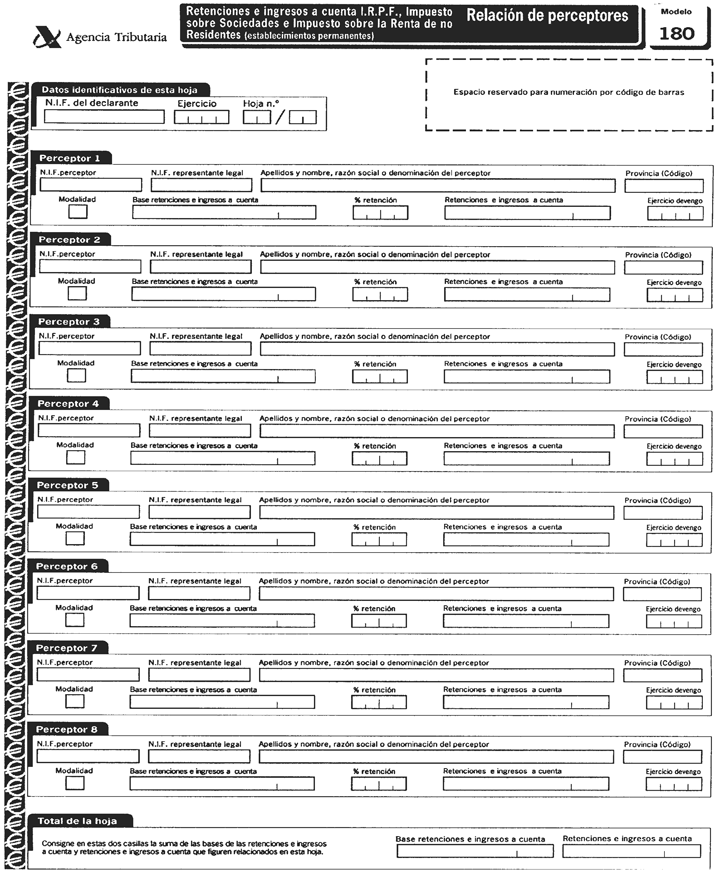

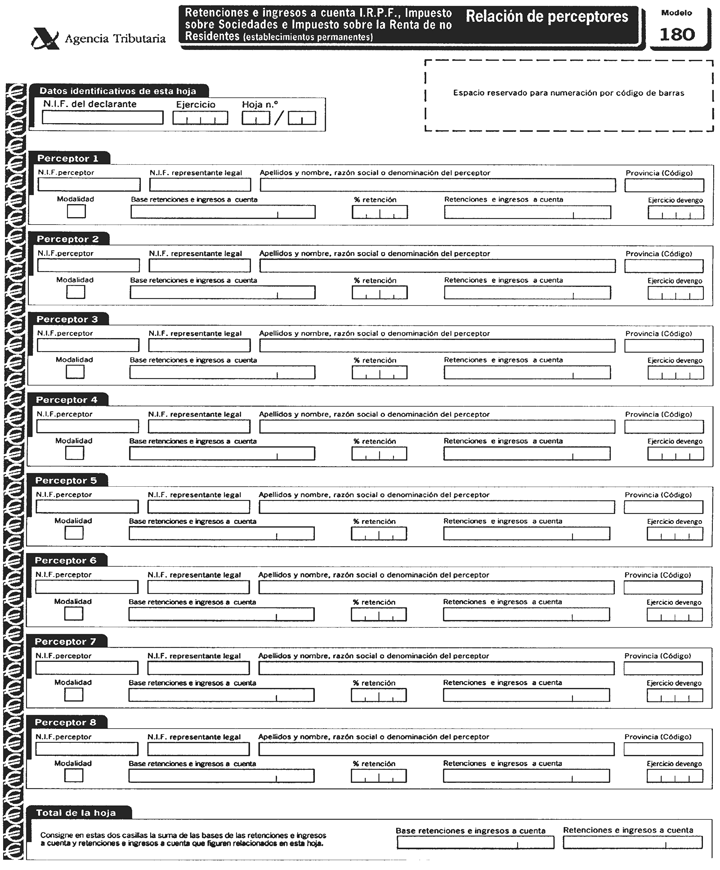

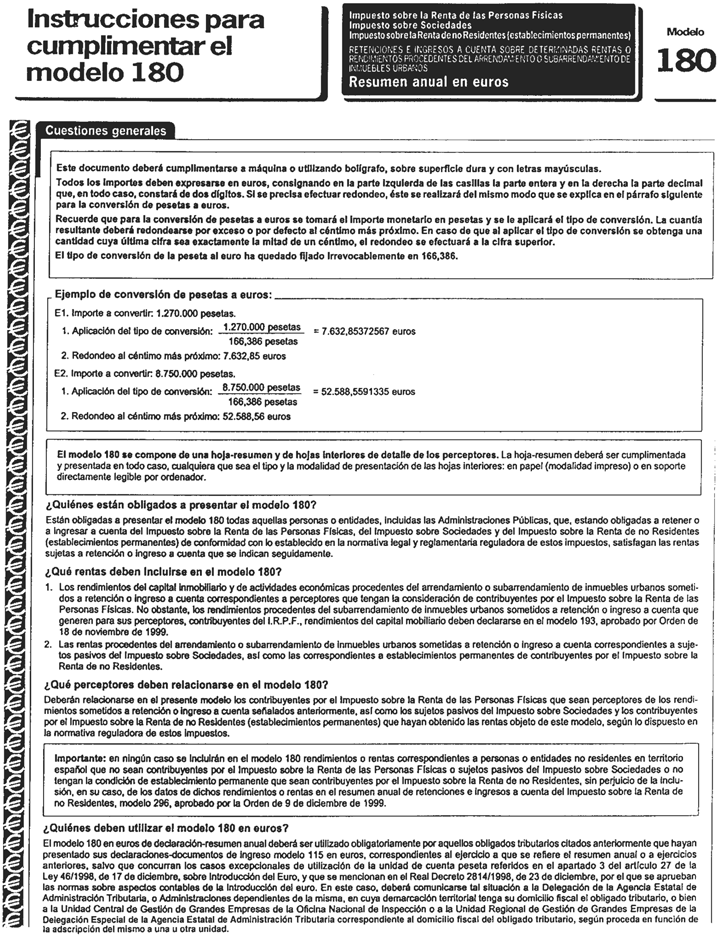

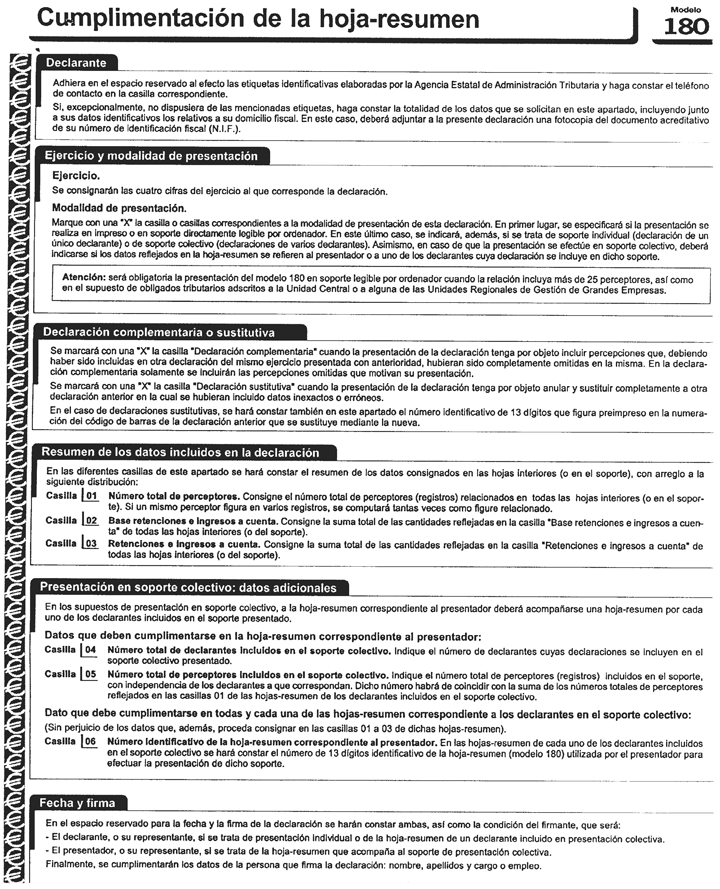

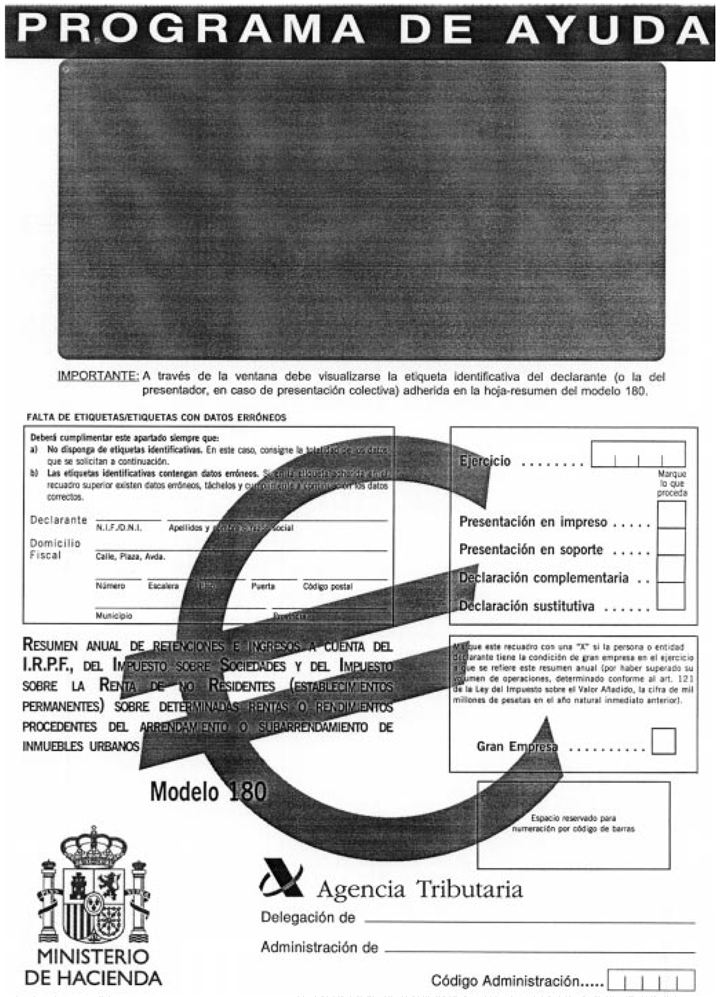

Uno. Se aprueban los modelos 180, en pesetas y en euros «Impuesto sobre la Renta de las Personas Físicas, Impuesto sobre Sociedades e Impuesto sobre la Renta de no Residentes (establecimientos permanentes). Retenciones e ingresos a cuenta sobre determinadas rentas o rendimientos procedentes del arrendamiento o subarrendamiento de inmuebles urbanos. Resumen anual». Dichos modelos que figuran en los anexos IV y V, respectivamente, de esta Orden, se componen, cada uno, de los siguientes documentos:

a) Hoja-resumen, que comprende dos ejemplares, uno para la Administración y otro para el interesado.

b) Hojas interiores de relación de perceptores, cada una de las cuales consta, asimismo, de dos ejemplares, uno para la Administración y otro para el interesado.

c) Sobre anual.

d) Sobre anual Programa de Ayuda, para las declaraciones generadas mediante el módulo de impresión elaborado por la Agencia Estatal de Administración Tributaria.

Dos. Serán igualmente válidas las declaraciones que, ajustándose a los contenidos de los modelos aprobados en el presente apartado de esta Orden, se realicen con el módulo de impresión en papel blanco que, en su caso y a estos efectos, elabore la Agencia Estatal de Administración Tributaria.

Tres. El modelo 180 en pesetas, que figura como anexo IV de la presente Orden deberá ser utilizado por aquellos obligados tributarios que hayan presentado sus declaraciones-documentos de ingreso modelo 115 en pesetas, correspondientes al ejercicio a que se refiere el resumen anual, conforme a lo establecido en el número dos del apartado primero de esta Orden.

Cuatro. El modelo 180 en euros que figura como anexo V de la presente Orden deberá ser utilizado por aquellos obligados tributarios que hayan ejercitado la opción de utilización del modelo 115 en euros, conforme a lo establecido en el número tres del apartado primero de la presente Orden.

El número de justificante que habrá de figurar en el modelo 180 en euros, para las presentaciones por medio de papel impreso o en soporte, será un número secuencial cuyos tres primeros dígitos se corresponderán con el código 167.

[Bloque 11: #noveno]

Uno. Se aprueban los diseños físicos y lógicos, que figuran en el anexo VI de esta Orden, a los que deberá ajustarse el soporte directamente legible por ordenador para su presentación en sustitución de las hojas interiores de relación de perceptores correspondientes a los modelos 180, en pesetas y en euros aprobados por esta Orden.

Dos. Será obligatoria la presentación en soporte directamente legible por ordenador de aquellos resúmenes anuales que contengan más de 25 perceptores, así como de los que deban presentar los obligados tributarios adscritos a la Unidad Central de Gestión de Grandes Empresas o a las Unidades Regionales de Gestión de Grandes Empresas, con independencia del número de perceptores incluidos en los mismos.

En los demás casos, la presentación en soporte directamente legible por ordenador será opcional.

Tres. Los resúmenes anuales de retenciones e ingresos a cuenta en soporte directamente legible por ordenador podrán presentarse de forma individual o de forma colectiva, según que el archivo correspondiente contenga los datos de un solo declarante, en el primer caso, o de varios, en el segundo. La presentación colectiva únicamente podrá referirse a declarantes que tengan su domicilio fiscal dentro del ámbito territorial de una misma Delegación de la Agencia Estatal de Administración Tributaria, siempre que, además, los resúmenes anuales incluidos de manera colectiva en el soporte directamente legible por ordenador se encuentren expresados en la misma moneda, pesetas o euros, según las circunstancias de utilización obligatoria de los citados resúmenes anuales en una u otra moneda contenidas en los números tres y cuatro del apartado octavo de la presente Orden.

No obstante lo anterior, en el supuesto de obligados tributarios adscritos a la Unidad Central de Gestión de Grandes Empresas de la Oficina Nacional de Inspección o a las Unidades Regionales de Gestión de Grandes Empresas de las Delegaciones Especiales de la Agencia Estatal de Administración Tributaria, el soporte colectivo únicamente podrá contener declarantes adscritos a la misma Unidad Central o Regional, sin perjuicio de lo dispuesto en el párrafo anterior en relación con la obligatoriedad de inclusión en el soporte colectivo de resúmenes anuales expresados en la misma moneda.

Cuatro. No será necesario efectuar petición previa alguna para realizar la presentación del resumen anual de retenciones e ingresos a cuenta en soporte directamente legible por ordenador, ya sea de forma individual o colectiva.

Se derogan los párrafos segundo y tercero del apartado 1 por la disposición derogatoria única.3 de la Orden EHA/3061/2005, de 3 de octubre. Ref. BOE-A-2005-16483.

[Bloque 12: #decimo]

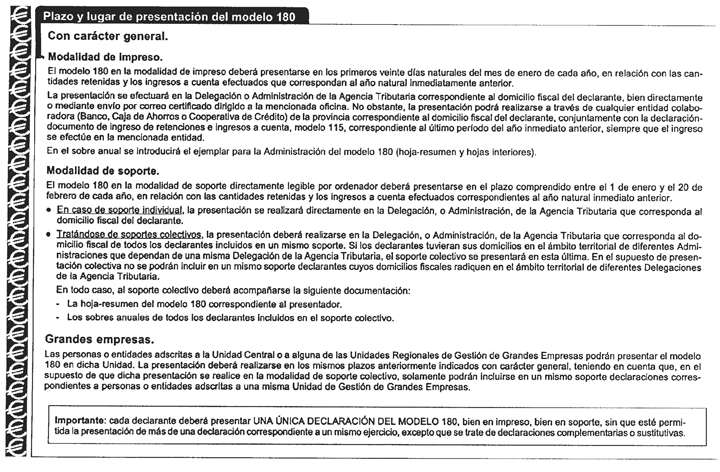

La presentación en papel impreso de los resúmenes anuales de retenciones e ingresos a cuenta, modelos 180, en pesetas o en euros, se realizará en los veinte primeros días naturales del mes de enero de cada año, en relación con las cantidades retenidas e ingresos a cuenta que correspondan al año inmediato anterior.

[Bloque 13: #undecimo]

Uno. La presentación por medio de papel impreso de los resúmenes anuales de retenciones e ingresos a cuenta, modelos 180, en pesetas o en euros, se realizará en la Delegación o Administración de la Agencia Estatal de Administración Tributaria del domicilio fiscal del declarante.

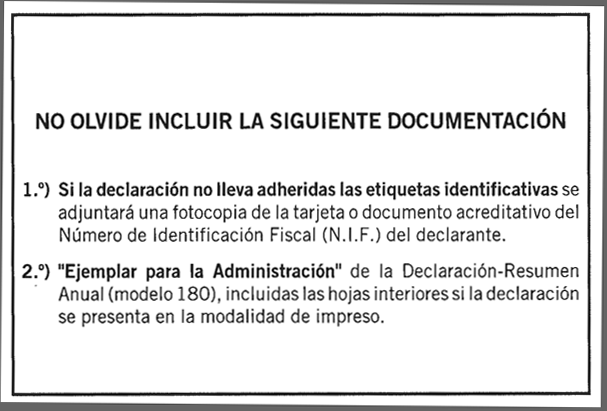

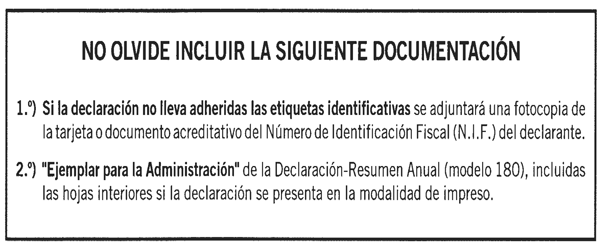

La presentación se efectuará, directamente o por correo certificado, utilizando el sobre anual que corresponda de los que se relacionan en las letras c) y d) del número uno del apartado octavo de la presente Orden, en el cual se habrá introducido previamente la siguiente documentación:

a) El «ejemplar para la Administración» de la hoja-resumen del modelo 180 en pesetas o en euros, debidamente cumplimentada.

b) Los «ejemplares para la Administración» de las hojas interiores del modelo 180 en pesetas o en euros conteniendo la relación de perceptores.

Dos. Además, la presentación en papel impreso de los modelos 180 en pesetas o en euros también podrá realizarse a través de cualquiera de las entidades colaboradoras autorizadas de la provincia donde radique el domicilio fiscal del declarante, conjuntamente con la declaración-documento de ingreso de retenciones e ingresos a cuenta, modelo 115 en pesetas o en euros, respectivamente, correspondiente al último periodo del año, siempre que el ingreso se efectúe en la mencionada entidad.

A estos efectos, las entidades colaboradoras sólo admitirán la presentación del resumen anual de retenciones o ingresos a cuenta, modelo 180 en pesetas o en euros, cuando a éstos se acompañe el documento de ingreso, modelo 115, en pesetas o en euros, respectivamente, relativo al último periodo del año a que dicho resumen anual se refiera.

Efectuado el ingreso del modelo 115, en pesetas o en euros, del último periodo, se introducirá en el sobre anual la documentación a que se refieren las letras a) y b) del número uno anterior. Una vez cerrado dicho sobre, podrá depositarse en la entidad colaboradora, que lo hará llegar al órgano administrativo correspondiente.

[Bloque 14: #duodecimo]

La presentación de los soportes directamente legibles por ordenador conteniendo los resúmenes anuales de retenciones e ingresos a cuenta, modelos 180, en pesetas o en euros, previamente validados conforme a lo dispuesto en el apartado noveno de la presente Orden, así como la documentación que a los mismos haya de acompañarse, se realizará en el periodo comprendido entre el 1 de enero y el 20 de febrero de cada año, en relación con las cantidades retenidas y los ingresos a cuenta efectuados que correspondan al año inmediato anterior.

[Bloque 15: #decimotercero]

Uno. En el supuesto de presentación en soporte directamente legible por ordenador de carácter individual, éste deberá presentarse en la Delegación o Administración de la Agencia Estatal de Administración Tributaria correspondiente al domicilio fiscal del declarante.

No obstante, los obligados tributarios adscritos a la Unidad Central de Gestión de Grandes Empresas o a alguna de las Unidades Regionales de Gestión de Grandes Empresas, además de los lugares señalados en el párrafo anterior, podrán realizar la presentación en soporte directamente legible por ordenador de carácter individual en las citadas unidades, según proceda en función de la adscripción del declarante a las mismas.

En todo caso, el soporte individual deberá ir acompañado de la documentación a que se refiere el número uno del apartado decimocuarto siguiente.

Dos. Tratándose de soportes colectivos, la presentación deberá realizarse en la Delegación o Administración de la Agencia Estatal de Administración Tributaria que corresponda al domicilio fiscal de todos los declarantes incluidos. Si los declarantes tuvieran su domicilio en diferentes Administraciones, dentro del ámbito de una misma Delegación, el soporte colectivo se presentará en la Delegación de la que dependan dichas Administraciones.

No obstante lo anterior, los soportes colectivos correspondientes a obligados tributarios adscritos a la Unidad Central de Gestión de Grandes Empresas o a las Unidades Regionales de Gestión de Grandes Empresas podrán también presentarse, respectivamente, en la Oficina Nacional de Inspección o en la Unidad Regional de Gestión de Grandes Empresas de la Delegación Especial de la Agencia Estatal de Administración Tributaria correspondiente a su domicilio fiscal.

En todo caso, al soporte colectivo se acompañará la documentación que se indica en el número dos del apartado decimocuarto siguiente.

[Bloque 16: #decimocuao]

Uno. Tratándose de presentación individual en soporte directamente legible por ordenador, el declarante presentará, utilizando el sobre anual, los siguientes documentos:

1. Los dos ejemplares, para la Administración y para el interesado, de la hoja-resumen del modelo 180 que corresponda, en pesetas o en euros, debidamente firmados y en los que se habrán hecho constar los datos de identificación del retenedor u obligado a ingresar a cuenta, así como los demás que en la citada hoja-resumen se solicitan. A estos efectos serán igualmente válidas las hojas-resumen, o carátulas, generadas por el Programa de Ayuda que, en su caso, suministre la Agencia Estatal de Administración Tributaria, ajustadas a los contenidos y estructura de los modelos de declaración aprobados por el apartado octavo de la presente Orden.

Cada uno de estos ejemplares deberá llevar adherida en el espacio correspondiente la etiqueta identificativa elaborada por la Agencia Estatal de Administración Tributaria y se cumplimentarán preferentemente a máquina, con objeto de evitar errores en la interpretación de los datos. En el supuesto de no disponer de etiquetas identificativas se cumplimentarán los datos de identificación y se acompañará fotocopia de la tarjeta del número de identificación fiscal.

Una vez sellado por la oficina receptora, el declarante retirará el «ejemplar para el interesado» de la hoja-resumen del modelo 180, en pesetas o en euros, presentado, que servirá como justificante de la entrega.

2. El soporte directamente legible por ordenador deberá tener una etiqueta adherida en el exterior en la que se hagan constar los datos que se especifican a continuación y, necesariamente, por el mismo orden:

a) Delegación, Administración o Unidad Central o Regional de Grandes Empresas de la Agencia Estatal de Administración Tributaria en la que se efectúe la presentación individual.

b) Ejercicio.

c) Modelo de presentación: 180.

d) Número de justificante de la hoja-resumen que se acompaña.

e) Número de identificación fiscal (NIF) del declarante.

f) Apellidos y nombre, razón social o denominación, del declarante.

g) Domicilio, municipio y código postal del declarante.

h) Apellidos y nombre de la persona con quien relacionarse.

i) Teléfono y extensión de dicha persona.

j) Número total de registros.

k) Densidad del soporte: 1.600 ó 6.250 BPI, sólo cintas y 720 KB ó 1.44 MB en disquetes de 3 1/2’’.

Para hacer constar los referidos datos bastará consignar cada uno de ellos precedido de la letra que le corresponda según la relación anterior.

En el supuesto de que el archivo conste de más de un soporte directamente legible por ordenador, todos llevarán su etiqueta numerada secuencialmente: 1/n, 2/n, etc., siendo «n» el número total de soportes. En la etiqueta del segundo y sucesivos volúmenes sólo será necesario consignar los datos indicados en las letras a), b), c) ,d), e) y f) anteriores.

Dos. Tratándose de presentación colectiva en soporte directamente legible por ordenador, la persona o entidad presentadora entregará, utilizando los sobres anuales correspondientes a cada uno de los declarantes incluidos en la presentación colectiva, los siguientes documentos:

1. Los dos ejemplares, para la Administración y para el interesado, de la hoja-resumen correspondiente al presentador, modelo 180 en pesetas o en euros, debidamente firmados y en los que se habrán hecho constar los datos de identificación de la persona o entidad que actúe como presentadora, los relativos al número total de declarantes y al número total de perceptores, así como el ejercicio y la casilla indicativa del tipo de presentación en los espacios correspondientes.

No serán cumplimentados los restantes datos solicitados en la hoja-resumen del modelo 180, en pesetas o en euros, correspondiente al presentador.

Cada uno de los ejemplares de la mencionada hoja-resumen deberá llevar adherida la etiqueta identificativa de la persona o entidad presentadora que elabora la Agencia Estatal de Administración Tributaria. En el supuesto de no disponer de etiquetas identificativas se cumplimentarán los datos de identificación y se acompañará fotocopia de la tarjeta del número de identificación fiscal.

Una vez sellado por la oficina receptora, el presentador retirará el «ejemplar para el interesado» de la hoja-resumen, que servirá como justificante de la entrega.

2. Los dos ejemplares, para la Administración y para el interesado, de las hojas-resumen, modelo 180, en pesetas o en euros, correspondientes a todos y cada uno de los declarantes u obligados a ingresar a cuenta contenidos en la presentación colectiva, debidamente firmados y cumplimentados.

En el recuadro previsto a tal efecto, se consignará el número de justificante del ejemplar de la hoja-resumen, modelo 180, en pesetas o en euros, correspondiente al presentador.

Cada uno de los ejemplares deberá llevar adherida la etiqueta identificativa de la persona o entidad declarante elaborada por la Agencia Estatal de Administración Tributaria. En el supuesto de no disponer de etiquetas identificativas se cumplimentarán los datos de identificación y se acompañará fotocopia de la tarjeta del número de identificación fiscal.

Una vez sellados por la oficina receptora, el presentador retirará los «ejemplares para el interesado» de las hojas-resumen correspondientes a los declarantes. A estos efectos, serán igualmente válidas las hojas-resumen generadas por el Programa de Ayuda que, en su caso, suministre la Agencia Estatal de Administración Tributaria.

No obstante, si el número de hojas-resumen presentadas así lo aconseja y con el objeto de agilizar la recogida de documentos, la retirada por el presentador de los ejemplares señalados podrá realizarse con posterioridad a la presentación, lo que le será oportunamente comunicado.

3. El soporte directamente legible por ordenador, que deberá tener una etiqueta adherida en el exterior en la que se hagan constar los datos del presentador que se especifican a continuación y necesariamente, en el mismo orden:

a) Delegación, Administración o Unidad Central o Regional de Grandes Empresas de la Agencia Estatal de Administración Tributaria en la que se efectúa la presentación colectiva.

b) Ejercicio.

c) Modelo de presentación: 180.

d) Número de justificante de la hoja-resumen del presentador.

e) Número de identificación fiscal (NIF) del presentador.

f) Apellidos y nombre, razón social o denominación, del presentador.

g) Domicilio, municipio y código postal del presentador.

h) Apellidos y nombre de la persona con quien relacionarse.

i) Teléfono y extensión de dicha persona.

j) Número total de registros.

k) Densidad del soporte: 1.600 ó 6.250 BPI, sólo cintas, y 720 KB ó 1.44 MB en disquetes de 3 1/2’’.

l) Número total de declarantes presentados.

m) Número total de perceptores presentados.

Para hacer constar los referidos datos, bastará consignar cada uno de ellos precedido de la letra que le corresponda según la relación anterior.

En caso de que la presentación conste de más de un soporte directamente legible por ordenador, todos llevarán su etiqueta numerada secuencialmente: 1/n, 2/n, etc., siendo «n» el número total de soportes. En la etiqueta del segundo y sucesivos volúmenes sólo será necesario consignar los datos indicados en las letras a), b), c), d), e) y f) anteriores.

Tres. Todas las recepciones de soportes legibles por ordenador serán provisionales, a resultas de su proceso y comprobación. Cuando no se ajusten al diseño y demás especificaciones establecidas en la presente Orden, o cuando no resulte posible el acceso a la información contenida en los mismos, se requerirá al declarante para que en el plazo de diez días hábiles subsane los defectos de que adolezca el soporte informático presentado, transcurridos los cuales y de persistir anomalías que impidan a la Administración tributaria el acceso a los datos exigibles, se tendrá por no presentada la declaración a todos los efectos, circunstancia ésta que se pondrá en conocimiento del obligado tributario de forma motivada.

Cuatro. Por razones de seguridad, los soportes legibles directamente por ordenador, no se devolverán, salvo que se solicite expresamente, en cuyo caso se procederá al borrado y entrega de los mismos u otros similares.

[Bloque 17: #decimoquinto]

Uno. Carácter de la presentación.–La presentación telemática de la declaración correspondiente al modelo 180 tendrá carácter voluntario. Dicha declaración podrá efectuarse tanto en pesetas como en euros.

A los efectos de lo dispuesto en el número dos del apartado noveno de la presente Orden, se entenderá cumplido el requisito de la presentación en soporte directamente legible por ordenador, mediante la presentación telemática que se regula en esta Orden.

Dos. Requisitos para la presentación telemática de la declaración correspondiente al modelo 180.-La presentación telemática de la declaración estará sujeta a las siguientes condiciones:

1. El declarante deberá disponer de número de identificación fiscal (NIF).

2. El declarante deberá tener instalado en el navegador un certificado de usuario X.509.V3 expedido por la Fábrica Nacional de Moneda y Timbre-Real Casa de la Moneda de acuerdo con el procedimiento establecido en los anexos III y VI de la Orden de 24 de abril de 2000 por la que se establecen las condiciones generales y el procedimiento para la presentación telemática de declaraciones del Impuesto sobre la Renta de las Personas Físicas.

3. Para efectuar la presentación telemática de la declaración correspondiente al modelo 180, el declarante deberá utilizar previamente, un programa de ayuda para obtener el fichero con la declaración a transmitir. Este programa de ayuda podrá ser el desarrollado por la Agencia Estatal de Administración Tributaria para la declaración correspondiente al modelo 180 u otro que obtenga un fichero con el mismo formato.

El contenido de dicho fichero se deberá ajustar a los diseños de registro de tipo 1 y 2 establecidos en el anexo VI de la presente Orden.

Asimismo, los declarantes que opten por esta modalidad de presentación deberán tener en cuenta las normas técnicas que se requieren para efectuar la citada presentación y que se encuentran recogidas en el anexo II de la Orden de 24 de abril de 2000.

Tres. Supuestos de exclusión de la presentación telemática del modelo 180.–No se podrá efectuar la presentación telemática de la declaración correspondiente al modelo 180 en los siguientes supuestos:

1. Cuando el número de registros a transmitir sea superior a 1000.

2. Cuando la presentación sea colectiva, según lo previsto en la presente Orden.

3. (Derogado)

Cuatro. Presentación de declaraciones con deficiencias de tipo formal.–En aquellos casos en que se detecten anomalías de tipo formal en la transmisión telemática de declaraciones, dicha circunstancia se pondrá en conocimiento del declarante por el propio sistema mediante los correspondientes mensajes de error, para que proceda a su subsanación.

Se deroga el apartado 3.3 por la disposición derogatoria única.3 de la Orden EHA/3061/2005, de 3 de octubre. Ref. BOE-A-2005-16483.

[Bloque 18: #decimosexto]

El procedimiento para la presentación telemática de la declaración correspondiente al modelo 180, en pesetas o en euros, será el siguiente:

1.º El declarante se pondrá en comunicación con la Agencia Estatal de Administración Tributaria a través de Internet o de cualquier otra vía equivalente que permita la conexión, en la dirección: https://aeat.es ; introducirá las cuatro letras impresas en su etiqueta identificativa, en el caso de persona física.

A continuación, procederá a transmitir la declaración con la firma digital, generada al seleccionar el certificado de usuario X.509.V3 expedido por la Fábrica Nacional de Moneda y Timbre-Real Casa de la Moneda y previamente instalado en el navegador a tal efecto.

2.º Si la declaración es aceptada, la Agencia Estatal de Administración Tributaria le devolverá en pantalla los datos del registro tipo 1 validados con un código electrónico de 16 caracteres, además de la fecha y hora de presentación.

En el supuesto de que la presentación fuese rechazada, se mostrarán en pantalla los datos del registro tipo 1 y la descripción de los errores detectados. En este caso, se deberá proceder a subsanar los mismos con el programa de ayuda con el que se generó el fichero o repitiendo la presentación si el error fuese originado por otro motivo.

3.º El presentador deberá imprimir y conservar la declaración aceptada así como el registro tipo 1 debidamente validado con el correspondiente código electrónico.

[Bloque 19: #decimoseptimo]

La presentación telemática de la declaración correspondiente al modelo 180 se efectuará en el período comprendido entre el 1 de enero y el 20 de febrero de cada año, en relación con las cantidades retenidas y los ingresos a cuenta efectuados que correspondan al año inmediato anterior.

[Bloque 20: #daprimera]

Se modifica el anexo II de la Orden de 15 de junio de 1995 por la que se desarrolla parcialmente el Reglamento General de Recaudación, en la redacción dada al mismo por el Real Decreto 448/1995, de 24 de marzo, en relación con las entidades de depósito que prestan servicio de colaboración en la gestión recaudatoria, incluyendo en el código 022 «autoliquidaciones especiales» lo siguiente:

Código del modelo: 115.

Denominación: Retenciones e ingresos a cuenta sobre determinadas rentas o rendimientos procedentes del arrendamiento o subarrendamiento de inmuebles urbanos.

Periodicidad: Mensual, trimestral.

[Bloque 21: #dasegunda]

Se sustituye en la Orden de 15 de junio de 1995 por la que se desarrolla parcialmente el Reglamento General de Recaudación, en la redacción dada al mismo por el Real Decreto 448/1995, de 24 de marzo, en relación con las entidades de depósito que prestan el servicio de colaboración en la gestión recaudatoria, el anexo VII «Presentación centralizada ingresos entidades colaboradoras especificaciones técnicas validaciones», en lo referente a tipo de registro 3 (registro de detalle).

Tipo de registro 3 (registro de detalle):

......................................................................................................................

Número de justificante:

Las tres primeras posiciones no coinciden con el modelo salvo para los modelos:

102: Leve.

202, 222, 300 y 330 siempre que se trate de modelos en euros en los que la posición tercera del número de justificante será 3: Leve.

117 siempre que se trate de modelos en euros, presentados por medio de papel impreso, en los que la posición tercera del número de justificante será 8: Leve.

123 siempre que se trate de modelos en euros, presentados por medio de papel impreso, en los que las posiciones segunda y tercera del número de justificante serán 63: Leve.

124 siempre que se trate de modelos en euros, presentados por medio de papel impreso, en los que las posiciones segunda y tercera del número de justificante serán 64: Leve.

128 siempre que se trate de modelos en euros, presentados por medio de papel impreso, en los que la posición tercera del número de justificante será 9: Leve.

126 siempre que se trate de modelos en euros, presentados por medio de papel impreso, en los que las posiciones segunda y tercera del número de justificante serán 66: Leve.

216 siempre que se trate de modelos en euros, presentados por medio de papel impreso, en los que las posiciones segunda y tercera del número de justificante serán 66: Leve.

210 siempre que se trate de modelos en euros, en los que las posiciones segunda y tercera del número de justificante serán 60: Leve.

215 siempre que se trate de modelos en euros, en los que las posiciones segunda y tercera del número de justificante serán 65: Leve.

200 siempre que se trate de modelos en euros, en los que la posición tercera del número de justificante será 4: Leve.

201 siempre que se trate de modelos en euros, en los que la posición tercera del número de justificante será 5: Leve.

220 siempre que se trate de modelos en euros, en los que la posición tercera del número de justificante será 4: Leve.

206 siempre que se trate de modelos en euros, en los que la posición tercera del número de justificante será 9: Leve.

115 siempre que se trate de modelos en euros, en los que la posición tercera del número de justificante sea 4: Leve.

No se cumple rutina c/control: Leve.

[Bloque 22: #datercera]

Los conceptos y definiciones relativos a la presentación de declaraciones por vía telemática se recogen en el anexo V de la Orden de 24 de abril de 2000.

[Bloque 23: #dacuaa]

Los certificados X.509.V3 expedidos por la Fábrica Nacional de Moneda y Timbre-Real Casa de la Moneda al amparo de la normativa tributaria, con anterioridad a la entrada en vigor de la presente Orden, serán válidos, siempre que se encuentren en vigor, a efectos de la presentación telemática de la declaración-documento de ingreso correspondiente al modelo 115 y de la declaración correspondiente al modelo 180 que se contempla en esta Orden.

No obstante lo anterior, los certificados X.509.V3 expedidos por la Fábrica Nacional de Moneda y Timbre-Real Casa de la Moneda al amparo de lo dispuesto en el apartado séptimo y en la disposición adicional primera de la Orden de 13 de abril de 1999 por la que se establecen las condiciones generales y el procedimiento para la presentación telemática de declaraciones del Impuesto sobre la Renta de las Personas Físicas («Boletín oficial del Estado» del 19), no podrán utilizarse para la presentación telemática de la declaración-documento de ingreso correspondiente al modelo 115 y de la declaración correspondiente al modelo 180, en representación de terceras personas.

[Bloque 24: #ddunica]

A partir del 31 de diciembre de 2000 quedan derogadas las siguientes normas:

1. Orden de 5 de febrero de 1998 por la que se aprueba el modelo 115 de declaración-documento de ingreso de retenciones e ingresos a cuenta del Impuesto sobre la Renta de las Personas Físicas y del Impuesto sobre Sociedades en relación con rendimientos procedentes del arrendamiento de inmuebles urbanos. No obstante, el modelo 115 aprobado por la citada Orden será el que deba utilizarse, en las condiciones establecidas en la misma, durante los veinte primeros días naturales de enero de 2001, para declarar y realizar el ingreso de las retenciones e ingresos a cuenta practicados durante el último mes o trimestre de 2000.

2. Orden de 14 de julio de 1998 por la que se aprueba el modelo 180 para el resumen anual de retenciones e ingresos a cuenta del Impuesto sobre la Renta de las Personas Físicas y del Impuesto sobre Sociedades, en relación con rendimientos procedentes del arrendamiento de inmuebles urbanos, así como los diseños físicos y lógicos para la sustitución de las hojas interiores de dicho modelo por soportes directamente legibles por ordenador.

[Bloque 25: #dfunica]

La presente Orden entrará en vigor el día 1 de enero de 2001.

Los modelos, así como la presentación por vía telemática de los mismos, y los diseños físicos y lógicos aprobados por la presente Orden serán objeto de utilización por primera vez por los obligados tributarios de acuerdo con las siguientes reglas:

1. El modelo 115 en pesetas que figura en el anexo I de la presente Orden será utilizable, por primera vez, para realizar el ingreso de las retenciones e ingresos a cuenta practicados durante el mes de enero del año 2001, tratándose de los obligados tributarios a que se refiere el segundo párrafo del apartado séptimo de esta misma Orden, y para realizar el ingreso de las retenciones e ingresos a cuenta practicados durante el primer trimestre del año 2001, para el resto de obligados tributarios.

2. El modelo 115 en euros que figura en el anexo II de esta Orden será utilizable, por primera vez, para realizar el ingreso de las retenciones e ingresos a cuenta practicados durante el mes de enero del año 2001, tratándose de los obligados tributarios a que se refiere el segundo párrafo del apartado séptimo de esta misma Orden, y para realizar el ingreso de las retenciones e ingresos a cuenta practicados durante el primer trimestre del año 2001, para el resto de obligados tributarios.

3. El modelo 180 en pesetas que figura en el anexo IV de esta Orden, así como el soporte directamente legible por ordenador que figura en el anexo VI, confeccionado en pesetas, serán de utilización, por primera vez, para realizar el resumen anual de las retenciones e ingresos a cuenta, correspondientes al año 2000.

4. El modelo 180 en euros que figura en el anexo V de esta Orden, así como el soporte directamente legible por ordenador que figura en el anexo VI, confeccionado en euros, serán de utilización, por primera vez, para realizar el resumen anual de las retenciones e ingresos a cuenta, correspondientes al año 2001.

[Bloque 26: #firma]

Lo que comunico a VV. II. para su conocimiento y efectos.

Madrid, 20 de noviembre de 2000.

MONTORO ROMERO

Ilmos. Sres. Director general de la Agencia Estatal de Administración Tributaria y Director general de Tributos.

[Bloque 27: #ani]

[Bloque 28: #anii]

[Bloque 29: #aniii]

FECHA DE LA OPERACIÓN:

CÓDIGO ENTIDAD Y SUCURSAL: XXXXXXXX

CONCEPTO: 115. EJERCICIO: NNNN. PERIODO: NN

IDENTIFICACIÓN DE LA CUENTA (C.C.C.):

(Cuando el ingreso sea en efectivo no deberá cumplimentarse este campo)

IDENTIFICACIÓN DEL SUJETO PASIVO O CONTRIBUYENTE:

— N.I.F.: XNNNNNNNX

— APELLIDOS Y NOMBRE O RAZÓN SOCIAL:

IMPORTE: PESETAS O EUROS.

(Si el importe de la liquidación se ha consignado en euros, deberá además consignarse el contravalor en pesetas abonado en la cuenta del Tesoro)

N.R.C. ASIGNADO AL INGRESO:

N.R.C. AL QUE SUSTITUYE:

(Este campo sólo se cumplimentará en el caso de anulación de N.R.C. anterior y sustitución por uno nuevo)

LEYENDA: «Este recibo surte los efectos liberatorios para con el Tesoro Público señalados en el Reglamento General de Recaudación».

NOTA: El ingreso de la deuda no exime de la obligación de presentar la declaración.

[Bloque 30: #aniv]

Redactado conforme a la corrección de errores publicada en el BOE núm. 304, de 20 de diciembre de 2000. Ref. BOE-A-2000-23107.

[Bloque 31: #anv]

[Bloque 32: #anvi]

A) Características de los soportes magnéticos.

Los soportes directamente legibles por ordenador para la presentación del resumen anual de retenciones e ingresos a cuenta sobre determinadas rentas o rendimientos procedentes del arrendamiento o subarrendamiento de inmuebles urbanos del Impuesto sobre la Renta de las Personas Físicas, del Impuesto sobre Sociedades y del Impuesto sobre la Renta de no Residentes, correspondiente a establecimientos permanentes (Modelo 180) habrán de cumplir las siguientes características:

– Tipo: DVD-R o DVD+R.

– Capacidad: Hasta 4,7 GB.

– Sistema de archivos UDF.

– De una cara y una capa simple.

Si las características del equipo de que dispone el declarante no le permite ajustarse a las especificaciones técnicas exigidas, y pretende presentar el resumen anual de retenciones e ingresos a cuenta sobre determinadas rentas o rendimientos procedentes del arrendamiento o subarrendamiento de inmuebles urbanos del Impuesto sobre la Renta de las Personas Físicas, del Impuesto sobre Sociedades y del Impuesto sobre la Renta de no Residentes, correspondiente a establecimientos permanentes (Modelo 180) en soporte directamente legible por ordenador, deberá dirigirse por escrito a la Subdirección General de Aplicaciones del Departamento de Informática Tributaria de la Agencia Estatal de Administración Tributaria (A.E.A.T.), calle Santa María Magdalena, 16, 28016 Madrid, exponiendo sus propias características técnicas y el número de registros que presentaría, con objeto de encontrar, si lo hay, un sistema compatible con las características técnicas de la A.E.A.T.

B) Diseños lógicos.

Descripción de los registros.

Para cada declarante se incluirán dos tipos diferentes de registro, que se distinguen por la primera posición, con arreglo a los siguientes criterios:

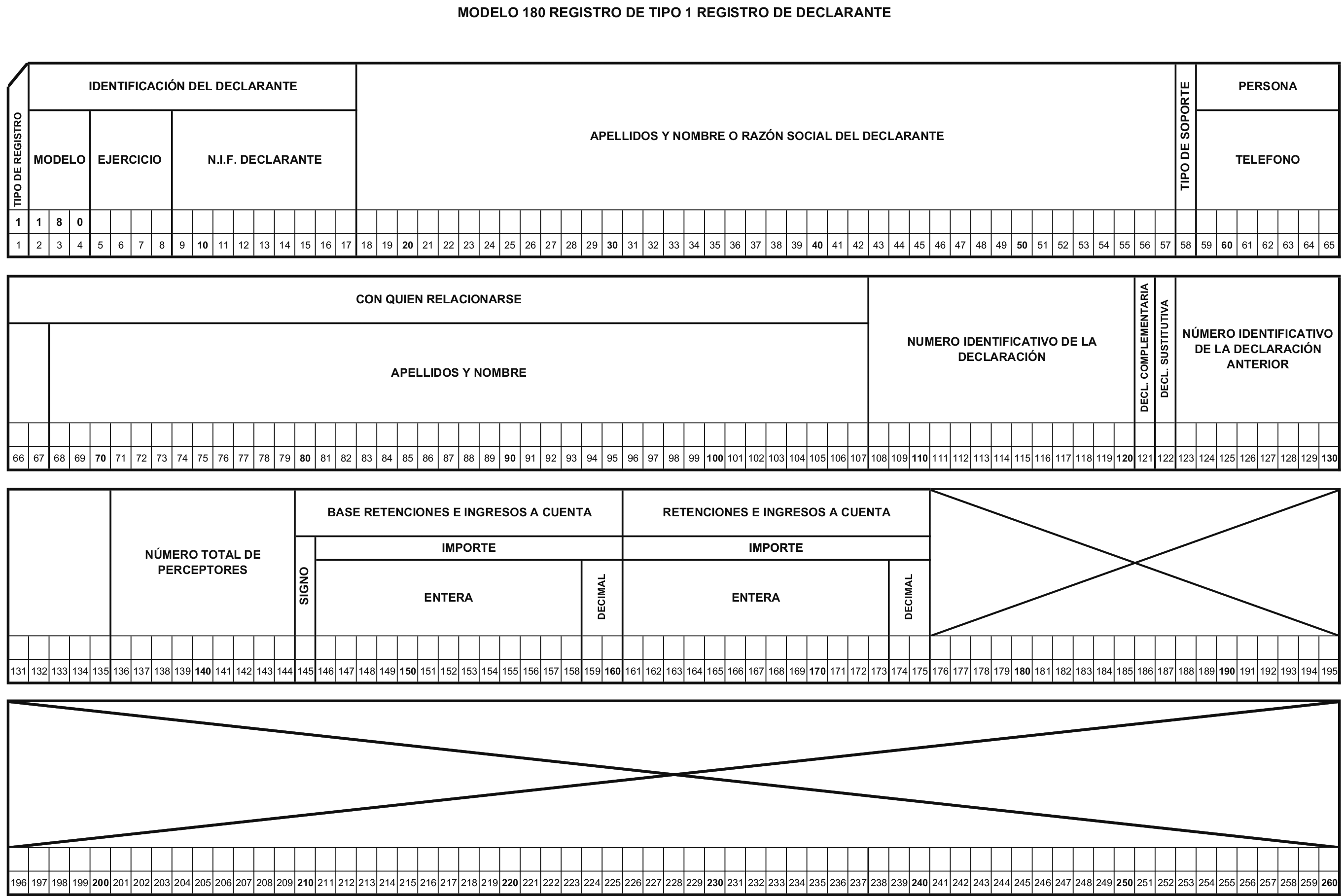

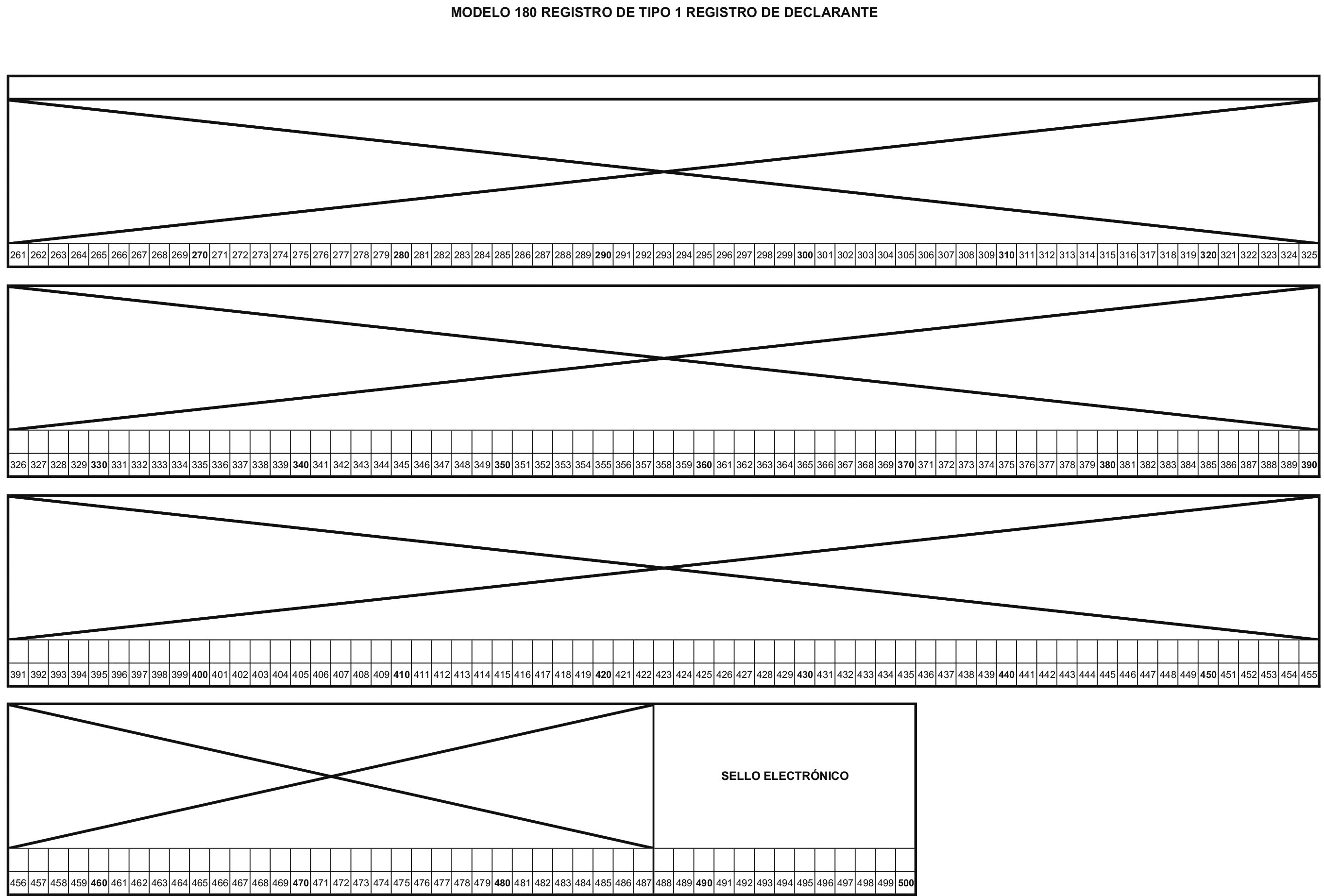

Tipo 1: Registro del declarante: Datos identificativos y resumen de la declaración. Diseño de tipo de registro 1 de los recogidos más adelante en estos mismos apartados y Anexo de la presente Orden.

Tipo 2: Registro de perceptor. Diseño de tipo de registro 2 de los recogidos más adelante en estos mismos apartados y Anexo de la presente Orden.

El orden de presentación será el del tipo de registro, existiendo un único registro del tipo 1 y tantos registros del tipo 2 como perceptores tenga la declaración.

Todos los campos alfanuméricos y alfabéticos se presentarán alineados a la izquierda y rellenos de blancos por la derecha, en mayúsculas sin caracteres especiales, y sin vocales acentuadas.

Para los caracteres específicos del idioma se utilizará la codificación ISO-8859-1. De esta forma la letra «Ñ» tendrá el valor ASCII 209 (Hex. D1) y la «Ç» (cedilla mayúscula) el valor ASCII 199 (Hex. C7).

Todos los campos numéricos se presentarán alineados a la derecha y rellenos a ceros por la izquierda sin signos y sin empaquetar.

Todos los campos tendrán contenido, a no ser que se especifique lo contrario en la descripción del campo. Si no lo tuvieran, los campos numéricos se rellenarán a ceros y tanto los alfanuméricos como los alfabéticos a blancos.

El primer registro del fichero (tipo 1), contendrá un campo de 13 caracteres, en las posiciones 488 a 500, reservado para el sello electrónico, que será cumplimentado exclusivamente por los programas oficiales de la A.E.A.T. En cualquier otro caso se rellenará a blancos.

MODELO 180

TIPO DE REGISTRO 1: REGISTRO DE DECLARANTE

(Posiciones, naturaleza y descripción de los campos)

| Posiciones | Naturaleza | Descripción de los campos |

|---|---|---|

| 1 | Numérico. | TIPO DE REGISTRO. |

| Constante «1». | ||

| 2-4 | Numérico. | MODELO DECLARACIÓN. |

| Constante «180». | ||

| 5-8 | Numérico. | EJERCICIO. |

| Las cuatro cifras del ejercicio fiscal al que corresponde la declaración. | ||

| 9-17 | Alfanumérico. | N.I.F. DEL DECLARANTE. |

|

Se consignará el NIF del declarante. Este campo deberá estar ajustado a la derecha, siendo la última posición el carácter de control y rellenando con ceros las posiciones de la izquierda, de acuerdo con las reglas previstas en el Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, aprobado por el Real Decreto 1065/2007 de 27 de Julio (BOE del 5 de septiembre). |

||

| 18-57 | Alfanumérico. | APELLIDOS Y NOMBRE O RAZÓN SOCIAL DEL DECLARANTE. |

|

Si es una persona física se consignará el primer apellido, un espacio, el segundo apellido, un espacio y el nombre completo, necesariamente en este orden. Para personas jurídicas y entidades sin personalidad jurídica, se consignará la razón social completa o denominación, sin anagrama. En ningún caso podrá figurar en este campo un nombre comercial. |

||

| 58 | Alfabético. | TIPO DE SOPORTE. |

|

Se cumplimentará una de las siguientes claves: «C»: Si la información se presenta en cinta magnética. «T»: Transmisión telemática |

||

| 59-107 | Alfanumérico. | PERSONA CON QUIÉN RELACIONARSE. |

|

Datos de la persona con quién relacionarse. Este campo se subdivide en dos: 59-67 TELÉFONO: Campo numérico de 9 posiciones. 68-107 APELLIDOS Y NOMBRE: Se consignará el primer apellido, un espacio, el segundo apellido, un espacio y el nombre completo, necesariamente en este orden. |

||

| 108-120 | Numérico. | NÚMERO DE IDENTIFICATIVO DE LA DECLARACIÓN. |

|

Se consignará el número identificativo correspondiente a la declaración. El número identificativo de la declaración que habrá de figurar en el modelo 180 en euros, será un número secuencial cuyos tres primeros dígitos se corresponderán con el código 180. |

||

| 121-122 | Alfabético. | DECLARACIÓN COMPLEMENTARIA O SUSTITUTIVA. |

|

En el caso excepcional de segunda o posterior presentación de declaraciones, deberá cumplimentarse obligatoriamente uno de los siguientes campos: 121 DECLARACIÓN COMPLEMENTARIA: Se consignará una «C» si la presentación de esta declaración tiene por objeto incluir nuevos registros de tipo 2 que, debiendo haber figurado en otra declaración del mismo ejercicio presentada anteriormente, hubieran sido completamente omitidas en la misma. La modificación del contenido de datos declarados en otra declaración del mismo ejercicio presentada anteriormente, se realizará desde el servicio de consulta y modificación de declaraciones informativas en la Oficina Virtual de la Agencia Tributaria (www.agenciatributaria.gob.es). 122 DECLARACIÓN SUSTITUTIVA: Se consignará una «S» si la presentación tiene como objeto anular y sustituir completamente a otra declaración anterior, del mismo ejercicio. Una declaración sustitutiva sólo puede anular a una única declaración anterior. |

||

| 123-135 | Numérico. | NÚMERO IDENTIFICATIVO DE LA DECLARACIÓN ANTERIOR. |

|

Únicamente en el caso de que se haya consignado «S» en el campo «Declaración sustitutiva», se consignará el número identificativo correspondiente a la declaración a la que sustituye. Campo de contenido numérico de 13 posiciones. En cualquier otro caso deberá rellenarse a CEROS. |

||

| 136-144 | Numérico. | NÚMERO TOTAL DE PERCEPTORES. |

| Se consignará el número total de perceptores declarados en el soporte para este declarante. Si un mismo perceptor figura en varios registros, se computará tantas veces como figure relacionado. (Número de registros de tipo 2). | ||

| 145-160 | Alfanumérico. | BASE RETENCIONES E INGRESOS A CUENTA. |

|

Se consignará la suma total de las cantidades reflejadas en el campo «BASE DE RETENCIONES E INGRESOS A CUENTA» (posiciones 80 a 92) correspondientes a los registros de tipo 2. Este campo se subdivide en dos: 145 SIGNO: campo alfabético, que se cumplimentará cuando el resultado de la suma para obtener el importe de las bases de retenciones e ingresos a cuenta (posiciones 146 a 160 de este registro de tipo 1) sea menor de 0 (cero). En este caso se consignará una «N», en cualquier otro caso el contenido de este campo será un espacio. 146-160 IMPORTE: campo numérico en el que se consignará la suma de las cantidades reflejadas en el campo «BASE DE RETENCIONES E INGRESOS A CUENTA» (posición 80 a 92, correspondientes a los registros de percepciones), con independencia de la clave de modalidad a la que correspondan. En el supuesto de que en los registros de perceptores se hubiera consignado «N» en el campo «SIGNO DE LA BASE DE RETENCIONES E INGRESOS A CUENTA», (posición 79 del registro de tipo 2), por corresponder al reintegro de percepciones indebida o excesivamente satisfechas en ejercicios anteriores, dichas cantidades se computarán igualmente con signo menos al totalizar los importes que deben reflejarse en esta suma. 146-159 Parte entera del importe total de las bases de retenciones e ingresos a cuenta, si no tiene contenido se consignará a ceros. 159-160 Parte decimal del importe total de las bases de retenciones e ingresos a cuenta, si no tiene contenido se consignará a ceros. Los importes deben consignarse en EUROS. |

||

| 161-175 | Numérico. | RETENCIONES E INGRESOS A CUENTA. |

|

Se consignará sin signo la suma de las cantidades reflejadas en el campo «RETENCIONES E INGRESOS A CUENTA» (posición 97 a 109) correspondientes a los registros de percepciones, con independencia de la modalidad de percepción a que correspondan. 161-173 Parte entera del importe total de las retenciones e ingresos a cuenta, si no tiene contenido se consignará a ceros. 174-175 Parte decimal del importe total de las retenciones e ingresos a cuenta, si no tiene contenido se consignará a ceros. Los importes deben consignarse en EUROS. |

||

| 176-237 | ------------ | BLANCOS. |

| 238-500 | Alfanumérico. | SELLO ELECTRÓNICO. |

| Campo reservado para el sello electrónico en presentaciones individuales, que será cumplimentado exclusivamente por los programas de la A.E.A.T. En cualquier otro caso, y en presentaciones colectivas se rellenará a blancos. | ||

|

* Todos los importes serán positivos. * Los campos numéricos que no tengan contenido se rellenarán a ceros. * Los campos alfanuméricos/alfabéticos que no tengan contenido se rellenarán a blancos. * Todos los campos numéricos ajustados a la derecha y rellenos de ceros por la izquierda. * Todos los campos alfanuméricos/alfabéticos ajustados a la izquierda y rellenos de blancos por la derecha, en mayúsculas, sin caracteres especiales y sin vocales acentuadas, excepto que se especifique lo contrario en la descripción del campo. |

||

MODELO 180

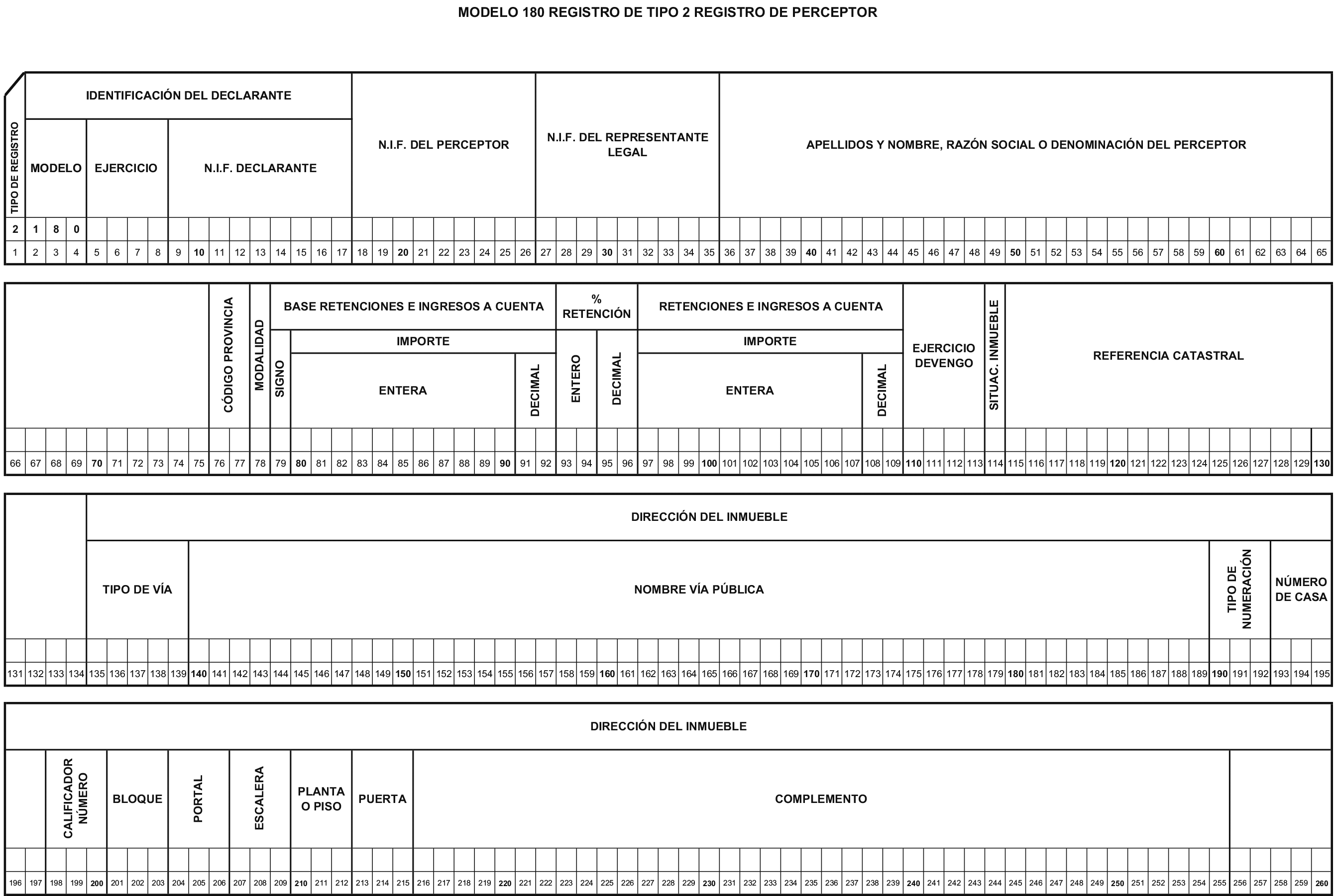

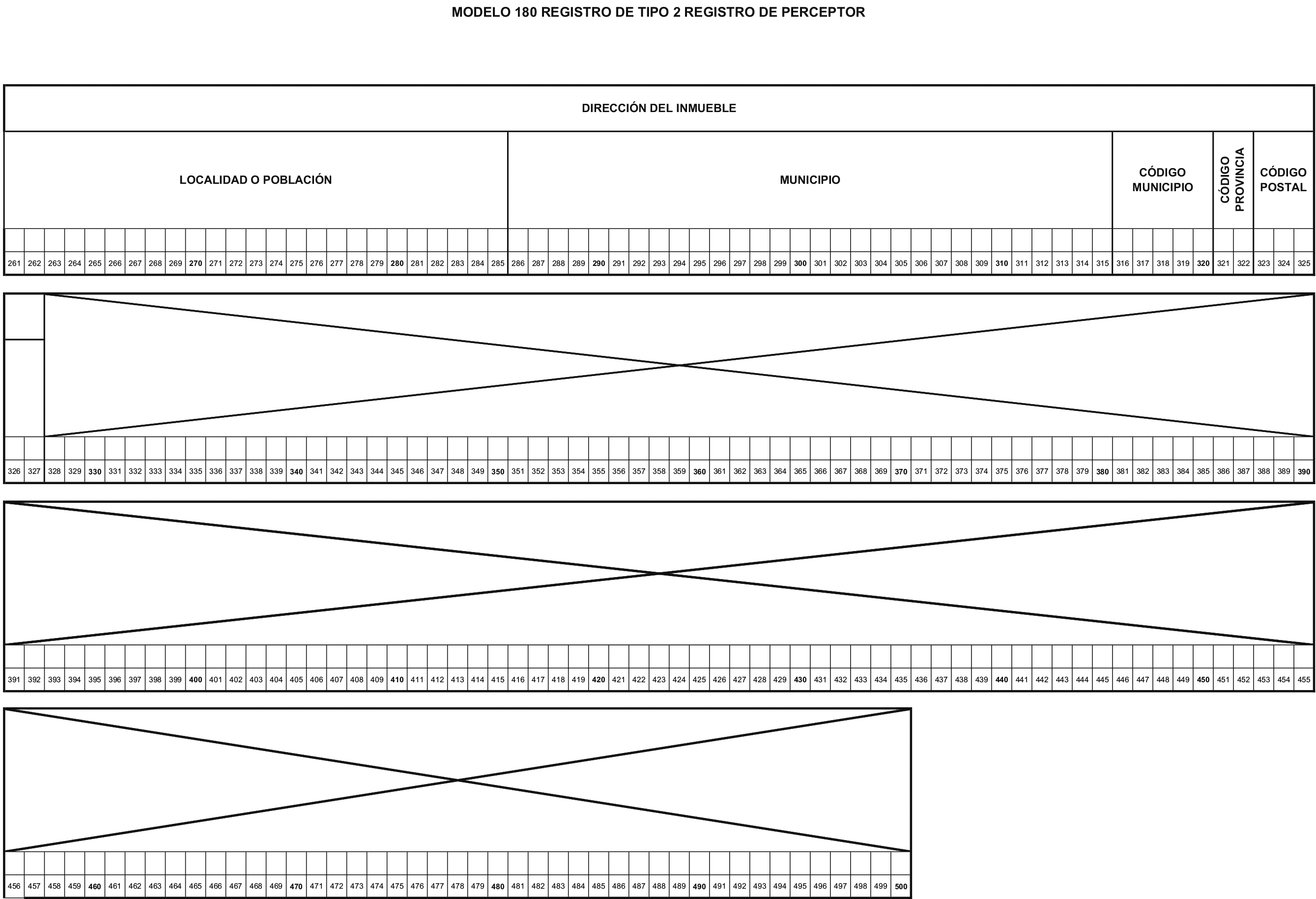

TIPO DE REGISTRO 2: REGISTRO DE PERCEPTOR

(Posiciones, naturaleza y descripción de los campos)

| Posiciones | Naturaleza | Descripción de los campos | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 1 | Numérico. | TIPO DE REGISTRO. | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| Constante «2». | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 2-4 | Numérico. | MODELO DECLARACIÓN. | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| Constante «180». | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 5-8 | Numérico. | EJERCICIO. | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| Consignar lo contenido en estas mismas posiciones del registro de tipo 1. | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 9-17 | Alfanumérico. | N.I.F. DEL DECLARANTE. | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| Consignar lo contenido en estas mismas posiciones del registro de tipo 1. | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 18-26 | Alfanumérico. | N.I.F. DEL PERCEPTOR. | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Si el declarado dispone de NIF asignado en España, se consignará: Si es una persona física se consignará el NIF del declarado de acuerdo con las reglas previstas en el Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, aprobado por el Real Decreto 1065/2007, de 27 de julio (BOE del 5 de septiembre). Si el declarado es una persona jurídica o una entidad sin personalidad jurídica (Comunidad de bienes, Sociedad civil, herencia yacente, etc.), se consignará el número de identificación fiscal correspondiente a la misma. Para la identificación de los menores de 14 años en sus relaciones de naturaleza o con trascendencia tributaria habrán de figurar tanto los datos de la persona menor de 14 años, incluido su número de identificación fiscal, como los de su representante legal. Este campo deberá estar ajustado a la derecha, siendo la última posición el carácter de control y rellenando con ceros las posiciones a la izquierda. Sólo se cumplimentará con los NIF asignados en España. |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 27-35 | Alfanumérico. | N.I.F. DEL REPRESENTANTE LEGAL. | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Si el declarado es menor de 14 años se consignará en este campo el número de identificación fiscal de su representante legal (padre, madre o tutor). Este campo deberá estar ajustado a la derecha, siendo la última posición el carácter de control y rellenando con ceros las posiciones a la izquierda. En cualquier otro caso el contenido de este campo se rellenará a espacios. |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 36-75 | Alfanumérico. | APELLIDOS Y NOMBRE, RAZÓN SOCIAL O DENOMINACIÓN DEL PERCEPTOR. | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

a) Para personas físicas se consignará el primer apellido, un espacio, el segundo apellido, un espacio y el nombre completo, necesariamente en este mismo orden. Si el declarado es menor de 14 años, se consignarán en este campo los apellidos y nombre del menor de edad. b) Tratándose de personas jurídicas y entidades sin personalidad jurídica, se consignará la razón social o la denominación completa de la entidad, sin anagramas. |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 76-77 | Numérico. | CÓDIGO PROVINCIA. | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Se consignarán los dos dígitos numéricos que correspondan a la provincia o, en su caso, ciudad autónoma, del domicilio del perceptor, según la siguiente relación:

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 78 | Numérico. | MODALIDAD. | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Se consignará la modalidad de renta o rendimiento satisfecho a cada perceptor de acuerdo a las siguientes claves: «1» Si la renta o rendimiento satisfecho es de tipo dinerario. «2» Si la renta o rendimiento satisfecho es en especie. |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 79-92 | Alfanumérico. | BASE RETENCIONES E INGRESOS A CUENTA. | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Se consignará el importe que a continuación se indica: – Si el perceptor es un contribuyente por el Impuesto sobre la Renta de las Personas Físicas se consignará la suma de los importes de los rendimientos que por todos los conceptos se satisfagan al arrendador, excluido el Impuesto sobre el Valor Añadido. – Si el perceptor es un sujeto pasivo del Impuesto sobre Sociedades o un contribuyente por el Impuesto sobre la Renta de no Residentes (establecimientos permanentes) se consignará la contraprestación íntegra satisfecha en concepto de alquiler, excluido el Impuesto sobre el Valor Añadido. Este campo se subdivide en: 79 SIGNO: Alfabético. Se cumplimentará este campo cuando las percepciones correspondan a cantidades reintegradas por el perceptor en el ejercicio, como consecuencia de haber sido indebida o excesivamente percibidas en ejercicios anteriores. En este caso se consignará una «N», en cualquier otro caso el contenido de este campo será un espacio. 80-92 IMPORTE: Campo numérico de 13 posiciones. Se hará constar sin signo y sin decimales, el importe íntegro anual de las percepciones, efectivamente satisfechas a cada perceptor. 80-90 Parte entera del importe de la base de retenciones e ingresos a cuenta, si no tiene contenido se consignará a ceros. 91-92 Parte decimal del importe de la base de retenciones e ingresos a cuenta, si no tiene contenido se consignará a ceros. Los importes deben consignarse en EUROS. |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 93-96 | Numérico. | % RETENCIÓN. | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Este campo se subdivide en otros dos: 93-94 ENTERO Numérico Parte entera: Se consignará la parte entera del porcentaje (si no tiene, consignar CEROS). 95-96 DECIMAL Numérico Parte decimal: Se consignará la parte decimal del porcentaje (si no tiene, consignar CEROS). De haberse utilizado a lo largo del año más de un porcentaje se indicará exclusivamente el último de ellos. |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 97-109 | Numérico. | RETENCIONES E INGRESOS A CUENTA. | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Campo numérico de 13 posiciones. Se consignará el importe total de las retenciones e ingresos a cuenta que correspondan al campo «BASE RETENCIONES E INGRESOS A CUENTA» del perceptor. Los importes deben consignarse en EUROS. |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 110-113 | Numérico. | EJERCICIO DEVENGO. | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|