Este texto consolidado es de carácter informativo y no tiene valor jurídico.

Este texto consolidado es de carácter informativo y no tiene valor jurídico.Los anteriores modelos fueron aprobados por la «Orden HAC/3626/2003, de 23 de diciembre, por la que se aprueban los modelos de declaración 210, 215, 212, 211 y 213 del Impuesto sobre la Renta de no Residentes, que deben utilizarse para declarar las rentas obtenidas sin mediación de establecimiento permanente, la retención practicada en la adquisición de bienes inmuebles a no residentes sin establecimiento permanente y el gravamen especial sobre bienes inmuebles de entidades no residentes, así como el modelo de declaración 214, declaración simplificada de no residentes de los Impuestos sobre el Patrimonio y sobre la Renta de no Residentes; se establecen las condiciones generales y el procedimiento para la presentación telemática por internet de dichas declaraciones y otras normas referentes a la tributación de no residentes». Esta Orden fue modificada en parte por la «Orden EHA/3021/2007, de 11 de octubre, por la que se aprueba el modelo 182 de declaración informativa de donativos, donaciones y aportaciones recibidas y disposiciones realizadas, así como los diseños físicos y lógicos para la sustitución de las hojas interiores de dicho modelo por soportes directamente legibles por ordenador y se establecen las condiciones y el procedimiento para su presentación telemática a través de internet, y se modifican los modelos de declaración 184, 187, 188, 193 normal y simplificado, 194, 196, 198, 215 y 345», con la finalidad de adaptar los diseños de registro del modelo de declaración 215 a la posibilidad de domiciliación bancaria de los ingresos en las presentaciones realizadas por vía telemática, y por la «Orden EHA/3788/2008, de 29 de diciembre, por la que se aprueba el modelo 039 de Comunicación de datos, relativa al Régimen especial del Grupo de Entidades en el Impuesto sobre el Valor Añadido y se modifican la Orden HAC/3626/2003, de 23 de diciembre, y la Orden EHA/3398/2006, de 26 de octubre», para derogar el modelo 214 y ciertas disposiciones referidas al Impuesto sobre el Patrimonio, como consecuencia de la supresión del gravamen derivado de este impuesto, y para ampliar el plazo de declaración del modelo 210 para las rentas imputadas de bienes inmuebles, así como para permitir su domiciliación.

Habiéndose producido modificaciones normativas en la determinación de la base imponible correspondiente a contribuyentes residentes en otros Estados miembros de la Unión Europea, con incidencia en la liquidación del impuesto, derivadas de la Ley 2/2010, de 1 de marzo, por la que se transponen determinadas Directivas en el ámbito de la imposición indirecta y se modifica la Ley del Impuesto sobre la Renta de no Residentes para adaptarla a la normativa comunitaria, se hace preciso introducir algunos cambios en el modelo de autoliquidación 210, para incorporar casillas destinadas a reflejar los gastos deducibles que puedan acreditar esos contribuyentes.

Asimismo, se incorporan nuevas casillas destinadas a poner de manifiesto, cuando proceda, el efecto de los límites de imposición establecidos en algunos Convenios para evitar la doble imposición, que al calcularse, en general, sobre rendimientos brutos, obliga a modificar el anterior formato de liquidación. En este sentido, hay que poner de manifiesto que la liquidación se practicará, en todo caso, aplicando la normativa interna y, cuando corresponda tener en cuenta un límite de imposición de Convenio, se aplicará mediante una reducción de la cuota.

Es importante destacar que, con el fin de simplificar la variedad de modelos que pueden ser utilizados, así como para mejorar la gestión de los mismos, en relación con los devengos producidos a partir de 1 de enero de 2011, se han eliminado los modelos 215 de declaración colectiva y 212 de declaración de rentas derivadas de transmisiones de bienes inmuebles. De esta forma, el modelo 210 queda como único modelo de autoliquidación para las rentas obtenidas en España sin mediación de establecimiento permanente. No obstante, dado que se venía utilizando el modelo 215 para declarar trimestralmente las rentas obtenidas en territorio español, en el modelo 210, bajo ciertas condiciones, se podrán agrupar las rentas obtenidas, siempre que puedan ser calificadas con el mismo código de tipo de renta y sea aplicable el mismo tipo de gravamen. Cuando se opte por declarar agrupando rentas, el período de agrupación será trimestral, en el caso de autoliquidaciones con resultado a ingresar, o anual, en el caso de autoliquidaciones con resultado a devolver o de cuota cero.

Como novedad en el modelo 210, puede destacarse también la habilitación de un apartado separado para declarar la base imponible correspondiente al código de tipo de renta 02 «Rentas imputadas de inmuebles urbanos», de cara a facilitar su cumplimentación por los contribuyentes propietarios de inmuebles destinados al uso propio, en especial de aquéllos que anteriormente utilizaban el derogado modelo de declaración 214, declaración simplificada de no residentes de los Impuestos sobre el Patrimonio y sobre la Renta de no Residentes, y deben ahora utilizar, en todo caso, el modelo 210.

En cuanto al plazo de presentación del modelo 210, habrá que distinguir en función del tipo de renta declarado. En relación con las rentas derivadas de transmisiones de bienes inmuebles, se mantiene el plazo del anterior modelo 212, fijado en el artículo 14 del Reglamento del Impuesto sobre la Renta de no Residentes, aprobado por el Real Decreto 1776/2004, de 30 de julio. En relación con las rentas imputadas de bienes inmuebles urbanos, también se mantiene el plazo de todo el año natural siguiente al devengo. Para los restantes tipos de renta, habrá que diferenciar entre autoliquidaciones con resultado a ingresar, de cuota cero o con resultado a devolver.

Las autoliquidaciones con resultado a ingresar se presentarán, tanto si se declara una renta separada como una agrupación trimestral de rentas, en los veinte primeros días naturales de los meses de abril, julio, octubre y enero, en relación con las rentas cuya fecha de devengo esté comprendida en el trimestre natural anterior. De este modo, al fijar un plazo predeterminado, será posible domiciliar el ingreso en los casos de presentación telemática de la autoliquidación.

Las autoliquidaciones de cuota cero, al permitirse agrupación anual, se presentarán, tanto si se declara una renta separada como una agrupación anual de rentas, del 1 al 20 de enero del año siguiente al de devengo de las rentas declaradas.

Las autoliquidaciones con resultado a devolver, se presentarán a partir del 1 de febrero del año siguiente al de devengo de las rentas declaradas. El motivo del retraso del momento en que puede solicitarse la devolución tiene como finalidad mejorar el control, de modo que las autoliquidaciones con solicitud de devolución se presenten con posterioridad a la presentación de las declaraciones informativas de retenciones.

Por lo que respecta al ejercicio del derecho a solicitar devolución, se aclara que podrá ejercitarse en el plazo de cuatro años contados desde el término del período de declaración e ingreso de la retención, tal como establece el artículo 16.4 del Real Decreto 1776/2004, de 30 de julio, por el que se aprueba el Reglamento del Impuesto sobre la Renta de no Residentes, tanto si la devolución deriva de la normativa interna como de la aplicación de un Convenio para evitar la doble imposición, incluso si la Orden de desarrollo de algún Convenio fijase un plazo inferior. Dado que no se establece un plazo para la presentación de la autoliquidación con solicitud de devolución, debe entenderse que se está atribuyendo al obligado tributario la posibilidad de fijar el día de terminación de forma que éste coincidirá con aquel en el que se presenta la autoliquidación.

En cuanto a las formas de presentación, hay que resaltar como principal novedad la desaparición del papel preimpreso. Las autoliquidaciones 210, 211 y 213 podrán presentarse en formato papel obtenido al imprimir el resultado de cumplimentar, en la página web de la Agencia Estatal de Administración Tributaria, un formulario ajustado a los modelos aprobados, así como también podrán presentarse telemáticamente por Internet, con independencia de su resultado y, respecto del modelo 210, de quien realiza la autoliquidación.

En relación con el modelo 210, otras novedades destacables son, por un lado, que las devoluciones podrán ser realizadas mediante transferencia a cuentas bancarias de los contribuyentes abiertas en entidades financieras en el extranjero y, por otro lado, que se ha habilitado un procedimiento para realizar el pago de la deuda tributaria resultante de la autoliquidación mediante transferencia desde entidades financieras situadas en el extranjero a una cuenta del Banco de España.

Asimismo, se ha procedido a homogeneizar todos los modelos objeto de la presente Orden, en lo que se refiere a la normalización de los formatos de los domicilios y direcciones y a la incorporación de apartados específicos para los supuestos de autoliquidaciones complementarias, y a habilitar espacios para mejorar la identificación de los contribuyentes no residentes, de cara a favorecer el intercambio de información con otros países y el control recíproco de estos contribuyentes.

A título informativo, se recogen en la Orden ciertas novedades ya incorporadas en otras disposiciones, relativas a la presentación telemática con pago mediante domiciliación y a los sistemas de pago telemático de las deudas tributarias.

Teniendo en cuenta que las disposiciones de la presente Orden son aplicables a las autoliquidaciones correspondientes a devengos producidos a partir de 1 de enero de 2011, se mantiene la vigencia de la Orden HAC/3626/2003, de 23 de diciembre, por la que se aprueban los modelos de declaración 210, 215, 212, 211 y 213 del Impuesto sobre la Renta de no Residentes, que deben utilizarse para declarar las rentas obtenidas sin mediación de establecimiento permanente, la retención practicada en la adquisición de bienes inmuebles a no residentes sin establecimiento permanente y el gravamen especial sobre bienes inmuebles de entidades no residentes, así como el modelo de declaración 214, declaración simplificada de no residentes de los Impuestos sobre el Patrimonio y sobre la Renta de no Residentes; se establecen las condiciones generales y el procedimiento para la presentación telemática por internet de dichas declaraciones y otras normas referentes a la tributación de no residentes, excepto las disposiciones que, con motivo de su incorporación a esta nueva Orden, se derogan mediante la disposición derogatoria única.

En cuanto a los certificados de residencia fiscal extranjeros, en el artículo 7.1 se introduce una disposición que establece la validez indefinida de los mismos cuando el contribuyente no residente es un Estado extranjero o una subdivisión del mismo, a fin de simplificar los procedimientos de acreditación para este tipo de contribuyente cuya residencia en un determinado Estado permanece inalterable por la propia naturaleza del contribuyente, y, por otra parte, en la disposición adicional segunda, y en lo que respecta a los certificados de residencia fiscal en España, se especifica que éstos se utilizarán para los fines previstos en el artículo 14.2 del Reglamento del Impuesto, como certificación que acredita la sujeción al Impuesto sobre la Renta de las Personas Físicas o al Impuesto sobre Sociedades, para evitar la retención o ingreso a cuenta en la adquisición de bienes inmuebles.

El artículo 98.4 de la Ley 58/2003, de 17 de diciembre, General Tributaria, habilita al Ministro de Hacienda para que determine los supuestos y condiciones en los que los obligados tributarios deberán presentar por medios telemáticos sus declaraciones, autoliquidaciones, comunicaciones, solicitudes y cualquier otro documento con trascendencia tributaria.

El artículo 117 del Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, aprobado por el Real Decreto 1065/2007, de 27 de julio, habilita, en el ámbito del Estado, al Ministro de Economía y Hacienda para aprobar los modelos de declaración, autoliquidación y comunicación de datos, así como establecer la forma, lugar y plazos de su presentación.

El artículo 92 de la Ley General Tributaria habilita a la Administración Tributaria para señalar los requisitos y condiciones para que la colaboración social se realice mediante la utilización de técnicas y medios electrónicos, informáticos y telemáticos. La regulación de la colaboración social en la gestión de los tributos para la presentación telemática de declaraciones, comunicaciones y otros documentos tributarios se desarrolla más ampliamente en los artículos 79 a 81 del Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos y en la «Orden HAC/1398/2003, de 27 de mayo, por la que se establecen los supuestos y condiciones en que podrá hacerse efectiva la colaboración social en la gestión de los tributos, y se extiende ésta expresamente a la presentación telemática de determinados modelos de declaración y otros documentos tributarios». En consecuencia, las personas o entidades que, conforme a las disposiciones anteriores, estén autorizadas a presentar por vía telemática declaraciones en representación de terceras personas, podrán hacer uso de esta facultad respecto de las autoliquidaciones que se aprueban por esta Orden.

La disposición final segunda, número 2, del texto refundido de la Ley del Impuesto sobre la Renta de no Residentes, aprobado por el Real Decreto Legislativo 5/2004, de 5 de marzo, establece que los modelos de declaración de este Impuesto y los de sus pagos a cuenta se aprobarán por el Ministro de Hacienda, que establecerá la forma, lugar y plazos para su presentación, así como los supuestos y condiciones de su presentación por medios telemáticos.

El artículo 16.1 del Reglamento del Impuesto sobre la Renta de no Residentes, aprobado por el Real Decreto 1776/2004, de 30 de julio, señala que cuando se haya soportado una retención o ingreso a cuenta superior a la cuota del Impuesto, se podrá solicitar a la Administración tributaria la devolución del exceso. A tal efecto, se practicará la autoliquidación del Impuesto en el modelo que determine el Ministro de Economía y Hacienda.

El artículo 18.3.b).1.ª del texto refundido de la Ley del Impuesto sobre la Renta de no Residentes establece que el Ministro de Economía y Hacienda señalará el porcentaje aplicable para la determinación de la base imponible de ciertos establecimientos permanentes cuando ésta se calcula sobre los gastos en que han incurrido los mismos.

La disposición final única del Reglamento del Impuesto sobre la Renta de no Residentes, autoriza al Ministro de Economía y Hacienda para dictar las disposiciones necesarias para la aplicación del Reglamento.

El artículo 20.4 del Reglamento del Impuesto sobre la Renta de no Residentes señala que el Ministro de Economía y Hacienda establecerá los modelos a utilizar para la declaración del Gravamen Especial sobre Bienes Inmuebles de Entidades no Residentes.

En su virtud dispongo:

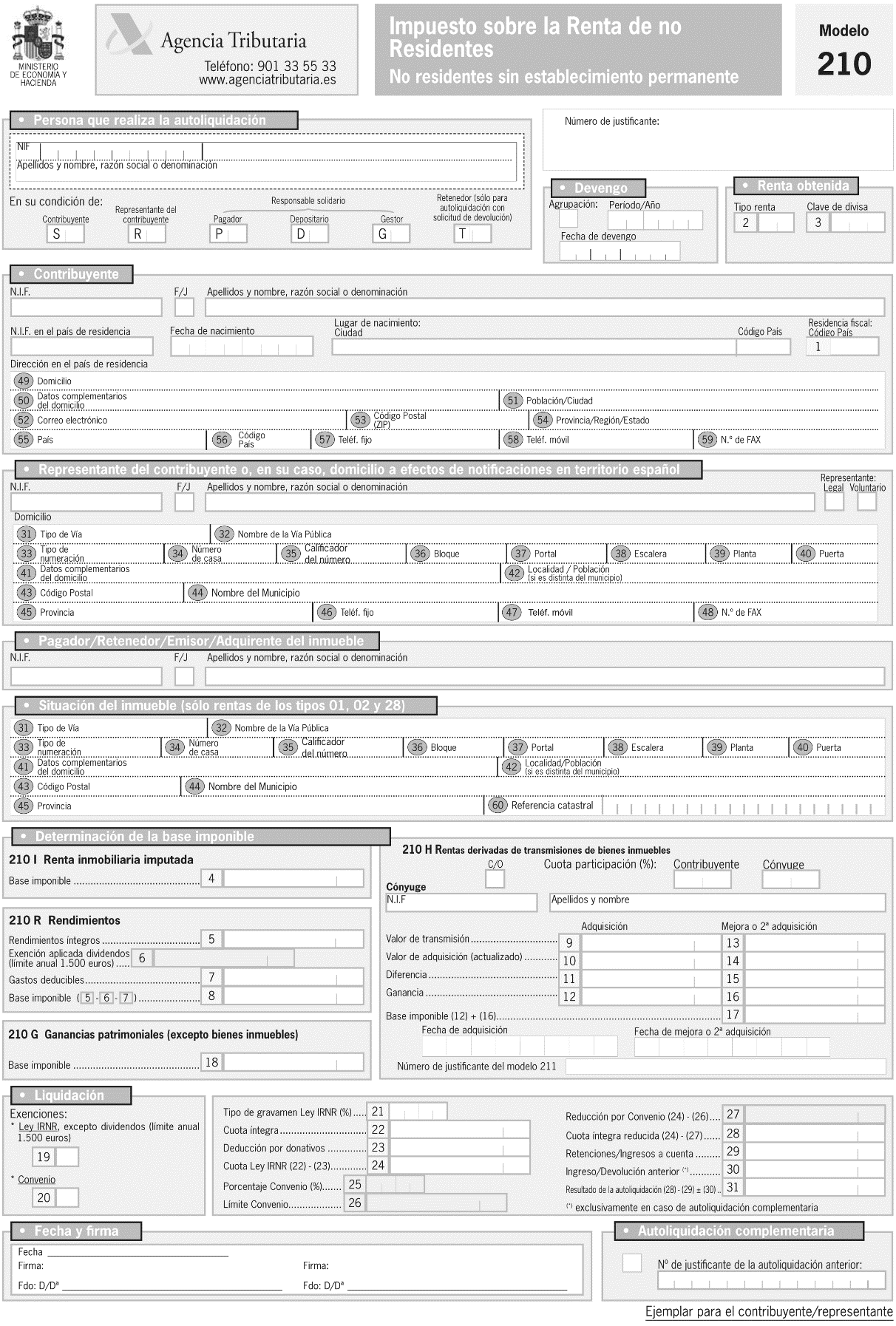

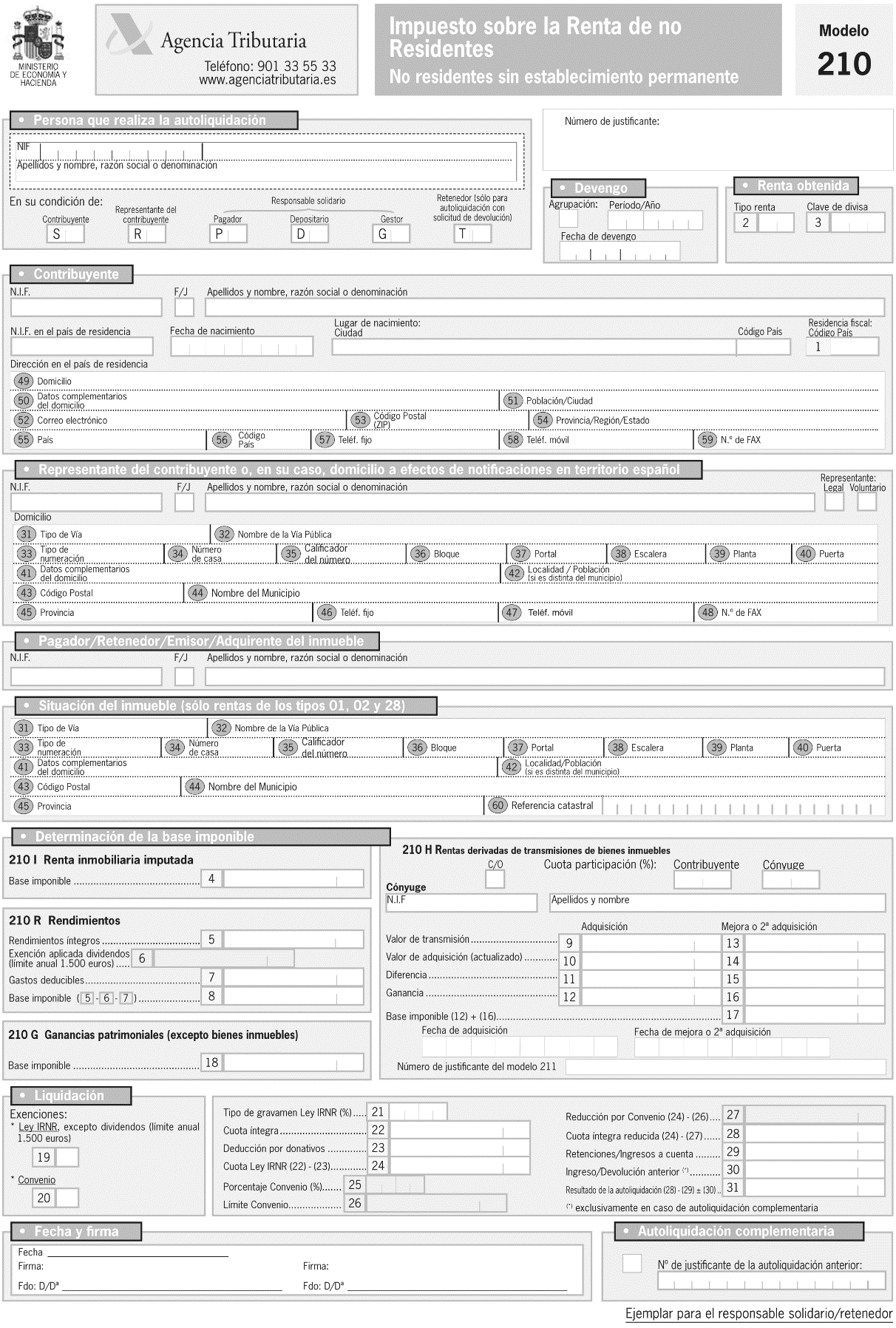

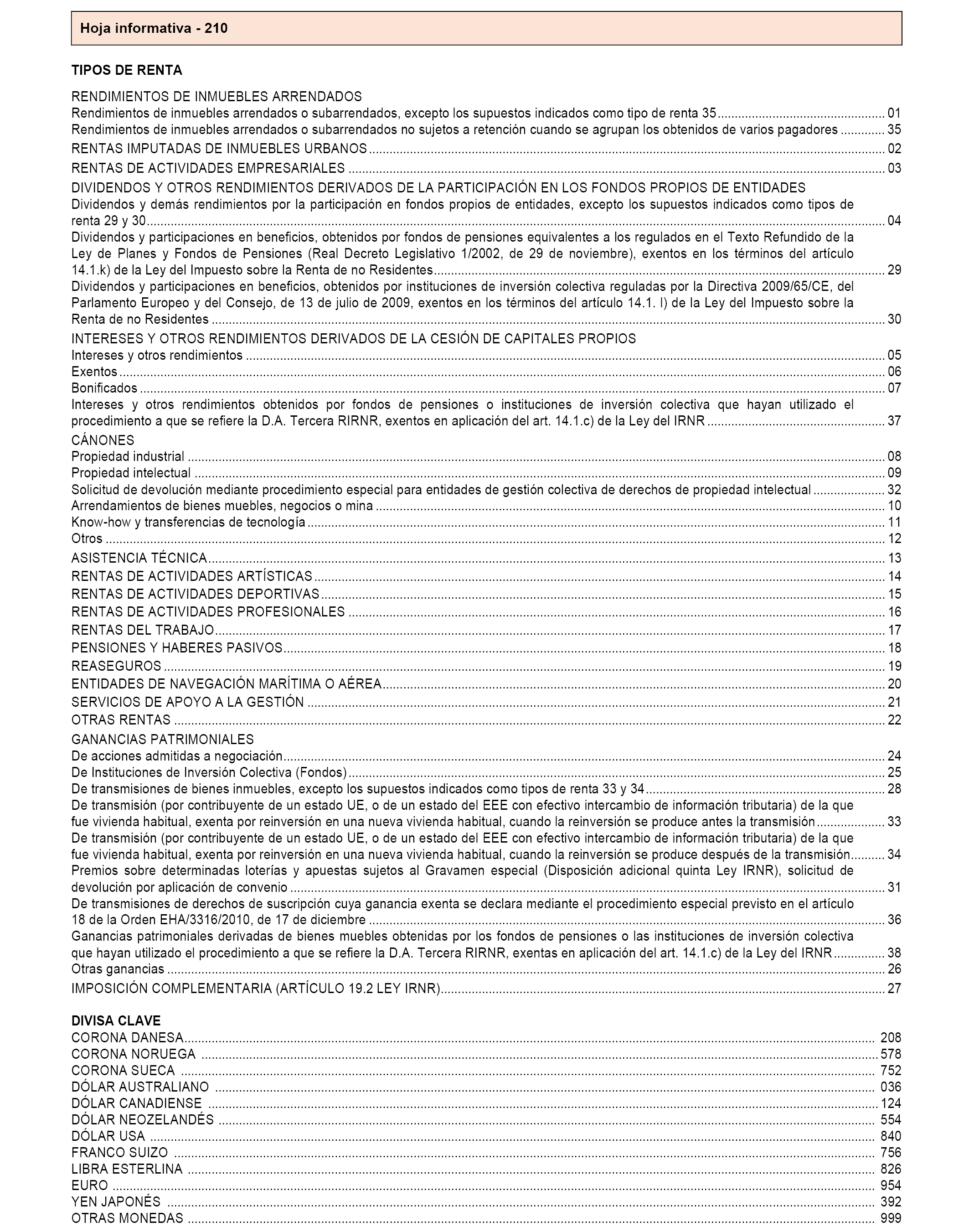

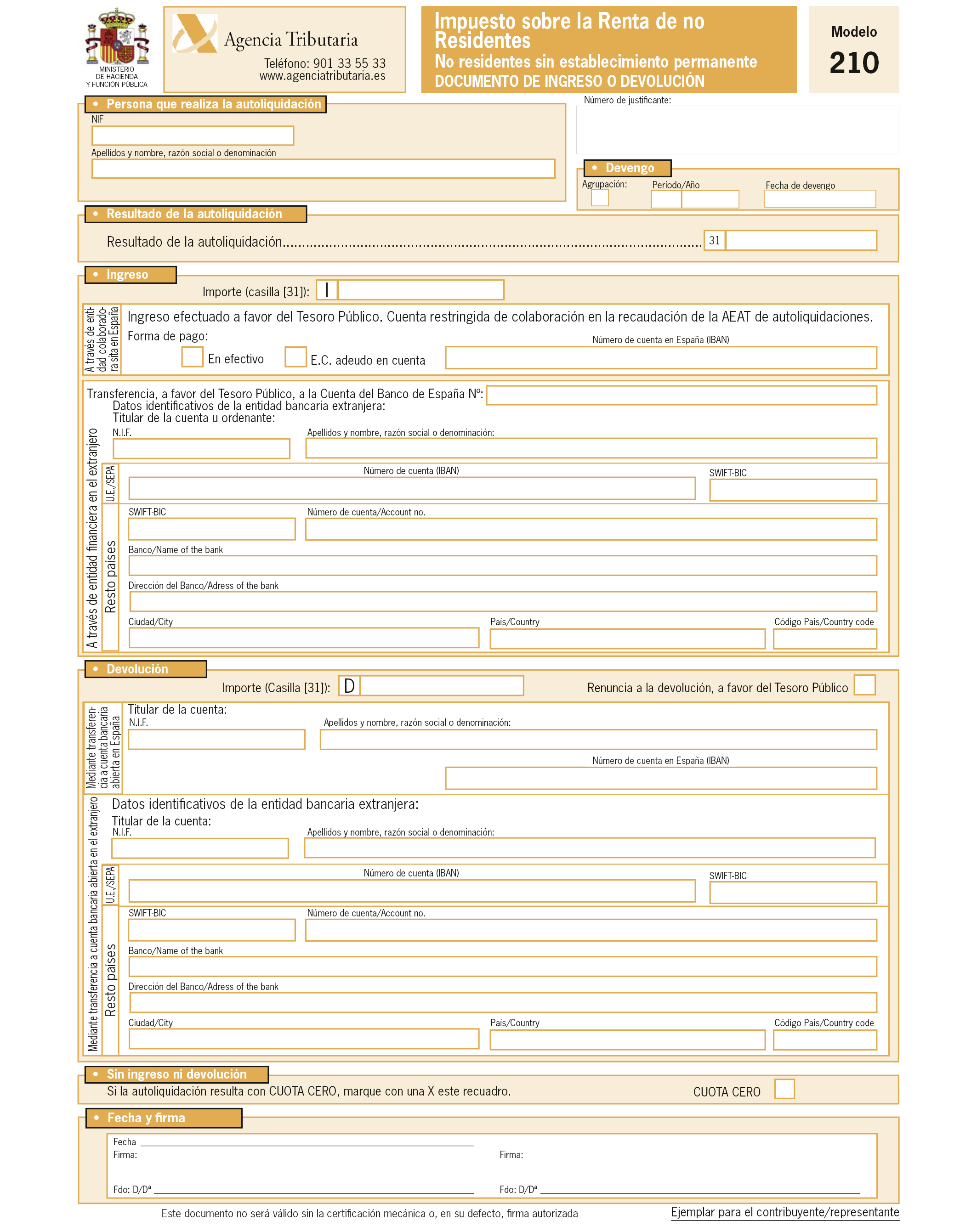

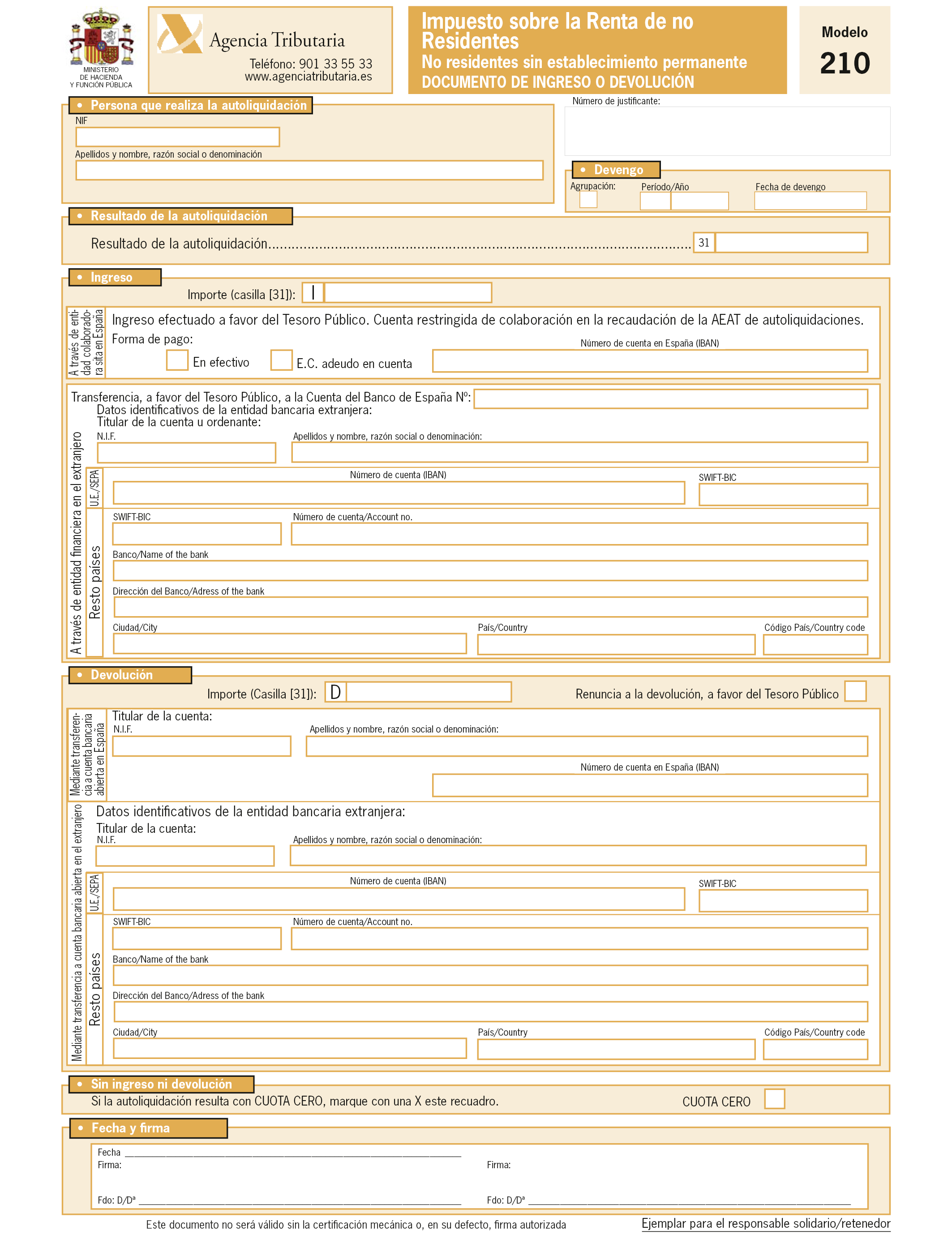

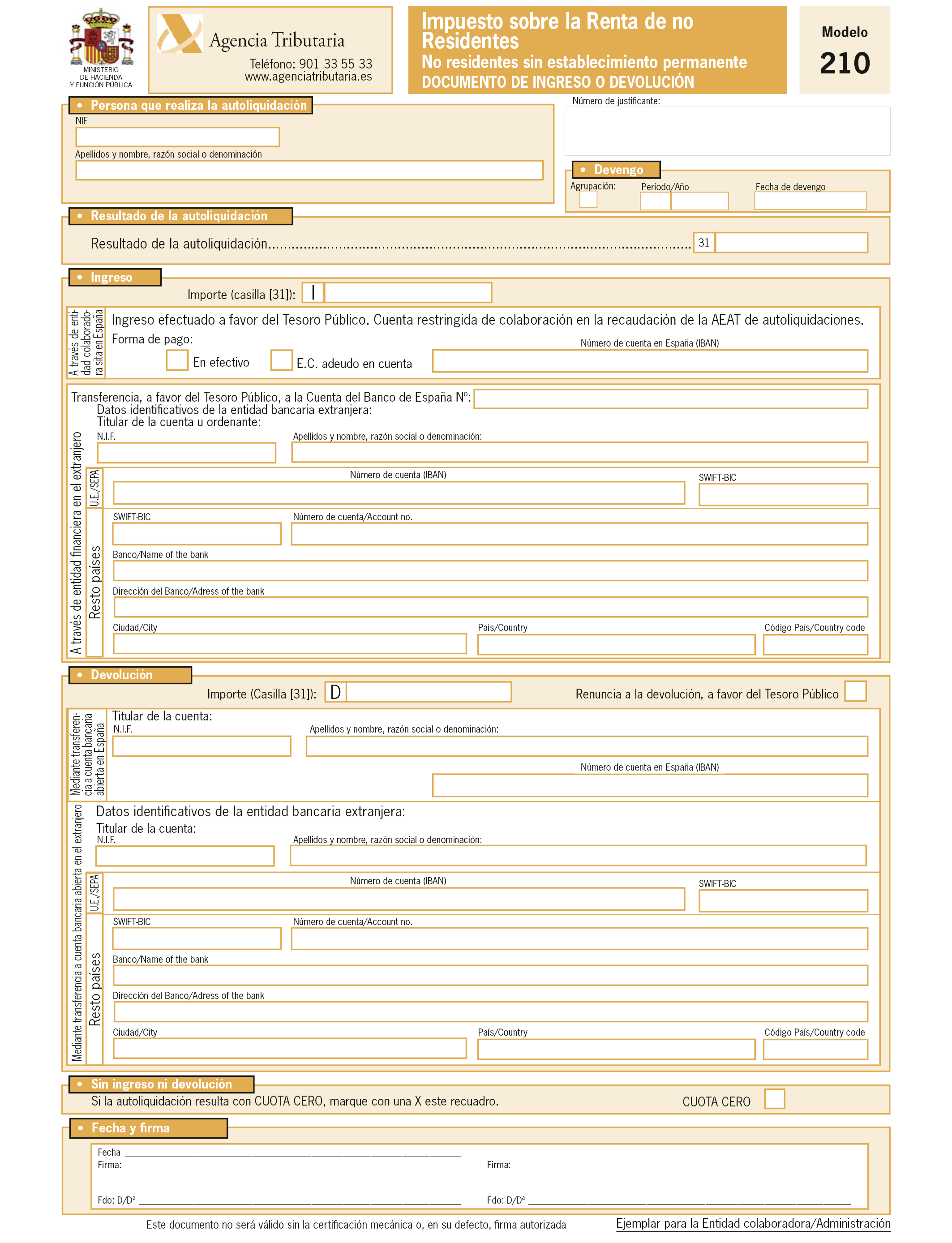

1. Se aprueba el modelo 210 «Impuesto sobre la Renta de no Residentes. No residentes sin establecimiento permanente», de autoliquidación para los contribuyentes por el Impuesto sobre la Renta de no Residentes que obtengan rentas en España sin mediación de establecimiento permanente, y el documento de ingreso/devolución, que figura en el anexo I.

Consta de dos ejemplares: «Ejemplar para el contribuyente/representante» y «Ejemplar para el responsable solidario/retenedor». El correspondiente documento de ingreso/devolución consta, además, de un tercer ejemplar «para la Entidad colaboradora/Administración». El número de justificante que figurará en este documento será un número secuencial cuyos tres primeros dígitos serán 210 ó 250.

2. Cuando para incluir la documentación que deba adjuntarse a la autoliquidación sea necesario utilizar un sobre, éste podrá ser tanto el sobre de retorno general «Programa de ayuda», conforme a lo previsto en la disposición adicional única de la Orden EHA/702/2006, de 9 de marzo, por la que se aprueban los modelos de declaración del Impuesto sobre la Renta de la Personas Físicas y del Impuesto sobre el Patrimonio, ejercicio 2005, se establecen el procedimiento de remisión del borrador de declaración del Impuesto sobre la Renta de las Personas Físicas y las condiciones para su confirmación o suscripción, se determinan el lugar, forma y plazos de presentación de los mismos, así como las condiciones generales y el procedimiento para su presentación por medios telemáticos o telefónicos, como un sobre ordinario, si bien siempre se hará constar en el mismo el concepto IMPUESTO SOBRE LA RENTA DE NO RESIDENTES y el número de justificante del documento de ingreso o devolución que figure en la autoliquidación, de modo que pueda relacionarse el contenido del sobre con la autoliquidación a la que corresponda.

Asimismo, cuando la documentación se remita desde el extranjero por correo certificado, podrá utilizarse un sobre ordinario en el que se hará constar igualmente el número de justificante del documento de ingreso o devolución.

1. Podrá declararse en este modelo cualquier tipo de renta (rendimientos, rentas imputadas de bienes inmuebles, ganancias patrimoniales).

Se utilizará tanto para declarar de forma separada cada devengo de renta como para declarar de forma agrupada varias rentas obtenidas en un período determinado, de acuerdo con las siguientes reglas:

a) Rentas derivadas de transmisiones de bienes inmuebles: Se declarará de forma separada cada devengo de renta. Excepcionalmente, cuando el inmueble objeto de transmisión sea de titularidad compartida por un matrimonio en el que ambos cónyuges sean no residentes, se podrá realizar una única autoliquidación. En el caso de pérdidas, también se deberá presentar esta autoliquidación si se desea ejercer el derecho a la devolución de la retención que hubiese sido practicada.

b) Resto de rentas: Podrán agruparse varias rentas obtenidas por un mismo contribuyente siempre que correspondan al mismo código de tipo de renta, procedan del mismo pagador, les sea aplicable el mismo tipo de gravamen y, además, si derivan de un bien o derecho, procedan del mismo bien o derecho. No obstante, tratándose de rendimientos de inmuebles arrendados o subarrendados no sujetos a retención podrán agruparse con esos mismos requisitos excepto el relativo a rentas que procedan del mismo pagador, si bien cuando se declaren rendimientos de inmuebles procedentes de varios pagadores será necesario indicar un código específico de tipo de renta, el 35.

En ningún caso las rentas agrupadas pueden compensarse entre sí.

El período de agrupación será trimestral si se trata de autoliquidaciones con resultado a ingresar, o anual si se trata de autoliquidaciones de cuota cero o con resultado a devolver.

2. Cuando las rentas declaradas sean rentas imputadas de inmuebles urbanos o rentas derivadas de transmisiones de bienes inmuebles, debe figurar como persona que realiza la autoliquidación el propio contribuyente.

3. Al tiempo de presentar la autoliquidación, se ingresará la deuda tributaria o se solicitará la devolución resultante de la autoliquidación practicada, utilizando el documento de ingreso o devolución correspondiente. Cuando no resulte cantidad a ingresar o a devolver también será necesario cumplimentar el documento de ingreso o devolución correspondiente.

1. Las devoluciones se efectuarán mediante transferencia a la cuenta bancaria que se indique en el documento de ingreso/devolución y cuya titularidad puede ser una de las siguientes:

a) La de la persona que realiza la autoliquidación. No obstante, en el supuesto de que se realice la autoliquidación por el representante del contribuyente sólo podrá ser titular de la cuenta bancaria de devolución si se trata del representante legal autorizado del contribuyente.

b) La del propio contribuyente.

2. Si el titular de la cuenta bancaria de devolución fuese una de las personas que realiza la autoliquidación, bien como responsable solidario, bien como retenedor o como representante legal autorizado, la cuenta bancaria ha de estar abierta en España. Sin embargo, si el titular de la cuenta de devolución es el propio contribuyente, la cuenta puede estar abierta en una entidad de crédito en España o en el extranjero.

3. La Administración podrá ordenar la realización de la devolución mediante la emisión de cheque cruzado o nominativo del Banco de España cuando ésta no pueda realizarse mediante transferencia bancaria.

1. De acuerdo con lo dispuesto en el artículo 28 del texto refundido de la Ley del Impuesto sobre la Renta de no Residentes, aprobado por el Real Decreto Legislativo 5/2004, de 5 de marzo, y en el artículo 7 del Reglamento del Impuesto sobre la Renta de no Residentes, aprobado por el Real Decreto 1776/2004, de 30 de julio, los contribuyentes del Impuesto sobre la Renta de no Residentes que obtengan rentas sujetas al mismo sin mediación de establecimiento permanente están obligados a presentar autoliquidación por dichas rentas.

2. No obstante lo dispuesto en el número 1 anterior, los contribuyentes por este Impuesto no estarán obligados a presentar la autoliquidación correspondiente a las rentas respecto de las que se hubiese practicado la retención o efectuado el ingreso a cuenta del Impuesto a que se refiere el artículo 31 del texto refundido de la Ley del Impuesto sobre la Renta de no Residentes, ni respecto de aquellas rentas sujetas a retención o ingreso a cuenta pero exentas en virtud de lo previsto en el artículo 14 de la Ley del Impuesto o en un Convenio de doble imposición que resulte aplicable.

3. En particular, están obligados a presentar autoliquidación del Impuesto:

Los contribuyentes que obtengan rentas sujetas al Impuesto exceptuadas de la obligación de retener e ingresar a cuenta de acuerdo con el artículo 10.3 del Reglamento del Impuesto.

Las personas físicas no residentes por la renta imputada de los bienes inmuebles a que se refiere el artículo 24.5 de la Ley del Impuesto.

Los contribuyentes que obtengan rendimientos satisfechos por personas que no tengan la condición de obligado a practicar retenciones o ingresos a cuenta.

Tratándose de transmisiones de bienes inmuebles situados en territorio español, los contribuyentes no residentes deberán declarar, e ingresar en su caso, el impuesto definitivo, en los términos previstos en el artículo 14.4 del Reglamento del Impuesto.

4. Cuando se haya practicado una retención o ingreso a cuenta sobre la renta del contribuyente superior a la cuota del Impuesto, se presentará autoliquidación para solicitar la devolución del exceso sobre la citada cuota, de acuerdo con lo establecido en el artículo 16 del Reglamento del Impuesto.

5. Al efectuar la autoliquidación de las rentas obtenidas en territorio español sin mediación de establecimiento permanente, se determinará e ingresará, en su caso, la deuda tributaria correspondiente. En el caso de que sea de aplicación alguna de las exenciones previstas en la normativa del Impuesto, se practicará la autoliquidación teniendo en cuenta las mismas.

6. Cuando las rentas declaradas hayan sido obtenidas por contribuyentes que sean residentes en países con los que España tenga suscrito Convenio para evitar la doble imposición y se acojan al mismo, determinarán en su autoliquidación la deuda tributaria teniendo en cuenta los límites de imposición o las exenciones previstos en el respectivo Convenio.

7. Conforme a lo previsto en el artículo 28.2 del texto refundido de la Ley del Impuesto sobre la Renta de no Residentes, aprobado por el Real Decreto Legislativo 5/2004, de 5 de marzo, y en el artículo 7.2 del Reglamento del Impuesto sobre la Renta de no Residentes, aprobado por el Real Decreto 1776/2004, de 30 de julio, podrán también efectuar la autoliquidación e ingreso, en su caso, de la deuda tributaria los responsables solidarios definidos en el artículo 9 de la Ley del Impuesto. Además, de acuerdo con lo dispuesto en el artículo 16.3 del Reglamento del Impuesto, tratándose de declaraciones con solicitud de devolución, podrán también presentarlas los sujetos obligados a retener.

El plazo de presentación y, en su caso, de ingreso, en función del tipo de renta declarada, será:

a) Rentas derivadas de transmisiones de bienes inmuebles: Conforme establece el artículo 14.4 del Reglamento del impuesto, las autoliquidaciones de rentas derivadas de transmisiones de bienes inmuebles se presentarán, con independencia del resultado de la autoliquidación, en el plazo de tres meses una vez transcurrido el plazo de un mes desde la fecha de la transmisión del bien inmueble.

b) Rentas imputadas de los bienes inmuebles situados en territorio español a que se refiere el artículo 24.5 del texto refundido de la Ley del Impuesto sobre la Renta de no Residentes, aprobado por el Real Decreto legislativo 5/2004, de 5 de marzo: el plazo de presentación e ingreso será el año natural siguiente a la fecha de devengo.

c) Resto de rentas:

1.º Autoliquidaciones con resultado a ingresar: el plazo de presentación e ingreso será los veinte primeros días naturales de los meses de abril, julio, octubre y enero, en relación con las rentas cuya fecha de devengo esté comprendida en el trimestre natural anterior.

2.º Autoliquidaciones de cuota cero: el plazo de presentación será del 1 al 20 de enero del año siguiente al de devengo de las rentas declaradas.

3.º Autoliquidaciones con resultado a devolver: podrán presentarse a partir del 1 de febrero del año siguiente al de devengo de las rentas declaradas y dentro del plazo de cuatro años contados desde el término del período de declaración e ingreso de la retención. Este plazo resultará aplicable a todas las autoliquidaciones, con independencia de si la devolución deriva de la norma interna o de un Convenio para evitar la doble imposición, incluso en aquellos supuestos en los que una Orden de desarrollo del Convenio fije un plazo inferior. Se entenderá concluido el plazo para la presentación de la autoliquidación en la fecha de su presentación.

1. Salvo lo dispuesto en el apartado 2 siguiente, las autoliquidaciones modelo 210 se presentarán ante la Delegación de la Agencia Estatal de Administración Tributaria o administraciones dependientes de la misma de acuerdo con las siguientes reglas:

Tratándose de rendimientos inmobiliarios, rentas imputadas de bienes inmuebles urbanos, o rentas derivadas de la transmisión de bienes inmuebles, la correspondiente al lugar de situación del inmueble.

En los restantes casos:

a) Si la autoliquidación la realiza un representante, la Delegación correspondiente al domicilio fiscal de éste.

b) Si la autoliquidación la realiza un responsable solidario, la Delegación correspondiente al domicilio fiscal del mismo.

c) Si se trata de una autoliquidación con solicitud de devolución realizada por un sujeto obligado a retener, la Delegación correspondiente al domicilio fiscal de éste.

d) Si la autoliquidación la realiza el propio contribuyente, la Delegación del domicilio fiscal del representante. En ausencia de representante:

1.º) Tratándose de rendimientos, la Delegación correspondiente al domicilio fiscal del pagador.

2.º) Tratándose de ganancias patrimoniales, si están sometidas a retención, la Delegación correspondiente al domicilio fiscal del obligado a retener y, si no lo están, la que corresponda al domicilio fiscal del depositario o gestor de los bienes o derechos o, en su defecto, la Delegación de la Agencia Estatal de Administración Tributaria en Madrid.

No obstante, se presentarán ante la Delegación Central de Grandes Contribuyentes y las Unidades de Gestión de Grandes Empresas cuando se trate de autoliquidaciones realizadas por obligados tributarios adscritos a las mismas o cuando se trate de autoliquidaciones realizadas por contribuyentes y, en aplicación de lo dispuesto en apartados anteriores, el representante, el responsable solidario o el retenedor que determina la competencia sea un obligado tributario adscrito a esa Delegación o Unidades.

2. En los supuestos previstos en el artículo 14 de esta Orden, la autoliquidación se presentará ante la Oficina Nacional de Gestión Tributaria.

1. En general, cuando se practique la autoliquidación aplicando las exenciones de la normativa interna española, por razón de la residencia del contribuyente, se adjuntará un certificado de residencia, expedido por las autoridades fiscales del país de residencia, que justifique esos derechos.

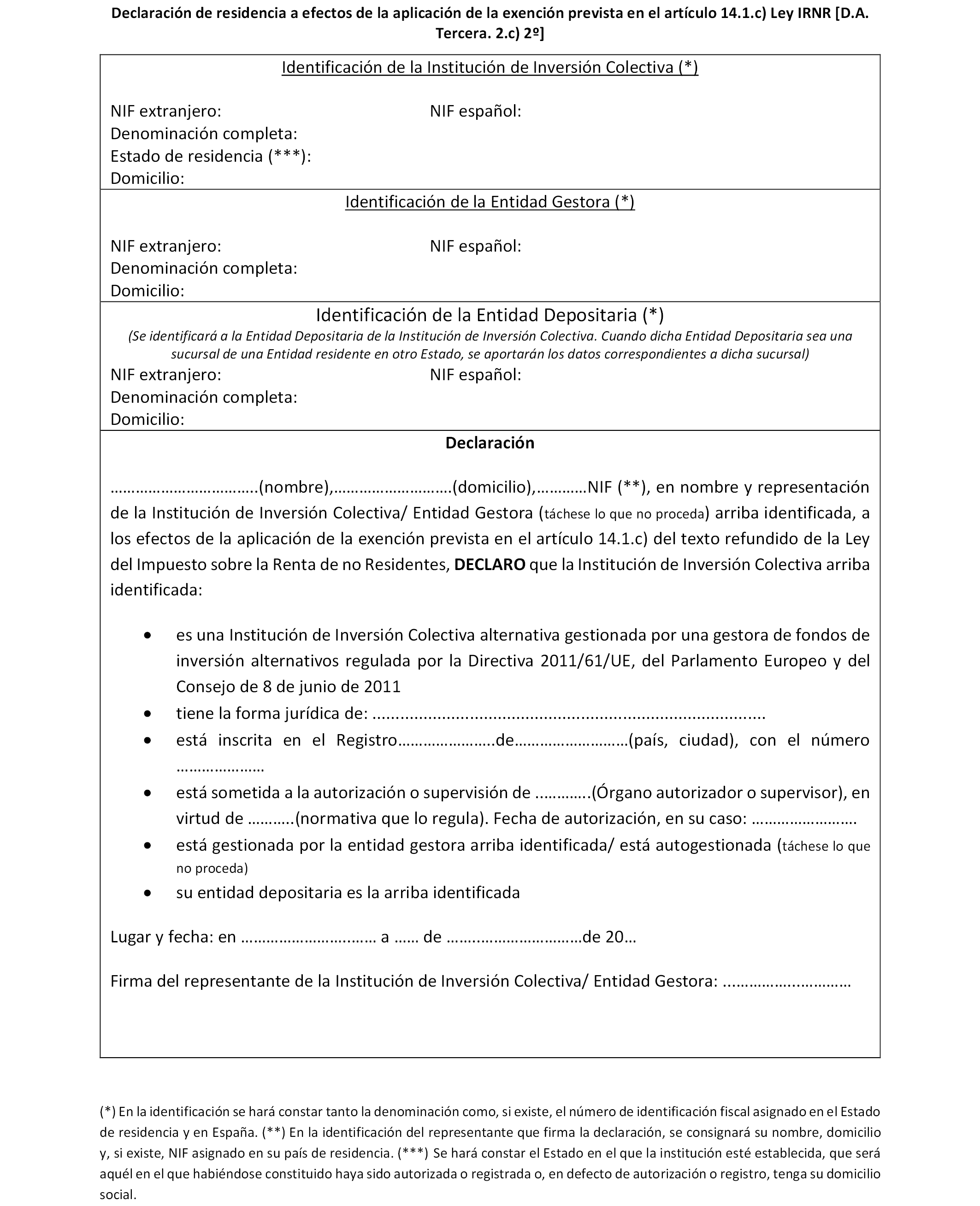

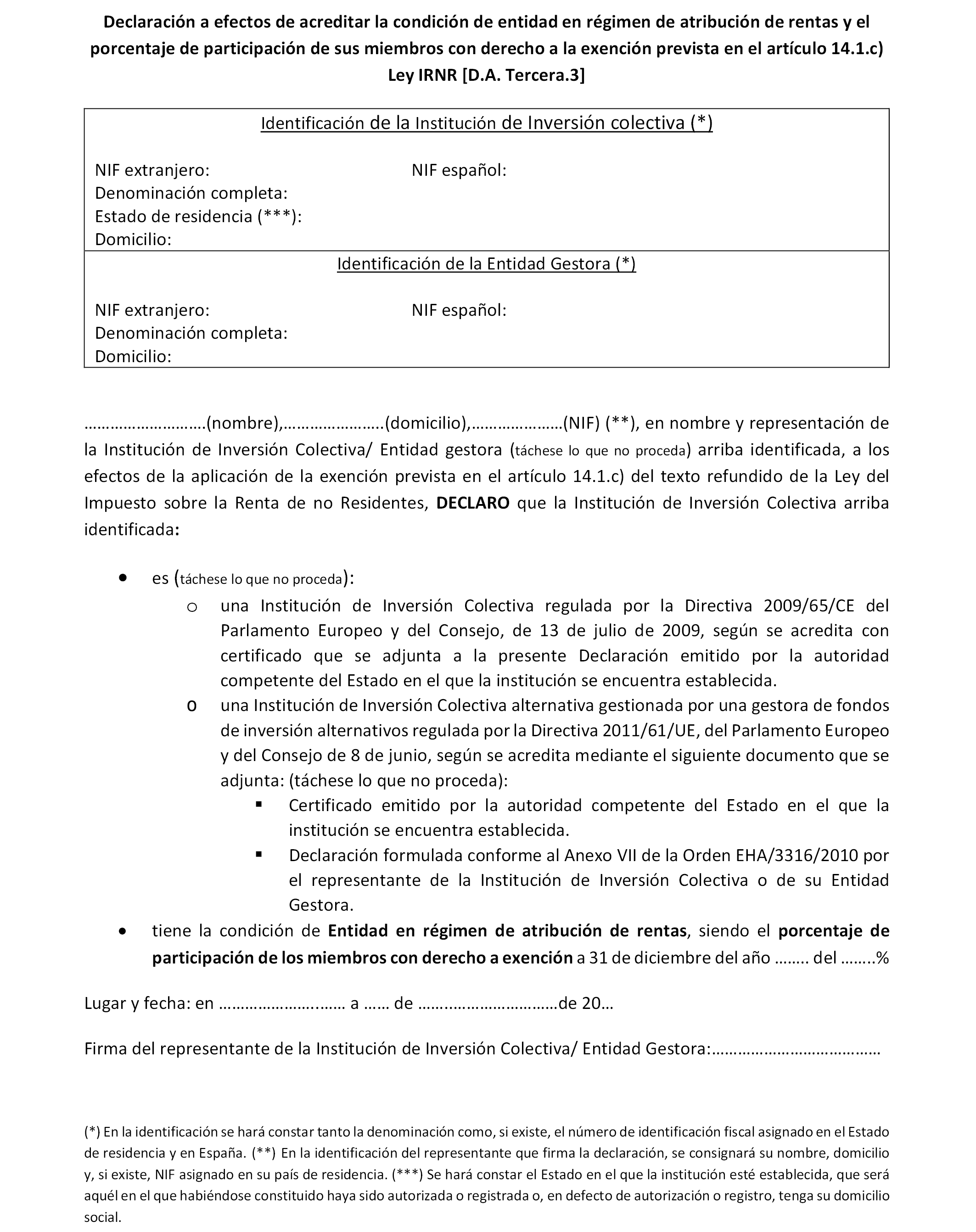

No obstante, cuando las entidades a que se refiere el apartado 1 de la disposición adicional tercera del Reglamento del Impuesto sobre la Renta de no Residentes, aprobado por el Real Decreto 1776/2004, de 30 de julio, apliquen la exención prevista en el artículo 14.1.c) del texto refundido de la Ley del Impuesto sobre la Renta de no Residentes, aprobado por el Real Decreto legislativo 5/2004, de 5 de marzo, la acreditación de la residencia podrá efectuarse conforme a lo dispuesto en dicha disposición adicional.

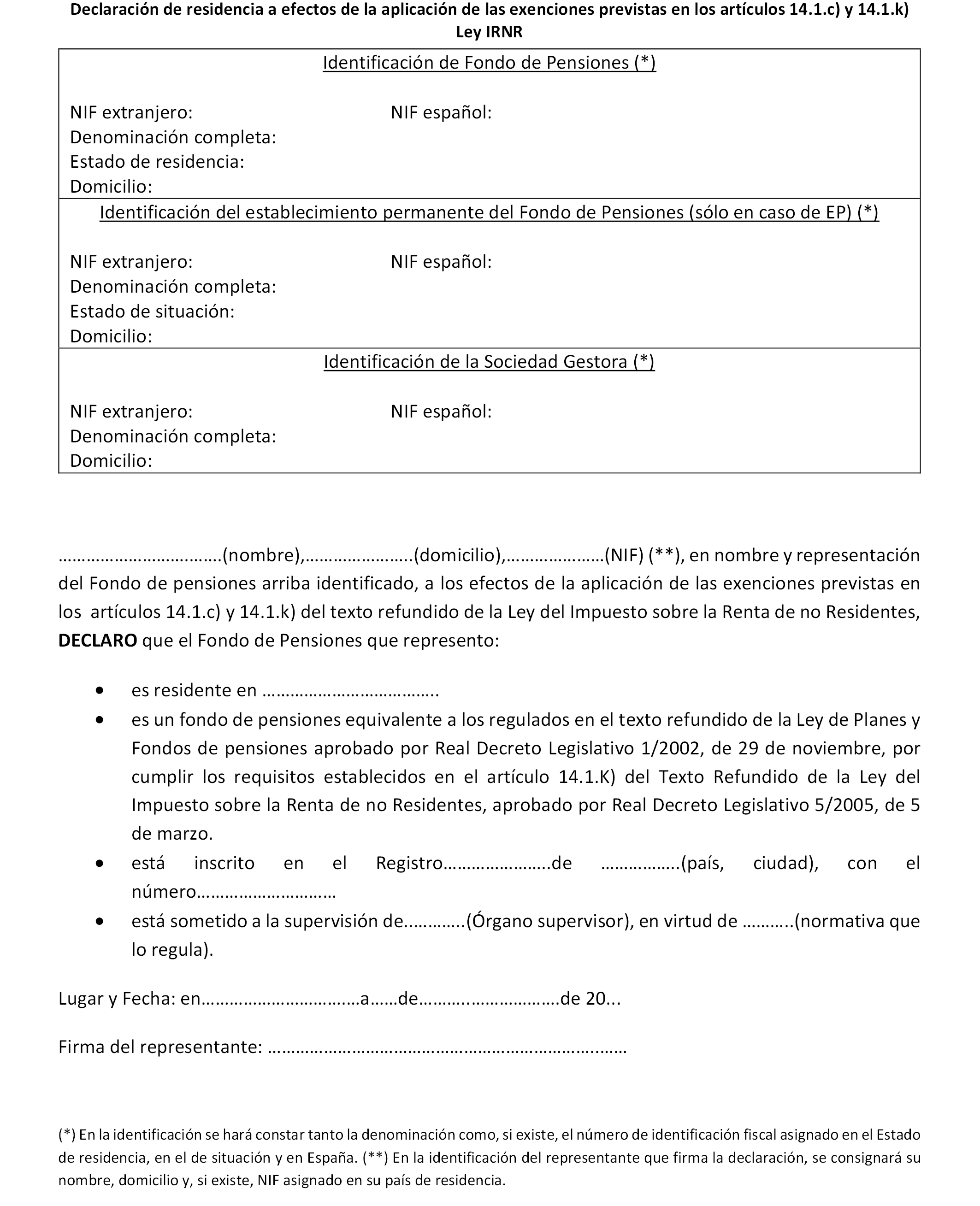

Asimismo, cuando se apliquen las exenciones previstas en el artículo 14.1.k) y 14.1.l) del texto refundido de la Ley del Impuesto sobre la Renta de no Residentes, aprobado por el Real Decreto legislativo 5/2004, de 5 de marzo, los fondos de pensiones o instituciones de inversión colectiva sometidos a un régimen específico de supervisión o registro administrativo, justificarán el derecho a la exención, en lugar de con el certificado de residencia, de la siguiente forma:

a) En el caso de la exención del artículo 14.1.k), adjuntarán una declaración formulada por el representante del fondo de pensiones en la que se manifieste el cumplimiento de los requisitos legales, ajustada al modelo del anexo VI de esta Orden.

No obstante, tratándose de una institución de previsión social regulada por la Directiva 2016/2341 del Parlamento Europeo y del Consejo, de 14 de diciembre de 2016, relativa a las actividades y la supervisión de los fondos de pensiones de empleo, podrán adjuntar un certificado emitido por la autoridad competente del Estado en que la institución se encuentre establecida, en los mismos términos y con igual validez indefinida que el previsto en el apartado 2.a), segundo párrafo, de la disposición adicional tercera del Reglamento del Impuesto sobre la Renta de no Residentes.

b) En el caso de la exención del artículo 14.1.l), adjuntarán un certificado emitido por la autoridad competente del Estado miembro de origen de la institución en el que se manifieste que dicha institución cumple las condiciones establecidas en la Directiva 2009/65/CE del Parlamento Europeo y del Consejo, de 13 de julio de 2009, por la que se coordinan las disposiciones legales, reglamentarias y administrativas sobre determinados organismos de inversión colectiva en valores mobiliarios (OICVM). La autoridad competente será la designada conforme a lo previsto en el artículo 97 de la citada Directiva.

Cuando se practique la autoliquidación aplicando las exenciones o la reducción de la cuota por un límite de imposición de un Convenio para evitar la doble imposición suscrito por España, se adjuntará un certificado de residencia fiscal expedido por la autoridad fiscal correspondiente que justifique esos derechos, en el que deberá constar expresamente que el contribuyente es residente en el sentido definido en el Convenio. No obstante, cuando se practique la autoliquidación aplicando la reducción de la cuota por un límite de imposición fijado en un Convenio desarrollado mediante una Orden en la que se establezca la utilización de un formulario específico, deberá aportarse el mismo en lugar del certificado.

Cuando, conforme al artículo 24.6 de la Ley del Impuesto, se deduzcan gastos para la determinación de la base imponible, por tratarse de contribuyentes residentes en otro Estado miembro de la Unión Europea, se adjuntará un certificado de residencia fiscal en el Estado que corresponda expedido por la autoridad fiscal de dicho Estado.

Los certificados de residencia y la declaración a que se refiere este número 1 tendrán un plazo de validez de un año a partir de la fecha de su expedición. No obstante, los certificados de residencia tendrán una validez indefinida cuando el contribuyente sea un Estado extranjero, alguna de sus subdivisiones políticas o administrativas o sus entidades locales. Asimismo, tendrá validez indefinida el certificado emitido por la autoridad competente del Estado miembro de origen de la institución de inversión colectiva a que se refiere la letra b) citada anteriormente en este mismo apartado, en tanto no se modifiquen los datos contenidos en el mismo.

2. Cuando se deduzcan de la cuota retenciones o ingresos a cuenta, se adjuntarán, en todo caso, los documentos justificativos de los mismos.

3. En el supuesto de autoliquidaciones realizadas por responsables solidarios que sean depositarios de valores bastará con que los mismos conserven a disposición de la Administración Tributaria los certificados de residencia, formularios o declaraciones a que se refiere el número 1 anterior, durante el período de prescripción.

4. En el caso de autoliquidaciones con solicitud de devolución, se adjuntará un justificante acreditativo de la identificación y titularidad de la cuenta. Además, cuando la devolución se solicite en una cuenta cuyo titular sea el representante legal del contribuyente, será preciso adjuntar el documento que acredite la representación, en el que deberá constar una cláusula que faculte al citado representante legal para recibir la devolución a su nombre por cuenta del contribuyente.

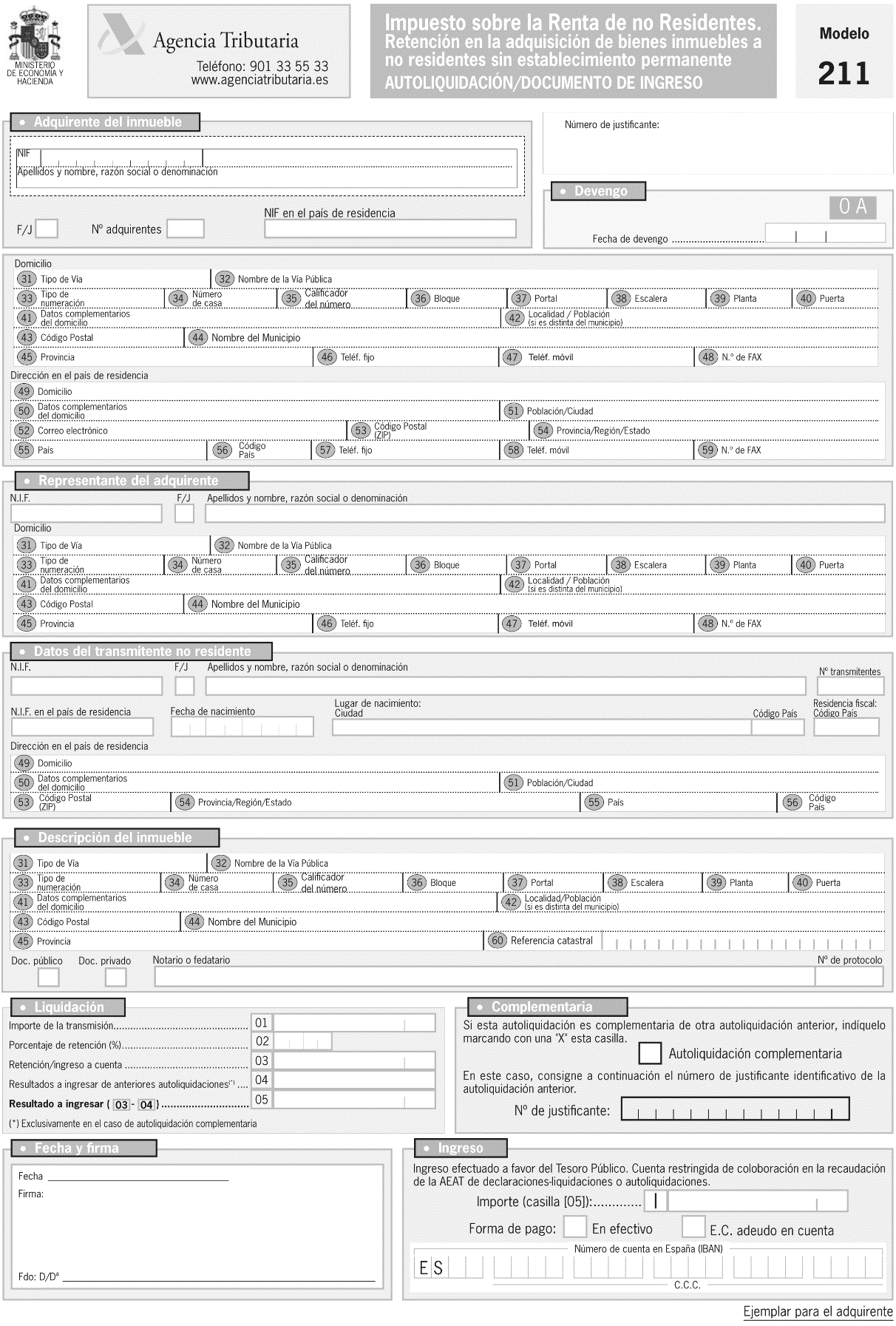

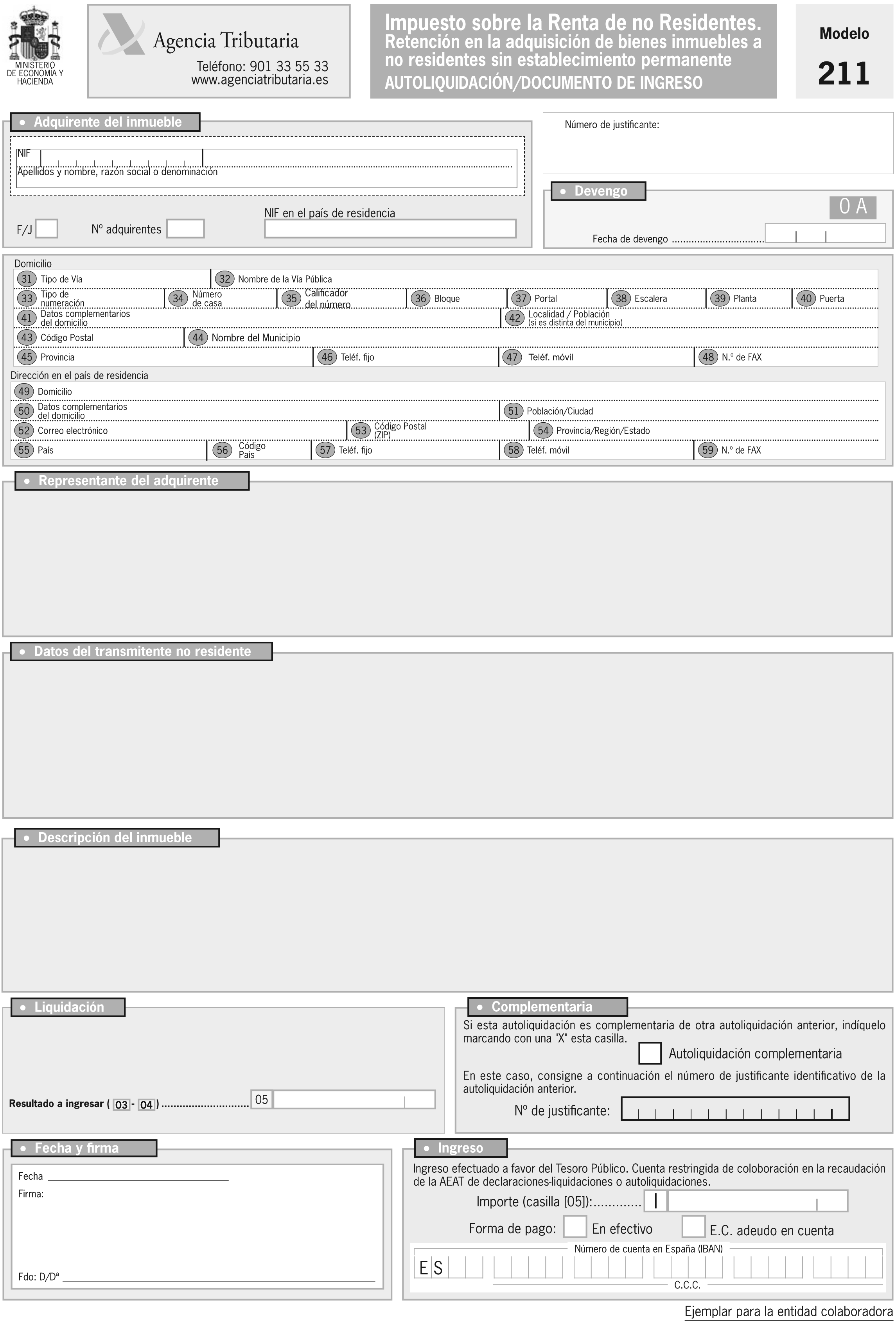

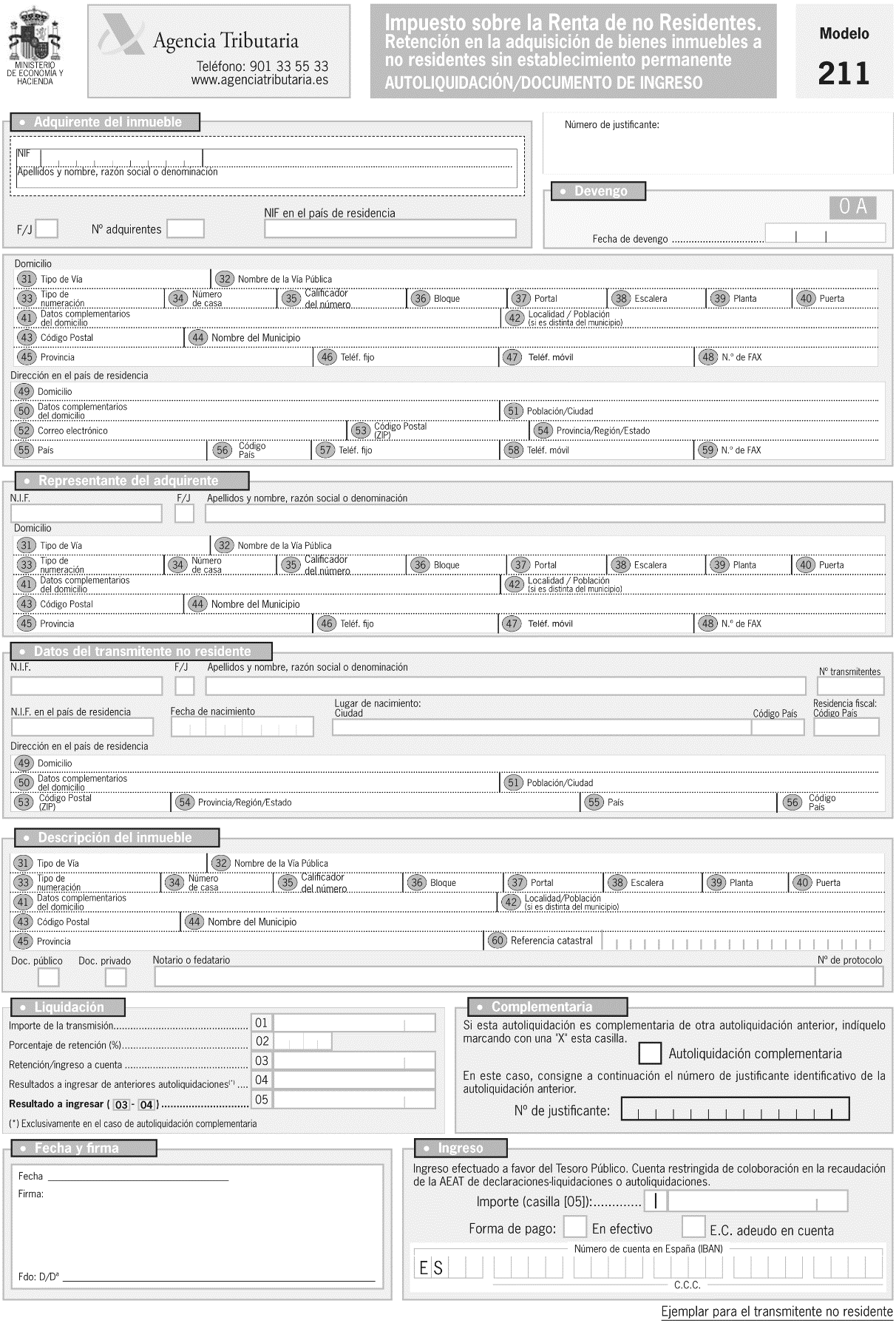

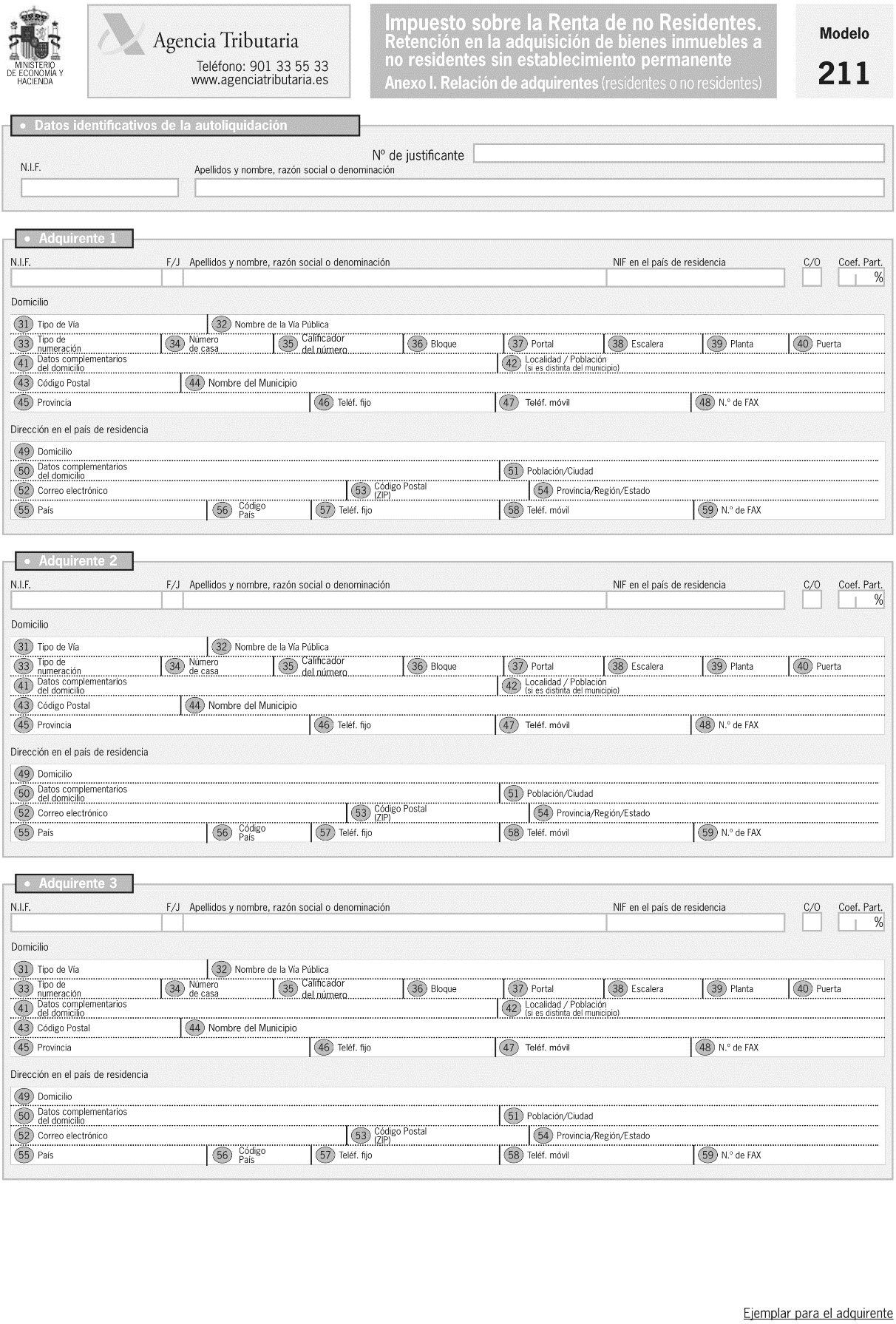

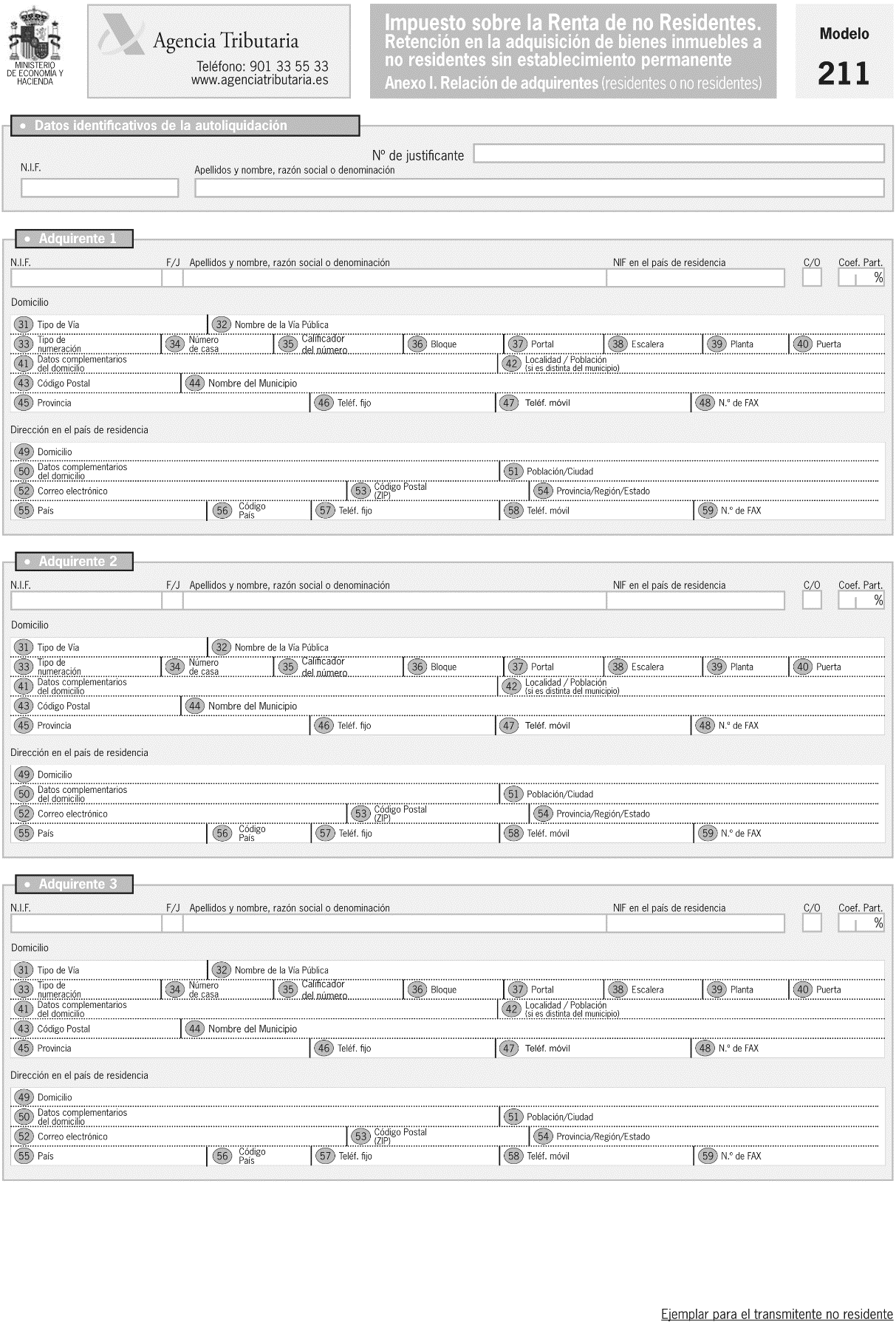

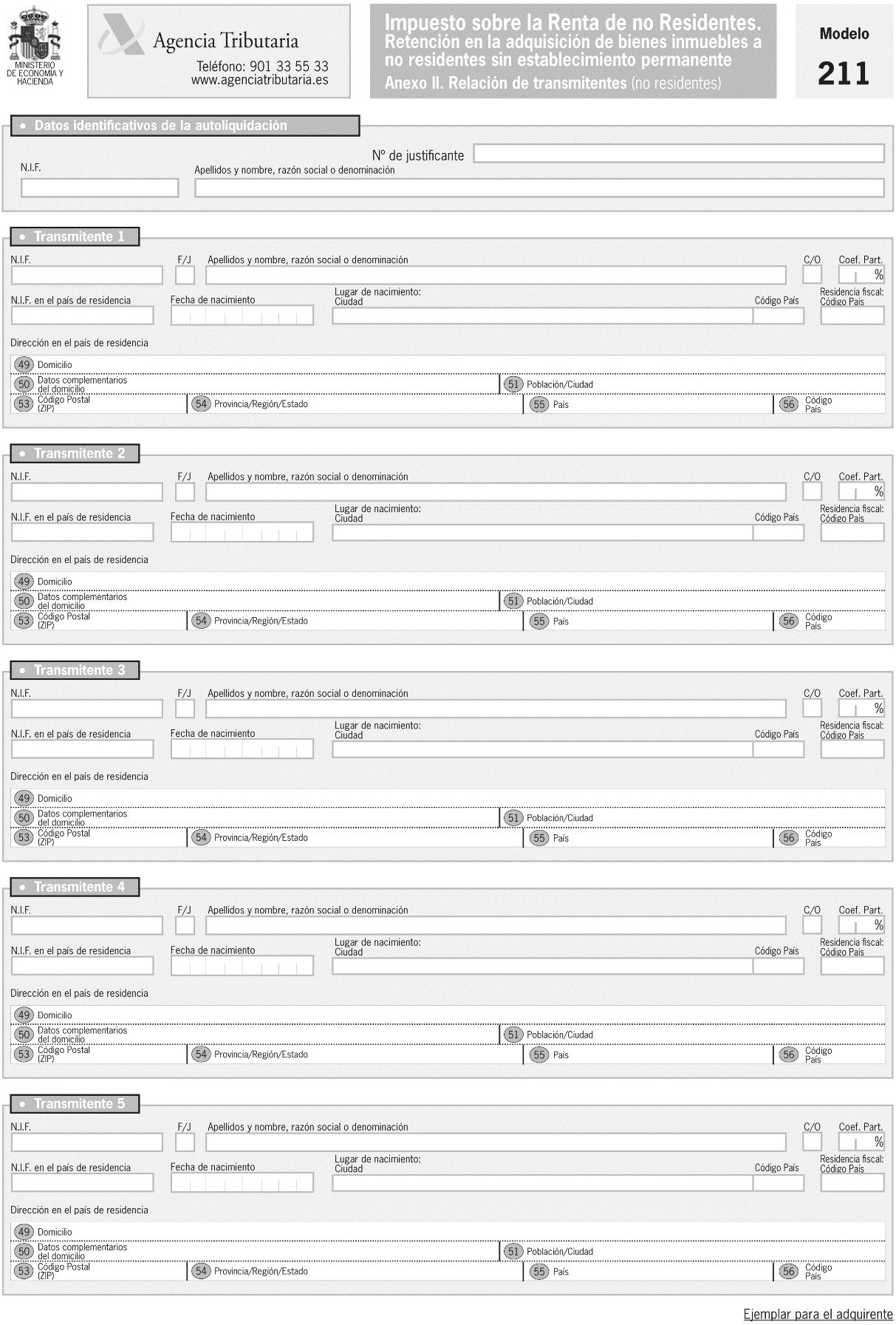

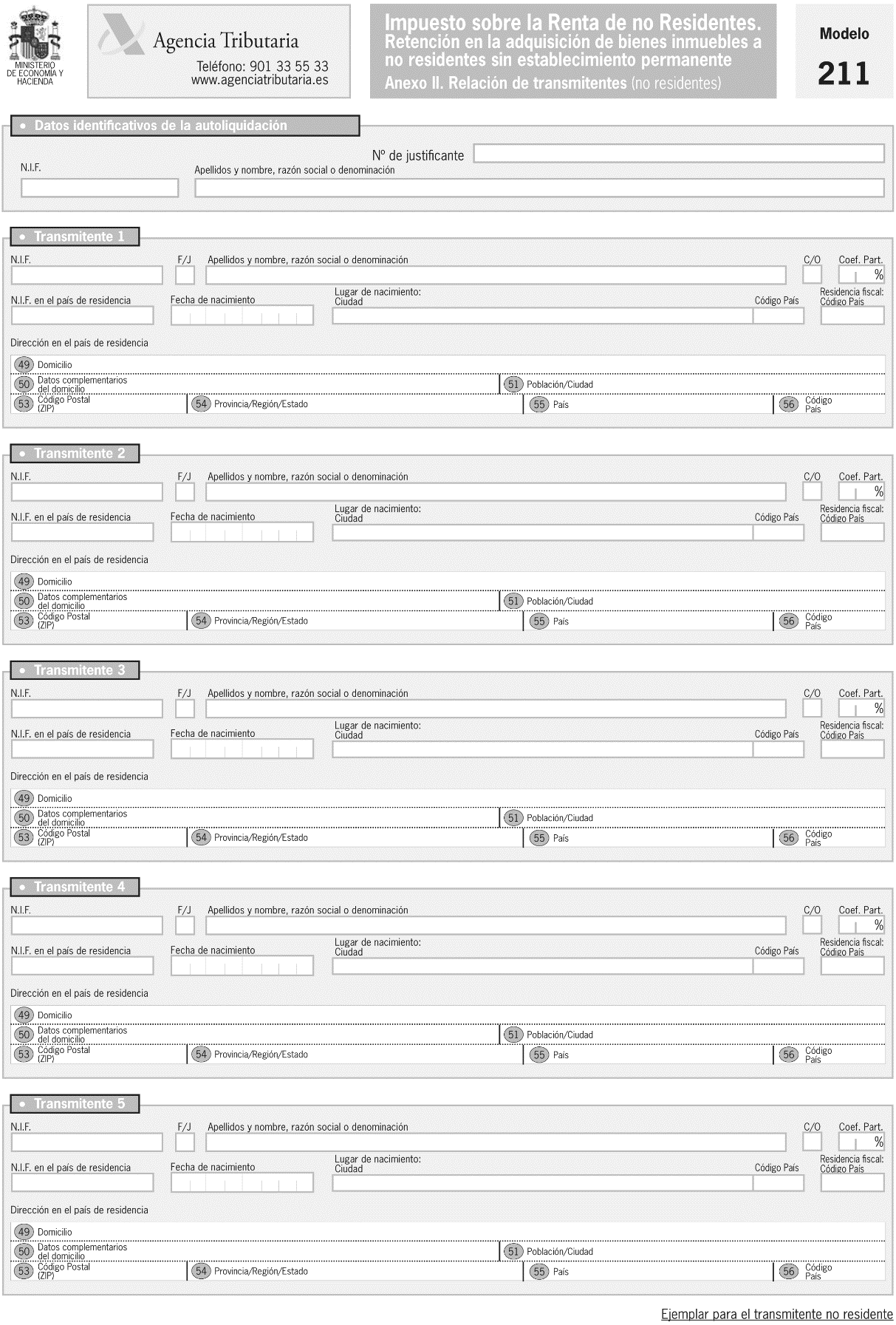

1. Se aprueba el modelo de autoliquidación-documento de ingreso 211, que figura como anexo II, «Impuesto sobre la Renta de no Residentes. Retención en la adquisición de inmuebles a no residentes sin establecimiento permanente».

El número de justificante que figurará en este modelo será un número secuencial cuyos tres primeros dígitos serán 211 o 251.

2. El modelo 211 consta de tres ejemplares, «Ejemplar para el adquirente», «Ejemplar para la entidad colaboradora» y «Ejemplar para el transmitente no residente». El modelo consta asimismo de unos anexos, que se cumplimentarán en el caso de que haya más de un adquirente y/o transmitente.

3. Este modelo deberá ser utilizado por los adquirentes de bienes inmuebles situados en territorio español a no residentes que, de acuerdo con los artículos 25.2 del texto refundido de la Ley del Impuesto sobre la Renta de no Residentes y 14 de su Reglamento vengan obligados a practicar la retención, o a efectuar el ingreso a cuenta correspondiente, sobre la contraprestación acordada.

4. El adquirente del inmueble entregará, una vez efectuado el ingreso, un ejemplar al transmitente, que lo utilizará a efectos de justificar el pago a cuenta cuando presente autoliquidación por la renta derivada de la transmisión del inmueble.

5. Conforme a lo previsto en el artículo 14.3 del Reglamento del Impuesto, el adquirente deberá presentar autoliquidación de la retención e ingresar su importe en el plazo de un mes a partir de la fecha de la transmisión ante la Delegación o Administración de la Agencia Estatal de Administración Tributaria en cuyo ámbito territorial se encuentre ubicado el inmueble..

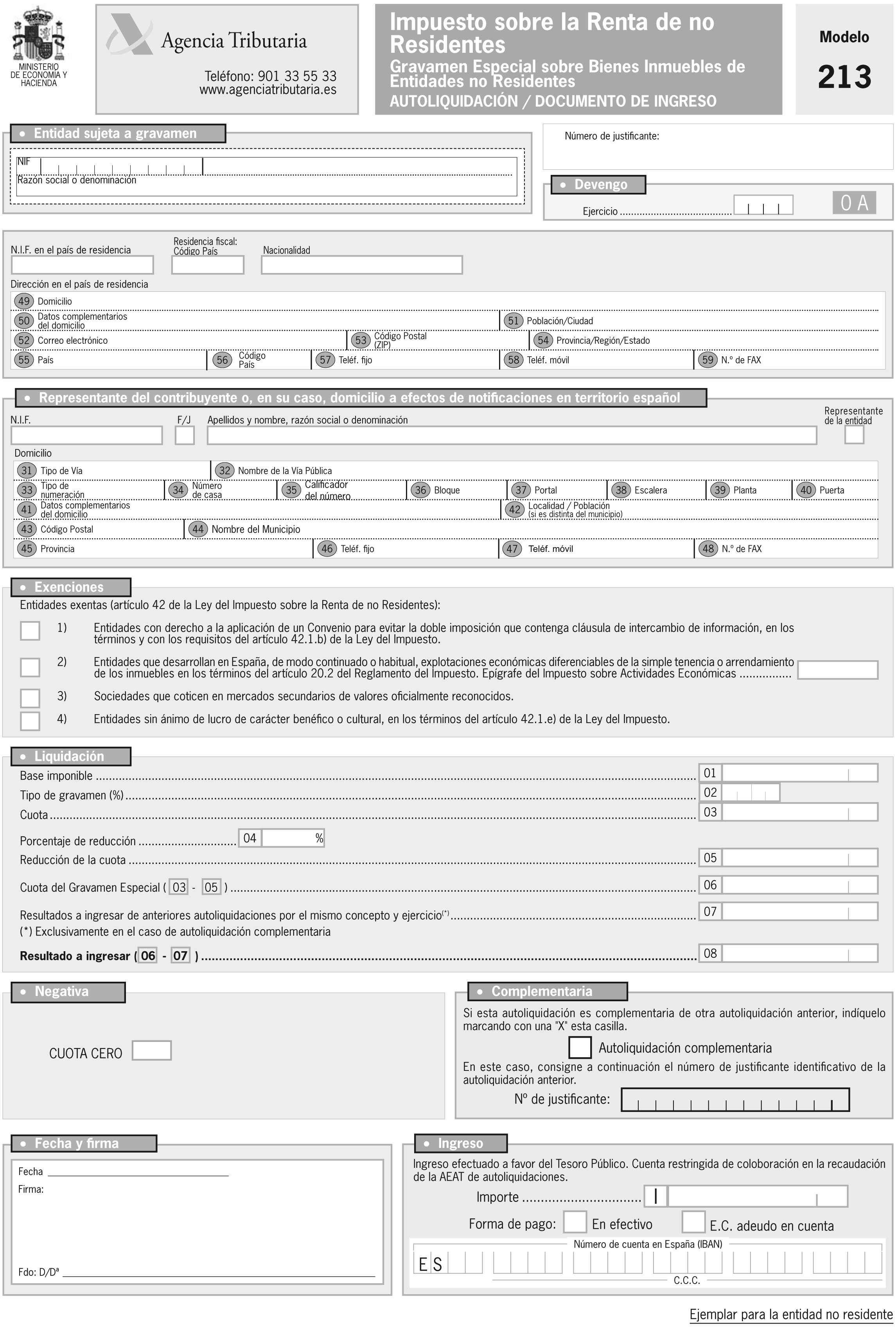

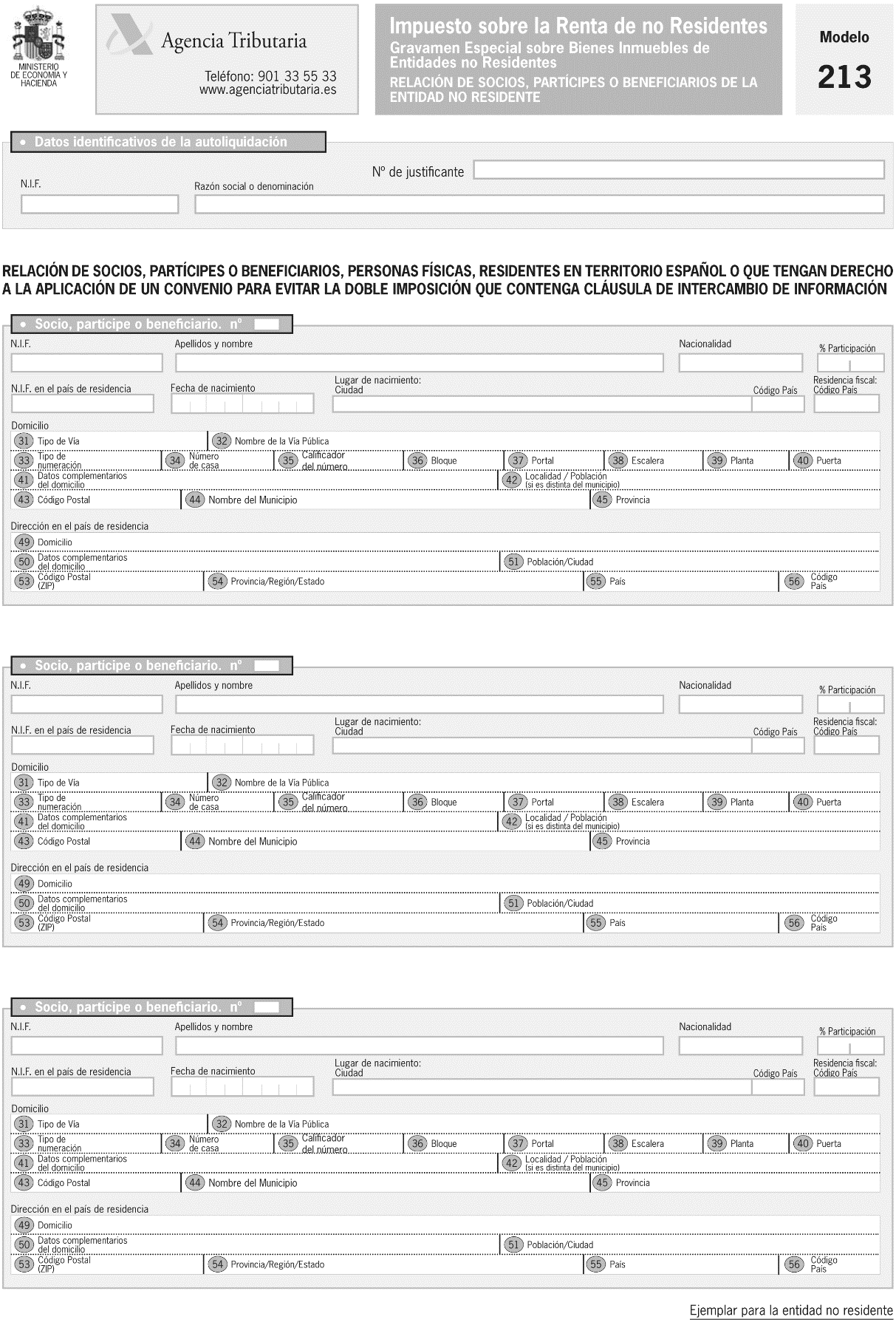

1. Se aprueba el modelo 213 «Gravamen Especial sobre Bienes Inmuebles de Entidades no Residentes», que figura como anexo III de esta Orden. El número de justificante que figurará en el modelo será un número secuencial cuyos tres primeros dígitos serán 213 ó 253.

Cuando sea necesario utilizar un sobre, que podrá ser el sobre de retorno general o un sobre ordinario, para incluir la documentación que deba adjuntarse a la autoliquidación, se hará constar en el mismo el concepto Impuesto sobre la Renta de no Residentes y el número de justificante del documento de ingreso que figure en la autoliquidación, de modo que pueda relacionarse el contenido del sobre con la autoliquidación a la que corresponda.

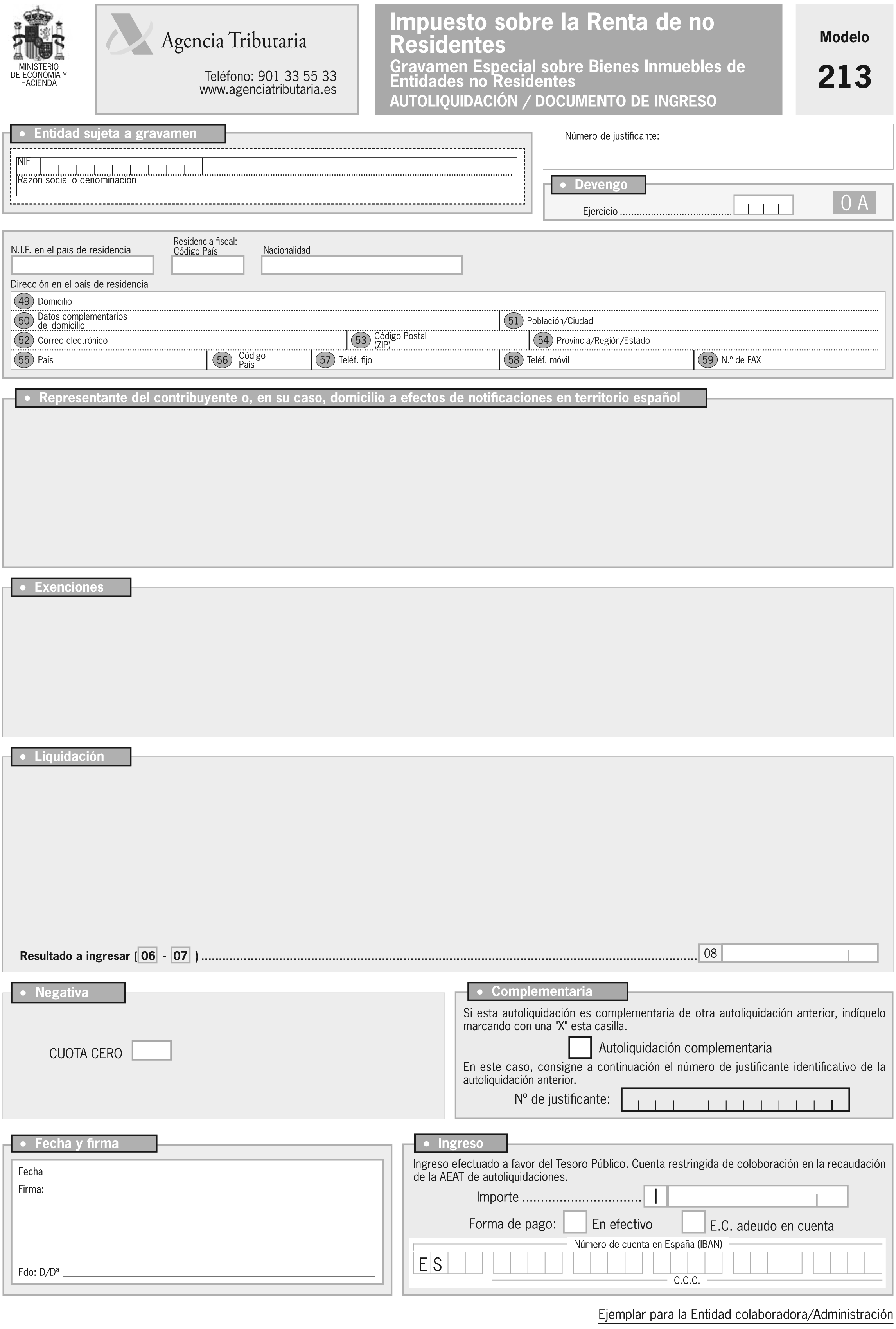

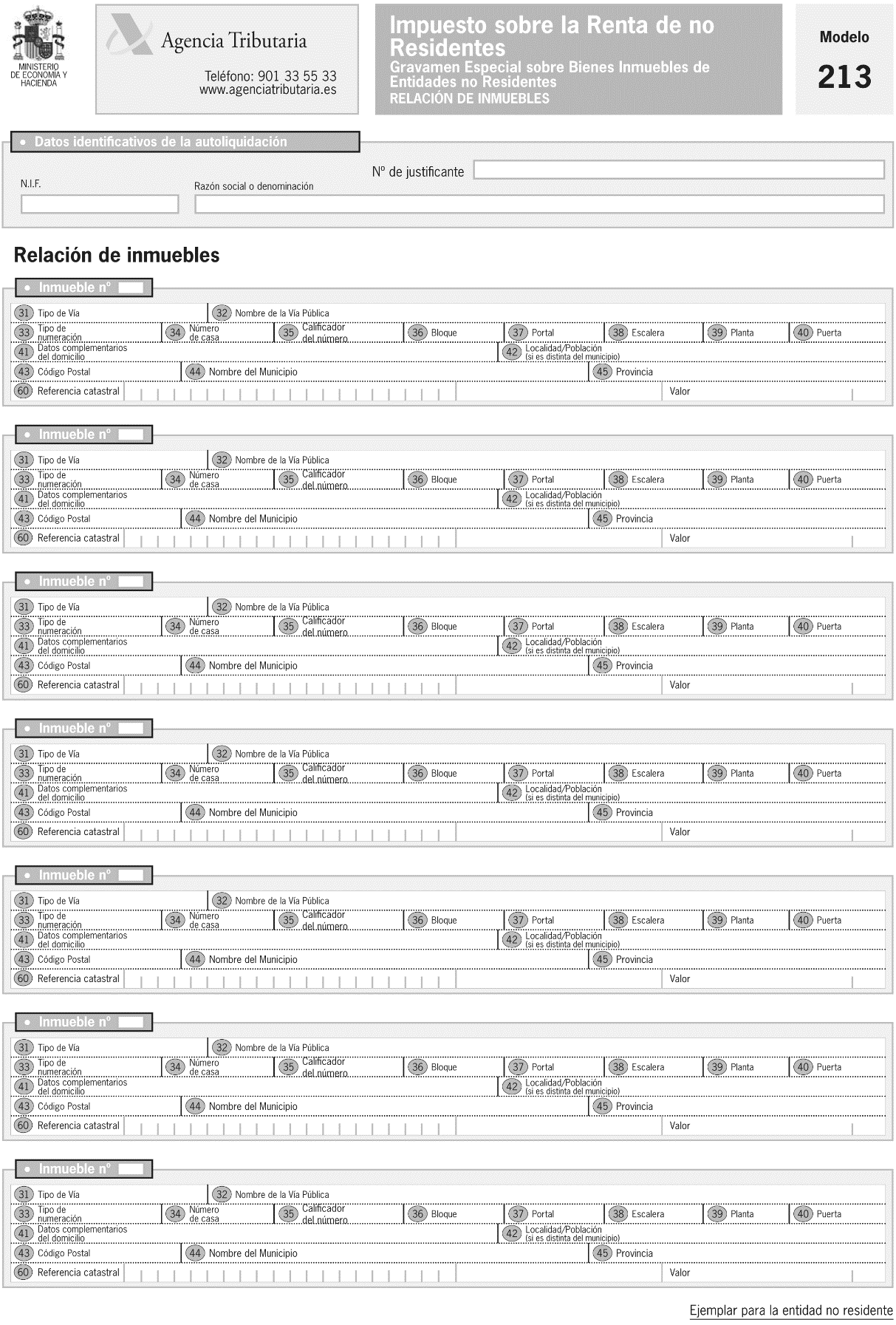

2. El modelo 213, está constituido por tres impresos: la autoliquidación/documento de ingreso, la relación de inmuebles y la relación de socios, partícipes o beneficiarios. Los dos primeros deberán ser cumplimentados por todas las entidades sujetas al Gravamen Especial. Además, las entidades a que se refiere el artículo 42.1.b) del texto refundido de la Ley del Impuesto sobre la Renta de no Residentes, para aplicar la exención o en su caso la reducción por este Gravamen Especial, presentarán la «relación de socios, partícipes o beneficiarios», personas físicas tenedoras últimas de su capital o patrimonio.

La autoliquidación/documento de ingreso consta de dos ejemplares, «Ejemplar para la entidad no residente» y «Ejemplar para la entidad colaboradora/Administración».

3. Están obligados a presentar esta autoliquidación las entidades no residentes que sean propietarias o posean en España, por cualquier título, bienes inmuebles o derechos reales de goce o disfrute sobre los mismos, a las que se refiere el artículo 40 del texto refundido de la Ley del Impuesto sobre la Renta de no Residentes.

No obstante, no estarán obligados a presentar esta autoliquidación los Estados e Instituciones Públicas extranjeras y los Organismos Internacionales a que se refiere el artículo 42.1.a) del texto refundido de la Ley del Impuesto sobre la Renta de no Residentes.

4. La autoliquidación se presentará ante la Delegación de la Agencia Estatal de Administración Tributaria en cuyo ámbito territorial se encuentre ubicado el inmueble sobre el que recaiga la propiedad o el derecho real de goce o disfrute.

5. La autoliquidación se presentará por cada inmueble. A estos efectos se considera inmueble aquel que tenga una referencia catastral diferenciada. Cuando una entidad estuviese obligada a presentar autoliquidación por varios inmuebles ubicados en el ámbito de una misma Delegación de la Agencia Estatal de Administración Tributaria presentará una relación en la que se especifiquen de forma separada cada uno de los inmuebles.

6. Para la aplicación de la exención a que se refiere el artículo 42.1.b) del texto refundido de la Ley del Impuesto sobre la Renta de no Residentes, las entidades no residentes con derecho a la aplicación de un Convenio para evitar la doble imposición con cláusula de intercambio de información, siempre que los titulares finales sean residentes en España o en un país que tenga suscrito con España un Convenio de estas características, utilizarán esta autoliquidación para relacionar los inmuebles situados en territorio español que posean, así como las personas físicas tenedoras últimas de su capital o patrimonio.

7. Conforme establece el artículo 45.1 de la Ley del Impuesto, la presentación e ingreso de esta autoliquidación se efectuará en el mes de enero de cada año, por el Gravamen devengado el 31 de diciembre del año inmediato anterior.

8. Las entidades que apliquen la exención que se establece en el artículo 42.1.b), o la reducción del artículo 42.2, del texto refundido de la Ley del Impuesto sobre la Renta de no Residentes, deberán acompañar la «relación de socios, partícipes o beneficiarios» y certificación de la residencia fiscal de la entidad y de los titulares finales personas físicas, expedida por las autoridades fiscales competentes del Estado de que se trate.

1. Los modelos 210, 211 y 213 podrán presentarse:

a) En papel impreso, ajustado a los contenidos de los modelos 210, 211 y 213 aprobados por esta Orden, generado exclusivamente mediante la utilización del servicio de impresión desarrollado a estos efectos por la Agencia Estatal de Administración Tributaria. Para su obtención se deberá cumplimentar el formulario que proporcione la Agencia Estatal de Administración Tributaria a través de su portal de Internet www.agenciatributaria.es. No será necesaria la incorporación de etiquetas identificativas ya que la impresión genera el propio código de barras de la etiqueta, con los datos identificativos de quién realiza la declaración, del adquirente o del contribuyente, según el modelo de que se trate. Al utilizar el servicio de impresión, el número de justificante comenzará con los dígitos 250, 251 ó 253, según se trate de las autoliquidaciones 210, 211 ó 213, respectivamente.

b) Por vía telemática a través de Internet, de acuerdo con las condiciones generales y el procedimiento establecidos en los artículos 12 y 13.

2. En el supuesto de presentación mediante papel impreso obtenido utilizando el servicio de impresión desarrollado por la Agencia Estatal de Administración Tributaria, los datos impresos en estas autoliquidaciones y en los documentos de ingreso/devolución prevalecerán sobre las alteraciones o correcciones manuales que pudieran contener, por lo que éstas no producirán efectos ante la Administración tributaria.

1. En el caso de autoliquidaciones a ingresar, modelos 210, 211 y 213, excepto cuando se utilice el procedimiento previsto en el artículo 14, la presentación e ingreso se realizará en cualquier entidad colaboradora en la gestión recaudatoria sita en territorio español.

Una vez presentada la autoliquidación, modelos 210, 211 ó 213, en la entidad colaboradora, en general, no debe ensobrarse ni remitirse a la Agencia Estatal de Administración Tributaria.

No obstante, cuando conforme a lo previsto en los artículos 7 y 9, deba acompañarse a las autoliquidaciones 210 o 213 alguna documentación, se introducirá ésta en el sobre de retorno general o en un sobre ordinario y se hará constar en el mismo el concepto IMPUESTO SOBRE LA RENTA DE NO RESIDENTES y el número de justificante del documento de ingreso que figure en la autoliquidación. El sobre podrá presentarse en la entidad colaboradora que lo hará llegar a la Agencia Estatal de Administración Tributaria, o bien podrá presentarse, personalmente o por correo certificado, en la Delegación de la Agencia Estatal de Administración Tributaria competente, o Administraciones dependientes de la misma, o en la Delegación Central de Grandes Contribuyentes o en las Unidades de Gestión de Grandes Empresas correspondientes, en cuanto a las autoliquidaciones realizadas por obligados tributarios adscritos a las mismas.

2. Excepto en los supuestos previstos en el apartado 3 siguiente, cuando se trate de una autoliquidación a devolver, modelo 210, o de cuota cero, modelos 210 y 213, el ejemplar para la entidad colaboradora/Administración del documento de ingreso/devolución y la documentación correspondiente, deberán presentarse en la Delegación de la Agencia Estatal de Administración Tributaria competente, o Administraciones dependientes de la misma, o en la Delegación Central de Grandes Contribuyentes o en las Unidades de Gestión de Grandes Empresas correspondientes, en cuanto a las realizadas por obligados tributarios adscritos a las mismas. Dicha autoliquidación podrá presentarse personalmente o por correo certificado.

3. Se presentarán ante la Oficina Nacional de Gestión Tributaria aquellas autoliquidaciones del modelo 210 de cuota cero o a devolver realizadas por el propio contribuyente no residente en el formato papel obtenido del servicio de impresión al que se refiere la letra a) del apartado 1 del artículo 10, siempre que, para poder realizar su presentación, se deba utilizar el código identificativo mencionado en el apartado b) del artículo 14 de esta orden y, además, no conste en la autoliquidación un representante o un domicilio a efectos de notificaciones en territorio español.

1. La presentación telemática por Internet de los modelos 210, 211 y 213, estará sujeta a las siguientes condiciones:

a) La persona que realiza la autoliquidación (contribuyente, representante del contribuyente, responsable solidario, retenedor o adquirente obligado a retener, según corresponda) deberá disponer de Número de Identificación Fiscal (NIF) y estar identificado, con carácter previo a la presentación, en el Censo de Obligados Tributarios a que se refiere el artículo 3 del Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, aprobado por el Real Decreto 1065/2007, de 27 de julio. Para verificar el cumplimiento de este requisito el obligado tributario podrá acceder a la opción «mis datos censales» disponible en la Sede electrónica de la Agencia Tributaria.

En el caso de presentación por los dos cónyuges de una única autoliquidación modelo 210 de rentas derivadas de transmisiones de bienes inmuebles, las circunstancias anteriores deberán concurrir en cada uno de ellos.

b) Deberá disponer de un certificado electrónico, que podrá ser el asociado al Documento Nacional de Identidad electrónico (DNI-e) o cualquier otro certificado electrónico reconocido que, según la normativa vigente en cada momento, resulte admisible por la Agencia Tributaria.

En el caso de presentación por ambos cónyuges de una única autoliquidación modelo 210 de rentas derivadas de transmisiones de bienes inmuebles, la presentación se realizará utilizando el certificado electrónico de uno de ellos quien deberá haber sido previamente apoderado para la presentación de la autoliquidación y dicho apoderamiento deberá figurar incorporado en el Registro de apoderamientos regulado por la Resolución de 18 de mayo de 2010, de la Dirección General de la Agencia Estatal de Administración Tributaria, en relación con el registro y gestión de apoderamientos y el registro y gestión de las sucesiones y de las representaciones legales de menores e incapacitados para la realización de trámites y actuaciones por Internet ante la Agencia Tributaria.

c) La presentación por vía telemática de las autoliquidaciones correspondientes a los modelos 210, 211 y 213 podrán ser efectuadas por aquellos representantes voluntarios de los obligados tributarios con poderes o facultades para presentar electrónicamente en nombre de los mismos declaraciones y autoliquidaciones ante la Agencia Tributaria o representarles ante ésta, en los términos establecidos en cada momento por la Dirección General de la Agencia Tributaria, y por las personas o entidades que, según lo previsto en el artículo 92 de la Ley 58/2003, de 17 de diciembre, General Tributaria, ostenten la condición de colaboradores sociales en la aplicación de los tributos y cumplan los requisitos y condiciones que, a tal efecto, establezca la normativa vigente en cada momento.

Si el remitente de la declaración es una persona o entidad autorizada para presentar declaraciones en representación de terceras personas, será esta persona o entidad autorizada quién deberá disponer de su certificado electrónico reconocido, en los términos señalados en la letra b) anterior.

d) Para realizar la presentación telemática por Internet de los modelos 210, 211 y 213 se deberá cumplimentar y transmitir los datos de los formularios, ajustados a los modelos, disponibles en la sede electrónica de la Agencia Estatal de Administración Tributaria.

2. La transmisión telemática de la autoliquidación deberá realizarse en la misma fecha en que tenga lugar el ingreso resultante de la misma.

No obstante lo anterior, en el caso de que existan dificultades técnicas que impidan efectuar la transmisión telemática por internet de la autoliquidación en la misma fecha en que tenga lugar el ingreso, podrá realizarse dicha transmisión telemática hasta el cuarto día hábil siguiente al del ingreso.

3. En aquellos casos en que se detecten anomalías de tipo formal en la transmisión telemática por internet de autoliquidaciones, dicha circunstancia se pondrá en conocimiento por el propio sistema mediante los correspondientes mensajes de error, para que se proceda a su subsanación.

1. Si se trata de autoliquidaciones a ingresar, el procedimiento a seguir para su presentación será el siguiente, salvo que existiendo la posibilidad de domiciliación bancaria del pago se haya acogido a la misma:

a) Se establecerá comunicación con la entidad de depósito que actúa como colaboradora en la gestión recaudatoria (Bancos, Cajas de Ahorro o Cooperativas de crédito) por vía telemática, de forma directa o a través de la Agencia Estatal de Administración Tributaria, o bien acudiendo a sus oficinas, para efectuar el ingreso correspondiente y facilitar los siguientes datos:

NIF de la persona que realiza la autoliquidación, en el modelo 210; del contribuyente en el modelo 213; o del adquirente obligado a retener, en el modelo 211. (Nueve caracteres).

Documento de ingreso o devolución:

Modelo 210. Impuesto sobre la Renta de no Residentes. No residentes sin establecimiento permanente.

Modelo 211. Impuesto sobre la Renta de no Residentes. Retención en la adquisición de bienes inmuebles a no residentes sin establecimiento permanente.

Modelo 213. Impuesto sobre la Renta de no Residentes. Gravamen Especial sobre Bienes Inmuebles de Entidades no Residentes.

Ejercicio fiscal (2 últimos dígitos).

Período: dos caracteres. Para el modelo 210 el valor es 1T, 2T, 3T y 4T o bien 0A (cero A); para los modelos 211 y 213 el valor es 0A (cero A).

Tipo de autoliquidación: «I» Ingreso.

Importe a ingresar (deberá ser mayor que cero).

La entidad colaboradora, una vez realizado el ingreso, asignará un Número de Referencia Completo (NRC) que generará informáticamente mediante un sistema criptográfico que relacione de forma unívoca el NRC con el importe ingresado.

Al mismo tiempo, remitirá o entregará, según la forma de transmisión de los datos, un recibo que contendrá los datos del recibo-justificante de pago (incluido el NRC) que se establecen en el artículo 3.3 de la Orden EHA/2027/2007, de 28 de junio, por la que se desarrolla parcialmente el Real Decreto 939/2005, de 29 de junio, por el que se aprueba el Reglamento General de Recaudación, en relación con las entidades de crédito que prestan el servicio de colaboración en la gestión recaudatoria de la Agencia Estatal de Administración Tributaria.

b) Una vez realizada la operación anterior y obtenido el NRC correspondiente se pondrá en comunicación con la sede electrónica de la Agencia Estatal de Administración Tributaria a través de Internet, dirección electrónica www.agenciatributaria.gob.es, y seleccionará el concepto fiscal y el tipo de autoliquidación a transmitir, e introducirá el NRC suministrado por la entidad colaboradora.

c) A continuación, se procederá a transmitir la autoliquidación que corresponda con un sistema de identificación y autenticación utilizando el certificado electrónico a que se refiere el artículo 12.1.b) de la presente orden.

Si transmite la autoliquidación una persona o entidad autorizada para presentar declaraciones en representación de terceras personas, deberá utilizar su propio certificado electrónico.

d) Serán de aplicación a los pagos telemáticos las disposiciones de la Resolución de 3 de junio de 2009, de la Dirección General de la Agencia Estatal de Administración Tributaria, sobre asistencia a los obligados tributarios y ciudadanos en su identificación telemática ante las Entidades colaboradoras con ocasión de la tramitación de procedimientos tributarios y, en particular, para el pago de deudas por el sistema de cargo en cuenta o mediante la utilización de tarjetas de crédito o débito.

Así, en el caso de pago mediante cargo en cuenta, la cuenta será de titularidad del ordenante de pago. No obstante, la cuenta de cargo podrá ser de titularidad de una persona diferente al ordenante del pago, bien la persona que realiza la autoliquidación (para el modelo 210), bien el adquirente (para el modelo 211), bien el contribuyente (para el modelo 213), siempre que en estos casos exista un apoderamiento expreso para este trámite específico incorporado en el Registro de Apoderamientos de la Agencia Estatal de Administración Tributaria, la entidad financiera se haya adherido a este procedimiento y se cumplan los demás requisitos previstos en la citada Resolución.

En el caso de que el pago se lleve a cabo mediante tarjeta, el ordenante deberá ser necesariamente titular de una tarjeta de crédito o débito emitida por la misma Entidad colaboradora a través de la cual se pretende efectuar el pago.

e) Si la autoliquidación es aceptada, la Agencia Estatal de Administración Tributaria devolverá en pantalla los datos de la autoliquidación de los modelos 210, 211 ó 213 según corresponda, validados con un código seguro de verificación de 16 caracteres, además de la fecha y hora de presentación.

En el supuesto de que la presentación fuese rechazada se mostrará en pantalla la descripción de los errores detectados. En este caso, se deberá proceder a subsanar los mismos en el formulario de entrada, o a repetir la presentación si el error fuese originado por otro motivo.

Se deberá imprimir y conservar la autoliquidación aceptada debidamente validada con el correspondiente código seguro de verificación.

2. Si el resultado de la autoliquidación es a devolver, tanto con solicitud de devolución como con renuncia a la misma, o cuota cero, se procederá como sigue:

a) Se conectará con la sede electrónica de la Agencia Estatal de Administración Tributaria a través de Internet, dirección electrónica www.agenciatributaria.gob.es, y seleccionará el concepto fiscal y el tipo de autoliquidación a transmitir.

b) A continuación, se procederá a transmitir la autoliquidación que corresponda con un sistema de identificación y autenticación utilizando el certificado electrónico a que se refiere el artículo 12.1.b) de la presente orden.

Si transmite la autoliquidación una persona o entidad autorizada para presentar declaraciones en representación de terceras personas, deberá utilizar su propio certificado electrónico.

c) Si la autoliquidación es aceptada, la Agencia Estatal de Administración Tributaria devolverá en pantalla los datos de la autoliquidación validada con un código seguro de verificación de 16 caracteres, además de la fecha y hora de presentación.

En el supuesto de que la presentación fuese rechazada, se mostrará en pantalla la descripción de los errores detectados. En este caso, se deberá proceder a subsanar los mismos en el formulario de entrada, o a repetir la presentación, si el error fuese originado por otro motivo.

Se deberá imprimir y conservar la autoliquidación aceptada, debidamente validada con el correspondiente código seguro de verificación.

3. Si el resultado de las autoliquidaciones correspondientes a los modelos 210, 211 y 213 es a ingresar y se presentan con solicitud de compensación, aplazamiento o fraccionamiento, será de aplicación lo previsto en los artículos 71 y siguientes de la Ley 58/2003, de 17 de diciembre, General Tributaria y 55 y siguientes del Reglamento General de Recaudación, aprobado por el Real Decreto 939/2005, de 29 de julio, y en los artículos 65 de la Ley General Tributaria y 44 y siguientes del Reglamento General de Recaudación, respectivamente.

El procedimiento de transmisión telemática de las declaraciones con solicitud de aplazamiento o fraccionamiento, reconocimiento de deuda con solicitud de compensación o simple reconocimiento de deuda será el previsto en los apartados anteriores, con la particularidad de que el presentador, al cumplimentar el formulario, hará constar la opción u opciones que ejercerá posteriormente respecto de la cantidad no ingresada. En ningún caso podrán simultanearse las opciones de aplazamiento o fraccionamiento y la de simple reconocimiento de deuda. Si la autoliquidación es aceptada, la Agencia Tributaria, a través de su Sede electrónica, devolverá en pantalla la declaración validada con un código seguro de verificación, la fecha y hora de la presentación y una clave de liquidación de diecisiete caracteres. Con dicha clave podrá solicitarse por vía electrónica compensación, aplazamiento o fraccionamiento del importe total de la declaración o autoliquidación, en el mismo momento de su obtención, o en un momento posterior, a través del procedimiento habilitado al efecto en la Sede electrónica de la Agencia Tributaria. En ningún caso, la presentación electrónica de la autoliquidación tendrá, por si misma, la consideración de solicitud de compensación, aplazamiento o fraccionamiento de deuda. Por ello, una vez terminada dicha presentación, el obligado tributario deberá presentar ante la Agencia Tributaria, por cualquiera de los medios previstos al efecto, la correspondiente solicitud de compensación, aplazamiento o fraccionamiento.

4. Cuando la autoliquidación se presente por vía telemática y, conforme a lo previsto en los artículos 7 y 9, deba acompañarse a la misma alguna documentación, podrán presentarse copias digitalizadas de dichos documentos a través del Registro Electrónico de la Agencia Estatal de Administración Tributaria, para lo cual deberá conectarse a la sede electrónica de la Agencia Estatal de Administración Tributaria a través de Internet, dirección electrónica https://www.agenciatributaria.gob.es y, dentro de la opción de Impuestos, a través de Procedimientos, Servicios y Trámites (Información y Registro), seleccionar la referida a los modelos correspondientes a los que se incorporará la documentación y se procederá a su envío.

En los términos de los artículos 35.2 de la Ley 11/2007, de 22 de junio, de acceso electrónico de los ciudadanos a los Servicios Públicos, y 48 del Real Decreto 1671/2009, de 6 de noviembre, por el que se desarrolla parcialmente la Ley 11/2007, de 22 de junio, de acceso electrónico de los ciudadanos a los Servicios Públicos, la Administración podrá requerir la exhibición del documento original.

5. El plazo para la presentación telemática de las autoliquidaciones correspondientes a los modelos 210, 211 y 213 será el previsto, con carácter general, en los artículos 5, 8.5 y 9.7, sin perjuicio de lo previsto en el número siguiente.

6. Podrá ser domiciliado el pago de la deuda tributaria resultante de las autoliquidaciones modelos 210 (salvo la correspondiente al tipo de renta 28, ganancias derivadas de la transmisión de bienes inmuebles) y 213, con los requisitos y procedimiento previstos en la Orden EHA/1658/2009, de 12 de junio, por la que se establecen el procedimiento y las condiciones para la domiciliación del pago de determinadas deudas cuya gestión tiene atribuida la Agencia Estatal de Administración Tributaria.

Los plazos de presentación telemática de estas autoliquidaciones con domiciliación del pago son los siguientes:

a) Modelo 210:

1.º En general: desde el día 1 al 15 de abril, julio, octubre o enero.

2.º En el caso de rentas imputadas de inmuebles urbanos, tipo de renta 02: desde el día 1 de enero hasta el 23 de diciembre.

b) Modelo 213: Desde el día 1 hasta el 25 del mes de enero.

7. Las personas o entidades autorizadas a presentar por vía telemática declaraciones en representación de terceras personas, de acuerdo con lo dispuesto en el Real Decreto 1065/2007, de 27 de julio, por el que se aprueba el Reglamento General de las actuaciones y procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, así como en la Orden HAC/1398/2003, de 27 de mayo, por la que se establecen los supuestos y condiciones en que podrá hacerse efectiva la colaboración social en la gestión de los tributos y se extiende ésta expresamente a la presentación telemática de determinados modelos de autoliquidación y otros documentos tributarios, podrán dar traslado a la Agencia Estatal de Administración Tributaria por esta vía de las órdenes de domiciliación que previamente le hubieran comunicado los obligados tributarios en cuyo nombre actúen.

En todo caso, incluso cuando transmita la autoliquidación un colaborador social, la cuenta designada para el adeudo de la domiciliación ha de ser necesariamente de titularidad del contribuyente, para el modelo 213, o de la persona que realiza la autoliquidación, para el modelo 210.

En el caso de autoliquidaciones modelo 210 con resultado a ingresar, se podrá presentar la autoliquidación, e ingresar la deuda tributaria resultante mediante una transferencia realizada desde el extranjero, con arreglo al siguiente procedimiento:

a) En el portal de Internet www.agenciatributaria.es de la Agencia Estatal de Administración Tributaria se accederá al formulario ajustado al modelo 210, cumplimentándose a continuación el contenido que corresponda y procediéndose a imprimir dicho formulario y su documento de ingreso con su número de justificante.

Al cumplimentar el formulario, debe tenerse en cuenta lo siguiente:

1.º Debe figurar como persona que realiza la autoliquidación el contribuyente.

2.º Debe identificarse la entidad financiera en el extranjero y, en su caso, la cuenta bancaria, desde la que se va a efectuar la transferencia.

b) A continuación, se realizará el pago de la deuda tributaria resultante de la autoliquidación mediante una transferencia bancaria, en euros, por el importe de dicha deuda, desde una entidad financiera en el extranjero.

La transferencia irá dirigida a la cuenta bancaria abierta en el Banco de España que se indicará en la dirección electrónica de la Agencia Estatal de Administración Tributaria al cumplimentar el formulario.

Al realizar la transferencia será requisito imprescindible que se haga constar como «Beneficiario» de la misma el número de justificante del documento de ingreso, obtenido al imprimir la autoliquidación, seguido de la expresión «-AEAT».

(Beneficiario: 250NNNNNNNNNN-AEAT).

Asimismo, en el campo «Concepto» se incluirán los siguientes datos, concatenados sin espacios y por este orden (entre paréntesis se indica la longitud de cada uno de ellos; los numéricos se rellenarán con ceros a la izquierda en caso necesario):

NIF (9), Modelo (3), Ejercicio (2), Anagrama (4), Periodo (2).

Donde NIF son los 9 dígitos del Número de Identificación Fiscal que tenga el contribuyente asignado en España o bien, si no dispusiera del mismo al cumplimentar el formulario, del Código identificativo, que se le expedirá en ese momento y que será válido a los solos efectos del procedimiento de presentación del modelo. El NIF asignado en España o, en su defecto, el Código identificativo asignado, deberá utilizarse en futuras presentaciones. El Modelo será siempre 210. El Ejercicio serán las 2 últimas cifras del ejercicio fiscal. El Anagrama sólo se utilizará para personas físicas, para personas jurídicas se rellenará con la palabra «JURI». En las instrucciones que se obtengan mediante el servicio de impresión se indicará el contenido concreto del campo «Concepto».

(Ejemplo de Concepto: XXXXXXXXX21011JURI0A).

c) Una vez recibido el ingreso y los datos relativos a la transferencia, mediante el número de justificante se asociará con la autoliquidación correspondiente.

d) La documentación que, en su caso, proceda adjuntar conforme al artículo 7, se enviará, junto con el ejemplar para la entidad colaboradora/Administración del documento de ingreso/devolución, en un sobre ordinario dirigido a la Oficina Nacional de Gestión Tributaria. En dicho sobre se hará constar el número de modelo de autoliquidación (modelo 210), así como la denominación y dirección del órgano antes citado

1. A los establecimientos permanentes a que se refiere el artículo 18.4 del texto refundido de la Ley del Impuesto sobre la Renta de no Residentes, que determinen el Impuesto conforme a lo dispuesto en la letra a), les serán de aplicación las normas sobre presentación de autoliquidaciones relativas a las rentas obtenidas sin mediación de establecimiento permanente contenidas en esta Orden, excepto la referente a la Delegación de la Agencia Estatal de Administración Tributaria competente para gestionar las autoliquidaciones, que será la correspondiente al domicilio fiscal del establecimiento permanente, sin perjuicio de la competencia de la Delegación Central de Grandes Contribuyentes y de las Unidades de Gestión de Grandes Empresas, cuando se trate de obligados tributarios adscritos a las mismas.

2. De acuerdo con lo establecido en el artículo 19.2 del texto refundido de la Ley del Impuesto sobre la Renta de no Residentes, en el caso de que se transfieran al extranjero rentas obtenidas por una entidad no residente a través de un establecimiento permanente, se utilizará para efectuar la autoliquidación e ingreso de esta imposición la autoliquidación, modelo 210, aprobada en el artículo 1.

Dichas autoliquidaciones se presentarán ante la Delegación de la Agencia Estatal de Administración Tributaria del domicilio fiscal del establecimiento permanente. No obstante, se presentarán ante la Unidad de Gestión de Grandes Empresas o ante la Delegación Central de Grandes Contribuyentes, en el caso de obligados tributarios adscritos a las mismas.

El plazo de presentación e ingreso será los veinte primeros días naturales de los meses de abril, julio, octubre o enero, según que la fecha de transferencia al extranjero de la rentas esté comprendida en el trimestre natural anterior.

3. El porcentaje a que se refiere el artículo 18.3.b).1.ª del texto refundido de la Ley del Impuesto sobre la Renta de no Residentes, será del 15 por 100.

Los contribuyentes no residentes sin establecimiento permanente que hubieran obtenido premios sujetos al Gravamen especial sobre los premios de determinadas loterías y apuestas, cuando hubieran ingresado en el Tesoro cantidades, o soportado retenciones a cuenta de ese gravamen especial, en cuantías superiores a las que se deriven de la aplicación de un convenio para evitar la doble imposición, podrán solicitar dicha aplicación y la devolución consiguiente mediante la autoliquidación modelo 210 aprobada en el artículo 1, en la forma, lugar, plazos y con la documentación establecidos para dicha autoliquidación.

1. En el caso de las entidades residentes en España autorizadas para ejercer la gestión colectiva de derechos de la propiedad intelectual, que hayan practicado retenciones aplicando el tipo de gravamen de la normativa interna y que realicen las autoliquidaciones del Impuesto sobre la Renta de no Residentes, modelo 210, con solicitud de devolución en aplicación de las disposiciones de un Convenio para evitar la doble imposición, relativas a rendimientos comprendidos en las liquidaciones de pagos efectuados por esas entidades a otras entidades de gestión colectiva de derechos de naturaleza similar residentes en otros países con las que hayan suscrito contratos de representación, recíproca o unilateral, se podrá utilizar un procedimiento especial de declaración y acreditación siempre que concurran las siguientes condiciones:

a) Los perceptores sean residentes, en el sentido del Convenio, del mismo país que la entidad de gestión colectiva extranjera.

b) Los rendimientos correspondientes a cada uno de dichos perceptores durante el año natural sean inferiores a 10.000 euros.

La cumplimentación del modelo 210, con solicitud de devolución, se efectuará con agrupación anual, haciendo constar las entidades residentes en España autorizadas para la gestión colectiva de derechos de propiedad intelectual que realizan la autoliquidación en su condición de retenedor, consignando en el apartado destinado al contribuyente a la entidad de gestión colectiva extranjera y señalando como código de tipo de renta el código específico que identifica este procedimiento especial.

2. A los efectos del cumplimiento de la normativa sobre documentación prevista en el apartado 1 del artículo 7 de esta Orden, en lugar de la citada en dicho apartado, podrán adjuntar los siguientes documentos:

a) Certificado emitido por la entidad de gestión colectiva extranjera que contenga la relación de perceptores, con indicación de que son residentes, en el sentido del Convenio, del mismo país del que es residente la entidad extranjera, el importe íntegro de los derechos correspondientes a cada uno de ellos y la suma de esos importes.

b) Certificado de residencia fiscal de la entidad extranjera expedido por las autoridades fiscales de su país. Este certificado tendrá una validez de un año a partir de su fecha de expedición.

Este procedimiento especial de acreditación se entenderá sin perjuicio de lo dispuesto en las Órdenes de desarrollo de los Convenios para evitar la doble imposición que estén vigentes en el momento del devengo, en las que se establezca, en el procedimiento de devolución, la utilización de un formulario específico o la aportación de un certificado de residencia fiscal. Asimismo, se entenderá sin perjuicio de la facultad de la Administración tributaria de exigir, en su caso, a cualquier beneficiario que perciba rendimientos comprendidos en estos pagos efectuados por entidades de gestión colectiva, la justificación de su derecho a la aplicación del Convenio mediante un certificado de residencia fiscal, expedido por las autoridades fiscales del país de residencia, donde conste que es residente en el sentido del Convenio.

1. Tratándose de ganancias exentas, tanto por normativa interna como por convenio, derivadas de la transmisión de derechos de suscripción procedentes de valores, se podrá utilizar un procedimiento especial de declaración y acreditación de acuerdo con las siguientes reglas:

a) En una misma autoliquidación modelo 210 de cuota cero podrán agruparse ganancias exentas obtenidas por contribuyentes que sean residentes del mismo país, procedentes de valores de un mismo emisor.

b) La persona que realiza la autoliquidación podrá ser bien un representante común a todos los contribuyentes o bien la entidad depositaria o gestora de los valores que tenga encomendado su depósito o gestión.

c) Las ganancias exentas correspondientes a cada uno de los contribuyentes durante el año natural sean inferiores a 500 euros por emisor.

Al cumplimentar la autoliquidación modelo 210 de cuota cero se tendrán en cuenta las siguientes particularidades: se marcará agrupación anual; se consignará el código de tipo de renta 36, código específico que identifica este procedimiento especial; en el apartado destinado a «Contribuyente», en el campo «Apellidos y nombre, razón social o denominación» se hará constar «PROCEDIMIENTO ARTÍCULO 18 ORDEN EHA/3316/2010» y en el campo «Residencia fiscal Código país» el que corresponda al de residencia de los contribuyentes, quedando el resto de campos de este apartado sin contenido; en el apartado «Pagador/retenedor/emisor/adquirente del inmueble» se hará constar al emisor de los valores.

2. A los efectos del cumplimiento de la normativa sobre documentación prevista en el artículo 7.1 de esta Orden, en lugar de la citada en dicho apartado podrá adjuntarse un certificado emitido por el representante o la entidad depositaria o gestora que contenga la relación de contribuyentes, con indicación de los siguientes datos: el país de residencia de los contribuyentes, el importe obtenido por la venta de los derechos de suscripción correspondiente a cada uno de ellos y la suma de esos importes. Asimismo, debe contener una manifestación expresa de que dispone de las declaraciones formuladas por cada contribuyente incluido en la relación alegando su condición de residente fiscal en el país de residencia consignado en la autoliquidación.

3. Si la persona que realiza la autoliquidación es la entidad depositaria o gestora de los valores no será preciso adjuntar la documentación a la autoliquidación y bastará con que la conserven a disposición de la Administración Tributaria durante el período de prescripción.

4. Este procedimiento especial de acreditación se entenderá sin perjuicio de la facultad de la Administración tributaria de exigir, en su caso, a cualquier contribuyente incluido en la relación citada en el número 2 anterior la justificación de su derecho a la aplicación de exención mediante un certificado de residencia fiscal expedido por las autoridades fiscales del país de residencia.

A efectos de cumplimentar las autoliquidaciones que se aprueban en la presente Orden, las operaciones efectuadas en unidad monetaria distinta del euro deberán convertirse en esta última moneda, aplicando el tipo de cambio oficial publicado por el Banco Central Europeo y comunicado al Banco de España conforme a lo dispuesto en el artículo 36 de la Ley 46/1998, de 17 de diciembre, sobre introducción del euro, en la fecha en que se hubiesen devengado los ingresos o producidos los gastos correspondientes. Si en dicha fecha no se hubiera publicado oficialmente el tipo de cambio, se tomará el último tipo de cambio oficial publicado con anterioridad.

Si no existe tipo de cambio oficial, se tomará como referencia el valor de mercado de la unidad monetaria.

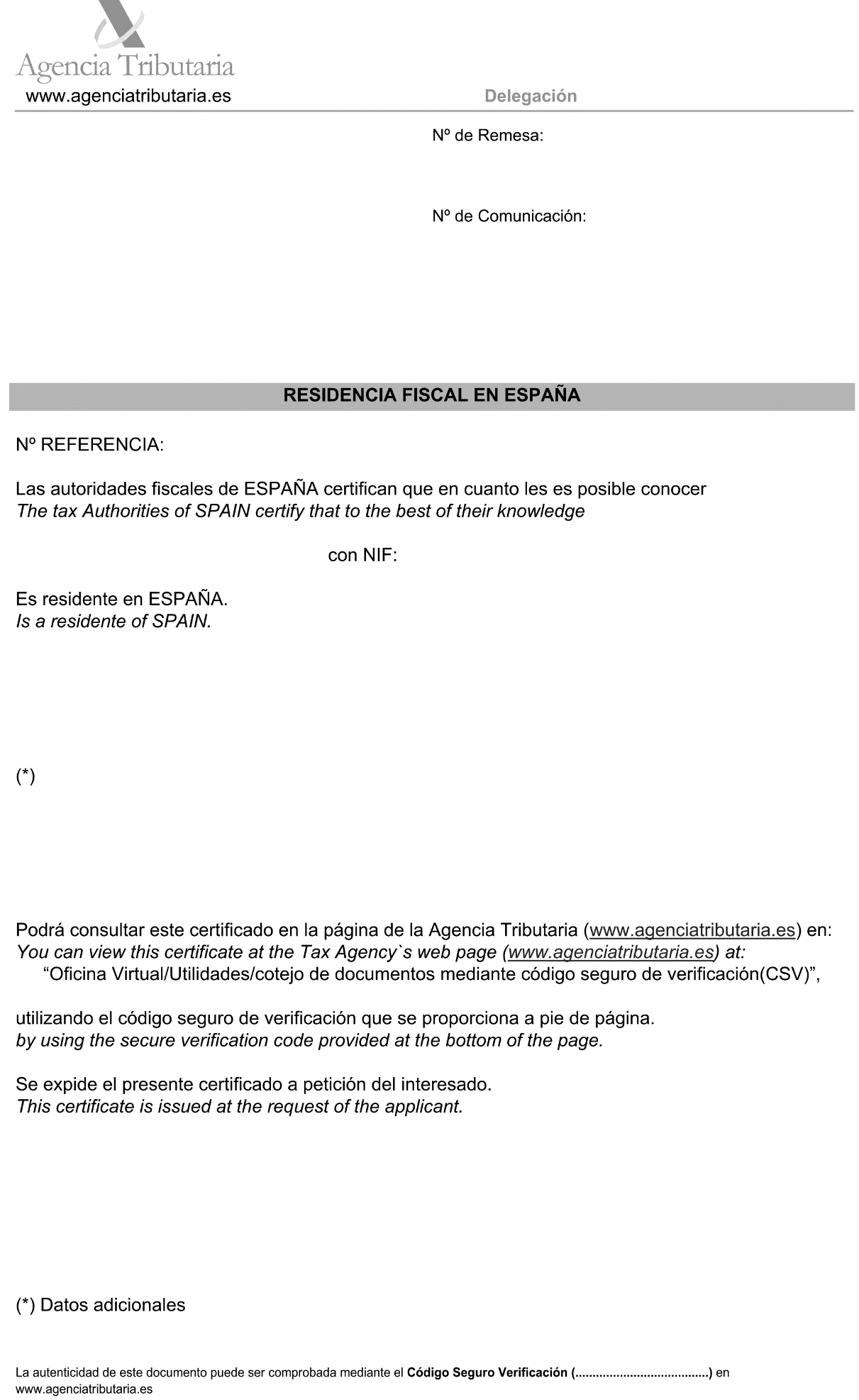

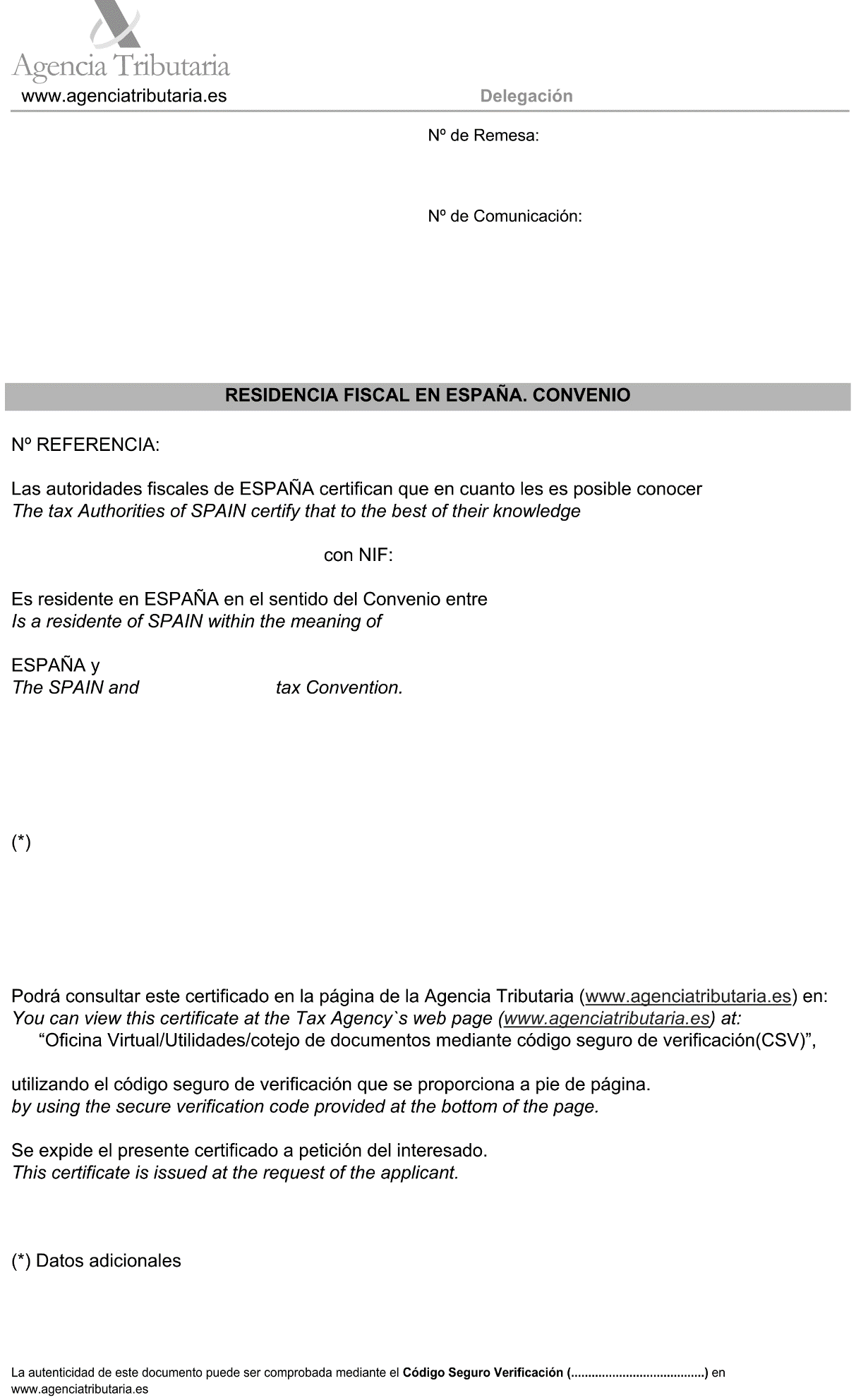

1. Los contribuyentes del Impuesto sobre la Renta de las Personas Físicas, definidos en el artículo 8 de la Ley 35/2006, de 28 de noviembre, del Impuesto sobre la Renta de las Personas Físicas y de modificación parcial de los de las leyes de los Impuestos sobre Sociedades, sobre la Renta de no Residentes y sobre el Patrimonio, así como los sujetos pasivos del Impuesto sobre Sociedades considerados residentes conforme al artículo 8 del texto refundido de la Ley del Impuesto sobre Sociedades, aprobado por el Real Decreto Legislativo 4/2004, de 5 de marzo, podrán solicitar la certificación de su residencia fiscal en territorio español.

Estos certificados se utilizarán cuando se deba acreditar la residencia fiscal en España ante Administraciones Tributarias de otros países o territorios o ante pagadores u otros operadores económicos en el exterior.

Asimismo, se utilizarán para acreditar la sujeción al Impuesto sobre la Renta de las Personas Físicas o al Impuesto sobre Sociedades por aquellos contribuyentes o sujetos pasivos que vayan a transmitir mediante contraprestación un bien inmueble situado en España, a que se refiere el artículo 14.2.a) del Reglamento del Impuesto sobre la Renta de no Residentes, aprobado por el Real Decreto 1776/2004, de 30 de julio.

2. Los modelos de certificado de residencia fiscal que expedirán las oficinas gestoras serán los que figuran en los anexos IV y V de la presente Orden. El anexo IV, «Certificado de residencia fiscal en España» se expedirá para acreditar, en general, la residencia en territorio español. El anexo V, «Certificado de residencia en España. Convenio», se emitirá para acreditar la condición de residente en España a los efectos de las disposiciones de un Convenio para evitar la doble imposición suscrito por España.

3. Adicionalmente, se podrá solicitar que se haga constar en los certificados que el contribuyente o sujeto pasivo ha puesto en conocimiento de la Administración tributaria española la obtención de una renta, cuya descripción deberá ser facilitada por el interesado, en un determinado país o territorio.

En particular, cuando la solicitud se realice por contribuyentes del Impuesto sobre la Renta de las Personas Físicas a efectos de la aplicación de la exoneración de la retención prevista en el artículo 13.1.b) de la Directiva 2003/48/CE del Consejo, de 3 de junio, en materia de fiscalidad de los rendimientos del ahorro en forma de pago de intereses, o en los Acuerdos o Convenios a que se refiere el artículo 17 de la citada Directiva, deberán facilitarse los siguientes datos:

a) Nombre, dirección y número de identificación fiscal del perceptor.

b) Nombre y dirección de la persona o entidad que abone las rentas.

c) Número de cuenta del perceptor de las rentas o, en su defecto, la identificación del crédito.

En el certificado que se expida a estos efectos, se harán constar, en el apartado previsto para los datos adicionales:

Si los rendimientos se obtienen en Austria, Bélgica o Luxemburgo, la expresión:

«A efectos de la aplicación de la exoneración de la retención prevista en el artículo 13.1.b) de la Directiva 2003/48/CE, del Consejo, de 3 de junio, en materia de fiscalidad de los rendimientos del ahorro en forma de pago de intereses.»

Si los rendimientos se obtienen en territorios dependientes o asociados a otros Estados miembros o en otros Estados que, conforme a los Acuerdos o Convenios a que se refiere el artículo 17 de la Directiva, implanten la retención y un procedimiento de evitarla mediante este tipo de certificado, la expresión:

«A efectos de la aplicación de la exoneración de la retención prevista en los Acuerdos o Convenios a que se refiere el artículo 17 de la Directiva 2003/48/ CE, del Consejo, de 3 de junio, en materia de fiscalidad de los rendimientos del ahorro en forma de pago de intereses.»

Los datos de las letras a), b) y c) antes mencionadas.

Que el certificado será válido por un período de tres años.

4. Cuando deba acreditarse la sujeción al Impuesto sobre la Renta de las Personas Físicas o al Impuesto sobre Sociedades, por aquellos contribuyentes o sujetos pasivos que vayan a transmitir mediante contraprestación un bien inmueble situado en España, o cuando se requiera acreditar tales circunstancias ante una Administración tributaria extranjera, se podrá solicitar que, en el espacio para datos adicionales, se incluyan las expresiones:

«Está sujeto al Impuesto sobre la Renta de las Personas Físicas» o «Está sujeto al Impuesto sobre Sociedades»

5. Cuando una Administración Fiscal extranjera exija a los contribuyentes o sujetos pasivos que la acreditación de la residencia fiscal en territorio español se consigne en un formulario propio, podrá accederse a cumplimentar la certificación que contenga dicho formulario siempre que el contenido de la certificación sea equivalente al de los modelos que figuran en los anexos IV y V.

Si el documento extranjero que se presente para incorporar la certificación no viene expresado en castellano u otra lengua oficial en territorio español, podrá solicitarse al interesado una traducción del mismo.

6. El órgano de gestión competente para expedir la certificación será la Administración o Delegación de la Agencia Estatal de Administración Tributaria que corresponda al domicilio fiscal del interesado. No obstante, tratándose de obligados tributarios adscritos a la Delegación Central de Grandes Contribuyente o a las Unidades de Gestión de Grandes Empresas, la competencia será de dicha Delegación o Unidades, según corresponda.

7. La solicitud podrá realizarse por medios telemáticos o en soporte papel. La certificación será expedida en el mismo soporte, papel o electrónico, en que sea solicitada por el interesado.

8. La solicitud, en soporte papel, contendrá, al menos, los siguientes datos: