Este texto consolidado es de carácter informativo y no tiene valor jurídico.

Este texto consolidado es de carácter informativo y no tiene valor jurídico.Norma derogada, salvo la disposición adicional 7 y final 4, por la disposición derogatoria única.23 del Real Decreto Legislativo 8/2015, de 30 de octubre, Ref. BOE-A-2015-11724. con efectos de 2 de enero de 2016.

JUAN CARLOS I

REY DE ESPAÑA

A todos los que la presente vieren y entendieren.

Sabed: Que las Cortes Generales han aprobado y Yo vengo en sancionar la siguiente ley.

PREÁMBULO

I

El Régimen Especial Agrario de la Seguridad Social, regulado fundamentalmente a través del texto refundido de la legislación de la Seguridad Social agraria, aprobado por el Decreto 2123/1971, de 23 de julio, y del Reglamento general de dicho régimen, aprobado por el Decreto 3772/1972, de 23 de diciembre, está formado en la actualidad, únicamente, por trabajadores por cuenta ajena, desde la integración de los trabajadores agrarios por cuenta propia en el Régimen Especial de los Trabajadores por Cuenta Propia o Autónomos, el 1 de enero de 2008.

No obstante, y al igual que ocurría en relación con estos últimos trabajadores, tal regulación ha quedado en buena medida obsoleta y no se adecua ya a los cambios laborales, económicos, sociales y demográficos experimentados en el sector agrario español y su mercado de trabajo, produciendo importantes desajustes en la protección social de los trabajadores agrarios por cuenta ajena, que impiden su plena equiparación a la percibida por aquellos que prestan sus servicios en otros sectores económicos.

Además, en el seno del Régimen Especial Agrario no se han detectado incentivos para el incremento de la productividad agraria y el desarrollo de nuevas iniciativas, que requieren contar con una mano de obra suficientemente motivada para arraigarse en la tierra, de manera que se evite la situación actual, en la que muchos proyectos emprendedores pueden verse en peligro por la falta de trabajadores cualificados.

II

De esta problemática, y con fundamento en la recomendación del Pacto de Toledo de 1995 sobre simplificación de los regímenes de la Seguridad Social, se hizo eco el Acuerdo sobre medidas en materia de Seguridad Social, suscrito el 13 de julio de 2006 entre el Gobierno y los agentes sociales, en el que se realizó un diagnóstico de la realidad del sector agrario y se articuló un plan de actuaciones paulatinas y progresivas dirigido a modernizar y adecuar el marco de protección social de los trabajadores agrarios por cuenta ajena, a cuyo fin se acordó su integración en el Régimen General de la Seguridad Social y la creación, dentro de éste, de un sistema especial que permitiera avanzar en la efectiva equiparación de las prestaciones para los trabajadores y que evitara un incremento de costes perjudicial para la competitividad y el empleo de las explotaciones agrarias, con un amplio período transitorio de adaptación y el establecimiento de beneficios en materia de cotización para incentivar la estabilidad en el empleo y la mayor duración de los contratos, con el objetivo de hacer compatible la mejora de las prestaciones de los trabajadores y la contención de los costes empresariales.

De esa forma, quedaron concretadas las pautas básicas de una integración para la cual se han venido dando pasos concretos en los últimos años, a fin de preparar una transición fluida hacia el nuevo modelo y entre las que destacan:

a) Los incrementos producidos en las bases de cotización de los trabajadores por cuenta ajena agrarios a través del Real Decreto-ley 3/2004, de 25 de junio, y de las Leyes de Presupuestos Generales del Estado de ejercicios posteriores, dirigidos a facilitar la puesta en marcha de los nuevos mecanismos de cotización previstos y el reforzamiento de los niveles de cobertura del colectivo afectado.

b) La incorporación de los trabajadores agrarios por cuenta propia al Régimen Especial de los Trabajadores por Cuenta Propia o Autónomos, llevada a cabo por la Ley 18/2007, de 4 de julio, que ha constituido un paso previo esencial para garantizar el éxito de las iniciativas previstas para los trabajadores por cuenta ajena, ya que se ha reforzado la viabilidad y perspectivas de futuro de las explotaciones agrarias, creando un nuevo marco de oportunidades para dinamizar el mercado de trabajo y la generación de empleo en el sector.

c) El establecimiento, mediante las Leyes 2/2008, de 23 de diciembre, de Presupuestos Generales del Estado para el año 2009, 26/2009, de 23 de diciembre, de Presupuestos Generales del Estado para el año 2010, y 39/2010, de 22 de diciembre, de Presupuestos Generales del Estado para el año 2011, de unas modalidades de cotización y de reducciones para el Régimen Especial Agrario que, además de adelantar los beneficios contemplados en esta ley, ha dotado de un tratamiento más uniforme al período de cotización previo a la integración de dicho régimen en el Régimen General de la Seguridad Social.

Sentadas esas premisas y como fruto del diálogo social, se procede ahora a culminar lo previsto en el Acuerdo de 13 de julio de 2006 mediante la integración de los trabajadores agrarios por cuenta ajena en el Régimen General, integración que ha de llevarse a cabo mediante una norma con rango de ley al estar el Régimen Especial Agrario regulado por una disposición de idéntica jerarquía.

Asimismo, la elaboración del Proyecto de Ley es resultado del diálogo social con las organizaciones profesionales más representativas del sector agrario.

En definitiva, esta Ley deriva de las recomendaciones del Pacto de Toledo, desde su origen, que ya atisbaba como un obstáculo que dificultaba la sostenibilidad del Sistema de Pensiones, la diversidad de Regímenes Especiales, resultando necesario reducirlos a dos: uno para los trabajadores por cuenta ajena y otro para los trabajadores autónomos.

III

De acuerdo con lo indicado, los objetivos básicos de esta ley son los siguientes:

a) La integración en el Régimen General de la Seguridad Social de los trabajadores por cuenta ajena incluidos en el Régimen Especial Agrario de la Seguridad Social, así como de los empresarios a los que prestan sus servicios.

b) La creación de un Sistema Especial para Trabajadores por Cuenta Ajena Agrarios en el cual, manteniendo el ámbito subjetivo de aplicación existente en el Régimen Especial Agrario con exclusión de los requisitos de habitualidad y medio fundamental de vida, se afiancen las garantías de empleo y de cobertura de los trabajadores agrarios por cuenta ajena a través de un nuevo modelo de cotización y de protección, dentro de un contexto de impulso de la creación de riqueza en el sector.

IV

La ley consta de seis artículos, siete disposiciones adicionales, una disposición transitoria, una disposición derogatoria y seis disposiciones finales.

En el artículo 1 se procede a integrar en el Régimen General de la Seguridad Social, desde la entrada en vigor de esta ley, a los trabajadores por cuenta ajena del Régimen Especial Agrario de la Seguridad Social y a los empresarios a los que prestan sus servicios, también incluidos en este último régimen, previéndose asimismo idéntica integración respecto a los trabajadores y empresarios que en el futuro desempeñen actividades agrarias así como la lógica aplicación al colectivo integrado de las normas reguladoras del Régimen General, sin perjuicio de las particularidades contempladas al respecto en esta norma legal.

El artículo 2 crea el Sistema Especial para Trabajadores por Cuenta Ajena Agrarios dentro del Régimen General de la Seguridad Social, en el que dichos trabajadores podrán quedar incluidos tanto durante los períodos en que efectúen labores agrarias como durante los períodos de inactividad en tales labores, para lo que se exigirá, con carácter general, la realización de un mínimo de 30 jornadas reales en un período continuado de 365 días. En este mismo artículo también se contemplan los supuestos que determinarán la exclusión de los trabajadores agrarios del citado Sistema Especial durante los períodos de inactividad y las condiciones para la reincorporación al mismo, así como los efectos de una y otra.

Como peculiaridad del encuadramiento de los trabajadores agrarios por cuenta ajena en el Régimen General, en el artículo 3 se contempla un plazo especial de presentación de las solicitudes de alta de los mismos cuando no resulte posible dicha presentación con carácter previo al comienzo de su prestación de servicios, pudiendo realizarse en tal caso hasta las 12 horas del día de inicio de dicha prestación.

En el artículo 4 se recogen las particularidades relativas a la cotización en el Sistema Especial creado por la presente ley, consistentes, fundamentalmente, en la distinción entre los períodos de actividad, en los que las bases de cotización, tanto mensuales como diarias, se determinarán igual que en el Régimen General, y los períodos de inactividad, en los que, con arreglo a la fórmula que se determine legalmente, se cotizará por la base mínima del grupo 7 de cotización vigente en cada momento, con aplicación, en ambos períodos, de los tipos de cotización fijados en este precepto.

También se fijan unas condiciones especiales de cotización respecto a los trabajadores agrarios por cuenta ajena por los conceptos de recaudación conjunta con la Seguridad Social, entre los que se incluye por vez primera la Formación Profesional, así como en las situaciones de incapacidad temporal, maternidad, paternidad, riesgo durante el embarazo y riesgo durante la lactancia natural, previéndose igualmente que no será de aplicación en este Sistema Especial el incremento de la cuota previsto para los contratos temporales de duración inferior a siete días, en atención a las circunstancias y condiciones de trabajo en el sector agrario.

El artículo 5 regula los distintos supuestos de responsabilidad en el ingreso de las cuotas dentro del Sistema Especial para Trabajadores por Cuenta Ajena Agrarios, distinguiendo para ello entre los períodos de actividad y de inactividad y las situaciones indicadas en el párrafo anterior, de percepción de subsidios de la Seguridad Social.

El artículo 6 se refiere a las peculiaridades de la acción protectora en el repetido Sistema Especial, que afectan a las condiciones para el reconocimiento del derecho a las prestaciones económicas, al ámbito de la acción protectora durante los períodos de inactividad, a las condiciones para acceder a la jubilación anticipada prevista en el artículo 161 bis.2 del texto refundido de la Ley General de la Seguridad Social, a la cuantía de la prestación económica por incapacidad temporal derivada de enfermedad común y a las lagunas de cotización, remitiéndose a lo previsto en la disposición adicional tercera respecto a la protección por desempleo.

La disposición adicional primera establece unas condiciones especiales de inclusión en el nuevo Sistema Especial para Trabajadores por Cuenta Ajena Agrarios respecto a aquellos que provengan del Régimen Especial Agrario de la Seguridad Social, que afectan al requisito general de las jornadas reales necesarias para permanecer en dicho Sistema. En tal sentido, la exclusión de estos trabajadores del referido Sistema Especial por falta de actividad agraria vendrá determinada por parámetros similares a los del citado régimen especial, extinguido en virtud de esta ley.

En atención a las especiales circunstancias del sector agrario y respecto a la cotización durante los períodos de actividad en el nuevo Sistema Especial, la disposición adicional segunda permite la aplicación paulatina de las bases máximas y del tipo de cotización a cargo del empresario, previendo también el establecimiento de beneficios en la cotización y otras peculiaridades en la materia hasta la plena efectividad de lo dispuesto en el artículo 4 de esta ley.

En la disposición adicional tercera se regula el alcance de la protección por desempleo de los trabajadores incluidos en el Sistema Especial creado por esta ley, así como las condiciones de la cotización a la Seguridad Social durante la misma, en armonía con las particularidades que sobre la materia se establecen en el artículo 4 y en la disposición adicional segunda del presente texto legal.

Por su parte, la disposición adicional cuarta contempla la posibilidad de que los trabajadores agrarios por cuenta ajena contratados a tiempo parcial coticen de forma proporcional a la parte de jornada que realicen, remitiéndose a las condiciones y términos que para ello se determinen reglamentariamente.

La disposición adicional quinta se refiere a la posible actualización del tipo de cotización por Formación Profesional, a efectos de la cual podrán tenerse en cuenta las propuestas formuladas al respecto por la correspondiente mesa de dialogo social.

A su vez, en la disposición adicional sexta se prevé la posibilidad de actualizar cada tres años las reducciones en la cotización establecidas en esta ley mediante las futuras Leyes de Presupuestos Generales del Estado, en función de la evolución del índice de precios al consumo experimentado en tales períodos de tiempo.

La disposición adicional séptima se refiere a la compatibilidad de las labores agrarias esporádicas con la pensión de jubilación del Sistema Especial que se crea en esta Ley.

En aras de una correcta integración de regímenes, mediante la disposición transitoria única se consideran efectuadas en el Régimen General las cotizaciones del Régimen Especial Agrario relativas a los trabajadores por cuenta ajena que son objeto de integración por esta ley, tanto a efectos de poder causar derecho a prestaciones como para calcular la cuantía de éstas.

La disposición derogatoria única deja sin vigor cuantas normas de igual o inferior rango se opongan a ella y de forma expresa, por una parte, el texto refundido de la legislación de la Seguridad Social agraria, aprobado por el Decreto 2123/1971, de 23 de julio, y, por otra parte, un conjunto de preceptos correspondientes a normas reglamentarias reguladoras de la protección y cotización por desempleo que se han visto afectadas por esta ley.

La disposición final primera aborda la reforma de una serie de preceptos del texto refundido de la Ley General de la Seguridad Social relativos a los trabajadores agrarios, tanto por cuenta ajena como por cuenta propia, a efectos de su adaptación a la integración regulada en esta ley y a la efectuada por la Ley 18/2007, de 4 de julio, así como a determinadas medidas en materia de Seguridad Social contenidas en la Ley 20/2007, de 11 de julio, del Estatuto del trabajo autónomo.

En la disposición final segunda se recoge el título competencial que habilita al Estado para dictar esta ley, contenido en el artículo 149.1.17.ª de la Constitución Española.

La disposición final tercera contiene las habilitaciones necesarias para el desarrollo y aplicación de esta ley.

A su vez, la disposición final cuarta contiene una habilitación específica al Gobierno para extender gradualmente la protección por desempleo de nivel asistencial a los trabajadores agrarios por cuenta ajena con contrato temporal o eventuales.

La disposición final quinta también posibilita que, por vía reglamentaria, determinados trabajos agrarios actualmente encuadrados en el Régimen General queden incluidos en el Sistema Especial creado por la presente ley, con sujeción a los requisitos contenidos en ésta y sin que tal inclusión suponga merma alguna para los derechos sociales de los trabajadores afectados.

Por último, la disposición final sexta fija la entrada en vigor de la ley en el día 1 de enero de 2012.

1. Quedan integrados en el Régimen General de la Seguridad Social los trabajadores por cuenta ajena que figuren incluidos en el Régimen Especial Agrario de la Seguridad Social en la fecha de entrada en vigor de la presente ley, así como los empresarios a los que presten sus servicios.

Asimismo, quedarán integrados en el Régimen General de la Seguridad Social los trabajadores por cuenta ajena que, en lo sucesivo, realicen labores agrarias, sean propiamente agrícolas, forestales o pecuarias o sean complementarias o auxiliares de las mismas en explotaciones agrarias, así como los empresarios a los que presten sus servicios, en los términos que reglamentariamente se establezcan.

2. A los empresarios y trabajadores señalados en el apartado anterior les será de aplicación la normativa vigente en el Régimen General de la Seguridad Social, sin perjuicio de las peculiaridades establecidas en la presente ley.

1. Se establece, dentro del Régimen General de la Seguridad Social, el Sistema Especial para Trabajadores por Cuenta Ajena Agrarios, en el que quedarán incluidos los trabajadores por cuenta ajena a que se refiere el artículo 1.1 desde la fecha de inicio de su prestación de servicios, que coincidirá con la de su alta en el citado régimen.

2. La inclusión en dicho Sistema Especial determinará la obligación de cotizar, en los términos señalados en los artículos 4 y 5, tanto durante los períodos de actividad por la realización de labores agrarias como durante los períodos de inactividad en dichas labores, con el consiguiente alta en el Régimen General de la Seguridad Social y con arreglo a lo dispuesto en los apartados siguientes.

A los efectos indicados en el párrafo anterior, se entenderá que existen períodos de inactividad dentro de un mes natural cuando el número de jornadas reales en él realizadas sea inferior al 76,67 por ciento de los días naturales en que el trabajador figure incluido en el Sistema Especial en dicho mes.

Sin perjuicio de lo señalado en el párrafo anterior, no existirán períodos de inactividad dentro del mes natural cuando el trabajador realice en él, para un mismo empresario, un mínimo de 5 jornadas reales semanales en cumplimiento de lo establecido en el convenio colectivo que resulte de aplicación.

3. Para quedar incluido en el Sistema Especial durante los períodos de inactividad serán requisitos necesarios que el trabajador haya realizado un mínimo de 30 jornadas reales en un período continuado de 365 días y que solicite expresamente la inclusión dentro de los tres meses naturales siguientes al de la realización de la última de dichas jornadas.

Una vez cumplidos los requisitos señalados en el párrafo anterior, la inclusión en el Sistema Especial y la cotización al mismo durante los períodos de inactividad tendrán efectos a partir del día primero del mes siguiente a aquel en que se haya presentado la solicitud de inclusión.

4. A los efectos previstos en los apartados anteriores, se computarán todas las jornadas reales efectuadas por el trabajador en el período indicado, incluidas las prestadas en un mismo día para distintos empresarios.

A efectos del cumplimiento del requisito establecido en el apartado 3, se asimilarán a jornadas reales los días en que los trabajadores se encuentren en las situaciones de incapacidad temporal derivada de contingencias profesionales, maternidad, paternidad, riesgo durante el embarazo y riesgo durante la lactancia natural, procedentes de un período de actividad en este Sistema Especial; los períodos de percepción de prestaciones por desempleo de nivel contributivo en este Sistema Especial, así como los días en que aquéllos se encuentren en alta en algún régimen de la Seguridad Social como consecuencia de programas de fomento de empleo agrario.

5. La exclusión del Sistema Especial para Trabajadores por Cuenta Ajena Agrarios durante los períodos de inactividad, con la consiguiente baja en el Régimen General, podrá producirse:

a) A solicitud del trabajador, en cuyo caso los efectos de la exclusión tendrán lugar desde el día primero del mes siguiente al de la presentación de aquélla ante la Tesorería General de la Seguridad Social.

b) De oficio por la Tesorería General de la Seguridad Social, en los siguientes supuestos:

1.º Cuando el trabajador no realice un mínimo de 30 jornadas de labores agrarias en un período continuado de 365 días, computados desde el siguiente a aquel en que finalice el período anterior.

Los efectos de la exclusión, en este supuesto, tendrán lugar desde el día primero del mes siguiente al de la notificación de la resolución por la que se acuerde aquélla.

2.º Por falta de abono de las cuotas correspondientes a períodos de inactividad durante dos mensualidades consecutivas.

Los efectos de la exclusión, en este supuesto, tendrán lugar desde el día primero del mes siguiente a la segunda mensualidad no ingresada, salvo que el trabajador se encuentre, en esa fecha, en situación de incapacidad temporal, maternidad, paternidad, riesgo durante el embarazo o riesgo durante la lactancia natural, en cuyo caso tales efectos tendrán lugar desde el día primero del mes siguiente a aquel en que finalice la percepción de la correspondiente prestación económica, de no haberse abonado antes las cuotas debidas.

La exclusión a que se refiere este apartado no impedirá que, en caso de nuevos períodos de actividad en las labores agrarias, los trabajadores queden incluidos en el Sistema Especial durante los días en que presten sus servicios, con las consiguientes altas y bajas en el Régimen General y la cotización que corresponda por tales períodos.

6. De haberse procedido a la exclusión del Sistema Especial durante los períodos de inactividad por alguna de las causas señaladas en el apartado anterior, procederá la reincorporación en él cuando los trabajadores por cuenta ajena agrarios cumplan los siguientes requisitos:

a) Haber realizado un mínimo de 30 jornadas reales dentro del período continuado de 365 días anteriores a la fecha de efectos del reinicio de la cotización por períodos de inactividad.

Este requisito no será exigible cuando el trabajador solicite su reincorporación en el Sistema Especial tras haber quedado excluido del mismo voluntariamente, con ocasión del desempeño de otra actividad que hubiera determinado su alta en cualquier régimen de la Seguridad Social o de encontrarse en una situación asimilada a la de alta que hubiera resultado computable para acceder a cualquiera de las prestaciones comprendidas en la acción protectora a que se refiere el artículo 6.2. Para ello, deberá presentarse la solicitud correspondiente dentro de los tres meses siguientes a la fecha de efectos de la baja en la citada actividad o de la extinción de la situación asimilada antes señalada.

b) Estar al corriente en el ingreso de las cuotas correspondientes a períodos de inactividad.

Los efectos de la reincorporación en el Sistema Especial, a efectos de la cotización durante los períodos de inactividad, tendrán lugar:

1.º Cuando la exclusión se hubiera producido voluntariamente, desde el día primero del mes siguiente al de la presentación de la solicitud de reincorporación por parte del trabajador.

En el supuesto de que el trabajador provenga de una situación de alta por otra actividad o de una situación asimilada a la de alta y solicite su reincorporación dentro de los tres meses antes señalados, podrá optar porque sus efectos tengan lugar bien desde la fecha de efectos de la baja por esa otra actividad o de la extinción de dicha situación asimilada o bien desde el día primero del mes siguiente al de presentación de la solicitud.

2.º Cuando la exclusión se hubiera producido de oficio por incumplimiento del requisito relativo a la realización del mínimo de jornadas reales exigido, desde el día primero del mes siguiente al del cumplimiento de dicho requisito.

3.º Cuando la exclusión se hubiera producido de oficio por falta de ingreso de la cotización correspondiente a los períodos de inactividad, desde el día primero del mes siguiente al de la presentación de la solicitud de reincorporación salvo que el trabajador opte porque los efectos tengan lugar desde el día primero del mes de ingreso de las cuotas debidas.

La afiliación y las altas, bajas y variaciones de datos de los trabajadores agrarios por cuenta ajena se tramitarán en los términos, plazos y condiciones establecidos en el Régimen General de la Seguridad Social.

Sin perjuicio de lo previsto en el párrafo anterior, si se contrata a trabajadores eventuales o fijos discontinuos el mismo día en que comiencen su prestación de servicios, las solicitudes de alta podrán presentarse hasta las 12 horas de dicho día, cuando no haya sido posible formalizarse con anterioridad al inicio de dicha jornada. No obstante, si la jornada de trabajo finaliza antes de las 12 horas, las solicitudes de alta deberán presentarse, antes de la finalización de esa jornada.

La cotización correspondiente a los trabajadores agrarios por cuenta ajena y a los empresarios a los que presten sus servicios se regirá por la normativa vigente en el Régimen General de la Seguridad Social, con las particularidades que se establecen en los apartados siguientes.

1. A efectos de la cotización a la Seguridad Social en el Sistema Especial para Trabajadores por Cuenta Ajena Agrarios, se distinguirá entre los períodos de actividad y de inactividad:

a) Durante los períodos de actividad se aplicarán las siguientes reglas:

1.ª La cotización podrá efectuarse, a opción del empresario, por bases diarias, en función de las jornadas reales realizadas, o por bases mensuales. De no ejercitarse expresamente dicha opción por el empresario, se entenderá que el mismo ha elegido la modalidad de bases mensuales de cotización.

La modalidad de cotización por bases mensuales resultará obligatoria para los trabajadores agrarios por cuenta ajena con contrato indefinido, sin incluir entre ellos a los que presten servicios con carácter fijo discontinuo, respecto a los cuales tendrá carácter opcional.

2.ª Las bases de cotización por contingencias comunes y profesionales de los trabajadores por cuenta ajena agrarios se determinarán conforme a lo establecido en el artículo 109 del texto refundido de la Ley General de la Seguridad Social, aprobado por el Real Decreto Legislativo 1/1994, de 20 de junio.

Cuando la cotización se efectúe por bases diarias, lo establecido en el párrafo anterior se entenderá referido a cada jornada real realizada, sin que pueda ser inferior a la base mínima diaria de cotización que se establezca legalmente.

3.ª Los tipos de cotización aplicables durante los periodos de actividad serán los siguientes:

Para la cotización por contingencias comunes, el 28,30 por ciento, siendo el 23,60 por ciento a cargo del empresario y el 4,70 por ciento a cargo del trabajador.

No obstante lo anterior, la cotización a cargo del empresario será objeto de minoración mediante las reducciones y procedimientos previstos en la disposición adicional segunda, de forma que el tipo efectivo no resulte superior al 15,50 por ciento.

Para la cotización por contingencias de accidentes de trabajo y enfermedades profesionales, se aplicarán los tipos de cotización de la tarifa de primas aprobada por la disposición adicional cuarta de la Ley 42/2006, de 28 de diciembre, de Presupuestos Generales del Estado para 2007, siendo las primas resultantes a cargo exclusivo del empresario.

b) Durante los períodos de inactividad, la cotización tendrá carácter mensual y correrá a cargo exclusivo del trabajador, calculándose mediante la fórmula que se determine en la correspondiente Ley de Presupuestos Generales del Estado.

La base de cotización aplicable será la base mínima vigente en cada momento, por contingencias comunes, correspondiente al grupo 7 de la escala de grupos de cotización del Régimen General de la Seguridad Social.

El tipo de cotización aplicable será el 11,50 por ciento.

2. Durante los períodos de actividad, en el Sistema Especial para Trabajadores por Cuenta Ajena Agrarios también se cotizará por la contingencia de desempleo así como al Fondo de Garantía Salarial y por Formación Profesional, con arreglo a las bases de cotización por contingencias profesionales que resulten de conformidad con lo indicado en el apartado 1.a) de este artículo así como también, respecto al desempleo, en el artículo 224 del texto refundido de la Ley General de la Seguridad Social.

Los tipos de cotización aplicables para la cotización por estos conceptos serán los siguientes:

a) Para la contingencia de desempleo, se aplicarán los tipos de cotización vigentes en cada ejercicio con arreglo a la correspondiente Ley de Presupuestos Generales del Estado.

b) Para la cotización al Fondo de Garantía Salarial, el 0,10 por ciento, a cargo exclusivo del empresario.

c) Para la cotización por Formación Profesional, el 0,18 por ciento, siendo el 0,15 por ciento a cargo del empresario y el 0,03 por ciento a cargo del trabajador.

3. En el Sistema Especial para Trabajadores por Cuenta Ajena Agrarios no resultará de aplicación el incremento de la cuota empresarial por contingencias comunes que para los contratos de trabajo temporales cuya duración efectiva sea inferior a siete días se prevé en la disposición adicional sexta de la Ley 12/2001, de 9 de julio, de medidas urgentes de reforma del mercado de trabajo para el incremento del empleo y la mejora de su calidad.

4. Durante las situaciones de incapacidad temporal, riesgo durante el embarazo y riesgo durante la lactancia natural, así como de maternidad y paternidad causadas durante los períodos de actividad, la cotización se efectuará en función de la modalidad de contratación de los trabajadores:

a) Respecto de los trabajadores agrarios con contrato indefinido, la cotización durante las referidas situaciones se regirá por las normas aplicables con carácter general en el Régimen General de la Seguridad Social.

En esta cotización, se aplicarán las siguientes reducciones en la aportación empresarial:

1.º En la cotización por contingencias comunes, una reducción en el año 2012 de 13,20 puntos porcentuales de la base de cotización que se incrementará anualmente en 0,45 puntos porcentuales durante el periodo 2013-2021, en 0,24 puntos porcentuales durante el periodo 2022-2026 y en 0,48 puntos porcentuales durante el periodo 2027-2031, alcanzándose en 2031 una reducción de 20,85 puntos porcentuales, con arreglo a la siguiente escala:

|

2012 |

2013 |

2014 |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

2022 |

2023 |

2024 |

2025 |

2026 |

2027 |

2028 |

2029 |

2030 |

2031 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

|

13,20 |

13,65 |

14,10 |

14,55 |

15,00 |

15,45 |

15,90 |

16,35 |

16,80 |

17,25 |

17,49 |

17,73 |

17,97 |

18,21 |

18,45 |

18,93 |

19,41 |

19,89 |

20,37 |

20,85 |

2.º En la cotización por desempleo, una reducción en la cuota equivalente a 2,75 puntos porcentuales de la base de cotización.

b) Respecto de los trabajadores agrarios con contrato temporal y fijo discontinuo, resultará de aplicación lo establecido en el apartado a) respecto a los días contratados en los que no hayan podido prestar sus servicios por encontrarse en alguna de las situaciones antes indicadas.

Respecto a los días en los que no esté prevista la prestación de servicios, estos trabajadores estarán obligados a ingresar la cotización correspondiente a los periodos de inactividad, excepto en los supuestos de percepción de los subsidios por maternidad y paternidad, que tendrán la consideración de períodos de cotización efectiva a efectos de las correspondientes prestaciones por jubilación, incapacidad permanente y muerte y supervivencia.

c) En todo lo no previsto en el presente apartado regirán las normas aplicables con carácter general en el Régimen General de la Seguridad Social.

1. Durante los períodos de actividad, el empresario será el sujeto responsable del cumplimiento de la obligación de cotizar, debiendo ingresar en su totalidad tanto las aportaciones propias como las de sus trabajadores, así como comunicar las jornadas reales realizadas por aquéllos en el plazo que reglamentariamente se determine.

A tales efectos, el empresario descontará a sus trabajadores, en el momento de hacerles efectivas sus retribuciones, la aportación que corresponda a cada uno de ellos. Si no efectuase el descuento en dicho momento no podrá realizarlo con posterioridad, quedando obligado a ingresar la totalidad de las cuotas a su exclusivo cargo.

Durante estos períodos, la liquidación e ingreso de las cuotas por contingencias profesionales correrá a cargo exclusivo del empresario.

2. Durante los períodos de inactividad, será el propio trabajador el responsable del cumplimiento de la obligación de cotizar y del ingreso de las cuotas correspondientes.

3. Durante las situaciones de incapacidad temporal, riesgo durante el embarazo y riesgo durante la lactancia natural, así como de maternidad y paternidad causadas durante los períodos de actividad, el empresario deberá ingresar únicamente las aportaciones a su cargo, de conformidad con lo indicado en el artículo 4.4.

Las aportaciones a cargo del trabajador serán ingresadas por la entidad que efectúe el pago directo de las prestaciones correspondientes a las situaciones indicadas.

Los trabajadores incluidos en el Sistema Especial para Trabajadores por Cuenta Ajena Agrarios tendrán derecho a las prestaciones de la Seguridad Social en los términos y condiciones establecidos en el Régimen General de la Seguridad Social, con las peculiaridades que se señalan a continuación:

1. Para el reconocimiento de las correspondientes prestaciones económicas será necesario que los trabajadores se hallen al corriente en el pago de las cotizaciones correspondientes a los períodos de inactividad, de cuyo ingreso son responsables.

2. Durante los períodos de inactividad, la acción protectora del Sistema Especial comprenderá las prestaciones económicas por maternidad, paternidad, incapacidad permanente y muerte y supervivencia derivadas de contingencias comunes, así como jubilación.

3. Para el acceso a las modalidades de jubilación anticipada previstas en el artículo 161 bis.2 del texto refundido de la Ley General de la Seguridad Social y a efectos de acreditar el requisito del período mínimo de cotización efectiva establecido para ellas en tal artículo, será necesario que, en los últimos diez años cotizados, al menos seis correspondan a períodos de actividad efectiva en este Sistema Especial. A estos efectos, se computarán también los períodos de percepción de prestaciones por desempleo de nivel contributivo en este Sistema Especial.

4. Durante la situación de incapacidad temporal derivada de enfermedad común y en los términos reglamentariamente establecidos, la cuantía de la base reguladora del subsidio no podrá ser superior al promedio mensual de la base de cotización correspondiente a los días efectivamente trabajados durante los últimos 12 meses anteriores a la baja médica.

5. La prestación económica por incapacidad temporal causada por los trabajadores incluidos en el Sistema Especial será abonada directamente por la entidad a la que corresponda su gestión, no procediendo el pago delegado de la misma, a excepción de los supuestos en que aquéllos estén percibiendo la prestación contributiva por desempleo y pasen a la situación de incapacidad temporal, a que se refiere el artículo 222.3 del texto refundido de la Ley General de la Seguridad Social.

6. Para el cálculo de la base reguladora de las pensiones de incapacidad permanente derivada de contingencias comunes y de jubilación causadas por los trabajadores agrarios por cuenta ajena respecto de los periodos cotizados en este Sistema Especial sólo se tendrán en cuenta los períodos realmente cotizados, no resultando de aplicación lo previsto en los artículos 140.4 y 162.1.2 del texto refundido de la Ley General de la Seguridad Social.

7. Respecto a la protección por desempleo, resultará de aplicación lo establecido en la disposición adicional tercera.

1. Los trabajadores incluidos en el censo del Régimen Especial Agrario de la Seguridad Social que, en virtud de lo dispuesto en el artículo 1, se integren en el Régimen General de la Seguridad Social quedarán incorporados, asimismo, en el Sistema Especial para Trabajadores por Cuenta Ajena Agrarios desde la fecha de entrada en vigor de esta ley, con las particularidades previstas en los apartados siguientes.

2. A efectos de permanecer incluidos en el Sistema Especial durante los períodos de inactividad en las labores agrarias, con el consiguiente alta en el Régimen General de la Seguridad Social, los trabajadores a que se refiere esta disposición no estarán obligados a cumplir el requisito establecido en el artículo 2.3 de la presente ley.

3. La exclusión de tales trabajadores del Sistema Especial durante los períodos de inactividad, con la consiguiente baja en el Régimen General, cuando no haya sido expresamente solicitada por ellos, únicamente procederá en el caso de que el trabajador no ingrese la cuota correspondiente a dichos períodos, en los términos señalados en el artículo 2.5.b).2.º de esta ley.

4. La reincorporación al Sistema Especial de estos trabajadores determinará su permanencia en el mismo en las condiciones establecidas en el apartado 2 de esta disposición adicional.

1. Sin perjuicio de lo previsto respecto a la determinación de las bases y tipos de cotización en los apartados 1.a) y 2 del artículo 4, la cotización durante los períodos de actividad en el Sistema Especial para Trabajadores por Cuenta Ajena Agrarios se someterá a las siguientes condiciones:

A) A partir del año 2012, las bases de cotización por todas las contingencias y conceptos de recaudación conjunta se determinarán conforme a lo establecido en el artículo 109 del texto refundido de la Ley General de la Seguridad Social, según lo previsto en los apartados 1.a) y 2 del artículo 4 de esta ley.

En el citado ejercicio, la base máxima de cotización aplicable será de 1.800 euros mensuales o 78,26 euros por jornada realizada. Las futuras Leyes de Presupuestos Generales del Estado, en un plazo de cuatro años, aumentarán la base máxima de cotización para equipararla a la existente en el Régimen General, estableciendo un incremento porcentual de las reducciones previstas en la letra C) de este apartado, de forma que los incrementos de cotización no superen, en términos anuales, los máximos previstos para las bases de cotización, situados en 1.800 euros.

B) Respecto a los trabajadores incluidos en los grupos de cotización 2 a 11, el tipo de cotización aplicable a cargo del empresario será del 15,95 por ciento en el año 2012, incrementándose anualmente en 0,45 puntos porcentuales durante el periodo 2013-2021, en 0,24 puntos porcentuales durante el periodo 2022-2026 y en 0,48 puntos porcentuales durante el periodo 2027-2031, alcanzándose en 2031 el tipo del 23,60 por ciento, con arreglo a la siguiente escala:

|

2012 |

15,95% |

|

2013 |

16,40% |

|

2014 |

16,85% |

|

2015 |

17,30% |

|

2016 |

17,75% |

|

2017 |

18,20% |

|

2018 |

18,65% |

|

2019 |

19,10% |

|

2020 |

19,55% |

|

2021 |

20,00% |

|

2022 |

20,24% |

|

2023 |

20,48% |

|

2024 |

20,72% |

|

2025 |

20,96% |

|

2026 |

21,20% |

|

2027 |

21,68% |

|

2028 |

22,16% |

|

2029 |

22,64% |

|

2030 |

23,12% |

|

2031 |

23,60% |

C) A partir del año 2012, se aplicarán las siguientes reducciones en la aportación empresarial a la cotización por contingencias comunes:

a) Respecto a los trabajadores incluidos en el grupo 1 de cotización se aplicará, durante el período 2012-2031, una reducción de 8,10 puntos porcentuales de la base de cotización, resultando un tipo efectivo de cotización por contingencias comunes del 15,50 por ciento para dicho período.

b) Respecto a los trabajadores incluidos en los grupos de cotización 2 a 11, la reducción se ajustará a las siguientes reglas:

1.ª Para bases de cotización iguales o inferiores a 986,70 € mensuales o a 42,90 € por jornada realizada, las reducciones a aplicar, en puntos porcentuales de la base de cotización, serán las establecidas en la siguiente tabla:

|

2012 |

6,15% |

|

2013 |

6,33% |

|

2014 |

6,50% |

|

2015 |

6,68% |

|

2016 |

6,83% |

|

2017 |

6,97% |

|

2018 |

7,11% |

|

2019 |

7,20% |

|

2020 |

7,29% |

|

2021 |

7,36% |

|

2022 |

7,40% |

|

2023 |

7,40% |

|

2024 |

7,40% |

|

2025 |

7,40% |

|

2026 |

7,40% |

|

2027 |

7,60% |

|

2028 |

7,75% |

|

2029 |

7,90% |

|

2030 |

8,00% |

|

2031 |

8,10% |

2.ª Para bases de cotización superiores a las cuantías indicadas en la regla anterior y hasta 1.800 euros mensuales o 78,26 euros por jornada realizada, les será de aplicación, durante el período 2012-2021, el porcentaje resultante de aplicar las siguientes fórmulas:

Para bases mensuales de cotización la fórmula a aplicar será:

X = año natural entre 2012 y 2021 para el que se calcula la reducción.

Para bases de cotización por jornadas reales la fórmula a aplicar será:

X = año natural entre 2012 y 2021 para el que se calcula la reducción.

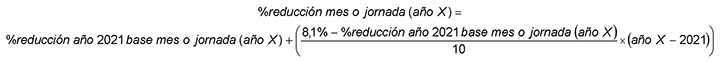

Para el período 2022–2030, las reducciones a aplicar en puntos porcentuales de la base de cotización serán las resultantes de la siguiente fórmula:

X = año natural entre 2022 y 2030 para el que se calcula la reducción.

Las reducciones para el año 2031 serán del 8,10 por ciento en todos los casos.

En los supuestos de cotización por bases mensuales, cuando los trabajadores inicien o finalicen su actividad sin coincidir con el principio o fin de un mes natural, las reducciones a que se refiere esta letra C) serán proporcionales a los días trabajados en el mes.

2. Una Comisión, constituida por representantes de la Administración de la Seguridad Social, del Ministerio de Trabajo e Inmigración y de otros departamentos ministeriales con competencias económicas o en el medio rural, agricultura y ganadería, junto con representantes de las organizaciones empresariales y sindicales más representativas de empleadores y trabajadores de ámbito estatal, velará porque los beneficios en la cotización aplicables incentiven la estabilidad en el empleo, la mayor duración de los contratos, y la mayor utilización de los contratos fijos discontinuos, así como para evitar un incremento de costes perjudicial para la competitividad y el empleo de las explotaciones agrarias.

Esta Comisión analizará, a partir del quinto año de la entrada en vigor de esta ley, las cotizaciones efectivas y el cumplimiento de los criterios generales de separación de fuentes de financiación. Asimismo, revisará las reducciones establecidas en esta disposición adicional en el supuesto de que los tipos de cotización generales se hayan modificado, al objeto de cumplir los objetivos expresados en el párrafo anterior.

3. El Ministerio de Trabajo e Inmigración desarrollará el conjunto de iniciativas que posibiliten la mayor utilización de los contratos fijos discontinuos, a que se refiere el apartado anterior.

1. Los trabajadores incluidos en el Sistema Especial para Trabajadores por Cuenta Ajena Agrarios tendrán derecho a la protección por desempleo conforme a las siguientes reglas:

a) La protección por desempleo de los trabajadores por cuenta ajena agrarios fijos y fijos discontinuos se aplicará conforme a lo establecido en el título III del texto refundido de la Ley General de la Seguridad Social y en esta disposición adicional.

b) La protección por desempleo de los trabajadores por cuenta ajena agrarios eventuales se aplicará conforme a lo establecido en el artículo 4 de la Ley 45/2002, de 12 de diciembre, de medidas urgentes para la reforma del sistema de protección por desempleo y mejora de la ocupabilidad, y en esta disposición adicional.

c) La cotización a la Seguridad Social durante la percepción de la prestación por desempleo de nivel contributivo o del subsidio por desempleo de nivel asistencial se abonará por la entidad gestora directamente a la Tesorería General de la Seguridad Social, en los términos que se establecen en las reglas siguientes de este apartado.

d) Durante la percepción de la prestación por desempleo de nivel contributivo, la base de cotización a la Seguridad Social de aquellos trabajadores por los que exista obligación legal de cotizar será la establecida, con carácter general, en la correspondiente Ley de Presupuestos Generales del Estado tanto en los supuestos de extinción de la relación laboral como en los de suspensión de ésta y de reducción de jornada, calculada en función de las bases correspondientes a los períodos de actividad.

El tipo de cotización será el correspondiente a los períodos de inactividad, a que se refiere el artículo 4.1.b) de esta ley.

Durante la percepción de la prestación por desempleo, el 73,50 por ciento de la aportación del trabajador a la Seguridad Social correrá a cargo de la entidad gestora, siendo el 26,50 por ciento restante a cargo del trabajador y descontándose de la cuantía de la prestación.

e) Durante la percepción del subsidio por desempleo del artículo 215 del texto refundido de la Ley General de la Seguridad Social, la base de cotización a la Seguridad Social será el tope mínimo de cotización vigente en cada momento en el Régimen General.

El tipo de cotización será el correspondiente a los períodos de inactividad y se cotizará exclusivamente por la contingencia de jubilación en los casos en los que así venga establecido en el artículo 218 de dicha ley, aplicando a la cuota el coeficiente reductor que se determine por el Ministerio de Trabajo e Inmigración.

Durante la percepción de los subsidios por desempleo en los que le corresponda cotizar por jubilación, la entidad gestora tendrá a su cargo la parte de cotización que se establezca, por los días que se perciban de subsidio, conforme a la base y el tipo indicados en el párrafo anterior, correspondiendo el resto de la cotización al trabajador, que será descontado de la cuantía del subsidio y se abonará a la Tesorería General de la Seguridad Social, en su totalidad, por la entidad gestora.

2. Los trabajadores por cuenta ajena eventuales agrarios, incluidos en el Sistema Especial para Trabajadores por Cuenta Ajena Agrarios y residentes en las Comunidades Autónomas de Andalucía y Extremadura, tendrán derecho, bien al subsidio por desempleo regulado por el Real Decreto 5/1997, de 10 de enero, por el que se regula el subsidio por desempleo en favor de los trabajadores eventuales incluidos en el Régimen Especial Agrario de la Seguridad Social, y por el artículo 3 de la Ley 45/2002, de 12 de diciembre, o bien a la renta agraria regulada por el Real Decreto 426/2003, de 11 de abril, por el que se regula la renta agraria para los trabajadores eventuales incluidos en el Régimen Especial Agrario de la Seguridad Social residentes en las Comunidades Autónomas de Andalucía y Extremadura, cuando en el momento de producirse su situación de desempleo acrediten su condición de trabajadores eventuales agrarios y reúnan los requisitos exigidos en dichas normas, con las particularidades que se señalan a continuación:

a) Las referencias al Régimen Especial Agrario de la Seguridad Social y al censo de dicho régimen se entenderán hechas al Régimen General de la Seguridad Social y a la inclusión en el Sistema Especial para Trabajadores por Cuenta Ajena Agrarios.

b) Las referencias a las jornadas reales cotizadas se entenderán hechas al número efectivo de jornadas reales trabajadas mientras el trabajador permanece incluido en el Sistema Especial para Trabajadores por Cuenta Ajena Agrarios. Para computar dichas jornadas, si se mantiene el alta y la cotización en su modalidad mensual, en un mes completo se computarán 23 jornadas reales trabajadas y por periodos en alta y cotizados inferiores al mes se aplicará esa equivalencia para determinar las jornadas reales trabajadas que correspondan.

c) La entidad gestora abonará directamente a la Tesorería General de la Seguridad Social la cotización al Régimen General de la Seguridad Social dentro del Sistema Especial para Trabajadores por Cuenta Ajena Agrarios durante el período de percepción del subsidio agrario o de la renta agraria, aplicando al tope mínimo de cotización vigente en cada momento el tipo de cotización que corresponda a los periodos de inactividad.

3. El reconocimiento y la percepción de la prestación o de los subsidios por desempleo, o de la renta agraria, en los términos de esta disposición adicional, implicará la permanencia de sus beneficiarios en el Sistema Especial para Trabajadores por Cuenta Ajena Agrarios, durante los períodos en los que la entidad gestora esté obligada a cotizar.

La cotización de los trabajadores agrarios con contrato de trabajo a tiempo parcial se llevará a cabo de forma proporcional a la parte de jornada realizada efectivamente, en los términos y condiciones que se determinen reglamentariamente, y sin perjuicio de la aplicación de las bases mínimas de cotización que la ley establezca en cada momento.

A efectos de la posible actualización del tipo de cotización por Formación Profesional a que se refiere el artículo 4.2.c) de esta Ley se tendrán en cuenta, en su caso, las propuestas que formule la correspondiente mesa de dialogo social.

Las reducciones en la cotización establecidas en esta ley podrán actualizarse cada tres años mediante las futuras Leyes de Presupuestos Generales del Estado, en función de la evolución del índice de precios al consumo experimentado en tales períodos de tiempo.

El Gobierno determinará reglamentariamente, en un plazo de 6 meses, los términos y condiciones en los que la pensión de jubilación del Sistema Especial para Trabajadores por Cuenta Ajena Agrarios sea compatible con la realización de labores agrarias que tengan carácter esporádico y ocasional.

Las cotizaciones satisfechas al extinguido Régimen Especial Agrario de la Seguridad Social por los trabajadores por cuenta ajena integrados en el Régimen General de la Seguridad Social, se entenderán efectuadas en este último, teniendo plena validez tanto para perfeccionar el derecho como para determinar la cuantía de las prestaciones previstas en la acción protectora de dicho Régimen General a las que puedan acceder aquellos trabajadores, de acuerdo con lo previsto en la presente ley.

Uno. Quedan derogadas cuantas disposiciones se opongan a lo establecido en la presente ley y, expresamente, el texto refundido de las Leyes 38/1966, de 31 de mayo, y 41/1970, de 22 de diciembre, por las que se establece y regula el Régimen Especial Agrario de la Seguridad Social, aprobado por el Decreto 2123/1971, de 23 de julio.

Dos. En el ámbito de la regulación de la protección por desempleo, quedan derogadas cuantas disposiciones se opongan a lo establecido en la disposición adicional tercera de esta ley y expresamente:

a) La última frase del apartado 4 del artículo 214 del texto refundido de la Ley General de la Seguridad Social, aprobado por el Real Decreto Legislativo 1/1994, de 20 de junio, que establece: «En el supuesto de trabajadores fijos del Régimen Especial Agrario, dicha reducción será del 72 por 100».

b) El apartado 3 del artículo 70 del Reglamento general sobre cotización y liquidación de otros derechos de la Seguridad Social, aprobado por el Real Decreto 2064/1995, de 22 de diciembre.

c) El número 1 del apartado 1 del artículo 4 de la Ley 45/2002, de 12 de diciembre, de medidas urgentes para la reforma del sistema de protección por desempleo y mejora de la ocupabilidad.

d) La letra e) del apartado 1 del artículo 2 del Real Decreto 5/1997, de 10 de enero, por el que se regula el subsidio por desempleo en favor de los trabajadores eventuales incluidos en el Régimen Especial Agrario de la Seguridad Social, así como la última frase del artículo 4 de dicho real decreto, que establece: «comprenderá, además, la aportación del trabajador al Régimen Especial Agrario de la Seguridad Social durante la percepción del subsidio».

e) El apartado 2 del artículo 4 del Real Decreto 426/2003, de 11 de abril, por el que se regula la renta agraria para los trabajadores eventuales incluidos en el Régimen Especial Agrario de la Seguridad Social residentes en las Comunidades Autónomas de Andalucía y Extremadura, así como la frase del apartado 2 del artículo 11 del citado real decreto, que establece: «y comprenderá, además el abono al trabajador de la parte de la cuota fija mensual al Régimen Especial Agrario de la Seguridad Social correspondiente a los días de percepción de la renta».

f) El apartado 4 del artículo 4 del Real Decreto 625/1985, de 2 de abril, por el que se desarrolla la Ley 31/1984, de 2 de agosto, de protección por desempleo.

El texto refundido de la Ley General de la Seguridad Social, aprobado por el Real Decreto Legislativo 1/1994, de 20 de junio, queda modificado como sigue:

Uno. El artículo 10 queda redactado del siguiente modo:

«Artículo 10. Regímenes especiales.

1. Se establecerán regímenes especiales en aquellas actividades profesionales en las que, por su naturaleza, sus peculiares condiciones de tiempo y lugar o por la índole de sus procesos productivos, se hiciera preciso tal establecimiento para la adecuada aplicación de los beneficios de la Seguridad Social.

2. Se considerarán regímenes especiales los que encuadren a los grupos siguientes:

a) Trabajadores por cuenta propia o autónomos.

b) Trabajadores del mar.

c) Funcionarios públicos, civiles y militares.

d) Estudiantes.

e) Los demás grupos que determine el Ministerio de Trabajo e Inmigración, por considerar necesario el establecimiento para ellos de un régimen especial, de acuerdo con lo previsto en el apartado 1 de este artículo.

3. Los regímenes especiales correspondientes a los grupos b) y c) del apartado anterior se regirán por las leyes específicas que se dicten al efecto, debiendo tenderse en su regulación a la homogeneidad con el Régimen General, en los términos que se señalan en el apartado siguiente.

4. En las normas reglamentarias de los regímenes especiales no comprendidos en el apartado anterior, se determinará para cada uno de ellos su campo de aplicación y se regularán las distintas materias relativas a los mismos, ateniéndose a las disposiciones del presente Título y tendiendo a la máxima homogeneidad con el Régimen General, que permitan las disponibilidades financieras del sistema y las características de los distintos grupos afectados por dichos regímenes.

5. De conformidad con la tendencia a la unidad que debe presidir la ordenación del sistema de la Seguridad Social, el Gobierno, a propuesta del Ministerio de Trabajo e Inmigración, podrá disponer la integración en el Régimen General de cualquiera de los regímenes especiales correspondientes a los grupos que se relacionan en el apartado 2 del presente artículo, a excepción de los que han de regirse por leyes específicas, siempre que ello sea posible teniendo en cuenta las peculiares características de los grupos afectados y el grado de homogeneidad con el Régimen General alcanzado en la regulación del régimen especial de que se trate.

De igual forma, podrá disponerse que la integración prevista en el párrafo anterior tenga lugar en otro régimen especial cuando así lo aconsejen las características de ambos regímenes y se logre con ello una mayor homogeneidad con el Régimen General.»

Dos. El apartado 1 del artículo 26 queda redactado del siguiente modo:

«1. Los sujetos responsables del cumplimiento de la obligación de cotizar deberán efectuar su liquidación y pago con sujeción a las formalidades o por los medios electrónicos, informáticos y telemáticos que reglamentariamente se establezcan, debiendo realizar la transmisión de las respectivas liquidaciones o la presentación de los documentos de cotización dentro de los plazos reglamentarios establecidos aun cuando no se ingresen las cuotas correspondientes, o se ingrese exclusivamente la aportación del trabajador. Dicha presentación o transmisión o su falta producirán los efectos señalados en la presente ley y en sus disposiciones de aplicación y desarrollo.

No será exigible, sin embargo, la presentación de documentos de cotización en plazo reglamentario respecto de las cuotas del Régimen Especial de los Trabajadores por Cuenta Propia o Autónomos, de las cuotas fijas del Régimen Especial de los Trabajadores del Mar, de las cuotas del Seguro Escolar ni de las cuotas del Sistema Especial de Trabajadores por Cuenta Ajena Agrarios del Régimen General durante la situación de inactividad, así como de cualquier otra cuota fija que pudiera establecerse, siempre que los sujetos obligados a que se refieran dichas cuotas hayan sido dados de alta en el plazo reglamentariamente establecido. En tales casos, será aplicable lo previsto en esta ley para los supuestos en que, existiendo dicha obligación, se hubieran presentado los documentos de cotización en plazo reglamentario.»

Tres. El apartado 3 del artículo 68 queda redactado del siguiente modo:

«3. En la colaboración en la gestión de las contingencias de accidentes de trabajo y enfermedades profesionales, así como en las actividades de prevención reguladas por la presente ley, las operaciones que lleven a cabo las mutuas se reducirán a repartir entre sus asociados:

a) El coste de las prestaciones por causa de accidente de trabajo o enfermedad profesional sufridos por el personal al servicio de los asociados.

b) El coste de los servicios y actividades preventivas relacionadas con las prestaciones previstas en este apartado, así como la contribución a los servicios de prevención, recuperación y demás previstos en la presente ley, en favor de las víctimas de aquellas contingencias y de sus beneficiarios.

c) Los gastos de administración de la propia entidad.

La colaboración en la gestión de la prestación económica por incapacidad temporal derivada de contingencias comunes se llevará a cabo en favor de los trabajadores empleados por los empresarios asociados que hayan ejercitado esta opción, así como de los trabajadores incluidos en el Régimen Especial de los Trabajadores por Cuenta Propia o Autónomos, en los términos y condiciones establecidos en la disposición adicional undécima de esta ley y en el artículo 78 de la Ley 13/1996, de 30 de diciembre, de medidas fiscales, administrativas y del orden social, y demás normas reglamentarias de desarrollo.

Las prestaciones, asistencias y servicios objeto de la colaboración forman parte de la acción protectora de la Seguridad Social y están sujetas al régimen establecido en esta ley y en sus normas de aplicación y desarrollo.»

Cuatro. Los apartados 2 y 4 de la disposición adicional octava quedan redactados del siguiente modo:

«2. En el Régimen Especial para la Minería del Carbón y para los trabajadores por cuenta ajena del Régimen Especial de los Trabajadores del Mar, será también de aplicación lo previsto en los artículos 140.4 y 162.1.2.»

«4. Lo previsto en los artículos 134, 135, 135 bis, 135 ter, 135 quáter y 166 será aplicable, en su caso, a los trabajadores por cuenta ajena de los regímenes especiales. Lo previsto en los artículos 112 bis y 162.6 será igualmente aplicable a los trabajadores por cuenta ajena de los regímenes especiales. Asimismo, lo dispuesto en los artículos 134, 135, 135 bis, 135 ter, 135 quáter y 166 resultará de aplicación a los trabajadores por cuenta propia incluidos en los Regímenes Especiales de Trabajadores del Mar y de Trabajadores por Cuenta Propia o Autónomos, en los términos y condiciones que se establezcan reglamentariamente.»

Cinco. El apartado 2 de la disposición adicional undécima queda redactado del siguiente modo:

«2. Los trabajadores incluidos en el Régimen Especial de los Trabajadores por Cuenta Propia o Autónomos deberán formalizar la cobertura de la prestación económica por incapacidad temporal derivada de contingencias comunes con una mutua de accidentes de trabajo y enfermedades profesionales de la Seguridad Social, en los términos que reglamentariamente se establezcan.

No obstante lo previsto en el párrafo anterior, la afiliación y el alta de oficio en el citado régimen especial conllevará la formalización de la cobertura de la prestación por incapacidad temporal y de las contingencias profesionales con una entidad gestora de la Seguridad Social, cuando los trabajadores afectados por tales actuaciones estén obligados a su protección. Esta cobertura de oficio se efectuará, asimismo, en otros supuestos en que la referida prestación económica pase a ser obligatoria y no haya sido formalizada con una mutua por los propios trabajadores autónomos y tendrá, en todo caso, carácter provisional hasta que dicha formalización se produzca, en los términos y con los efectos que reglamentariamente se determinen.»

Seis. El apartado 2 de la disposición adicional vigésima novena queda redactado del siguiente modo:

«2. A efectos de lo establecido en esta ley y en las disposiciones correspondientes a la inclusión en el Sistema Especial para Trabajadores por Cuenta Ajena Agrarios, no tendrán la consideración de labores agrarias las operaciones indicadas en el apartado anterior sobre dicho producto, aunque al mismo empresario presten servicios otros trabajadores dedicados a la obtención directa, almacenamiento y transporte a los lugares de acondicionamiento y acopio del propio producto, sin perjuicio de lo establecido respecto de su venta en el último párrafo del apartado 1 del artículo 2 de la Ley 19/1995, de 4 de julio, de modernización de las explotaciones agrarias.»

Esta ley se dicta al amparo de lo dispuesto en el artículo 149.1.17.ª de la Constitución Española, que atribuye al Estado la competencia exclusiva en materia de legislación básica y régimen económico de la Seguridad Social.

Se autoriza al Gobierno para dictar cuantas disposiciones de aplicación y desarrollo de la presente ley sean necesarias.

Se faculta al Gobierno para extender, de forma progresiva, la protección por desempleo de nivel asistencial establecida en el artículo 215 del texto refundido de la Ley General de la Seguridad Social, a los trabajadores por cuenta ajena agrarios eventuales incluidos en el Sistema Especial para Trabajadores por Cuenta Ajena Agrarios.

Para ello el Gobierno, dentro de los tres meses siguientes al de la entrada en vigor de esta ley, previa consulta con las organizaciones empresariales y sindicales más representativas, regulará el derecho a acceder a un primer nivel de protección asistencial, sin perjuicio de establecer nuevas medidas hasta alcanzar en el año 2014 la protección por desempleo de nivel asistencial a que se refiere el párrafo anterior.

Reglamentariamente se regulará la posible inclusión de determinados trabajos agrarios actualmente encuadrados en el Régimen General en el Sistema Especial para Trabajadores por Cuenta Ajena Agrarios, observando los requisitos establecidos en la presente Ley y con garantía de los derechos de Seguridad Social reconocidos a los trabajadores de estos colectivos, previa consulta a la Comisión de seguimiento prevista en el apartado 2 de la disposición adicional segunda.

La presente ley entrará en vigor el día 1 de enero de 2012.

Por tanto,

Mando a todos los españoles, particulares y autoridades, que guarden y hagan guardar esta ley.

Madrid, 22 de septiembre de 2011.

JUAN CARLOS R.

El Presidente del Gobierno,

JOSÉ LUIS RODRÍGUEZ ZAPATERO

Este documento es de carácter informativo y no tiene valor jurídico.

Ayúdenos a mejorar: puede dirigir sus comentarios y sugerencias a nuestro Servicio de atención al ciudadano

Agencia Estatal Boletín Oficial del Estado

Avda. de Manoteras, 54 - 28050 Madrid