Este texto consolidado es de carácter informativo y no tiene valor jurídico.

Este texto consolidado es de carácter informativo y no tiene valor jurídico.La publicación de la Orden EHA/888/2008, de 27 de marzo, sobre operaciones de las Instituciones de Inversión Colectiva (en adelante, IIC) de carácter financiero en instrumentos derivados y por la que se aclaran determinados conceptos del Reglamento de la Ley 35/2003, de 4 de noviembre, de Instituciones de Inversión Colectiva, aprobado por Real Decreto 1309/2005, de 4 de noviembre (en adelante, la Orden EHA 888/2008), amplía el ámbito de actuación de las IIC en lo referente a la inversión en este tipo de productos, especialmente en lo que respecta a los activos subyacentes que son considerados aptos y a la operativa en productos no negociados en mercados organizados así como en otros instrumentos financieros, incorporándose a nuestro ordenamiento jurídico la Directiva 2007/16/CE de la Comisión, de 19 de marzo de 2007, que establece, entre otros determinadas definiciones y requisitos aplicables a los activos aptos para la inversión.

En el mes de julio fue aprobada la Directiva 2010/43/EU sobre requisitos organizacionales, conflictos de interés, normas de conducta, gestión de riesgos y contenido del acuerdo gestora-depositario junto con un desarrollo de Nivel 3 sobre medidas de riesgo y cálculo de la exposición global y riesgo de contraparte para las UCITS (CESR/10-788). Los contenidos de la Circular están en línea con dichos desarrollos.

Considerando ahora el contenido de la Circular, ésta consta de 27 normas repartidas en cuatro capítulos, más cinco disposiciones adicionales, una transitoria, una derogatoria y otra final.

El capítulo I recoge las definiciones de determinados conceptos, las normas generales para la determinación de los límites a la operativa con instrumentos derivados establecidos en el artículo 39 del Real Decreto que desarrolla la Ley 35/2003 de IIC, así como requisitos específicos que deberán cumplir algunos instrumentos financieros, bien para ser considerados aptos, o bien para definir si incorporan o no un derivado implícito.

El capítulo II consta de dos secciones, en donde se detalla el contenido de las metodologías que la IIC podrá aplicar para la medición del límite por riesgo de mercado, en concreto, la del compromiso y la del Valor en Riesgo (o «VAR»), debiéndose asegurar que la que se aplique sea la más apropiada a la política de inversiones y de riesgos establecida en su folleto informativo así como para la medición del riesgo en función de la complejidad de las inversiones y de las estrategias de gestión.

En la sección 1.ª se detalla la metodología del compromiso, que es similar a la establecida por la Circular 3/1998 de la CNMV (denominada anteriormente metodología «estándar»), introduciéndose determinadas modificaciones en línea con los trabajos de Nivel 3 desarrollados en el seno del Comité de Reguladores Europeos de los Mercados de Valores (CESR) que tiene como objetivo la concreción de las iniciativas de armonización de las metodologías de cómputo del riesgo de mercado iniciadas con la Recomendación de la Comisión Europea sobre la utilización de instrumentos derivados por las UCITS (2004/383/EC).

En la sección 2.ª se desarrolla la metodología de Valor en Riesgo (o «VAR») admitiéndose dos alternativas de metodología, una basada en limitar el apalancamiento de la IIC a través del calculo de un «VAR» relativo a un cartera de referencia (o «benchmark»), y otra basada en la determinación de un limite «VAR» en términos absolutos.

Adicionalmente, se establecen las condiciones cualitativas y cuantitativas precisas para la aplicación de la metodología VAR, así como otras pruebas y medidas de riesgo que deberán implementar para complementar dicha metodología.

Finalizada la descripción de los métodos para la determinación del compromiso, los capítulos III y IV establecen otra serie de normas relacionadas con el cómputo de los límites de contraparte, de diversificación, el marco aplicable para las IIC con objetivo concreto de rentabilidad y una enumeración de los criterios para la valoración de los instrumentos derivados y sus subyacentes.

Respecto a los límites de contraparte se concretan los requisitos de solvencia exigidos en la Orden EHA 888/2008, así como un detalle de los saldos que deben tenerse en cuenta para su cómputo. Asimismo, se desarrolla el funcionamiento de las garantías recibidas por dicha operativa, destacando la ampliación en la gama de activos aptos (frente al efectivo, depósitos y deuda pública permitidos por la Circular 3/1998), así como la posibilidad de la reinversión de dichos activos para la generación de una rentabilidad adicional para la IIC.

En cuanto a los límites de diversificación se aporta un mayor detalle de cómo se deben computar las posiciones bajo la metodología del compromiso y se establecen algunas reglas específicas de cómputo para determinados instrumentos financieros.

Adicionalmente, se desarrolla el régimen aplicable para las IIC con objetivo concreto de rentabilidad, estableciéndose, en primer lugar, una definición detallada de las características que deben cumplir estas instituciones así como el régimen que les sería aplicable en cuanto a la no valoración temporal de posiciones y a la superación de los límites establecidos en la normativa vigente, tanto para los que cuentan o no con una garantía otorgada por un tercero a la IIC.

El capítulo IV, finaliza con una norma en la que se aportan una serie de pautas y criterios específicos a tener en cuenta en la valoración de instrumentos derivados, bien en cuanto a posibles modelos generalmente aceptados, así como de los procedimientos y controles que deben tener establecidas las entidades para llevar a cabo una adecuada valoración de dichas inversiones.

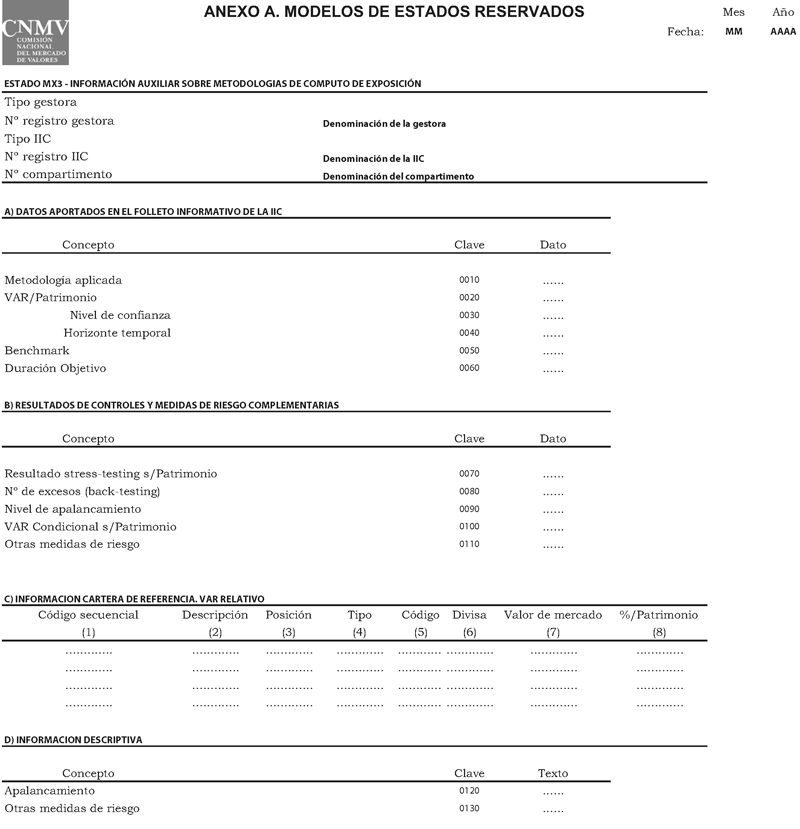

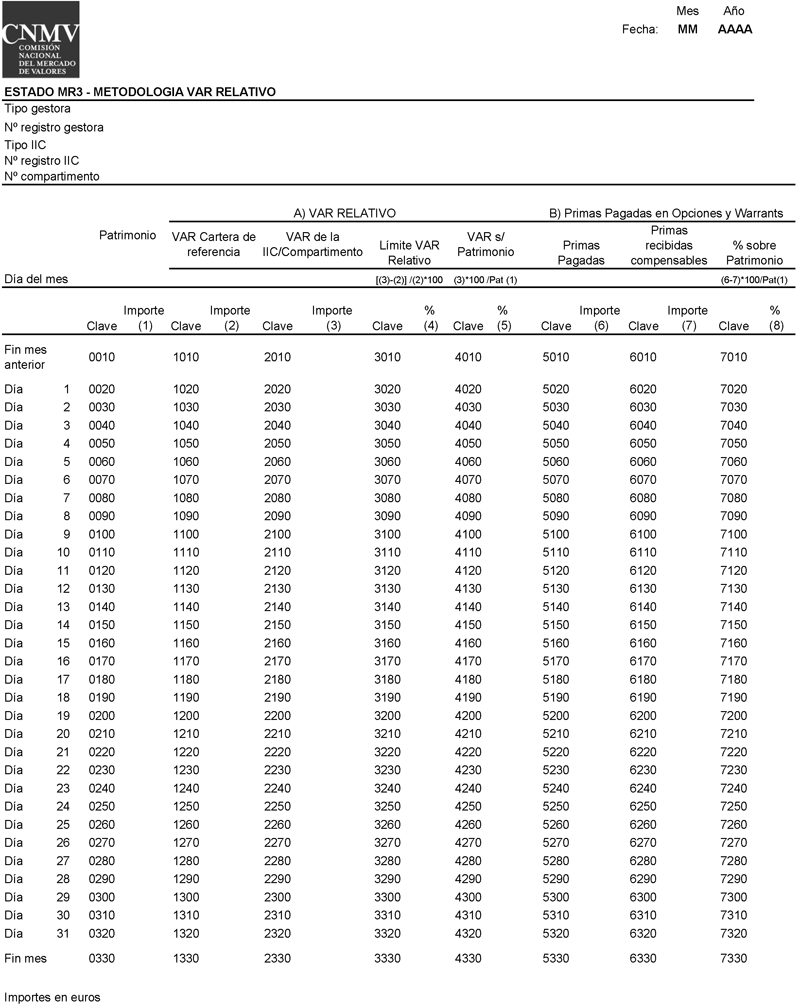

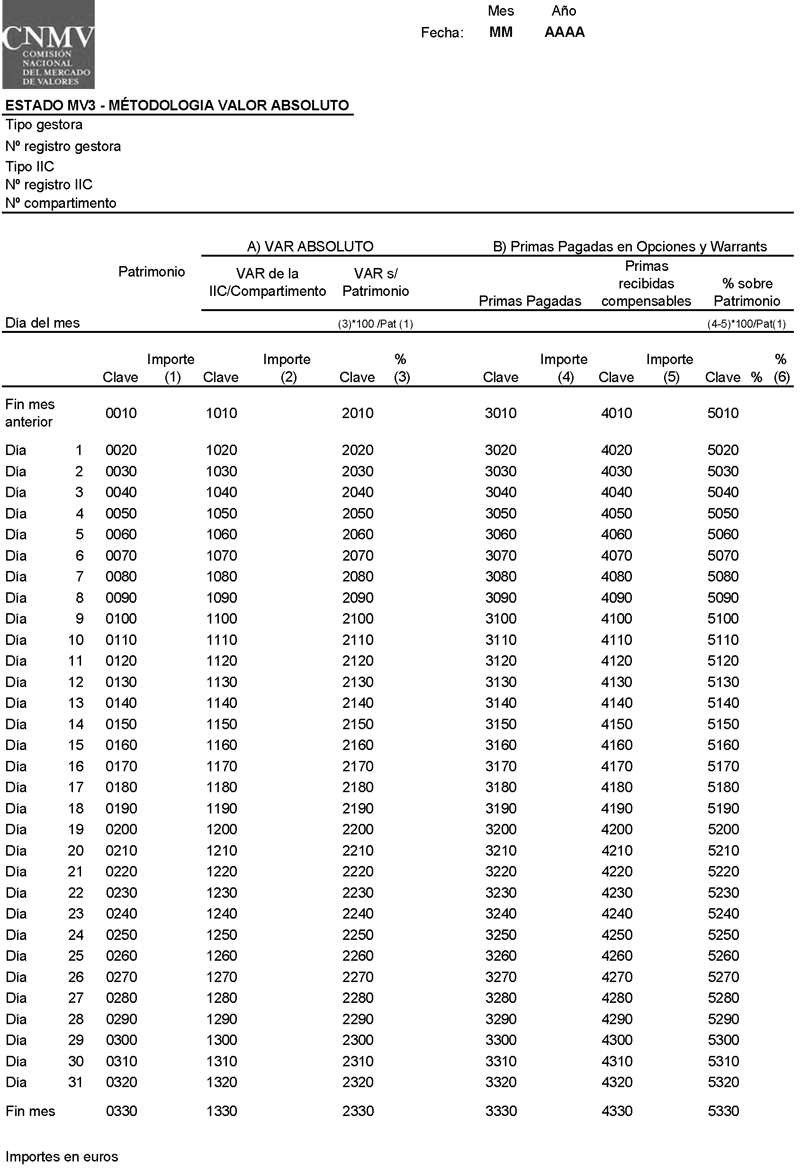

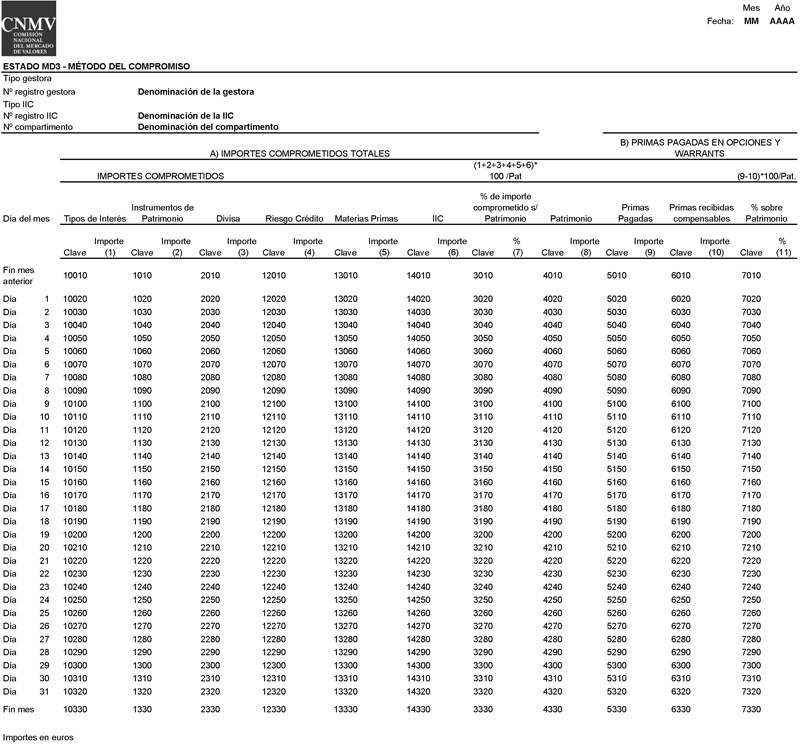

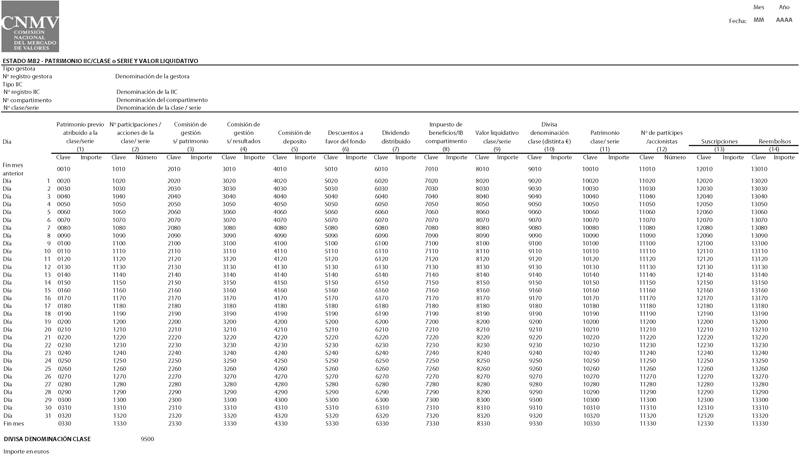

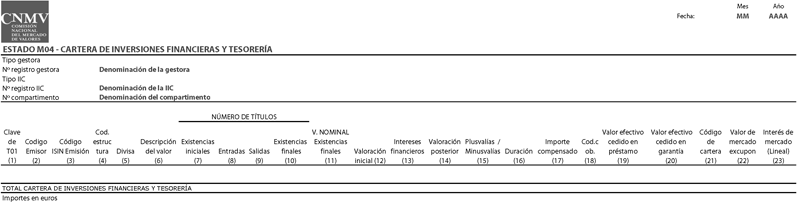

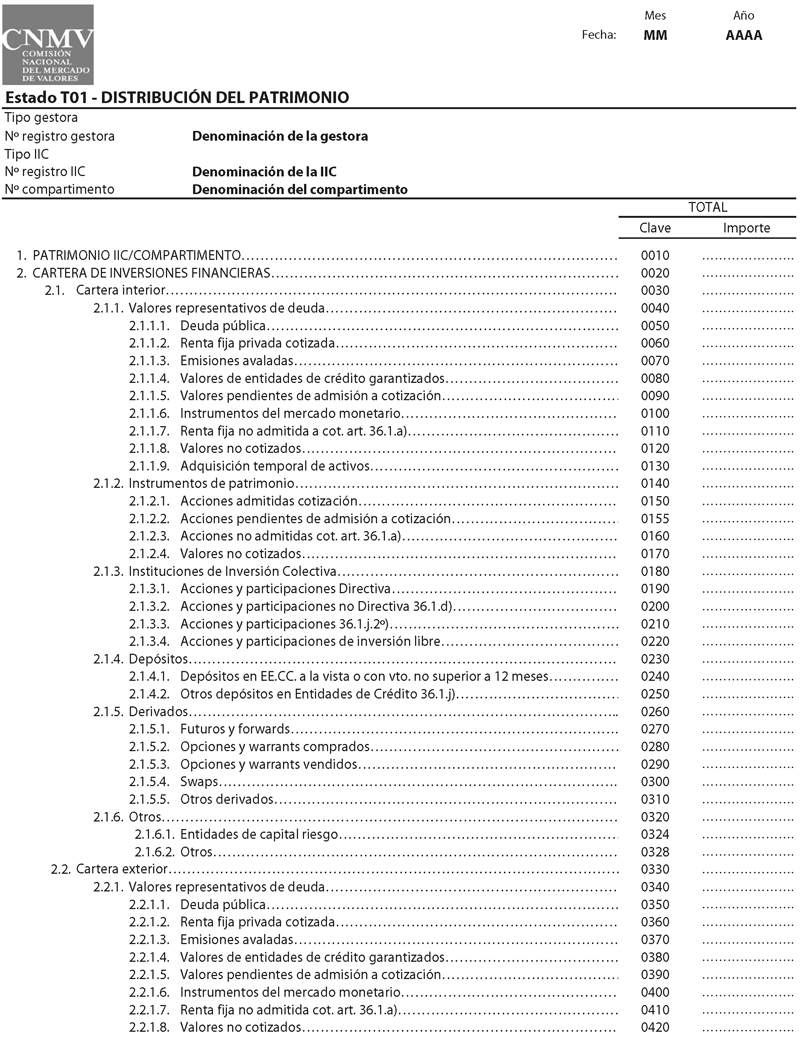

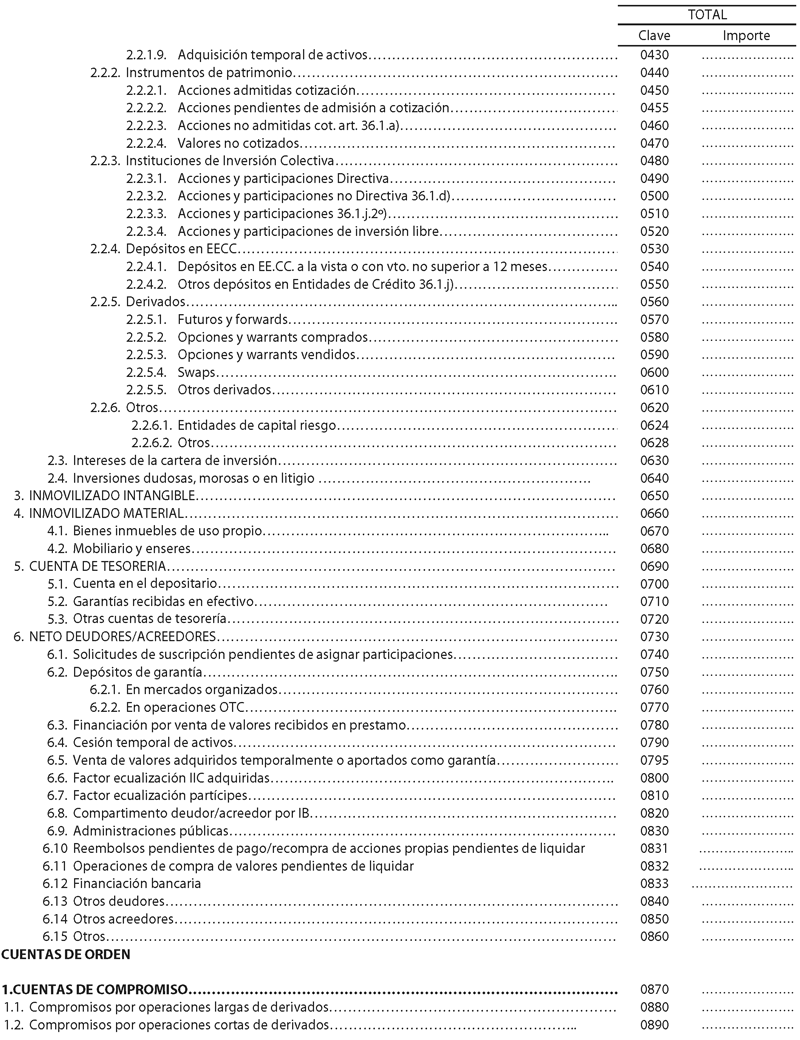

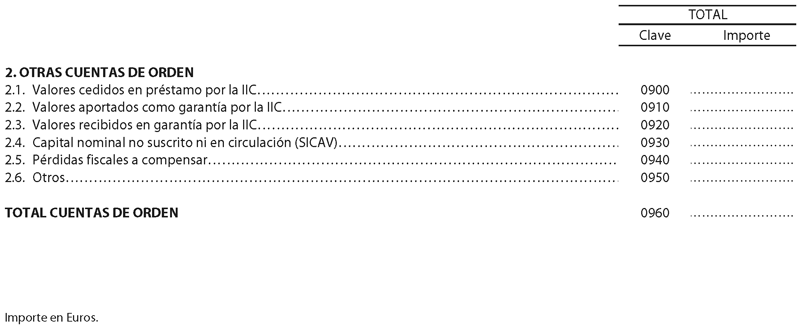

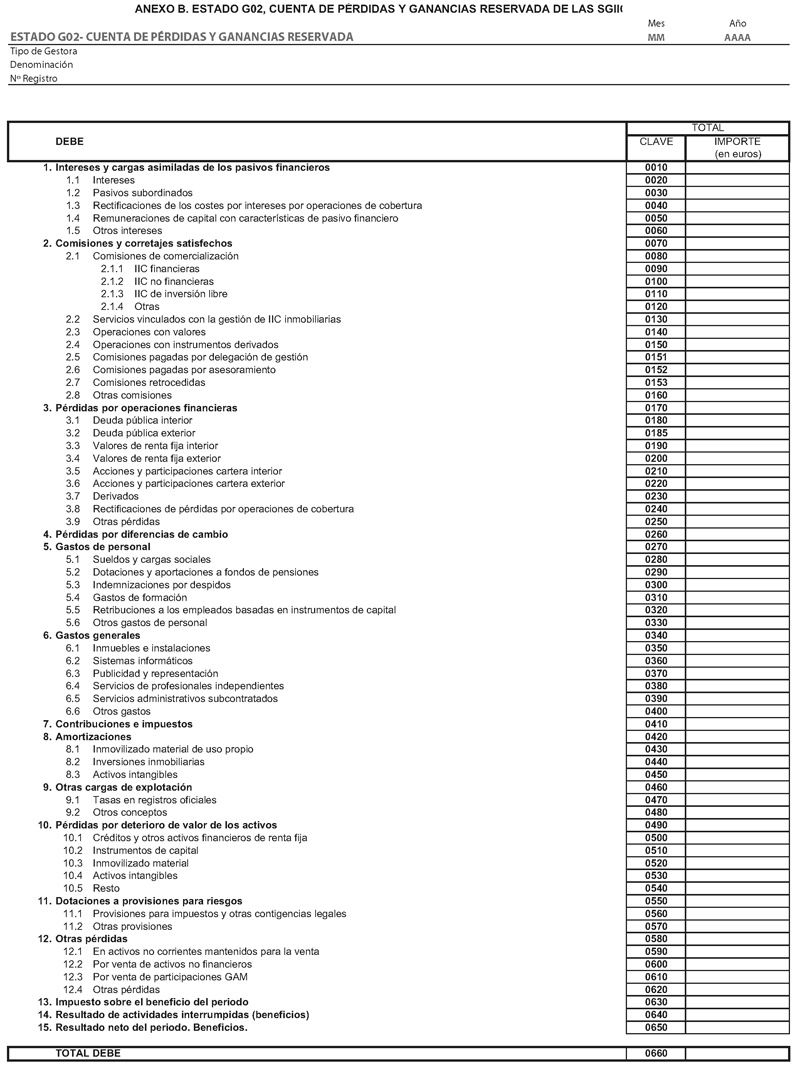

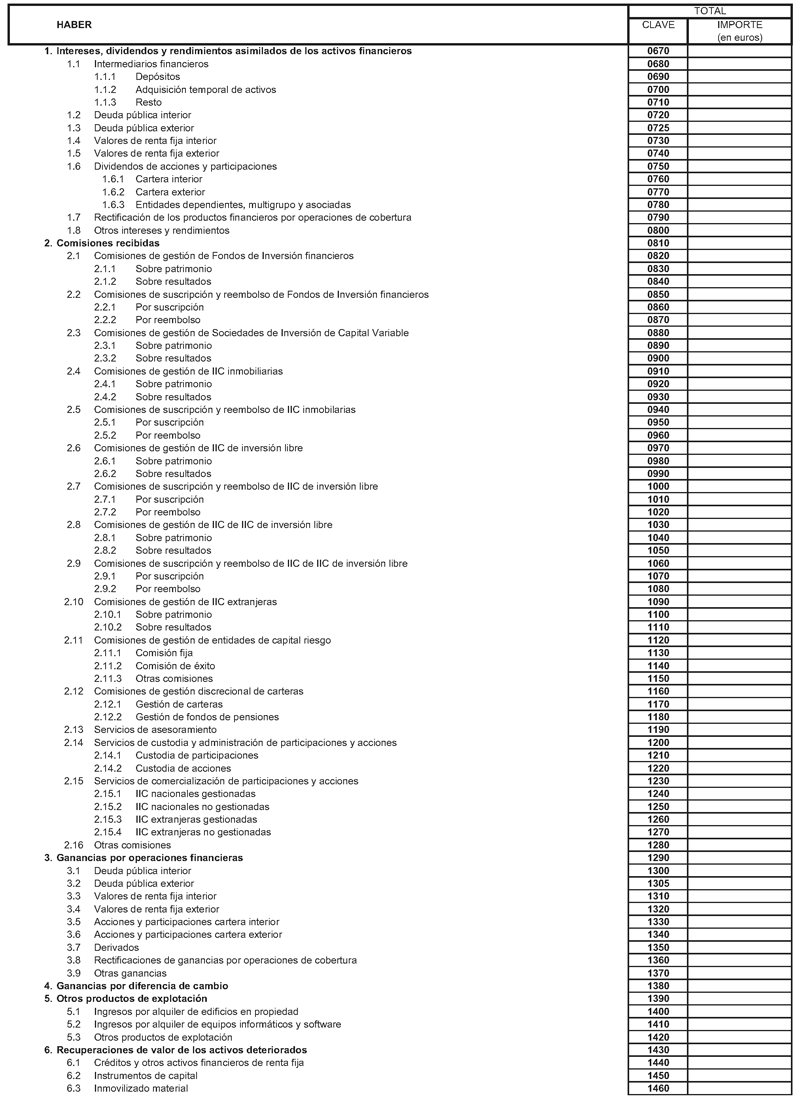

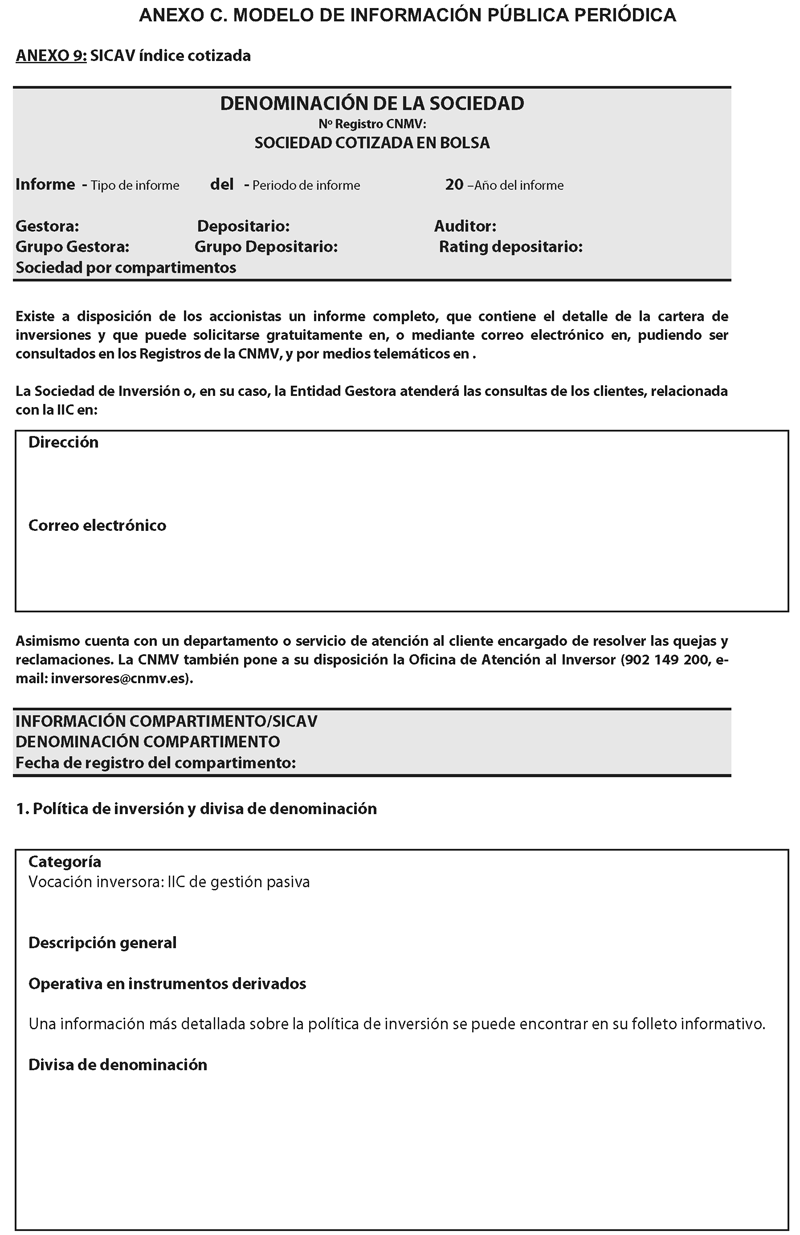

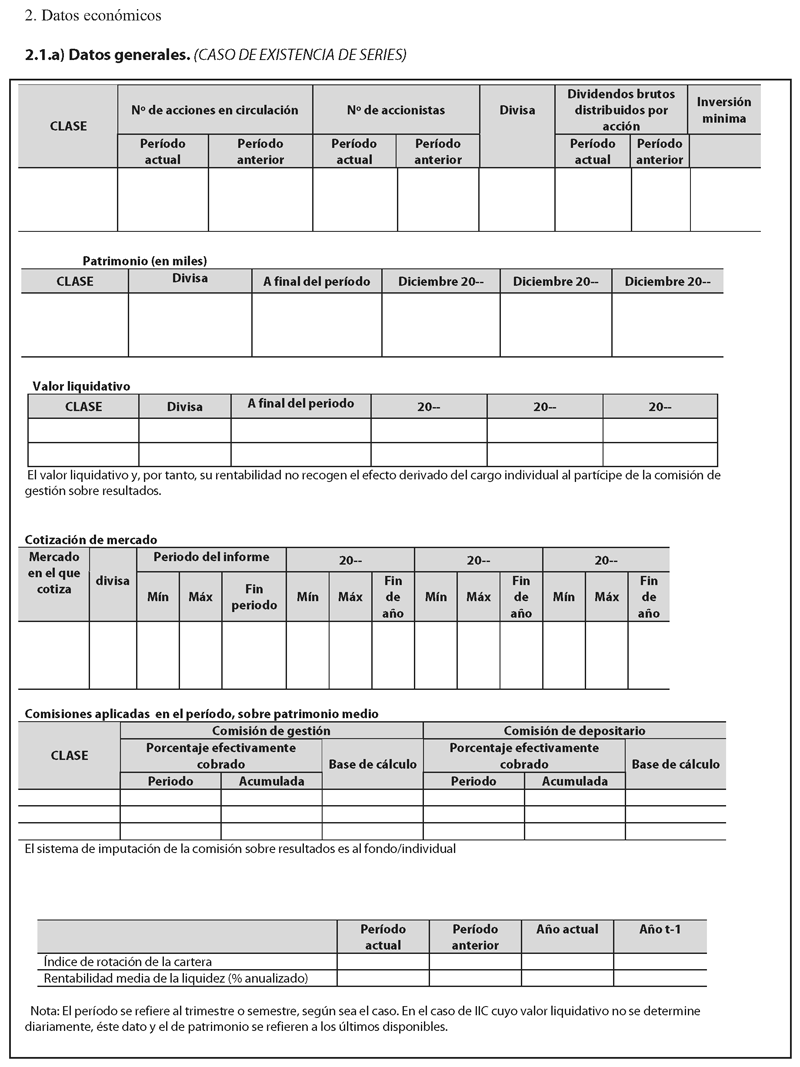

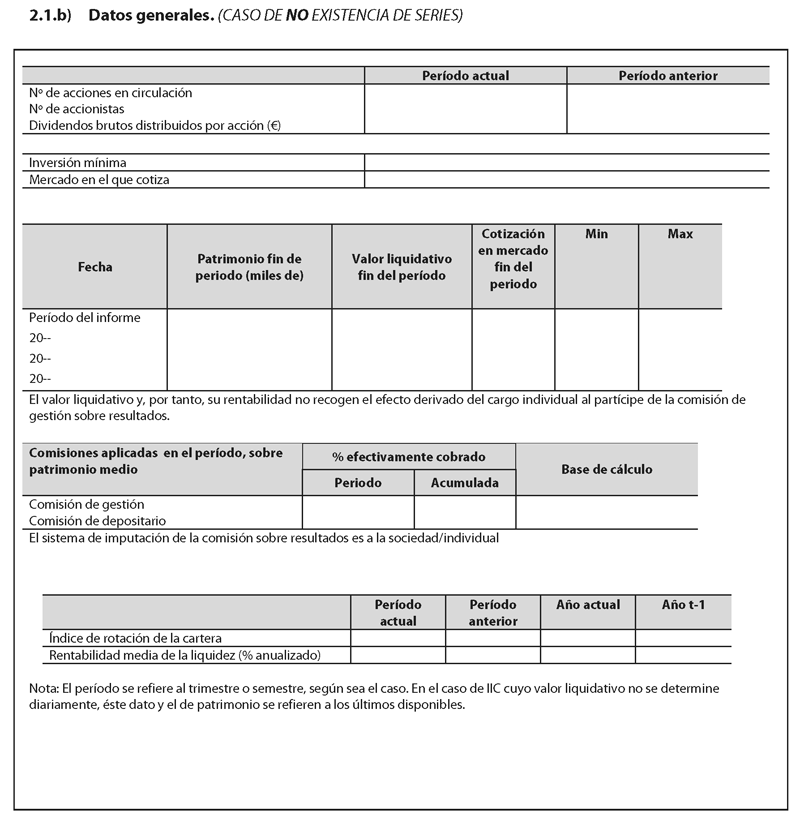

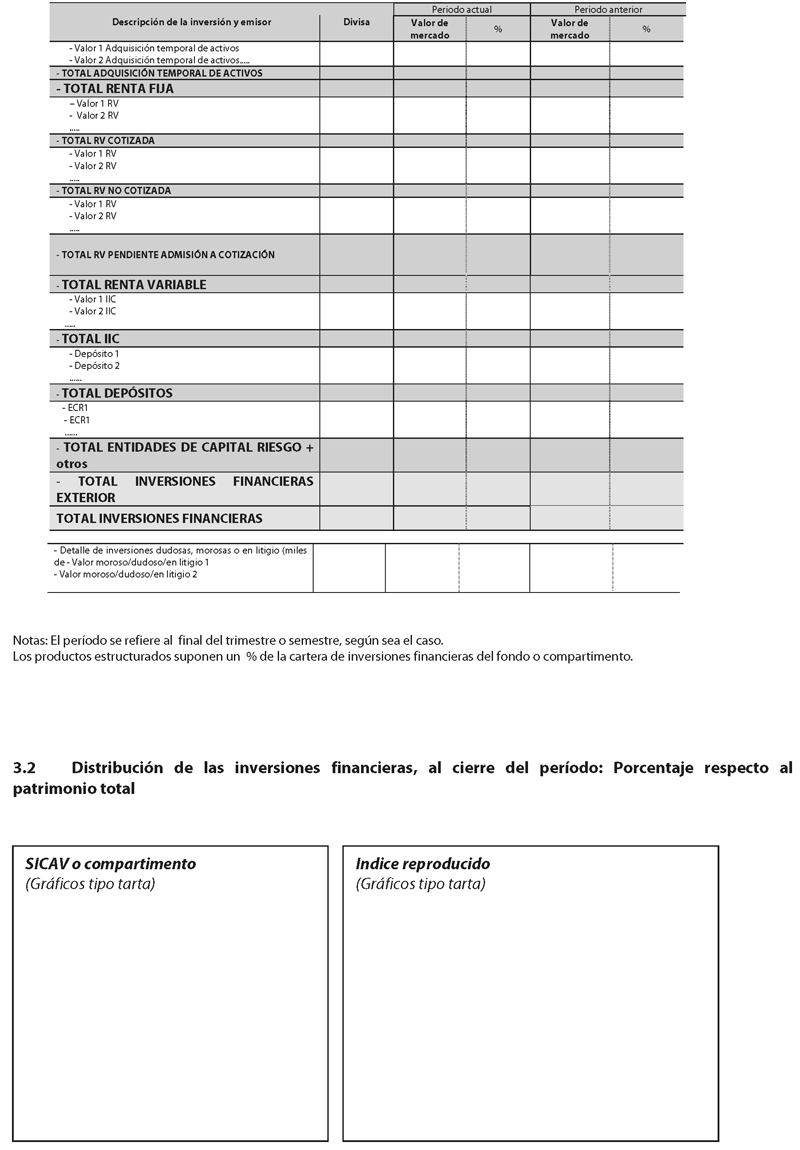

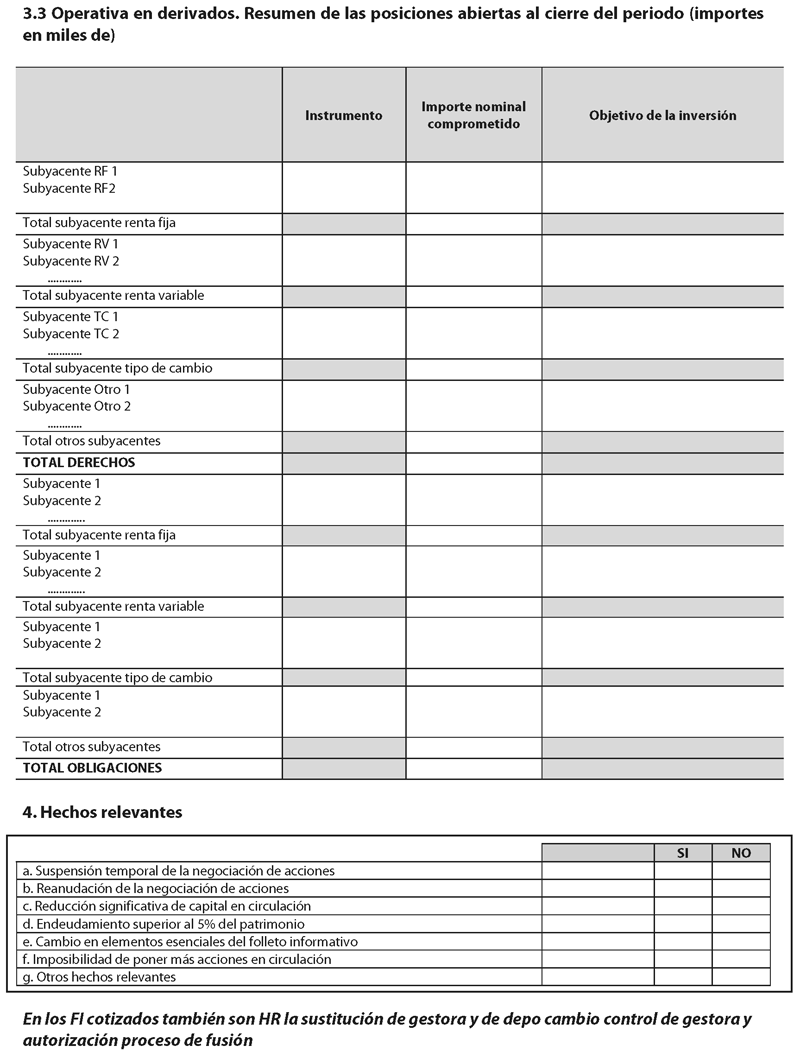

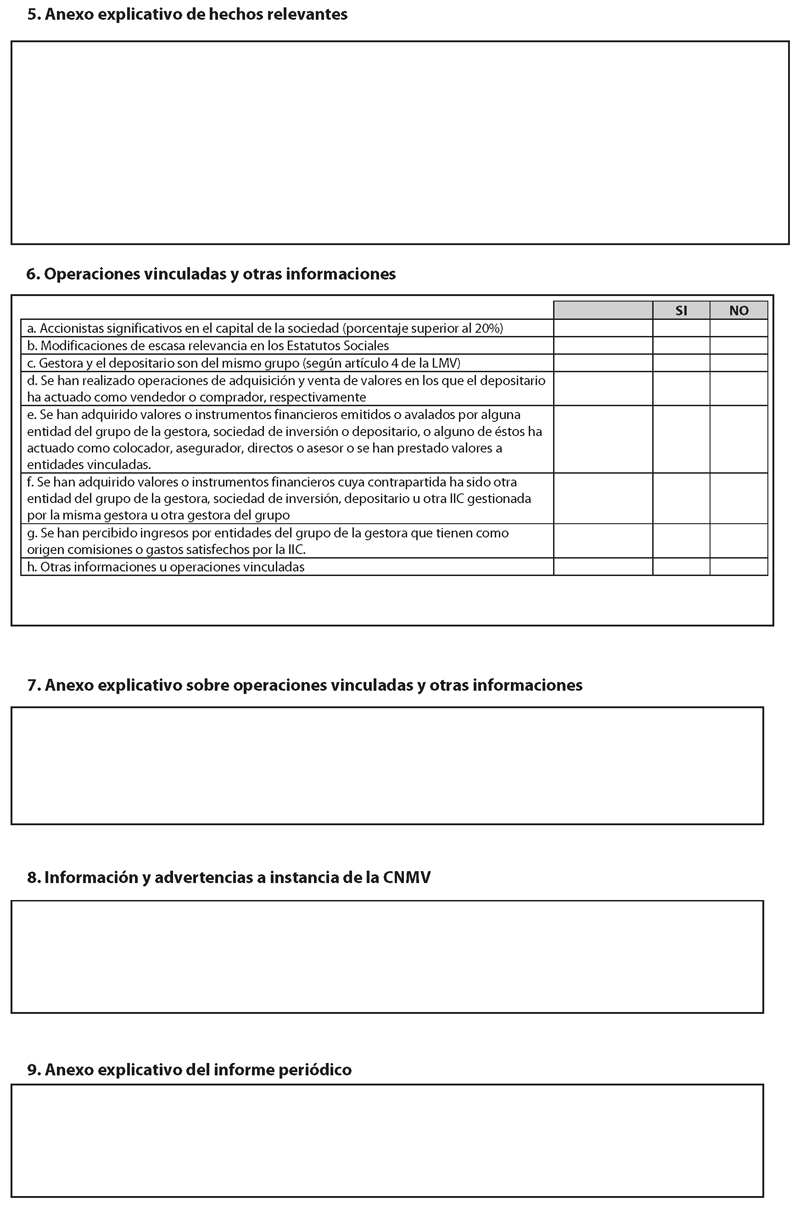

Por último, la disposición adicional primera modifica determinados modelos de información reservada que las IIC y las entidades gestoras deben remitir a la CNMV, y se incorporan tres nuevos modelos, dos para aquellas instituciones que apliquen alguna de las metodologías VAR para el cómputo de la exposición global, y otro adicional de información auxiliar. Dichos modelos son incluidos como anexo a la presente Circular. La disposición adicional segunda introduce en la Circular 4/2008 de la CNMV sobre la información pública periódica de las IIC un nuevo modelo para las SICAV índice cotizadas. Por su parte, la disposición adicional tercera modifica el cómputo del límite de endeudamiento según se estableció en la Circular 6/2008 de la CNMV, sobre la determinación del valor liquidativo y aspectos operativos de las instituciones de inversión colectiva, tanto para IIC financieras como inmobiliarias. La disposición adicional cuarta modifica la Circular 6/2009 de la CNMV sobre control interno de las gestoras de la CNMV para incluir procedimientos de selección de intermediarios cuando éstos prestan el servicio de análisis. Finalmente, la disposición adicional quinta modifica la Circular 1/2006 de la CNMV, sobre instituciones de inversión colectiva de inversión libre, de forma que se tenga en cuenta en el cálculo de los recursos exigibles de las SGIIC las comisiones obtenidas por gestión de instituciones extranjeras similares a las contempladas en la citada Circular.

En su virtud, el Consejo de la Comisión Nacional del Mercado de Valores, previo informe del Comité Consultivo, en su reunión de 21 de diciembre de 2010, ha dispuesto:

A los efectos de la presente Circular se entenderá por:

1. Instrumento derivado: Cualquiera de las operaciones citadas en el artículo 2 de la Orden Ministerial EHA/888/2008 (en adelante OM EHA/888/2008) de 27 de marzo, sobre operaciones de las instituciones de inversión colectiva de carácter financiero con instrumentos financieros derivados y por la que se aclaran determinados conceptos del Reglamento de la Ley 35/2003, de 4 de noviembre, de instituciones de inversión colectiva, aprobado por Real Decreto 1309/2005, de 4 de noviembre.

2. Subyacente: Activo que es objeto de adquisición o enajenación real o teórica en la liquidación del instrumento derivado y siempre que consista en:

a) Activos o instrumentos de los mencionados en los párrafos a), b), c) y d) del artículo 36.1 del Reglamento de la Ley 35/2003.

b) Dividendos sobre acciones mencionadas en el párrafo a) del artículo 36.1 del Reglamento de la Ley 35/2003 o sobre índices bursátiles que cumplan los requisitos establecidos en la normativa vigente.

c) Riesgo de crédito.

d) Volatilidad y varianza.

e) Índices financieros.

f) Tipos de interés.

g) Tipos de cambio o divisas.

h) Materias primas para las que exista un mercado secundario de negociación.

i) Acciones o participaciones en IIC de inversión libre, así como en instituciones extranjeras similares a éstas previstas en el artículo 36.1.j) del Reglamento de la Ley 35/2003.

j) Inflación de países o zonas geográficas siempre y cuando sus reglas de cálculo, transparencia y difusión sean equivalentes a las establecidas para el índice de precios de consumo armonizado de la Unión Europea.

k) Cualquier otro activo subyacente cuya utilización haya sido autorizada por la Comisión Nacional del Mercado de Valores, o

l) Cualquier combinación de los mencionados en las letras anteriores.

En ningún caso la liquidación de un instrumento derivado podrá suponer la incorporación al patrimonio de la IIC de un activo no financiero. En estos casos las cláusulas contractuales del contrato deberán establecer expresamente que la liquidación se efectuará en efectivo o bien, la entidad gestora, deberá asegurarse, con carácter previo a realizar la inversión, que en dichos mercados existen otros mecanismos estandarizados que permiten garantizar que en ningún caso se producirá la incorporación en el patrimonio de la IIC de un activo no financiero.

3. Instrumento Financiero: el conjunto de contratos o valores que coincidan en todas y cada una de sus características en cuanto a su emisor o contrapartida, flujos de pagos, vencimiento, divisa de denominación, subyacente y precio de ejercicio. Un instrumento financiero podrá ser tanto un instrumento derivado como un activo financiero cubierto.

4. Activo financiero cubierto: cualquier valor o instrumento apto para la inversión de las IIC, que sea cubierto por un instrumento financiero derivado, según las reglas de cobertura admisibles en la presente Circular.

5. Posición larga en un instrumento financiero: Toda aquella operación que pueda dar lugar a la adquisición real o teórica del instrumento financiero. En concreto serán posiciones largas: Las compras al contado y a plazo, los futuros comprados, las opciones, incluyendo «warrants», «CAPs» y «FLOORs», adquiridas de compra (compras de «CALL») y las emitidas de venta (ventas de «PUT»).

6. Posición corta en un instrumento financiero: Toda aquella operación que de lugar a la enajenación real o teórica del instrumento financiero. En concreto serán posiciones cortas: Las ventas a plazo, los futuros financieros vendidos, las opciones, incluyendo «warrants», «CAPs» y «FLOORs», adquiridas de venta (compras de «PUT») y las emitidas de compra (ventas de «CALL»), y las ventas en descubierto.

7. Posición Neta Primaria en un instrumento financiero: Diferencia entre la suma de las posiciones largas y la suma de las posiciones cortas en un mismo instrumento financiero. Cuando esta diferencia sea positiva, la posición neta será larga, mientras que cuando sea negativa, será corta.

8. Posición Neta Secundaria en un instrumento financiero: Diferencia entre Posiciones Netas primarias largas y cortas, es decir, la resultante de compensar distintos Instrumentos Financieros, siempre que dicha compensación sea admisible según los requisitos de cobertura establecidos en la sección 1.ª del capitulo II de la presente Circular.

9. Riesgo general: Riesgo de que se produzca una pérdida en un determinado instrumento financiero debido a un movimiento general registrado en el nivel de tipos de interés, tipos de cambios o precios de los activos y no imputable a determinadas características específicas del instrumento financiero.

10. Riesgo específico: Riesgo de que los movimientos de valor de un instrumento financiero sean mayores o inferiores a los de mercado, por causas explícitamente relacionadas con su emisor, o en el caso de un instrumento derivado con el emisor de su subyacente y que entre otros, se encontraría el riesgo de un evento de crédito, de quiebra o de impago de dicho emisor.

1. En aplicación de lo establecido en el artículo 8.4 de la OM EHA/888/2008, la entidad gestora deberá analizar y evaluar si un instrumento financiero cuya rentabilidad se encuentra referenciada o vinculada a otros cumple los requisitos establecidos en dicho artículo para determinar si incorpora o no de un derivado implícito.

Dicho análisis deberá realizarse para todas las inversiones financieras reguladas bajo las letras a), b), c), d), e), h) y apartado 1.º, 2.º, 3.º, 4.º y 6.º de la letra j) del artículo 36.1 del Real Decreto 1309/2005.

2. Respecto al requisito establecido en la letra b) del citado artículo 8.4, se entenderá que las características y riesgos económicos inherentes al derivado están estrechamente relacionados al contrato principal cuando en una operación de renta fija el subyacente del instrumento derivado sea un tipo de interés o un índice de tipos de interés que no produzca una alteración sustancial de los flujos de pago que resultarían de la operación en ausencia de dicho instrumento derivado. En todo caso, se entiende que se produce alteración sustancial de los flujos de pago cuando la contraparte compradora de la operación estructurada se exponga a no recobrar su inversión inicial o cuando el devengo de intereses pueda llegar a generar flujos negativos para dicha parte del contrato.

3. En todo caso, se considera que, a los efectos del cumplimiento de los límites establecidos en la presente Circular no incorporan un derivado implícito los siguientes tipos de valores o instrumentos financieros:

Aquellos que incorporen exclusivamente cláusulas de amortización anticipada vinculadas a tipos de interés

Aquellos que se encuentren vinculados a la inflación y hayan sido emitidos por cualquiera de los emisores regulados en la letra b) del artículo 38.2 del Reglamento de la Ley 35/2003.

Los que incorporen exclusivamente cláusulas por las cuales la rentabilidad se vea incrementada ante un empeoramiento de la calidad crediticia del emisor del activo. Así como aquellos en los que se produzcan situaciones equivalentes ante la no amortización anticipa del instrumento financiero.

Inversiones en fondos de titulización española no subordinada y extranjera equivalentes, en cuanto a requisitos normativos aplicables, publicidad y transparencia, que cuenten con una calificación crediticia en el momento de su emisión máxima o extremadamente fuerte para atender el pago de sus obligaciones, es decir, que haya sido calificada como «AAA« según Standard & Poor´s, Moody´s, Fitch o similares por otras ECAI.

Adicionalmente, tampoco se considerará que incorpora un derivado implícito cualquier otro fondo de titulización española o extranjera equivalente para los que exista un mercado de negociación que ofrezca liquidez y cotización representativa diaria.

Cualquiera de los instrumentos regulados bajo la letra c) del artículo 15.2 de la OM EHA/888/2008.

4. Respecto al requisito de liquidez adicional aplicable a las ventas al descubierto establecido en el artículo 41.3 del Real Decreto 1309/2005, se deberá tener en cuenta que:

a) Sólo será exigible cuando la finalidad de esta operativa sea la de inversión para gestionar de modo más eficaz la cartera, y no se encuentre englobada bajo un objetivo concreto de rentabilidad que haya sido garantizado a la propia institución por un tercero.

b) Podrá estar materializada en cualquier activo líquido de los regulados en la norma 22.ª de esta Circular sobre garantías.

c) Dichos requisitos serán aplicables a cualquier posición corta en instrumentos derivados en la que la IIC se exponga al riesgo de tener que comprar cualquiera de los activos establecidos en el artículo 36.1 del Real Decreto 1309/2005, a un precio superior al que fue inicialmente contratado o pactado en la operación de venta, y con independencia de si la liquidación se efectúa con entrega física del activo o en efectivo.

No se podrán realizar ventas al descubierto de los activos financieros a los que se refiere el artículo 36.1. b), c), d), h) y j) del Real Decreto 1309/2005.

d) La entidad deberá disponer de procedimientos de control interno que permitan asegurar que:

En el caso de instrumentos derivados que se liquiden por entrega física la IIC, automáticamente o a elección de la contraparte, deberá mantener en cartera dicho activo financiero, o activos líquidos suficientes que permitan ser objeto de utilización en cualquier momento para adquirir el subyacente al que se encuentre vinculado el instrumento derivado siempre que este último sea también suficientemente líquido.

En el caso de instrumentos derivados liquidados en efectivo, automáticamente o a discreción de la IIC, la IIC deberá mantener activos líquidos suficientes que permitan atender en cualquier momento los compromisos de pago que pudieran surgir por dichas operaciones.

Adicionalmente, a efectos de determinar el importe de activos a mantener en cartera, se deberá tener en cuenta los intereses o cualquier otro compromiso de pago adicional relativo a dicha operativa. Asimismo, las garantías que hayan sido depositadas en la realización de dichas operaciones se podrán deducir de dicho importe.

5. Las IIC que realicen acuerdos de préstamo de valores deberán incluir en los contratos que formalicen la posibilidad de reclamar en cualquier momento cualquier valor prestado o dar por finalizado el acuerdo de préstamo de valores. En el caso de las adquisiciones temporales de activos formalizadas por periodos superiores a 7 días, las IIC deberán asegurarse que podrán recuperar el importe invertido o dar por finalizada la operación.

1. Según lo establecido en el artículo 8.5 de la OM EHA/888/2008 en ningún caso las primas pagadas por la compra de opciones que sean contratadas aisladamente o incorporadas en valores o instrumentos que incorporan un derivado implícito, podrán superar el 10% del patrimonio de la IIC.

Para el cumplimiento de dicho límite:

a) La IIC deberá valorar las opciones a su precio de adquisición. No obstante, las IIC deberán tomar como valor de referencia el precio de mercado o valor razonable de las opciones en el momento de su adquisición, cuando éste sea significativamente superior al precio efectivamente desembolsado.

b) La suma de las primas pagadas se computará en términos brutos. No obstante, será posible compensar los importes pagados por la compra de opciones con las primas cobradas por la venta de opciones, incluidos «warrants», «CAPs» y «FLOORs», cuando las opciones compradas y las vendidas que se desea compensar no se hallen incorporadas en distintas estructuras y coincidan en todas y cada una de sus características, a excepción de su fecha de contratación, contraparte o precio de ejercicio».

c) Este límite será objeto de revisión únicamente cuando se produzca una nueva compra de opciones.

2. Según lo establecido en el punto 1 del artículo 8 de la OM EHA/888/2008 y en el artículo 39.3 del Real Decreto 1309/2005 la exposición total al riesgo de mercado asociada a instrumentos financieros derivados no podrá superar el patrimonio neto de la IIC.

Para el cumplimiento de dicho límite la entidad gestora podrá aplicar las siguientes metodologías:

a) Metodología del compromiso, desarrollada en la sección 1ª del capítulo II de la presente Circular, cuyo objetivo es la medición del exceso de apalancamiento generado por la inversión en instrumentos financieros, estableciéndose para ello reglas de cómputo de la exposición equivalente de contado para cada tipo de instrumento financiero derivado.

b) Metodología de Valor en Riesgo (en adelante metodología «VAR») establecida en la sección 2ª del capítulo II de la presente Circular, basada en la limitación de la exposición global de la IIC a través de la máxima pérdida probable que la IIC pudiera llegar a incurrir en un horizonte temporal y bajo un determinado nivel de confianza.

Adicionalmente, la IIC podrá elegir entre la aplicación de un:

«VAR» Relativo sobre una cartera de referencia, o

«VAR» en términos «Absolutos».

3. La entidad gestora deberá encontrarse en disposición de acreditar que la metodología aplicada para la medición de la exposición por la operativa con instrumentos derivados es adecuada a la política de inversión y de riesgos establecida en el folleto informativo de la IIC, analizar que dicha metodología captura adecuadamente la complejidad y riesgos de las estrategias de inversión así como de los propios instrumentos derivados y su impacto sobre el patrimonio de la IIC.

La metodología aplicada (compromiso, VaR Relativo o VaR Absoluto) deberá especificarse tanto en el folleto informativo de la IIC como en el apartado primero (referente a la operativa de instrumentos derivados) del modelo de información pública periódica, recogido en los Anexos de la Circular 4/2008 de la CNMV.

4. La entidad gestora podrá aplicar dichas metodologías de forma conjunta a todas o a parte de las IIC gestionadas, así como, a todos o a parte de los compartimientos de una misma IIC.

La metodología debe aplicarse consistentemente, es decir, una vez que una IIC o compartimento aplique una determinada metodología no podrá aplicar una distinta sin previa comunicación a la CNMV y a los partícipes siempre que suponga un cambio sustancial en la política de inversión y de riesgos bajo los términos establecidos en el punto 2 del artículo 14 del Real Decreto 1309/2005.

5. La IIC deberá calcular su exposición global al menos diariamente. No obstante, las IIC que lleven a cabo, entre otras, estrategias de inversión activas en instrumentos derivados o sobre subyacentes que pudieran presentar una elevada volatilidad deberán calcular dicha exposición con mayor frecuencia, con el fin de asegurar el cumplimiento de dichos límites en todo momento.

6. La CNMV podrá exigir a la entidad gestora el computo intradía de la exposición global e incluso el abandono de la metodología aplicada bien por no capturar adecuadamente las exposiciones y riesgos asumidos por la IIC o bien porque la entidad no cuente con los medios, procedimientos y/o controles suficientes.

1. Las IIC que apliquen la metodología del compromiso no han de considerar las siguientes operaciones en instrumentos derivados a los efectos del cumplimiento del límite establecido en el artículo 39.3 del Real Decreto 1309/2005:

a) Operaciones que se consideren a plazo según lo establecido en la Circular 3/2008 (sobre normas contables, cuentas anuales y estados de información reservada de las instituciones de inversión colectiva), pero que correspondan a la operativa habitual de contado del mercado en el que se realicen, así como aquellas operaciones en las que el diferimiento de la adquisición sea forzoso, por tratarse de emisiones en mercado primario

b) Permutas de retorno absoluto o total (“Total Rate of Return Swaps” o TRORS) en los que se produzca una sustitución o intercambio del retorno de las posiciones mantenidas en la cartera de contado de la IIC por el retorno de otras definidas en dicho contrato de permuta, al considerarse que la estrategia considerada en su conjunto sería equivalente a adquirir en contado las posiciones definidas en el contrato de permuta.

c) Cuando la entidad lleve a cabo estrategias de gestión con instrumentos derivados en las que no se genera una exposición adicional por cuanto sería equivalente a la que se obtendría a través de inversiones en contado. En todo caso, la entidad gestora se deberá asegurar, a través de la realización de un análisis de sus características, que las inversiones mantenidas en contado no podrán exponer a la IIC a riesgos adicionales, entre otros de tipos de interés y de crédito, por lo que deberán corresponderse, entre otras, con inversiones de emisores regulados bajo el artículo 50.2 letra b) del Reglamento de la Ley 35/2003 o adquisiciones temporales sobre dichos activos, en ambos casos a plazos de vencimiento inferior a 3 meses y presentando una elevada calidad.

Adicionalmente, las operaciones con los instrumentos financieros señaladas en los apartados b) y c) anteriores no podrán incorporar, ni ser equivalentes, a una opción financiera, ni incorporar cláusulas de apalancamiento o cualquier otro riesgo adicional de mercado frente al que existiría en una inversión directa en el subyacente.

Asimismo, se deberá aportar información de los riesgos que pudieran surgir por la realización de dicha operativa dentro del anexo explicativo del modelo de información pública periódica recogido en los Anexos de la Circular 4/2008 de la CNMV.

2. En aplicación de lo establecido en el artículo 8.7 de la OM EHA/888/2008, la IIC o su sociedad gestora que aplique la metodología del compromiso deberá notificar a la CNMV, en un plazo máximo de cinco días laborables, las exposiciones totales al riesgo de mercado asociada a instrumentos derivados que superen el 120 del patrimonio de la IIC junto con información sobre las causas que motivaron los citados excesos.

1. En aplicación del punto 2 del artículo 8 de la OM EHA/888/2008, las posiciones netas primarias de los instrumentos derivados recogidos en las letras a), b) y el punto 1.º de la letra d) del artículo 2.1 de la OM EHA/888/2008 se valorarán aplicándose las siguientes reglas «generales» de computo:

a) Los instrumentos cuyo subyacente sea un tipo de interés o inflación se valorarán según el importe nominal que sirve para el cálculo de la liquidación de intereses.

b) Los instrumentos derivados, entre otros, futuros, operaciones a plazo, permutas o “swaps” de retorno total o absoluto, sobre cualquier otro subyacente distinto a los mencionados en la letra a) anterior, se valorarán según el valor de mercado del subyacente a la fecha de referencia.

c) Las opciones, se valorarán multiplicando, el nominal o valor de mercado del subyacente, según corresponda, por su delta.

Para el caso de opciones negociadas en mercados organizados, las IIC utilizarán siempre que sea posible la delta calculada por dicho mercado, siempre que se pueda considerar representativa. En los demás casos, las entidades utilizarán sus propios modelos de valoración en el marco de los criterios establecidos en la norma 27.ª de la presente Circular.

La delta de un instrumento derivado que se encuentra referenciado a más de un subyacente deberá ser determinada a partir de sus deltas “parciales”, que miden la variación en el precio del instrumento derivado como consecuencia de la variación en el valor de mercado de uno de los subyacentes a los que se encuentra referenciado el instrumento.

2. Adicionalmente se podrán aplicar otras reglas específicas de cómputo siempre y cuando su determinación sea posible, adecuada, metodológicamente consistente y en todo caso, suponga computar un valor de la posición neta primaria más conservador frente al que resultaría de aplicar las reglas generales establecidas en el apartado anterior. Entre otros:

a) El nominal o el precio de mercado de cualquiera de los instrumentos derivados recogidos en la letra b) del apartado 1 anterior.

b) En el caso de venta de protección a través de “Credit Default Swaps” sobre una única entidad de referencia se deberá computar por el mayor entre el valor de mercado del subyacente o el nominal.

c) En el caso de instrumentos derivados recogidos en la letra c) y segundo y tercer guión de la letra d) del artículo 2.1 de la OM EHA/888/2008, el valor de la posición neta primaria se determinará a través de la estimación de la exposición potencial futura máxima que podría llegar a alcanzar el subyacente de dicho instrumento derivado a lo largo de su vigencia. Para la determinación de dicha exposición la gestora podrá aplicar, entre otros, alguno de los siguientes criterios:

Aplicar modelos de simulación de escenarios generalmente aceptados, que reúnan las mismas condiciones cualitativas y cuantitativas que los exigibles en la sección 2ª aplicable a la metodología “VAR”, y en los que se pueda estimar diariamente con un nivel de confianza del 99% la exposición potencial máxima del subyacente.

Determinar en el momento de la adquisición del instrumento el importe máximo que el subyacente pudiera alcanzar. Dicho importe máximo podría ser, según las características del derivado, el que se determine tras la realización de pruebas de tensión (o stress-testing) tanto sobre el subyacente como sobre los parámetros que afectan a la valoración del instrumento (volatilidad, correlación).

1. La Posición Neta Primaria en un instrumento financiero será la diferencia entre la suma de las posiciones largas y la suma de las posiciones cortas en un mismo instrumento financiero. Cuando esta diferencia sea positiva, la posición neta será larga, mientras que cuando sea negativa, será corta. Para el cálculo de la Posición Neta Primaria se deberán realizar los siguientes desgloses en instrumentos financieros independientes:

a) En las permutas financieras («Swaps») se desglosarán sus componentes o ramas. Excepcionalmente, en el caso de swaps de retorno absoluto en los que una de sus ramas implique recibir/pagar un interés a tipo variable y la otra el pago/recepción se encuentre vinculado a la evolución de cualquier otro subyacente, sólo resultará exigible el cómputo de la posición de esta última rama del contrato.

b) Las operaciones que impliquen la simultánea adquisición y enajenación, real o teórica, de dos divisas distintas del euro deberán desglosar las posiciones en cada una de dichas divisas por su valor de mercado.

c) En los instrumentos derivados referenciados a más de un subyacente, se generará una posición neta primaria para cada uno de los mismos.

d) La CNMV podrá exigir el desglose de otro tipo de operaciones, por considerarlo preciso para la correcta medición de los límites a la utilización de derivados establecidos en la presente Circular.

2. Las operaciones estructuradas resultantes de la combinación de dos o mas instrumentos financieros derivados, así como los activos o instrumentos cuya rentabilidad se encuentra vinculada a otros que incorporen un derivado implícito, deberán desglosarse en sus componentes siempre que dicha descomposición sea necesaria para valorar y medir su riesgo de mercado adecuadamente.

Excepcionalmente, la entidad gestora podrá no desglosar, y en consecuencia no valorar separadamente una operación estructurada o instrumento derivado implícito bien en el momento de su adquisición, bien posteriormente, siempre y cuando se justifique que dicho desglose no es factible atendiendo a las características y naturaleza de la operación o instrumento financiero. En tal caso, bien la operación estructurada o el activo que incorpore un derivado implícito se tratará íntegramente como un instrumento derivado a efectos del cumplimiento de los límites y restricciones establecidos por la Orden y la presente Circular.

3. La compra de protección sobre riesgo de crédito (o «Credit Default Swap») generará una posición corta en el activo de referencia y en el caso de venta de protección una posición larga.

4. Los instrumentos financieros derivados cuyo subyacente consista en un índice financiero de los regulados en el artículo 5 de la OM EHA 888/2008 se podrán desglosar en posiciones en cada uno de los componentes que constituyen dichos índices. Cuando se realice tal descomposición, desaparecerá la posición en el índice para dar paso a posiciones en cada uno de sus componentes, en función de su ponderación en el índice.

5. Las inversiones en otras IIC, tanto en contado como a través de un instrumento derivado, se podrán desglosar en función de las exposiciones a las que se encuentra referenciada, siempre y cuando la gestora disponga de información de las mismas a cada uno de los subyacentes establecidos en el punto 2 de la norma 1ª de la presente Circular.

En el caso de realizarse tal descomposición, desaparecerá la posición en la IIC para dar paso a posiciones en cada uno de los subyacentes a los que se encuentra expuesta.

6. En el caso de instrumentos derivados en los que todos o alguno de sus componentes tengan como subyacentes tipos de interés, inflación o renta fija y apliquen la metodología descrita en la norma 9.ª punto 4 de la presente Circular se deberán atender, entre otras, a las siguientes especificaciones:

a) Para los futuros comprados y compras a plazo, tanto sobre tipos de interés como de renta fija, y los «FRAs» vendidos, la IIC deberá computar una posición larga con fecha de vencimiento igual a la de su subyacente y una posición corta con fecha de vencimiento igual a la fecha de vencimiento estipulada en el contrato.

Para los futuros vendidos y ventas a plazo, tanto sobre tipos de interés, inflación y renta fija y los «FRAs» comprados, la IIC deberá computar una posición larga con fecha de vencimiento igual a la fecha de vencimiento estipulada en el contrato y una posición corta con fecha de vencimiento igual a la de su subyacente.

b) Para las permutas financieras o «SWAPS» en las que todos o alguno de sus componentes o ramas tenga como subyacente un tipo de interés se deberá tener en cuenta que:

Los pagos o cobros variables se fijarán como una posición corta o larga respectivamente con vencimiento en la siguiente fecha de fijación del cupón.

Los pagos o cobros fijos se establecerán como posición corta o larga, respectivamente, con vencimiento igual al del contrato.

7. La CNMV podrá definir criterios adicionales a los establecidos en la norma 5ª anterior de la presente Circular, referente al cómputo del valor de las posiciones netas primarias, así como a las reglas de determinación de dichas posiciones establecidas en la presente norma.

1. La Posición Neta Secundaria será la diferencia entre Posiciones Netas primarias largas y cortas, es decir, la resultante de compensar distintos Instrumentos Financieros, siempre que dicha compensación sea admisible según los requisitos indicados en los puntos siguientes sobre neteo y cobertura de posiciones.

Se entenderá por neteo la compensación de posiciones netas primarias de distintos instrumentos financieros que tengan un mismo subyacente (acción, índice, tipo de interés, etcétera) mientras que cobertura hará referencia a compensación de posiciones netas primarias entre instrumentos financieros con distintos subyacentes.

2. Para la determinación de la posición neta secundaria bien a través de la realización de compensaciones por neteo o bien por cobertura se deberán cumplir las siguientes condiciones:

a) Que se produzca una mitigación o reducción eficiente tanto del riesgo general como del específico del instrumento financiero, debiendo ser también demostrable su eficacia bajo condiciones de mercado estresadas.

En todo caso, uno o varios instrumentos derivados reducen el riesgo cuando se cumplan simultáneamente los dos siguientes requisitos:

El compromiso de la posición neta secundaria resultante de compensar los instrumentos financieros a cubrir con los instrumentos derivados de cobertura, debe ser inferior al importe que resultaría si la IIC aplicara ese mismo método únicamente sobre los instrumentos financieros a cubrir.

El compromiso de los instrumentos derivados de cobertura no debe ser de importe superior, en valor absoluto, al de los instrumentos financieros que la IIC desea cubrir con ellos.

b) Las estrategias de inversión que se lleven a cabo, deben tener como única finalidad la estricta cobertura de riesgos, es decir, que no sean realizadas con el objetivo de inversión para obtención de un beneficio o rentabilidad para la IIC. En concreto, no podrán ser objeto de compensación las estrategias o arbitrajes conocidos como «neutrales» («market neutral», «long/short», etc.).

Entre otras, las posiciones de ventas de opciones no podrán compensarse con ventas de otras opciones.

c) No será posible realizar compensación de posiciones netas primarias en las que su valor haya sido determinado a partir de las reglas específicas de cómputo establecidas en la norma 5.2 de la presente Circular, cuando su aplicación suponga una infraestimación del compromiso.

1. La IIC o su entidad gestora, deberá establecer las siguientes categorías o grupos de instrumentos financieros en función de los siguientes factores de riesgo:

Tipos de interés o subyacente con dicha naturaleza.

Riesgo de crédito o subyacente con dicha naturaleza.

Renta variable o subyacente con dicha naturaleza.

Divisa, tipo de cambio o subyacente con dicha naturaleza.

Materias primas.

Instituciones de inversión colectiva.

2. El compromiso total de la IIC se calculará como la suma de los importes de compromiso obtenidos de forma aislada, para sus posiciones netas secundarias, en cada categoría de factor de riesgo, no siendo admisible la compensación de los importes obtenidos para las distintas categorías establecidas.

3. En el caso de instrumentos financieros categorizados en el factor de riesgo sobre tipos de interés el cálculo del compromiso deberá realizarse separadamente para las posiciones en instrumentos financieros cifrados en distintas divisas.

1. Las IIC calcularán y consignarán sus posiciones netas primarias en cada instrumento financiero cuyo subyacente sea un tipo de interés, inflación, activo de renta fija o cualquier otro de naturaleza análoga, procediendo a continuación a hallar la suma de sus posiciones netas primarias largas y sus posiciones netas primarias cortas

2. Posteriormente, deberán determinar su posición neta secundaria resultante de la aplicación de las normas de neteo y cobertura admitidas según lo establecido en la norma 7.ª de la presente Circular para cada tipo de interés, inflación o activo de renta fija, que vendrá constituida por la diferencia entre la suma de las posiciones netas primarias largas y la de las posiciones netas primarias cortas correspondientes.

3. Adicionalmente, la IIC podrá llevar a cabo compensaciones adicionales así como ajustes en el valor de las posiciones resultantes en función del riesgo que aporta (en términos de sensibilidad o duración) sobre el total de riesgo de tipos asumido por la IIC, debiendo para ello implementar el «método de duraciones» descrito en el apartado siguiente, y siempre que se cumplan los siguientes requisitos:

En aplicación de lo establecido en el punto 3 de la norma 3.ª de la presente Circular, se deberá aportar en su folleto informativo información sobre la duración global de su cartera, que deberá determinarse en todo caso ateniendo al nivel de riesgos y política de inversión de la IIC.

Su aplicación, no podrá tener por finalidad la realización de estrategias de inversión (o arbitraje) que supongan para la IIC la asunción de otros riesgos significativos (por ejemplo de volatilidad) ni la generación de niveles de apalancamiento injustificados a través de la inversión en instrumentos financieros derivados a corto plazo.

4. Para la determinación del compromiso bajo el «método de duraciones», se deberán aplicar los siguientes pasos:

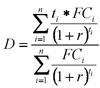

a) Calcular la duración modificada de cada instrumento derivado. Para ello, aplicarán la expresión:

Duración modificada (DM) = Duración (D)/(1+r),

Donde la Duración (D) se calculará, empleando la siguiente fórmula:

siendo,

FC: Flujo de efectivo en el período i.

r: Tasa interna de rendimiento.

n: Número de períodos considerados.

t: plazo en años hasta la fecha de cada flujo. Para instrumentos derivados con tipo de interés variable, se podrá considerar que la fecha de vencimiento es la siguiente fecha de fijación del tipo de interés y el principal se debe en dicho momento.

La determinación de la tasa interna de rendimiento (r) será calculada para cada valor de renta fija, depósito o cuenta, en función de su valor razonable.

En el caso de operaciones a plazo, futuros o permutas financieras sobre inflación, se deberá convertir el rendimiento real de dicha posición en su equivalente en términos nominales.

Para instrumentos derivados con un tipo de interés fijo, las IIC tomarán su precio de mercado o valor justo y los flujos que resten hasta su vencimiento.

Para instrumentos derivados con tipo de interés variable, y a los solos efectos del cálculo de la duración modificada que figura a continuación, las IIC calcularán la tasa de rendimiento interno tomando su precio de mercado o valor justo y determinando los flujos futuros, suponiendo que la fecha de vencimiento es la siguiente fecha de fijación del tipo de interés y el principal se debe en dicho momento.

b) Posteriormente, se clasificarán las posiciones netas primarias de cada uno de los instrumentos en la zona del siguiente cuadro que corresponda en función del vencimiento residual del instrumento financiero. En el caso de posiciones con tipos de interés fijo se entenderá por vencimiento residual el plazo que reste hasta su vencimiento final y para posiciones con tipo de interés variable, el periodo que reste hasta la siguiente fecha de fijación del tipo de interés o tras la última revisión hasta el vencimiento final.

|

Zona |

Rango vencimiento (en años) |

|---|---|

|

Uno. |

Entre 0 y 2 años. |

|

Dos. |

Entre 2 y 7 años. |

|

Tres. |

Entre 7 y 15 años. |

|

Cuatro. |

Mayor a 15 años. |

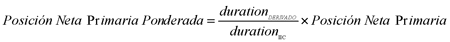

c) Ponderar el valor de la posición neta primaria del instrumento por el cociente entre la duración del instrumento derivado y la duración global de la IIC:

d) Las IIC deberán determinar la posición neta primaria ponderada compensada dentro de cada zona, que vendrá constituida por el importe menor entre las dos sumas ponderadas de cada zona, la de las posiciones largas y la de las posiciones cortas, obtenidas al efectuar el cálculo descrito en el número anterior. La diferencia entre estas sumas ponderadas constituirá la posición neta secundaria ponderada de cada zona.

e) Seguidamente, las IIC calcularán la posición neta secundaria ponderada compensada entre las zonas uno y dos, que vendrá constituida por el importe menor entre la posición neta final larga (corta), ponderada de la zona uno y la posición neta final corta (larga) ponderada de la zona dos. El mismo cálculo deberá realizarse con respecto a la parte restante de la posición neta final ponderada, es decir, aún no compensada, de la zona dos y la posición neta final ponderada de la zona tres y de la zona tres y la cuatro respectivamente, hallándose la posición neta secundaria ponderada compensada entre las zonas dos y tres y entre las zonas tres y cuatro.

f) A continuación, las IIC calcularán la posición neta secundaria ponderada compensada entre las zonas uno y tres, que será el importe menor entre la posición neta final larga (corta) ponderada todavía no compensada de la zona uno y la posición neta final corta (larga) ponderada aún no compensada de la zona tres. El mismo cálculo se realizará entre las zonas dos y cuatro.

g) Una vez realizadas las anteriores compensaciones, las IIC deberán obtener el importe de las posiciones netas secundarias ponderadas no compensadas o residuales.

h) La posición neta final ponderada global será el resultado de sumar, en valor absoluto, los siguientes importes:

El 0 por 100 de la posición neta secundaria ponderada compensada dentro de cada zona.

El 40 por 100 de la posición neta secundaria ponderada compensada entre dos zonas adyacentes (por ejemplo, la zona uno con la dos).

El 75 por 100 de la posición neta secundaria ponderada compensada entre dos zonas que se encuentren separadas por una (por ejemplo entre la zona uno y tres).

El 100 por 100 de la posición neta secundaria ponderada compensada entre las dos zonas que se encuentren más distantes.

El 100 por 100 de las posiciones netas secundarias residuales.

Norma 10.ª Determinación del compromiso sobre riesgo de crédito.

1. Los futuros, «FRAs», y «SWAPs» sobre tipos de interés o cualquier otro instrumento derivado cuyos subyacentes sean exclusivamente tipos de interés no se tendrán en cuenta a los efectos del compromiso sobre riesgo de crédito. Adicionalmente, quedarán excluidas aquellas posiciones en instrumentos derivados cuyo subyacente sea renta fija que:

Hayan computado compromiso sobre tipos de interés por la totalidad del valor de su posición neta primaria, es decir, que no hayan sido objeto de ningún tipo de compensación.

Hayan computado compromiso sobre tipos de interés a través del “método de duraciones” establecido en el punto 4 de la norma 9.ª de la presente Circular, y siempre que la entidad gestora se encuentre en disposición de acreditar que su aplicación no suponga para la IIC la asunción de un riesgo de crédito significativo.

2. Las IIC calcularán y consignarán sus posiciones netas primarias en cada instrumento financiero cuyo subyacente sea un activo de renta fija, riesgo de crédito de una entidad de referencia o cualquier otro de naturaleza análoga, debiendo ser agrupadas por emisor o entidad de referencia las posiciones netas primarias largas y cortas.

3. A continuación, deberán determinar su posición neta secundaria para cada emisor o entidad de referencia, que vendrá constituida por la diferencia entre la suma de las posiciones netas primarias largas y la de las posiciones netas primarias cortas correspondientes.

4. A los efectos de la determinación de estas posiciones netas secundarias, se deberán aplicar las siguientes reglas específicas:

a) En el caso de futuros, operaciones a plazo o permutas sobre rendimientos absoluto, será posible una compensación total de posiciones siempre que el valor de los instrumentos financieros vayan en direcciones opuestas y en la misma cuantía, y la obligación de referencia y el instrumento financiero cubierto pertenezcan a la misma categoría de subordinación y un plazo de vencimiento muy similar. El plazo de vencimiento del instrumento derivado podrá ser diferente del plazo del instrumento financiero cubierto.

b) En el caso de instrumentos derivados sobre riesgo de crédito diferentes a los indicados en la letra a) anterior, se reconocerá una compensación del 80% cuando el valor del instrumento financiero cubierto y de la obligación de referencia del derivado de crédito vaya siempre en direcciones opuestas y en la misma cuantía, pertenezcan a la misma categoría de subordinación y los plazos de vencimiento sean muy similares entre sí y también al del derivado de crédito. Excepcionalmente, en el caso de contratos de compra de protección sobre riesgo de crédito (o «Credit Default Swaps») que sean líquidos el requisito del plazo de vencimiento será exigible entre el activo cubierto y el propio instrumento derivado.

Adicionalmente, las características básicas del contrato de derivado de crédito no deberán hacer que las variaciones de precio de éste se desvíen significativamente de las fluctuaciones del precio de la posición de contado.

Se aplicará la compensación citada del 80% sobre aquella posición neta primaria más elevada, mientras que la posición neta primaria contraria será nula.

c) Se podrá aplicar una compensación parcial entre los instrumentos indicados en las letras a) y b) anteriores, siempre y cuando la obligación de referencia del instrumento derivado y el instrumento financiero cubierto vaya en direcciones opuestas y en la misma cuantía, aunque pertenezcan a distintas categorías de subordinación o exista desfase de plazos de vencimiento entre ambos instrumentos.

En estos casos, se computará una posición neta secundaria equivalente al importe total de la posición neta primaria más elevada.

5. Las IIC no podrán efectuar ninguna compensación adicional entre posiciones netas secundarias, por lo que la suma del valor absoluto de las posiciones netas secundarias ponderadas obtenidas según el cálculo del número anterior constituirá su compromiso total.

1. Los futuros, «FRAs», y «SWAPs» sobre tipos de interés o cualquier otro instrumento derivado cuyos subyacentes sean exclusivamente tipos de interés no se tendrán en cuenta a los efectos del compromiso sobre riesgo de crédito. Adicionalmente, quedarán excluidas aquellas posiciones en instrumentos derivados cuyo subyacente sea renta fija que:

Hayan computado compromiso sobre tipos de interés por la totalidad del valor de su posición neta primaria, es decir, que no hayan sido objeto de ningún tipo de compensación.

Hayan computado compromiso sobre tipos de interés a través del “método de duraciones” establecido en el punto 4 de la norma 9.ª de la presente Circular, y siempre que la entidad gestora se encuentre en disposición de acreditar que su aplicación no suponga para la IIC la asunción de un riesgo de crédito significativo.

2. Las IIC calcularán y consignarán sus posiciones netas primarias en cada instrumento financiero cuyo subyacente sea un activo de renta fija, riesgo de crédito de una entidad de referencia o cualquier otro de naturaleza análoga, debiendo ser agrupadas por emisor o entidad de referencia las posiciones netas primarias largas y cortas.

3. A continuación, deberán determinar su posición neta secundaria para cada emisor o entidad de referencia, que vendrá constituida por la diferencia entre la suma de las posiciones netas primarias largas y la de las posiciones netas primarias cortas correspondientes.

4. A los efectos de la determinación de estas posiciones netas secundarias, se deberán aplicar las siguientes reglas específicas:

a) En el caso de futuros, operaciones a plazo o permutas sobre rendimientos absoluto, será posible una compensación total de posiciones siempre que el valor de los instrumentos financieros vayan en direcciones opuestas y en la misma cuantía, y la obligación de referencia y el instrumento financiero cubierto pertenezcan a la misma categoría de subordinación y un plazo de vencimiento muy similar. El plazo de vencimiento del instrumento derivado podrá ser diferente del plazo del instrumento financiero cubierto.

b) En el caso de instrumentos derivados sobre riesgo de crédito diferentes a los indicados en la letra a) anterior, se reconocerá una compensación del 80% cuando el valor del instrumento financiero cubierto y de la obligación de referencia del derivado de crédito vaya siempre en direcciones opuestas y en la misma cuantía, pertenezcan a la misma categoría de subordinación y los plazos de vencimiento sean muy similares entre sí y también al del derivado de crédito. Excepcionalmente, en el caso de contratos de compra de protección sobre riesgo de crédito (o «Credit Default Swaps») que sean líquidos el requisito del plazo de vencimiento será exigible entre el activo cubierto y el propio instrumento derivado.

Adicionalmente, las características básicas del contrato de derivado de crédito no deberán hacer que las variaciones de precio de éste se desvíen significativamente de las fluctuaciones del precio de la posición de contado.

Se aplicará la compensación citada del 80% sobre aquella posición neta primaria más elevada, mientras que la posición neta primaria contraria será nula.

c) Se podrá aplicar una compensación parcial entre los instrumentos indicados en las letras a) y b) anteriores, siempre y cuando la obligación de referencia del instrumento derivado y el instrumento financiero cubierto vaya en direcciones opuestas y en la misma cuantía, aunque pertenezcan a distintas categorías de subordinación o exista desfase de plazos de vencimiento entre ambos instrumentos.

En estos casos, se computará una posición neta secundaria equivalente al importe total de la posición neta primaria más elevada.

5. Las IIC no podrán efectuar ninguna compensación adicional entre posiciones netas secundarias, por lo que la suma del valor absoluto de las posiciones netas secundarias ponderadas obtenidas según el cálculo del número anterior constituirá su compromiso total.

1. En primer lugar, las IIC calcularán y consignarán sus posiciones netas primarias en cada índice, acción u otro instrumento financiero de renta variable o de materias primas, distinguiendo entre posiciones primarias largas y cortas, procediendo a continuación a hallar la suma de sus posiciones netas primarias largas y sus posiciones netas primarias cortas para cada índice, acción u otro subyacente de renta variable.

2. Posteriormente, deberán determinar su posición neta secundaria para cada índice, acción u otro subyacente de renta variable o materias primas, que vendrá constituida por la diferencia entre la suma de las posiciones netas primarias largas y la de las posiciones netas primarias cortas correspondientes.

3. Las IIC no podrán efectuar ninguna compensación entre posiciones netas secundarias correspondientes a distintos índices, acciones u otros instrumentos financieros de renta variable, por lo que la suma del valor absoluto de las posiciones netas secundarias ponderadas obtenidas según el cálculo del número anterior constituirá su posición neta secundaria ponderada final.

1. La IIC deberá computar este compromiso en el caso de instrumentos derivados cuyo subyacente sea exclusivamente un tipo de cambio o divisa, así como activos cubiertos denominados en divisa.

2. Para ello, las IIC calcularán y consignarán sus posiciones netas primarias en cada divisa, debiendo proceder a continuación a hallar, para cada divisa, la suma de las posiciones netas primarias largas y la suma de las posiciones netas primarias cortas.

3. Posteriormente, deberán determinar su posición neta secundaria para cada divisa, que vendrá constituida por la diferencia entre las dos sumas, la de las posiciones largas y la de las posiciones cortas correspondientes.

4. Las IIC no podrán efectuar ninguna compensación entre posiciones netas secundarias correspondientes a distintas divisas, por lo que la suma del valor absoluto de las posiciones netas secundarias obtenidas según el cálculo del número anterior constituirá su posición neta secundaria final.

1. En el caso de que la entidad gestora no haya procedido a realizar la descomposición de la IIC según lo establecido en la norma 6.5 de la presente Circular, deberá considerar estas posiciones como un subyacente o factor de riesgo independiente al resto.

2. En el caso de que las IIC objeto de inversión, tanto de contado como subyacente de un instrumento derivado, lleven a cabo estrategias de gestión con apalancamientos se deberán aplicar los siguientes criterios para la determinación de la posición neta primaria:

En el caso de que la entidad gestora disponga de información actualizada, bien del nivel de apalancamiento recientemente informado en su última información pública periódica o bien a través del nivel máximo de apalancamiento que podría llegar a alcanzar la IIC informado en su folleto informativo, se multiplicará el valor de la posición por el porcentaje de apalancamiento correspondiente.

En caso de no disponer de información concreta del apalancamiento de la IIC se aplicarán las ponderaciones establecidas en el siguiente cuadro.

|

Tipo de IIC |

Inversiones de contado |

Subyacente de instrumento derivado |

|---|---|---|

|

Artículo 36.1 letras c) y d). |

100% |

200% |

|

Artículo 36.1 j). |

400% |

500% |

La CNMV podrá exigir la aplicación de unas ponderaciones diferentes atendiendo a las características y riesgos de la IIC a la que se expone.

3. La determinación del compromiso deberá ajustarse a las siguientes reglas:

Las IIC calcularán y consignarán sus posiciones netas primarias en cada IIC distinguiendo entre largas y cortas, debiendo posteriormente proceder a hallar la suma de sus posiciones netas primarias largas y sus posiciones netas primarias cortas para cada IIC.

Posteriormente determinará su posición neta secundaria para cada IIC, que vendrá constituida por la diferencia entre la suma de las posiciones netas primarias largas y la de las posiciones netas primarias cortas correspondientes.

4. No se podrá efectuar ninguna compensación entre posiciones netas secundarias correspondientes a distintas IIC, por lo que la suma del valor absoluto de las posiciones netas secundarias obtenidas según el cálculo del número anterior constituirá su posición neta secundaria final.

5. La presente norma no aplicará a las inversiones que las IIC de IIC de inversión libre reguladas en el artículo 74 del Reglamento de IIC realicen en IIC de inversión libre y en IIC extranjeras similares.

Las IIC que apliquen metodología «VAR» podrán, para el cálculo del límite del 10% en primas pagadas, aplicar un coeficiente del 0,2 sobre el importe resultante de aplicar sobre el precio de adquisición las reglas de compensación admisibles según lo establecido en la norma 3.ª de la presente Circular.

1. La metodología del Valor en Riesgo (o metodología «VAR») se puede considerar como una herramienta adecuada para la gestión del riesgo de las inversiones efectuadas por la IIC, debiendo calcularse de manera conjunta para la totalidad de las inversiones de la IIC, es decir,tanto en contado como en instrumentos financieros derivados.

2. Según lo establecido en la norma 3.ª de la presente Circular, la IIC podrá elegir entre la aplicación de un límite de “VAR Relativo” vinculado al de una cartera de referencia, o bien de un límite de “VAR Absoluto” fijado sobre el patrimonio de la IIC.

La entidad gestora deberá encontrarse en disposición de acreditar que la metodología elegida (VAR Relativo o VAR Absoluto) y los límites fijados son adecuados y acordes con la política de inversión y de riesgos establecida en el folleto informativo de la IIC, que dicha metodología captura adecuadamente la complejidad y riesgos de las estrategias de inversión, así como, de los propios instrumentos derivados en los que se pretende invertir.

3. El modelo de «VAR» deberá encontrarse adecuadamente integrado en su proceso cotidiano de gestión diaria con el objeto de asegurar que se está llevando a cabo un adecuado control del perfil de riesgo de la IIC consistente con su política de inversión.

Entre otros, se consideran generalmente aceptados los siguientes modelos: Paramétrico, simulación histórica y simulación por Montecarlo.

En todo caso el modelo deberá ser conceptualmente sólido y capturar los riesgos asociados a las posiciones mantenidas por la IIC, es decir, tanto el riesgo general de mercado como el específico, atendiendo a las características, evolución y complejidad tanto de los subyacentes de los instrumentos derivados como de la operativa o estrategias de gestión realizadas.

4. La entidad gestora deberá contar con los medios necesarios para la aplicación de dicha metodología, y con mecanismos de control interno que aseguren su adecuado funcionamiento. Antes de comenzar a utilizar el modelo, la entidad gestora deberá haber probado su funcionamiento durante un periodo suficiente, nunca inferior a 3 meses.

Asimismo, en el caso de que se aplique un modelo diseñado internamente, bien por la entidad gestora o por cualquier otra entidad de su grupo, se deberá contar previamente a su utilización, con la validación de un tercero independiente a dicho proceso que permita asegurar que captura adecuadamente los riesgos a los que se podría ver expuesta la IIC.

5. El modelo o cualquier modificación relevante ulterior deberá aprobarse por el Consejo de la IIC o de su sociedad gestora. El acuerdo del Consejo deberá incluir una declaración expresa de que el modelo se ajusta a las condiciones recogidas en la presente Circular y designar a las personas responsables de su gestión.

6. El depositario de la IIC deberá, en cumplimiento de sus funciones de supervisión y vigilancia establecidos en el artículo 93 del Real Decreto 1309/2005 y en el artículo 2 de la OM EHA 596/2008, articular un sistema de control periódico, definido en el manual de procedimientos internos a los que se refiere el artículo 9 de dicha Orden Ministerial, que le permita:

Verificar los procedimientos específicos de implementación del modelo Valor en Riesgo aplicado por la IIC, y su idoneidad atendiendo a la complejidad de los instrumentos financieros en los que se invierte y a las estrategias de gestión. Esta periodicidad será, al menos anual y tendrá lugar siempre que se produzcan modificaciones relevantes en la política de inversión y de riesgos de la IIC.

Revisar al menos mensualmente que los parámetros utilizados en el cálculo del VAR de la IIC son los adecuados y reflejan los movimientos y situación de los mercados.

1. La IIC o su sociedad gestora deberá implementar adicionalmente a la metodología «VAR» las siguientes medidas para llevar a cabo un adecuado análisis de los riesgos de la institución:

a) Realización de riguroso programa de simulaciones de casos extremos (o «stress testing») que permita estimar la pérdida en que podría incurrir la IIC como resultado de cambios inesperados tanto en los parámetros de mercado utilizados en el modelo (entre otros: volatilidades y correlaciones), del riesgo de concentración (por sectores, zonas geográficas…), riesgo específico del emisor, riesgo de apalancamiento, riesgo de liquidez y cualquier otro que el modelo podría no capturar adecuadamente.

b) Aplicar un programa de control a posteriori que, como mínimo, diariamente compare el cambio en una sesión del valor de la cartera de instrumentos financieros de la IIC, con el importe de la correspondiente pérdida potencial máxima de una sesión estimado por el modelo (back-testing).

c) Monitorizar y determinar el nivel de apalancamiento de la institución. Como norma general, la entidad tomará como referencia el nominal de las posiciones mantenidas por la IIC sobre su patrimonio.

En todo caso se podrá definir otro sistema de cálculo, aplicándose criterios prudentes, conservadores y de general aceptación, que permitan determinar niveles de apalancamiento más ajustados al riesgo asumido por la institución frente al que se obtendría de la aplicación del cálculo indicado en el párrafo anterior.

d) En el caso de estrategias de inversión para las que la metodología «VAR» pudiera no capturar adecuadamente determinados riesgos, sobre todo en aquellos instrumentos o estrategias que presentan elevados riesgos de «cola» (o «fat tails»), se deberá complementar con otras medidas de riesgo generalmente aceptadas, entre otras, el VAR Condicional (o CVAR) que representa la media de las pérdidas superiores al percentil utilizado para la medición de VAR.

2. La entidad gestora deberá considerar, tanto en la definición de los controles de riesgos como en la toma de sus decisiones de gestión, los resultados obtenidos del programa de simulaciones de casos extremos, de los niveles de apalancamiento y de otras medidas de riesgo que en su caso hubieran sido implementadas.

3. En términos generales, la periodicidad del programa de simulaciones de casos extremos, nivel de apalancamiento y de otras medidas de riesgos deberá ser mensual si bien se deberá tener cuenta en todo momento el riesgo de su cartera, el tipo de política de inversión y de riesgos llevada a cabo por la IIC. Así, por ejemplo, en el caso de que la IIC lleve a cabo una política de gestión pasiva, entre otras las basadas en la replica de un índice de mercado o de un objetivo concreto de rentabilidad establecido en el folleto informativo ú otras similares, dichas pruebas podrán realizarse con una menor periodicidad.

Sin embargo, en el caso que se produzcan cambios relevantes en la composición de la cartera de la IIC o en las condiciones de mercado existentes se deberá de inmediato proceder a un nuevo cálculo de los programas y medidas de riesgo antes mencionadas con el fin de evaluar el impacto de dichos cambios en el perfil de riesgo de la IIC.

4. En el folleto informativo se deberá advertir sobre la posibilidad de incurrir en niveles de apalancamiento relevantes e informar del nivel de apalancamiento esperado. Adicionalmente, en el Anexo explicativo del modelo de información publica periódica, recogido en los Anexos de la Circular 4/2008 de la CNMV, se deberá informar del nivel de apalancamiento existente a final del periodo de referencia.

5. Por todo lo indicado anteriormente, la unidad encargada de la función de gestión de riesgos será responsable de:

Respecto del modelo, asegurarse en todo momento, de su correcto funcionamiento, su validez atendiendo al perfil de riesgos de la IIC, su mantenimiento e introducción de los parámetros necesarios (entre otros volatilidades, correlaciones, etc.).

Validar e implementar para cada IIC, un procedimiento de límites de VAR consistente con el perfil de riesgo de cada una de las IIC que gestiona, debiendo ser aprobado por el Consejo de la gestora.

Establecer procedimientos relativos al diseño y a las adaptaciones y modificaciones tanto del modelo como del programa de simulación de casos extremos («stress-testing») que sean necesarias atendiendo a las posiciones mantenidas por las IIC, así como, establecer procedimientos para supervisar los resultados obtenidos sobre todo cuando se produzcan desviaciones relevantes frente a los límites de VAR establecidos.

Controlar el adecuado cumplimiento de los límites de VaR, monitorizar periódicamente el nivel de apalancamiento generado y supervisar el proceso para la determinación de la cartera de referencia en el caso que la IIC comience a aplicar Var Relativo.

Los resultados de VAR así como de las pruebas de stress-testing, back-testing y otras medidas de riesgo, deberán ser incluidos en el informe a elaborar en aplicación de lo establecido en la norma 4.2 de la Circular 6/2009 de la CNMV.

Conservar documentación detallada y precisa del modelo de «VaR» aplicado, así como del programa de simulación de casos extremos («stress-testing») y del programa de control a posteriori («back-testing»), entre otras, documentación referente a los riesgos cubiertos por el modelo, su nivel de validez y metodología junto con las asunciones y fundamentos matemáticos, así como al origen o fuentes y metodología para la determinación de los parámetros y datos de mercado utilizados (volatilidades, correlaciones, etc.).

1. Como norma general la estimación del «VAR» deberá realizarse con una frecuencia diaria, un intervalo de confianza del 99% (asumiendo pérdidas superiores a las estimadas únicamente en un 1 por 100 de las ocasiones) y con un horizonte temporal no superior a un mes (o 20 días hábiles). No obstante, las IIC con políticas de gestión activas, por ejemplo con elevadas rotaciones de cartera, deberán fijar horizontes temporales inferiores, nunca superiores a la semana (o 5 días hábiles).

Adicionalmente, las IIC podrán realizar reescalados tanto del horizonte temporal como del intervalo de confianza. La reducción del intervalo de confianza deberá ser excepcional y debidamente justificado por la entidad gestora, no pudiendo ser inferior al 95%.

2. Para la estimación deberá especificarse el conjunto de precios y tipos de mercado que se consideren relevantes para capturar adecuadamente la evolución futura de los precios de las posiciones componentes de la cartera de la IIC. Sin perjuicio de lo anterior, deben considerarse entre otros los siguientes factores mínimos:

a) Para las posiciones sobre instrumentos de tipos de interés y de renta fija, deberá modelizarse la curva de tipos de interés de cada divisa en que se denominen los activos de la IIC a través de alguno de los procedimientos generalmente aceptados. La curva de tipos deberá dividirse en un mínimo de seis segmentos de vencimiento para englobar las variaciones de la volatilidad de los tipos a lo largo de dicha curva. Sin embargo, las entidades que mantengan un gran número de posiciones en diferentes vencimientos o que estén involucradas en estrategias de arbitraje complejas, requerirán una mayor cantidad de factores de riesgo para medir sus exposiciones a los tipos de interés.

b) Para posiciones sobre riesgo de crédito, incluida la renta fija se deberá tener en cuenta toda la información obtenida a través de fuentes de mercado, entre otras cotizaciones de «Credit Default Swaps», de otros bonos emitidos por el emisor, etc., con el objetivo de definir en primer lugar curvas de crédito o de diferenciales sobre otras curvas de rendimiento (curvas swap o gubernamentales) específicos de dicho subyacente o emisor. En función de las características y del riesgo del emisor será posible también la aplicación de curvas sectoriales, que agrupen la evolución del diferencial o crédito de un conjunto de emisores que presentan una características similares en cuanto al sector, zonas geográfica, calificaciones crediticias, etc.

c) Para posiciones denominadas en divisas, deberá considerarse individualmente la variabilidad del tipo de cambio entre el euro y cada moneda extranjera en que estén expresadas las posiciones de la IIC.

d) Para posiciones sobre activos de renta variable, deberá considerarse de forma individualizada la variabilidad global de cada uno de los mercados de acciones en los que la entidad mantenga posiciones. A menos que la IIC posea una concentración significativa en posiciones sobre acciones individuales, en cuyo caso será preciso analizar aisladamente la variabilidad de dichas acciones, la variabilidad de las posiciones en acciones individuales o índices sectoriales podrá recogerse corrigiendo las estimaciones de la variabilidad global del mercado mediante una estimación de su beta.

e) Para posiciones sobre materias primas, se deberán establecer criterios de máxima prudencia a la hora de realizar compensaciones entre materias primas con orígenes diferentes. Adicionalmente, se deberán también tener en cuenta determinadas características que en estos mercados pudieran tener una mayor influencia en la formación de sus precios, entre otros: factores macroeconómicos y geopolíticos, características de los precios de los futuros (entre otras «backwardation» y «contango»), saltos (o «jumps») en los retornos.

f) Para posiciones sobre IIC, se deberán establecer criterios de máxima prudencia a la hora de realizar compensaciones asegurándose en todo momento que las políticas de inversión y de riesgo son similares. Adicionalmente, también se deberá tener en cuenta los problemas e impactos sobre la determinación de la volatilidad y la evolución futura, como consecuencia de la propia naturaleza de este subyacente, en los que su precio se determina en función de la cartera existente en cada momento, y que puede sufrir modificaciones relevantes por decisiones de gestión.

3. El período previo de observación para la realización de estimaciones, entre otras de volatilidades y correlaciones, será de al menos un año, salvo cuando la IIC o su sociedad gestora, en cumplimiento de sus funciones de gestión y control, considere más prudente utilizar otros períodos de observación. Siempre que se apliquen técnicas de estimación que otorguen un peso diferencial a las observaciones históricas según su relativa lejanía en el tiempo deberán utilizarse criterios conservadores y prudentes. Adicionalmente, deberán tenerse en cuenta las características indicadas en la norma 27.2 de la presente Circular.

4. La entidad deberá aplicar en todo momento criterios de máxima prudencia a la hora de considerar la correlación entre instrumentos financieros sobre todo cuando sean de distinta naturaleza (por ejemplo, la renta variable con los tipos de interés), debiéndose prestar una especial atención en los casos en los que la reducción que se produce en el VAR global de la IIC por la consideración de dichas correlaciones sea relevante.

En todo caso, la entidad gestora deberá disponer de documentación justificativa, entre otros estudios o informes de expertos independientes, metodologías de medición de VAR generalmente aceptadas en la práctica, etc., en los que se ponga de manifiesto que dichas reducciones de riesgo vía correlación son consistentes, prudentes y estables a lo largo del tiempo.

5. La actualización de los parámetros y datos de mercado utilizados para la estimación del valor en riesgo deberá ser diaria. Excepcionalmente, la actualización podría realizarse con una frecuencia distinta, no superior a la semanal, siempre y cuando se encuentre adecuadamente justificada atendiendo a las características o naturaleza del instrumento financiero.

6. Para las posiciones en opciones financieras el modelo debe reflejar la relación entre la evolución de los precios de la posición y su subyacente, así como la totalidad de factores de variabilidad del precio que puedan considerarse significativos, entre otros, la volatilidad (riesgo vega), convexidad (riesgo gamma), correlación, etc. En todo caso, el modelo paramétrico no sería adecuado para capturar el riesgo de instrumentos derivados que presenten un comportamiento no lineal en su evolución frente a la del subyacente.

7. En el caso de que la IIC lleve a cabo inversiones para las que no sea posible un cómputo adecuado de su VaR, bien por tratarse de un instrumento derivado o activos para los que no sea posible o no se disponga de información suficiente con la que modelizar sus riesgos, la entidad gestora deberá aplicar criterios adicionales de máxima prudencia para la determinación de su VaR a los efectos de los límites establecidos en el folleto de la IIC, entre otros, computando como máxima pérdida el precio de mercado del activo o bien la que resulta de los programas de simulación de casos extremos (o «stress-testing»).

8. En el informe anual que elabore la unidad encargada de la función de auditoria interna según lo establecido en la norma 6.2.ª de la Circular 6/2009, deberá existir un pronunciamiento expreso respecto a que los procedimientos relativos a los datos y parámetros utilizados en el modelo, entre otros volatilidades y correlaciones, cumplen de forma satisfactoria con los requisitos exigidos por esta norma, poseen un sólido fundamento y se aplican con rigor, así como sobre la cartera de referencia de las IIC que apliquen el VaR relativo.

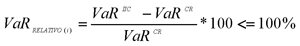

1. En caso de aplicación de VaR relativo, el límite máximo de VAR de la IIC no podrá ser superior a dos veces al VAR de una cartera de referencia (o benchmark) establecido para cada factor de riesgo, en concreto:

siendo:

CR: Cartera de referencia

En todo caso, no podrá ser utilizada la metodología de VAR Relativo en el caso de IIC con políticas de inversión y riesgos que presenten cambios frecuentes o en aquellos casos en los que no sea posible determinar consistentemente la composición de la cartera de referencia. Entre otras, serían válidas para la aplicación de VAR Relativo todas aquellas estrategias de gestión basadas en replicar o tomar como referencia un índice o «benchmark» de mercado definido en el folleto informativo de la IIC.

A la hora de determinar la composición de la cartera de referencia se deberán cumplir los siguientes requisitos:

a) Deberá existir una identificación individualizada de cada uno de los componentes debiéndose corresponder con activos o subyacentes de los regulados en el apartado 2 de la norma primera.

b) El perfil de riesgo de la cartera de referencia deberá reflejar de la manera más exacta posible el perfil de riesgo y de inversión establecido en el folleto informativo de la IIC.

En todo caso, se deberán aplicar criterios de máxima prudencia de manera que en el caso de existir más de una cartera de referencia para definir el perfil de riesgo de la IIC se deberá elegir aquella que presente un menor potencial de riesgo.

c) La cartera de referencia no podrá presentar ningún tipo de apalancamiento, es decir, no podrá contener ningún tipo de instrumento derivado ni ningún otro activo o instrumento que incorpore un derivado implícito, con las dos siguientes excepciones:

Que la IIC que lleve a cabo estrategias de inversión largas/cortas (o estrategias long/short).

Que la IIC pretenda realizar una cobertura global del riesgo de tipo de cambio o divisa.

d) La suma del valor de mercado de las posiciones que componen la cartera de referencia no podrán superar el patrimonio de la IIC. En el caso que la IIC lleve a cabo estrategias de gestión basadas en la toma de posiciones largas y cortas, la suma de dichas posiciones deberá realizarse en valores absolutos.

e) Deberán establecerse procedimientos que definan los criterios aplicables para la determinación de la cartera de referencia que deberán incorporarse a los manuales de procedimientos de la entidad gestora, así como soporte documental de los cambios que se produzcan en su composición.

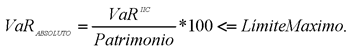

3. En caso de aplicación de VaR absoluto, éste deberá ser calculado sobre el patrimonio de la IIC y con un límite máximo que será determinado en función de su política inversión y perfil de riesgo definido en el folleto informativo, en concreto:

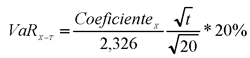

En todo caso el límite máximo fijado en el folleto informativo de la IIC no podrá ser superior al 20% del patrimonio calculado a un mes y bajo un nivel de confianza del 99%. En función de los parámetros utilizados por la IIC para el cálculo del VAR, dicho límite máximo podrá ser escalado para periodos de tiempo inferiores y niveles de confianza diferentes, como mínimo del 95%, bajo la siguiente fórmula:

Siendo:

VaRX-T: Límite máximo de VAR para un cierto nivel de confianza «x» y horizonte temporal «t».

Coeficiente: Valor de la distribución normal inversa según el intervalo de confianza «x» elegido.

4. En el Anexo explicativo del modelo de información publica periódica, recogido en los Anexos de la Circular 4/2008 de la CNMV, se deberá aportar sobre los niveles de VAR alcanzados en concreto: el más alto, el más bajo y la media durante el año en curso. Adicionalmente, se deberá aportar información de la cartera de referencia en el caso de ser aplicado VAR Relativo.

1. Bajo el programa de control a posteriori (o back-testing), se entenderá por exceso en una sesión, el cambio del valor de la cartera de instrumentos financieros que rebase el importe de la correspondiente pérdida potencial máxima estimada por el modelo.

En el caso que el número de excesos alcanzados durante los últimos 250 días hábiles, sea superior a 4 e inferior a 10 la gestora deberá llevar a cabo un proceso de revisión que permita justificar el origen de dicho exceso y su magnitud con el objetivo de evaluar en su caso la necesidad de introducir mejoras en el modelo o en los límites establecidos hasta el momento.