Este texto consolidado es de carácter informativo y no tiene valor jurídico.

Este texto consolidado es de carácter informativo y no tiene valor jurídico.La Ley 16/2012, de 27 de diciembre, por la que se adoptan diversas medidas tributarias dirigidas a la consolidación de las finanzas públicas y al impulso de la actividad económica, introdujo en el sistema tributario español el Impuesto sobre los Depósitos en las Entidades de Crédito. De esta manera, con el propósito de garantizar un tratamiento fiscal armonizado en todo el territorio español y mejorar así la eficiencia del sistema financiero, se creó el nuevo impuesto con efectos de 1 de enero de 2013, estableciéndose su regulación en el artículo 19 de la mencionada Ley 16/2012.

Recientemente, el Real Decreto-ley 8/2014, de 4 de julio, de aprobación de medidas urgentes para el crecimiento, la competitividad y la eficiencia, ha modificado el tipo de gravamen del Impuesto sobre los Depósitos en las Entidades de Crédito, fijándolo en el 0,03 por ciento, y ha introducido otras reformas y mejoras técnicas en la regulación establecida por la Ley 16/2012. De esta manera, a partir del periodo impositivo 2014, los contribuyentes del Impuesto, además de presentar la correspondiente autoliquidación del mismo, están obligados a efectuar un pago a cuenta del Impuesto durante el mes de julio de cada ejercicio y correspondiente al periodo en curso, si bien para el periodo impositivo 2014 se ha establecido un plazo especial de presentación de dicha autoliquidación durante el mes de diciembre.

Por otra parte, el Real Decreto-ley 8/2014, de 4 de julio, de aprobación de medidas urgentes para el crecimiento, la competitividad y la eficiencia introduce, con efectos desde el 5 de julio de 2014, una nueva disposición adicional cuadragésima en la Ley 35/2006, de 28 de noviembre, del Impuesto sobre la Renta de las Personas Físicas y de modificación parcial de las leyes de los Impuestos sobre Sociedades, sobre la Renta de no Residentes y sobre el Patrimonio en la que se establece que el porcentaje de las retenciones e ingresos a cuenta sobre los rendimientos derivados de actividades profesionales será del 15 por ciento cuando el volumen de rendimientos íntegros de tales actividades correspondiente al ejercicio inmediato anterior sea inferior a 15.000 euros y represente más del 75 por ciento de la suma de los rendimientos íntegros de actividades económicas y del trabajo obtenidos por el contribuyente en dicho ejercicio.

Para la aplicación de este tipo de retención los contribuyentes deberán comunicar al pagador de los rendimientos la concurrencia de dicha circunstancia, quedando obligado el pagador a conservar la comunicación debidamente firmada.

Este porcentaje se reducirá a la mitad cuando los rendimientos tengan derecho a la deducción por rentas obtenidas en Ceuta y Melilla.

La incidencia de este nuevo porcentaje en las retenciones e ingresos a cuenta sobre los rendimientos de actividades profesionales obliga a la adaptación del modelo 190, introduciendo una nueva subclave dentro de la clave «G» que permita a los obligados tributarios identificar los supuestos en los que sea de aplicación el porcentaje del 15 por ciento.

Por otro lado, y con la finalidad de permitir que en los casos en que se satisfagan retribuciones a los consejeros y administradores que no posean el control de una sociedad, cuando el desempeño de su cargo conlleve la realización de las funciones de dirección y gerencia de la sociedad retribuidas, puedan consignar en el modelo 190 las cotizaciones al régimen general de la Seguridad Social como asimilados a trabajadores por cuenta ajena, se introduce una nueva subclave a consignar en los supuestos en que se cumplimente la clave E.

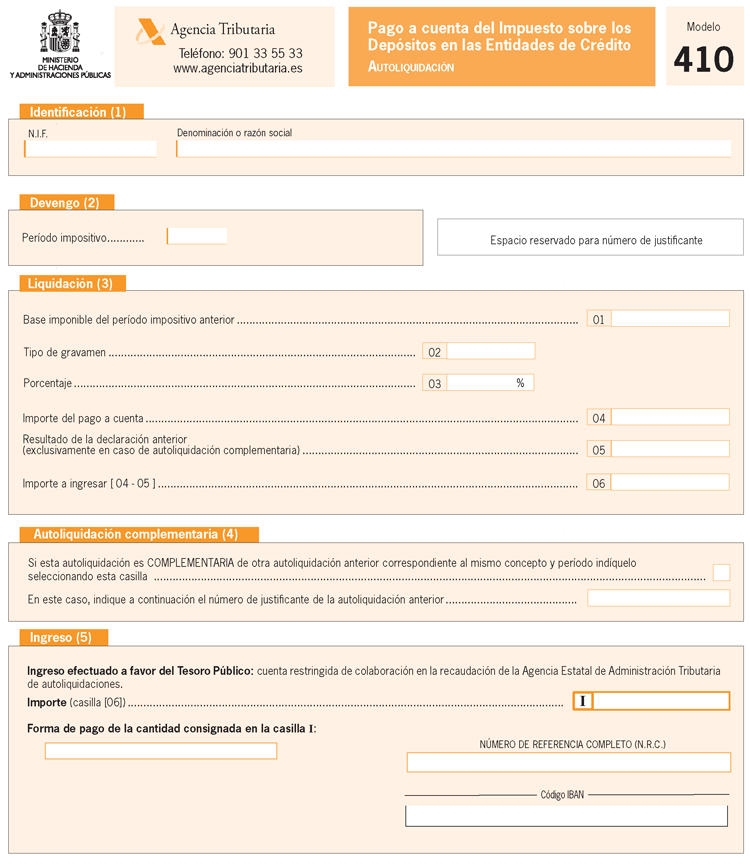

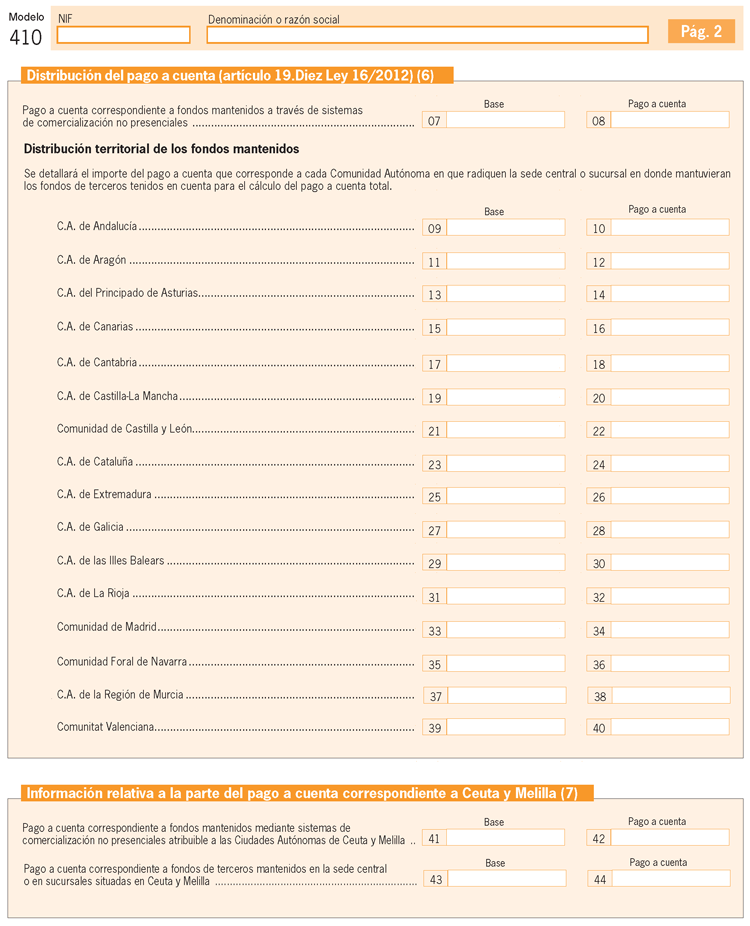

Por todo ello, conforme a lo dispuesto en el apartado diez del artículo 19 de la Ley 16/2012 en relación con el Impuesto sobre los Depósitos en las Entidades de Crédito así como en el artículo 108.5 del Reglamento del Impuesto sobre la Renta de las Personas Físicas, aprobado por Real Decreto 439/2007, de 30 de marzo, en relación con dicho tributo, y en virtud de la habilitación establecida con carácter general en el artículo 117 del Reglamento General de las actuaciones y los procedimientos de Gestión e Inspección Tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, aprobado por Real Decreto 1065/2007, de 27 de julio, es necesario aprobar el modelo 410 de «Pago a cuenta del Impuesto sobre los Depósitos en las Entidades de Crédito. Autoliquidación» y modificar los diseños físicos y lógicos del modelo 190 para la declaración del resumen anual de retenciones e ingresos a cuenta del Impuesto sobre la Renta de las Personas Físicas sobre rendimientos del trabajo y de actividades económicas, premios y determinadas ganancias patrimoniales e imputaciones de renta.

Las habilitaciones al Ministro de Economía y Hacienda anteriormente citadas deben entenderse conferidas en la actualidad al Ministro de Hacienda y Administraciones Públicas, de acuerdo con lo dispuesto en el artículo 5 y en la disposición final segunda del Real Decreto 1823/2011, de 21 de diciembre, por el que se reestructuran los departamentos ministeriales.

En su virtud, dispongo:

Se aprueba el modelo 410 de «Pago a cuenta del Impuesto sobre los Depósitos en las Entidades de Crédito. Autoliquidación», que figura como anexo de la presente Orden.

El citado modelo estará disponible exclusivamente en formato electrónico.

El número de justificante que habrá de figurar en el modelo 410 será un número secuencial cuyos tres primeros dígitos se corresponderán con el código 410.

Estarán obligados a presentar el modelo 410 quienes tengan la condición de contribuyentes del Impuesto sobre los Depósitos en las Entidades de Crédito conforme a lo dispuesto en el apartado Seis del artículo 19 de la Ley 16/2012, de 27 de diciembre, por la que se adoptan diversas medidas tributarias dirigidas a la consolidación de las finanzas públicas y al impulso de la actividad económica, y no gocen de exención conforme a lo dispuesto en el apartado Cuatro.

El plazo para la presentación del modelo 410 será el comprendido entre el 1 y el 31 del mes de julio de cada periodo impositivo en curso.

1. La presentación del modelo 410 de «Pago a cuenta del Impuesto sobre los Depósitos en las Entidades de Crédito. Autoliquidación» se efectuará conforme a lo dispuesto en los artículos 2 y 3 de la Orden HAP/2194/2013, de 22 de noviembre, por la que se regulan los procedimientos y las condiciones generales para la presentación de determinadas autoliquidaciones y declaraciones informativas de naturaleza tributaria.

2. La presentación electrónica por Internet del modelo 410 se efectuará con arreglo a las condiciones y al procedimiento establecidos en los artículos 6 a 11 de la Orden HAP/2194/2013, de 22 de noviembre, por la que se regulan los procedimientos y las condiciones generales para la presentación de determinadas autoliquidaciones y declaraciones informativas de naturaleza tributaria.

1. La autoliquidación correspondiente al pago a cuenta del Impuesto sobre los Depósitos en las Entidades de Crédito correspondiente al periodo impositivo 2014 se presentará en el plazo comprendido entre el 1 y el 31 de diciembre de dicho año 2014.

2. La presentación del modelo 410 de «Pago a cuenta del Impuesto sobre los Depósitos en las Entidades de Crédito. Autoliquidación» correspondiente al periodo impositivo 2014, con domiciliación bancaria del pago de la deuda tributaria resultante podrá efectuarse en el plazo comprendido entre los días 1 y 23 de diciembre de 2014, ambos inclusive.

Se introducen las siguientes modificaciones en el Anexo II «Diseños físicos y lógicos a los que deben ajustarse los soportes directamente legibles por ordenador del Modelo 190 y los ficheros que contengan la información que debe incluirse en dicho modelo» de la citada Orden EHA/3127/2009:

1. Dentro de las subclaves a utilizar en percepciones correspondientes a la clave G, que figuran en la descripción del campo del registro tipo 2 correspondiente a las posiciones 79-80 (Subclave), se introduce una nueva subclave, que quedará redactado del siguiente modo:

«04 Se consignará esta subclave cuando se trate de percepciones a las que resulte aplicable el tipo de retención específico establecido en la disposición adicional cuadragésima de la Ley del Impuesto, para los rendimientos satisfechos a contribuyentes que desarrollen actividades profesionales cuando el volumen de rendimientos íntegros de tales actividades correspondientes al ejercicio inmediato anterior sea inferior a 15.000 euros y represente más del 75 % de la suma de los rendimientos íntegros de actividades económicas y del trabajo obtenidos por el contribuyente en dicho ejercicio.»

2. Se añade un nuevo apartado en el campo Subclave, correspondiente a las posiciones 79-80 del registro tipo 2, que quedará redactada del siguiente modo:

«Subclave a utilizar en percepciones correspondientes a la clave E:

01 Se consignará esta subclave únicamente cuando el consejero o administrador esté incluido en el régimen general de la Seguridad Social como trabajadores asimilados a trabajadores por cuenta ajena.

02 Se consignará esta subclave en todas las percepciones de la clave E distintas de las que deban relacionarse bajo la subclave 01.»

3. Se modifica el primer párrafo de la descripción del campo «Gastos deducibles», correspondiente a las posiciones 184-196 del tipo de registro 2, que quedará redactado del siguiente modo:

«Solo para percepciones correspondientes a las claves A, B.01, B.02, C, D y E.01»

Se incluye el modelo 410 de «Pago a cuenta del Impuesto sobe los Depósitos en las Entidades de Crédito. Autoliquidación» en la relación de autoliquidaciones a que se refiere el apartado 2 del artículo 1 de la Orden HAP/2194/2013, de 22 de noviembre, por la que se regulan los procedimientos y las condiciones generales para la presentación de determinadas autoliquidaciones y declaraciones informativas de naturaleza tributaria.

La Orden EHA/2027/2007, de 28 de junio, por la que se desarrolla parcialmente el Real Decreto 939/2005, de 29 de julio, por el que se aprueba el Reglamento General de Recaudación, en relación con las entidades de crédito que prestan el servicio de colaboración en la gestión recaudatoria de la Agencia Estatal de Administración Tributaria, queda modificada como sigue:

En el anexo I, Código 021-Autoliquidaciones, se incluye el siguiente modelo de autoliquidación:

Código de modelo: 410.

Denominación: «Pago a cuenta del Impuesto sobre los Depósitos en las Entidades de Crédito. Autoliquidación».

Período de ingreso: 0A.

La Orden EHA/1658/2009, de 12 de junio, por la que se establecen el procedimiento y las condiciones para la domiciliación del pago de determinadas deudas cuya gestión tiene atribuida la Agencia Estatal de Administración Tributaria queda modificada como sigue:

1. En el anexo I, «Relación de modelos de autoliquidaciones cuyo ingreso puede ser domiciliado a través de las Entidades Colaboradoras de la Agencia Estatal de Administración Tributaria», se añade el siguiente modelo:

Código de modelo: 410.

«Pago a cuenta del Impuesto sobre los Depósitos en las Entidades de Crédito. Autoliquidación»

Período de ingreso: 0A.

2. En el anexo II, «Plazos generales de presentación telemática de autoliquidaciones con domiciliación de pago», se introducen las siguientes modificaciones:

Se añade el modelo 410 y el plazo correspondiente al mismo:

Código modelo: 410. Plazo: Desde el día 1 hasta el 26 del mes de julio.

La presente Orden entrará en vigor el día siguiente al de su publicación en el «Boletín Oficial del Estado», y será de aplicación, respecto al modelo 190, por primera vez para la presentación de la declaración-resumen anual de retenciones e ingresos a cuenta del ejercicio 2014.

Madrid, 18 de noviembre de 2014.–El Ministro de Hacienda y Administraciones Públicas, Cristóbal Montoro Romero.

Este documento es de carácter informativo y no tiene valor jurídico.

Ayúdenos a mejorar: puede dirigir sus comentarios y sugerencias a nuestro Servicio de atención al ciudadano

Agencia Estatal Boletín Oficial del Estado

Avda. de Manoteras, 54 - 28050 Madrid