Este texto consolidado es de carácter informativo y no tiene valor jurídico.

Este texto consolidado es de carácter informativo y no tiene valor jurídico.[Bloque 1: #pr]

La figura del depositario de los distintos tipos de instituciones de inversión colectiva (tanto UCITS, como las alternativas) resulta un elemento crucial en su regulación para garantizar la seguridad jurídica de los inversores. Tanto las funciones de custodia o registro de los activos, como las funciones de vigilancia y supervisión de ciertos aspectos del funcionamiento de las sociedades gestoras, son cuestiones muy relevantes para conseguir una regulación eficaz de la figura de IIC desde el punto de vista de la protección del inversor. La presente Circular viene a completar la regulación de los depositarios de IIC mediante el desarrollo de ciertos aspectos técnicos.

El régimen jurídico del depositario está previsto en el Título V de la Ley 35/2003, de 4 de noviembre, de Instituciones de Inversión Colectiva, y recogido, asimismo, en el Título V del Real Decreto 1082/2012, de 13 de julio, por el que se aprueba el Reglamento de la citada Ley. Por lo que se refiere a las entidades reguladas en la Ley 22/2014, de 12 de noviembre, por la que se regulan las entidades de capital-riesgo, otras entidades de inversión colectiva de tipo cerrado y las sociedades gestoras de entidades de inversión colectiva de tipo cerrado, y por la que se modifica la Ley 35/2003, de 4 de noviembre, de Instituciones de Inversión Colectiva, el régimen jurídico del depositario se recoge en el artículo 50 de dicha Ley. Además, cuando corresponda, le resulta de aplicación la normativa de la Unión Europea que le sea aplicable.

En este sentido, las instituciones de inversión colectiva españolas no armonizadas deben cumplir con el Reglamento Delegado (UE) nº 231/2013 de la Comisión, de 19 de diciembre de 2012, por el que se complementa la Directiva 2011/61/UE del Parlamento Europeo y del Consejo, en lo referente a las exenciones, las condiciones generales de ejercicio de la actividad, los depositarios, el apalancamiento, la transparencia y la supervisión, que establece a nivel europeo, de manera extensa y detallada, las funciones y la responsabilidad de los depositarios. Del mismo modo, las UCITS españolas deben ajustarse a lo previsto en el Reglamento Delegado (UE) 2016/438 de la Comisión, de 17 de diciembre de 2015, que complementa la Directiva 2009/65/CE del Parlamento Europeo y del Consejo, con respecto a las obligaciones de los depositarios.

El Real Decreto 1082/2012, de 13 de julio, por el que se aprueba el Reglamento de desarrollo de la Ley 35/2003, de 4 de noviembre, de Instituciones de Inversión Colectiva, habilita en el apartado 4 de su disposición final única a la Comisión Nacional del Mercado de Valores (CNMV) para desarrollar el régimen jurídico del depositario previsto en el Título V de la Ley 35/2003, de 4 de noviembre; en particular, para determinar las especificidades y excepciones aplicables al depositario de entidades de capital-riesgo, de entidades de inversión colectiva cerrada y de instituciones de inversión colectiva de inversión libre.

Asimismo, se habilita a la CNMV para desarrollar, entre otros, los aspectos técnicos de la función de vigilancia sobre los elementos a los que se refiere el artículo 134 del Real Decreto 1082/2012, de 13 de julio, incluyendo la vigilancia sobre los activos aptos y lo relativo a los saldos de los partícipes o accionistas de las Instituciones de Inversión Colectiva (IIC); a desarrollar los aspectos técnicos del régimen de responsabilidad al que se refiere el artículo 136 y de las obligaciones sobre segregación de activos; a desarrollar el contenido del acuerdo entre la sociedad gestora y el depositario a que se refiere el artículo 138; a determinar el alcance de la función de depositaría según el tipo de activos y el tipo de cuentas que se utilice, el alcance de los deberes del depositario en relación con el cálculo del valor liquidativo y la valoración de las participaciones y el alcance del control de los flujos de efectivo.

Por otra parte, el Real Decreto 83/2015, de 13 de febrero, por el que se modifica el Real Decreto 1082/2012, de 13 de julio, por el que se aprueba el Reglamento de desarrollo de la Ley 35/2003, de 4 de noviembre, de instituciones de inversión colectiva, deroga en virtud de su disposición derogatoria única, la Orden EHA/596/2008, de 5 de marzo, por la que se regulan determinados aspectos del régimen jurídico del depositario de instituciones de inversión colectiva, y se concreta el contenido de los estados de posición. Esta Orden regulaba en detalle el modo en el que el depositario debía realizar sus funciones de custodia y supervisión y vigilancia. De acuerdo con la disposición transitoria del citado Real Decreto 83/2015, de 13 de febrero, la derogación de la Orden EHA/596/2008, de 5 de marzo, producirá sus efectos cuando la CNMV apruebe las disposiciones desarrollando el régimen jurídico del depositario en virtud de la habilitación mencionada. Esta Circular recoge parcialmente el contenido de la Orden EHA/596/2008 y desarrolla el régimen jurídico del depositario, profundizando en el enfoque marcado por el Reglamento Delegado (UE) nº 231/2013 de la Comisión, de 19 de diciembre de 2012, el cual regula en detalle las funciones y responsabilidades de los depositarios de instituciones de inversión colectiva no armonizadas. Asimismo, se incorporan algunos de los contenidos que aparecen en el recientemente publicado Reglamento Delegado (UE) 2016/438 de la Comisión, de 17 de diciembre de 2015, el cual regula en detalle las funciones y responsabilidades de los depositarios de UCITS.

Para ello, la Circular establece en la sección primera el ámbito de aplicación, que abarca tanto a depositarios de IIC como a los depositarios de las entidades reguladas por la Ley 22/2014, de 12 de noviembre.

En la sección segunda, se regulan las funciones de custodia y administración y control del efectivo, así como las especificidades y excepciones en el desempeño de estas funciones, aplicables al depositario de entidades reguladas en la Ley 22/2014, de 12 de noviembre, y de instituciones de inversión colectiva de inversión libre.

En la sección tercera, se precisan aspectos técnicos relativos al régimen general aplicable a la función de supervisión y vigilancia del depositario, teniendo en cuenta de nuevo las especificidades que presenta el desempeño de esta función en entidades reguladas en la Ley 22/2014, de 12 de noviembre. Además, con el objetivo de simplificar y unificar la normativa de los depositarios, se incorporan en esta sección los requisitos recogidos en la Circular 3/2009, de 25 de marzo, de la CNMV, sobre el contenido del informe semestral de cumplimiento de la función de vigilancia y supervisión de los depositarios de instituciones de inversión colectiva, para poder proceder así a la derogación de la misma. Se adjunta como anexo A los modelos que figuraban en dicha Circular y que recogen la forma y contenido del reporte de las incidencias por parte de los depositarios de IIC.

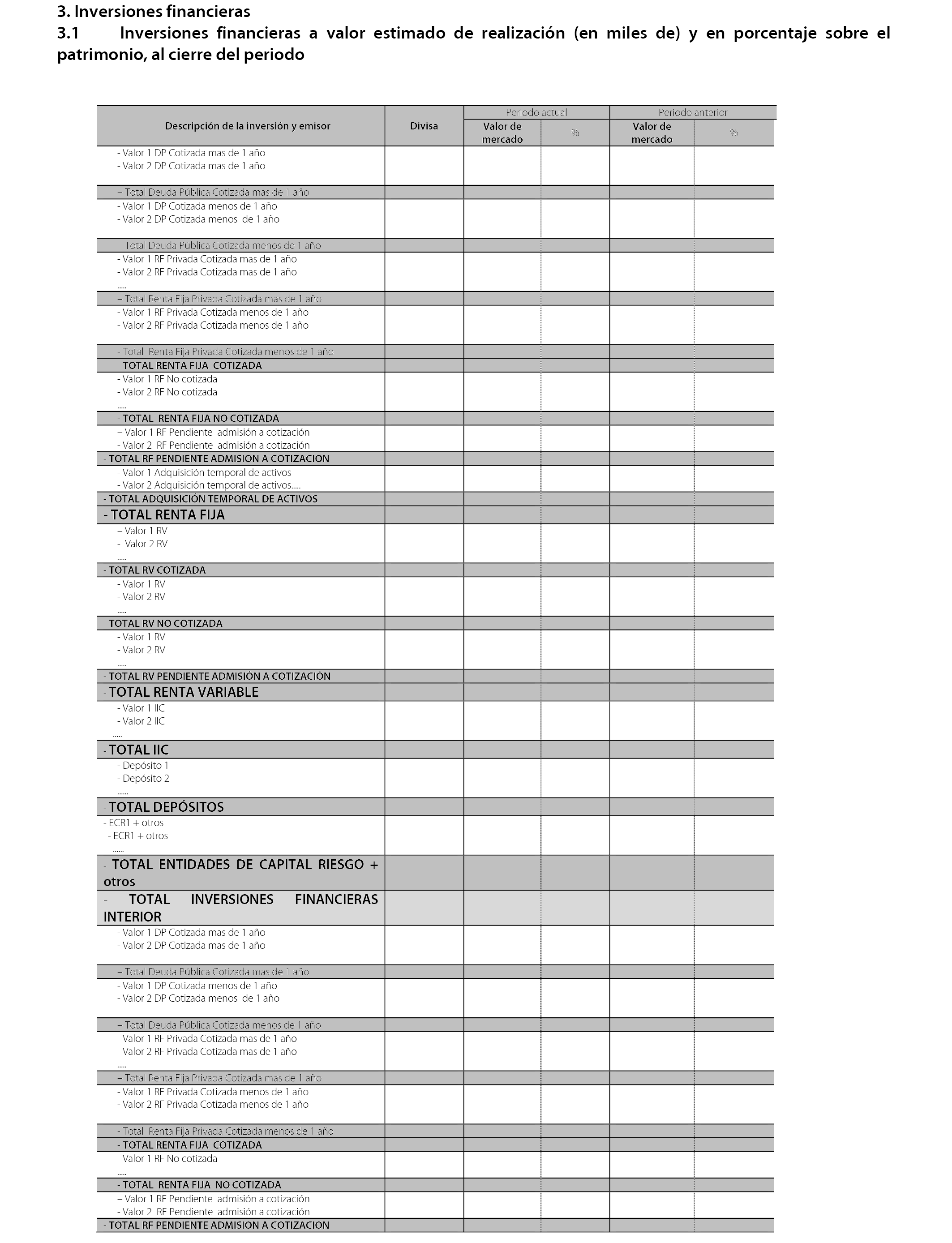

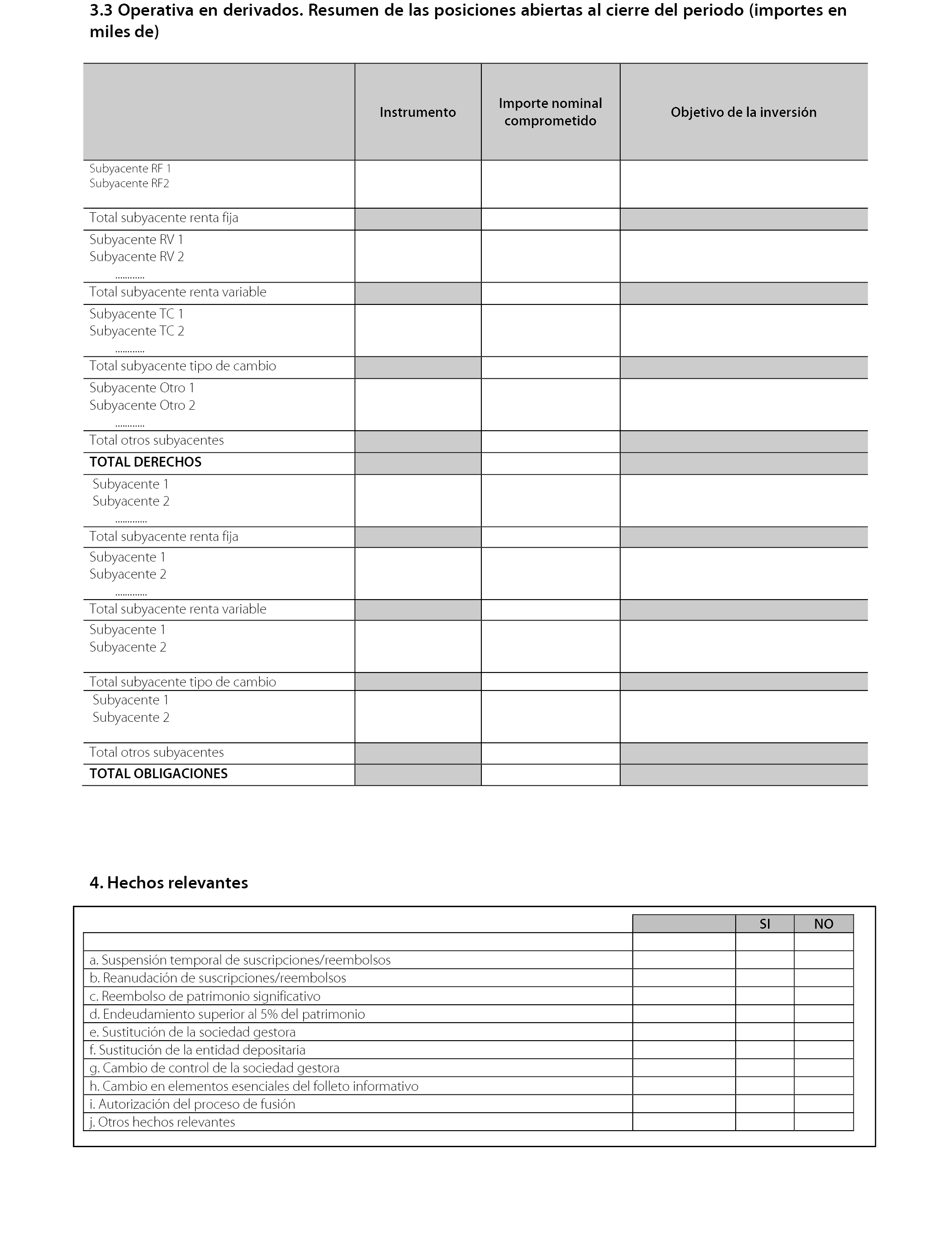

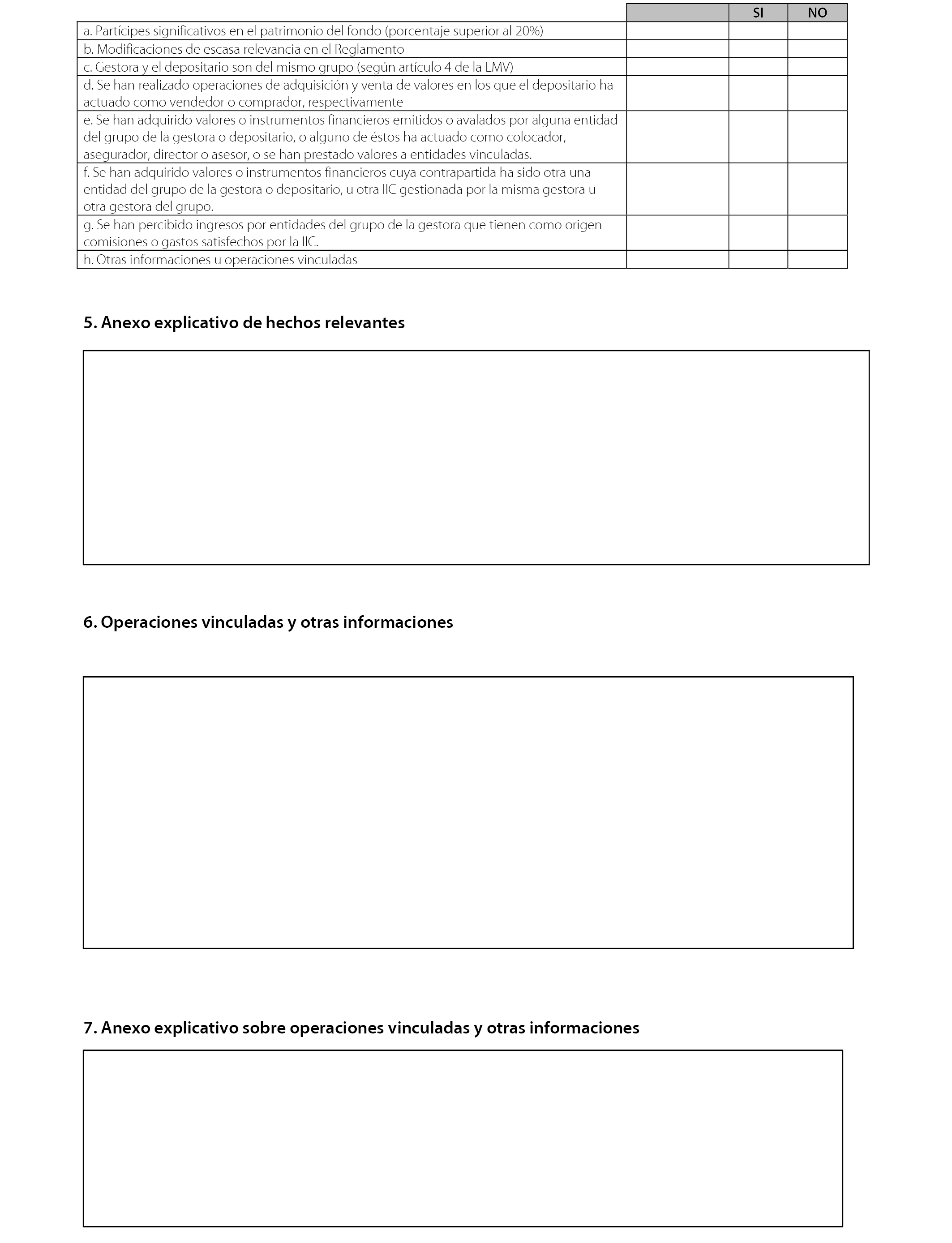

Asimismo, se incorpora a esta Circular la norma adicional contenida en la mencionada Circular 3/2009, de 25 de marzo, de la CNMV, relativa al modelo de informe para los fondos de inversión recogido en el anexo 1 de la Circular 4/2008, de 11 de septiembre, de la CNMV, sobre el contenido de los informes trimestrales, semestral y anual de instituciones de inversión colectiva y del estado de posición, de manera que dicho modelo queda sustituido por el modelo contenido en el Anexo B de la presente Circular.

Por otro lado, en la norma final primera, con el objetivo de clarificar la normativa y en virtud de la habilitación incluida en el apartado 3 de la disposición final única del Real Decreto 1082/2012, de 13 de julio, se modifica el contenido de la norma 7.ª de la Circular 4/2008, de 11 de septiembre, de la CNMV, y se sustituye el modelo de su anexo 8.

Finalmente, el Real Decreto 1082/2012, de 13 de julio, habilita a la CNMV en su artículo 53.2, a determinar el procedimiento de cálculo del coeficiente mínimo de liquidez del 1 % sobre el patrimonio que deben mantener las IIC así como las categorías de activos líquidos en que se puede materializar. Haciendo uso de esta habilitación, en la norma final segunda se modifica la Circular 6/2008, de 26 de noviembre, de la Comisión Nacional del Mercado de Valores, sobre la determinación del valor liquidativo y aspectos operativos de las Instituciones de Inversión Colectiva, con el objeto de concretar estos aspectos mencionados anteriormente.

En virtud de la habilitación recibida, el Consejo de la CNMV, previo informe de su Comité Consultivo, en su reunión del día 29 de junio de 2016, ha aprobado la siguiente Circular:

[Bloque 2: #sp]

[Bloque 3: #np]

La presente Circular será de aplicación a los depositarios de Instituciones de Inversión Colectiva, en adelante IIC, a los que se refiere el Título V de la Ley 35/2003, de 4 de noviembre, de IIC. También, será de aplicación a los depositarios de aquellas entidades reguladas en la Ley 22/2014, de 12 de noviembre, por la que se regulan las entidades de capital-riesgo, otras entidades de inversión colectiva de tipo cerrado y las sociedades gestoras de entidades de inversión colectiva de tipo cerrado, y por la que se modifica la Ley 35/2003, de 4 de noviembre, de Instituciones de Inversión Colectiva.

[Bloque 4: #ss]

[Bloque 5: #ns]

1. Tendrán la consideración de activos financieros custodiables, a los efectos del artículo 129 del Real Decreto 1082/2012, de 13 de julio, por el que se aprueba el Reglamento de desarrollo de la Ley 35/2003, de 4 de noviembre, de Instituciones de Inversión Colectiva, entre otros:

a) Los instrumentos financieros susceptibles de ser entregados físicamente al depositario.

b) Los instrumentos financieros que sean valores negociables, de acuerdo a lo establecido en el artículo 2.1 del texto refundido de la Ley del Mercado de Valores, aprobado por el Real Decreto Legislativo 4/2015, de 23 de octubre.

c) Los instrumentos financieros cuando se anoten en una cuenta directa o indirectamente a nombre del depositario o de un subcustodio expresamente designado por aquél. Entre otros:

i. Las participaciones y acciones de IIC, de entidades reguladas en la Ley 22/2014, de 12 de noviembre, y de entidades extranjeras de naturaleza similar.

ii. Los instrumentos financieros emitidos por vehículos o entidades de propósito especial.

2. Se consideran activos no custodiables a los efectos del artículo 131 del Real Decreto 1082/2012, de 13 de julio:

a) Las participaciones y acciones de IIC, de entidades reguladas en la Ley 22/2014, de 12 de noviembre, y de entidades extranjeras de naturaleza similar, que se registren directamente en la sociedad gestora o entidad delegada que lleve el registro de partícipes o accionistas, a nombre de la IIC inversora.

b) Los instrumentos financieros derivados, salvo los recogidos en la letra j del artículo 2 del texto refundido de la Ley del Mercado de Valores, aprobado por el Real Decreto Legislativo 4/2015, de 23 de octubre.

c) Valores no cotizados en un mercado regulado o en un sistema multilateral de negociación, distintos a los recogidos en las letras a) y c) del apartado 1.

d) La inversión en bienes muebles e inmuebles y derechos sobre los mismos.

e) Préstamos, facturas, efectos comerciales y otros activos de naturaleza similar.

f) Depósitos en entidades de crédito.

g) Cualesquiera otros activos no financieros no recogidos en las letras anteriores.

[Bloque 6: #nt]

1. A efectos de cumplir con las obligaciones establecidas en el artículo 129 del Real Decreto 1082/2012, de 13 de julio, relativas a la función de custodia, el depositario deberá, al menos:

a) Registrar los activos financieros custodiables en cuentas separadas y abiertas a nombre de la IIC en los libros del depositario, de modo que se puedan identificar claramente como pertenecientes a la IIC, de conformidad con los principios establecidos en el artículo 16 de la Directiva 2006/73/CE de la Comisión, de 10 de agosto de 2006, por la que se aplica la Directiva 2004/39/CE del Parlamento Europeo y del Consejo, en lo relativo a los requisitos organizativos y las condiciones de funcionamiento de las empresas de inversión, y los términos definidos a efectos de dicha directiva.

b) Realizar conciliaciones periódicas con los subcustodios, que al menos serán semanales.

c) Implementar, junto a la entidad gestora, los mecanismos y procedimientos adecuados para garantizar que, en ningún caso, la disposición de los activos se hace sin su consentimiento y autorización, de manera que se pueda verificar la propiedad de la IIC sobre los activos custodiables.

2. La función de custodia aplicará a los activos subyacentes susceptibles de custodia, en poder de vehículos financieros que estén bajo el control directo o indirecto de la IIC. Lo anterior no será de aplicación a los fondos de fondos o estructuras principal-subordinado cuando los fondos subyacentes tengan designado un depositario que realice la función de custodia. Se atenderá a lo establecido en el artículo 42 del Código de Comercio, a efectos de presumir la existencia de control.

[Bloque 7: #nc]

1. A efectos de cumplir con las obligaciones establecidas en el artículo 131 del Real Decreto 1082/2012, de 13 de julio, relativas a la función de registro de otros activos no custodiables, el depositario deberá, al menos:

a) Establecer, junto a la entidad gestora, e incorporarlos en el manual de procedimientos internos, al que se refiere el artículo 127.3 del Real Decreto 1082/2012, de 13 de julio, los mecanismos y procedimientos adecuados para garantizar su intervención y control en los procesos de contratación que promueva la IIC, previstos en el artículo 128.1 del Real Decreto 1082/2012, de 13 de julio, de manera que se pueda verificar que la propiedad de los activos corresponde, en todo momento a la IIC y garantizar que, en ningún caso, la disposición de los flujos derivados de dichos contratos o el efectivo derivado de la enajenación o rescisión de dichos contratos se realice sin su consentimiento y autorización. A tales efectos, el depositario podrá intervenir en el correspondiente contrato de compraventa y/o órdenes de compraventa, suscripción o reembolso, o establecer otro mecanismo o procedimiento alternativo.

b) Asegurarse que los terceros les proporcionen certificados u otras pruebas documentales como mínimo una vez al mes y cada vez que haya una compra venta de activos o exista cualquier hecho que afecte a la propiedad de los activos. No obstante, en el caso de bienes inmuebles, activos objeto de inversión de las entidades reguladas en la Ley 22/2014, de 12 de noviembre u otros activos de naturaleza similar, esta periodicidad podrá ser anual.

c) Llevar un registro actualizado de los activos no custodiables. Para ello, deberá al menos:

i. Inscribir en un registro, a nombre de la IIC, todos los activos no custodiables para los cuales se ha verificado su propiedad. Este registro al menos debe incluir un elemento identificativo del activo y el número de títulos o participaciones o valor nocional, en su caso.

ii. Realizar conciliaciones mensuales con las posiciones mantenidas por los terceros. No obstante, esta periodicidad podrá ser anual considerando la naturaleza de los activos.

iii. Ser capaz de facilitar, en cualquier momento, un inventario actualizado de los activos de la IIC, que contenga, al menos, la información recogida en el apartado i).

2. La función de registro de otros activos no custodiables aplicará a los activos subyacentes no custodiables, en poder de vehículos financieros que estén bajo el control directo o indirecto de la IIC. Lo anterior no será de aplicación a los fondos de fondos o estructuras principal-subordinado cuando los fondos subyacentes tengan designado un depositario que realice esta función de registro. Se atenderá a lo establecido en el artículo 42 del Código de Comercio, a efectos de presumir la existencia de control.

[Bloque 8: #nq]

1. Con el fin de garantizar que los flujos de tesorería de la IIC estén debidamente controlados, conforme a lo estipulado en el artículo 132 del Real Decreto 1082/2012, de 13 de julio, el depositario será el único autorizado para disponer de los saldos de las cuentas de efectivo de la IIC, siguiendo las instrucciones de la sociedad gestora o, en su caso, de los administradores de la sociedad de inversión.

2. A los efectos indicados en el apartado anterior, el depositario deberá tener establecido, junto a la entidad gestora, e incorporado en su manual, el procedimiento de formalización de apertura de cuentas de efectivo en terceras entidades que determine de manera explícita, entre otros aspectos, la identificación de la persona con poderes suficientes que representa al depositario.

3. Además, el depositario realizará conciliaciones periódicas de los flujos de tesorería en terceras entidades, cuya periodicidad estará establecida en el manual de procedimientos.

[Bloque 9: #ns-2]

1. El depositario debe realizar el cobro de los correspondientes rendimientos de los activos en depósito, en las fechas de sus vencimientos o pagos, así como practicar cuantos actos sean necesarios para que estos activos conserven el valor y los derechos que les correspondan con arreglo a las disposiciones legales y demás normas que les sean de aplicación. En los casos en que sea necesario, se contará con el concurso de la sociedad gestora o, en su caso, de los administradores de la sociedad de inversión.

2. El depositario deberá llevar a cabo la liquidación de las operaciones sobre instrumentos financieros, directamente o a través de otra entidad participante en los sistemas de compensación, liquidación y registro en los mercados en los que vayan a operar. Asimismo, y cuando lo requiera la naturaleza de los activos o las normas del sistema o mercado de que se trate, el depositario podrá intervenir igualmente en la ejecución de las operaciones, conforme a las instrucciones que al efecto le remita la sociedad gestora, o en su caso, los administradores de la sociedad de inversión.

3. Cuando la IIC invierta en activos no negociados en mercados regulados o sistemas multilaterales de negociación, el depositario cumplirá las instrucciones de liquidación que le remita la sociedad gestora o los administradores de la sociedad de inversión.

4. El depositario deberá asegurarse de que recibe las liquidaciones de valores y de efectivo en el plazo que determinen las reglas de liquidación que rijan en los correspondientes mercados. El depositario deberá informar a la gestora sin demora de cualquier incidencia producida.

En cualquier caso, el depositario instará la adopción de las medidas apropiadas, incluida la resolución de la operación cuando sea posible, a efectos de subsanar los retrasos que en la liquidación se produzcan.

[Bloque 10: #ns-3]

1. A los efectos del artículo 135.2.b) del Real Decreto 1082/2012, de 13 de julio, se considera que existe una razón objetiva para la delegación en terceros de la función de custodia de los instrumentos financieros de la IIC, entre otras, cuando el depositario no participe directamente en alguno de los sistemas de compensación, liquidación y registro de los activos en los que invierte las IIC.

2. El depositario debe valorar y supervisar, a lo largo de toda la cadena de custodia, los riesgos inherentes a la misma, al menos una vez al año o con una frecuencia mayor cuando se produzcan turbulencias en los mercados o cuando se hayan identificado riesgos significativos que así lo aconsejen.

3. En la selección y nombramiento de un tercero en el que se delegue parte de sus funciones de custodia y, al menos, con una periodicidad anual, el depositario debe, como mínimo, valorar y asegurarse:

a) Que el marco legal y regulatorio, incluido el riesgo del país, el riesgo de custodia, segregación de activos y la ejecutabilidad de los contratos firmados con el tercero son adecuados. Dicha valoración no puede basarse en informes del propio tercero.

En el caso de UCITS, el depositario debe recibir asesoramiento legal de una entidad no vinculada ni con él mismo ni con el subcustodio, en relación a la ejecutabilidad del contrato en caso de insolvencia del subcustodio cuando esté radicado en un tercer país y las implicaciones para los activos y derechos de la IIC. Asimismo, el depositario debe asegurarse de que el subcustodio, radicado en un tercer país, recibe un asesoramiento legal de una entidad con la que no tenga vinculación, a efectos de verificar que las normas de insolvencia reconocen la segregación de los activos propiedad de la IIC y que estos no formarán parte de la masa concursal del subcustodio en caso de insolvencia de este. Además, debe asegurarse de que el subcustodio le informe de manera inmediata en caso de que estas condiciones se hayan modificado.

b) Que el tercero cuenta con estructuras, procedimientos, conocimientos prácticos y controles internos adecuados y proporcionados a la naturaleza y complejidad de los activos confiados.

c) Que la solvencia y reputación del tercero es adecuada.

d) Que el tercero está sujeto a una regulación y supervisión prudenciales efectivas, incluido un capital mínimo obligatorio, así como, a auditorías externas periódicas que permitan comprobar que los instrumentos financieros y demás valores están en su posesión.

e) Que existe una separación absoluta entre la cuenta propia de la entidad en la que se delega la custodia y la cuenta de terceros, no pudiéndose registrar posiciones de la entidad y de sus clientes en la misma cuenta y permitiendo la identificación de la cuenta propia del depositario. La denominación de la cuenta de clientes reflejará expresamente el carácter de cuenta de terceros. El depositario establecerá un procedimiento interno que permita individualizar contablemente la posición de cada cliente.

f) Que el tercero respetará las obligaciones y prohibiciones generales contempladas en la normativa.

4. Cuando el depositario considere que el tercero en el que se ha delegado la función de custodia no cumple con los requisitos de segregación de los activos, no cuenta con estructuras, procedimientos, conocimientos prácticos y controles internos adecuados, o incumple cualquier otra previsión establecida en el apartado 3, deberá informar sin demora a la gestora.

En este caso, el depositario deberá, a la mayor brevedad posible, nombrar otro subcustodio y, en caso de que esto no sea posible, la gestora deberá, con carácter inmediato y en interés de los partícipes, instruir las órdenes necesarias para proceder a la venta del instrumento financiero. No obstante lo anterior, los depositarios de IIC no armonizadas, pueden quedar exentos de responsabilidad si acuerdan una transferencia de responsabilidad conforme a las condiciones establecidas en el artículo 62 bis de la Ley 35/2003, de 4 de noviembre.

5. El depositario debe establecer los planes de contingencia para cada mercado en que participe, incluidos aquellos en los que haya nombrado un subcustodio, identificando a los terceros alternativos.

En dichos planes se incluirán los procedimientos de información a la entidad gestora de los riesgos identificados y, en su caso, el incremento de la frecuencia y el alcance de las revisiones.

Los citados planes deberán incorporar procedimientos para el traspaso inmediato de los activos a los terceros siempre que la situación del custodio o subcustodio impida la gestión efectiva de las instituciones.

[Bloque 11: #no]

1. Cuando se haya nombrado a un intermediario principal conforme a los requisitos establecidos en el artículo 149 del Real Decreto 1082/2012, de 13 de julio, la sociedad gestora o, en su caso, los administradores de la sociedad de inversión, deberán cumplir con los siguientes requisitos:

a) Darán a conocer al depositario los contratos que vayan a celebrar con el intermediario principal.

b) La sociedad gestora o, en su caso, los administradores de la sociedad de inversión, deberán asegurarse que el intermediario principal cumpla con las obligaciones de información diarias al depositario recogidas en el artículo 91 del Reglamento Delegado (UE) n.º 231/2013 de la Comisión, de 19 de diciembre de 2012.

c) El depositario deberá mantener los activos aportados como garantía a un intermediario principal bajo la función de registro de otros activos no custodiables, regulada en el artículo 131 del Real Decreto 1082/2012, de 13 de julio, y en la norma cuarta de esta Circular. Así mismo, deberá vigilar el control que hace la sociedad gestora de las garantías y de su restitución.

d) El depositario deberá realizar conciliaciones diarias con el intermediario principal.

2. En el caso de que la Institución de Inversión Colectiva de Inversión Libre, conceda préstamos, el depositario debe establecer, junto a la entidad gestora, e incorporarlos en su manual de procedimientos, los mecanismos y procedimientos adecuados para garantizar su intervención y control en los procesos de contratación que promueva la IIC, previstos en el artículo 128.1 del Real Decreto 1082/2012, de 13 de julio, de manera que se pueda verificar que la propiedad de los activos corresponde, en todo momento a la IIC y garantizar que, en ningún caso, la disposición de los flujos derivados de dichos contratos o el efectivo derivado de su rescisión se realice sin su consentimiento y autorización. A tales efectos, el depositario podrá intervenir en el correspondiente contrato de préstamo o establecer otro mecanismo o procedimiento alternativo.

[Bloque 12: #nn]

Los depositarios de las entidades reguladas en la Ley 22/2014, de 12 de noviembre, deben cumplir con las normas generales descritas en esta sección segunda, con las siguientes especificidades:

a) Las conciliaciones con los subcustodios sobre los activos custodiables, que aparecen recogidas en la norma tercera, tendrán una periodicidad mínima mensual. Podrá establecerse una periodicidad superior, en función de la naturaleza de los activos.

b) Las conciliaciones con los terceros en que se haya delegado la funcion de registro de otros activos no custodiables, que aparecen recogidas en la norma cuarta, tendrán una periodicidad mínima anual, salvo que la naturaleza u operativa de la entidad aconsejen otra frecuencia mayor.

c) En el caso de que estas entidades concedan préstamos, les será de aplicación lo establecido en el apartado 2 de la norma octava de la presente Circular.

[Bloque 13: #st]

[Bloque 14: #nd]

Para dar cumplimiento a las obligaciones establecidas en el artículo 134 del Real Decreto 1082/2012, de 13 de julio, relativas a la función de supervisión y vigilancia, el depositario deberá, al menos:

1. Respecto a las suscripciones y reembolsos.

El depositario deberá asegurarse que la gestora tiene procedimientos adecuados para conciliar las órdenes de suscripción y reembolso y el número de participaciones emitidas o canceladas, con sus correspondientes abonos y pagos en las cuentas de efectivo o los correspondientes cambios de titularidad cuando las operaciones se realicen en especie. La comprobación del cumplimiento de estos procedimientos se realizará al menos una vez al año.

Asimismo, el depositario comprobará, al menos una vez al año, que los procedimientos de suscripción y reembolso de la entidad cumplan con la normativa nacional aplicable y el folleto de la entidad y que están efectivamente implantados.

El depositario establecerá un procedimiento muestral del número de IIC sobre las que realizara las comprobaciones mencionadas en los párrafos anteriores, que se recogerá en su manual de procedimientos internos.

La sociedad gestora o, en su caso, los administradores de la sociedad de inversión, deberán informar al depositario de cualquier modificación que se introduzca en los procedimientos mencionados en los párrafos anteriores.

2. Respecto a la vigilancia y supervisión del cálculo del valor liquidativo.

Con el fin de hacer efectiva esta obligación, el depositario deberá, al menos:

a) Articular un sistema de control que le permita verificar si los procedimientos específicos de valoración con los que cuenta la sociedad gestora o, en su caso, los administradores de la sociedad de inversión son apropiados y suficientes y cumplen con lo estipulado en su correspondiente folleto. Así mismo, deberá asegurarse que estos procedimientos están efectivamente implantados y son revisados periódicamente por la gestora.

La sociedad gestora o, en su caso, los administradores de la sociedad de inversión, deberán informar al depositario de cualquier modificación que se introduzca en dichos procedimientos específicos de valoración.

El detalle de este sistema de control y la periodicidad de los controles se recogerá en el manual de procedimientos internos. Esta periodicidad será, al menos, anual sin perjuicio de que estos controles deberán tener lugar en todo caso cuando se produzcan modificaciones normativas que afecten a la obligación de llevar a cabo el cálculo del valor liquidativo o modificaciones en la política de inversión de la IIC que supongan, a su vez, cambios en los procedimientos.

b) El depositario deberá también verificar el cálculo del valor liquidativo de las participaciones o, en su caso, de las acciones de la IIC, realizado por la sociedad gestora o por los administradores de la sociedad de inversión.

Para ello, el depositario podrá utilizar criterios de comparación contra índices de referencia y umbrales de tolerancia previamente establecidos. La periodicidad de estas verificaciones será al menos mensual y abarcará todos los valores liquidativos calculados durante ese periodo. En todo caso, estará establecida en el manual de procedimientos internos.

Asimismo, el depositario podrá utilizar un procedimiento muestral. Para ello, tomará una muestra de los valores liquidativos de cada IIC que sea suficientemente representativa, abarcando distintos valores liquidativos que no se correspondan únicamente con el último día del mes y, en todo caso, estará establecido en el manual de procedimientos.

Cuando el patrimonio de las IIC esté invertido en activos no negociados en un mercado regulado o en un sistema multilateral de negociación, el depositario deberá verificar que los parámetros utilizados en su valoración, de acuerdo con los procedimientos de valoración de la sociedad gestora o, en su caso, de los administradores de la sociedad de inversión, son los adecuados y reflejan los movimientos y situación de los mercados. La periodicidad de estas verificaciones será, al menos, mensual. Lo anterior también será de aplicación cuando se trate de valores ilíquidos o cuya cotización de mercado no es representativa.

A efectos del contraste del cálculo del valor liquidativo para las IIC inmobiliarias, el depositario podrá utilizar criterios de comparación contra índices representativos del mercado inmobiliario, a efectos de determinar su valor razonable.

En el caso de que la periodicidad del cálculo del valor liquidativo de una IIC sea superior a un mes, la frecuencia de las verificaciones que realice el depositario estará en consonancia con la periodicidad de cálculo de valor liquidativo.

c) En caso de nombramiento de un valorador externo, el depositario comprobará que este nombramiento cumple con lo establecido en el artículo 19 de la Directiva 2011/61/UE del Parlamento Europeo y del Consejo, de 8 de junio.

3. Respecto a la comprobación del cumplimiento de los coeficientes, límites y activos aptos.

El depositario comprobará, con una periodicidad mensual, que las operaciones realizadas sobre bienes, derechos, valores o instrumentos, por la sociedad gestora o por los administradores de las sociedades de inversión, por cuenta de las IIC, cumplen los requisitos, coeficientes, criterios y limitaciones que establecen los artículos 48 y siguientes del Real Decreto 1082/2012, de 13 de julio, y demás normativa aplicable.

Además, el depositario deberá verificar que los activos de las IIC se han invertido de acuerdo con la vocación inversora y la política de inversión definida por la IIC en el folleto, de conformidad con lo dispuesto en el artículo 30.2 de la Ley 35/2003, de 4 de noviembre.

4. Respecto a los pagos de los dividendos de las acciones y los beneficios de las participaciones en circulación.

Con el fin de hacer efectiva esta obligación, el depositario deberá asegurarse que los pagos declarados por la gestora son conformes a lo declarado en el folleto de la IIC y al resto de la normativa aplicable y, en su caso, verificar los pagos realizados. En el caso de que los auditores hayan expresado algún tipo de opinión o salvedad en los informes anuales de la IIC, el depositario debe asegurarse de recibir información de la gestora y de que ésta toma las medidas apropiadas.

5. Respecto a la revisión de la información y documentación remitida a la CNMV.

a) Los depositarios recibirán los estados reservados de las IIC, al menos quince días antes de que deban remitirse a la CNMV, con el objeto de llevar a cabo las comprobaciones oportunas sobre la conciliación de las posiciones de la IIC.

b) En relación con el folleto informativo, el depositario deberá contrastar con carácter previo a la remisión de esta información por la sociedad gestora, o en su caso, los administradores de la sociedad de inversión a la CNMV, la exactitud, calidad y suficiencia de la misma.

c) En relación con la información pública periódica, la función de los depositarios sobre el contraste de la exactitud, calidad y suficiencia de la información pública periódica, con carácter previo a la remisión a la CNMV, por la sociedad gestora o SICAV, consistirá en conciliar la cartera de inversiones y tesorería con la información de los registros internos del depositario.

Con carácter ex post, el depositario establecerá un procedimiento muestral del número de IIC sobre los que realizará, con una periodicidad anual, una revisión de la totalidad del contenido de la información pública periódica, y que se recogerá en el manual de procedimientos internos.

[Bloque 15: #nu]

1. Los depositarios de instituciones de inversión colectiva elaborarán un informe por cada semestre natural y para cada gestora de cuyas IIC sean entidad depositaria o por cada SICAV autogestionada de la que sean depositario a la fecha de referencia del informe semestral, conforme se estipula en el artículo 134.6 del Real Decreto 1082/2012, de 13 de julio.

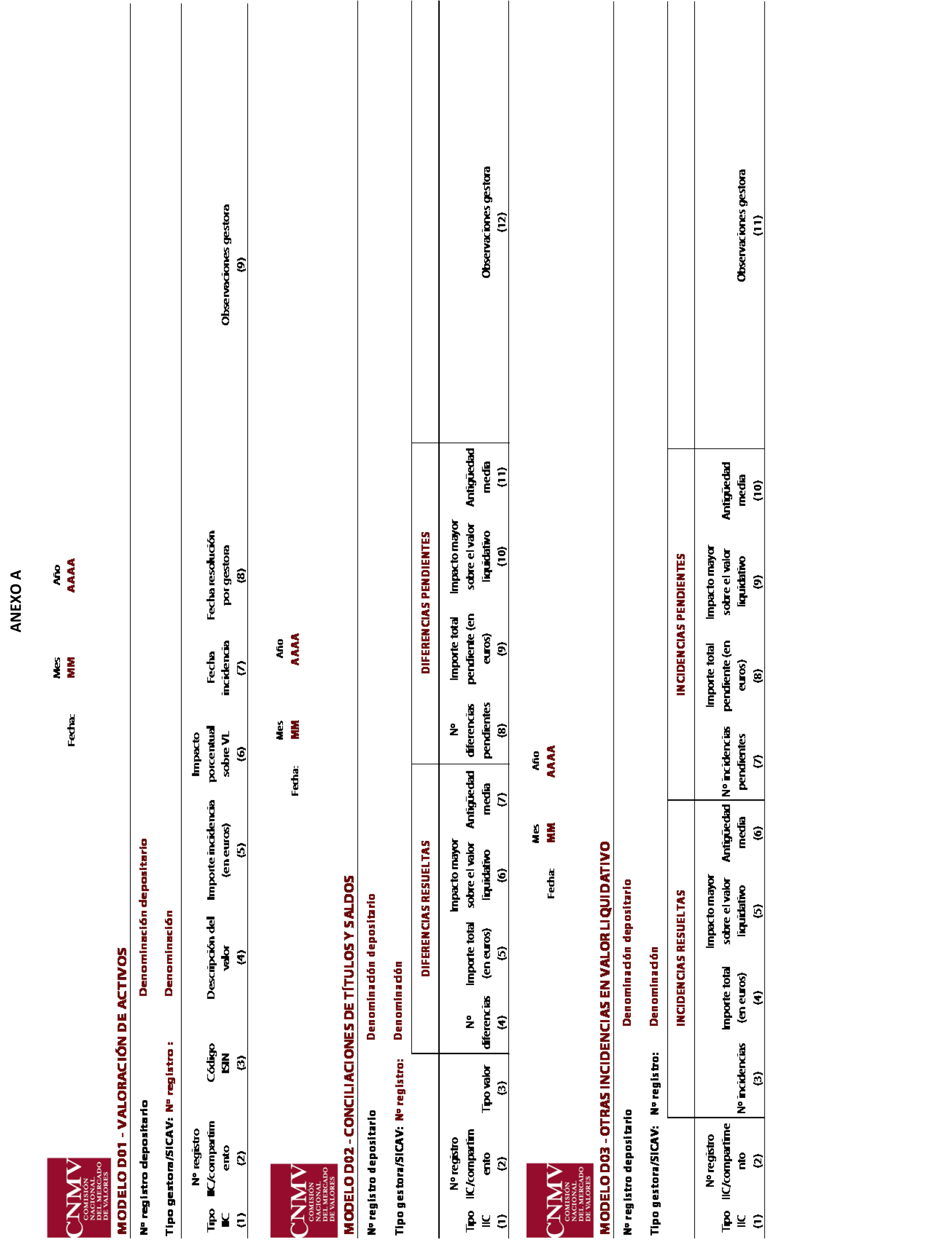

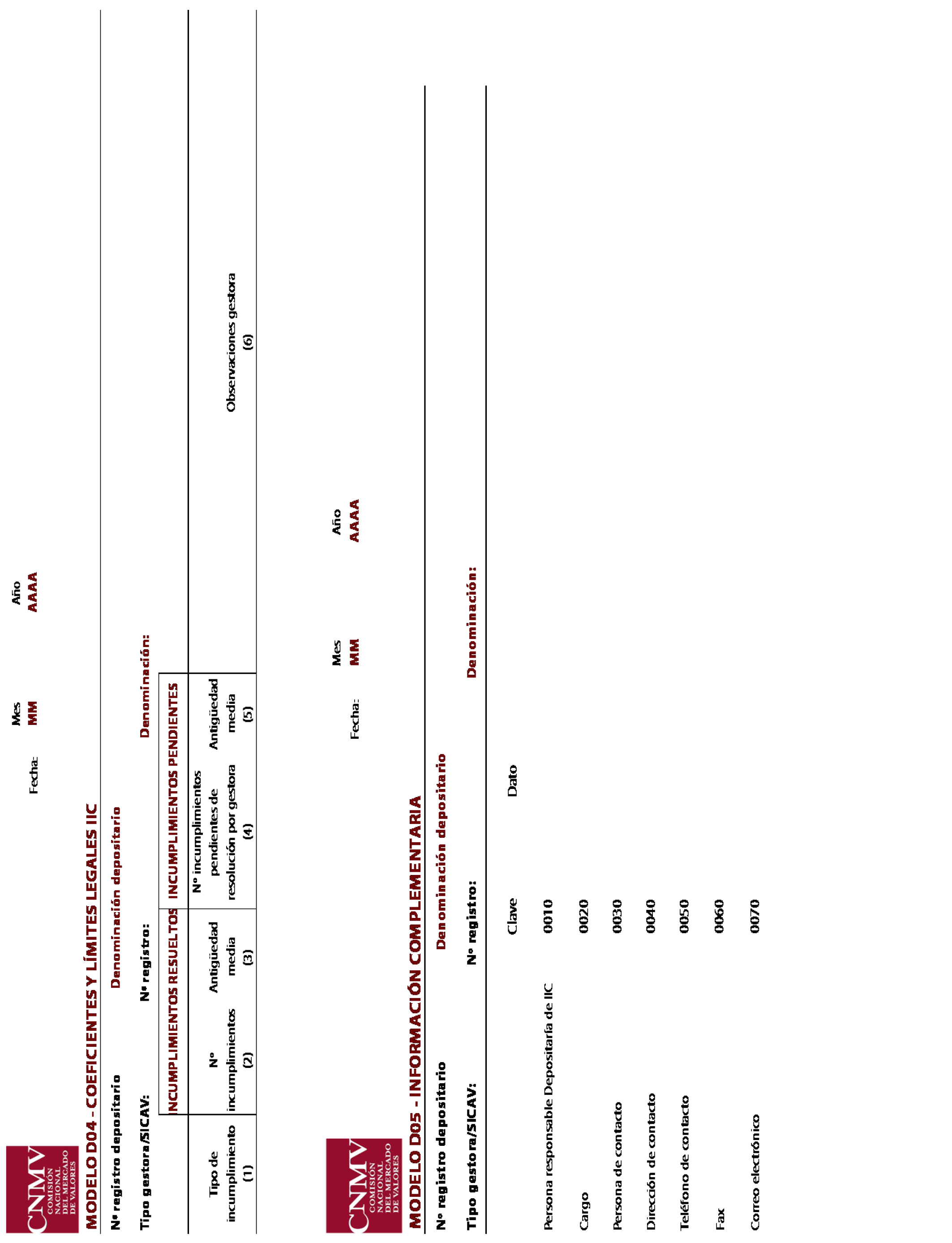

2. El informe semestral se subdivide en cuatro modelos en los que se recogerá el resultado de las funciones de supervisión y vigilancia reguladas en el artículo 134 del Real Decreto 1082/2012, de 13 de julio y precisadas en la norma décima de la presente Circular. La forma y contenido del informe se ajustarán a los modelos del anexo A de esta Circular.

3. Lo establecido anteriormente se entenderá sin perjuicio de que el depositario deba poder acreditar ante la Comisión Nacional del Mercado de Valores, en todo momento, el resultado de sus labores de supervisión, vigilancia, depósito y custodia, así como estar en disposición de proporcionar información más amplia sobre las incidencias o anomalías detectadas en el curso de sus revisiones. Dicha acreditación deberá conservarse durante un plazo mínimo de cinco años.

4. Estructura del informe.

a) El informe se estructura en cuatro modelos más otro de información complementaria, recogidos en el anexo A de esta Circular. En los cuatro primeros modelos los depositarios informarán, de acuerdo con los controles establecidos en el manual de procedimientos de la entidad, de las incidencias en la valoración de activos, diferencias en conciliaciones, otras incidencias en el valor liquidativo e incumplimientos legales, tanto resueltos como pendientes de resolución a último día del semestre de referencia, y que hayan detectado como consecuencia de sus funciones de vigilancia.

i. Valoración de activos (Modelo D01).

Se reflejarán las incidencias que afecten a la valoración de los activos, a la captura de precios, a la introducción de parámetros de valoración y otras incidencias de valoración que se detecten en el control de los estados reservados o en el seguimiento de la evolución de los valores liquidativos. En este modelo se creará un registro para cada incidencia.

ii. Conciliaciones de títulos y saldos (Modelo D02).

Se informará del número de incidencias detectadas en los procesos de conciliación mensual de los estados reservados proporcionados por la gestora o SICAV autogestionada con los registros internos de los depositarios por tipo de activo y para cada IIC.

iii. Otras incidencias en valor liquidativo (Modelo D03).

En este modelo se reflejará, por cada IIC, el total de incidencias detectadas en el semestre como consecuencia del seguimiento de la evolución del valor liquidativo que no hayan sido incluidas en los modelos anteriores. Se recogerán, entre otras, aquellas incidencias detectadas por el depositario de IIC en su función de supervisión de la gestión de las IIC, como deficiencias en la contabilización de hechos corporativos, periodificación de intereses o comisiones y otras incidencias.

iv. Coeficientes y límites legales de IIC (Modelo D04).

Se cumplimentará a nivel de gestora y la información se dará agrupada por tipo de incumplimiento para el total de las IIC.

v. Información complementaria (Modelo D05).

En este modelo se recogerán datos de contacto del depositario, con el objeto de aportar información actualizada que facilite las labores de supervisión de la Comisión Nacional del Mercado de Valores.

b) Todos los modelos, excepto el D05, se cumplimentarán a nivel de IIC, salvo en el caso de las IIC por compartimentos en las que la información se cumplimentará a nivel de compartimento.

c) En los modelos se incluirá el número de incidencias e incumplimientos resueltos y pendientes de resolución, así como su antigüedad media. En el caso de incidencias de valoración, diferencias en conciliaciones y otras incidencias en el valor liquidativo, se aportará información del importe de las incidencias y su posible impacto sobre el valor liquidativo.

d) En los modelos se recogerán las observaciones que la gestora o, en su caso, la SICAV, hubiera podido realizar como consecuencia de la comunicación de la anomalía por parte del depositario.

e) No obstante, cuando el depositario en sus funciones de supervisión y vigilancia detecte incidencias o incumplimientos que no tengan cabida en la estructura del informe semestral, deberá comunicarlo por escrito a la Comisión Nacional del Mercado de Valores aportando la información pormenorizada de los mismos junto con los comentarios que haya recibido de la entidad gestora.

5. Forma y plazos de presentación.

a) La remisión a la Comisión Nacional del Mercado de Valores del informe semestral deberá realizarse a través del servicio CIFRADOC/CNMV, en el registro Electrónico de la CNMV como documento electrónico normalizado, de acuerdo a lo establecido en la Resolución del Presidente de la CNMV de 16 de noviembre de 2011, por la que se crea y regula el Registro Electrónico de la CNMV.

b) Los depositarios deberán presentar el informe semestral resultado de sus funciones de supervisión y vigilancia, antes del último día natural del segundo mes después del período de referencia.

c) En el supuesto de sustitución de la entidad depositaria, únicamente estará obligado a remitir el informe semestral el depositario que conste en los registros de la Comisión Nacional del Mercado de Valores en el último día del período de referencia y por el período comprendido entre su designación y el último día del semestre.

6. Asimismo, el artículo 134.8 del Real Decreto 1082/2012, de 13 de julio, dispone que el depositario deberá comunicar a la sociedad gestora e informar sin tardanza y por escrito a la CNMV de cualquier anomalía que detecte en sus funciones de supervisión y vigilancia en la gestión o administración de estas entidades y que revista una especial relevancia.

De acuerdo al artículo 134.7 del Real Decreto 1082/2012, de 13 de julio, serán anomalías de especial relevancia, entre otras, aquellas que pudieran tener un impacto apreciable sobre el valor liquidativo de las participaciones de los fondos de inversión y de las acciones de las sociedades de inversión, así como cuando se trate de actos u omisiones calificados como infracciones graves o muy graves en el capítulo VI de la Ley 35/2003, de 4 de noviembre.

A este respecto, el depositario comunicará anomalías de especial relevancia, siempre que dichas infracciones no se correspondan con obligaciones propias del depositario o con incumplimientos de la gestora que no sean objeto de la función supervisora de los depositarios. De este modo, no se consideran como anomalías de especial relevancia los actos u omisiones contenidos en las letras c), g), h), m), ñ), p), q), s), t), w), y), z quater), z quinquies) y z sexies) del artículo 80 de la Ley 35/2003, de 4 de noviembre, y letras b), h), i), i bis), i ter), j), k), ñ), p), q), r), s), w), x), y), z ter) y z quáter) del artículo 81 de dicha Ley.

Adicionalmente, en el caso particular de los siguientes actos u omisiones, se considerarán anomalías de especial relevancia, siempre y cuando se correspondan con la función de vigilancia y supervisión del depositario:

– los recogidos en la letra a) del mencionado artículo 80, en lo referente a la información pública objeto de control por parte del depositario.

– los recogidos en la letra n) de dicho artículo 80 y g) del artículo 81, en relación a la actuación de las gestoras en interés de accionistas y partícipes e información a remitir a los depositarios.

– los recogidos en las letras o), u), x), z) y z octies) del artículo 80 y letras l), m), n), z) y z sexies) del artículo 81, en los casos puestos de manifiesto a través de las incidencias detectadas en los controles efectuados por el depositario.

[Bloque 16: #nd-2]

Para dar cumplimiento a las obligaciones establecidas en el artículo 134.1 del Real Decreto 1082/2012, de 13 de julio, relativas a la función de supervisión y vigilancia, el depositario de las entidades reguladas en la Ley 22/2014, de 12 de noviembre deberá, al menos:

1. Respecto a las suscripciones y reembolsos.

Con el fin de hacer efectiva esta obligación, el depositario deberá asegurarse que la gestora tiene procedimientos adecuados, poniendo especial atención a las previsiones establecidas en los documentos de constitución de las entidades respecto a las llamadas de capital. Esta comprobación se realizará en el momento inicial y cada vez que se produzca una modificación.

2. Respecto a la vigilancia y supervisión del cálculo del valor liquidativo.

Con el fin de hacer efectiva esta obligación, el depositario deberá articular un sistema de control que le permita verificar que los procedimientos específicos de valoración con los que cuenta la sociedad gestora o, en su caso, los administradores de la sociedad de inversión, son apropiados y suficientes y cumplen con lo estipulado en su correspondiente documento de constitución. Asimismo, debe asegurarse que estos procedimientos están efectivamente implantados y son revisados periódicamente por la entidad. El detalle de este sistema de control y la periodicidad de los controles se recogerá en el manual de procedimientos internos. Esta periodicidad será, al menos, anual y tendrá lugar siempre que se produzcan modificaciones normativas que afecten a la obligación de llevar a cabo el cálculo del valor liquidativo o modificaciones en la estrategia de inversión de la entidad que supongan, a su vez, cambios en los procedimientos.

El depositario deberá también verificar la valoración del patrimonio y posterior cálculo del valor liquidativo de las participaciones o, en su caso, de las acciones de la entidad, realizado por la sociedad gestora, a efectos de determinar la razonabilidad de la valoración. Para ello, podrá considerar, entre otros, los siguientes criterios: las transacciones entre las partes interesadas e independientes que se hayan realizado, en su defecto, el valor teórico contable ajustado y corregido por las plusvalías y minusvalías tacitas existentes o los parámetros utilizados en cualquier otro método y técnica de valoración de general aceptación siempre que resulten adecuados a la naturaleza del activo. La periodicidad de estas verificaciones será anual.

3. Respecto a la comprobación del cumplimiento de coeficientes, criterios y límites que establezca la normativa y los documentos de constitución de las entidades.

El depositario deberá verificar que las operaciones realizadas sobre activos por la entidad cumplen con el régimen de inversión definido en el Título I de la Ley 22/2014, de 12 de noviembre, que los activos sean coherentes con las estrategias de inversión, según se describen en los documentos de constitución de la entidad, y cerciorarse de que no incumplan las restricciones de inversión que le sean aplicables, en su caso. Estas comprobaciones y verificaciones se realizarán con una periodicidad anual, excepto para aquellos coeficientes cuyo cumplimiento se exija en el momento de la adquisición.

4. Respecto a los pagos de los dividendos de las acciones y los beneficios de las participaciones en circulación.

Con el fin de hacer efectiva esta obligación, el depositario deberá cumplir con las estipulaciones descritas en la norma décima punto cuatro de esta Circular.

5. Respecto a la revisión de la información y documentación remitida a la CNMV.

Con el fin de hacer efectiva esta obligación, el depositario deberá cumplir con las estipulaciones descritas en la norma décima punto cinco de esta Circular.

6. Respecto a la remisión de un informe periódico sobre el cumplimiento de la función de vigilancia y supervisión y la comunicación de anomalías de especial relevancia.

a) Los depositarios elaborarán un informe sobre el cumplimiento de la función de vigilancia y supervisión, para cada gestora de cuyas entidades sean entidad depositaria a la fecha de referencia del informe correspondiente.

b) La periodicidad del informe será anual y se remitirá antes del último día natural del mes de junio de cada año.

c) El informe contendrá información para cada entidad depositada, de acuerdo con los controles establecidos en el manual de procedimientos de la entidad, de las incidencias en la valoración del patrimonio o en el cálculo del valor liquidativo, diferencias en conciliaciones de activos y efectivo, incumplimientos de coeficientes, criterios y límites legales, así como, cualquier otra incidencia que hayan detectado como consecuencia de sus funciones de vigilancia, incorporando, en su caso, las observaciones que la gestora hubiera podido realizar como consecuencia de la comunicación de la incidencia por parte del depositario. Además, se recogerán datos de contacto del depositario, con el objeto de aportar información actualizada que facilite las labores de supervisión de la CNMV.

d) Lo establecido anteriormente se entenderá sin perjuicio de que el depositario deba poder acreditar ante la CNMV, en todo momento, el resultado de sus labores de supervisión, vigilancia, depósito y custodia. Dicha acreditación deberá conservarse durante un plazo mínimo de cinco años.

e) En cualquier caso, el depositario deberá informar sin tardanza y por escrito a la CNMV de cualquier anomalía que detecte en sus funciones de supervisión y vigilancia en la gestión o administración de estas entidades y que revista una especial relevancia de acuerdo con el artículo 134.8 del Real Decreto 1082/2012, de 13 de julio.

De este modo, no se consideran como anomalías de especial relevancia los actos u omisiones contenidos en las letras c), g), h), l), n), ñ), p), r), v), w), x), y) y z) del artículo 93 de la Ley 22/2014, de 12 de noviembre, y letras b), g), h), i), m), n), ñ), r), s), t), v), w) e y) del artículo 94 de dicha Ley.

Adicionalmente, en el caso particular de los siguientes actos u omisiones, se considerarán anomalías de especial relevancia, siempre y cuando se correspondan con la función de vigilancia y supervisión del depositario de acuerdo con el artículo 134 del Real Decreto 1082/2012, de 13 de julio:

– los recogidos en la letra a) del mencionado artículo 93, en lo referente a la información objeto de control por parte del depositario;

– los recogidos en la letra k) de dicho artículo 93 y f) del artículo 94, en relación a la actuación de las gestoras en interés de accionistas y partícipes e información a remitir a los depositarios;

– los recogidos en las letras m), o), q) y s) del mencionado artículo 93 y j), k), l) y u) del artículo 94, en los casos puestos de manifiesto a través de las incidencias detectadas en los controles efectuados por el depositario.

f) En el supuesto de sustitución de la entidad depositaria, únicamente estará obligado a remitir el informe anual, el depositario que conste en los registros de la CNMV en el último día del período de referencia y por el tiempo comprendido entre su designación y el último día de dicho periodo.

[Bloque 17: #na]

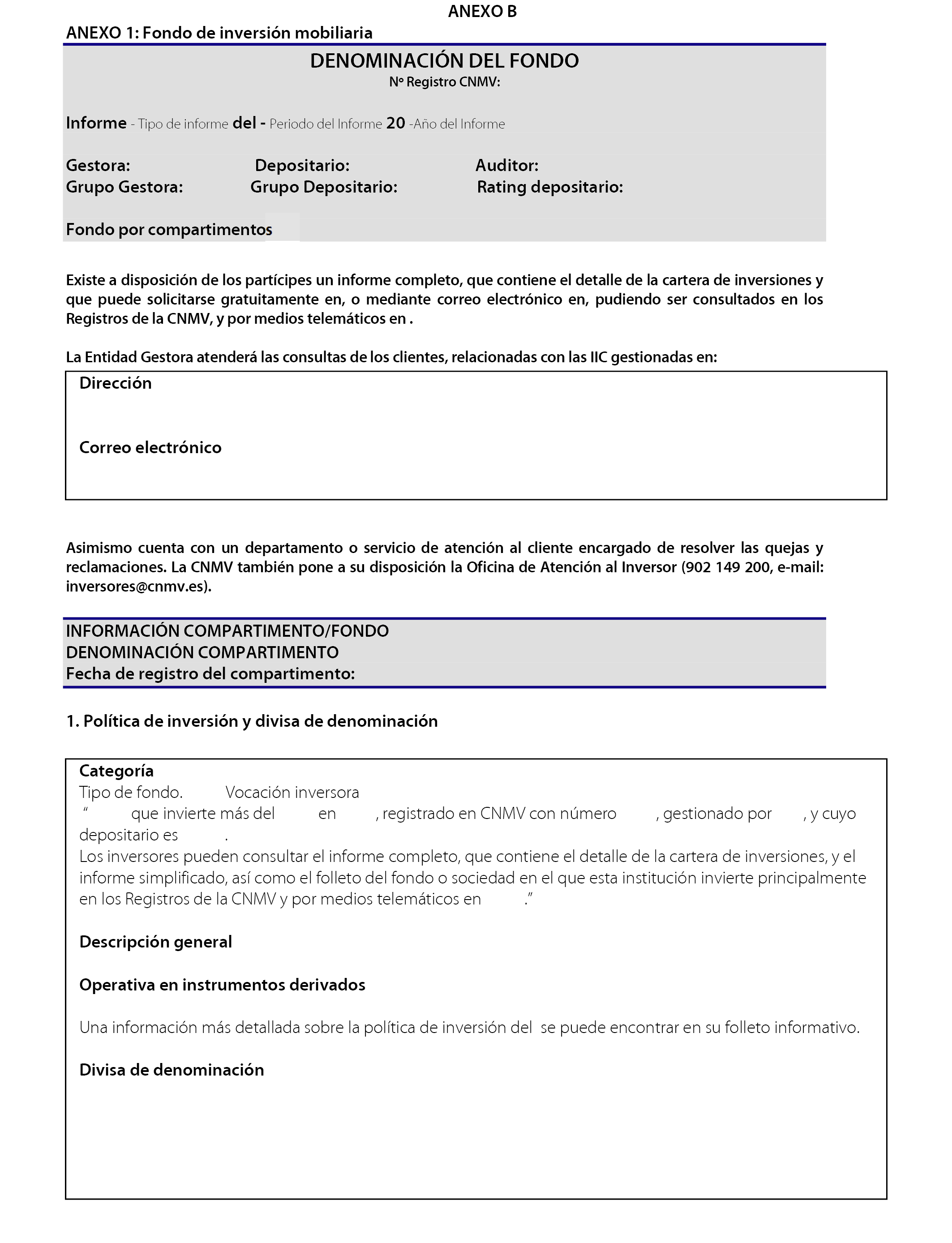

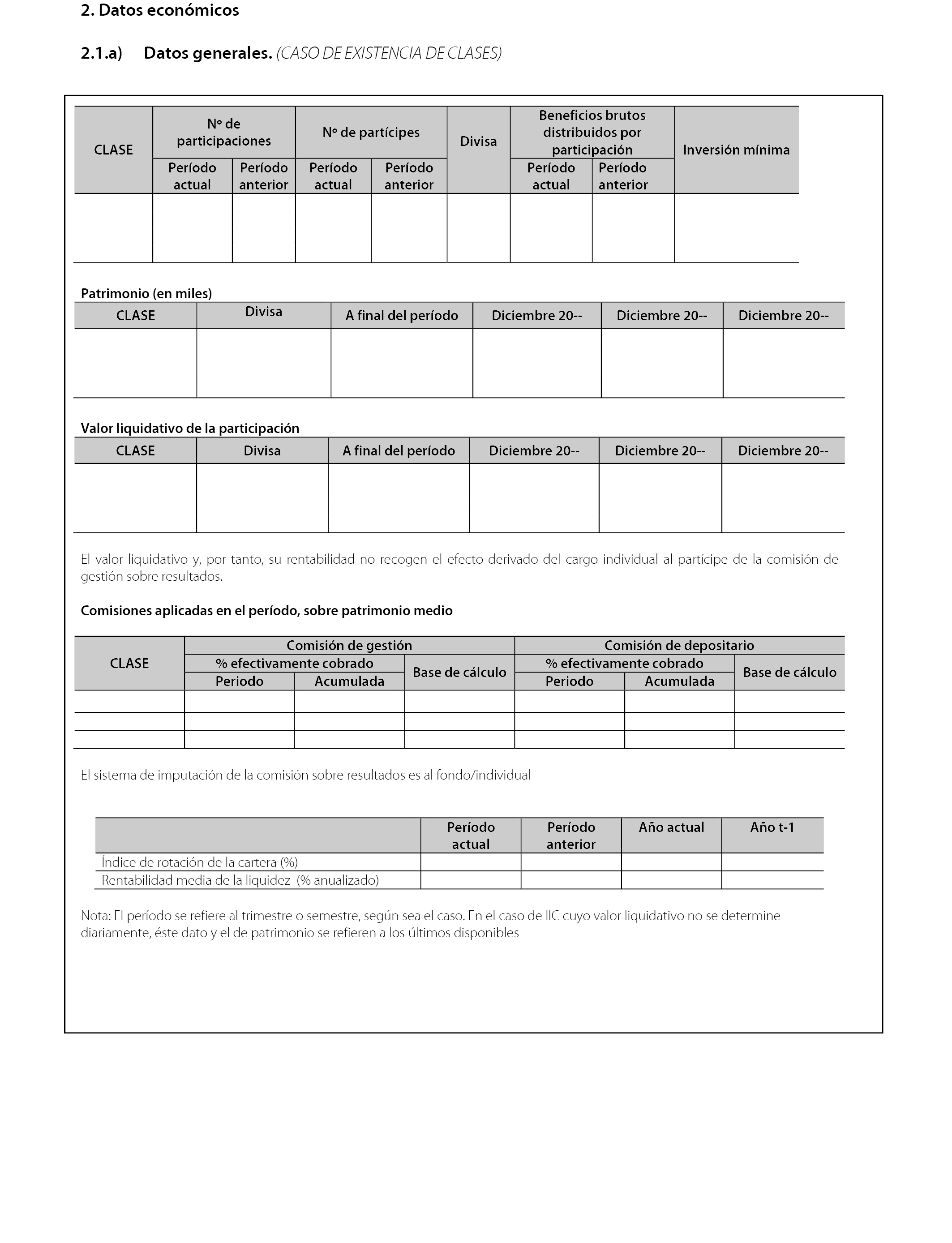

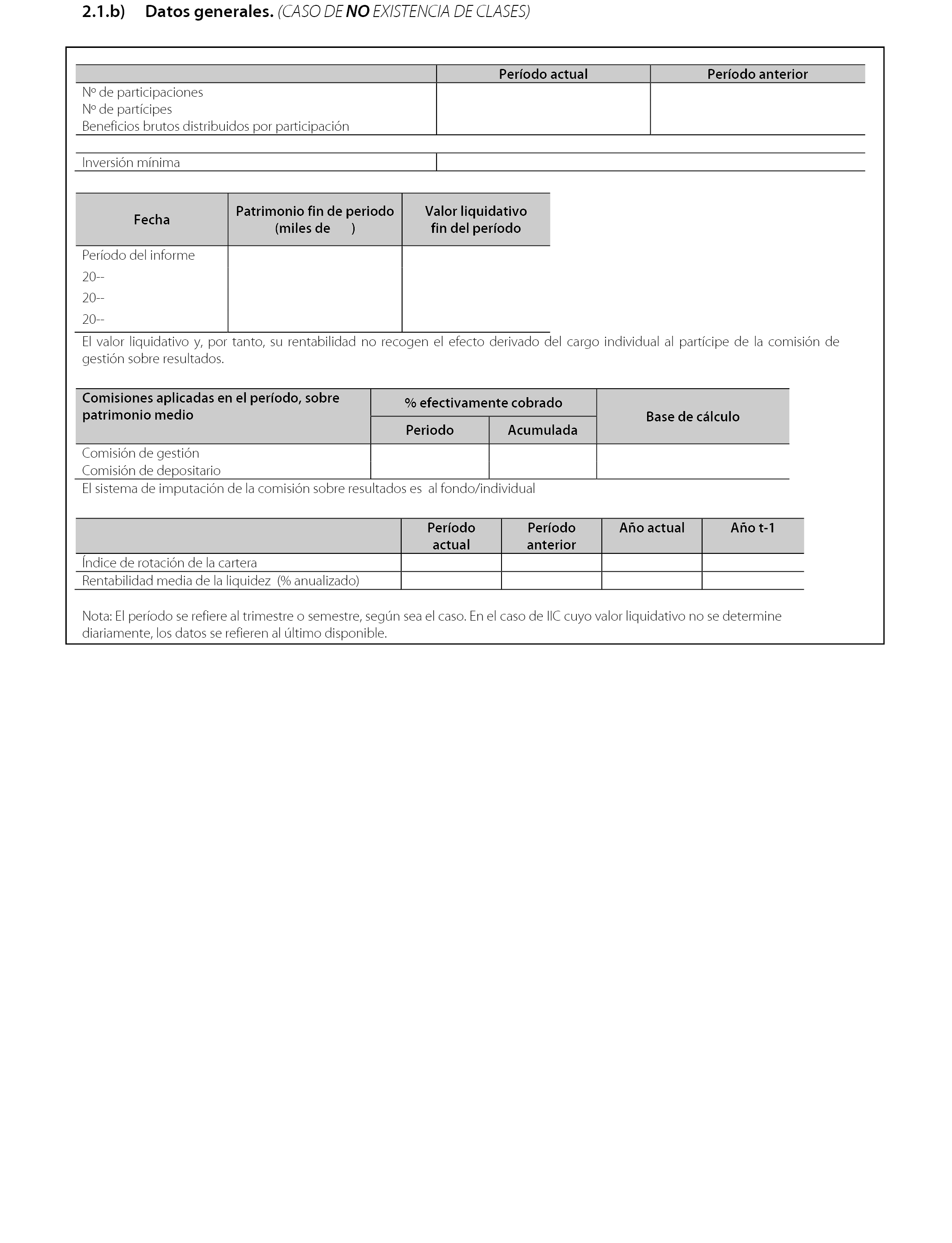

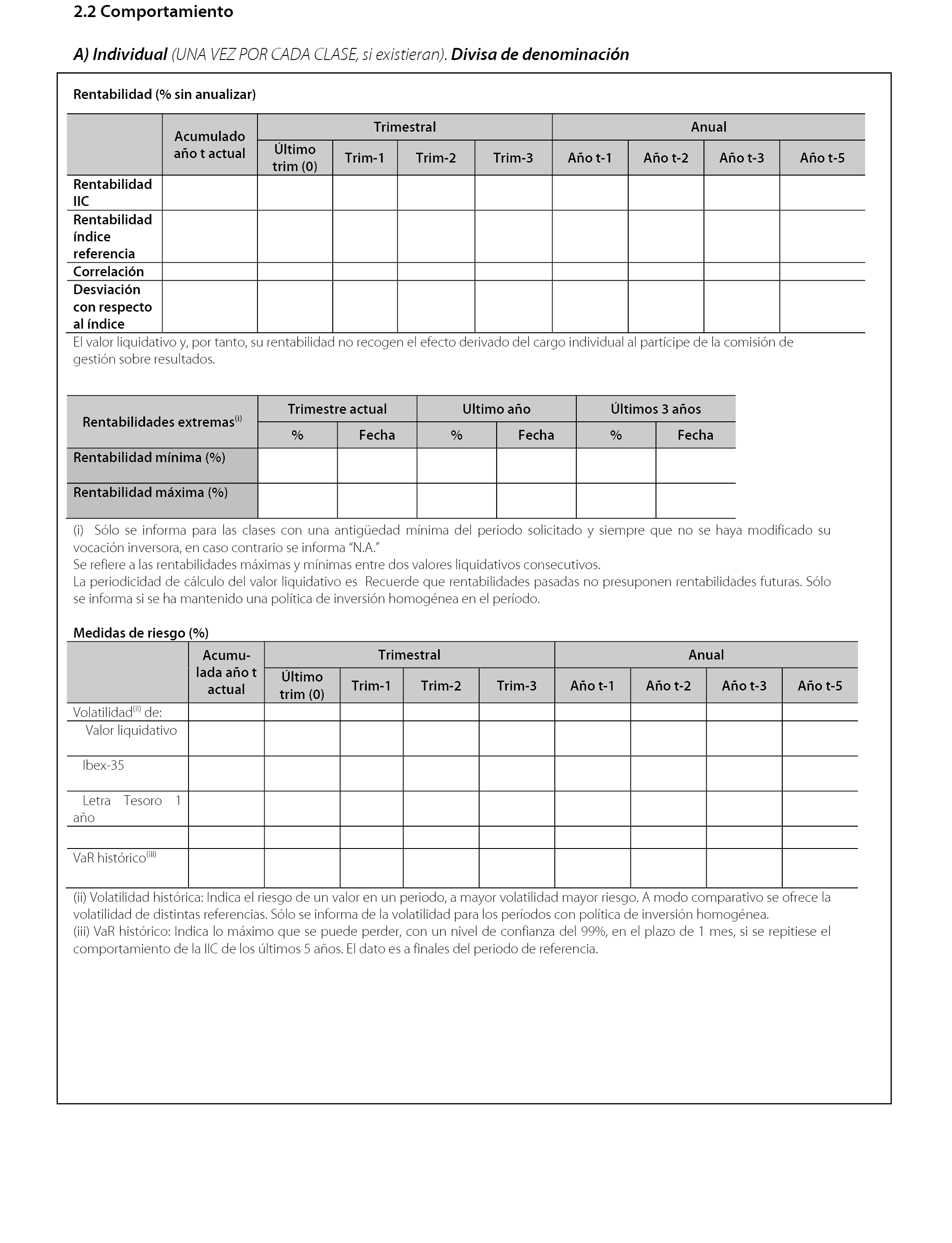

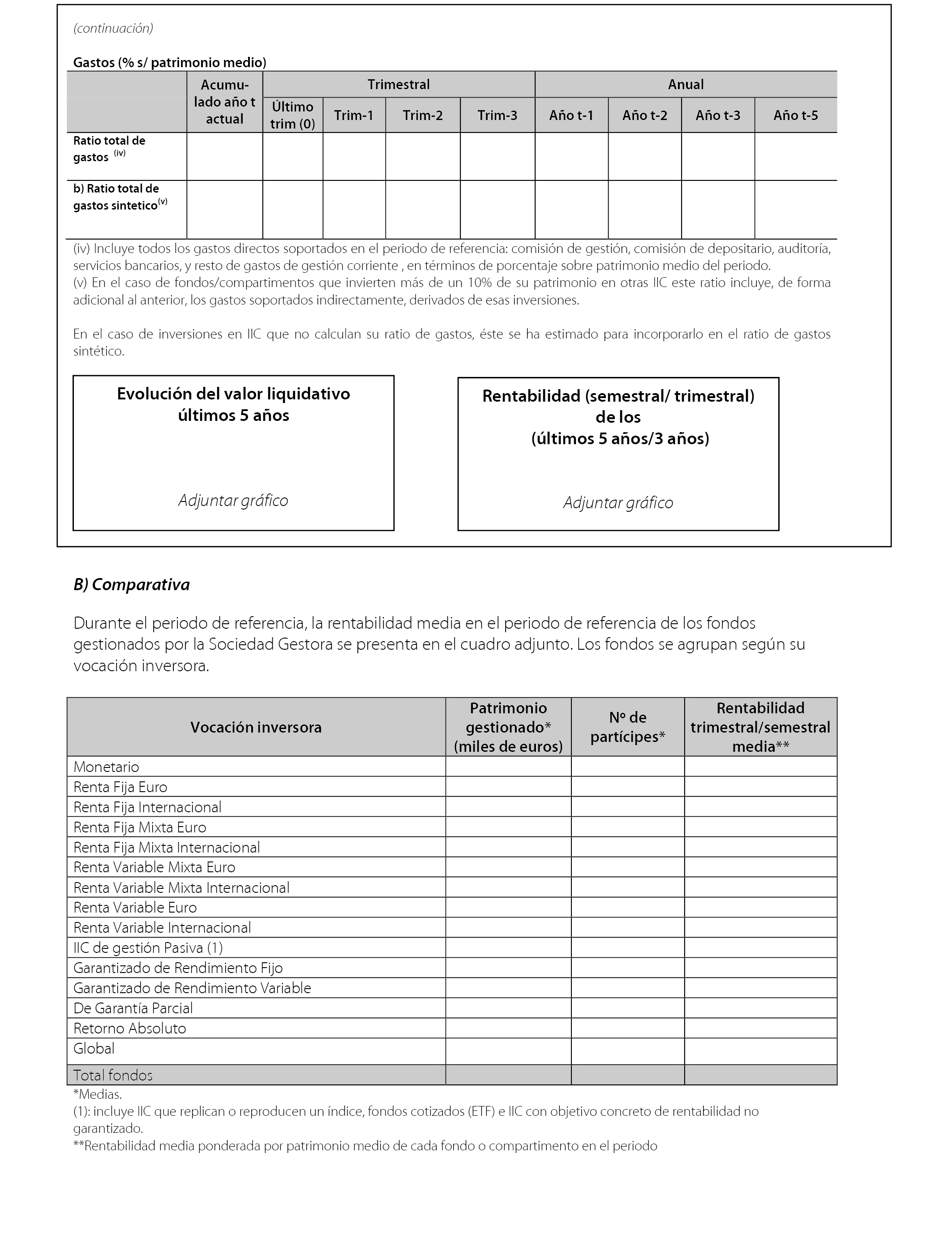

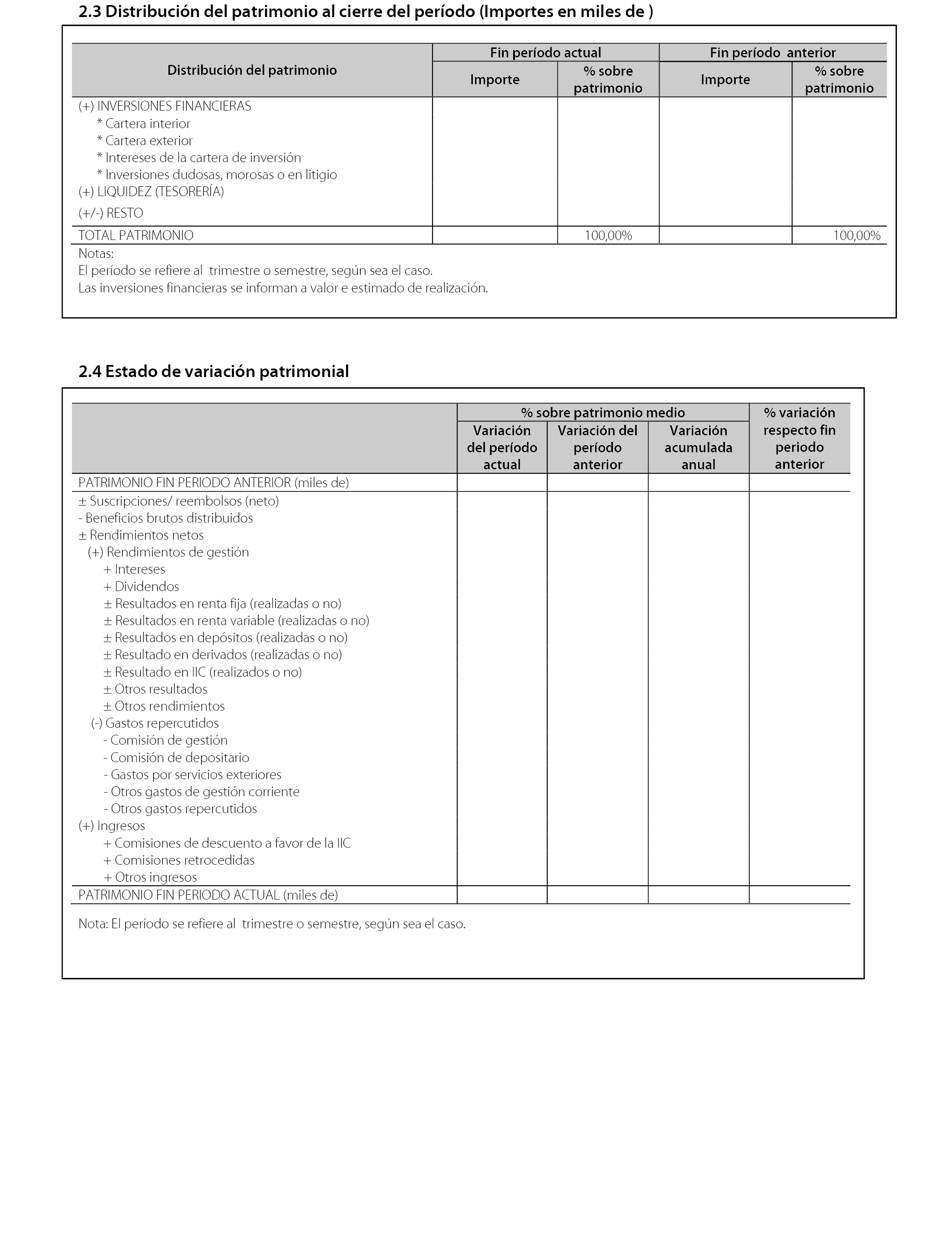

El modelo de informe para los fondos de inversión recogido en el anexo 1 de la Circular 4/2008, de 11 de septiembre, de la Comisión Nacional del Mercado de Valores, sobre el contenido de los informes trimestrales, semestral y anual de instituciones de inversión colectiva y del estado de posición, queda sustituido por el modelo contenido en el anexo B de la presente Circular, a efectos de recoger en la tabla contenida en el apartado 2.2.B) las nuevas vocaciones inversoras aprobadas tras la publicación de la Circular 1/2009, de 4 de febrero, de la CNMV, sobre las categorías de instituciones de inversión colectiva en función de su vocación inversora.

[Bloque 18: #nd-3]

Queda derogada la Circular 3/2009, de 25 de marzo, de la Comisión Nacional del Mercado de Valores, sobre el contenido del informe semestral de cumplimiento de la función de vigilancia y supervisión de los depositarios de instituciones de inversión colectiva.

[Bloque 19: #nf]

La Circular 4/2008, de 11 de septiembre, de la Comisión Nacional del Mercado de Valores, queda modificada como sigue:

Uno. El apartado 2 de la norma 7.ª queda redactado del siguiente modo:

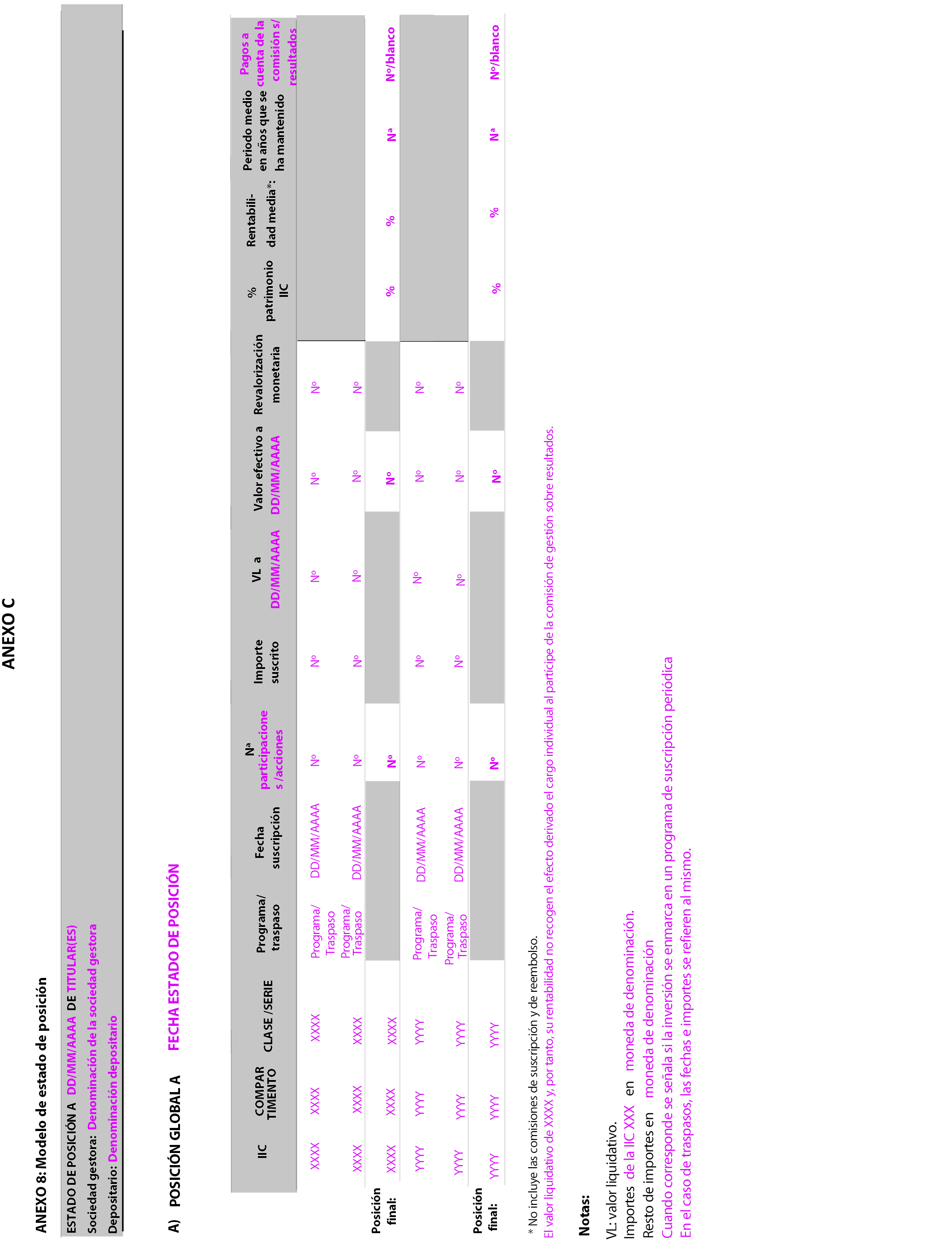

«2. El estado de posición al que se refiere el artículo 4.3 del RIIC, deberá contener como mínimo, para cada IIC, compartimento y clase o serie, según corresponda, la siguiente información:

Identidad de la institución, y en su caso compartimento, clase o serie de participación o acción de la que el partícipe o accionista es titular; Sociedad Gestora y Depositario, y del partícipe o accionista.

Fecha del estado de posición; fecha de suscripción de las participaciones/acciones, si la inversión proviene de o ha dado lugar a un traspaso, número de participaciones/ acciones e importe suscrito de cada posición que aún se mantiene; valor liquidativo a la fecha de referencia del estado de posición, valor estimado de realización de cada posición y de la posición final a la fecha de referencia del estado de posición, número de participaciones totales que se mantienen y porcentaje que representa la posición final del partícipe o accionista sobre el patrimonio total de la IIC; revalorización monetaria (plusvalía), rentabilidad media de la posición total que se mantiene a la fecha del estado de posición y período medio, en años, que se ha mantenido la posición final.

Cuando toda o parte de la comisión de gestión se calcule en función de los resultados articulado a través de un sistema de cargo individual, se incluirá el siguiente mensaje ‘‘El valor liquidativo del fondo y, por tanto, su rentabilidad no recogen el efecto derivado del cargo individual al partícipe de la comisión de gestión sobre resultados’’. En estos casos, también se incluirá información sobre los pagos a cuenta que, en su caso, haya realizado el inversor.

Se deberá advertir de que en el cálculo de la rentabilidad media no se incluyen las comisiones de suscripción o reembolso.

Se adjunta como anexo 8, el modelo del estado de posición.»

Dos. Se elimina el apartado 3 de la norma 7.ª

Tres. El modelo del estado de posición recogido en el anexo 8 de la Circular 4/2008, de 11 de septiembre, de la Comisión Nacional del Mercado de Valores, queda sustituido por el modelo contenido en el anexo C de la presente Circular.

[Bloque 20: #nf-2]

Se añade una norma 6ª bis a la Circular 6/2008, de 26 de noviembre, de la Comisión Nacional del Mercado de Valores, con la siguiente redacción:

«Norma 6.ª bis. Coeficiente de liquidez.

1. El coeficiente de liquidez del 1 %, establecido en el artículo 53.2 del Real Decreto 1082/2012, de 13 de julio, se calculará sobre el promedio mensual de los saldos diarios del valor del patrimonio de la IIC.

2. A efectos del cómputo de este coeficiente de liquidez, las categorías de activos líquidos en las que se puede materializar son los importes mantenidos en las cuentas de efectivo a la vista en el depositario, así como, en los repos sobre deuda pública a un día contratados con el depositario.»

[Bloque 21: #nf-3]

1. La presente circular entrará en vigor el día 13 de octubre de 2016.

2. La primera información que los depositarios de las entidades reguladas en la Ley 22/2014, de 12 de noviembre, deban remitir, será la correspondiente al año 2016.

[Bloque 22: #fi]

Madrid, 29 de junio de 2016.

LA PRESIDENTA DE LA COMISIÓN NACIONAL DEL MERCADO DE VALORES,

María Elvira Rodríguez Herrer.

[Bloque 23: #ans]

[Bloque 24: #ana]

[Bloque 25: #anb]

[Bloque 26: #anc]

Este documento es de carácter informativo y no tiene valor jurídico.

Ayúdenos a mejorar: puede dirigir sus comentarios y sugerencias a nuestro Servicio de atención al ciudadano

Agencia Estatal Boletín Oficial del Estado

Avda. de Manoteras, 54 - 28050 Madrid