Este texto consolidado es de carácter informativo y no tiene valor jurídico.

Este texto consolidado es de carácter informativo y no tiene valor jurídico.La Instrucción de contabilidad para las entidades que integran el sistema de la Seguridad Social, aprobada por Resolución de 3 de julio de 2014 de la Intervención General de la Seguridad Social, recoge en su título V, denominado operatoria contable una regulación del procedimiento general que se debe seguir para la contabilización de la gestión del presupuesto de gastos y de ingresos, las operaciones de cierre del ejercicio y las operaciones de rectificación.

En el citado título, se recogen instrucciones relacionadas con la contabilización de la gestión de los créditos del presupuesto de gastos (apertura, modificación de los créditos iniciales y disponibilidad de créditos), de la ejecución del presupuesto de gastos, con el conjunto de fases de ejecución presupuestarias y de las operaciones relativas a obligaciones de ejercicios cerrados. En términos equivalentes, se recogen las reglas aplicables a la contabilización de la gestión del presupuesto de ingresos (apertura y actualización de las previsiones iniciales), de las distintas fases de ejecución del presupuesto de ingresos y de las operaciones de relativas a derechos de ejercicios cerrados.

Asimismo, se regulan las instrucciones para el cierre contable, como las relativas a la clasificación correcta de cuentas, a las operaciones relacionadas con la aplicación del principio contable de devengo, a las correcciones valorativas como amortizaciones y deterioros de valor y las actuaciones para la regularización de resultados. Por último, se recogen los procedimientos contables específicos ante supuestos de errores cometidos en el registro de operaciones de naturaleza presupuestaria, no presupuestaria y patrimonial.

Sin embargo, dicho título V carece, por un lado, de instrucciones contables relativas a otros aspectos que se encuentran regulados en otras resoluciones aprobadas por este Centro Directivo en materia contable, como son los procedimientos especiales de pago que conforman el fondo de maniobra y los pagos a justificar, así como de reglas que regulen procedimientos específicos para el registro contable en función del tipo de gasto (personal, prestaciones, gastos corrientes en bienes y servicios, etc.) que no se encuentran expresamente regulados en el ámbito de las entidades que integran el sistema de la Seguridad Social, debiendo aplicar como norma supletoria la Instrucción de operatoria contable a seguir en la ejecución de gasto del Estado, aprobada por Orden de 1 de febrero de 1996 del entonces Ministerio de Economía y Hacienda.

Por todo ello, para resolver la carencia regulatoria existente en dicho ámbito y, asimismo, mejorar la organización y estructura normativa de las instrucciones contables aplicables a las entidades que integran el sistema de la Seguridad Social, se hace preciso dictar por parte de esta Intervención General de la Seguridad Social, una resolución que disponga:

La aprobación de una nueva instrucción que integre el conjunto de la operatoria contable a seguir por las entidades que integran el sistema de la Seguridad Social, recogiendo el contenido del citado título V de la actual Instrucción de contabilidad, junto con otros aspectos que hasta ahora no estaban contemplados en la misma, sino en otras resoluciones aprobadas por este Centro Directivo (fondo de maniobra y pagos a justificar) que se integran en la nueva instrucción. Asimismo, la nueva instrucción incorpora reglas específicas para regular diferentes procedimientos contables en función del tipo de gasto que se va a contabilizar.

Para ello, se ha tomado como referencia la estructura y el contenido recogido en la Instrucción de operatoria contable a seguir en la ejecución de gasto del Estado, con las precisas adaptaciones al ámbito de las entidades de la Seguridad Social.

La modificación de la Resolución de 3 de julio de 2014, de la Intervención General de la Seguridad Social, por la que se aprueba la Instrucción de contabilidad para las entidades que integran el sistema de la Seguridad Social para, en primer lugar, suprimir el citado título V sobre operatoria contable, cuyo contenido pasa a integrarse en la Instrucción de operatoria contable y, en segundo lugar, efectuar modificaciones en algunas disposiciones dirigidas a incluir en esta resolución aspectos relacionados con la elaboración de los documentos contables y con los libros de contabilidad del fondo de maniobra y pagos a justificar. De esta forma la actual Instrucción de contabilidad se desprende de las reglas que determinan la operatoria contable y pasa a regular exclusivamente aquellas propias de la gestión contable, considerada esta como el conjunto de elementos y actuaciones que permiten el registro contable de las operaciones económicas de la Seguridad Social que se enmarcan dentro del Sistema de Información Contable de la Seguridad Social, tales como documentos, trámites, anotaciones y libros contables.

Esta circunstancia, unida a la necesidad de evitar posibles confusiones terminológicas, hace conveniente modificar el título de la Instrucción de contabilidad, la cual, pasa a denominarse Instrucción de gestión contable para las entidades que integran el sistema de la Seguridad Social.

Finalmente, la hasta ahora denominada Instrucción de contabilidad, también es objeto de modificación para adaptar una serie de reglas de su título preliminar al contenido recogido en el Real Decreto 1077/2021, de 7 de diciembre, por el que se regulan los principios generales y la organización del Sistema de Información Contable de la Seguridad Social.

Esta Resolución consta de dos artículos, una disposición derogatoria, una disposición final, y dos anexos.

De acuerdo con lo anterior, y en orden a las competencias directivas y gestoras de la contabilidad pública en el ámbito de las entidades que integran el sistema de la Seguridad Social, que otorga el artículo 125.3 de la Ley 47/2003, de 26 de noviembre, General Presupuestaria a la Intervención General de la Seguridad Social, dispone:

Se aprueba la Instrucción de operatoria contable que figura en el anexo I de esta Resolución, cuyas normas serán de aplicación a las entidades que integran el sistema de la Seguridad Social.

La Resolución de 3 de julio de 2014, de la Intervención General de la Seguridad Social, por la que se aprueba la Instrucción de contabilidad para las entidades que integran el sistema de la Seguridad Social, queda modificada como sigue:

Uno. Cambio de denominación de la Instrucción de contabilidad para las entidades que integran el sistema de la Seguridad Social.

La Instrucción de contabilidad para las entidades que integran el sistema de la Seguridad Social pasa a denominarse «Instrucción de gestión contable para las entidades que integran el sistema de la Seguridad Social».

Dos. La regla 1, «Objeto», queda redactada de la siguiente manera:

«1. La presente Instrucción tiene por objeto la regulación de la gestión contable de la actividad económico-financiera de las entidades que integran el sistema de la Seguridad Social.

2. A los efectos de esta Instrucción se considera gestión contable el conjunto de elementos y actuaciones que permiten el registro contable de operaciones económicas de las citadas entidades, y que se enmarcan dentro del Sistema de Información Contable de la Seguridad Social, tales como documentos, trámites, anotaciones y libros contables.»

Tres. La regla 2, «Ámbito de aplicación», queda redactada de la siguiente manera:

«La presente instrucción será de aplicación a las entidades que integran el sistema de la Seguridad Social, que comprenden, a los efectos de esta instrucción, las entidades gestoras y servicios comunes de la Seguridad Social y las mutuas colaboradoras con la Seguridad Social, en su función pública de colaboración en la gestión de la Seguridad Social, así como sus centros mancomunados.

Las referencias que, en adelante, se hagan en esta instrucción a las mutuas colaboradoras con la Seguridad Social se entenderán hechas igualmente a sus centros mancomunados.»

Cuatro. La regla 4, «Fines del Sistema de Información Contable de la Seguridad Social» pasa a denominarse «Fines y principios del Sistema de Información Contable de la Seguridad Social» y queda redactada de la siguiente manera:

«1. Los fines del Sistema de Información Contable de la Seguridad Social son los previstos en el artículo 120 de la Ley 47/2003, de 26 de noviembre, General Presupuestaria y en particular los establecidos en el artículo 3 del Real Decreto 1077/2021, de 7 de diciembre, por el que se regulan los principios generales y la organización del sistema de información contable de la Seguridad Social, en adelante Real Decreto de SICOSS.

2. La organización y funcionamiento del Sistema de Información Contable de la Seguridad Social se regirá por los principios recogidos en el artículo 4 del Real Decreto de SICOSS.»

Cinco. La regla 5, «Organización contable» queda redactada con el siguiente contenido:

«La organización contable de las entidades que integran el sistema de la Seguridad Social, será la contemplada en el artículo 5 del Real Decreto de SICOSS.»

Seis. En la regla 28, «Cumplimentación y autorización», sobre documentos contables del presupuesto de ingresos, se realiza la siguiente modificación:

El apartado 1.b) queda redactado en los siguientes términos:

«b) Los documentos DR.100, MDR.100, DROC.150, DRAF.170, DRPJ.190, DA.200, DAOC.250, DAAF.270, ABPD.350, BI.400, BP.410 y sus inversos se cumplimentarán por los servicios de la intervención respectiva y se autorizarán por el interventor respectivo, que en el caso de las Intervenciones delegadas territoriales será el Interventor delegado jefe de área de contabilidad del centro que los expida.

En el caso del documento DRPJ.190, el sistema presentará la cuenta 5584 ''Libramientos para pagos a justificar pendientes de pago'', la aplicación del presupuesto de ingresos que corresponda en función del ejercicio en que se produce el reintegro, con arreglo a las siguientes opciones: 380 ''Reintegros de ejercicios cerrados'' y 381 ''Reintegros del presupuesto corriente'', y en el texto libre se especificará que se trata de sobrantes de pagos a justificar, consignándose el NRGD del documento ADOK u OK por el que se libraron las cantidades reintegradas.»

Siete. En la regla 29, «Cumplimentación y autorización», sobre documentos contables de operaciones no presupuestarias, se realiza la siguiente modificación:

El apartado 1.a) queda redactado en los siguientes términos:

«a) Los documentos OEI.310, OEFM.390, que no se realicen a través del subsistema de contabilidad auxiliar del fondo maniobra, OETC.850, OEAD.900, FI.300 y sus inversos se cumplimentarán por los servicios de la intervención y se autorizarán por el interventor respectivo, que en el caso de las Intervenciones delegadas territoriales será el Interventor delegado jefe de área de contabilidad del centro que los expida.

Los documentos OEFM.390 que se realicen a través del subsistema de contabilidad auxiliar para la reposición y el traspaso de fondos, serán registrados por las UAFM, consignando para el primero de los casos la fecha del documento, y en el supuesto de traspaso de fondos la letra ''E'', de entrada, en la cuenta bancaria o caja, y ''S'', de salida, de cuenta bancaria o caja, según corresponda.»

Ocho. En la regla 30, «Cumplimentación y autorización», sobre documentos contables de contabilidad patrimonial, se realizan las siguientes modificaciones:

1. Se incorpora un nuevo apartado 2, con el siguiente contenido:

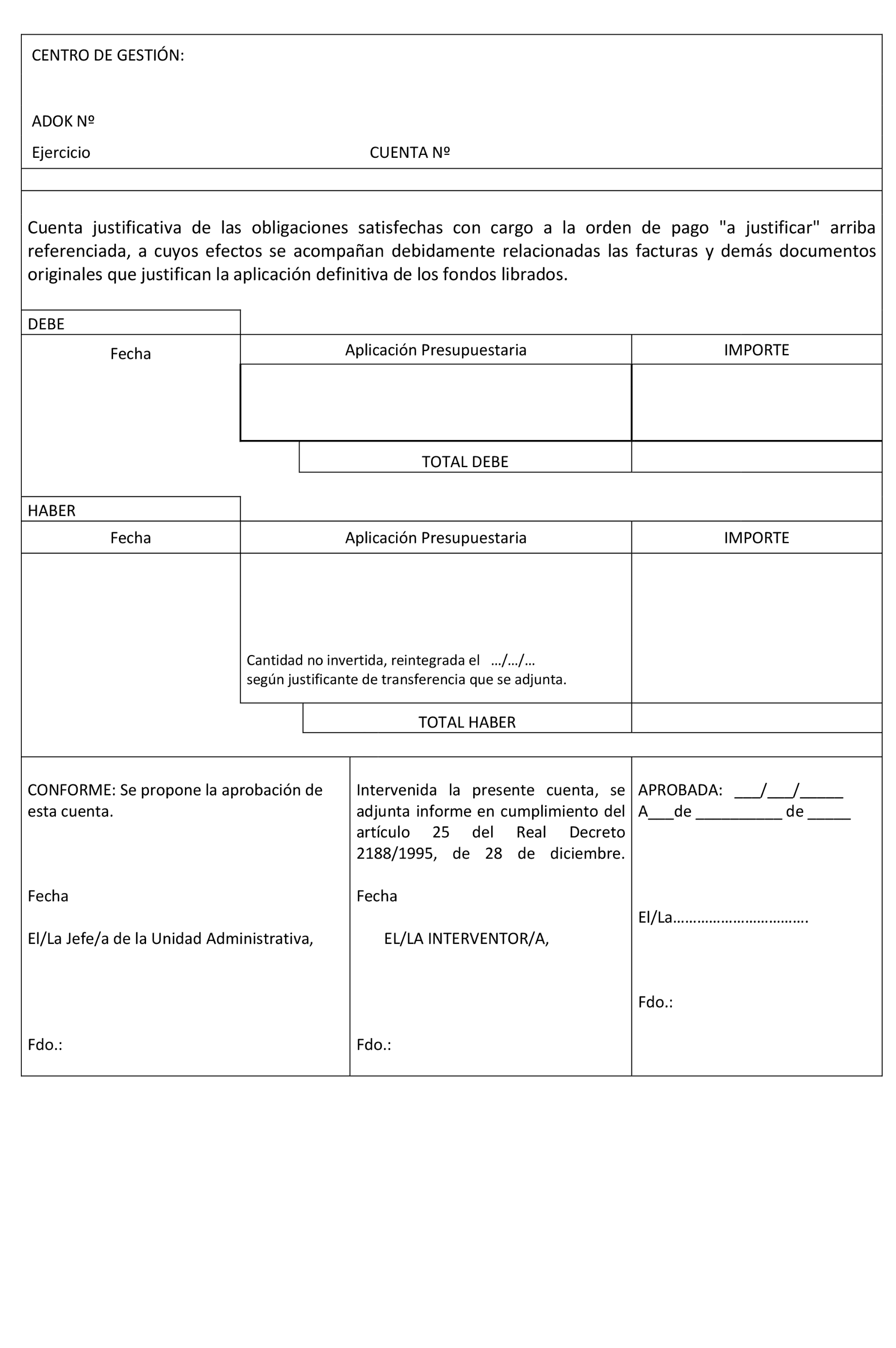

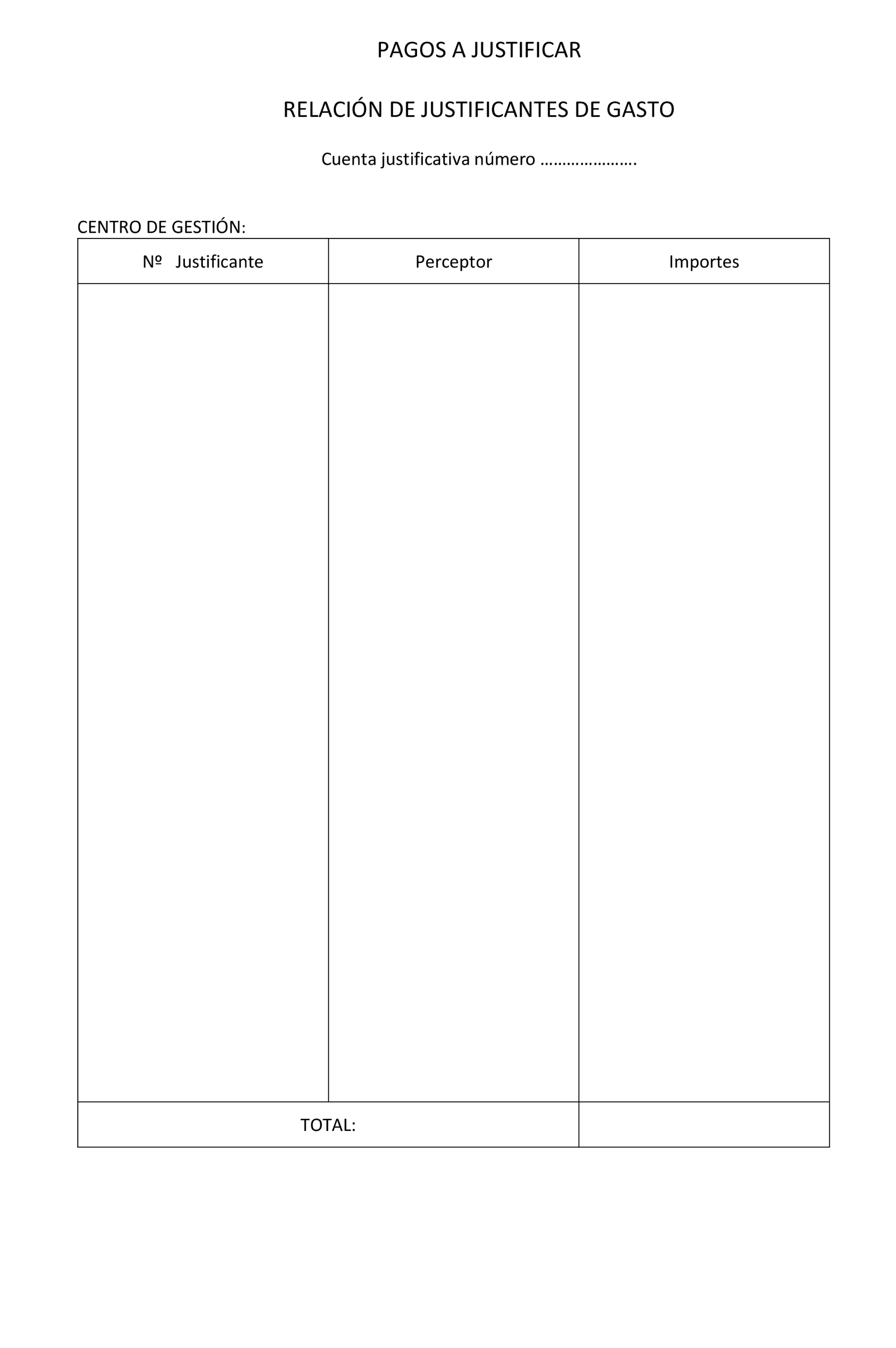

«2. Los documentos JPJ.930 y JPJ.940 de justificación de operaciones de pagos a justificar serán generados automáticamente por el SICOSS, introduciendo el NRGD del documento ADOK u OK en virtud del cual se libraron los fondos para efectuar los gastos que han sido objeto de justificación.

Su cumplimentación se realizará incorporando los siguientes datos:

– DNI o NIF del interesado que será el del acreedor final.

– Importes de las aplicaciones presupuestarias y de los descuentos a practicar que correspondan a los pagos efectivamente realizados a los acreedores finales.

En el caso de que una misma orden de pago a justificar se refiera a varios acreedores finales se expedirá un documento JPJ por tercero, al que se hará referencia en el mismo.»

2. Se incorpora un nuevo apartado 3, con el siguiente contenido:

«3. El documento RPJ.950 de resumen contable de operaciones de pagos a justificar que consta de los siguientes apartados: ingresos por libramientos, otros ingresos, pagos, traspasos de fondos y reintegros de fondos se cumplimentará en los términos siguientes:

– En el supuesto de que el pago se realice por banco se consignará el código interno de la cuenta bancaria de pagos a justificar y los importes parciales que procedan.

– En el supuesto de que el pago se realice por caja se consignará exclusivamente los importes parciales que correspondan, en la medida que el sistema presenta el código de caja de pagos a justificar 8888 5.

– Asimismo en el caso de traspaso de fondos se consignará la clave «E» en la cuenta receptora y la clave «S» en la cuenta que remite los fondos.»

3. El actual apartado 2, pasa a ser el 4.

Nueve. En la regla 31, «Cumplimentación y autorización», sobre documentos de contabilidad auxiliar de fondo de maniobra, se realizan las siguientes modificaciones:

1. Se incorpora un nuevo apartado 3, con el siguiente contenido:

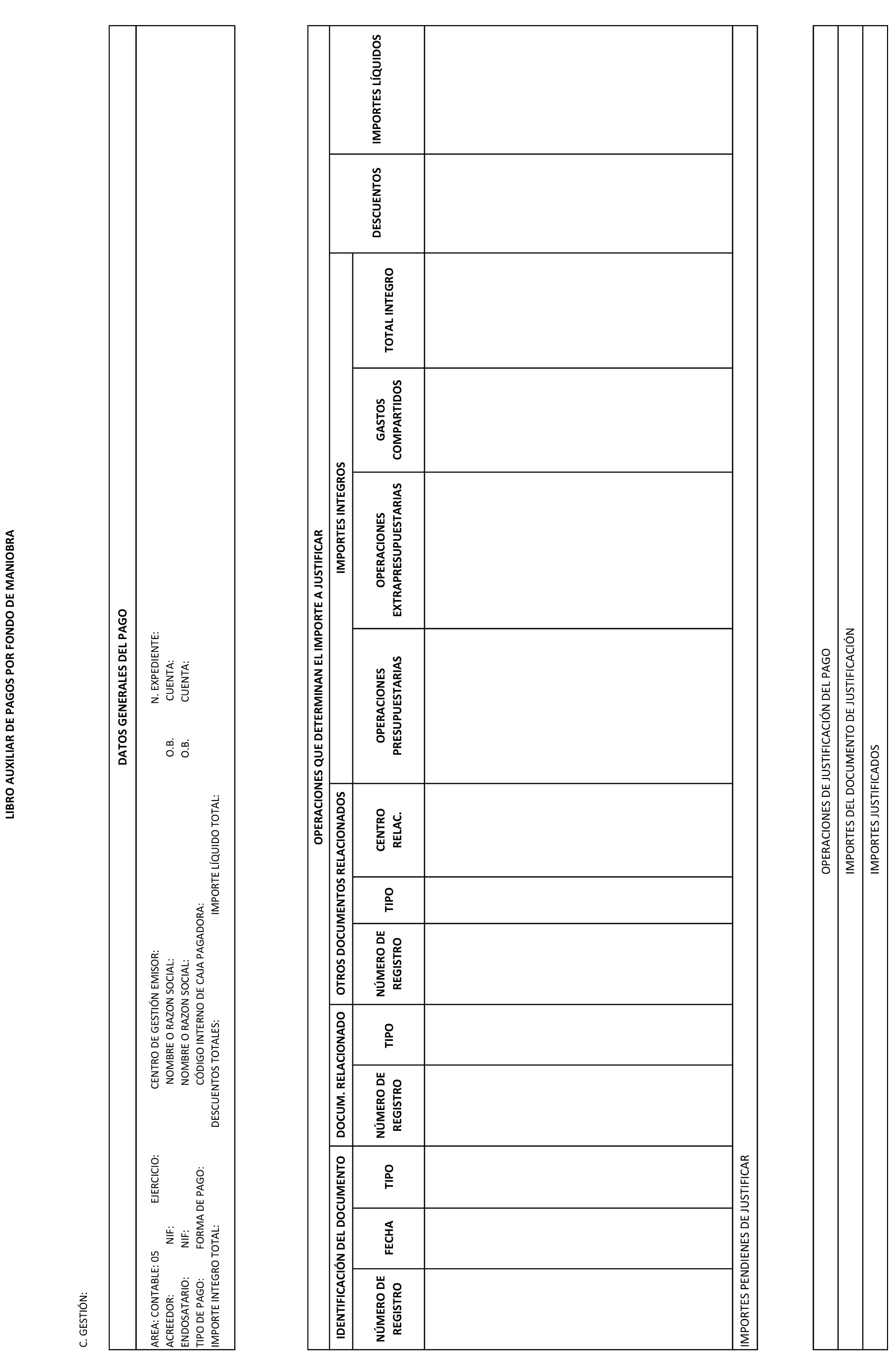

«3. Los documentos PFM.809 se elaborarán en los términos siguientes:

– Número de referencia: Se cumplimentará únicamente en el caso de gastos compartidos consignando el número de registro del documento correspondiente al documento PFM.809 del centro que hubiere anticipado el pago.

– Interesado: Se consignará el que proceda. En el caso de pagos por gastos compartidos, los centros por cuya cuenta se hubiere efectuado el pago, consignarán como interesado el NIF del centro que lo hubiere anticipado.

– Tipo de pago: Se consignará el que corresponda en función de los tipos de pagos específicos que constan en el anexo II de esta Instrucción:

• 15 Fondo de maniobra. Operaciones presupuestarias.

• 62 Fondo de maniobra. Operaciones no presupuestarias.

– Forma de pago: Se podrá consignar alguna de las siguientes claves establecidas en el anexo II de esta Instrucción:

• 00 Pagos por caja.

• 01 Talón bancario.

• 02 Cheque bancario.

• 03 Transferencia bancaria.

• 05 Giro postal.

• 07 Cargo en cuenta.

– Código interno de la cuenta pagadora: Deberá consignarse el código interno asignado a las cuentas bancarias pagadoras correspondientes al fondo de maniobra. Para las formas de pago por caja y giro postal, se consignará el código 9999.

– Número de centros relacionados: Sólo se cumplimentará en el caso de pagos por gastos compartidos, por el centro que hubiera anticipado el pago.

– Descuentos: El espacio reservado para el signo en los campos de descuentos, se cumplimentará, en todo caso, con un signo negativo, cuando hayan de realizarse pagos complementarios de otro anterior para corregir errores derivados de descuentos excesivos o improcedentes.

– Anexo de centros relacionados: Se cumplimentará, únicamente, en el caso de pagos por gastos compartidos, por el centro que hubiere adelantado el pago, para recoger los realizados por cuenta de otros centros. En el citado anexo se consignará el código de los centros de relación, con expresión del importe íntegro y del total de los descuentos que corresponda a cada uno de ellos.»

2. Se incorpora un nuevo apartado 4, con el siguiente contenido:

«4. Los documentos IPR.909 se elaborarán en los términos siguientes:

– Número de referencia: Se consignará el NRGD del PFM.809 al que deba aplicarse el ingreso.

– Datos del ingreso: Se consignará el código interno asignado a la cuenta bancaria, o en su caso a la cuenta de caja del fondo de maniobra, receptora del ingreso.

– Descuentos: El espacio reservado para el signo en el campo de los descuentos se rellenará, en todo caso, con un signo positivo cuando se hubiera practicado un descuento excesivo o improcedente y con un signo negativo cuando hayan de corregirse omisiones de descuentos.»

3. El actual apartado 3, pasará a ser el apartado 5.

4. El actual apartado 4, pasará a ser el apartado 6, con la siguiente redacción:

«6. Los documentos IGC.300, IPRA.919 e IPRL.939, serán generados automáticamente por el sistema.

En el caso de los documentos IGC.300 el sistema informático solicitará los siguientes datos:

– NRGD del documento PFM.809 en virtud del cual se realizó el anticipo.

– NRGD del documento PFM.809 del centro de relación en virtud del cual se hubiere reembolsado el anticipo.

– Importe líquido del IGC.300.

– Código interno de la cuenta bancaria receptora de los fondos.»

5. El actual apartado 5, pasará a ser el apartado 7.

Diez. La regla 73, «Disposiciones generales», queda redactada de la de la siguiente manera:

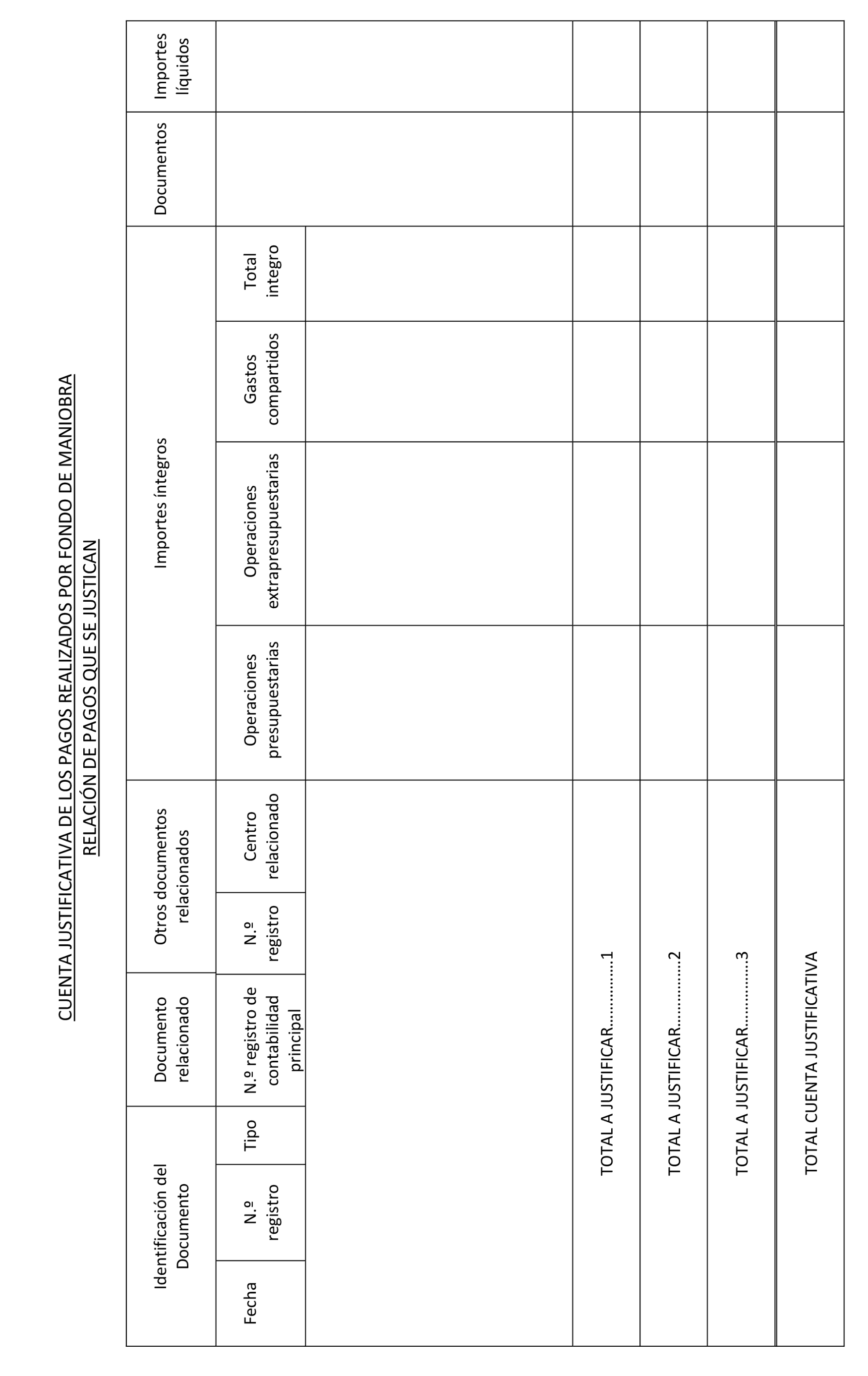

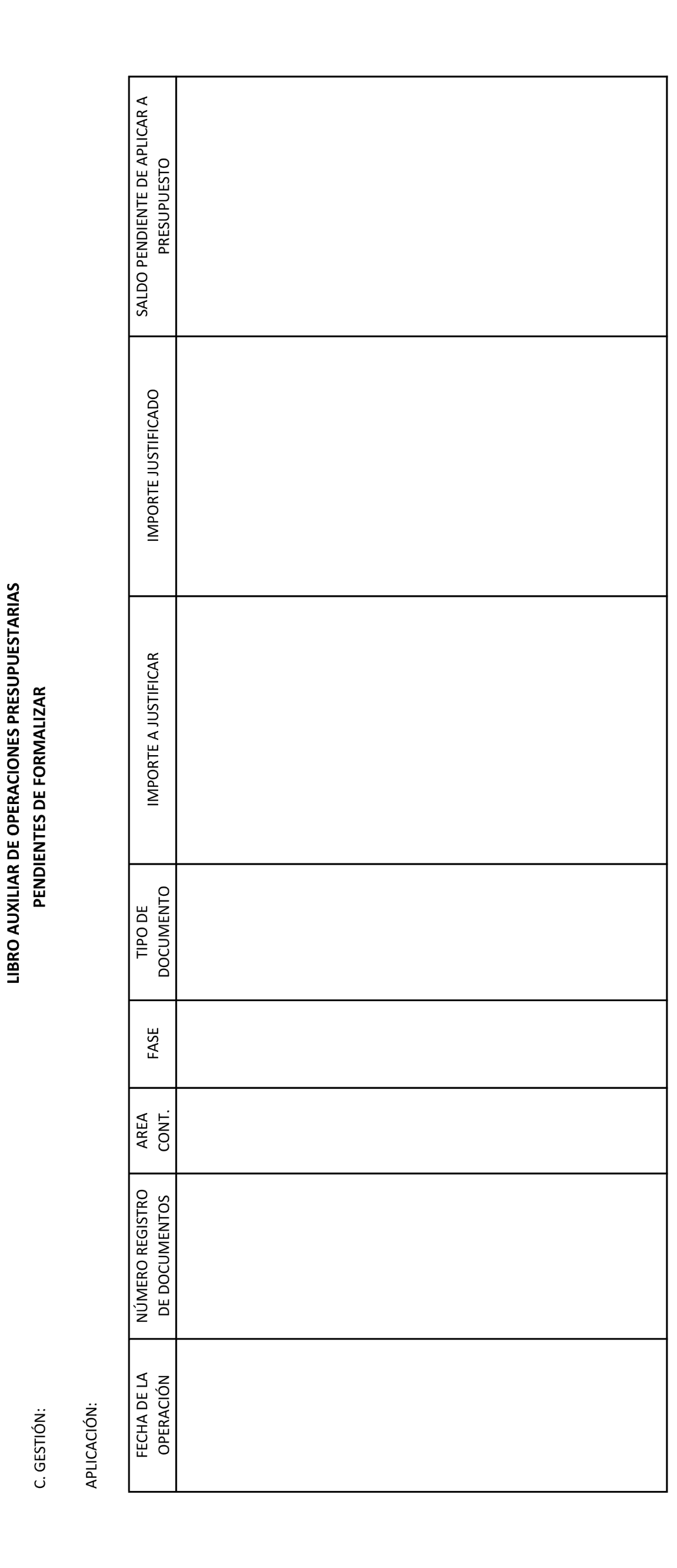

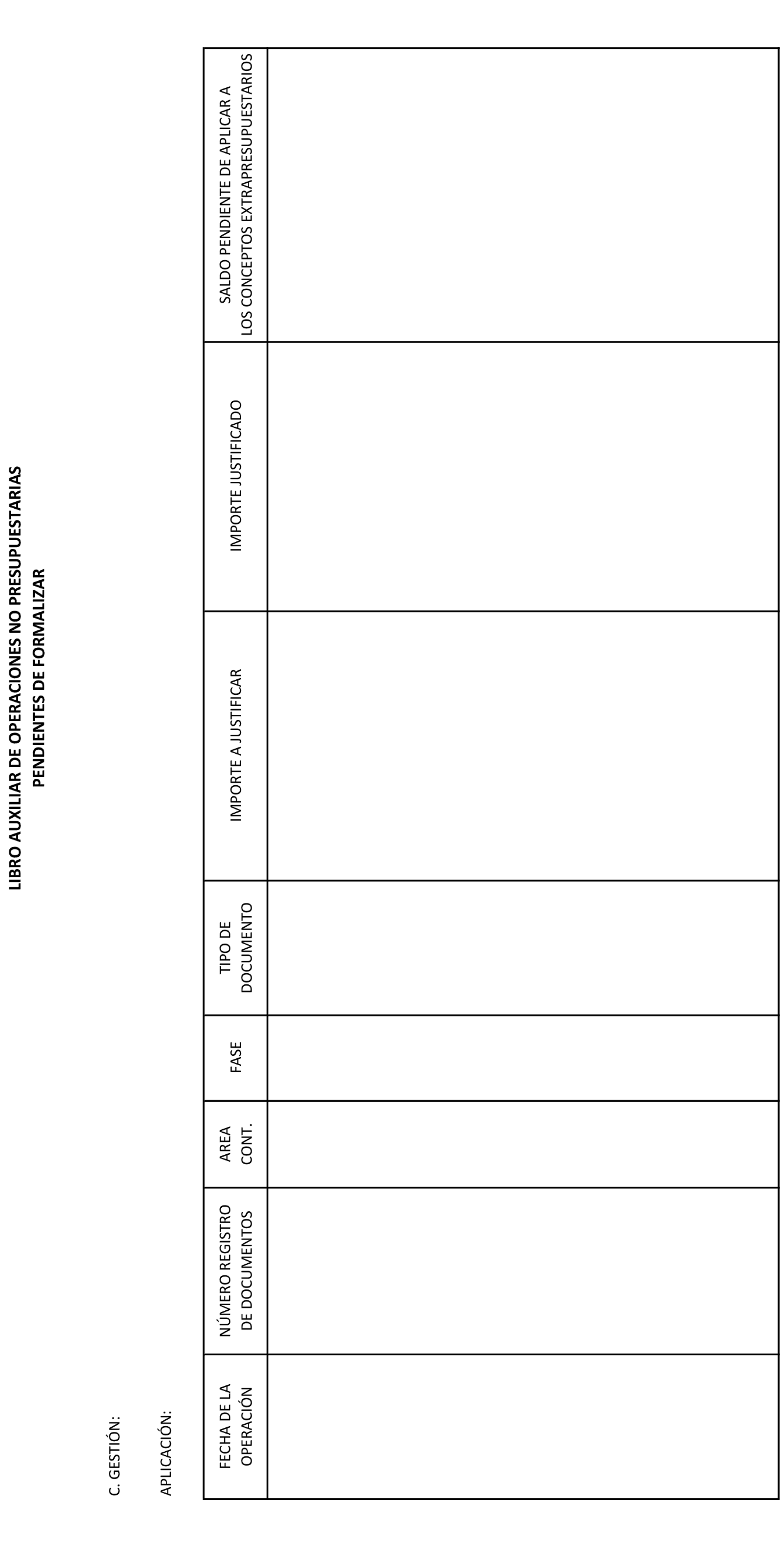

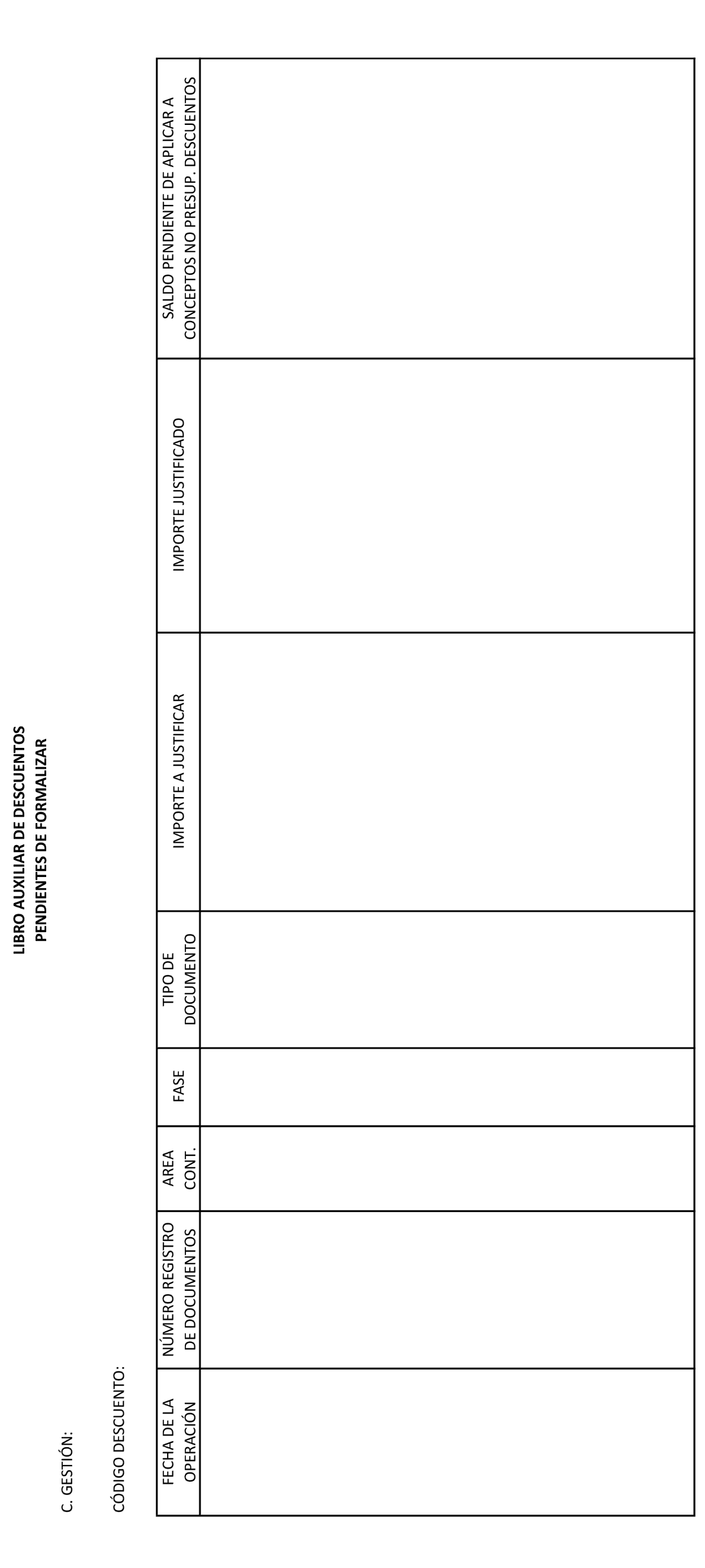

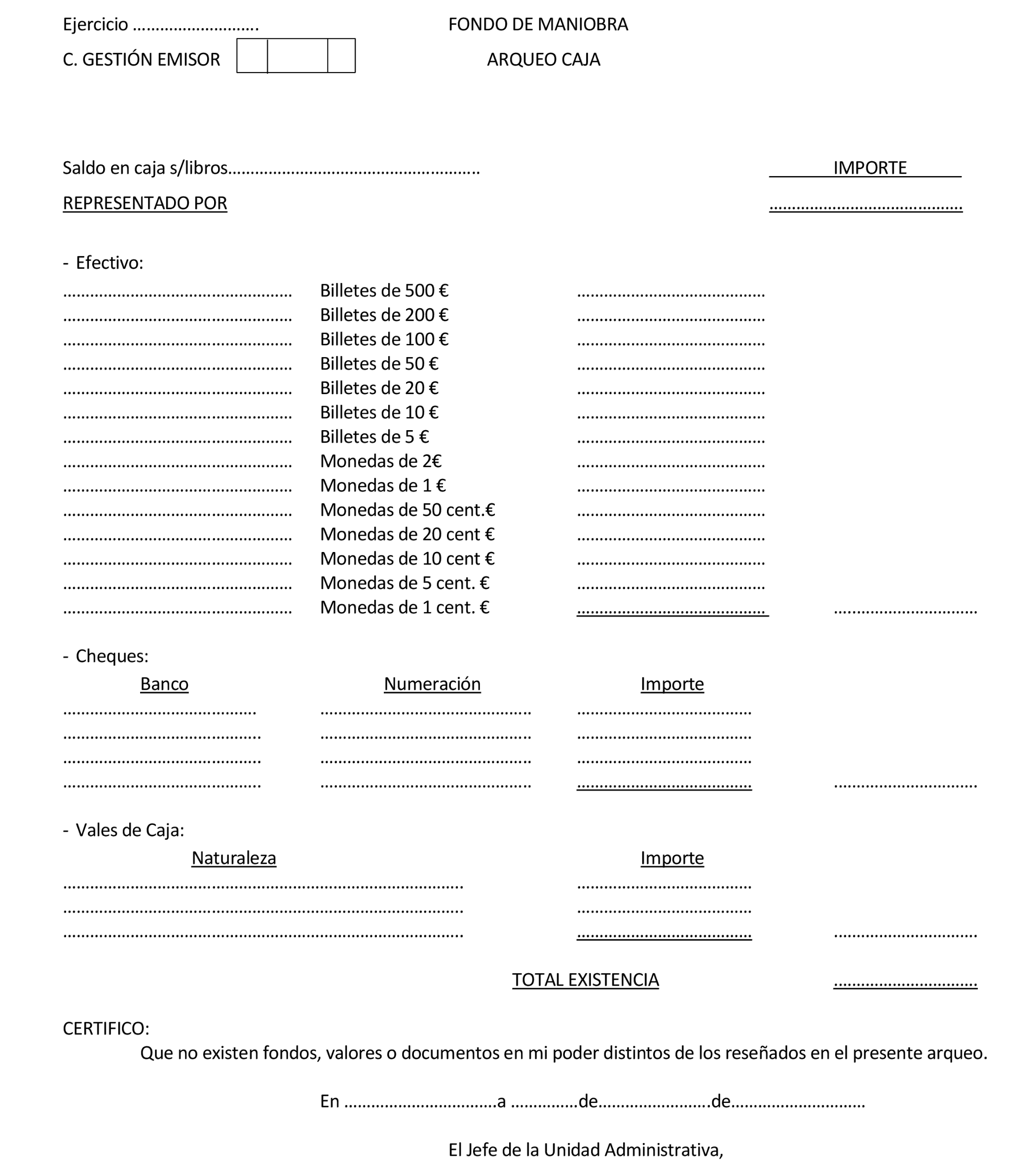

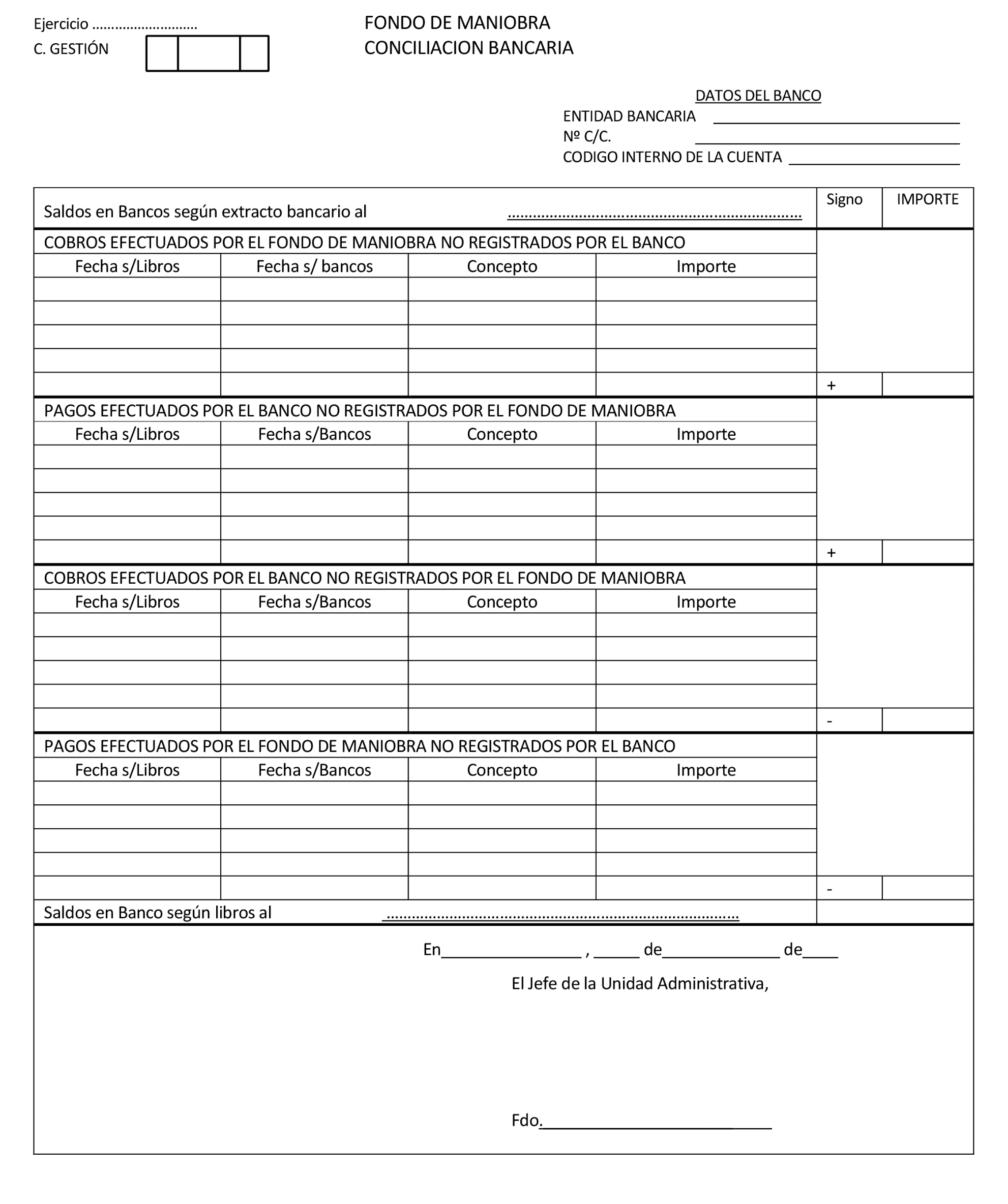

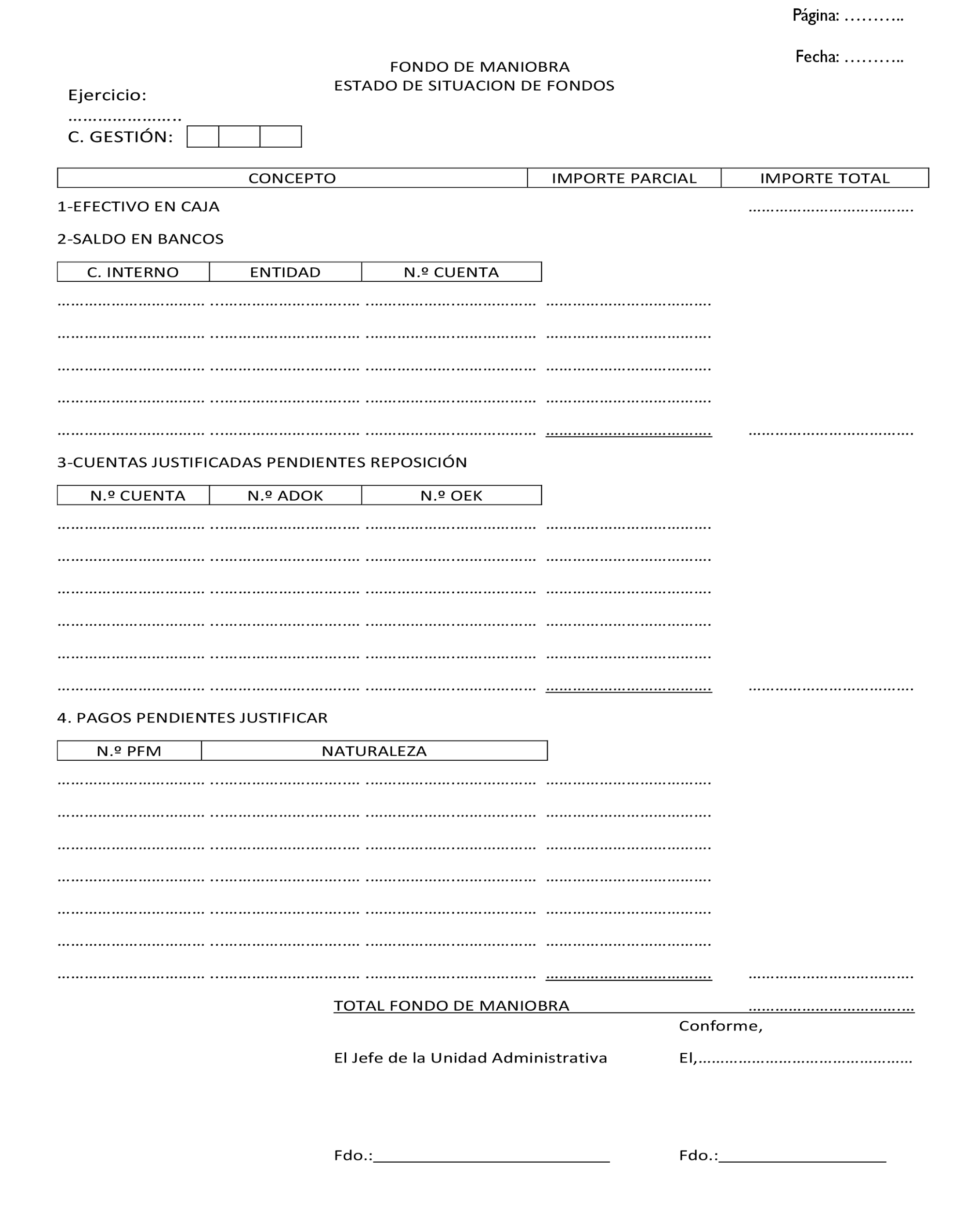

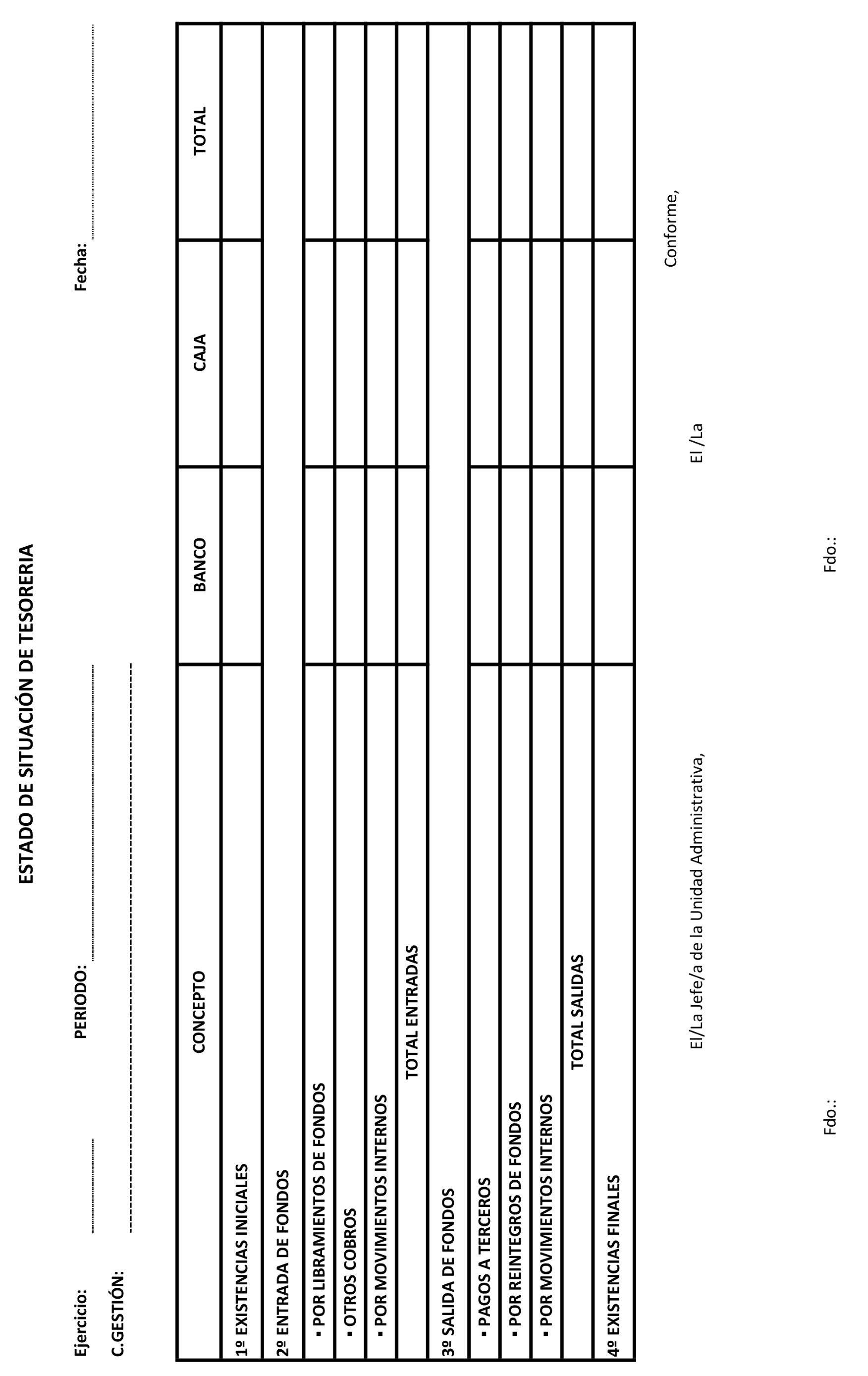

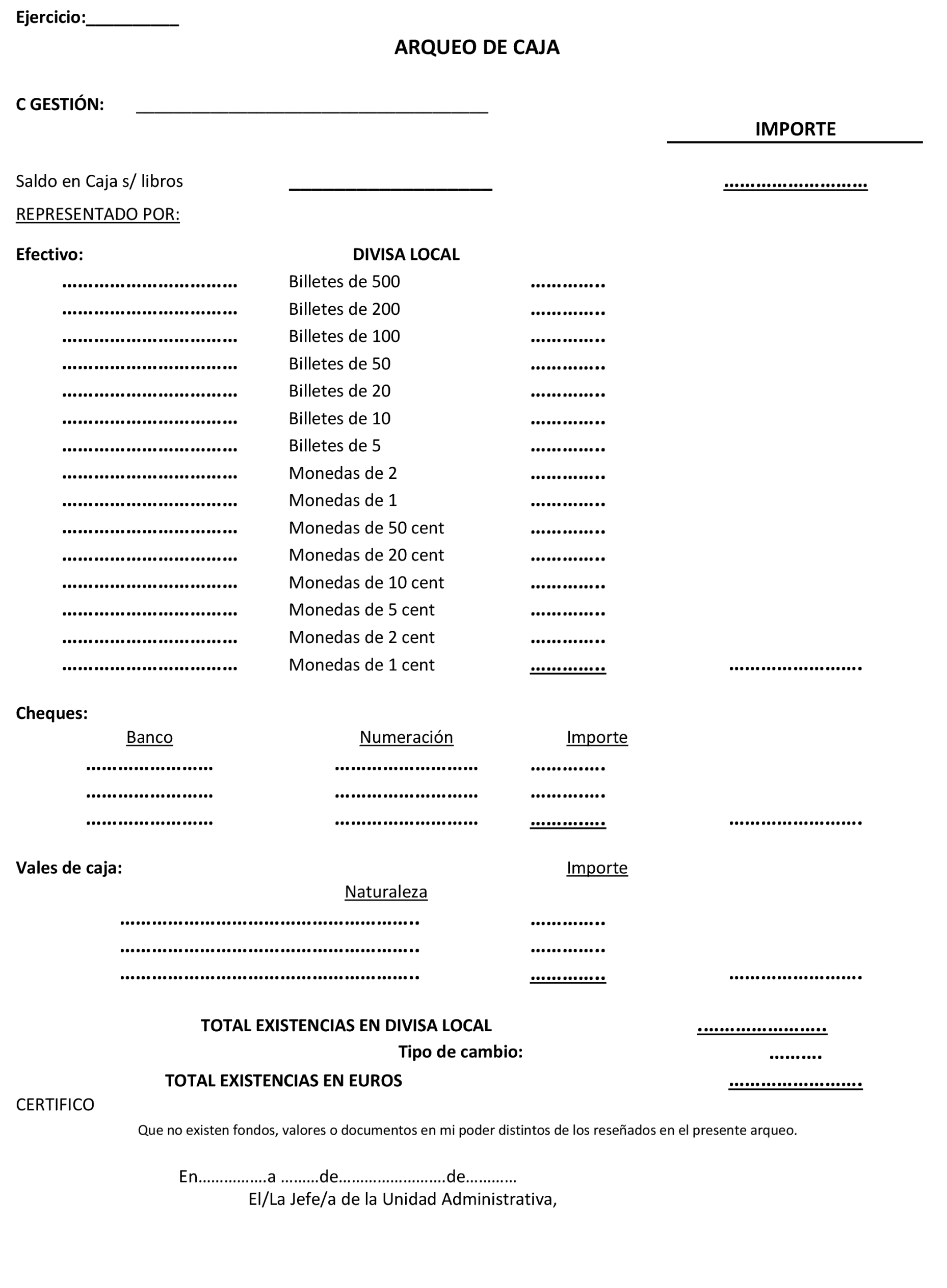

«1. Los libros auxiliares, registros y estados de situación del fondo de maniobra son el libro auxiliar de pagos por el fondo de maniobra, el libro auxiliar de operaciones presupuestarias pendientes de formalizar, el libro auxiliar de operaciones no presupuestarias pendientes de formalizar, el libro auxiliar de descuentos pendientes de formalizar, el registro diario de documentos del fondo de maniobra generados en el centro, el registro diario de documentos del fondo de maniobra generados por otros centros, el estado de situación tesorería, el arqueo de caja, la conciliación bancaria y el estado de situación de fondos.

2. Los libros auxiliares del fondo de maniobra y los estados de situación del fondo de maniobra se adecuarán a los modelos recogidos en los anexos VI y VII, respectivamente, de esta Instrucción.»

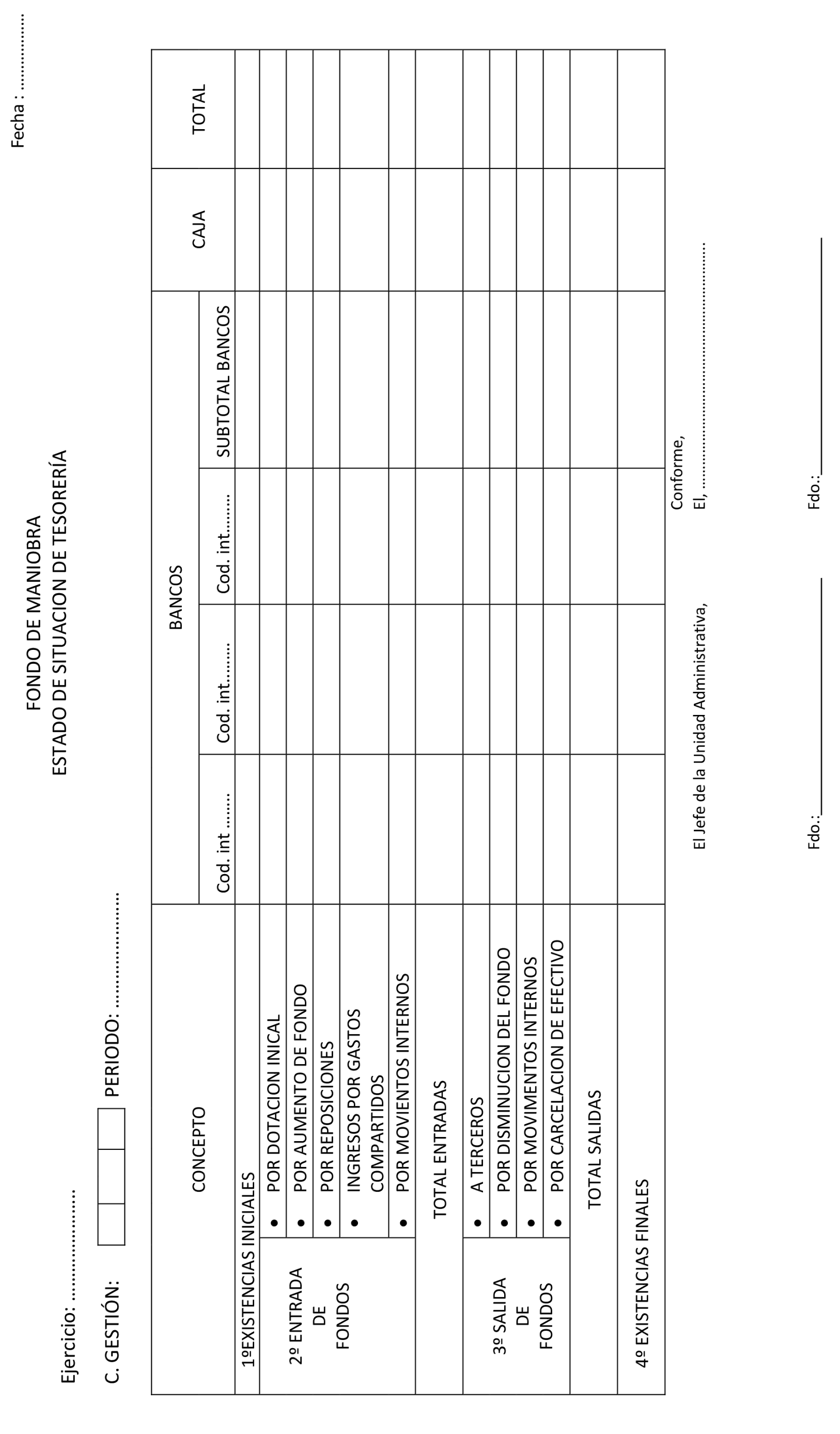

Once. La regla 79, «Estados de situación del fondo de maniobra», queda redactada de la siguiente manera:

«1. Los estados de situación del fondo de maniobra son el estado de situación de tesorería, el arqueo de caja, la conciliación bancaria y el estado de situación de fondos.

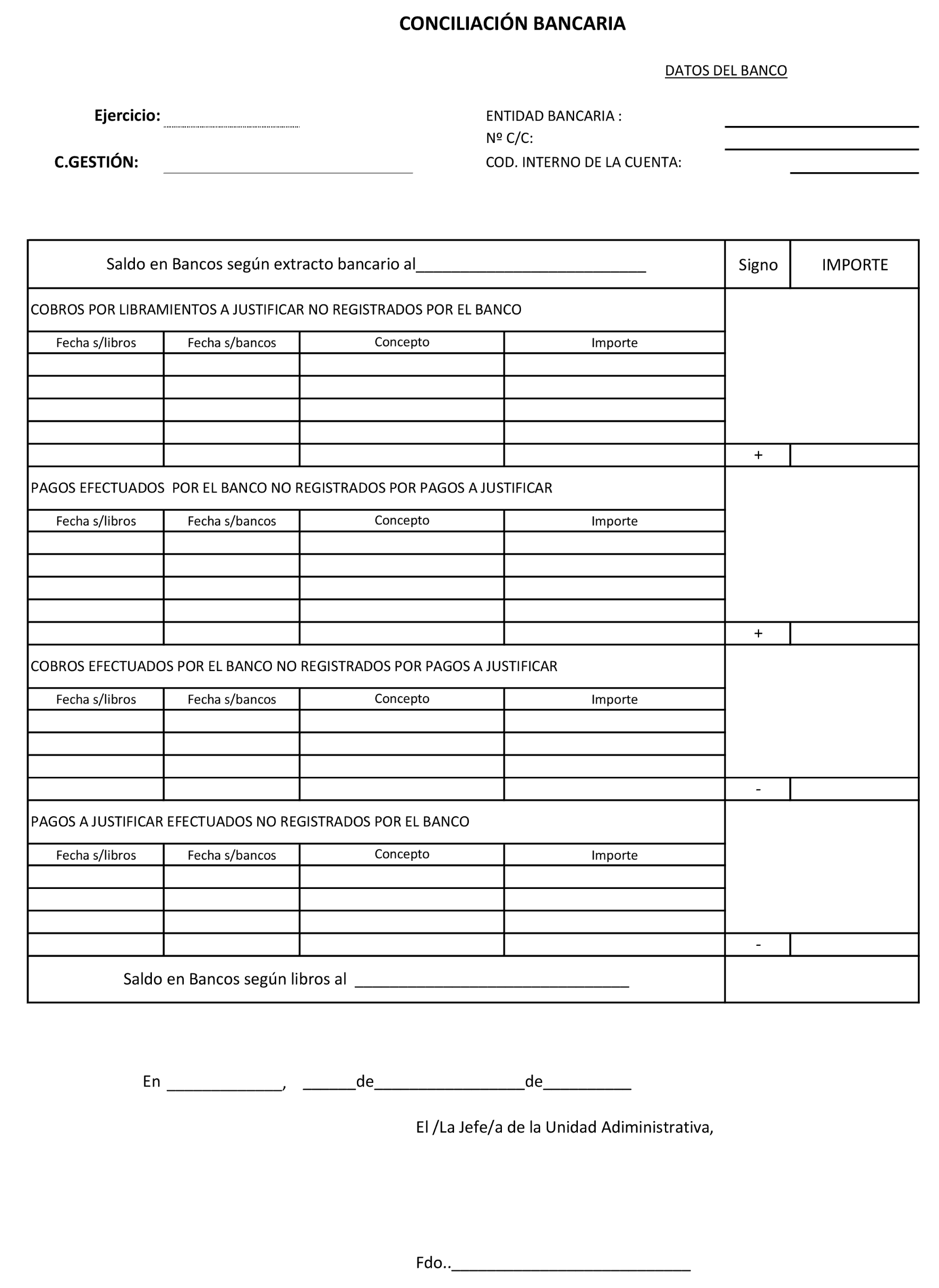

2. El estado de situación de tesorería recogerá el detalle por bancos y caja del resumen de las operaciones del periodo, con indicación de los saldos iniciales, entradas y salidas de fondos y saldos finales, todo ello referido al trimestre anterior. Este estado deberá acompañarse del arqueo de caja, referido al último día del periodo, así como del extracto o extractos de las cuentas corrientes bancarias a la fecha de cierre del estado. En el supuesto de que los saldos que figuren en los citados extractos bancarios no coincidan con el reflejado en dicho estado de situación, se adjuntará asimismo la correspondiente conciliación bancaria.

3. El estado de situación de fondos recogerá el detalle de la situación de los fondos asignados, según se encuentren en efectivo, en caja o bancos, pendientes de justificar o justificados pendientes de reposición.»

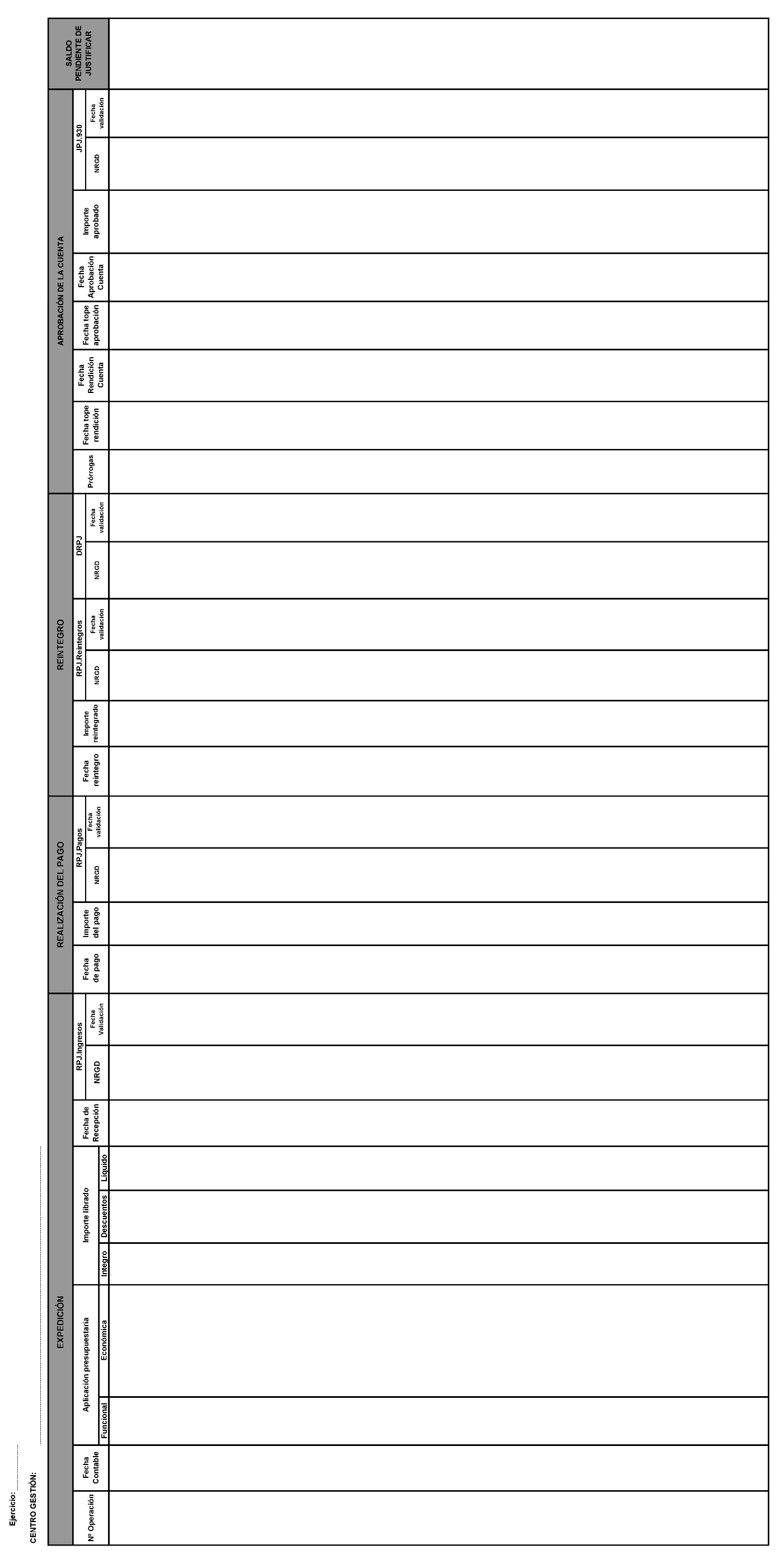

Doce. La regla 80, «Disposiciones generales», queda redactada de la siguiente manera:

«1. El libro auxiliar y estados de situación de pagos a justificar son el libro auxiliar de órdenes de pago a justificar, el estado de situación de tesorería, la conciliación bancaria y el arqueo de caja.

2. El libro auxiliar de órdenes de pago a justificar y los estados de situación de pagos a justificar se adecuarán a los modelos recogidos en los anexos VIII y IX, respectivamente, de esta Instrucción.»

Trece. La regla 82, «Estados de situación de pagos a justificar», queda redactada de la siguiente manera:

«1. Los estados de situación de pagos a justificar son el estado de situación de tesorería, la conciliación bancaria y el arqueo de caja.

2. El estado de situación de tesorería recogerá el detalle por banco y caja del resumen de las operaciones del período, con indicación de los saldos iniciales, cobros, pagos y saldos finales, todo ello referido al trimestre anterior.

Este estado, que se confeccionará por las UAPJ, deberá acompañarse del extracto de la cuenta corriente bancaria a la fecha de cierre del estado. En el supuesto de que los saldos que figuren en los citados extractos bancarios no coincidan con el reflejado en dicho estado de situación, se adjuntará asimismo la correspondiente conciliación bancaria.

En el caso de los Centros Asistenciales en el extranjero del I.S.M, el estado de situación de tesorería se acompañará igualmente del arqueo de caja, referido al último día del período.»

Catorce. Se suprime el título V sobre Operatoria contable.

Quince. En el anexo II de Tipos y formas de pago y tipos de reintegros, se realizan las siguientes modificaciones, en relación con los tipos de pagos de las entidades gestoras y Tesorería General de la Seguridad Social:

1. El tipo de pago 41 «IT, maternidad, paternidad, riesgo durante la lactancia natural y riesgo durante el embarazo. Cuenta propia menos de 12 meses. Pago directo», pasa a denominarse «Pago subsidios».

2. Se suprimen los tipos de pago 42 «IT, maternidad, paternidad, riesgo durante la lactancia natural y riesgo durante el embarazo. Cuenta ajena menos de 12 meses. Pago directo», 43 «IT. Cuenta propia más de 12 meses. Pago directo» y 44 «IT. Cuenta ajena más de 12 meses. Pago directo».

3. Se crean los tipos de pago 69 «Pago telemático devolución de ingresos por relación de perceptores» y 70 «Pago telemático devolución de ingresos a juzgados».

Dieciséis. Se incorporan los anexos VI «Libros auxiliares de fondo de maniobra», VII «Estados de situación del fondo de maniobra», VIII «Libro auxiliar de órdenes de pago a justificar» y IX «Estados de situación de pagos a justificar», que figuran en el anexo II de esta Resolución.

Quedan derogados los contenidos de las disposiciones de igual o inferior rango en lo que contradigan o se opongan a lo dispuesto en la Instrucción de operatoria contable y en las demás disposiciones recogidas en esta Resolución, y en particular las siguientes disposiciones:

– Resolución de 21 de diciembre de 2001, de la Intervención General de la Seguridad Social, por la que se incorpora al Sistema de Información Contable de la Seguridad Social el Subsistema de Contabilidad Auxiliar para el Registro de los Pagos que se realicen con cargo al fondo de maniobra, y se dictan las correspondientes normas de actuación.

– Resolución de 29 de diciembre de 2003, de la Intervención General de la Seguridad Social, por la que se incorporan al subsistema de contabilidad auxiliar de pagos por fondo de maniobra, los correspondientes a dietas y gastos de viaje, y se asignan nuevas competencias contables a las unidades administrativas responsables del fondo de maniobra.

– Las instrucciones tercera y cuarta de la Resolución de 12 de marzo de 2010, de la Intervención General de la Seguridad Social, por la que se dictan instrucciones para el ejercicio de la función interventora y para la contabilización de las operaciones derivadas de la expedición de órdenes de pago a justificar, la cual pasa a denominarse Resolución de 12 de marzo de 2010, de la Intervención General de la Seguridad Social, por la que se dictan instrucciones para el ejercicio de la función interventora. Asimismo, se suprime la referencia contable que se realiza en la instrucción primera de dicha Resolución.

La presente Resolución entrará en vigor el día siguiente de su publicación en el «Boletín Oficial del Estado».

Madrid, 11 de octubre de 2022.–La Interventora General de la Seguridad Social, Sonia Pérez-Urría Ventosa.

La presente Instrucción tiene por objeto la regulación de las operaciones contables derivadas de la ejecución de los presupuestos de gastos e ingresos de las entidades que integran el sistema de la Seguridad Social, así como, de las operaciones realizadas al cierre del ejercicio presupuestario.

Las normas contenidas en la presente Instrucción serán de aplicación a las entidades que integran el sistema de la Seguridad Social, que comprenden a las entidades gestoras y servicios comunes de la Seguridad Social y las mutuas colaboradoras con la Seguridad Social, y sus centros mancomunados.

1. Una vez realizada la carga de las correspondientes estructuras presupuestarias en el Sistema de Información Contable de la Seguridad Social (en adelante SICOSS), se procederá a la apertura del presupuesto de gastos, incorporando como créditos iniciales los autorizados en la Ley de Presupuestos Generales del Estado aprobada por las Cortes Generales.

2. El primer asiento a realizar en los centros gestores y su contabilización se realizará sobre la base de los datos contenidos en el ejemplar de los presupuestos de la Seguridad Social, autorizado y remitido por la Dirección General de Ordenación de la Seguridad Social, el cual posteriormente servirá de justificante a los ejemplares de la cuenta que se remitirá al Tribunal de Cuentas.

1. Si al inicio de un ejercicio no se hubiera aprobado aún la correspondiente Ley de Presupuestos, se procederá a la prórroga automática de los presupuestos del ejercicio anterior, tal como se establece en el artículo 38 de la Ley General Presupuestaria.

2. La carga del presupuesto prorrogado se efectuará por los importes de los créditos iniciales del ejercicio anterior menos los créditos para gastos correspondientes a programas que deban terminar en dicho ejercicio, tal como se determine en los acuerdos que se adopten para la justificación de la prórroga.

3. Cuando, posteriormente, se aprueben los nuevos presupuestos, se efectuarán los ajustes necesarios para adecuar el presupuesto inicialmente cargado en la prórroga al presupuesto finalmente aprobado por el Parlamento.

El presupuesto aprobado por las Cortes producirá efectos desde el día 1 de enero del ejercicio al que corresponda. Los créditos incluidos en dicho presupuesto tendrán la consideración de créditos iniciales y a ellos se imputarán los gastos realizados con cargo a los créditos del presupuesto prorrogado.

En el caso de que dichos gastos fuesen superiores a los créditos finalmente aprobados, la respectiva entidad propondrá la imputación del exceso de gastos a otros créditos, cuya minoración ocasione menos trastornos para el servicio público.

1. Con carácter general, una vez aprobada una modificación de créditos por el órgano que tenga atribuida la competencia, los servicios centrales de las entidades expedirán los documentos MC de modificación de créditos y se remitirán a su oficina de contabilidad para su oportuna contabilización, sin perjuicio de las redistribuciones de créditos automáticas que contemplan las reglas 11.9 y 21.3 de esta Instrucción.

2. En el caso de las transferencias de crédito, con carácter previo a la tramitación de un expediente de este tipo de modificación, se deberá retener su importe en las aplicaciones presupuestarias que vayan a ser minoradas, tal como se establece en la regla 10.

Una vez aprobada la transferencia de crédito, este tipo de operación implicará la expedición de un documento MCTC.230 en el que se consignará como número de referencia el número del registro contable correspondiente a la retención de crédito efectuada con anterioridad.

Las anulaciones de las modificaciones de crédito estarán soportadas en documentos análogos a los que dieron lugar a la operación anulada, pero de signo contrario.

1. Cuando existiendo dotación presupuestaria para una o varias aplicaciones presupuestarias, se pretenda imputar gastos a otras aplicaciones dentro del mismo nivel de vinculación que no figuren en el presupuesto de gastos por no contar con dotación presupuestaria, la entidad solicitará a la Dirección General de Ordenación de la Seguridad Social la creación de la correspondiente aplicación presupuestaria, sin necesidad de efectuar una operación de transferencia de crédito.

2. Dicho Centro Directivo, atendiendo a dicha solicitud o de oficio, creará la correspondiente aplicación presupuestaria, que comunicará a la Intervención General de la Seguridad Social para su inclusión en el SICOSS.

3. En supuestos distintos a los recogidos en el apartado 1 anterior de esta regla, y siendo preciso efectuar la modificación presupuestaria que proceda, se seguirán los trámites señalados en los apartados anteriores.

1. En caso de delegación de competencias de gestión de gastos en favor de centros de gestión territoriales, los servicios centrales de las entidades podrán distribuir entre dichos centros los correspondientes créditos presupuestarios.

2. A tal fin, podrán expedir documentos contables MCRD de redistribuciones internas que remitirán a las oficinas de contabilidad de los servicios centrales para su oportuna contabilización, sin perjuicio de las redistribuciones de créditos automáticas que contemplan las reglas 11.9 y 21.3 de esta Instrucción.

En caso de desconcentración de competencias de gestión de gastos en favor de centros de gestión territoriales, los servicios centrales de las entidades actuarán en los términos señalados en la regla anterior.

1. Los créditos consignados en el presupuesto de gastos tendrán la situación de disponibles para el servicio gestor al que se le asignen, en tanto no se realice alguna de las operaciones indicadas en las reglas siguientes de esta sección o se produzca la aprobación de gastos, a que se refiere la regla 18.

2. De acuerdo con lo anterior, las situaciones en que pueden quedar los créditos son las siguientes:

a) Créditos retenidos pendientes de utilizar.

b) Créditos retenidos para transferencias.

c) Créditos no disponibles.

3. Los documentos RC, de retención de crédito se extenderán en los siguientes supuestos:

a) Cuando exista acuerdo, emanado de órgano competente, de retener créditos a favor de los servicios que tengan a su cargo la gestión de expedientes de gasto.

b) Por el importe de los créditos que amparen, expedientes de cuantía determinada, sometidos a la fiscalización de Intervención delegada distinta a la del centro que administre el presupuesto que ha de soportar el gasto.

c) Con carácter previo a la tramitación de transferencias de créditos.

d) Cuando se dictamine la no disponibilidad de determinados créditos.

e) Siempre que por los servicios de contabilidad de los distintos centros deba expedirse, de conformidad con la normativa en vigor, certificación de existencia de crédito.

1. Al inicio de la tramitación de un expediente de gasto, el servicio gestor competente solicitará que se certifique la existencia de crédito disponible para su realización. En aquellos casos contemplados en el título III de esta Instrucción, en que tal solicitud no sea obligatoria, el servicio gestor valorará la conveniencia de formular tal solicitud.

2. Para la solicitud del certificado a que se refiere el párrafo anterior, el servicio gestor expedirá un documento RCPU.310, de retenciones de créditos pendientes de utilización, que remitirá a la oficina de contabilidad.

3. A estos efectos, la petición de certificación se entenderá formulada por el mero hecho de la cumplimentación del documento RCPU.310 y la certificación se tendrá por expedida al suscribirse, por el funcionario responsable, la diligencia de validación del documento.

4. Una vez efectuado su registro, y por el importe solicitado mediante el documento RCPU.310 de retenciones de crédito pendientes de utilización, el crédito quedará retenido para su posterior utilización en el gasto de que se trate, dicho documento contable será remitido al servicio gestor para su incorporación al respectivo expediente como certificado acreditativo de la existencia de crédito.

5. Los servicios gestores podrán acceder al SICOSS a efectos de capturar los documentos RCPU.310. En este caso, dichos documentos contables no tendrán que ser remitidos a la oficina de contabilidad, procediéndose a su registro por el propio servicio gestor. Seguidamente, dichos servicios gestores incorporarán al expediente de gasto el documento contable una vez registrado por el sistema.

Cuando proceda anular una retención de crédito, el servicio gestor instará su anulación mediante la elaboración del oportuno documento contable RC inverso, el cual será remitido a la oficina de contabilidad.

6. Cuando una norma así lo establezca, el documento RCPU.310 podrá ser expedido de oficio por la oficina de contabilidad

7. Las posibles anulaciones de las retenciones de crédito a que se refieren los puntos anteriores de esta regla, se tramitarán de acuerdo con el procedimiento establecido en la regla 14.

8. En los casos de retenciones de crédito pendientes de utilizar, no se extenderá documento inverso alguno con ocasión de las aprobaciones de gasto, que se girarán contra los créditos que se encuentren en dicha situación.

9. Cuando las entidades que integran el sistema de la Seguridad Social decidan adscribir parte de los créditos presupuestarios aprobados a un centro de gestión centralizado, los mismos podrán redistribuirse internamente y de forma automática a favor de los distintos centros de gestión de la respectiva entidad con la contabilización del documento RCPU.310. De esta forma, al registrarse este documento en el respectivo centro de gestión, pasará a contabilizarse, con carácter previo, el documento MCRD.291 en el centro de gestión cedente del crédito, que obtendrá el NRGD justo anterior al del documento RCPU.310, que quedará contabilizado en el centro de gestión receptor del crédito.

La contabilización del RCPU.310 inverso, que podrá realizarse por el importe total o parcial del documento, pero necesariamente en el mismo ejercicio que el ordinario, producirá una nueva redistribución, en sentido inverso, que sitúe los créditos de nuevo en el centro de gestión cedente del crédito, dando lugar a los asientos contables correspondientes.

1. Al iniciarse un expediente de transferencia de crédito se solicitará certificación de que existe saldo disponible en el crédito presupuestario que se ha de minorar.

Para ello, los servicios centrales de las entidades expedirán un documento RCTC.311, de retenciones de crédito para transferencias, que remitirá a la oficina de contabilidad.

A estos efectos, la petición de certificación se entenderá formulada por el mero hecho de la cumplimentación del documento RCTC.311 y la certificación se tendrá por expedida al suscribirse, por el funcionario responsable, la diligencia de validación del documento.

Una vez registrado el documento RCTC.311 el crédito quedará retenido para ser utilizado en la realización de la transferencia y será remitido al servicio gestor para su incorporación al expediente de modificación presupuestaria como certificado acreditativo de la existencia de crédito.

2. Las posibles anulaciones de las retenciones de crédito a que se refieren los puntos anteriores de esta regla, se tramitarán de acuerdo con el procedimiento establecido en la regla 14.

3. En los casos de retenciones para transferencias, no se extenderá documento inverso alguno con ocasión de la realización de las transferencias previstas, que se girarán contra los créditos que se encuentren en dicha situación.

1. Cuando el Gobierno acuerde la no disponibilidad de todo o parte de un crédito consignado en el presupuesto de gastos, los servicios centrales de las entidades expedirán un documento RCND.320, de retenciones de créditos no disponibles, que remitirá a la correspondiente oficina de contabilidad.

2. La no disponibilidad de un crédito no conllevará la anulación del mismo, pero con cargo al saldo en situación de no disponible no podrán acordarse aprobaciones de gasto.

3. Una vez realizado el registro del correspondiente documento RCND.320, será remitido a los servicios centrales de las entidades como comunicación de la retención contabilizada.

1. Cuando proceda anular una retención de crédito, el órgano que en su momento hubiese solicitado retención instará su anulación mediante el oportuno documento RC negativo, el cual será remitido a la oficina de contabilidad.

2. Cuando la anulación de una retención de crédito sea consecuencia de la renuncia a la tramitación del respectivo gasto o transferencia, el correspondiente documento RC negativo se acompañará de la renuncia o desistimiento, si existen, o de una memoria justificativa de la anulación solicitada, debiendo aportarse junto con dichos documentos, el documento RC que se expidió como consecuencia de la retención que se pretende anular.

3. En cualquier caso, los documentos RC negativos deberán estar referenciados a la retención de crédito que, total o parcialmente, se pretenda anular.

1. Una vez realizada la carga de las correspondientes estructuras presupuestarias en el SICOSS, se registrará la apertura del presupuesto de ingresos, incorporando como previsiones iniciales las autorizadas en la Ley de Presupuestos Generales del Estado aprobada por las Cortes Generales.

2. El primer asiento a realizar en los centros gestores y su contabilización se realizará sobre la base de los datos contenidos en un ejemplar de los presupuestos de la Seguridad Social, autorizado y remitido por la Dirección General de Ordenación de la Seguridad Social, el cual posteriormente servirá de justificante a los ejemplares de la cuenta que se remitirá al Tribunal de Cuentas.

Son el reflejo de las modificaciones o variaciones autorizadas a las previsiones iniciales de ingresos. Una vez aprobada la actualización por el órgano que tenga atribuida la competencia, se contabilizan los documentos ACPI.050, de actualización de las previsiones iniciales.

1. La ejecución de los gastos presupuestarios en el ejercicio corriente se realizará en las siguientes fases:

a) Aprobación del gasto.

b) Compromiso del gasto.

c) Reconocimiento de la obligación.

d) Ordenación del pago.

e) Pago material.

2. Los reintegros de gastos presupuestarios pueden dar lugar a reintegros al presupuesto de gastos o al presupuesto de ingresos, de acuerdo con la Ley General Presupuestaria y en los términos recogidos en la regla 25 de esta Instrucción.

1. La aprobación es el acto administrativo mediante el cual la autoridad competente autoriza la realización de un gasto determinado por una cuantía cierta o aproximada, reservando a tal fin la totalidad o parte de un crédito presupuestario.

La aprobación inicia el procedimiento de ejecución del gasto, sin que implique relaciones con terceros ajenos a la Seguridad Social.

2. Las actuaciones a llevar a cabo para autorizar la realización de un gasto quedarán reflejadas en un expediente de gasto. Aprobado éste, el respectivo servicio gestor formulará un documento A, de autorizaciones de gasto sobre créditos del ejercicio corriente, por el importe que de dicho expediente corresponda al presupuesto en curso.

Cuando al inicio del expediente de gasto se hubiese efectuado la retención del crédito correspondiente, se formulará un documento A.410, de autorizaciones de gasto sobre créditos previamente retenidos en el que se hará constar como número de referencia el número de registro de los documentos RCPU.310 de inicio de la tramitación presupuestaria del gasto.

3. Los documentos A, junto con la documentación que, de acuerdo con lo que se establece en la sección 10 de este título II deba servir de justificante a la operación, habrán de ser remitidos a la oficina de contabilidad.

1. El compromiso o disposición es el acto administrativo mediante el cual la autoridad competente acuerda, tras el cumplimiento de los trámites legalmente establecidos, la realización de gastos previamente aprobados, por un importe determinado o determinable.

El compromiso es un acto con relevancia jurídica para con terceros, vinculando a la Seguridad Social a la realización del gasto a que se refiera en la cuantía y condiciones establecidas.

2. Una vez comprometido el gasto, el servicio gestor formulará un documento D, de compromisos de gastos, por el importe correspondiente al presupuesto corriente.

3. Los documentos D, junto con la documentación que, de acuerdo con lo que se establece en la sección 10 de este título II, deba servir de justificante a la operación, habrán de ser remitidos a la oficina de contabilidad.

1. El reconocimiento de la obligación es el acto administrativo mediante el que la autoridad competente declara la existencia de un crédito exigible contra la Seguridad Social, derivado de un gasto aprobado y comprometido y que comporta la propuesta de pago correspondiente. En virtud de este acto, la autoridad competente acepta formalmente, con cargo al presupuesto de la entidad, una deuda a favor de un tercero.

Dicho reconocimiento se producirá previa acreditación documental ante el órgano competente de la realización de la prestación o el derecho del acreedor de conformidad con los acuerdos que en su día aprobaron y comprometieron el gasto, todo ello como consecuencia del cumplimiento por parte del tercero de la prestación a que se hubiese comprometido, según el principio del «servicio hecho», o bien, en el caso de obligaciones no recíprocas, como consecuencia del nacimiento del derecho de dicho tercero en virtud de la Ley o de un acto administrativo que, según la legislación vigente, lo otorgue.

2. Previamente al reconocimiento de las obligaciones ha de acreditarse documentalmente ante el órgano competente la realización de la prestación o el derecho del acreedor, de conformidad con los acuerdos que en su día aprobaron y comprometieron el gasto.

3. Todo reconocimiento de la obligación llevará implícita la correspondiente propuesta de pago, entendiendo como tal la solicitud por parte de la autoridad competente que ha reconocido la existencia de una obligación para que, de acuerdo con la normativa vigente, el ordenador de pagos proceda a efectuar la ordenación de su pago.

Una vez acordado el reconocimiento de la obligación, el Servicio gestor competente expedirá un documento OK.610, de reconocimiento de obligaciones y propuestas de pago, el cual, junto con la documentación que, de acuerdo con lo que se establece en la sección 10 de este título II, deba servir de justificante a la operación, será remitido a la oficina de contabilidad.

4. Los contratistas y demás acreedores de la Administración que, por estar reglamentariamente permitido, decidan ceder a un tercero sus derechos de cobro frente a la Administración, habrán de notificar dicha cesión al correspondiente servicio gestor del gasto, adjuntando la documentación que sea precisa para poner de manifiesto que la transmisión se ha realizado conforme a derecho.

Las propuestas de pago que se tramiten después de recibida esta notificación se expedirán a favor del cesionario. El documento contable OK incorporará los datos identificativos del cedente en cuyo favor se reconoce la obligación (campo de cumplimentación del documento de interesado) y del cesionario a favor de quien se propone el pago (campo de cumplimentación del documento de endosatario). Una vez registrado, la oficina de contabilidad expedirá certificación acreditativa de dicha toma de razón, que se pondrá a disposición del cesionario.

Si al recibir algún servicio gestor del gasto la notificación de la cesión de un derecho de cobro frente a la Administración, la respectiva propuesta de pago ya hubiese sido registrada y transmitida por medios informáticos a la tesorería respectiva y estuviera pendiente de ordenar el pago, se realizará la operación de rectificación conforme al procedimiento previsto en la sección 9 de este capítulo.

1. La acumulación en un único acto administrativo de dos o más fases de ejecución de gastos presupuestarios produce los mismos efectos que si dichas fases se acordaran en actos administrativos separados.

2. A efectos de expedición de documentos contables, cuando la aprobación y el compromiso de gasto se acuerdan en un acto único, se expedirá un documento mixto AD.

Cuando en un mismo acto se acumulen la aprobación del gasto, su compromiso y el reconocimiento de la obligación, se expedirá documento mixto ADOK.

3. Cuando las entidades de la Seguridad Social decidan adscribir parte de los créditos presupuestarios aprobados a un centro de gestión centralizado, los mismos podrán redistribuirse internamente y de forma automática a favor de los distintos centros de gestión de la respectiva entidad con la contabilización del documento ADOK.440. De esta forma, al registrarse este documento en el respectivo centro de gestión, pasará a contabilizarse, con carácter previo, el documento MCRD.291 en el centro de gestión cedente del crédito, que obtendrá el NRGD justo anterior al del documento ADOK.440, que quedará contabilizado en el centro de gestión receptor del crédito.

La contabilización del ADOK.440 inverso que habrá de realizarse por el importe total del documento y en el mismo ejercicio que el ordinario, producirá una nueva redistribución, en sentido inverso, que sitúe los créditos de nuevo en el centro de gestión cedente del crédito, dando lugar a los asientos contables correspondientes.

1. Al menos una vez contabilizadas todas las operaciones del día, las oficinas de contabilidad obtendrán una relación de propuestas de pago que contendrá todas las propuestas incorporadas en el sistema de información contable.

2. Esta relación de propuestas de pago será comprobada con los documentos contables originales, para detectar posibles propuestas que, por cualquier causa, estén erróneamente contabilizadas.

3. Una vez verificada que la relación de propuestas de pago emitida es correcta, será autorizada por el interventor correspondiente, lo que conlleva la transmisión de las citadas propuestas a la tesorería respectiva, a través del sistema de información contable.

4. Cuando existan propuestas que por cualquiera causa sean erróneas, se anularán las mismas y se emitirá nueva relación con las propuestas de pago correctas para proceder a su autorización por el Interventor correspondiente.

1. La ordenación de pago es el acto mediante el cual el órgano competente, en base a una obligación previamente reconocida, expide la correspondiente orden de pago con cargo a la tesorería correspondiente.

Mediante este acto interno se acuerda la extinción de una obligación frente a terceros. Las órdenes de pago se han de ajustar al acto de reconocimiento de la obligación.

2. Las ordenaciones del pago realizadas se contabilizan a través de los documentos contables P, de ordenación del pago.

1. La materialización del pago es el acto por el que se extingue la obligación de la Seguridad Social frente a terceros mediante la salida de los fondos o en formalización.

2. Las materializaciones del pago realizadas, se contabilizan a través de los documentos contables R, de materialización del pago.

3. Se definen como pagos centralizados todos aquéllos en que la salida material de fondos se efectúa directamente a través de los servicios centrales de la Tesorería General. En los documentos contables correspondientes, se consignará en el campo caja pagadora, la de dichos servicios centrales.

4. Se definen como pagos en formalización aquellos cuyo importe íntegro es igual a la suma de los descuentos que se aplican a los mismos. En consecuencia, los documentos correspondientes, en virtud de los cuales se realiza posteriormente el pago, deberán presentar un importe líquido cero.

5. Se definen como operaciones financieras de pago centralizado todas aquéllas en las que el pago se realiza en varias fases que se detallan a continuación:

En primer término, los servicios centrales de la Tesorería General soportan la salida material de los fondos contabilizando documentos de propuesta y materialización del pago de carácter no presupuestario, en conceptos no presupuestarios de partidas pendientes de aplicación de origen deudor.

En segundo lugar, dichos servicios centrales traspasan los conceptos no presupuestarios reflejo de las partidas pendientes de aplicación a las direcciones provinciales de la Tesorería General por medio de documentos de traspaso de conceptos no presupuestarios.

En tercer lugar, las direcciones provinciales cuyos pagos fueron satisfechos, al cumplimentar los documentos de propuestas de pago para la aplicación presupuestaria del gasto realizado, consignarán como caja pagadora la de la dirección provincial, como forma de pago en formalización y como último descuento, los referidos conceptos no presupuestarios de partidas pendientes de aplicación, por el importe del líquido resultante antes del mismo, de forma que el líquido final de dichos documentos sea cero.

El descuento practicado por estos conceptos no presupuestarios compensará en cada dirección provincial de la Tesorería General el saldo derivado de las operaciones de traspaso realizadas por los servicios centrales.

1. De conformidad con lo dispuesto en el artículo 27.4 de la Ley General Presupuestaria, se registran como reintegros al presupuesto de gastos aquellos ingresos procedentes de impagados, retrocesiones y reintegros de pagos indebidos de prestaciones económicas del sistema de la Seguridad Social, así como de transferencias corrientes efectuadas entre entidades del sistema de la Seguridad Social.

Asimismo, se registran como reintegros al presupuesto de gastos las compensaciones de prestaciones pagadas por entidades del sistema, las retrocesiones e impagados de otros gastos presupuestarios imputados al presupuesto del ejercicio corriente; así como aquellas operaciones de rectificación de errores en los términos previstos en la sección 9.ª de este capítulo y de ajustes en determinadas operaciones que hayan sido autorizados por la Intervención General de la Seguridad Social.

2. Los importes reintegrados han de imputarse al presupuesto de gastos corriente en el ejercicio en que se reintegren, para ello los servicios gestores competentes elaborarán documentos KRPG, de propuestas de reintegros del presupuesto de gastos en los que deberá consignarse el concepto no presupuestario que financie la operación.

Los citados documentos se remitirán a las oficinas de contabilidad para su registro. Posteriormente los servicios gestores de cada centro de gestión de la Tesorería General de la Seguridad Social y de las Mutuas colaboradoras cumplimentarán y autorizarán el documento FRPG, de formalización de reintegros del presupuesto de gastos que minorará las obligaciones reconocidas, propuestas de pago, pagos ordenados y pagos realizados.

Cuando los reintegros corresponden a operaciones en las que las autorizaciones y los compromisos de gasto se hubieren instrumentado juntamente con el reconocimiento de la obligación y la propuesta de pago, minorarán además los importes de aquéllas.

3. Para los casos de impagados y retrocesiones, con carácter previo a la contabilización del reintegro de presupuesto de gastos, por los importes líquidos de las cantidades abonadas por las diferentes instituciones bancarias se contabilizarán documentos de ingresos no presupuestarios en los servicios centrales de la Tesorería General o de las mutuas colaboradoras con la Seguridad Social, o en las direcciones provinciales de la Tesorería General o centros de gestión que actúen como tesorerías de las mutuas, según la naturaleza centralizada o descentralizada del pago inicial:

– Si se trata de pagos realizados por el circuito provincial, en las direcciones provinciales de la Tesorería General y en los centros de gestión que actúen como tesorerías de las mutuas, se contabilizarán documentos FI.300, en sus apartados FI.3 y FI.4 para abonar dichos importes a los centros de gestión emisores de las propuestas de pago inicial.

– Si se trata de pagos realizados por el sistema de operaciones financieras de pago centralizado, una vez que los servicios centrales de la Tesorería General o de las mutuas conozcan la distribución territorial de los citados ingresos contabilizarán documentos OERC.335 para situar los impagados y retrocesiones en las direcciones provinciales de la Tesorería General o centros de gestión que actúen como tesorerías de las mutuas. Concluida esta fase, se actuará de acuerdo con lo señalado en el párrafo anterior.

4. Para los casos de reintegros de pagos indebidos de prestaciones y con carácter previo a la contabilización del reintegro de presupuesto de gastos, se contabilizará el deudor no presupuestario y el menor gasto, como contrapartida, en la cuenta patrimonial del subgrupo 63 «Prestaciones sociales» que en cada caso corresponda en función de la naturaleza de la prestación indebidamente percibida, a través del documento de asientos directos de operaciones no presupuestarias.

A medida que se vaya realizando el cobro de los reintegros de pagos indebidos, que se podrá efectuar fundamentalmente mediante ingreso directos en cuentas bancarias, traspasos de deudores no presupuestarios de otras provincias o mediante descuento en nóminas, se contabilizarán los correspondientes documentos de reintegro de presupuesto de gastos.

5. Los ingresos que se deriven de pagos indebidamente realizados, así como los provenientes de retrocesiones e impagados de operaciones imputadas en su día a presupuestos ya cerrados, que no provengan de prestaciones económicas ni transferencias corrientes efectuadas entre entidades del sistema de la Seguridad Social, se aplicarán a reintegros del presupuesto de ingresos, pudiendo generar crédito en las correspondientes rúbricas del presupuesto de gastos, si dichos ingresos se debieran a pagos indebidamente imputados al presupuesto corriente.

En estos casos, generalmente, una vez realizado el ingreso y contabilizado en documento de ingresos no presupuestarios, y formalizado el mismo en una partida pendiente de aplicación de carácter acreedor a través del documento FI.300, en sus apartados FI.3 y FI.4, se contabilizará el documento OEK.700 en formalización y FI.300, en sus apartados FI.1 y FI.4, para aplicar dichos reintegros al presupuesto de ingresos.

6. Cuando las entidades que integran el sistema de la Seguridad Social hayan decido adscribir parte de los créditos presupuestarios aprobados a un centro de dotación centralizada de los servicios centrales de la entidad, y los mismos hayan sido redistribuidos internamente y de forma automática a favor de los distintos centros de gestión de la misma, mediante el registro de documentos RCPU.310 y ADOK.440 de redistribución automática, la contabilización de la formalización de reintegros al presupuesto de gastos, que podrá realizarse por el importe total o parcial del documento, producirá una nueva redistribución, en sentido inverso, que situará los créditos de nuevo en el centro de gestión de dotación centralizada cedente del crédito, dando lugar a los asientos contables correspondientes.

Cuando se realice la formalización de documentos KRPG sin referencia, propio de las operaciones que se imputan al artículo 48 “Transferencias corrientes. A familias e instituciones sin fines de lucro” del presupuesto de gastos del presupuesto de gastos, se producirá una redistribución que situará los créditos en el centro de dotación centralizada de los servicios centrales de la entidad, con independencia de que con carácter previo se hubiese redistribuido o no el crédito desde dicho centro de dotación centralizada al centro donde se registró documento KRPG.

Las anulaciones de las operaciones indicadas en las reglas anteriores de la presente sección estarán soportadas en documentos análogos a los reseñados en los mismos pero de signo negativo, los cuales serán expedidos y tramitados de la misma forma que se especifica en dichas reglas, a excepción de los documentos inversos que se emiten directamente desde el sistema de información contable en los supuestos previstos en la regla 36.3 de la Instrucción de gestión contable para las entidades que integran el sistema de la Seguridad Social, en adelante Instrucción de gestión contable.

La ejecución de los gastos presupuestarios de ejercicios cerrados se realizará en las siguientes fases:

a) Modificaciones de obligaciones reconocidas en ejercicios cerrados.

b) Ordenación del pago de obligaciones reconocidas en ejercicios cerrados.

c) Pago material de obligaciones reconocidas en ejercicios cerrados.

d) Prescripción de obligaciones reconocidas en ejercicios cerrados.

1. Son las rectificaciones del saldo inicial o entrante de las obligaciones reconocidas en ejercicios cerrados.

2. El registro contable de las modificaciones se realiza a partir de los documentos O.600 y sus inversos, de modificación de obligaciones reconocidas en ejercicios anteriores, en el caso de obligaciones reconocidas en el ejercicio 2004 o anteriores, y documentos OK.610 y sus inversos de modificación de obligaciones reconocidas y propuestas de pago de ejercicios anteriores, en el caso de obligaciones reconocidas y propuestas de pago realizadas en el ejercicio 2005 o posteriores, que se consideren de ejercicio cerrado.

Estos documentos de modificación no pueden introducir ninguna variación con respecto a los documentos O.600 y OK.610 origen de referencia, en cuanto a los datos identificativos del acreedor y los correspondientes a la aplicación presupuestaria. Asimismo, no podrá hacerse el pago a acreedor distinto a través de operaciones no presupuestarias.

3. Cuando de una obligación reconocida únicamente se pretende proponer el pago de una sola parte de la misma, se debe contabilizar un documento O.600 u OK.610 inverso, de modificación de obligaciones reconocidas en ejercicios anteriores que, a su vez, serán sustituidos por otro o varios documentos O.600 u OK.610 de igual naturaleza, a favor del mismo interesado y aplicados al mismo epígrafe. Estos últimos documentos llevan como número de referencia el del documento O.600 u OK.610 inverso anterior, y la suma de sus importes no pueden superar, conjuntamente, al que hubiese sido anulado.

El registro contable de la ordenación del pago y del pago material de obligaciones reconocidas en ejercicios cerrados se realiza a partir de los documentos P.800, de ordenación del pago y R. 809, de realización del pago.

1. Las prescripciones de obligaciones reconocidas en ejercicios cerrados, realizadas de acuerdo con lo establecido en la Ley General Presupuestaria, se contabilizan a través de los documentos contables O.602, de prescripción de obligaciones reconocidas en ejercicios anteriores, en el caso de obligaciones reconocidas en el ejercicio 2004 o anteriores y a través de los documentos contables OK.612, de prescripción de obligaciones reconocidas y propuestas de pago de ejercicios anteriores, en el caso de obligaciones reconocidas y propuestas de pago realizadas en el ejercicio 2005 o posteriores.

2. Cuando para una obligación reconocida cuyo pago no haya sido propuesto, o se haya propuesto, pero hubiese transcurrido el plazo de prescripción legalmente establecido, la Intervención delegada correspondiente iniciará la tramitación del oportuno expediente de prescripción, que resolverá el responsable del servicio gestor que hubiese autorizado el reconocimiento de dicha obligación.

Una vez aprobado el expediente, el servicio gestor expedirá el oportuno documento O.602, de prescripción de obligaciones reconocidas en ejercicios anteriores u OK.612, de prescripción de obligaciones reconocidas y propuestas de pago de ejercicios anteriores, que será remitido a la oficina de contabilidad junto con la resolución aprobatoria.

Los órganos gestores de las distintas entidades del sistema de la Seguridad Social podrán adquirir compromisos de gastos que hayan de extenderse a ejercicios posteriores a aquel en que se autoricen, siempre que su ejecución se inicie en el propio ejercicio, según el procedimiento que se regula en esta sección.

Asimismo, los órganos gestores podrán iniciar la tramitación anticipada de los expedientes de gasto en un ejercicio anterior a aquel en el que vaya a comenzar la ejecución de dicho gasto, según el procedimiento que se regula en esta sección.

El inicio de la ejecución del gasto se entenderá desde el punto de vista material o presupuestario en función del tipo de gasto de que se trate.

1. Al inicio de la tramitación de un expediente de gasto plurianual los diferentes centros gestores de gasto solicitarán que se certifique que la parte de gasto imputable a ejercicios posteriores no sobrepasa los límites y anualidades a que se refiere el artículo 47 de la Ley General Presupuestaria u otras disposiciones.

Para ello, los servicios gestores de los servicios centrales de las entidades aprobarán las solicitudes realizadas por los diferentes centros y registrarán documento RCEP.360, de retenciones de crédito de ejercicios posteriores o documento RCTA.365, de retenciones de crédito de tramitación anticipada, detallando el importe del gasto que corresponde a cada uno de los ejercicios posteriores afectados.

Una vez efectuado su registro contable, por los importes solicitados mediante el documento RCEP.360, de retenciones de crédito de ejercicios posteriores o RCTA.365, de retenciones de crédito de tramitación anticipada, se producirá la minoración de los límites existentes en las aplicaciones presupuestarias afectadas, quedando a partir de este momento reservadas las respectivas cuantías para su posterior utilización en el citado expediente.

Este documento contable extraído del SICOSS, autorizado por el responsable del centro gestor solicitante e incorporado al respectivo expediente, certificará la suficiencia del límite para gastos de carácter plurianual.

Cuando proceda anular una retención de crédito de ejercicios posteriores, los servicios gestores que en su momento hubiesen solicitado la retención emitirán, respectivamente, un documento RCEP.360 inverso o RCTA.365 inverso que se acompañará de la documentación justificativa prevista en la regla 67.3, y se remitirá a la oficina de contabilidad para su registro. En cualquier caso, los documentos RCEP.360 y RCTA.365 inversos deberán estar referenciados a la retención de crédito de ejercicios posteriores y de tramitación anticipada que, total o parcialmente, se pretenda anular.

2. Una vez aprobado el gasto, definido en los términos señalados en la regla 18, el respectivo servicio gestor elaborará el documento AEP.460, de autorizaciones de gasto de ejercicios posteriores o documento ATA. 465, de autorizaciones de gasto de tramitación anticipada, en los que se detallará la distribución por anualidades de la parte de gasto que se aprueba con cargo a presupuestos posteriores.

Posteriormente, una vez comprometido el gasto, definido en los términos señalados en la regla 19, el servicio gestor elaborará un documento DEP.560, de compromisos de gasto de ejercicios posteriores o DTA.565, de compromisos de gasto de tramitación anticipada, en los que detallará la distribución por anualidades de los compromisos que habrán de ser financiados con presupuestos de ejercicios posteriores.

Cuando la aprobación y el compromiso de gasto se acuerdan en un acto único, los servicios gestores elaborarán y autorizarán un documento ADEP.470, de autorizaciones y compromisos de gasto de ejercicios posteriores o ADTA.475, de autorizaciones y compromisos de gasto de tramitación anticipada.

Las oficinas de contabilidad de las intervenciones delegadas validarán los documentos contables anteriores tras su autorización por los servicios gestores de los centros de gestión.

Con la validación de los documentos anteriores quedarán aprobados y/o comprometidos dichos gastos para las anualidades correspondientes. El sistema garantizará que las aprobaciones y/o compromisos de gasto que hayan de extenderse a ejercicios posteriores a aquel en que se autoricen no sean superiores a los créditos de ejercicios posteriores y para las anualidades señaladas anteriormente.

3. Al comienzo de cada ejercicio, con el fin de efectuar las correspondientes imputaciones contables, el SICOSS controlará que para los expedientes de compromisos con cargo a ejercicios posteriores y de tramitación anticipada existen para las anualidades de corriente los oportunos créditos en el presupuesto de gastos y que, para las sucesivas anualidades, se cumplen los límites o importes autorizados de compromisos de gasto a que se refiere el artículo 47 de la Ley General Presupuestaria u otras disposiciones.

Verificados estos extremos, se producirá la aplicación automática de los gastos aprobados y/o comprometidos en los ejercicios anteriores que correspondan al ejercicio corriente, así como de los que se refieran a anualidades posteriores a la del ejercicio corriente, que serán aplicados igualmente de forma automática en el área de ejercicios posteriores y para las anualidades correspondientes conforme a lo previsto en la regla 54 de la sección 8.ª de este capítulo.

4. En casos especialmente justificados, cuando el Gobierno dicte acuerdos sobre modificación de los porcentajes y anualidades señalados anteriormente, o autorice la adquisición de compromisos de gastos que hayan de atenderse en ejercicios posteriores en el caso de que no exista crédito inicial, en los términos establecidos en el artículo 47.3 de la Ley General Presupuestaria, los servicios gestores de los servicios centrales de las entidades elaborarán los documentos de modificación de créditos de ejercicios posteriores necesarios para dar cumplimiento a tales disposiciones, y su validación en la oficina de contabilidad de la intervención delegada de dichos servicios centrales.

1. Los órganos gestores de las entidades gestoras y servicios comunes de la Seguridad Social, en aplicación de lo dispuesto en el artículo 78 de la Ley General Presupuestaria y en el artículo 22 del Reglamento general de la gestión financiera de la Seguridad Social podrán disponer de fondo de maniobra, siempre que lo determine el Ordenador General de Pagos, por propia iniciativa o a propuesta de la respectiva entidad gestora o servicio común, y conforme a las instrucciones dictadas mediante Resolución de 27 de diciembre de 2001, de las Direcciones Generales de la Tesorería General de la Seguridad Social, Instituto Nacional de la Seguridad Social, Instituto Social de la Marina, Instituto de Migraciones y Servicios Sociales, Instituto Nacional de la Salud e Intervención General de la Seguridad Social.

2. Las mutuas colaboradoras con la Seguridad Social podrán disponer de fondo de maniobra en el ámbito de sus actuaciones.

3. Los pagos que hayan de formalizarse al presupuesto de gastos contra créditos cuya dotación se halle centralizada, quedan excluidos de lo dispuesto en esta sección 4.ª en relación con la operatoria contable que se desarrolla en el subsistema contable de contabilidad auxiliar del fondo de maniobra, hasta que se desarrollen los procesos informáticos que contemplen esa modalidad.

Mientras tanto, la operatoria contable será la propia que se desarrolle en el marco de la contabilidad principal de los subsistemas contables de presupuesto de gastos y de operaciones no presupuestarias, justificándose además los pagos con arreglo a lo establecido con carácter general en esta Instrucción.

1. Las distintas operaciones con cargo al fondo de maniobra, se registrarán en SICOSS, a través del subsistema contable de contabilidad auxiliar del fondo de maniobra, mediante los documentos contables de contabilidad auxiliar de dicho subsistema, sin perjuicio de que estos documentos, a su vez, anoten en contabilidad principal.

Aquellas operaciones de situación del fondo de maniobra, es decir, de constitución, ampliación, minoración o supresión del fondo de maniobra en los centros de gestión, así como las operaciones de cambios de cuentas bancarias en las que se encuentra situado el fondo de maniobra se realizarán a través del subsistema contable de operaciones no presupuestarias.

2. Las unidades administrativas responsables del fondo de maniobra, en adelante UAFM, de acuerdo con lo dispuesto en la Orden ministerial de 22 de febrero de 1996, para la aplicación y desarrollo del Reglamento General de Gestión Financiera de la Seguridad Social, según la redacción dada a la misma por la Orden ministerial de 12 de julio de 2001, tendrán a su cargo el registro contable en el subsistema de contabilidad auxiliar de los pagos realizados por el fondo de maniobra, los cuales se efectuarán por medio de los documentos contables PFM.809, de pagos por el fondo de maniobra, PFMA.819, de pagos por el fondo de maniobra. Anticipos y PFML.839, de pagos por el fondo de maniobra. Liquidaciones; los ingresos por reposiciones del fondo de maniobra, que se efectuará por medio del documento OEFM.390; los ingresos por reintegros en el fondo de maniobra, que se efectuarán por medio de los documentos contables IPR.909, de ingresos por reintegros en el fondo de maniobra, IPRA.919, de ingresos por reintegros en el fondo de maniobra. Anticipos e IPRL.939, de ingresos por reintegros en el fondo de maniobra. Liquidaciones, y los ingresos por gastos compartidos en el ámbito del fondo de maniobra, que se realizarán por medio del documento IGC.300, de ingresos por gastos compartidos.

3. Asimismo se establecen libros auxiliares de fondo de maniobra que responderán a los modelos que se recogen en el anexo VI de la Instrucción de gestión contable.

4. Las UAFM, darán de alta, en la base de datos de acreedores del SICOSS, a aquellos perceptores y sus ordinales bancarios que no estén previamente incluidos en aquella.

Las incorporaciones de datos de perceptores procedentes de otros sistemas informáticos deberán ser previamente autorizadas por la Intervención General de la Seguridad Social, así como por la entidad que tenga a su cargo la administración de las bases de datos a incorporar.

5. La Tesorería General de la Seguridad Social, remitirá a la Intervención General de la Seguridad Social, para su incorporación en el SICOSS, la relación de conceptos presupuestarios y no presupuestarios por los que puedan realizarse pagos con cargo al fondo de maniobra, así como las modificaciones a la misma que puedan resultar pertinentes.

1. Situación de los fondos de maniobra.

Aquellas operaciones de situación del fondo de maniobra, es decir, de constitución, ampliación, minoración o supresión del fondo de maniobra en los centros de gestión, así como las operaciones de cambios de cuentas bancarias en las que se encuentra situado el fondo de maniobra se registran conforme a lo siguiente:

a) Las entregas de fondos a favor de los centros de gestión que sean necesarios para constituir o aumentar el importe de los fondos de maniobra se tramitarán mediante la expedición de documentos OEK.700 de propuestas de pago no presupuestarias al código 40210 «Operaciones con cargo al fondo de maniobra pendientes de justificación» a favor de los centros de gestión en el que se situarán los fondos.

Para ello, los ordenadores de pagos de la Tesorería General de la Seguridad Social, tras la emisión y validación de las correspondientes propuestas de pago no presupuestarias, expedirán las órdenes de pago no presupuestarias que procedan a favor de los centros de gestión afectados en cada caso.

El fondo de maniobra quedará aplicado en los centros de gestión en el concepto no presupuestario señalado anteriormente por medio del registro de un documento OEFM de ingresos por la oficina de contabilidad del centro.

b) En el caso de que el Ordenador General de Pagos acordase autorizar la minoración o supresión de un fondo de maniobra en los centros de gestión, las oficinas contables de los centros afectados procederán al reintegro del importe total o parcial del fondo que proceda en cada caso. Para ello la oficina contable del centro de gestión registrará un documento OEFM.390 de pagos por el importe de la devolución practicada.

Una vez que dichas cantidades sean ingresadas en la tesorería respectiva y registrado el documento OEI.310, serán aplicadas de forma definitiva por medio del documento FI.300, en sus apartados FI.3 y FI.4 que cancelará respectivamente tanto concepto no presupuestario 40210 en el centro de gestión como el cobro pendiente de aplicación en la tesorería receptora del ingreso.

c) Cuando se produzcan cambios de cuentas bancarias en las que se encuentra situado el fondo de maniobra, y una vez realizada la reposición del fondo de maniobra en la cuenta bancaria anterior, la oficina de contabilidad del centro de gestión respectivo, registrará un documento OEFM.390, de pagos, al código interno de la cuenta pagadora, que para este supuesto será la cuenta bancaria anterior, y de ingresos, al código interno de la cuenta bancaria receptora, que para este supuesto será la cuenta bancaria nueva, y para ambos casos por el importe del fondo de maniobra de ese centro de gestión situado en dichas cuentas.

2. Realización de los pagos.

Por los pagos realizados diariamente, a los acreedores finales, empleados públicos o centros relacionados en gastos compartidos, se emitirán los siguientes documentos contables:

a) PFM.809, que serán elaborados por UAFM de cada centro de gestión para el registro de los pagos, tanto de naturaleza presupuestaria como no presupuestaria y por gastos compartidos, que se realicen con cargo al fondo de maniobra, previa cumplimentación de los datos correspondientes, teniendo en cuenta que un mismo documento no podrá contener, simultáneamente, operaciones de naturaleza presupuestaria y no presupuestaria.

Cuando hayan de registrarse pagos complementarios, las UAFM de los centros de gestión suministrarán al SICOSS el dato del NRGD del documento PFM.809 de origen, de forma que el sistema presentará dicho documento y sobre el mismo podrán incorporarse datos relacionados con el pago complementario que se pretende efectuar. Efectuada esta operación, el SICOSS generará automáticamente un documento PFM.809 complementario del documento de origen.

b) PFMA.819, que serán elaborados por la UAFM de cada centro de gestión para los pagos de naturaleza no presupuestaria que se hacen en concepto de anticipos de dietas y gastos de viaje, previa cumplimentación de los datos correspondientes, si bien el concepto no presupuestario de contabilidad auxiliar del fondo de maniobra 40220 «Anticipo de dietas y gastos de viaje» no se consigna en el documento, en la medida que se presenta por el sistema.

Cuando hayan de registrarse pagos complementarios de un anticipo de dietas y gastos de viaje, las UAFM de los centros de gestión incorporarán en SICOSS los datos correspondientes al número de registro del documento PFMA.819 origen del anticipo y el importe rectificado del anticipo y el sistema generará automáticamente un nuevo documento PFMA.819, cuyo importe se corresponderá con el pago complementario efectuado, que será la diferencia entre el anticipo registrado y el importe rectificado del mismo.

c) PFML.839, que serán elaborados por la UAFM de cada centro de gestión para los pagos de naturaleza presupuestaria que se hagan en concepto de liquidaciones de dietas y gastos de viaje, con independencia de que se haya realizado o no el pago previo de un anticipo, así como para los pagos de indemnizaciones por razón del servicio distintas de las anteriores.

En el caso de que la liquidación que se registre llevara asociado un anticipo, las UAFM deberán cumplimentar como referencia el número de registro de documento correspondiente al documento PFMA.819 origen del anticipo, de forma que el SICOSS presentará automáticamente los campos de aplicación del anticipo e importe, haciendo constar el importe del anticipo practicado.

Cuando hayan de registrarse correcciones de una liquidación, que supongan pagos complementarios o bien rectificaciones que comporten pagos cuyo importe líquido sea cero, las UAFM de los centros de gestión, suministrarán al SICOSS los datos correspondientes al NRGD del documento PFML.839 origen de la liquidación e importe parcial rectificado de cada una de las aplicaciones presupuestarias, total íntegro, descuentos y líquido.

A partir de estos datos, el SICOSS generará automáticamente un nuevo documento PFML.839, cuyo importe se corresponderá con el pago complementario efectuado, que será la diferencia entre la liquidación registrada y los importes rectificados de la misma. A estos efectos, el espacio reservado para el signo en los campos de importes parciales de aplicaciones presupuestarias, importes parciales de descuentos y descuentos, será calculado automáticamente por el SICOSS, en base a los datos disponibles respecto a dicha liquidación.

d) OEFM.390, apartado de pagos, que el SICOSS generará y registrará automáticamente de forma simultánea a la validación de los documentos PFM.809, PFMA.819 y PFML.839 en la UAFM de cada centro de gestión sin que deba realizarse ningún trámite posterior respecto de los mismos.

3. Realización de ingresos por reintegros y por gastos compartidos.

Por los ingresos realizados diariamente derivados de reintegros, se emitirán los siguientes documentos contables:

a) IPR.909, que serán elaborados por las UAFM por los ingresos en concepto de reintegros, tanto de naturaleza presupuestaria como no presupuestaria, procedentes de retrocesiones bancarias de operaciones, impagados y pagos indebidos o excesivos realizados, previa cumplimentación de los correspondientes datos, teniendo en cuenta que un mismo documento no podrá contener, simultáneamente, operaciones de naturaleza presupuestaria y no presupuestaria.

b) IPRA.919, que se obtienen en la UAFM de cada centro de gestión para registrar los ingresos de naturaleza no presupuestaria, procedentes de reintegros de cantidades anticipadas en concepto de dietas y gastos de viaje, previa incorporación de los datos correspondientes al NRGD del documento PFMA.819 origen del anticipo y el importe rectificado del anticipo.

El importe del documento IPRA.919 generado automáticamente por el SICOSS, se corresponderá con el reintegro efectuado, que será la diferencia entre el anticipo registrado y el importe rectificado del mismo.

c) IPRL.939, se obtienen en la UAFM de cada centro de gestión para registrar los ingresos de naturaleza presupuestaria procedentes de reintegros de cantidades liquidadas en concepto de dietas y gastos de viaje, así como de indemnizaciones por razón del servicio distintas de las anteriores, previa incorporación de los datos correspondientes al NRGD del documento PFML.839 origen de la liquidación, importe parcial rectificado de cada una de las aplicaciones presupuestarias y descuentos, total íntegro, descuentos y líquido.

El importe del documento IPRL.939, generado automáticamente por el SICOSS, se corresponderá con el reintegro efectuado, que será la diferencia entre la liquidación registrada y los importes rectificados de la misma.