Ilustrísimo señor:

El próximo día 31 del actual mes de marzo finaliza el primer trimestre de vigencia, de la Ley 39/1979 de los Impuestos Especiales, y ello plantea la necesidad de que se efectúen las primeras liquidaciones y los correspondientes ingresos en el Tesoro de las cuotas devengadas a lo largo de estos tres primeros meses del año ya transcurridos; como por otra parte no es previsible que para esa fecha esté en vigor el Reglamento que desarrolla la citada Ley, actualmente en trámite en el Consejo de Estado, resulta igualmente necesario dictar unas normas provisionales para la liquidación o ingreso de dichas cuotas, así como para la aprobación de los modelos de declaración-liquidación del Impuesto sobre el Petróleo, sus derivados y similares, ya que las innovaciones que presenta en relación con la normativa precedente no permitirían la autoliquidación por los sujetos pasivos de las cuotas devengadas, si no se ponen a su disposición los correspondientes modelos y se dictan normas para la tramitación de los mismos.

En consecuencia, y de conformidad con las atribuciones previstas en el artículo 14 de la Ley de Régimen Jurídico de la Administración del Estado, y en el artículo 18 de la Ley General Tributaria, este Ministerio ha tenido a bien disponer:

A) Impuesto sobre alcoholes etílicos: La liquidación de las cuotas por los epígrafes primero, segundo y tercero se efectuará por los Inspectores del Impuesto correspondiente, en los talones de adeudo modelo 35 del Reglamento del Impuesto, aprobado por Decreto de 22 de octubre de 1954, vigente en lo que no se oponga a lo ordenado en la Ley 39/1979, hasta la entrada en vigor del que desarrolle dicha Ley, y en los mismos plazos y con iguales requisitos que se han venido realizando hasta el presente, si bien deberán efectuarse dos liquidaciones diferentes, en talones de adeudo separados, de acuerdo con los siguientes criterios:

a) La primera de ellas comprenderá las distintas clases de alcoholes fabricados con anterioridad al 1 de enero de 1980, que restando como, existencias al finalizar el año 1979 hayan salido de fábrica o depósito particular en el primer trimestre del corriente año, a los que deberán aplicarse los distintos tipos impositivos que correspondían hasta la entrada en vigor de la Ley 39/1979, de los Impuestos Especiales, toda vez que dichas cuotas fueron devengadas antes de la vigencia de la citada Ley

En estos casos deberá entenderse que los primeros alcoholes, según clases, que dentro de 1980 salgan de cada fábrica o depósito particular corresponden a las existencias al finalizar el año anterior, hasta que éstas se agoten, con independencia de la identidad real y física de los alcoholes.

b) La segunda liquidación comprenderá las distintas clases de alcoholes fabricados con posterioridad al 31 de diciembre de 1979, que hayan salido de fábrica o depósito particular en el primer trimestre del corriente año, a los que deberán aplicarse ya los tipos impositivos establecidos en el artículo 13 de la repetida Ley 39/1979.

Las liquidaciones a que se refiere este apartado b) tendrán carácter de provisionales y los correspondientes ingresos se considerarán «a cuenta» de las liquidaciones que se practiquen en su día, de acuerdo con las normas y en los documentos que se establezcan en el nuevo Reglamento y en la normativa que lo desarrolle.

Las primeras autoliquidaciones que se efectúen a la entrada en vigor del nuevo Reglamento, con aplicación de los tipos impositivos fijados en la citada Ley para los alcoholes etílicos, deberán comprender la totalidad de las cuotas devengadas desde el 1 de enero de 1980, o sea las correspondientes a los alcoholes producidos desde esa fecha hasta el final del último trimestre a que se refiere la liquidación efectuada, minorada –en todo caso– en el importe de las liquidaciones provisionales ingresadas «a cuenta».

B) Impuesto sobre bebidas alcohólicas: La liquidación y el correspondiente ingreso de las cuotas devengadas durante el primer trimestre del año actual se efectuará de igual forma, sobre los mismos documentos y en idénticos plazos que se han venido realizando hasta el momento, de acuerdo con la normativa anterior vigente en lo que no se oponga a lo establecido en la Ley 39/1979, si bien con objeto de aclarar dudas surgidas y erróneas interpretaciones, se precisan las puntualizaciones siguientes:

a) Bebidas derivadas de alcoholes naturales: En la liquidación de las cuotas correspondientes a esta clase de bebidas alcohólicas por el epígrafe cuarto se tendrá en cuenta que el tipo impositivo establecido de «una peseta por cada grado alcohólico centesimal de Gay-Lussac y litro de volumen» es exactamente equivalente a 100 pesetas por litro de alcohol absoluto, puesto que a este alcohol, por su propia naturaleza y en todo caso, le corresponden 100 grados centesimales de Gay-Lussac.

b) Cervezas: Para la aplicación de los epígrafes 14, 15 y 16 se tendrá en cuenta que la determinación del tanto por ciento en peso del extracto primitivo del mosto original se hará según el método Balling.

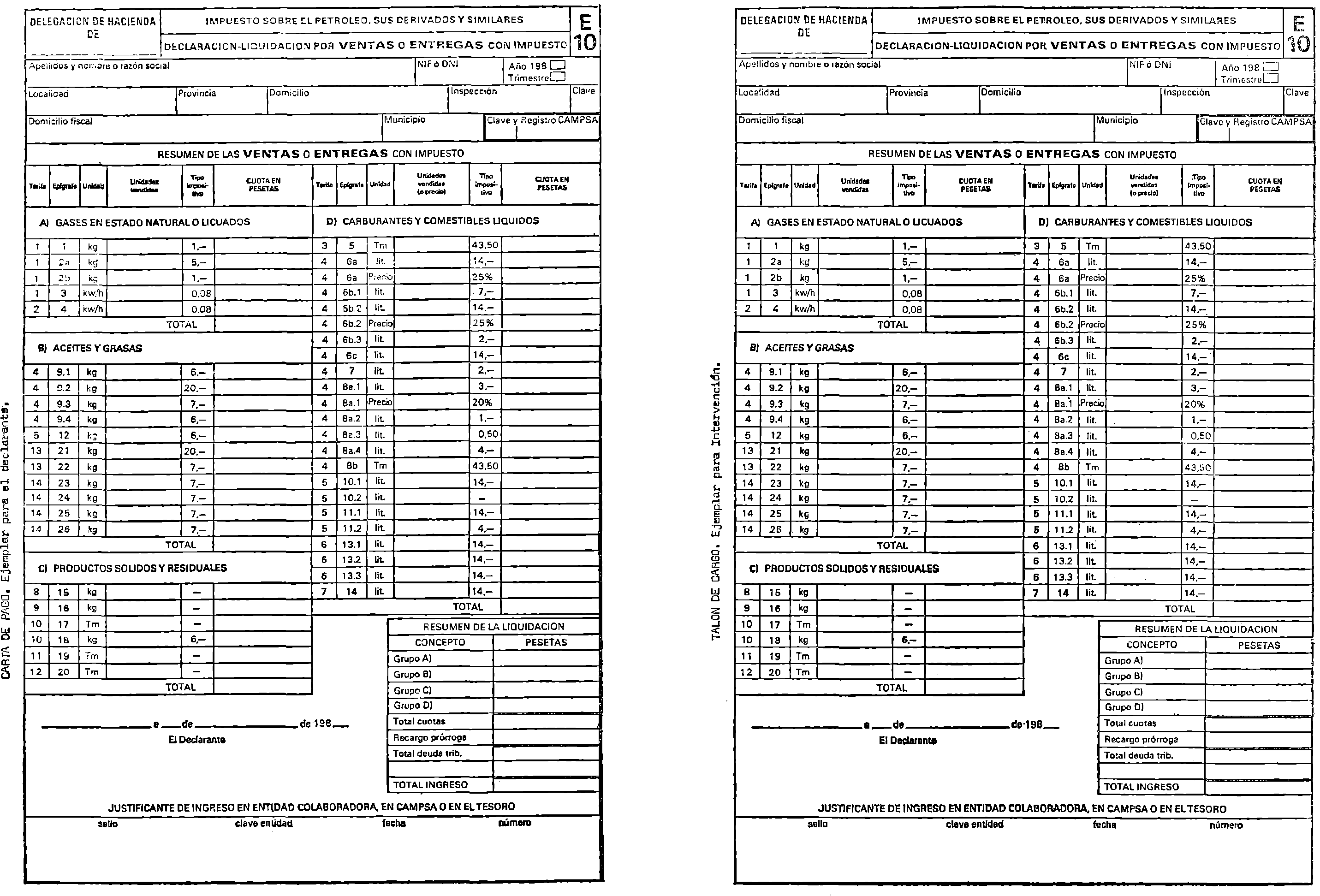

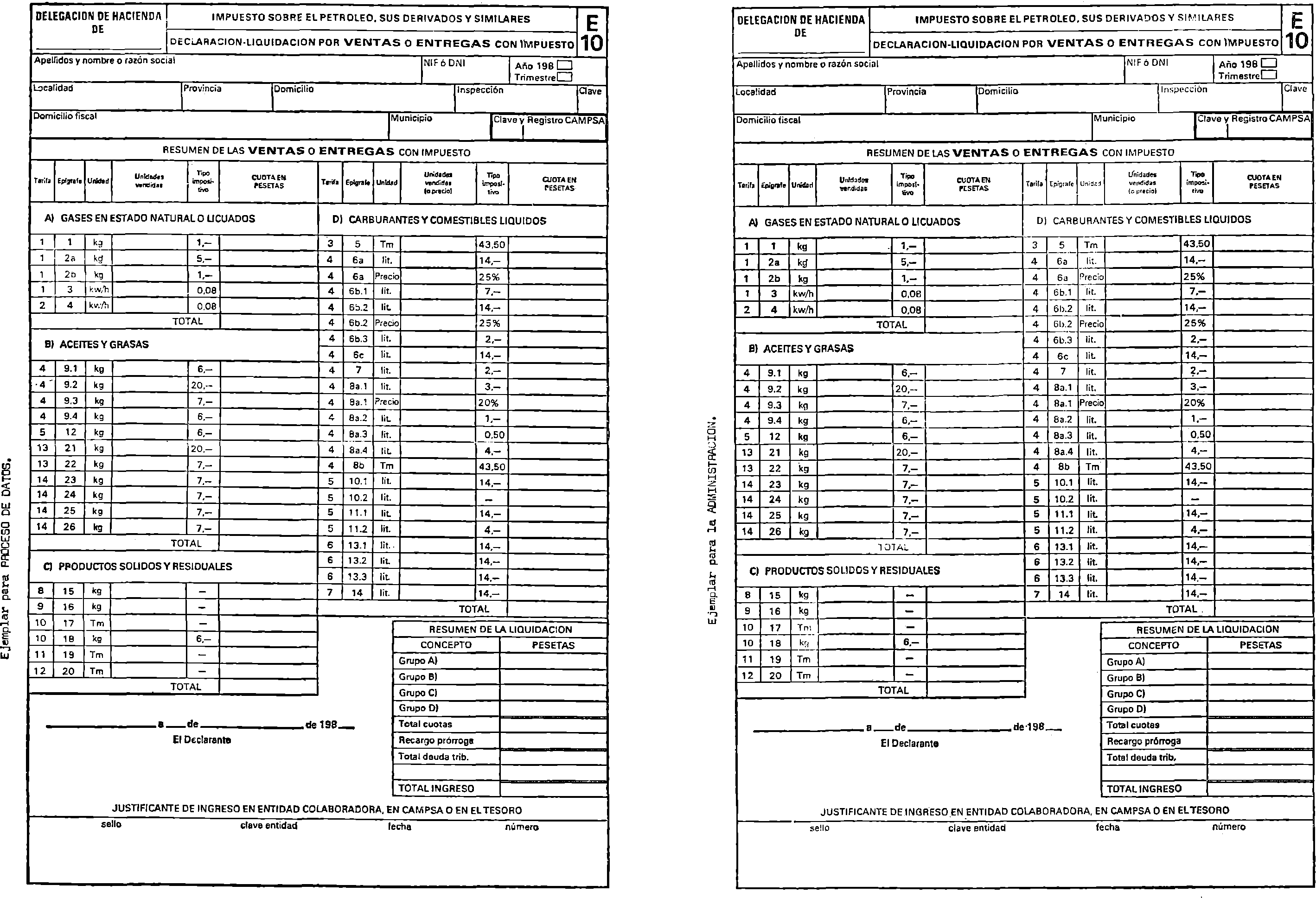

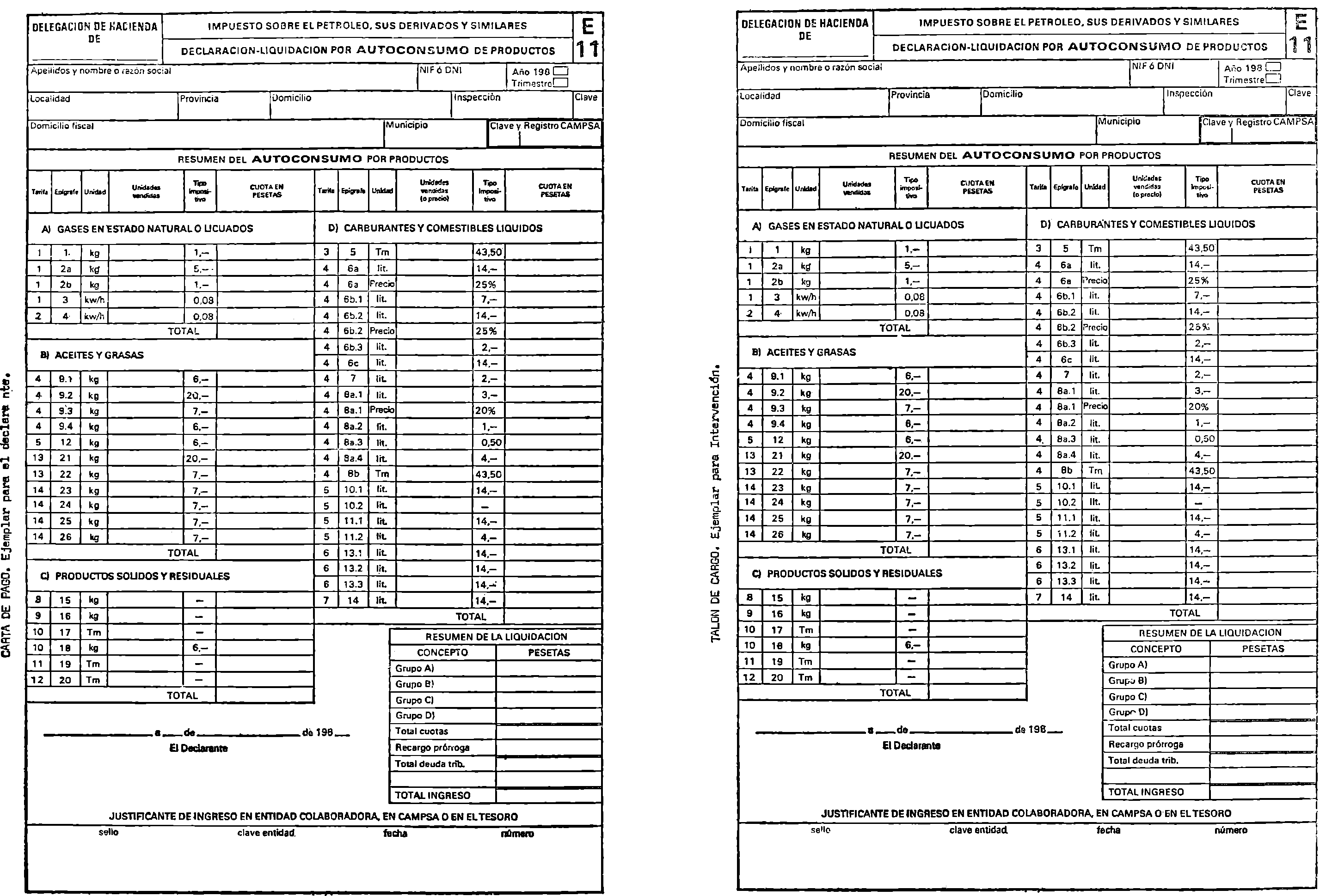

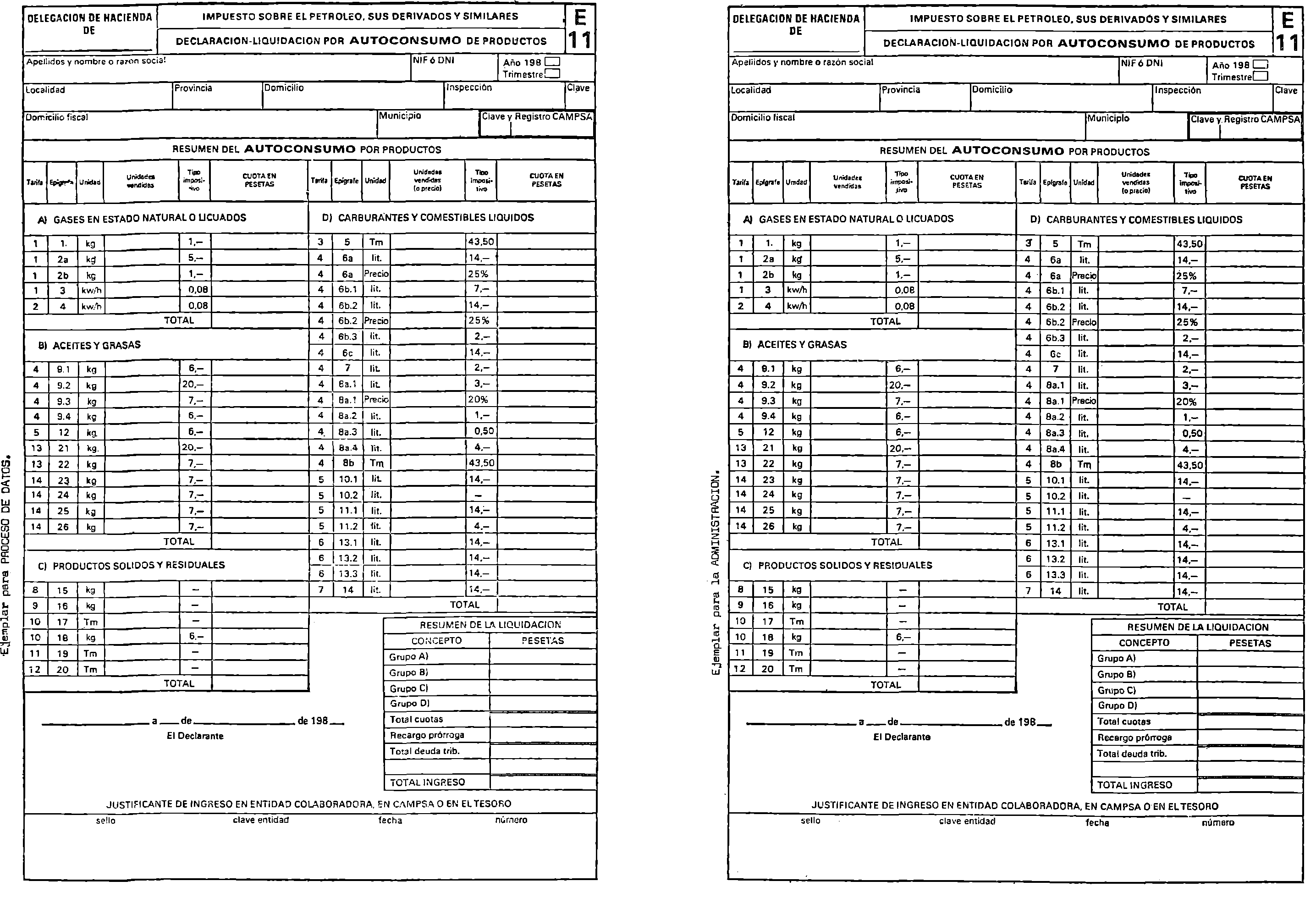

1. Los, sujetos pasivos de este Impuesto deberán formular trimestralmente, durante los meses de enero, abril, julio y octubre de cada año, declaración-liquidación para el ingreso de las cuotas del Impuesto devengadas durante el trimestre natural inmediatamente anterior al mes de su presentación utilizando los modelos E-10 y E-11, anexos a la presente Orden; el primero destinado a aclarar y liquidar las ventas o entregas que deban satisfacerlo y el E-11 para los supuestos de autoconsumo.

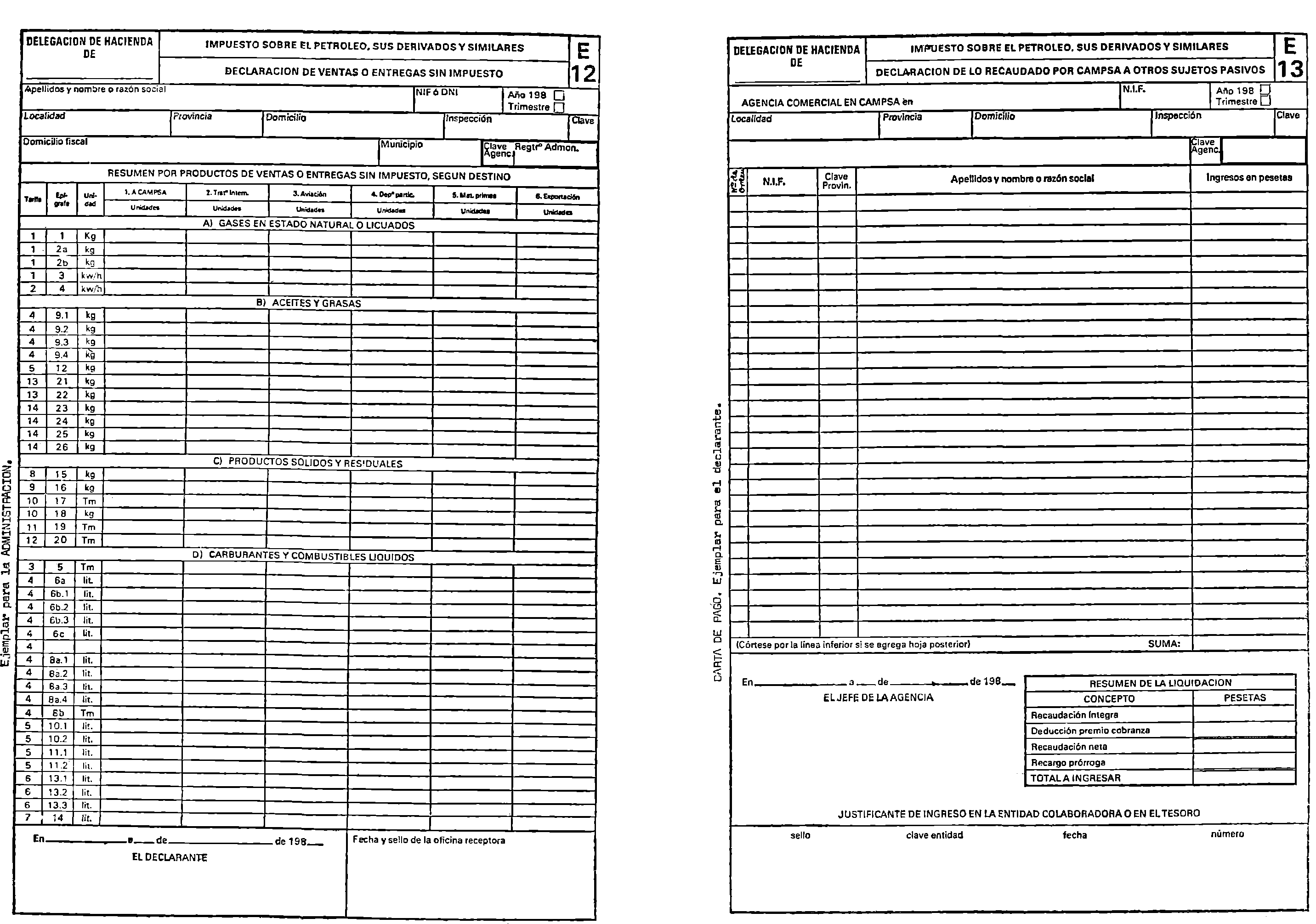

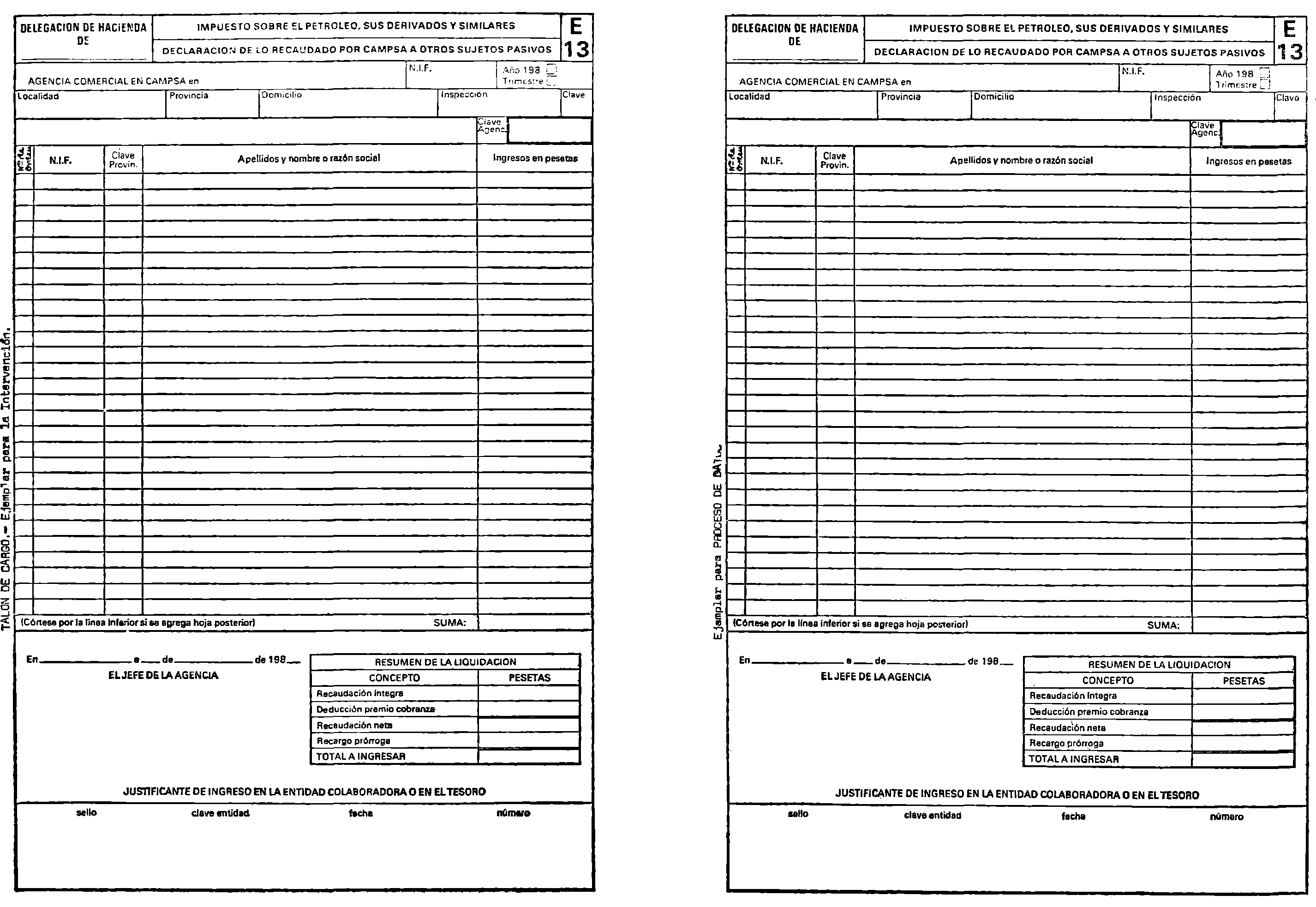

2. a) Las Agencias comerciales de la «Compañía Administradora del Monopolio de Petróleos, S. A.», en su condición de sujeto pasivo del Impuesto, deberán presentar las citadas declaraciones-liquidaciones en la Delegación de Hacienda correspondiente o en alguna entidad colaboradora de recaudación de tributos del territorio que comprenda dicha Delegación.

b) Los demás sujetos pasivos, o sea cuando esta condición recaiga en cualquier persona natural o jurídica distinta de CAMPSA, deberán presentar los modelos de Impresos citados en el número 1 anterior, en la Agencia comercial de dicha Compañía Administradora que les corresponda, la cual deberá numerarlas correlativamente por períodos anuales y registrarlas, indicando nombre o razón social de sujeto pasivo, su número de identificación fiscal y el importe de la cuota total del Impuesto.

Los ejemplares de esta declaración correspondientes a la Administración y a Proceso de Datos serán retenidos por la citada Agencia para su remisión a la Inspección-Administración de Aduanas e Impuestos Especiales que corresponda en unión de una copia o fotocopia del impreso E-13 a que se refiere el párrafo siguiente.

Las Agencias comerciales de CAMPSA deberán presentar en la Delegación de Hacienda correspondiente una declaración de ingreso utilizando el modelo de impresos E-13, anexo a la presente Orden para ingresar en el Tesoro las cuotas de impuesto recaudadas, según lo establecido en los párrafos anteriores del presente apartado b), dentro de los veinticinco primeros días de los meses de febrero, mayo, agosto y noviembre de cada año.

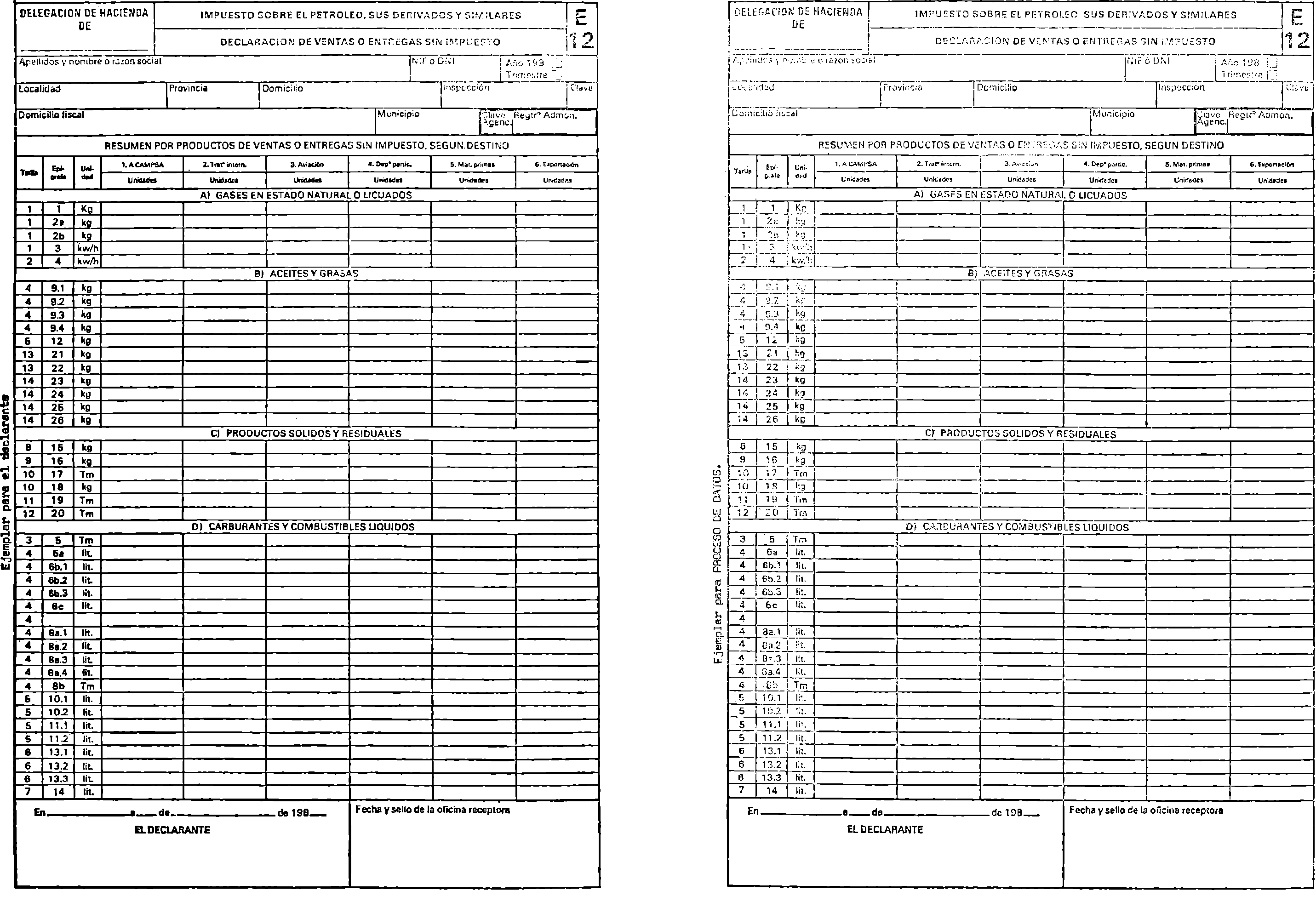

3. Con independencia de las declaraciones para el ingreso del Impuesto a que se refieren los números 1 y 2 anteriores, todos los sujetos pasivos deberán presentar dentro de los mismos plazos en la Administración de Aduanas e Impuestos Especiales que corresponda, o en el Servicio que en su defecto se determine por el Delegado de Hacienda, otra declaración por triplicado, según modelo de impreso E-12, anexo a la presente Orden, comprensiva de los productos vendidos o entregados que no deban satisfacer el Impuesto, agrupados por epígrafes y según las distintas exenciones a aplicar.

4. Los sujetos pasivos del Impuesto deberán presentar las declaraciones a que se refieren los números anteriores del presente apartado segundo, aunque sean negativas.

5. La Compañía Administradora del Monopolio de Petróleos deducirá en las declaraciones de ingreso E-13 que formalice el premio de cobranza autorizado como remuneración por la gestión recaudadora realizada para el Estado por el concepto de Impuesto Especial sobre el Petróleo, sus Derivados y Similares, respecto de los sujetos pasivos distintos de ella.

Este premio de cobranza no será aplicable a las declaraciones-liquidaciones E-10 y E-11 que presente, correspondientes a las operaciones sujetas en que dicha Compañía sea sujeto pasivo.

6. Cuando un mismo sujeto pasivo posea varios establecimientos situados todos en la demarcación territorial de una sola Delegación de Hacienda o Agencia comercial de CAMPSA deberá presentar una declaración-liquidación por cada establecimiento.

En el caso de que el contribuyente posea establecimientos en demarcaciones territoriales correspondientes a distintas Delegaciones de Hacienda o Agencias comerciales de CAMPSA, presentará cada declaración liquidación en aquella cuya demarcación se encuentre ubicado el establecimiento.

7. Los sujetos pasivos del Impuesto deberán realizar el pago de la deuda tributaria previa o simultáneamente con el curso o entrega de la declaración-liquidación por alguno de los medios de pago establecidos en el vigente Reglamento General de Recaudación, en lo que sea de aplicación.

Cuando el ingreso se realice como consecuencia de las normas del número 2, b) anterior, en la Agencia comercial de CAMPSA, por medio de transferencia bancaria o Caja de Ahorros, deberá unirse al ejemplar de la declaración-liquidación destinado a dicha Agencia –talón de cargo– resguardo o justificante de la transferencia efectuada.

Este Impuesto se liquidará e ingresará en el Tesoro, en la misma forma y los mismos plazos en que se ha venido haciendo, toda vez que su normativa legal no ha sufrido modificación alguna.

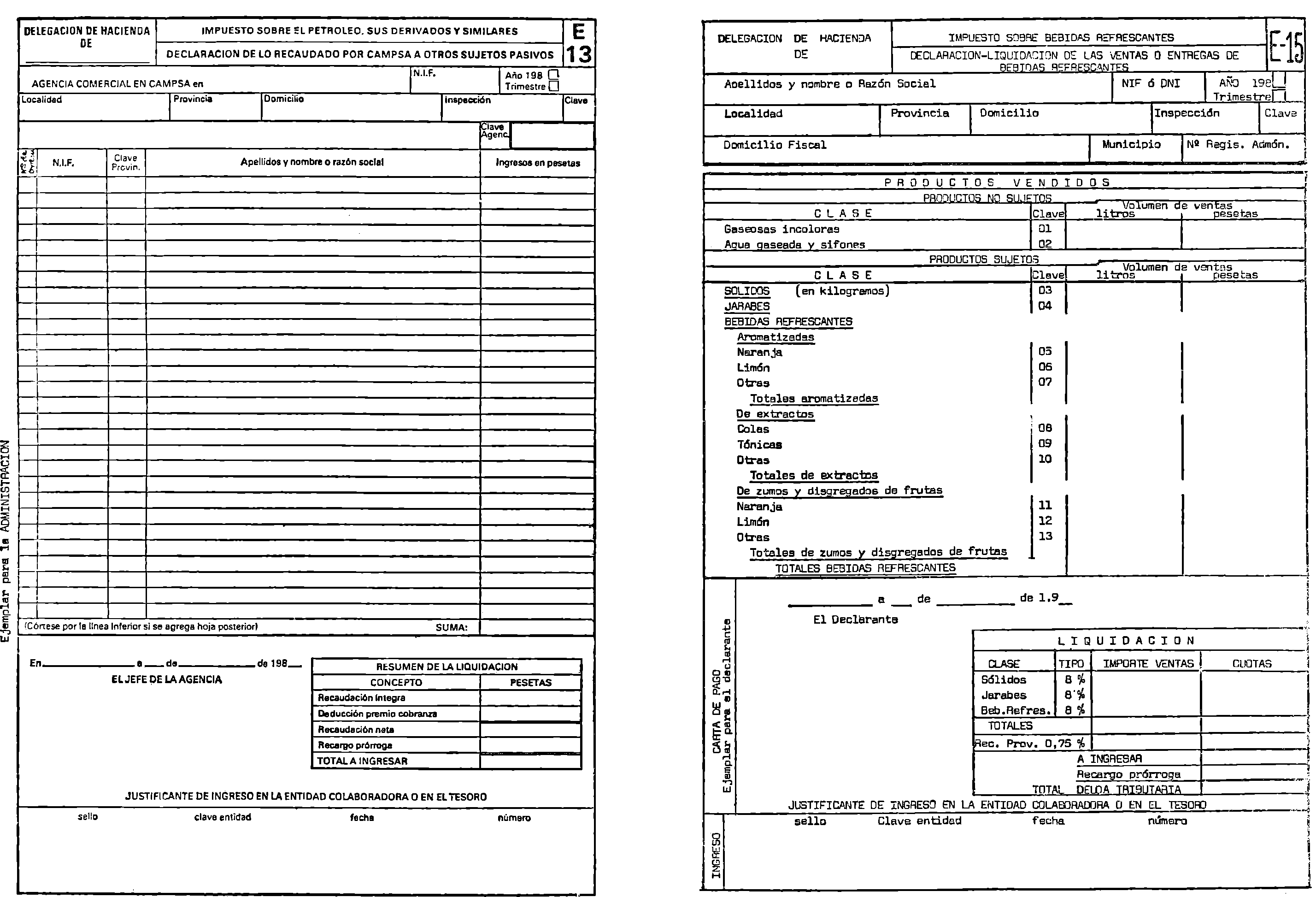

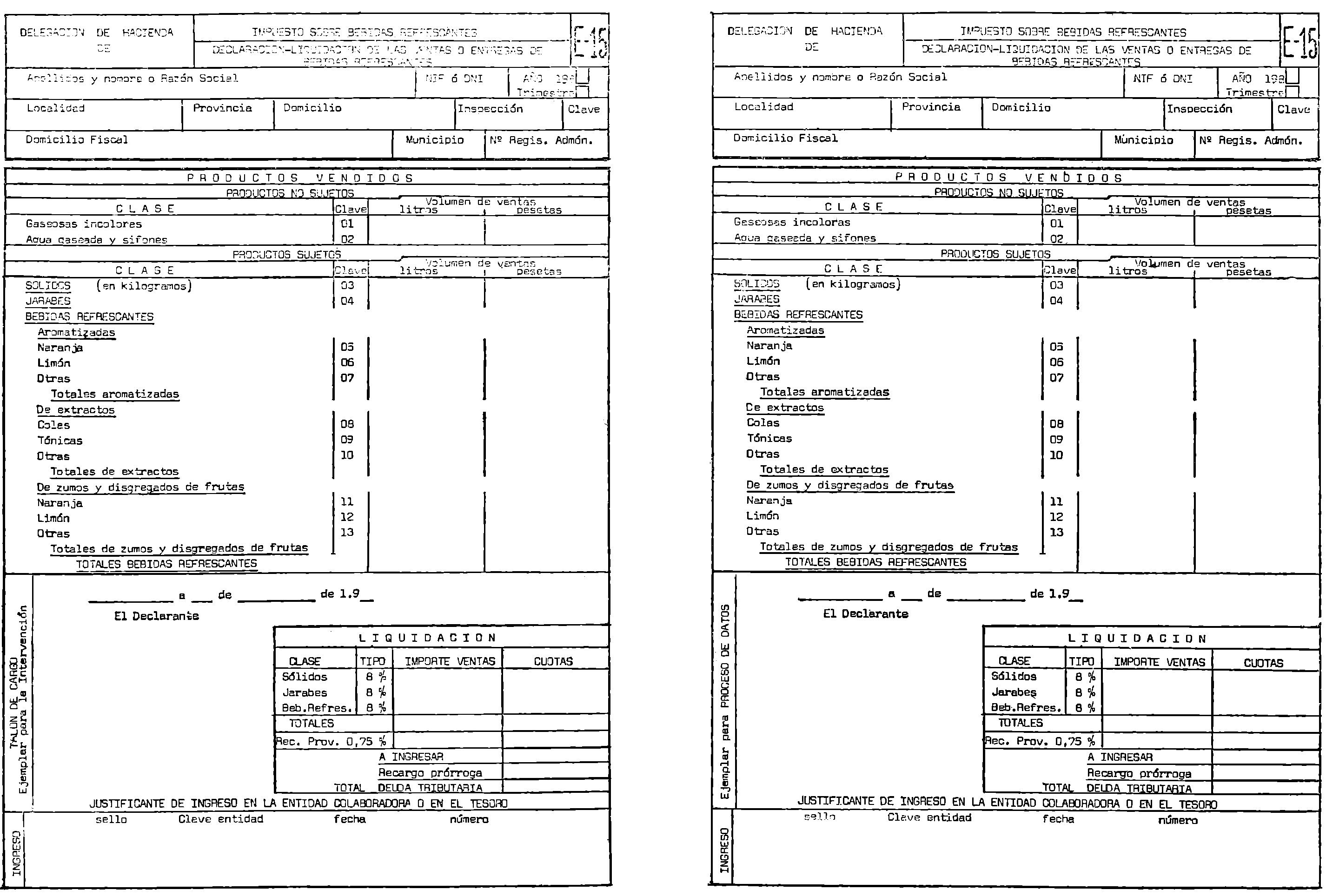

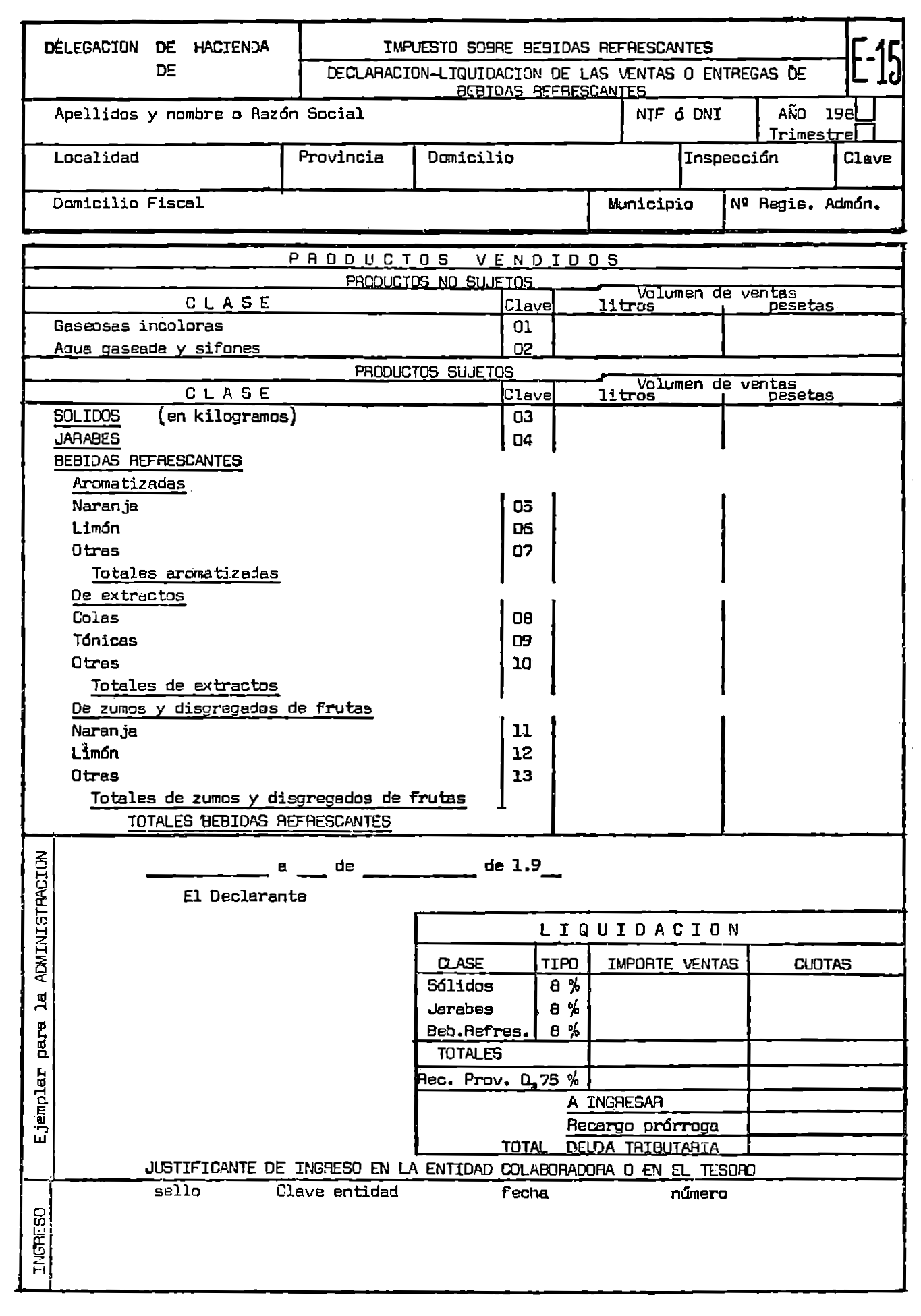

Mientras no se publique el Reglamento de la Ley 39/1979, de los Impuestos Especiales, la liquidación del Impuesto y su correspondiente ingreso se efectuará en los plazos establecidos en la normativa anterior, si bien se declarará la base y se aplicará el tipo impositivo, que la citada Ley establece con vigencia desde el día 1 de enero del año actual, utilizando al efecto el modelo E-15, que se une a la presente Orden.

No obstante la consideración del Impuesto Especial que a este Impuesto le confiere la vigente Ley 39/1979, de 30 de noviembre, como quiera que su normativa no ha sufrido modificación, seguirá rigiéndose por los mismos preceptos, por lo que las liquidaciones e ingresos en el Tesoro deberán realizarse en la misma forma que hasta el presente.

La presente Orden entrará en vigor el día 31 del actual mes de marzo.

Lo que se comunica a V. I. para su conocimiento y efectos.

Madrid, 21 de marzo de 1980.

GARCIA AÑOVEROS

Ilmo. Sr. Director general de Aduanas e Impuestos Especiales.

Agencia Estatal Boletín Oficial del Estado

Avda. de Manoteras, 54 - 28050 Madrid