El artículo 35 de la Ley 6/2000, de 13 de diciembre, por la que se aprueban medidas fiscales urgentes de estímulo al ahorro familiar y a la pequeña y mediana empresa («Boletín Oficial del Estado» del 14), ha dado nueva redacción al artículo 83.1 de la Ley 40/1998, de 9 de diciembre, del Impuesto sobre la Renta de las Personas Físicas y otras Normas Tributarias («Boletín Oficial del Estado» del 10). Conforme a la nueva redacción, las retenciones e ingresos a cuenta sobre los rendimientos del trabajo derivados de relaciones laborales o estatutarias y de pensiones y haberes pasivos, se fijarán reglamentariamente tomando como referencia el importe que resultaría de aplicar las tarifas a la base de retención o ingreso a cuenta. Para determinar el porcentaje de retención o ingreso a cuenta se podrán tener en consideración las circunstancias personales y familiares, y, en su caso, las rentas del cónyuge y las reducciones y deducciones, así como las retribuciones variables previsibles, en los términos que reglamentariamente se establezcan. A estos efectos, se presumirán retribuciones variables como mínimo las obtenidas en el año anterior, salvo que concurran circunstancias que permitan acreditar de manera objetiva un importe inferior.

Completan la regulación legal de esta materia los artículos 36 y 37 de la citada Ley 6/2000, de 13 de diciembre, que establecen los límites cuantitativos excluyentes de la obligación de practicar retenciones e ingresos a cuenta sobre este tipo de rendimientos en función de la situación del contribuyente y del número de hijos y otros descendientes que den derecho a éste al mínimo familiar previsto en el artículo 40.3 de la Ley del Impuesto.

El desarrollo reglamentario de los preceptos legales comentados se contiene en los artículos 75 a 82 del Reglamento del Impuesto, aprobado en el artículo único del Real Decreto 214/1999, de 5 de febrero («Boletín Oficial del Estado» de 9 de febrero y de 5 de marzo), algunos de cuyos preceptos han sido recientemente modificados al objeto de incorporar al texto reglamentario lo señalado por el Tribunal Supremo en sentencia de 19 de mayo de 2000, que ha anulado o declarados ilegales diversos aspectos del procedimiento de cálculo de las retenciones e ingresos a cuenta sobre rendimientos del trabajo previsto en la redacción originaria del Reglamento del Impuesto.

En efecto, el Real Decreto 1732/2000, de 20 de octubre, por el que se modifica el Reglamento del Impuesto sobre la Renta de las Personas Físicas en materia de retenciones e ingresos a cuenta sobre los rendimientos del trabajo («Boletín Oficial del Estado» del 21) ha dado nueva redacción, en su artículo primero, a la letra d) del apartado 3 del artículo 78 del Reglamento del Impuesto con objeto de que en la determinación de la base de cálculo del tipo de retención se tenga en cuenta el mínimo familiar por ascendientes. Al mismo tiempo, en este precepto se establece el cómputo en su totalidad de los descendientes, cuando el contribuyente tenga derecho, de forma exclusiva, a la aplicación íntegra del mínimo familiar por este concepto.

Por su parte, el artículo segundo del citado Real Decreto da nueva redacción al número 5 y añade un nuevo numero 9 al artículo 81.2 del Reglamento del Impuesto para incluir dos nuevos supuestos de regularización del tipo de retención: la variación de determinadas circunstancias de los descendientes y la variación en el número o las circunstancias de los ascendientes que se deben tener en cuenta para la determinación de la base de cálculo del tipo de retención.

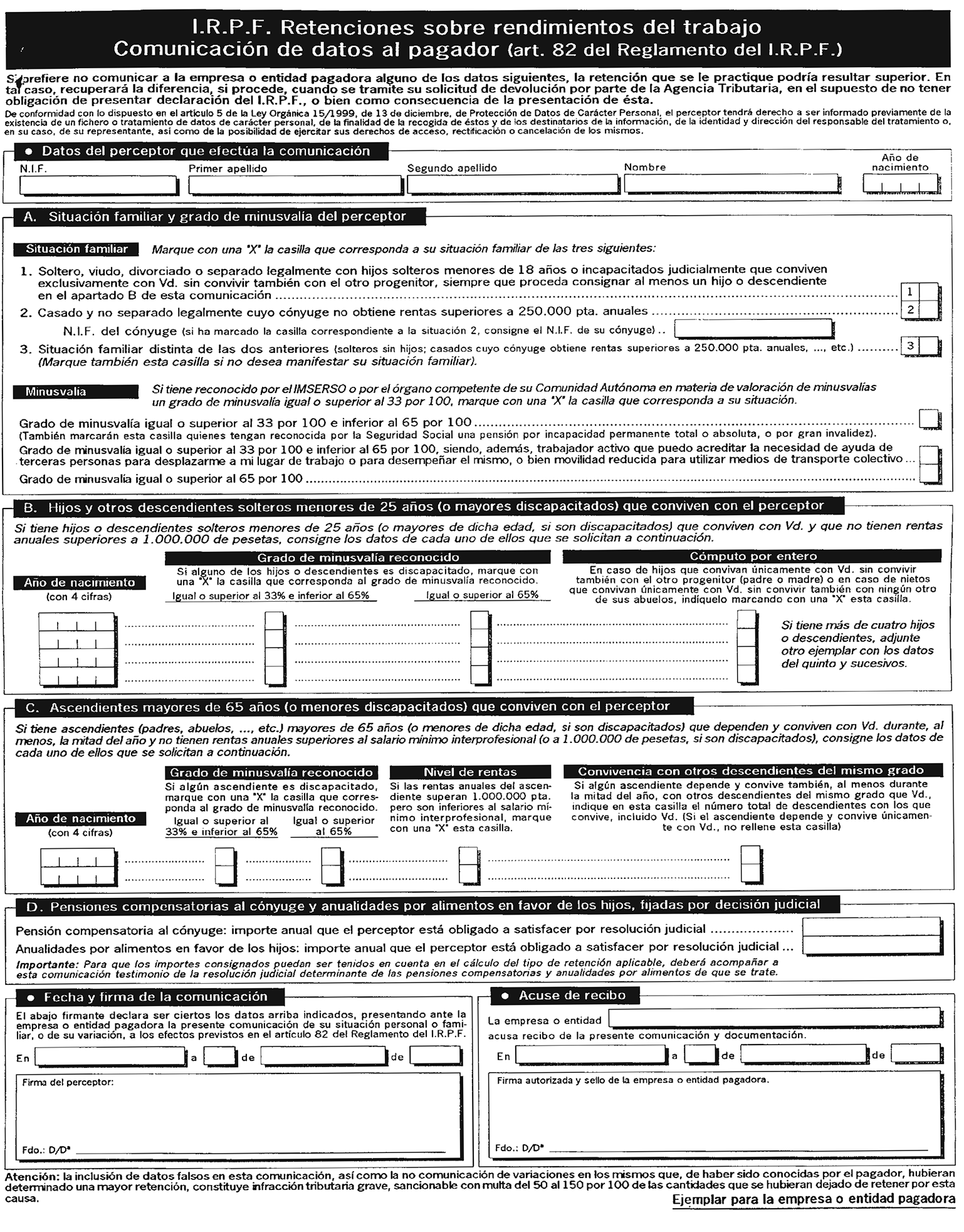

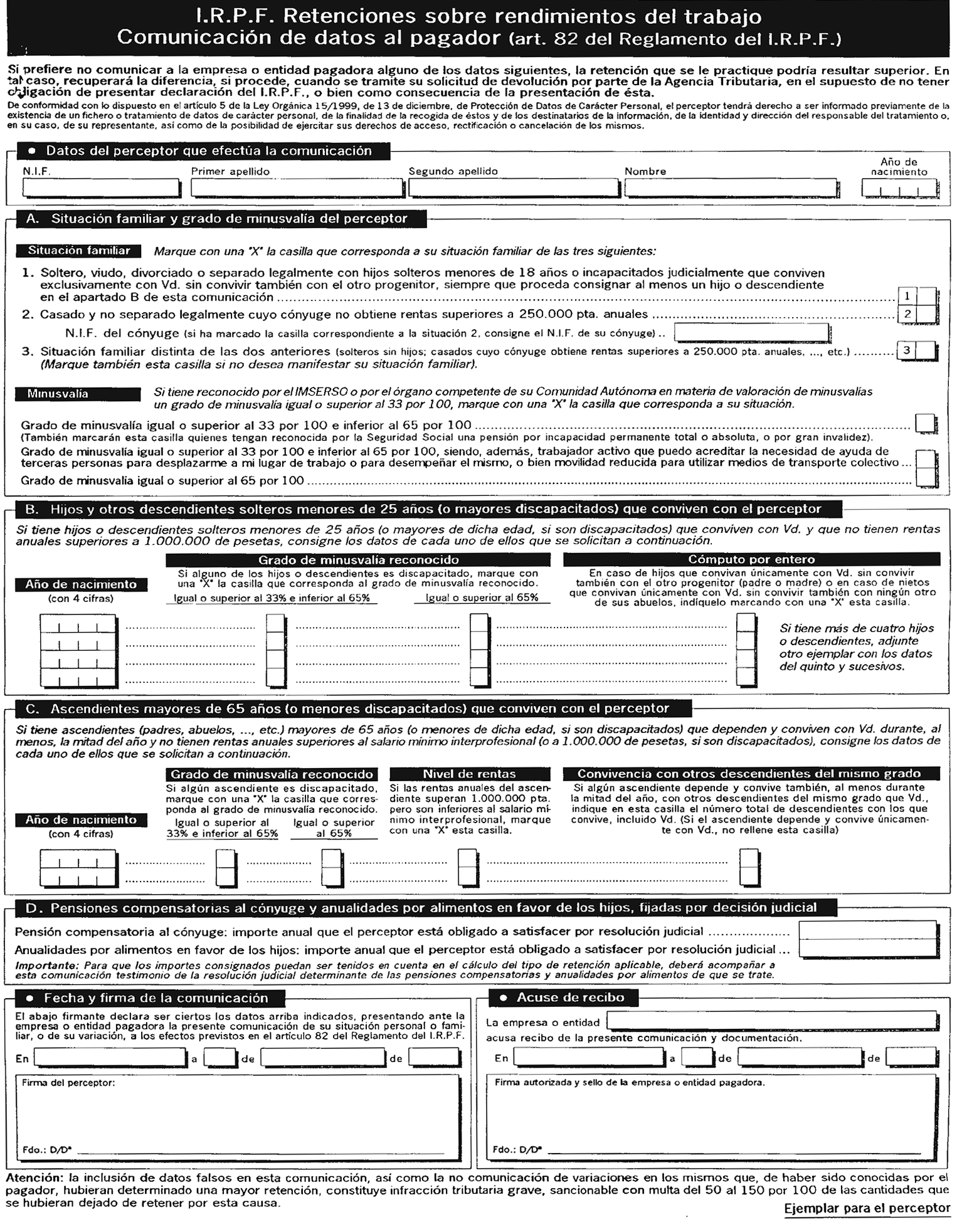

Debe, pues, procederse, en uso de la habilitación conferida en el párrafo segundo del apartado 1 del artículo 82 del Reglamento del Impuesto, a aprobar el nuevo modelo de comunicación de datos que sustituya al aprobado por Resolución de este Departamento de 28 de diciembre de 1998 («Boletín Oficial del Estado» del 30) en el que figuren las modificaciones normativas anteriormente comentadas; modelo a cuyo contenido deberán ajustarse las comunicaciones al pagador de la situación personal y familiar del contribuyente que influya en el importe excepcionado de retener, en la determinación del tipo de retención o en las regularizaciones de éste.

Por todo ello, considerando el derecho general de los contribuyentes a ser informados y asistidos por la Administración tributaria en el cumplimiento de sus obligaciones tributarias acerca del contenido y alcance de las mismas, que se contiene en la letra a) del artículo tercero de la Ley 1/1998, de 26 de febrero, de Derechos y Garantías de los Contribuyentes, y haciendo uso de la habilitación conferida por el párrafo segundo del apartado 1 del artículo 82 del Reglamento del Impuesto, este Departamento de Gestión Tributaria ha resuelto lo siguiente:

Se aprueba el modelo de comunicación de datos al pagador, que figura en el anexo de la presente Resolución, que consta de dos ejemplares, un ejemplar para la empresa o entidad pagadora y otro para el perceptor. El ejemplar para el perceptor podrá sustituirse por una copia o recibo del ejemplar entregado al pagador en el que éste cumplimente los datos relativos a su identidad, lugar y fecha de presentación, firma y sello de la empresa o entidad.

Serán válidos también, aquellos formularios que, ajustados al contenido del modelo que aprueba la presente Resolución, respondan a un formato diferente.

El modelo aprobado en la presente Resolución o, en su caso, los formularios que se ajusten a su contenido, serán utilizados por los perceptores de rentas de trabajo para comunicar al pagador los datos correspondientes a su situación personal y familiar que influyan en el importe excepcionado de retener, en la determinación del tipo de retención o en las regularizaciones de éste.

La comunicación deberá efectuarse, de acuerdo con lo dispuesto en el artículo 82.3 del Reglamento del Impuesto, con anterioridad al día primero de cada año natural o al inicio de la relación por la cual se perciban los haberes, considerando la situación personal y familiar que previsiblemente vaya a existir en estas dos últimas fechas, sin perjuicio de que, de no subsistir aquella situación en las fechas señaladas, se proceda a comunicar su variación al pagador.

No será preciso reiterar en cada ejercicio la comunicación de datos al pagador, en tanto no varíen las circunstancias personales y familiares del contribuyente.

La comunicación de los datos relativos a los hijos y otros descendientes, se referirá a aquellos que cumplan los requisitos y límites exigidos en las letras b) o c) del número 1.º del apartado 3 del artículo 40 de la Ley del Impuesto sobre la Renta de las Personas Físicas y en el artículo 48.1 del Reglamento del citado Impuesto. A estos efectos, se asimilarán a los descendientes aquellas personas vinculadas al contribuyente por razón de tutela y acogimiento, en los términos previstos en la legislación civil aplicable.

Cuando los contribuyentes tengan distinto grado de parentesco con el descendiente, la inclusión del descendiente en la comunicación corresponderá a los de grado más cercano, salvo que éstos no tengan rentas superiores a 1.000.000 de pesetas, incluidas las exentas, en cuyo caso corresponderá a los del siguiente grado.

De acuerdo con lo dispuesto en el número 2.º de la letra d) del apartado 3 del artículo 78 del Reglamento del Impuesto, los descendientes se computarán por mitad, excepto cuando el contribuyente tenga derecho, de forma exclusiva, a la aplicación de la totalidad del mínimo familiar por este concepto.

La comunicación de los datos relativos a los ascendientes se referirá a aquellos que cumplan los requisitos y límites exigidos en las letras a) o c) del número 1.º del apartado 3 del artículo 40 de la Ley del Impuesto sobre la Renta de las Personas Físicas y en el artículo 48.2 del Reglamento del citado Impuesto.

Cuando los contribuyentes tengan distinto grado de parentesco con el ascendiente, la inclusión del ascendiente en la comunicación corresponderá a los de grado más cercano, salvo que éstos no tengan rentas superiores a 1.000.000 de pesetas, incluidas las exentas, en cuyo caso corresponderá a los del siguiente grado.

Cuando dos o más contribuyentes tengan derecho a la aplicación del mínimo familiar por ascendientes, su importe se prorrateará entre ellos por partes iguales, de acuerdo con lo dispuesto en el número 3.º del apartado 3 del artículo 40 de la Ley del Impuesto. A tal efecto, en la comunicación deberá indicarse, en su caso, el número total de descendientes del mismo grado con los que el ascendiente dependa y conviva durante, al menos, la mitad del período impositivo.

De acuerdo con lo dispuesto en el artículo 67 del Reglamento del Impuesto, tienen la consideración de minusválidos a efectos del Impuesto sobre la Renta de las Personas Físicas aquellos contribuyentes con un grado de minusvalía igual o superior al 33 por 100.

El grado de minusvalía deberá poder acreditarse, en su caso, ante la Administración tributaria, mediante certificado o resolución expedido por el Instituto de Migraciones y Servicios Sociales o por el órgano competente de las Comunidades Autónomas. No obstante, se considerará afecto de una minusvalía igual o superior al 33 por 100 los pensionistas de la Seguridad Social que tengan reconocida una pensión de incapacidad permanente en el grado de incapacidad permanente total, absoluta o gran invalidez.

Los trabajadores activos discapacitados con un grado de minusvalía igual o superior al 33 por 100 e inferior al 65 por 100 que necesiten ayuda de terceras personas para desplazarse a su lugar de trabajo o para desempeñar el mismo, o bien movilidad reducida para utilizar medios de transportes colectivos, deberán poder acreditar dicha circunstancia, en su caso, ante la Administración tributaria, mediante certificado o resolución del Instituto de Migraciones y Servicios Sociales o el órgano competente de las Comunidades Autónomas en materia de valoración de minusvalías, basándose en el dictamen emitido por los Equipos de Valoración y Orientación dependientes de las mismas.

Las disposiciones específicas previstas a favor de personas discapacitadas con grado de minusvalía igual o superior al 65 por 100 serán de aplicación a los minusválidos cuya incapacidad se declare judicialmente, aunque no alcance dicho grado, en virtud de lo establecido en la disposición adicional duodécima de la Ley 55/1999, de 29 de diciembre, de Medidas Fiscales, Administrativas y del Orden Social («Boletín Oficial del Estado» del 30).

El modelo que aprueba la presente Resolución se utilizará también por los perceptores de rentas del trabajo para comunicar a su pagador las variaciones en su situación personal y familiar en los siguientes casos a que se refiere el artículo 81.2 del Reglamento del Impuesto:

a) Si en el curso del año natural se produjera un aumento en el número de descendientes, o una variación en sus circunstancias, sobreviniere la condición de minusválido o aumentara el grado de minusvalía en el perceptor de rentas de trabajo o en sus descendientes, siempre que, de acuerdo con el artículo 40 de la Ley del Impuesto sobre la Renta de las Personas Físicas, dichas circunstancias determinasen un incremento en el mínimo personal o familiar.

b) Cuando por resolución judicial el perceptor de rendimientos del trabajo quedase obligado a satisfacer una pensión compensatoria a su cónyuge, o anualidades por alimentos a favor de los hijos, siempre que el importe de estas últimas sea inferior a la base para calcular el tipo de retención.

c) Si en el curso del año natural, el cónyuge del contribuyente obtuviese rentas anuales superiores a 250.000 pesetas, incluidas las exentas.

d) Si en el curso del año natural se produjera una variación en el número o las circunstancias de los ascendientes, siempre que se produjera una variación en el importe del mínimo familiar, de acuerdo con el artículo 40 de la Ley del Impuesto.

Cuando en el curso del año natural el contribuyente cambiara su residencia habitual de Ceuta o Melilla, Navarra o los Territorios Históricos del País Vasco, al resto del territorio español o del resto del territorio español a las ciudades de Ceuta o Melilla, dichas circunstancias se comunicarán al pagador mediante escrito no ajustado al modelo que se aprueba en la presente Resolución.

De acuerdo con lo dispuesto en el apartado 4 del artículo 81 del Reglamento del Impuesto, los nuevos tipos de retención se aplicarán a partir del momento en que el perceptor de los rendimientos del trabajo comunique al pagador las citadas variaciones, siempre y cuando tales comunicaciones se produzcan con, al menos, cinco días de antelación a la confección de las correspondientes nóminas, sin perjuicio de las responsabilidades en que el perceptor pudiera incurrir, cuando la falta de comunicación de dichas circunstancias determine la aplicación de un tipo inferior al que corresponda, en los términos previstos en el artículo 89 de la Ley del Impuesto.

La regularización podrá realizarse, a opción del pagador, a partir del día 1 de los meses de abril, julio y octubre, respecto de las variaciones que, respectivamente, se hayan producido en los trimestres inmediatamente anteriores a estas fechas.

De acuerdo con lo dispuesto en el apartado 2 del artículo 82 del Reglamento del Impuesto, la falta de comunicación al pagador de las circunstancias personales y familiares, o de su variación, determinará que aquél aplique el tipo de retención correspondiente sin tener en cuenta dichas circunstancias, sin perjuicio de las responsabilidades en que el perceptor pudiera incurrir cuando la falta de comunicación de dichas circunstancias determine la aplicación de un tipo inferior al que corresponda, en los términos previstos en el artículo 89 de la Ley del Impuesto.

De acuerdo con lo dispuesto en la letra f) del apartado 3 del artículo 78 y en el apartado 2 del artículo 79 del Reglamento del Impuesto, los perceptores de rendimientos del trabajo que estén obligados a satisfacer por resolución judicial una pensión compensatoria a su cónyuge o anualidades por alimentos a favor de los hijos y que haya hecho constar dichas circunstancias en la comunicación, deberán acompañar a ésta el testimonio literal de la resolución judicial determinante de la pensión o de la anualidad. También será válido, a estos efectos, el testimonio parcial de la resolución judicial en el que conste el importe de la anualidad por alimentos a favor de los hijos o la pensión compensatoria a su cónyuge que el contribuyente esté obligado a satisfacer.

El pagador deberá conservar a disposición de la Administración Tributaria los documentos aportados por el contribuyente, quedando obligado asimismo a conservar la comunicación debidamente firmada.

De conformidad con lo dispuesto en el apartado 3 del artículo 89 de la Ley del Impuesto constituye infracción grave dejar de comunicar al pagador de rendimientos sometidos a retención o ingreso a cuenta datos falsos, incorrectos o inexactos determinantes de retenciones o ingresos a cuenta inferiores a los procedentes. Esta infracción se sancionará con multa pecuniaria proporcional del 50 al 150 por 100 de la diferencia entre la retención o ingreso a cuenta procedente y la efectivamente practicada como consecuencia de la aplicación de dichos datos y sin que la sanción pueda ser inferior a 10.000 pesetas.

De conformidad con lo dispuesto en los artículos 9, 10 y 11 de la Ley Orgánica 15/1999, de 13 de diciembre, de Protección de Datos de Carácter Personal («Boletín Oficial del Estado» del 14), los pagadores deberán adoptar las medidas de índole técnica y organizativas necesarias que garanticen la seguridad de los datos de carácter personal y eviten su alteración, pérdida, tratamiento o acceso no autorizado. Igualmente, estarán obligados al secreto profesional respecto de estos datos, y al deber de custodia de los mismos, obligaciones que subsistirán aun después de finalizar sus relaciones con el perceptor de rendimientos de trabajo. Los datos de carácter personal sólo podrán ser comunicados para el cumplimiento de fines directamente relacionados con las funciones legítimas del cedente y del cesionario con el previo consentimiento del interesado, sin perjuicio de las funciones de comprobación e inspección que corresponden a la Administración tributaria. Del mismo modo y en relación con los expresados datos, el perceptor de rentas del trabajo tendrá derecho a ser informado previamente de la existencia de un fichero o tratamiento de datos de carácter personal, de la finalidad de la recogida de éstos y de los destinatarios de la información, de la identidad y dirección del responsable del tratamiento o, en su caso, de su representante, así como de la posibilidad de ejercitar sus derechos de acceso, rectificación y cancelación de los mismos, en los términos previstos en los artículos 5, 15, y 16 de la citada Ley Orgánica 15/1999, de 13 de diciembre.

A partir del día 31 de diciembre de 2000, quedará derogada la Resolución de 28 de diciembre de 1998, del Departamento de Gestión Tributaria de la Agencia Estatal de Administración Tributaria, por la que se aprueba el modelo de comunicación de la situación personal y familiar del perceptor de rentas de trabajo, o de su variación, ante el pagador y se determina la forma en que debe efectuarse dicha comunicación.

No obstante, no será preciso reiterar los datos comunicados al pagador conforme al modelo aprobado en la citada Resolución, en aquellos supuestos en que las circunstancias personales y familiares del contribuyente no hayan experimentado variación alguna.

La presente Resolución entrará en vigor el día siguiente al de su publicación en el «Boletín Oficial del Estado» y surtirá efectos para las comunicaciones que deban efectuarse en relación con el ejercicio 2001 y sucesivos.

Madrid, 15 de diciembre de 2000.–El Director del Departamento, Alberto Monreal Lasheras.

Ilmo. Sr. Director general de la Agencia Estatal de Administración Tributaria e Ilmo. Sr. Director general de Tributos.

Agencia Estatal Boletín Oficial del Estado

Avda. de Manoteras, 54 - 28050 Madrid