El Estatuto legal del Consorcio de Compensación de Seguros, aprobado por el artículo 4 de la Ley 21/1990, de 19 de diciembre, establece, en su artículo 6.1, que esta Entidad pública empresarial tendrá por objeto, en materia de riesgos extraordinarios, indemnizar, en la forma prevista en dicho Estatuto, y en régimen de compensación, las pérdidas derivadas de acontecimientos extraordinarios. El tercer párrafo del mismo precepto establece que serán pérdidas los daños directos en las personas y en los bienes, así como, en los términos que se determinen reglamentariamente, la pérdida de beneficios consecuencia de los mismos, constituyendo esta última referencia la más importante novedad introducida por la Ley 44/2002 en el citado Estatuto.

El artículo 7 del propio Estatuto legal determina que, para el cumplimiento por el Consorcio de Compensación de Seguros de sus funciones en materia de compensación de pérdidas derivadas de acontecimientos extraordinarios, es obligatorio el recargo en su favor en las pólizas que se emitan en determinados ramos de seguro. Y en relación con tales recargos, señala en el apartado 2 de su artículo 23 («recursos económicos») que «las tarifas de recargos a favor del Consorcio de Compensación de Seguros sin regulación específica serán aprobadas por la Dirección General de Seguros y Fondos de Pensiones a propuesta del Consorcio y se publicarán en el ‟Boletín Oficial del Estado”».

Por su parte, el apartado 3 del artículo 8 de la misma disposición prevé que «en todas las pólizas incluidas en el artículo anterior figurará una cláusula de cobertura por el Consorcio de Compensación de Seguros de los riesgos extraordinarios, en la que se hará referencia expresa a la facultad para el tomador del seguro de cubrir dichos riesgos con aseguradores que reúnan las condiciones exigidas por la legislación vigente. Dicha cláusula será aprobada por la Dirección General de Seguros y Fondos de Pensiones, a propuesta del Consorcio de Compensación de Seguros, y se publicará en el ‟Boletín Oficial del Estado”».

El desarrollo reglamentario a que se refiere el tercer párrafo del apartado 1 del citado artículo 6 del Estatuto legal se ha producido por el Real Decreto 300/2004, de 20 de febrero, que aprueba el nuevo Reglamento del Seguro de Riesgos Extraordinarios, el cual reproduce, en sus artículos 12 y 13.1, las transcritas referencias legales a la aprobación por la Dirección General de Seguros y Fondos de Pensiones de la tarifa de recargos y de la cláusula a insertar en las pólizas, con la peculiaridad de que, en relación con las tarifas, añade que «deberán ser individualizadas para la cobertura de los daños directos y para la de la pérdida de beneficios». Además, su artículo 14 especifica que «las entidades aseguradoras que operen en los ramos de seguro con recargo obligatorio a favor del Consorcio de Compensación de Seguros deberán facilitar a dicha Entidad pública empresarial la información relativa a las pólizas, riesgos, garantías, coberturas, cláusulas y capitales que afecten a dichas operaciones en los modelos que al efecto apruebe la Dirección General de Seguros y Fondos de Pensiones a propuesta del Consorcio de Compensación de Seguros».

La norma reglamentaria citada, además de establecer la regulación de la nueva cobertura de la pérdida de beneficios consecuencia de acontecimientos extraordinarios, y exigir la aprobación de la correspondiente tarifa de recargos específica para la misma, introduce otras modificaciones que afectan al ámbito de cobertura de los riesgos extraordinarios que, sin requerir alteraciones de las tarifas de recargos actualmente en vigor, sí imponen su reflejo en las cláusulas de cobertura a insertar en las pólizas, así como la conveniencia de adaptar los correspondientes modelos de información estadística a remitir por las entidades, además de aprobar los modelos relativos a la nueva cobertura antes citada.

Los anteriores extremos estaban hasta la fecha regulados en la Resolución de 22 de julio de 1996, que, en atención a lo expuesto, debe ser sustituida para incorporar la tarifa de recargos para la nueva cobertura de pérdida de beneficios, para adaptar las cláusulas de cobertura −que son un resumen de las normas aplicables− tanto a dicha nueva cobertura como al resto de las modificaciones que introduce el Reglamento, y para añadir, entre los modelos de información a remitir por las entidades aseguradoras, los correspondientes a las pólizas que cubran la pérdida de beneficios, al tiempo que se adaptan los existentes.

En virtud de todo lo anterior, esta Dirección General ha resuelto lo siguiente:

1. Tarifas de recargos a favor del Consorcio de Compensación de Seguros y cláusulas de cobertura a incorporar en las pólizas de seguro ordinario.

1.1 Se aprueban las tarifas de recargos a favor del Consorcio de Compensación de Seguros para el cumplimiento de sus funciones en materia de riesgos extraordinarios que figuran en el Anexo I de la presente Resolución, correspondiendo su 1.a parte a la tarifa para la cobertura de daños directos en las personas y los bienes consecuencia de riesgos extraordinarios, y su 2.a parte a la tarifa para la cobertura de pérdida de beneficios consecuencia de riesgos extraordinarios, así como las cláusulas de cobertura a insertar en las pólizas de seguro ordinario que figuran en su Anexo II, correspondiendo el II.A a las pólizas de daños en los bienes y el II.B a las pólizas de daños en las personas.

1.2 El Consorcio de Compensación de Seguros elaborará las estadísticas de siniestralidad y expuestos al riesgo que resulten de la aplicación de las tarifas que se aprueban y con base a su estructura, con el objeto de efectuar análisis relativos a los resultados y evolución de esta cobertura. Estas estadísticas servirán de base para futuras propuestas de modificación de las mismas.

1.3 Las entidades aseguradoras no podrán efectuar deducción alguna en los ingresos que correspondan al Consorcio de Compensación de Seguros como consecuencia de la aplicación de las presentes tarifas, salvo la vigente comisión por compensación de gastos de gestión del 5 por ciento del recargo resultante.

2. Suministro de información estadística.

2.1 Las Entidades aseguradoras que operen en los ramos de seguro con recargo obligatorio a favor del Consorcio de Compensación de Seguros a que se refiere el artículo 7 de su Estatuto legal, aprobado por el artículo 4.o de la Ley 21/1990, de 19 de diciembre, en su redacción dada por la Ley 44/2002, de 22 de noviembre («Boletín Oficial del Estado» número 281, de 23 de noviembre), deberán facilitar al Consorcio de Compensación de Seguros información sobre las pólizas por ellas contratadas, mediante la cumplimentación de las fichas estadísticas cuyos modelos e instrucciones figuran en el Anexo III de esta Resolución, en la forma que se indica en los apartados siguientes:

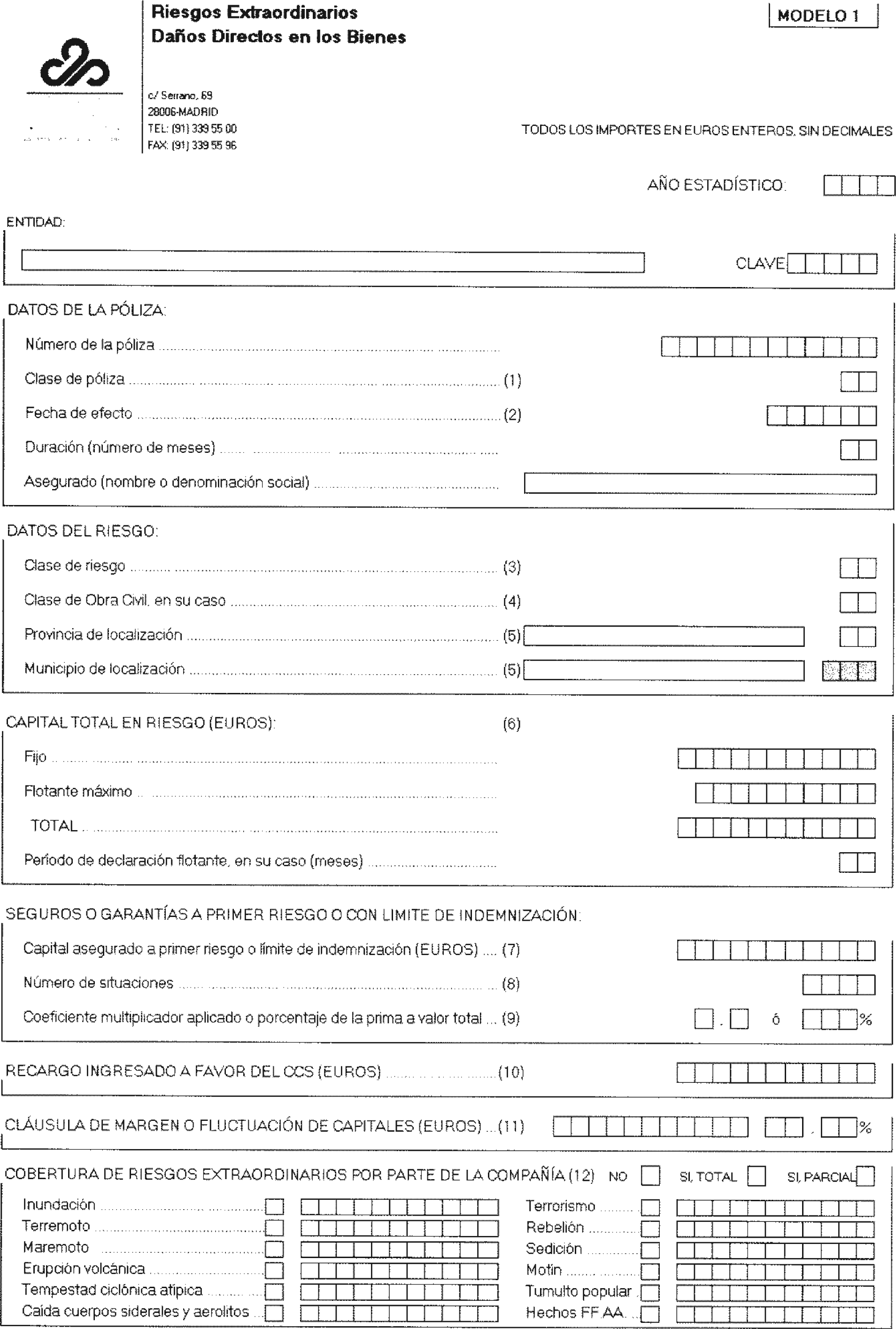

a) Las Entidades aseguradoras deberán facilitar la información referida a aquellas pólizas cuyo capital total asegurado sea igual o superior a 18.000.000 de euros, así como a todas las que amparen obras civiles, cumplimentando para cada una de dichas pólizas la ficha que figura como modelo 1 del Anexo III de esta Resolución. Esta información deberá referirse de forma individualizada a cada una de las pólizas indicadas en vigor al 31 de diciembre de cada año, cuya duración sea anual o superior al año, así como a las pólizas temporales emitidas o renovadas durante el año de referencia.

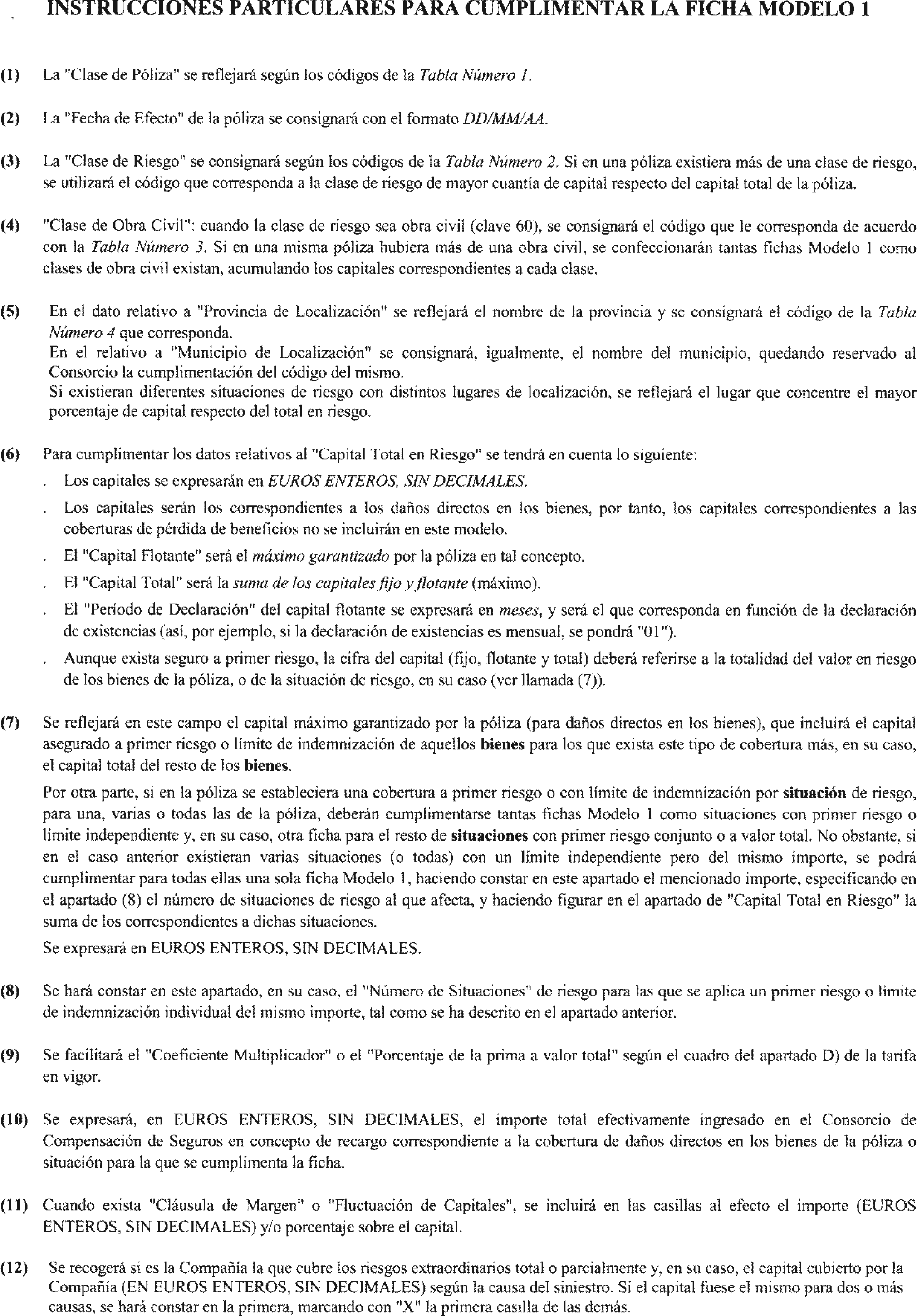

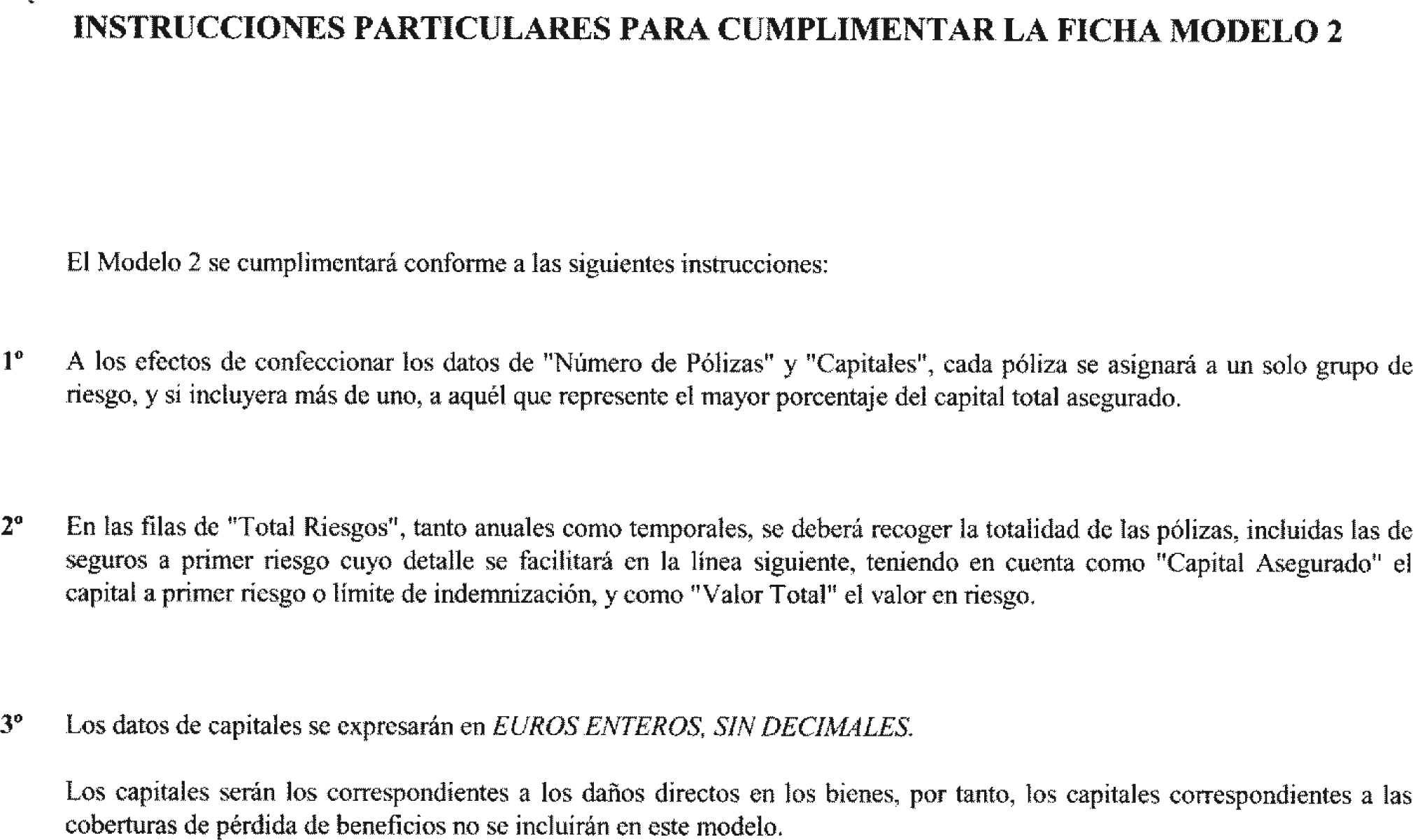

b) Las Entidades aseguradoras deberán facilitar la información agregada a que se refiere la ficha que figura como modelo 2 del mencionado Anexo III, relativo a las pólizas en vigor al día 31 de diciembre de cada año que aseguren todo tipo de bienes a excepción de los vehículos automóviles y las obras civiles.

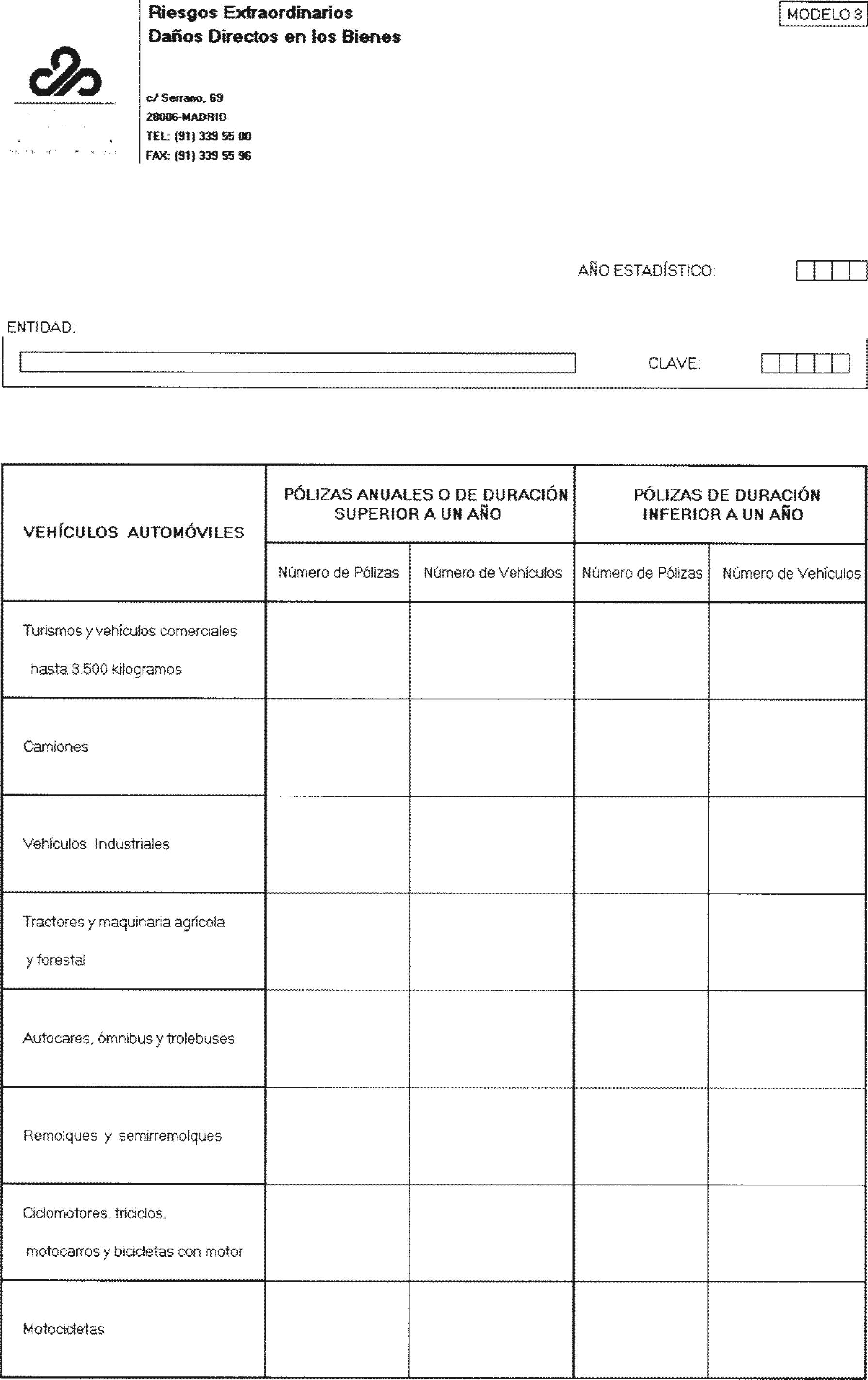

c) Las Entidades aseguradoras deberán facilitar la información agregada de las pólizas que amparen daños en vehículos automóviles vigentes al 31 de diciembre de cada año, cuya duración sea anual o por períodos superiores al año, así como la información correspondiente a las pólizas temporales abiertas o renovadas durante el año de referencia, mediante la cumplimentación de la ficha que figura como modelo 3 del Anexo III.

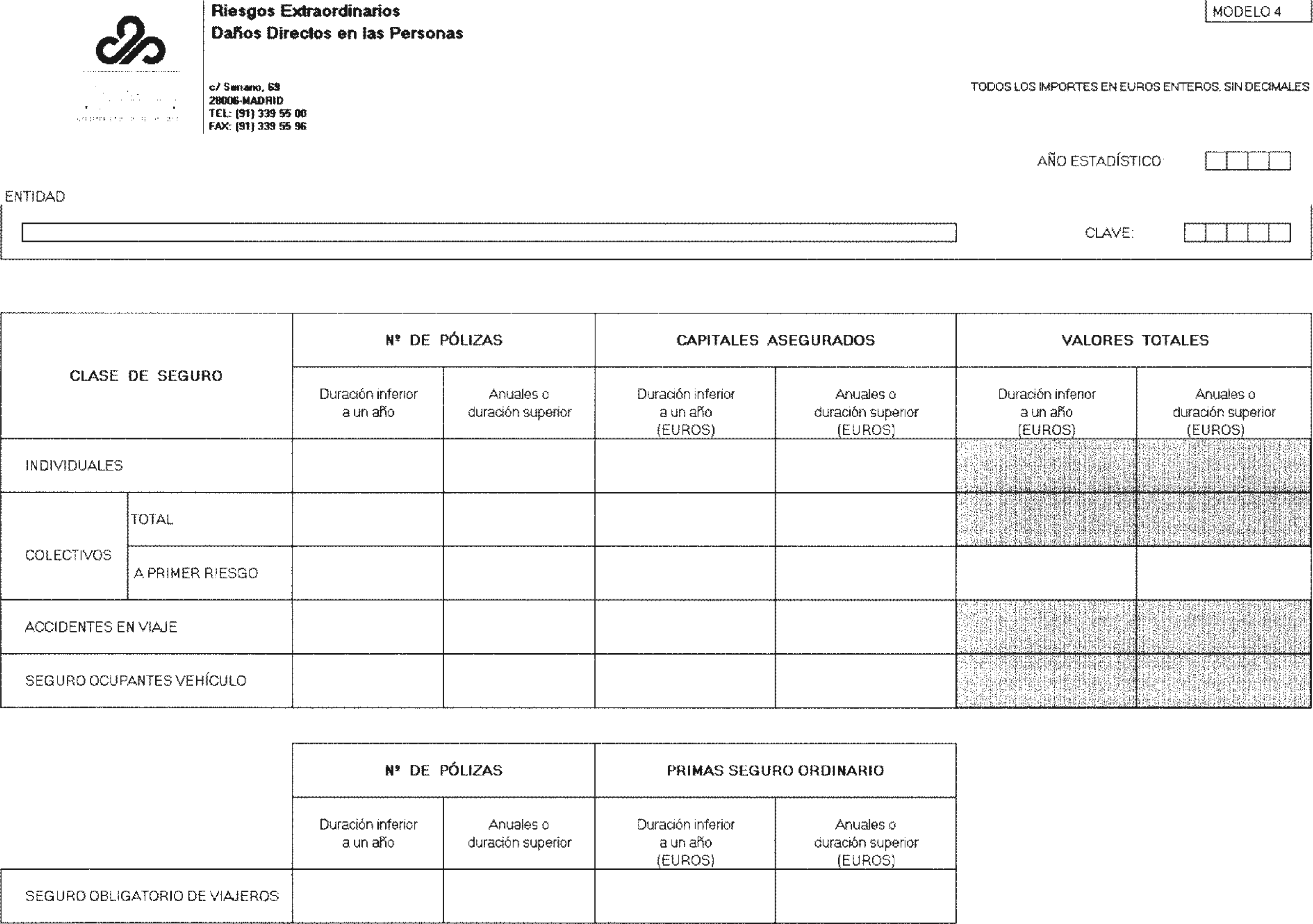

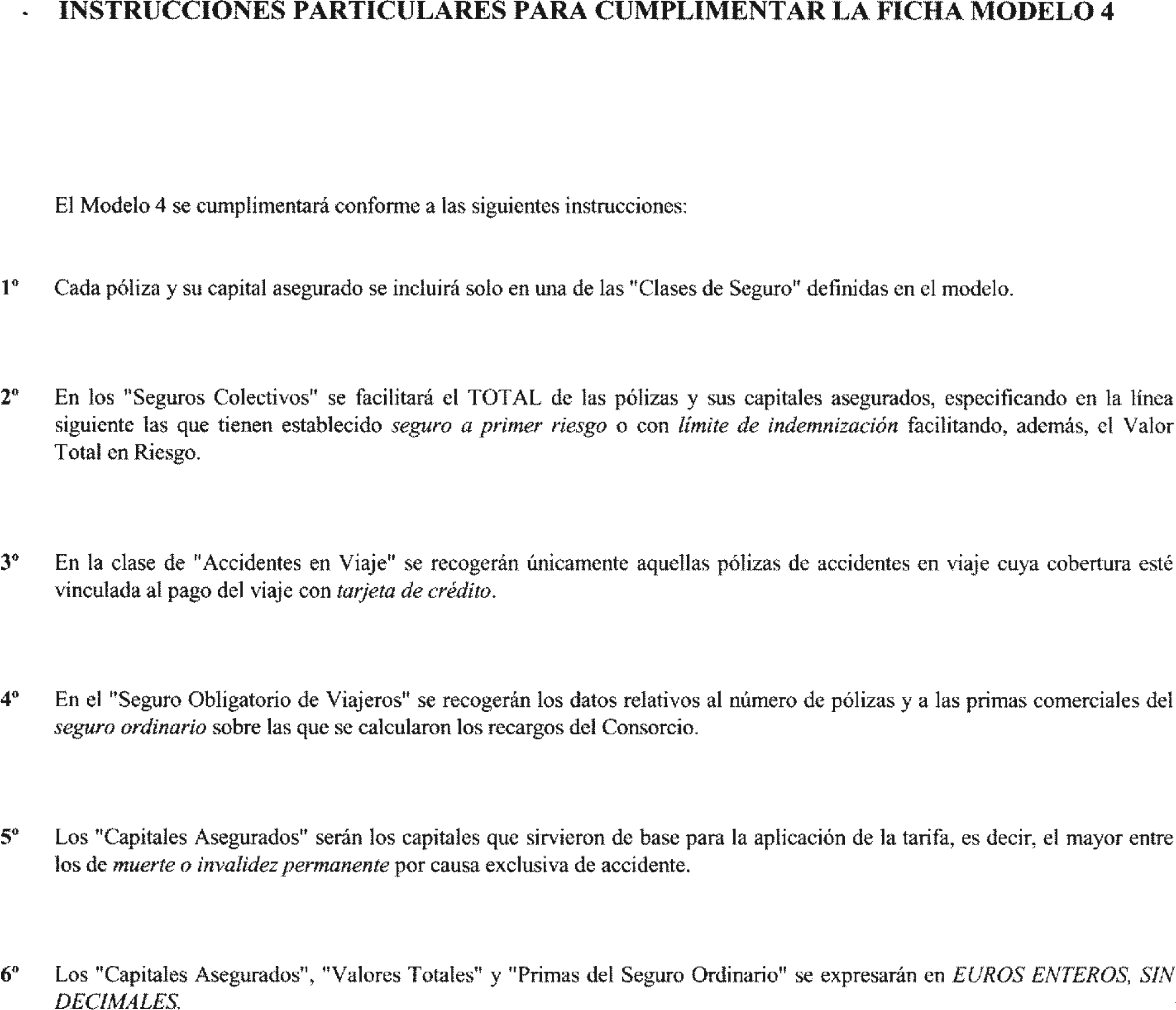

d) Las Entidades aseguradoras deberán facilitar la información agregada a que se refiere la ficha que figura como modelo 4 del Anexo III, relativa a las pólizas que amparen daños en las personas y que se hallen en vigor al día 31 de diciembre de cada año, cuya duración sea anual o superior al año, así como a aquellas de duración inferior abiertas o renovadas durante el año de referencia.

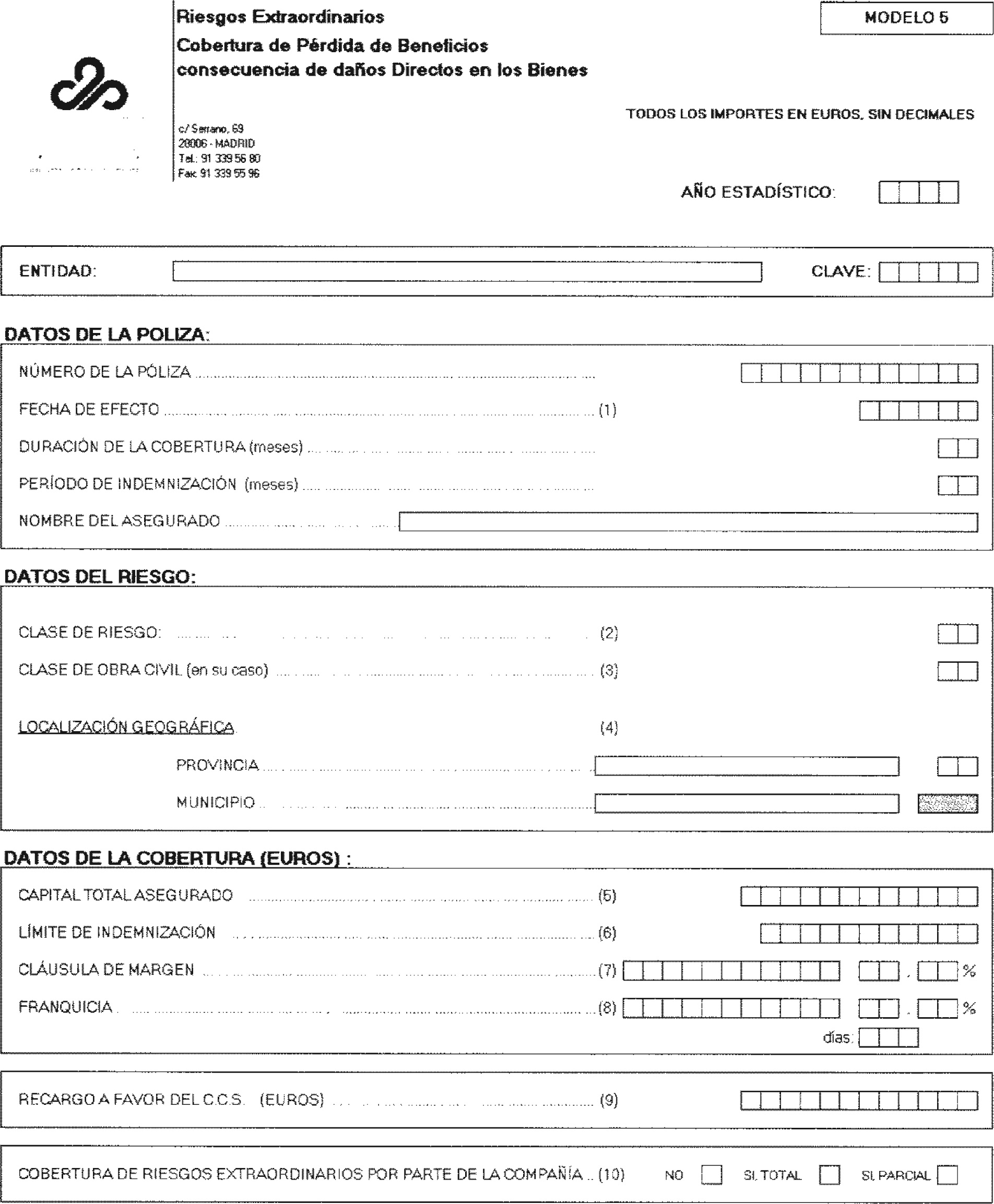

e) Las Entidades aseguradoras deberán facilitar la información individualizada de aquellas pólizas de pérdida de beneficios, consecuencia de daños directos en los bienes, cuyo capital total asegurado, para esta cobertura, sea igual o superior a 9.000.000 de euros, aun cuando el límite de indemnización sea por una cifra inferior, mediante la cumplimentación de la ficha que figura como modelo 5 del Anexo III.

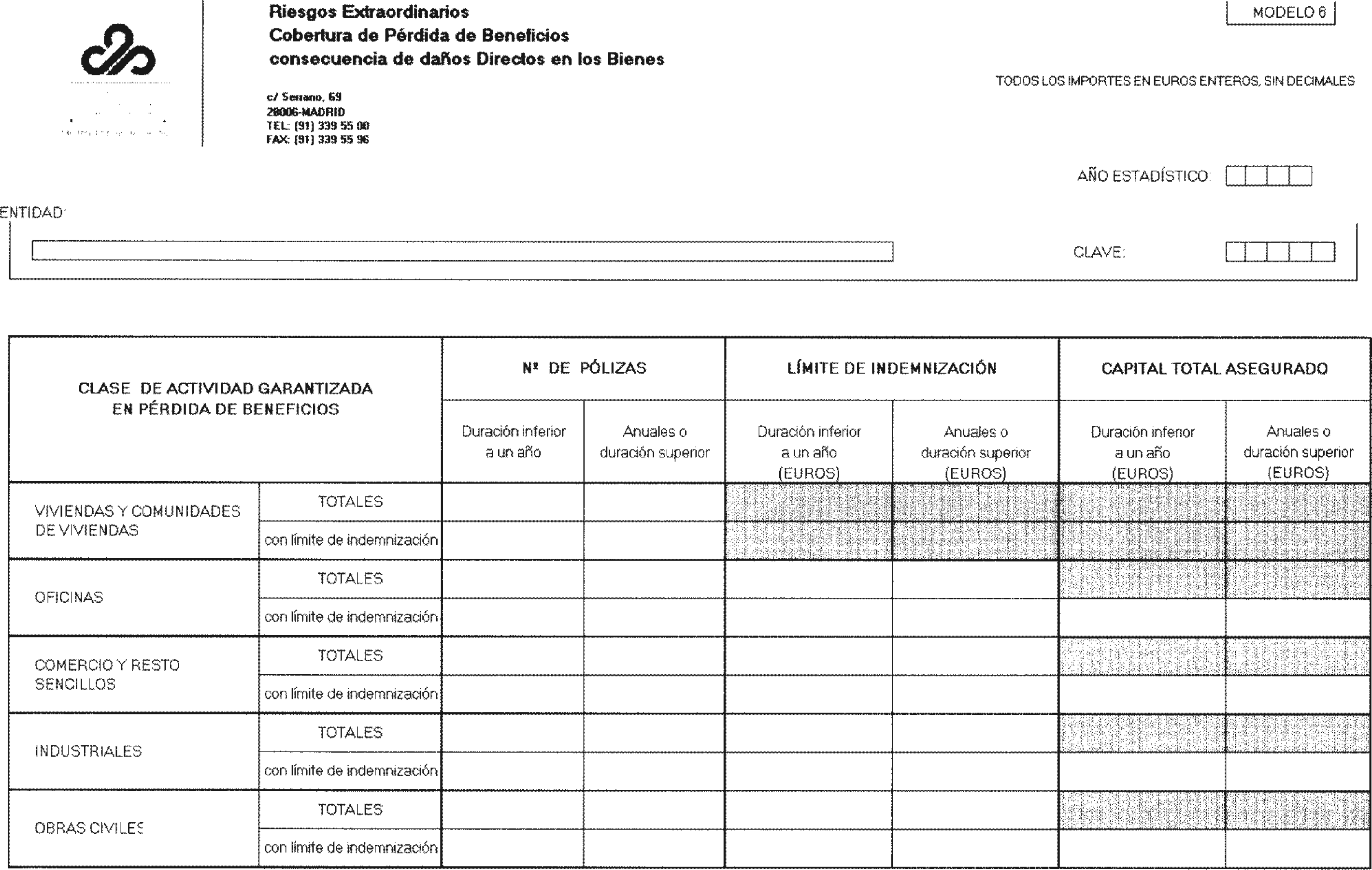

f) Las Entidades aseguradoras deberán facilitar información agregada de todas las pólizas que tengan cobertura de pérdida de beneficios consecuencia de daños directos en los bienes, mediante la cumplimentación de la ficha que figura como modelo 6 del Anexo III.

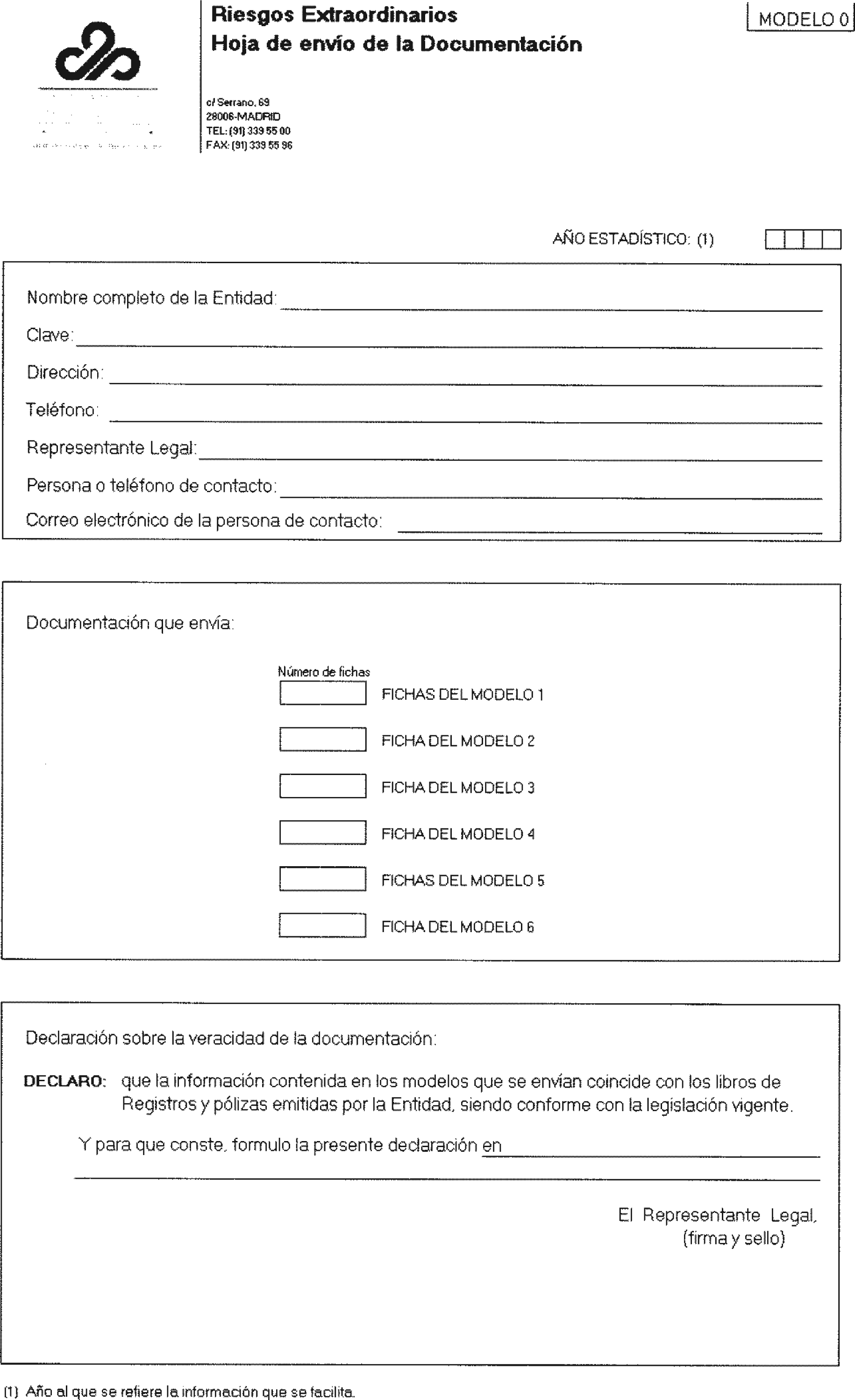

2.2 Las fichas debidamente cumplimentadas a que se refiere el apartado anterior deberán remitirse al Consorcio de Compensación de Seguros antes del día 30 de abril de cada año, conteniendo los datos correspondientes al día 31 de diciembre del año anterior. La remisión se realizará utilizando el modelo 0 del Anexo III, que deberá ir sellado y firmado por el representante legal de la entidad aseguradora, salvo que se utilice para la presentación la vía telemática establecida por el Consorcio.

3. Entrada en vigor.−La presente Resolución entrará en vigor al día siguiente de su publicación en el «Boletín Oficial del Estado», quedando sin efecto, a partir de dicha fecha, la de 22 de julio de 1996, y será de aplicación, respecto de la Tarifa contenida en su Anexo I, 2.ª Parte, y la correspondiente información a remitir por las entidades aseguradoras contenida en el Anexo III (modelos 5 y 6), a los contratos de seguro adaptados al Reglamento del Seguro de Riesgos Extraordinarios, aprobado por Real Decreto 300/2004, de 20 de febrero, de conformidad con la disposición transitoria única del mismo. Asimismo, y sin perjuicio de las obligaciones indemnizatorias que, conforme al citado Reglamento y desde la entrada en vigor del Real Decreto que lo aprueba, corresponden al Consorcio de Compensación de Seguros en aquellas coberturas distintas de la de pérdida de beneficios, que no requieren adaptación alguna al no modificarse la tarifa existente, las Entidades aseguradoras deberán incluir en sus contratos las nuevas redacciones dadas a las cláusulas de cobertura contenidas en el Anexo II en los mismos plazos previstos en la mencionada disposición transitoria única.

Madrid 28 de mayo de 2004.−El Director General, Ricardo Lozano Aragüés.

1.a PARTE

Tarifa de recargos a favor del Consorcio de Compensación de Seguros en la cobertura de daños directos en las personas y en los bienes consecuencia de riesgos extraordinarios

I. TARIFA PARA DAÑOS EN LOS BIENES

A) Definiciones

A efectos de la aplicación de esta tarifa se establecen las siguientes definiciones:

Riesgos sencillos: Las viviendas, oficinas, comercios, almacenes y otros establecimientos, siempre que en los mismos no se desarrolle una actividad industrial (ya sea proceso o manipulación).

Riesgos industriales: Las fábricas, talleres, almacenes y otros establecimientos donde se realice una actividad industrial, ya sea proceso o manipulación.

Se entiende por «proceso» la actividad por la que una materia es sometida a distintas operaciones, experimentando una transformación de su composición química inicial y de alguna de sus características físicas.

Se entiende por «manipulación» la actividad por la que una materia es sometida a distintas operaciones, experimentando una transformación de alguna de sus características físicas pero no de su composición química inicial, que permanece constante.

En particular, se considerarán «riesgo industrial», a los efectos de la aplicación de la presente tarifa, los equipos electrónicos (con la excepción de los equipos informáticos y ofimáticos, que se considerarán del mismo tipo de riesgo que aquél al que pertenezcan o del que dependan), centros de transformación eléctrica, y cualquier clase de maquinaria industrial, considerando como tal a estos efectos, entre otros, el material rodante ferroviario, grúas pórtico, maquinaria de construcción (salvo que, de acuerdo con los criterios que se exponen en el apartado de «clasificación de riesgos», tengan la consideración de vehículos automóviles), etc.

B) Clasificación de riesgos

Se establecen las siguientes clases de riesgo:

1. Viviendas y Comunidades de Propietarios de Viviendas.

2. Oficinas.

3. Comercios (incluidos centros comerciales), Almacenes (cuando sean riesgos sencillos) y resto de riesgos sencillos.

4. Riesgos industriales.

5. Vehículos automóviles.

6. Obras civiles.

En el grupo 5 («vehículos automóviles») se establecen los siguientes subgrupos:

5.1 Turismos y vehículos comerciales hasta 3.500 kilogramos de peso. Están incluidos en este subgrupo los vehículos de turismo y vehículos comerciales de cuatro o más ruedas, siempre que su peso total, incluida la carga útil, sea igual o inferior a 3.500 kilogramos. Igualmente, se incluyen en este subgrupo los remolques pertenecientes a los vehículos del mismo.

5.2 Camiones. Están incluidos en este subgrupo los vehículos que, teniendo un peso total superior a 3.500 kilogramos, sean camiones, automóviles con grúa, cabezas tractoras de camiones, caravanas motorizadas, vehículos de limpieza pública, riego y recogida de basuras, camiones electrógenos y de bomberos y cualquier otro vehículo de similares características a los anteriormente relacionados.

5.3 Vehículos industriales. Este subgrupo incluye los siguientes vehículos, siendo el peso total de los mismos superior a 3.500 kilogramos: autogrúas, apisonadoras, hormigoneras, vehículos destinados en general a remover tierras, así como los dedicados a la carga y descarga de camiones, tractores industriales, máquinas asfaltadoras y cualesquiera otros vehículos similares.

5.4 Tractores y maquinaria agrícola y forestal. Se incluyen en este subgrupo los vehículos que, en general, sean utilizados para la explotación del campo, tanto en el ámbito agrícola como en el forestal. Quedan incluidos en este subgrupo los correspondientes remolques de los vehículos del mismo.

5.5 Autocares, ómnibus y trolebuses. Este subgrupo está comprendido por los vehículos cuyo destino es el transporte de personas, siendo el número de plazas superior a nueve.

5.6 Remolques y semirremolques. Se incluyen en este subgrupo los remolques correspondientes a vehículos de los subgrupos siguientes: camiones, vehículos industriales y autocares, ómnibus y trolebuses.

5.7 Ciclomotores, triciclos, motocarros y bicicletas con motor. Los vehículos pertenecientes a este grupo han de poseer dos o tres ruedas y precisar permiso o licencia para su conducción.

5.8 Motocicletas.

Para la correcta asignación de los riesgos a cada uno de los anteriores grupos se establecen los siguientes criterios de clasificación:

a) Para que un riesgo se considere vivienda deberá estar construido para tal finalidad, y además no estar dedicado a otros usos como por ejemplo oficinas, en cuyo caso se considerará del Grupo de «oficinas».

b) Las comunidades de propietarios de viviendas se consideran pertenecientes al Grupo de «viviendas» cuando en la correspondiente póliza se cubra de forma conjunta el riesgo que afecta a las zonas comunes de la comunidad, y además la superficie destinada a viviendas alcance al menos el 25 por ciento de la superficie total.

c) Los vehículos automóviles serán tarificados por aplicación de la tasa de dicho grupo cuando los mismos estén amparados en el seguro ordinario por una póliza de daños a vehículos de motor o cualquier otra que cubra los daños del vehículo en circulación, o en reposo en lugar indeterminado, de forma tal que no sea posible su inclusión dentro de otra clase de riesgo. No tendrán la consideración de «vehículos automóviles» los trenes, tranvías, ferrocarriles de cremallera, funiculares, grúas pórtico y, en general, cualquier otra maquinaria autopropulsada a la que no se exija para circular por vías públicas la suscripción obligatoria del seguro de responsabilidad civil derivada del uso y circulación de vehículos a motor, así como sus remolques y semirremolques.

d) Dentro del Grupo de obras civiles se incluyen los siguientes riesgos: autopistas, autovías, carreteras, vías férreas, conducciones, túneles, puentes, presas, puertos y extracción de aguas subterráneas. A los efectos de la aplicación de la tarifa, se considerará la Obra Civil en su integridad, esto es, tanto la obra propiamente dicha como sus instalaciones (alumbrados, señalizaciones, etc.). Dentro de las conducciones se consideran incluidas las conducciones de agua, los gasoductos, los oleoductos, las conducciones eléctricas y telefónicas subterráneas y los alcantarillados, siempre que se encuentren fuera de los recintos donde son producidas, almacenadas o destinadas las materias que la conducción transporta o distribuye.

C) Tasas de prima

El pago de la prima que resulte de la aplicación de las siguientes tasas se efectuará al contado por su totalidad, salvo que se opte, de acuerdo con la normativa vigente, por su fraccionamiento.

C.1) Tasa general. Las tasas de prima a aplicar sobre los capitales asegurados en las pólizas ordinarias para el cálculo de las primas comerciales, de carácter anual, son las que se relacionan a continuación:

1. Viviendas y comunidades de propietarios de viviendas, 0,09 por mil.

2. Oficinas, 0,14 por mil.

3. Comercios (incluidos centros comerciales), almacenes y resto de riesgos sencillos, 0,18 por mil.

4. Riesgos industriales, 0,25 por mil.

5. Vehículos automóviles:

5.1 Turismos y vehículos comerciales hasta 3.500 kgs 5,41 euros.

5.2 Camiones 21,04 euros.

5.3 Vehículos industriales 17,43 euros.

5.4 Tractores y maquinaria agrícola y forestal 12,02 euros.

5.5 Autocares, ómnibus y trolebuses 31,85 euros.

5.6 Remolques y semirremolques 10,22 euros.

5.7 Ciclomotores, triciclos, motocarros. y bicicletas con motor 0,72 euros.

5.8 Motocicletas 2,70 euros.

6. Obras civiles:

6.1 Autopistas, autovías, carreteras, vías férreas. y conducciones: 0,34 por mil.

6.2 Túneles: 1,50 por mil.

6.3 Puentes: 1,23 por mil.

6.4 Presas: 0,91 por mil.

6.5 Puertos deportivos: 0,96 por mil.

6.6 Resto de puertos: 1,95 por mil.

6.7 Extracciones de aguas subterráneas: 0,96 por mil.

En los seguros multirriesgo o combinados, el capital sobre el que deberán aplicarse las tasas fijadas será el que corresponda a la suma de todos los bienes asegurados amparados contra riesgos consorciables. Si alguno de dichos bienes tuviese fijados capitales diferentes para los distintos riesgos cubiertos en la póliza ordinaria, a los efectos anteriores deberán tomarse los capitales asegurados mayores de entre los establecidos para riesgos consorciables.

Cuando dentro de una póliza coexistan diferentes clases de riesgo, a cada clase se le aplicará la tasa que le corresponda. No obstante lo anterior, cuando dentro de una póliza los capitales correspondientes a uno de los grupos establecidos en la tarifa representen el 75 por ciento o más de los capitales totales de dicho riesgo, se podrá aplicar al capital total la tasa que corresponda a dicho grupo mayoritario, sin perjuicio de lo indicado anteriormente en relación con los criterios de clasificación de un riesgo como «comunidad de propietarios de viviendas».

Para el Grupo de vehículos automóviles, cualesquiera que sean los daños en el vehículo que se garanticen, será de aplicación la tasa de prima establecida para dichos vehículos. En este caso, y a efectos de la cobertura, se entenderá asegurada la totalidad del vehículo, incluidos los accesorios si éstos están cubiertos por la póliza ordinaria.

C.2) Tasa reducida. En aquellas pólizas con capital asegurado, excluyendo el correspondiente a obra civil, superior a 600.000.000 de euros, se aplicarán las tasas anteriores a los primeros 600.000.000 millones de euros y, únicamente al capital que exceda de dicho importe, las siguientes tasas reducidas:

| Grupos de riesgo | Tasa reducida para el exceso sobre 600.000.000 de € |

|---|---|

| Viviendas y Comunidades de propietarios de viviendas. | 0,07 por mil. |

| Oficinas. | 0,10 por mil. |

| Comercios, almacenes y resto de riesgos sencillos. | 0,14 por mil. |

| Riesgos industriales. | 0,21 por mil. |

A los anteriores efectos, en los supuestos de seguros a Primer Riesgo, el capital a tener en cuenta para la aplicación de las tasas reducidas será el garantizado a primer riesgo.

D) Seguro a primer riesgo

En los casos en los que en la póliza ordinaria se establezca un sistema de seguro a primer riesgo, a valor parcial o con límite máximo de indemnización deberá establecerse dicha forma de aseguramiento en la cobertura de riesgos extraordinarios, amparando dicha cobertura los mismos bienes y sumas aseguradas que la póliza ordinaria.

En todos los casos anteriores, las tasas establecidas en el apartado anterior deberán multiplicarse por los coeficientes que a continuación se mencionan, no pudiendo ser el resultado inferior a los porcentajes que se indican aplicados sobre la prima que resultaría de aplicar las tasas del apartado C) anterior a la totalidad de los capitales en riesgo:

| Porcentaje del valor total del riesgo o parte del riesgo a asegurar mediante este procedimiento | Coeficiente multiplicador sobre la tasa | Prima mínima en porcentaje de la prima a valor total |

|---|---|---|

| Hasta el 5 por ciento. | 4 | 20 por ciento. |

| Más del 5 por ciento hasta el 10 por ciento. | 3,5 | 21 por ciento. |

| Más del 10 por ciento hasta el 15 por ciento. | 3,2 | 36 por ciento. |

| Más del 15 por ciento hasta el 20 por ciento. | 2,9 | 49 por ciento. |

| Más del 20 por ciento hasta el 27 por ciento. | 2,4 | 59 por ciento. |

| Más del 27 por ciento hasta el 40 por ciento. | 1,9 | 65 por ciento. |

| Más del 40 por ciento hasta el 50 por ciento. | 1,7 | 77 por ciento. |

| Más del 50 por ciento hasta el 60 por ciento. | 1,5 | 86 por ciento. |

| Más del 60 por ciento hasta el 75 por ciento. | 1,3 | 91 por ciento. |

| Más del 75 por ciento. | − | 100 por ciento. |

Para la aplicación de la tabla anterior se establecen las siguientes reglas particulares:

1. La tabla deberá igualmente aplicarse sobre las tasas en el caso de pólizas a valor convenido, salvo que pueda razonablemente estimarse que dicho valor convenido coincide con el valor real total de los bienes cubiertos, o que no sea objetivamente posible determinar éste último dentro de unos márgenes razonables.

2. Cuando en una póliza existan varias situaciones de riesgo y el seguro a primer riesgo o límite de indemnización se establezca por cada situación, se calculará la prima para cada una de éstas como si se tratara de un seguro con una única situación, sin tener en cuenta, por tanto, las demás situaciones. En este caso el cálculo de la prima total de la póliza será la suma de las primas de todas las situaciones que compongan la misma.

3. Cuando en la póliza ordinaria exista un límite de indemnización general y sublímites particulares para determinadas situaciones, bienes o grupos de bienes, riesgos o cualesquiera otras circunstancias, se tarificará a estos efectos considerando únicamente el límite general, no pudiendo efectuarse descuento alguno por razón de los sublímites o límites parciales.

4. En los seguros de bienes para colectivos en los que únicamente se conoce el capital máximo garantizado para cada miembro del mismo, desconociéndose el capital en riesgo y el capital garantizado, se aplicará la tasa sobre el capital máximo garantizado del colectivo multiplicada por el factor 2,65.

E) Cláusula de «valor de nuevo»

La cláusula de «valor de nuevo» se aplicará en las mismas condiciones en que esté establecida en la póliza del seguro ordinario, respecto de los bienes amparados y sumas aseguradas.

Cuando se establezca dicha cláusula, la tasa de prima se aplicará sobre el valor de nuevo y no conllevará sobreprima alguna.

F) Cláusula de margen

Cuando en la póliza ordinaria se establezca un margen automático de cobertura para los nuevos capitales que en cualquier momento del período asegurado, posterior a la contratación o al último vencimiento, pudieran hacer superar el capital fijado en la póliza, deberá procederse al final del período a la regularización de los recargos en favor del Consorcio de Compensación de Seguros por el margen realmente consumido y en función del tiempo efectivo durante el cual los capitales han superado los inicialmente asegurados. No obstante lo anterior, será admisible que se proceda a la tarificación definitiva del riesgo desde el inicio, mediante la aplicación de las tasas establecidas en los apartados anteriores sobre un volumen de capitales igual al inicialmente asegurado más el 30 por ciento del margen establecido en la póliza, siempre que dicho margen no supere el 20 por ciento de los capitales inicialmente asegurados.

G) Seguros de temporada

Para aquellos seguros que se contraten por períodos inferiores a un año, la prima fraccionaria se obtendrá en función de la prima anual de la siguiente forma:

| Períodos | Porcentaje de la prima anual |

|---|---|

| Hasta un mes. | 20 por ciento. |

| Más de 1 mes a 2 meses. | 30 por ciento. |

| Más de 2 meses a 3 meses. | 40 por ciento. |

| Más de 3 meses a 4 meses. | 50 por ciento. |

| Más de 4 meses a 5 meses. | 60 por ciento. |

| Más de 5 meses a 7 meses. | 70 por ciento. |

| Más de 7 meses a 9 meses. | 80 por ciento. |

| Más de 9 meses. | 100 por ciento. |

No tendrán la consideración de seguros de temporada a estos efectos aquellas pólizas que contraten transitoriamente períodos inferiores al año con el objeto de efectuar adaptaciones de vencimientos, contenidos o cláusulas, y con la intención de proceder a sucesivas renovaciones anuales. En este caso, tales períodos se tarificarán por la parte proporcional de la tasa anual.

II. TARIFA PARA DAÑOS EN LAS PERSONAS

1. La tasa de prima anual se establece, con carácter general, en el 0,0096 por cada 1.000 euros de capital asegurado.

2. Para aquellos seguros que se contraten por períodos inferiores a un año, la prima fraccionaria se obtendrá de la misma forma que para los seguros de daños en los bienes.

En aquellos casos en los que la temporalidad del seguro tenga carácter intermitente (seguros de accidentes en fin de semana, seguros de accidentes en jornada laboral, etc.), se tendrá en cuenta como duración temporal el conjunto global de los días/año que equivale a la duración intermitente, considerando para dicho cálculo incluso las fracciones de cada día que correspondan.

3. El capital a considerar a efectos del cálculo de la prima será siempre el mayor entre los de muerte o invalidez permanente de los garantizados en la póliza. A estos efectos, deberán tenerse en cuenta exclusivamente los capitales adicionales que se garanticen en la póliza para el caso en que el siniestro se deba específicamente a la causa de accidente, no procediendo, por tanto, aplicar las tasas anteriores sobre los capitales básicos de muerte o incapacidad por cualquier causa.

Cuando la cobertura del riesgo de accidentes se establezca en el seguro ordinario en forma de renta, el capital a efectos de aplicación de la tarifa será el que corresponda como valor actual de la renta garantizada, calculado dicho valor en el momento de la contratación, o en el de la renovación cuando se trate de seguros prorrogables.

4. La tasa de prima a aplicar a los seguros de accidentes en viajes vinculados a las tarjetas de crédito se establece en el 0,00042 por cada 1.000 euros de capital asegurado. Dicha tasa de prima será igualmente de aplicación en los seguros de viaje de pólizas colectivas donde se establece prima fija en el seguro ordinario, y se desconocen a priori los viajes a realizar, así como los viajeros. En estos casos se considerará como capital el cúmulo total garantizado para el colectivo.

La tasa especial anterior es de carácter reducido, en consideración a que una parte del colectivo puede no exponerse al riesgo. En ningún caso les será de aplicación a estos supuestos lo previsto en el apartado 7 siguiente, debiendo aplicarse la tasa anterior, en todo caso, sobre los capitales totales en riesgo, de forma que la prima será siempre igual a la correspondiente a una cobertura a valor total.

5. La prima para las pólizas de Seguro Obligatorio de Viajeros se fija en el 5 por ciento de la prima comercial establecida en las bases técnicas aplicadas por las Entidades para el seguro ordinario.

6. En aquellos seguros en los que el pago de la prima se efectúa por períodos inferiores al año, teniendo dicho pago carácter liberatorio para el asegurado y existiendo renovación tácita, la prima a aplicar será la correspondiente fracción temporal de la prima anual incrementada en el 10 por ciento.

Las Entidades aseguradoras que practiquen operaciones de seguro a las que les sea de aplicación el párrafo anterior, deberán comunicar anualmente al Consorcio de Compensación de Seguros las modalidades de seguros en las cuales es objeto de aplicación dicha forma de tarificación, así como los siguientes datos relativos a las mismas:

Número de pólizas de cada modalidad.

Duración temporal en virtud de la cual se paga la prima.

Capital medio de las pólizas de cada modalidad.

7. Coberturas con límite de indemnización. Cuando existan coberturas con límites de indemnización, y con la excepción de los supuestos contemplados en el apartado 4 anterior, se aplicará la siguiente tabla de coeficientes:

| Porcentaje del valor total del riesgo o parte del mismo a asegurar mediante este procedimiento | Coeficiente multiplicador sobre la tasa | Prima mínima sobre la prima a valor total |

|---|---|---|

| Hasta el 5 por ciento. | 7 | 35 por ciento. |

| Más del 5 por ciento hasta el 10 por ciento. | 6 | 36 por ciento. |

| Más del 10 por ciento en adelante. | − | 100 por ciento. |

2.ª PARTE

Tarifa de recargos a favor del Consorcio de Compensación de Seguros para la cobertura de pérdida de beneficios consecuencia de riesgos extraordinarios

A) Capital base de aplicación de la tarifa

Las tasas de prima que se establecen en el apartado B) siguiente serán de aplicación a la cobertura de pérdida de beneficios correspondiente a un período de indemnización de un año, incrementándose o disminuyéndose proporcionalmente al período de indemnización cuando este sea superior o inferior a un año. Así determinada la tasa, se aplicará sobre el capital total asegurado previsto en la póliza, ajustado a un período de indemnización de un año, sin perjuicio de lo indicado en el apartado C) siguiente en relación con los seguros con límite de indemnización.

Se entiende por período de indemnización el período máximo durante el cual la póliza prevé que, en caso de producirse una alteración de los resultados normales de la actividad económica, sea esta indemnizada.

B) Tasas de prima

Cuando se trate de una póliza de seguro que cubra daños a una vivienda o a una comunidad de propietarios de viviendas, considerando a estos efectos lo dispuesto al respecto en el apartado B) de la 1.a Parte del presente Anexo I en relación con las comunidades de propietarios, la tarificación de la cobertura de la pérdida de beneficios, cualquiera que sea el tipo de pérdida que se contemple en la póliza, se efectuará por aplicación a los capitales asegurados contra daños materiales de una tasa adicional del 0,005 por mil, de forma que la tasa total que corresponderá a estos riesgos, en caso de incluir esta cobertura, será del 0,095 por mil sobre dichos capitales.

La tasa de prima, a aplicar sobre los capitales asegurados totales para la cobertura específica de pérdida de beneficios en el resto de las pólizas ordinarias, para pólizas con período de cobertura anual, será del 0,25 por mil, cualquiera que sea el tipo de actividad cuya alteración de los resultados normales se está cubriendo, y cualquiera que sea el tipo de bienes que se cubran en la póliza frente a daños materiales.

C) Seguros con límite de indemnización

Cuando en la póliza ordinaria se establezca un sistema de seguro a primer riesgo, a valor parcial o con límite máximo de indemnización, dicha forma de aseguramiento se aplicará en la cobertura de riesgos extraordinarios.

En aquellos casos en los que, para un mismo período de indemnización, el límite de indemnización sea inferior al capital total asegurado, se establece la siguiente tabla de coeficientes reductores:

| Porcentaje que representa el límite sobre el capital total | Coeficiente reductor |

|---|---|

| Hasta el 10 por ciento. | 75 por ciento. |

| Más del 10 por ciento hasta el 25 por ciento. | 60 por ciento. |

| Más del 25 por ciento hasta el 50 por ciento. | 40 por ciento. |

| Más del 50 por ciento hasta el 75 por ciento. | 20 por ciento. |

| Más del 75 por ciento. | 0 por ciento. |

D) Cláusula de margen

Será de aplicación a la tarificación de la cobertura de pérdida de beneficios consecuencia de riesgos extraordinarios lo establecido en el apartado F) de la 1.a Parte del presente Anexo I.

E) Seguros de temporada

Para aquellos seguros que se contraten por períodos de cobertura inferiores a un año, la prima fraccionaria se obtendrá en función de la prima anual, de idéntica forma a la prevista en el apartado G) de la 1.a Parte del presente Anexo I.

Daños en los bienes

De conformidad con lo establecido en los artículos 6 y 8 del Estatuto legal del Consorcio de Compensación de Seguros, aprobado por el artículo cuarto de la Ley 21/1990, de 19 de diciembre (BOE de 20 de diciembre), el tomador de un contrato de seguro de los que deben obligatoriamente incorporar recargo a favor de la citada Entidad Pública Empresarial, mencionados en el artículo 7 del mismo Estatuto legal, tiene la facultad de convenir la cobertura de los riesgos extraordinarios con cualquier Entidad aseguradora que reúna las condiciones exigidas por la legislación vigente.

Las indemnizaciones derivadas de siniestros producidos por acontecimientos extraordinarios acaecidos en España y que afecten a riesgos en ella situados, serán pagadas por el Consorcio de Compensación de Seguros cuando el asegurado hubiese satisfecho, a su vez, los correspondientes recargos a su favor, y se produjera alguna de las siguientes situaciones:

a) Que el riesgo extraordinario cubierto por el Consorcio de Compensación de Seguros no esté amparado por la póliza de seguro contratada con la Entidad aseguradora.

b) Que, aun estando amparado por dicha póliza de seguro, las obligaciones de la Entidad aseguradora no pudieran ser cumplidas por haber sido declarada judicialmente en concurso (Ley 22/2003, de 9 de julio, Concursal), o porque, hallándose la Entidad aseguradora en una situación de insolvencia, estuviese sujeta a un procedimiento de liquidación intervenida o ésta hubiera sido asumida por el Consorcio de Compensación de Seguros.

El Consorcio de Compensación de Seguros ajustará su actuación a lo dispuesto en el mencionado Estatuto legal (modificado por la Ley 30/1995, de 8 de noviembre, de Ordenación y Supervisión de los Seguros Privados, por la Ley 44/2002, de 22 de noviembre, de Medidas de Reforma del Sistema Financiero, y por la Ley 34/2003, de 4 de noviembre, de modificación y adaptación a la normativa comunitaria de la legislación de seguros privados), en la Ley 50/1980, de 8 de octubre, de Contrato de Seguro, en el Real Decreto 300/2004, de 20 de febrero, por el que se aprueba el reglamento del seguro de riesgos extraordinarios, y disposiciones complementarias.

I. RESUMEN DE NORMAS LEGALES

1. Acontecimientos extraordinarios cubiertos

Se entiende por acontecimientos extraordinarios:

a) Los siguientes fenómenos de la naturaleza: terremotos y maremotos, inundaciones extraordinarias (incluyendo los embates de mar), erupciones volcánicas, tempestad ciclónica atípica (incluyendo los vientos extraordinarios de rachas superiores a 135 km/h, y los tornados) y caídas de cuerpos siderales y aerolitos.

b) Los ocasionados violentamente como consecuencia de terrorismo, rebelión, sedición, motín y tumulto popular.

c) Hechos o actuaciones de las Fuerzas Armadas o de las Fuerzas y Cuerpos de Seguridad en tiempo de paz.

2. Riesgos excluidos

De conformidad con el artículo 6 del Reglamento del seguro de riesgos extraordinarios, no serán indemnizables por el Consorcio de Compensación de Seguros los daños o siniestros siguientes:

a) Los que no den lugar a indemnización según la Ley de Contrato de Seguro.

b) Los ocasionados en bienes asegurados por contrato de seguro distinto a aquellos en que es obligatorio el recargo a favor del Consorcio de Compensación de Seguros.

c) Los debidos a vicio o defecto propio de la cosa asegurada, o a su manifiesta falta de mantenimiento.

d) Los producidos por conflictos armados, aunque no haya precedido la declaración oficial de guerra.

e) Los derivados de la energía nuclear, sin perjuicio de lo establecido en la Ley 25/1964, de 29 de abril. No obstante lo anterior, sí se entenderán incluidos todos los daños directos ocasionados en una instalación nuclear asegurada, cuando sean consecuencia de un acontecimiento extraordinario que afecte a la propia instalación.

f) Los debidos a la mera acción del tiempo, y en el caso de bienes total o parcialmente sumergidos de forma permanente, los imputables a la mera acción del oleaje o corrientes ordinarios.

g) Los producidos por fenómenos de la naturaleza distintos a los señalados en el artículo 1 del reglamento del seguro de riesgos extraordinarios, y en particular, los producidos por elevación del nivel freático, movimiento de laderas, deslizamiento o asentamiento de terrenos, desprendimiento de rocas y fenómenos similares, salvo que estos fueran ocasionados manifiestamente por la acción del agua de lluvia que, a su vez, hubiera provocado en la zona una situación de inundación extraordinaria y se produjeran con carácter simultáneo a dicha inundación.

h) Los causados por actuaciones tumultuarias producidas en el curso de reuniones y manifestaciones llevadas a cabo conforme a lo dispuesto en la Ley Orgánica 9/1983, de 15 de julio, así como durante el transcurso de huelgas legales, salvo que las citadas actuaciones pudieran ser calificadas como acontecimientos extraordinarios conforme al artículo 1 del reglamento del seguro de riesgos extraordinarios.

i) Los causados por mala fe del asegurado.

j) Los derivados de siniestros cuya ocurrencia haya tenido lugar en el plazo de carencia establecido en el artículo 8 del reglamento del seguro de riesgos extraordinarios.

k) Los correspondientes a siniestros producidos antes del pago de la primera prima o cuando, de conformidad con lo establecido en la Ley de Contrato de Seguro, la cobertura del Consorcio de Compensación de Seguros se halle suspendida o el seguro quede extinguido por falta de pago de las primas.

l) Los indirectos o pérdidas derivadas de daños directos o indirectos, distintos de la pérdida de beneficios delimitada en el reglamento del seguro de riesgos extraordinarios. En particular, no quedan comprendidos en esta cobertura los daños o pérdidas sufridas como consecuencia de corte o alteración en el suministro exterior de energía eléctrica, gases combustibles, fuel-oil, gas-oil, u otros fluidos, ni cualesquiera otros daños o pérdidas indirectas distintas de las citadas en el párrafo anterior, aunque estas alteraciones se deriven de una causa incluida en la cobertura de riesgos extraordinarios.

m) Los siniestros que por su magnitud y gravedad sean calificados por el Gobierno de la Nación como de «catástrofe o calamidad nacional».

3. Franquicia

En el caso de daños directos, la franquicia a cargo del asegurado será de un 7 por ciento de la cuantía de los daños indemnizables producidos por el siniestro. No obstante, esta franquicia no será de aplicación a los daños que afecten a vehículos asegurados por póliza de seguro de automóviles, viviendas y comunidades de propietarios de viviendas.

En el caso de la cobertura de pérdida de beneficios, la franquicia a cargo del asegurado será la prevista en la póliza, en tiempo o en cuantía, para daños consecuencia de siniestros ordinarios de pérdida de beneficios. De existir diversas franquicias para la cobertura de siniestros ordinarios de pérdida de beneficios, se aplicarán las previstas para la cobertura principal.

4. Extensión de la cobertura. Pactos de inclusión facultativa en el seguro ordinario

El Consorcio de Compensación de Seguros indemnizará, en régimen de compensación, las pérdidas derivadas de acontecimientos extraordinarios acaecidos en España y que afecten a riesgos en ella situados.

En los casos en que la póliza ordinaria incluya cláusulas de seguros a primer riesgo (a valor parcial, con límite de indemnización, a valor convenido, otros seguros con derogación de la regla proporcional); seguros a valor de nuevo o a valor de reposición; seguros de capital flotante; seguros con revalorización automática de capitales; seguros con cláusula de margen; o seguros con cláusula de compensación de capitales entre distintos apartados de la misma póliza, o entre contenido y continente, dichas formas de aseguramiento serán de aplicación también a la compensación de pérdidas derivadas de acontecimientos extraordinarios en los mismos términos, amparando dicha cobertura los mismos bienes y sumas aseguradas que la póliza ordinaria. Sin perjuicio de lo anterior, el Consorcio de Compensación de Seguros aplicará en todo caso, únicamente en el supuesto de daños directos, la compensación de capitales dentro de una misma póliza entre los correspondientes a contenido y a continente.

Tales cláusulas no podrán incluirse en la cobertura de riesgos extraordinarios sin que lo estén en la póliza ordinaria.

5. Infraseguro y sobreseguro

Si en el momento de producción de un siniestro debido a un acontecimiento extraordinario, la suma asegurada a valor total fuera inferior al valor del interés asegurado, el Consorcio de Compensación de Seguros indemnizará el daño causado en la misma proporción en que aquélla cubra dicho interés asegurado. A estos efectos se tendrán en cuenta todos los capitales fijados para los bienes siniestrados aunque lo estuvieran en distintas pólizas, con recargo obligatorio a favor del Consorcio de Compensación de Seguros, siempre que estuvieran en vigor y se hallaran en período de efecto. Lo anterior se efectuará de forma separada e independiente para la cobertura de daños directos y la de pérdida de beneficios.

No obstante, en las pólizas que cubran daños propios a los vehículos a motor, la cobertura de riesgos extraordinarios por el Consorcio de Compensación de Seguros garantizará la totalidad del interés asegurable aunque la póliza ordinaria sólo lo haga parcialmente.

Si la suma asegurada supera notablemente el valor del interés, se indemnizará el daño efectivamente causado.

II. PROCEDIMIENTO DE ACTUACIÓN EN CASO DE SINIESTRO INDEMNIZABLE POR EL CONSORCIO DE COMPENSACIÓN DE SEGUROS

1. En caso de siniestro, el asegurado, tomador, beneficiario, o sus respectivos representantes legales deberán:

a) Comunicar, dentro del plazo máximo de siete días de haberlo conocido, la ocurrencia del siniestro, en la Delegación regional del Consorcio que corresponda, según el lugar donde se produjo el siniestro, bien directamente o bien a través de la entidad aseguradora con la que se contrató el seguro ordinario o del mediador de seguros que interviniera en el mismo. La comunicación se formulará en el modelo establecido al efecto, que estará disponible en la página «web» del Consorcio (www.consorseguros.es) o en las oficinas de éste o de la entidad aseguradora, al que deberá adjuntarse la siguiente documentación:

Fotocopia del D.N.I./N.I.F. del perceptor de la indemnización.

Fotocopia de las condiciones generales y particulares de la póliza (individual o colectiva) y de todos sus apéndices o suplementos, si los hubiere.

Fotocopia del recibo de pago de prima vigente en la fecha de ocurrencia del siniestro, donde se especifiquen claramente los importes correspondientes a la prima comercial y al recargo pagado al Consorcio de Compensación de Seguros.

Datos relativos a la entidad bancaria donde deban ingresarse los importes indemnizables, con indicación del número de entidad, número de sucursal, dígito de control y número de cuenta (Código Cuenta Cliente, 20 dígitos), así como del domicilio de dicha entidad.

b) Conservar restos y vestigios del siniestro para la actuación pericial y, en caso de imposibilidad absoluta, presentar documentación probatoria de los daños, tales como fotografías, actas notariales, vídeos o certificados oficiales. Asimismo se conservarán las facturas correspondientes a los bienes siniestrados cuya destrucción no pudiera demorarse.

c) Adoptar cuantas medidas sean necesarias para aminorar los daños, así como evitar que se produzcan nuevos desperfectos o desapariciones, que serían a cargo del asegurado.

Para aclarar cualquier duda que pudiera surgir sobre el procedimiento a seguir, el Consorcio de Compensación de Seguros dispone del siguiente teléfono de atención al asegurado: 902 222 665.

2. La valoración de las pérdidas derivadas de los acontecimientos extraordinarios se realizará por el Consorcio de Compensación de Seguros, sin que éste quede vinculado por las valoraciones que, en su caso, hubiese realizado la entidad aseguradora que cubriese los riesgos ordinarios.

Daños en las personas

De conformidad con lo establecido en los artículos 6 y 8 del Estatuto legal del Consorcio de Compensación de Seguros, aprobado por el artículo 4.o de la Ley 21/1990, de 19 de diciembre (BOE de 20 de diciembre), el tomador de un contrato de seguro de los que deben obligatoriamente incorporar recargo a favor de la citada Entidad Pública Empresarial, mencionados en el artículo 7 del mismo Estatuto legal, tiene la facultad de convenir la cobertura de los riesgos extraordinarios con cualquier Entidad aseguradora que reúna las condiciones exigidas por la legislación vigente.

Las indemnizaciones derivadas de siniestros producidos por acontecimientos extraordinarios acaecidos en España y también los acaecidos en el extranjero cuando el tomador de la póliza tenga su residencia habitual en España, serán pagadas por el Consorcio de Compensación de Seguros cuando el asegurado hubiese satisfecho, a su vez, los correspondientes recargos a su favor, y se produjera alguna de las siguientes situaciones:

a) Que el riesgo extraordinario cubierto por el Consorcio de Compensación de Seguros no esté amparado por la póliza de seguro contratada con la Entidad aseguradora.

b) Que, aun estando amparado por dicha póliza de seguro, las obligaciones de la Entidad aseguradora no pudieran ser cumplidas por haber sido declarada judicialmente en concurso (Ley 22/2003, de 9 de julio, Concursal), o porque, hallándose la Entidad aseguradora en una situación de insolvencia, estuviese sujeta a un procedimiento de liquidación intervenida o ésta hubiera sido asumida por el Consorcio de Compensación de Seguros.

El Consorcio de Compensación de Seguros ajustará su actuación a lo dispuesto en el mencionado Estatuto Legal (modificado por la Ley 30/1995, de 8 de noviembre, de Ordenación y Supervisión de los Seguros Privados, por la Ley 44/2002, de 22 de noviembre, de Medidas de Reforma del Sistema Financiero, y por la Ley 34/2003, de 4 de noviembre, de modificación y adaptación a la normativa comunitaria de la legislación de seguros privados), en la Ley 50/1980, de 8 de octubre, de Contrato de Seguro, en el Real Decreto 300/2004, de 20 de febrero, por el que se aprueba el reglamento del seguro de riesgos extraordinarios, y disposiciones complementarias.

I. RESUMEN DE NORMAS LEGALES

1. Acontecimientos extraordinarios cubiertos

Se entiende por acontecimientos extraordinarios:

a) Los siguientes fenómenos de la naturaleza: terremotos y maremotos, inundaciones extraordinarias (incluyendo los embates de mar), erupciones volcánicas, tempestad ciclónica atípica (incluyendo los vientos extraordinarios de rachas superiores a 135 km/h, y los tornados) y caídas de cuerpos siderales y aerolitos.

b) Los ocasionados violentamente como consecuencia de terrorismo, rebelión, sedición, motín y tumulto popular.

c) Hechos o actuaciones de las Fuerzas Armadas o de las Fuerzas y Cuerpos de Seguridad en tiempo de paz.

2. Riesgos excluidos

De conformidad con el artículo 6 del reglamento del seguro de riesgos extraordinarios, no serán indemnizables por el Consorcio de Compensación de Seguros los daños o siniestros siguientes:

a) Los que no den lugar a indemnización según la Ley de Contrato de Seguro.

b) Los ocasionados en personas aseguradas por contrato de seguro distinto a aquellos en que es obligatorio el recargo a favor del Consorcio de Compensación de Seguros.

c) Los producidos por conflictos armados, aunque no haya precedido la declaración oficial de guerra.

d) Los derivados de la energía nuclear, sin perjuicio de lo establecido en la Ley 25/1964, de 29 de abril.

e) Los producidos por fenómenos de la naturaleza distintos a los señalados en el artículo 1 del reglamento del seguro de riesgos extraordinarios, y en particular, los producidos por elevación del nivel freático, movimiento de laderas, deslizamiento o asentamiento de terrenos, desprendimiento de rocas y fenómenos similares, salvo que estos fueran ocasionados manifiestamente por la acción del agua de lluvia que, a su vez, hubiera provocado en la zona una situación de inundación extraordinaria y se produjeran con carácter simultáneo a dicha inundación.

f) Los causados por actuaciones tumultuarias producidas en el curso de reuniones y manifestaciones llevadas a cabo conforme a lo dispuesto en la Ley Orgánica 9/1983, de 15 de julio, así como durante el transcurso de huelgas legales, salvo que las citadas actuaciones pudieran ser calificadas como acontecimientos extraordinarios conforme al artículo 1 del reglamento del seguro de riesgos extraordinarios.

g) Los causados por mala fe del asegurado.

h) Los correspondientes a siniestros producidos antes del pago de la primera prima o cuando, de conformidad con lo establecido en la Ley de Contrato de Seguro, la cobertura del Consorcio de Compensación de Seguros se halle suspendida o el seguro quede extinguido por falta de pago de las primas.

i) Los siniestros que por su magnitud y gravedad sean calificados por el Gobierno de la Nación como de «catástrofe o calamidad nacional».

3. Extensión de la cobertura

El Consorcio de Compensación de Seguros indemnizará, sin aplicación de periodo de carencia ni de franquicias, en régimen de compensación, los daños derivados de acontecimientos extraordinarios acaecidos en España y que afecten a riesgos en ella situados. No obstante, serán también indemnizables por el Consorcio los daños personales derivados de acontecimientos extraordinarios acaecidos en el extranjero cuando el tomador de la póliza tenga su residencia habitual en España.

La cobertura de los riesgos extraordinarios alcanzará a las mismas personas y sumas aseguradas que se hayan establecido en las pólizas de seguro a efectos de la cobertura de los riesgos ordinarios.

II. PROCEDIMIENTO DE ACTUACIÓN EN CASO DE SINIESTRO INDEMNIZABLE POR EL CONSORCIO DE COMPENSACIÓN DE SEGUROS

En caso de siniestro, el asegurado, tomador, beneficiario, o sus respectivos representantes legales deberán comunicar, dentro del plazo máximo de siete días de haberlo conocido, la ocurrencia del siniestro, en la Delegación regional del Consorcio que corresponda, según el lugar donde se produjo el siniestro, bien directamente o bien a través de la entidad aseguradora con la que se contrató el seguro ordinario o del mediador de seguros que interviniera en el mismo. La comunicación se formulará en el modelo establecido al efecto, que estará disponible en la página «web» del Consorcio (www.consorseguros.es) o en las oficinas de éste o de la Entidad aseguradora, al que deberá adjuntarse la siguiente documentación:

a) Lesiones que generen invalidez permanente parcial, total o absoluta:

Fotocopia del D.N.I./N.I.F. del lesionado y del perceptor de la indemnización si no coincidiera con el lesionado.

Datos relativos a la entidad bancaria donde deban ingresarse los importes indemnizables, con indicación del número de entidad, número de sucursal, dígito de control y número de cuenta (Código Cuenta Cliente, 20 dígitos), así como del domicilio de dicha entidad.

Fotocopia de las condiciones generales y particulares de la póliza (individual o colectiva) y de todos sus apéndices o suplementos.

Fotocopia del recibo de pago de prima vigente en la fecha de ocurrencia del siniestro, donde se especifiquen claramente los importes correspondientes a la prima comercial y al recargo pagado al Consorcio de Compensación de Seguros.

Documentación de la que, en su caso, pudiera disponer el lesionado acreditativa de la causa del siniestro y de las lesiones producidas por éste.

b) Muerte:

Certificado de defunción.

Fotocopia del D.N.I./N.I.F. del posible beneficiario de la indemnización.

Fotocopia de las condiciones generales y particulares de la póliza (individual o colectiva) y de todos sus apéndices o suplementos.

Fotocopia del recibo de pago de prima vigente en la fecha de ocurrencia del siniestro, donde se especifiquen claramente los importes correspondientes a la prima comercial y al recargo pagado al Consorcio de Compensación de Seguros.

Datos relativos a la entidad bancaria donde deban ingresarse los importes indemnizables, con indicación del número de entidad, número de sucursal, dígito de control y número de cuenta (Código Cuenta Cliente, 20 dígitos), así como del domicilio de dicha entidad.

Documentación de la que, en su caso, se pudiera disponer sobre la causa del siniestro.

En caso de que no se hubiera designado beneficiario en la póliza de seguro, libro de familia y testamento o, en defecto de este último, declaración de herederos o acta de notoriedad.

Liquidación del Impuesto de Sucesiones.

Para aclarar cualquier duda que pudiera surgir sobre el procedimiento a seguir, el Consorcio de Compensación de Seguros dispone del siguiente teléfono de atención al asegurado: 902 222 665.

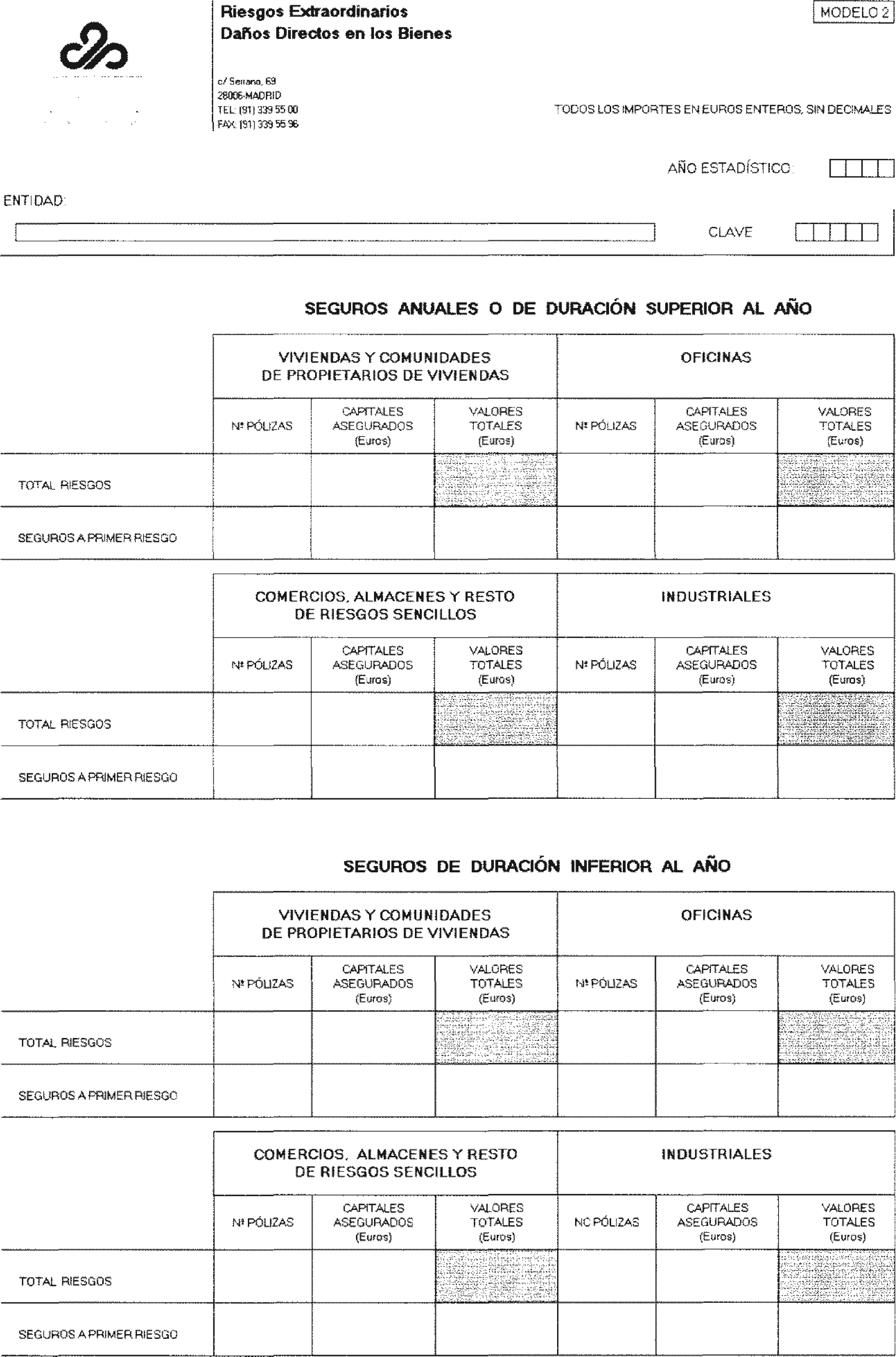

Las Entidades aseguradoras que operen en los ramos con recargo obligatorio a favor del Consorcio de Compensación de Seguros, deberán remitir a dicho Organismo las fichas estadísticas de acuerdo con las siguientes instrucciones generales:

1.o Cuando las pólizas se establezcan en régimen de coaseguro, la información se enviará de la siguiente forma:

a) Si se tratase de coaseguro con una póliza, el envío de la ficha corresponderá hacerlo a la Entidad abridora por la totalidad del riesgo.

b) Si se tratase de coaseguro con varias pólizas, cada Entidad deberá enviar su ficha conteniendo los datos de la parte del riesgo por ella asumido.

2.o Se recogerá la información de la siguiente forma:

Para pólizas anuales o de duración superior al año, ha de referirse a las pólizas en vigor a 31 de diciembre del año estadístico.

Para pólizas de duración inferior a un año, ha de referirse a las pólizas que se emitieron o renovaron durante el año estadístico.

3.o La información relativa a la cobertura de los daños directos en las personas y en los bienes y la correspondiente a pérdida de beneficios, consecuencia de los daños directos antes mencionados, se hará de forma separada e independiente, mediante la cumplimentación de los siguientes modelos estadísticos:

Ficha Modelo 0.−Esta ficha es la hoja de envío de la documentación, y deberá venir sellada y firmada por el Representante Legal de la Entidad aseguradora.

Ficha Modelo 1.−Esta ficha recogerá la información de carácter individualizado de aquellas pólizas de Daños Directos en los Bienes con uno o varios riesgos, cuyo capital total en riesgo sea igual o superior a 18.000.000,00 de euros. Por tanto, en los seguros a primer riesgo, la información individualizada se dará siempre que el valor total de los bienes objeto del seguro sea igual o superior a los 18.000.000,00 de euros, aun cuando el capital asegurado a primer riesgo sea por una cifra inferior.

No obstante lo anterior, en el caso específico de las Obras Civiles, la información individualizada de este Modelo 1 se remitirá siempre, cualquiera que sea el capital en riesgo.

En el caso de coaseguro con varias pólizas, se enviará la información siempre, independientemente de cual fuera el capital en riesgo asumido por cada coaseguradora.

Ficha Modelo 2.−Esta ficha recogerá la información globalizada de todas las pólizas de Daños Directos en los Bienes, incluyendo las reflejadas en la ficha Modelo 1, pero excluyendo las pólizas de Vehículos Automóviles y de Obras Civiles.

Ficha Modelo 3.−Esta ficha recogerá la información globalizada correspondiente al grupo de riesgo Vehículos Automóviles, esto es, el referente a vehículos asegurados de daños propios en pólizas de automóvil, y no como contenido de otros riesgos.

Ficha Modelo 4.−Esta ficha recogerá la información globalizada para la cobertura de Daños Directos a las Personas.

Ficha Modelo 5.−Esta ficha recogerá la información individualizada de aquellas pólizas de Pérdida de Beneficios, consecuencia de daños directos en los bienes, cuyo Capital Total Asegurado, para esta cobertura, sea igual o superior a 9.000.000 de euros, aun cuando el límite de indemnización sea por una cifra inferior.

En el caso de coaseguro con varias pólizas, se enviará la información siempre, independientemente de cual fuera el capital asumido por cada coaseguradora.

Ficha Modelo 6.−Esta ficha recogerá la información globalizada de todas las pólizas que tengan cobertura de Pérdida de Beneficios consecuencia de daños directos en los bienes.

4.o Cuando en una misma póliza hubiera simultáneamente riesgos pertenecientes a las clases de «Bienes», «Vehículos Automóviles», «Accidentes» y «Pérdida de Beneficios», se pondrán los datos de capitales de cada clase en su respectiva ficha (Modelo 2, Modelo 3, Modelo 4 y Modelo 6), y a los efectos de confeccionar el dato de «Número de Pólizas», las pólizas se computarán en cada uno de los modelos correspondientes.

5.o La confección de las fichas Modelo 1, 2, 4, 5 y 6 se efectuará, además, según las instrucciones particulares establecidas para las mismas.

6.o En todas las fichas es obligatorio consignar el nombre de la Entidad aseguradora, la clave y el año estadístico de referencia.

7.o Los datos numéricos y los importes económicos se ajustarán a la derecha en todos los modelos.

8.o Los datos de capitales se referirán exclusivamente a los relativos a riesgos pertenecientes a los ramos con recargo obligatorio a favor del Consorcio de Compensación de Seguros.

9.o Los códigos a utilizar en la cumplimentación de las fichas estadísticas son los siguientes:

Tabla numero 1

| Clase de póliza | Código |

|---|---|

| Incendios. | 10 |

| Robo. | 20 |

| Rotura de cristales. | 30 |

| Daños a maquinaria. | 40 |

| Equipos electrónicos y ordenadores. | 50 |

| Vehículos terrestres. | 60 |

| Vehículos ferroviarios. | 70 |

| Combinado. | 80 |

Tabla número 2

| Clase de riesgo | Código |

|---|---|

| Viviendas y comunidades de propietarios de viviendas. | 10 |

| Oficinas. | 13 |

| Comercios, almacenes y resto de riesgos sencillos. | 20 |

| Industriales. | 30 |

| Vehículos automóviles. | 40 |

| Obras civiles. | 60 |

Tabla numero 3

| Clase de obra civil | Código |

|---|---|

| Autopistas, autovías, carreteras, vías férreas y conducciones. | 61 |

| Túneles. | 62 |

| Puentes. | 63 |

| Presas. | 64 |

| Puertos deportivos. | 65 |

| Resto de puertos. | 66 |

| Extracción de aguas subterráneas. | 67 |

Tabla numero 4

| Provincias | Código |

|---|---|

| Álava. | 1 |

| Albacete. | 2 |

| Alicante. | 3 |

| Almería. | 4 |

| Ávila. | 5 |

| Badajoz. | 6 |

| Baleares. | 7 |

| Barcelona. | 8 |

| Burgos. | 9 |

| Cáceres. | 10 |

| Cádiz. | 11 |

| Castellón. | 12 |

| Ciudad Real. | 13 |

| Córdoba. | 14 |

| La Coruña. | 15 |

| Cuenca. | 16 |

| Gerona. | 17 |

| Granada. | 18 |

| Guadalajara. | 19 |

| Guipúzcoa. | 20 |

| Huelva. | 21 |

| Huesca. | 22 |

| Jaén. | 23 |

| León. | 24 |

| Lérida. | 25 |

| La Rioja. | 26 |

| Lugo. | 27 |

| Madrid. | 28 |

| Málaga. | 29 |

| Murcia. | 30 |

| Navarra. | 31 |

| Orense. | 32 |

| Asturias. | 33 |

| Palencia. | 34 |

| Las Palmas. | 35 |

| Pontevedra. | 36 |

| Salamanca. | 37 |

| Tenerife. | 38 |

| Cantabria. | 39 |

| Segovia. | 40 |

| Sevilla. | 41 |

| Soria. | 42 |

| Tarragona. | 43 |

| Teruel. | 44 |

| Toledo. | 45 |

| Valencia. | 46 |

| Valladolid. | 47 |

| Vizcaya. | 48 |

| Zamora. | 49 |

| Zaragoza. | 50 |

| Ceuta. | 51 |

| Melilla. | 52 |

Agencia Estatal Boletín Oficial del Estado

Avda. de Manoteras, 54 - 28050 Madrid