El artículo 14 de la Ley 38/1992, de 28 de diciembre, de Impuestos Especiales, establece que los sujetos pasivos deberán repercutir el importe de las cuotas devengadas sobre los adquirentes de los productos objeto de los impuestos especiales de fabricación, quedando éstos obligados a soportarlas. Este mismo artículo precisa que, cuando la fabricación, la transformación o el almacenamiento en régimen suspensivo se realicen por cuenta ajena, el sujeto pasivo deberá repercutir el importe de las cuotas devengadas sobre aquel para el que se realiza la operación.

El Real Decreto 1715/2012, de 28 de diciembre, por el que se modifica el Reglamento de los Impuestos Especiales, aprobado por Real Decreto 1165/1995, de 7 de julio, y se introducen otras disposiciones relacionadas con el ámbito tributario, crea para los depositarios autorizados la obligación de presentar una declaración informativa periódica de las personas o entidades para quienes realicen la fabricación, transformación o almacenamiento en régimen suspensivo.

Con esta última modificación, el artículo 45.6 del Reglamento de los Impuestos Especiales precisa que la declaración ha de contener la información relativa a la identificación de la persona o entidad para quien se realiza la operación, la clase de productos y los elementos de cuantificación de las cuotas repercutidas o con aplicación de una exención.

La presente Orden limita la presentación de la declaración informativa a los supuestos de repercusión a que se refiere el apartado 2 del artículo 14 de la Ley de Impuestos Especiales, es decir, a los supuestos de repercusión de cuotas a propietarios de productos, excepto el Impuesto sobre la Electricidad, sin perjuicio de que en el futuro se amplíe su contenido en los términos previstos en el penúltimo párrafo del citado artículo 45.6 del Reglamento de los Impuestos Especiales.

La exclusión del Impuesto sobre la Electricidad viene motivada porque las operaciones de los depositarios autorizados, salvo situaciones muy excepcionales, no dan lugar al devengo del impuesto. En aquellos casos en los que si se produce el devengo se trata, generalmente, de autoconsumos en los que no hay transmisión de energía eléctrica y, por tanto, no se realiza la repercusión del impuesto. Por otra parte, en este impuesto, la práctica totalidad de los devengos se producen con motivo de las entregas de energía eléctrica por parte de los comercializadores y éstos están excluidos por el propio Reglamento de la obligación de presentar la declaración informativa, reservada a los titulares de fábricas y depósitos fiscales.

El aplazamiento de la exigencia de la obligación de presentar la declaración informativa a los depositarios autorizados propietarios de los productos por las entregas con repercusión directa del impuesto a los adquirentes de los mismos, se justifica por la conveniencia de no extenderla, en el momento actual, dado el elevado número de operaciones de pequeño volumen que pueden realizarse incluso con fines no comerciales, especialmente en el sector de las bebidas alcohólicas.

El modelo que aprueba la presente Orden se estructura de forma que con una sola declaración pueda presentarse la información relativa a los establecimientos de un mismo declarante.

El artículo 45.6 del Reglamento de los Impuestos Especiales, aprobado por Real Decreto 1165/1995, de 7 de julio, atribuye al Ministro de Hacienda y Administraciones Públicas la competencia para determinar el lugar, forma, plazos y modelo de presentación de la declaración informativa.

En su virtud, dispongo:

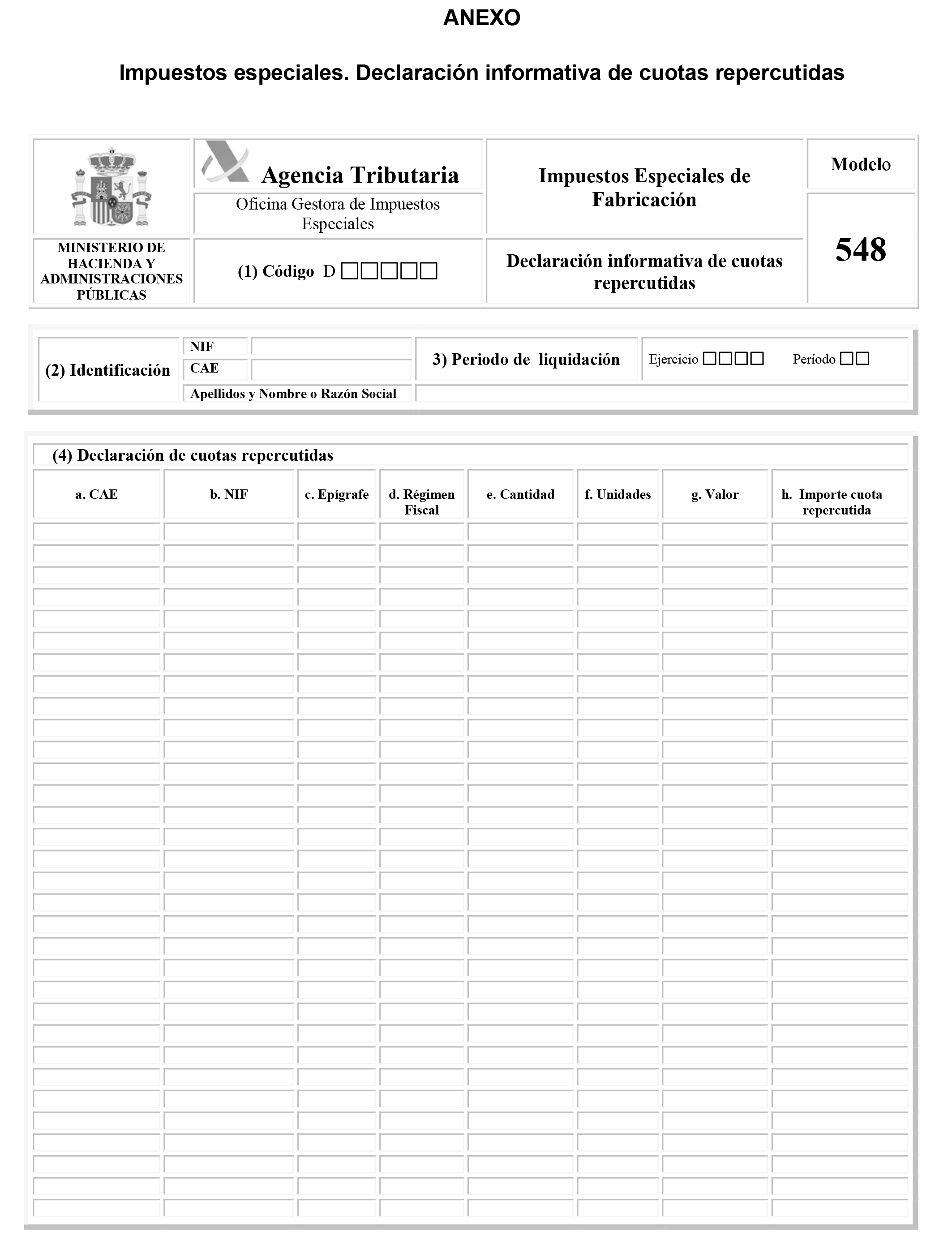

A efectos de lo dispuesto en el apartado 6 del artículo 45 del Reglamento de los Impuestos Especiales, aprobado por Real Decreto 1165/1995, de 7 de julio, se aprueba el formato electrónico «Modelo 548. Impuestos Especiales de Fabricación. Declaración informativa de cuotas repercutidas» que figura en el anexo.

La declaración informativa tendrá el siguiente ámbito de aplicación:

a) La presentación la realizarán los depositarios autorizados de los Impuestos Especiales de Fabricación, con excepción del Impuesto sobre la Electricidad.

b) Los declarantes cumplimentarán las operaciones realizadas por cuenta ajena.

Los titulares de fábricas y depósitos fiscales mencionados en la letra a) del artículo anterior deberán presentar el modelo 548 en los 20 primeros días naturales del mes siguiente al que se haya producido el devengo de los impuestos, de acuerdo con el procedimiento previsto en la presente Orden.

La declaración comprenderá todos los establecimientos de un mismo titular.

Los obligados procederán a presentar el modelo 548 de forma electrónica a través de la Sede electrónica de la Agencia Estatal de Administración Tributaria para lo cual deberán tener instalado en el navegador un certificado electrónico X.509.V3 expedido por la Fábrica Nacional de Moneda y Timbre-Real Casa de la Moneda, o cualquier otro certificado electrónico admitido por la Agencia Estatal de Administración Tributaria, de acuerdo con lo establecido en la Orden HAC/1181/2003, de 12 de mayo, por la que se establecen normas específicas sobre el uso de la firma electrónica en las relaciones tributarias por medios electrónicos, informáticos y telemáticos con la Agencia Estatal de Administración Tributaria. Si la presentación telemática la realizara una persona o entidad autorizada para presentar declaraciones en representación de terceras personas, será dicha persona o entidad autorizada quien deberá tener instalado en el navegador su certificado electrónico.

La presentación electrónica del modelo 548 se realizará de acuerdo con el siguiente procedimiento:

1. El declarante o presentador se pondrá en comunicación con la Agencia Estatal de Administración Tributaria a través de la Sede electrónica de la Agencia Estatal de Administración Tributaria, a la que se puede acceder directamente en la Sede electrónica en https://www.agenciatributaria.gob.es o bien a través del portal de la Agencia Tributaria en Internet (www.agenciatributaria.es), debiendo hacer constar en la declaración los datos previstos en el anexo de la presente Orden.

2. A continuación se procederá a transmitir la declaración con la firma electrónica generada al seleccionar el certificado previamente instalado en el navegador al efecto.

3. Si quien la presenta es una persona o entidad autorizada a presentar declaraciones en representación de terceras personas, se requerirá únicamente la firma electrónica correspondiente a su certificado.

4. Si la declaración es aceptada, la Agencia Estatal de Administración Tributaria devolverá en la pantalla la declaración validada con un código seguro de verificación, además de la hora y la fecha de presentación.

Si la presentación fuera rechazada, se mostrará en pantalla la descripción de los errores detectados. En este caso se deberá proceder a subsanar los mismos y volver a presentar la declaración.

Se añade al apartado 2 de la disposición adicional única de la Orden HAC/1398/2003, de 27 de mayo, por la que se establecen los supuestos y condiciones en que podrá hacerse efectiva la colaboración social en la gestión de los tributos, y se extiende ésta expresamente a la presentación telemática de determinados modelos de declaración y otros documentos tributarios, la siguiente declaración:

«Modelo 548. Impuestos Especiales Fabricación. Declaración informativa de cuotas repercutidas.»

La presente Orden entrará en vigor el día siguiente al de su publicación en el «Boletín Oficial del Estado» y será de aplicación a las operaciones realizadas a partir del 1 de junio de 2013.

Madrid, 30 de abril de 2013.–El Ministro de Hacienda y Administraciones Públicas, Cristóbal Montoro Romero.

Declaración informativa de cuotas repercutidas

Instrucciones de cumplimentación

Cabecera

1. Oficina gestora.

Código de la oficina gestora del establecimiento. Se indicará el código identificativo de la oficina gestora de impuestos especiales correspondiente al lugar de ubicación del establecimiento que, a efectos del Impuesto sobre Hidrocarburos, se ha asignado en el anexo XLIII de la Orden EHA/3482/2007, de 20 de noviembre, por la que se aprueban determinados modelos y actualizan diversas normas de gestión.

Cuando el campo CAE del bloque «2. Identificación» se cumplimente con las siglas DC, se consignará el código de la oficina gestora correspondiente al domicilio fiscal del declarante.

2. Identificación.

Declarante:

– NIF del titular del establecimiento.

– Nombre y apellidos o razón social.

– CAE.

Cuando el declarante sea titular de más de un establecimiento, este campo se cumplimentará exclusivamente con las siglas «DC». En tales casos, el CAE correspondiente a cada uno de los establecimientos desde los que la salida de los productos gravados ha determinado el devengo del impuesto se consignará en la correspondiente casilla «a. CAE» en el bloque «4. Declaración de cuotas repercutidas».

Cuando el declarante sea titular de un único establecimiento desde el que la salida de los productos gravados haya determinado el devengo del impuesto, este campo se cumplimentará con el Código de Actividad y Establecimiento que tenga asignado dicho establecimiento. En este supuesto no será preciso cumplimentar la casilla «a. CAE» en el bloque «4. Declaración de cuotas repercutidas».

3. Período.

Ejercicio:

Año natural con cuatro cifras.

Periodo:

Mensual con dos cifras, según la siguiente tabla:

|

01 Enero. |

|

02 Febrero. |

|

03 Marzo. |

|

04 Abril. |

|

05 Mayo. |

|

06 Junio. |

|

07 Julio. |

|

08 Agosto. |

|

09 Septiembre. |

|

10 Octubre. |

|

11 Noviembre. |

|

12 Diciembre. |

Contenido de la declaración

4. Declaración de cuotas repercutidas.

Con referencia a cada NIF de la persona o entidad por cuya cuenta se realiza la operación y, en su caso al CAE del establecimiento, y por epígrafe de producto, se puntualizará la información relativa a régimen fiscal, cantidad, unidades, valor e importe de cuota repercutida.

a. CAE:

Véanse las instrucciones anteriores en relación con la cumplimentación del campo CAE del bloque «2. Identificación».

b. NIF:

NIF de la persona o entidad por cuya cuenta se realiza la operación.

c. Epígrafe:

Se consignará el código de epígrafe de producto previsto en el Anexo XLIV de la Orden EHA/3482/2007, de 20 de noviembre, por la que se refunden y actualizan diversas normas de gestión de los impuestos especiales de fabricación.

d. Régimen fiscal:

P Tipo pleno (incluye tipo cero).

E Exención.

R Tipo reducido.

e. Cantidad:

Por cada persona o entidad por cuya cuenta se realice la operación y por cada epígrafe de producto se expresará la cantidad, con dos decimales, por la que se han devengado las cuotas repercutidas.

f. Unidades:

Se expresará la unidad fiscal en la que se ha cumplimentado la cantidad, de acuerdo con los códigos de unidad previstos en el Anexo XLIV de la Orden EHA/3482/2007, de 20 de noviembre, por la que se refunden y actualizan diversas normas de gestión de los impuestos especiales de fabricación.

g. Valor:

Esta casilla queda limitada a los productos sujetos al Impuesto sobre las Labores del Tabaco cuya base imponible se determine por valor. Se expresará en miles de euros, con dos decimales.

h. Importe cuota repercutida:

Por cada NIF y epígrafe de producto se cumplimentará el importe de las cuotas repercutidas en el periodo.

En el supuesto de tratarse de productos con tipo cero, en esta casilla se consignará «0».

Agencia Estatal Boletín Oficial del Estado

Avda. de Manoteras, 54 - 28050 Madrid