La obtención de una información fiscal lo más precisa posible por parte de la Agencia Estatal de Administración Tributaria requiere de una actualización de la misma a la realidad de cada momento, de tal forma que incida lo menos posible en el cumplimiento de la obligación de información que supone para los obligados tributarios.

Por ello, debe procederse a realizar una serie de modificaciones de la normativa relativa al suministro de información derivado de determinadas obligaciones informativas, modificaciones que, al igual que en ejercicios precedentes, conviene realizar de manera integradora en una misma norma con la finalidad de tener una mayor garantía de conocimiento por parte de los diferentes obligados tributarios de las modificaciones que se llevan a cabo.

Las principales modificaciones que contiene la presente orden son las siguientes:

En relación con el modelo 187, Declaración informativa de acciones o participaciones representativas del capital o del patrimonio de las instituciones de inversión colectiva y del resumen anual de retenciones e ingresos a cuenta del Impuesto sobre la Renta de las Personas Físicas, del Impuesto sobre Sociedades y del Impuesto sobre la Renta de no Residentes, en relación con las rentas o ganancias patrimoniales obtenidas como consecuencia de las transmisiones o reembolsos de esas acciones o participaciones y de las transmisiones de derechos de suscripción, se introducen diversas modificaciones.

Por un lado, debe recordarse que las transmisiones de derechos de suscripción sometidos a retención deben seguir declarándose en el modelo 187, mientras que en el modelo 198 se informará de dichas transmisiones de derechos cuando sobre las mismas no exista la obligación de retener.

Así, se aclara en el artículo primero de la presente orden que, en las transmisiones de derechos de suscripción sometidas a retención, cuando intervenga un depositario en España, únicamente debe ser dicho depositario quien presente el modelo 187 (y, en su caso el modelo 198 por las operaciones no sometidas a retención, modificación incluida de forma similar en el artículo quinto de la orden), sin que deba informar de estas operaciones el intermediario financiero de la operación. En defecto de dicho depositario en territorio español, deberá presentar el modelo 187 el intermediario financiero o el fedatario público que hubiera intervenido en la operación.

Por otra parte, se precisa que no debe presentarse el modelo 187 en relación con los supuestos en los que proceda la realización de un pago a cuenta por el socio o partícipe que efectúe la transmisión u obtenga el reembolso a que se refieren los artículos 76.2.d).5.º y 76.2.g.4.º del Reglamento del Impuesto sobre la Renta de las Personas Físicas, aprobado por Real Decreto 439/2007, de 30 de marzo, y 62.6.e) y 62.7 del Reglamento del Impuesto sobre Sociedades, aprobado por Real Decreto 634/2015, de 10 de julio. Ahora bien, dicha exclusión de la obligación de presentar el modelo 187 se refiere al socio o partícipe, pero no a los restantes obligados tributarios que intervengan en dichas operaciones (intermediarios financieros, fedatarios públicos, entidades gestoras) y que resultan obligados a informar sobre las mismas conforme a lo previsto en el artículo 42 del Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, aprobado por Real Decreto 1065/2007, de 27 de julio.

Aunque el modelo 187 incluye operaciones relativas a la transmisión de derechos de suscripción sometidas a retención (si no lo estuvieran, deben incluirse en el modelo 198), para evitar dudas interpretativas al respecto, se modifica el campo «Tipo de operación» del modelo 187 para precisar que la clave «M» relativa a las ventas de derechos de suscripción, se refiere expresamente a operaciones sometidas a la obligación de retención. También se modifican la clave «O» del campo «Clave de origen o procedencia de la adquisición o enajenación» y el campo «Resultado de la operación» con la misma finalidad aclaratoria anterior.

Por otra parte, se añade un nuevo campo «Gastos de enajenación/Ventas de derechos de suscripción», para incluir la información relativa a los gastos derivados de la venta de derechos de suscripción, lo que permitirá una mayor calidad en la información fiscal de los contribuyentes y en la cumplimentación del borrador de autoliquidación para los contribuyentes del Impuesto sobre la Renta de las Personas Físicas.

Al mismo tiempo, se modifica el campo relativo al importe de la enajenación en el caso de la venta de derechos de suscripción, para aclarar que en el mismo se consigne el importe percibido por la entidad obligada a practicar la retención para ser abonado al declarado, sin que dicha cuantía se vea minorada por los gastos de enajenación que haya podido repercutir el depositario por la operación.

Por último, y en lo relativo al importe de la retención derivada de la venta de derechos de suscripción, se modifica dicho campo de información del modelo 187, para precisar que debe ser el resultado de aplicar el porcentaje de retención que proceda a la cuantía incluida como importe de la enajenación; es decir, sin que se minore la base de retención en los gastos del depositario.

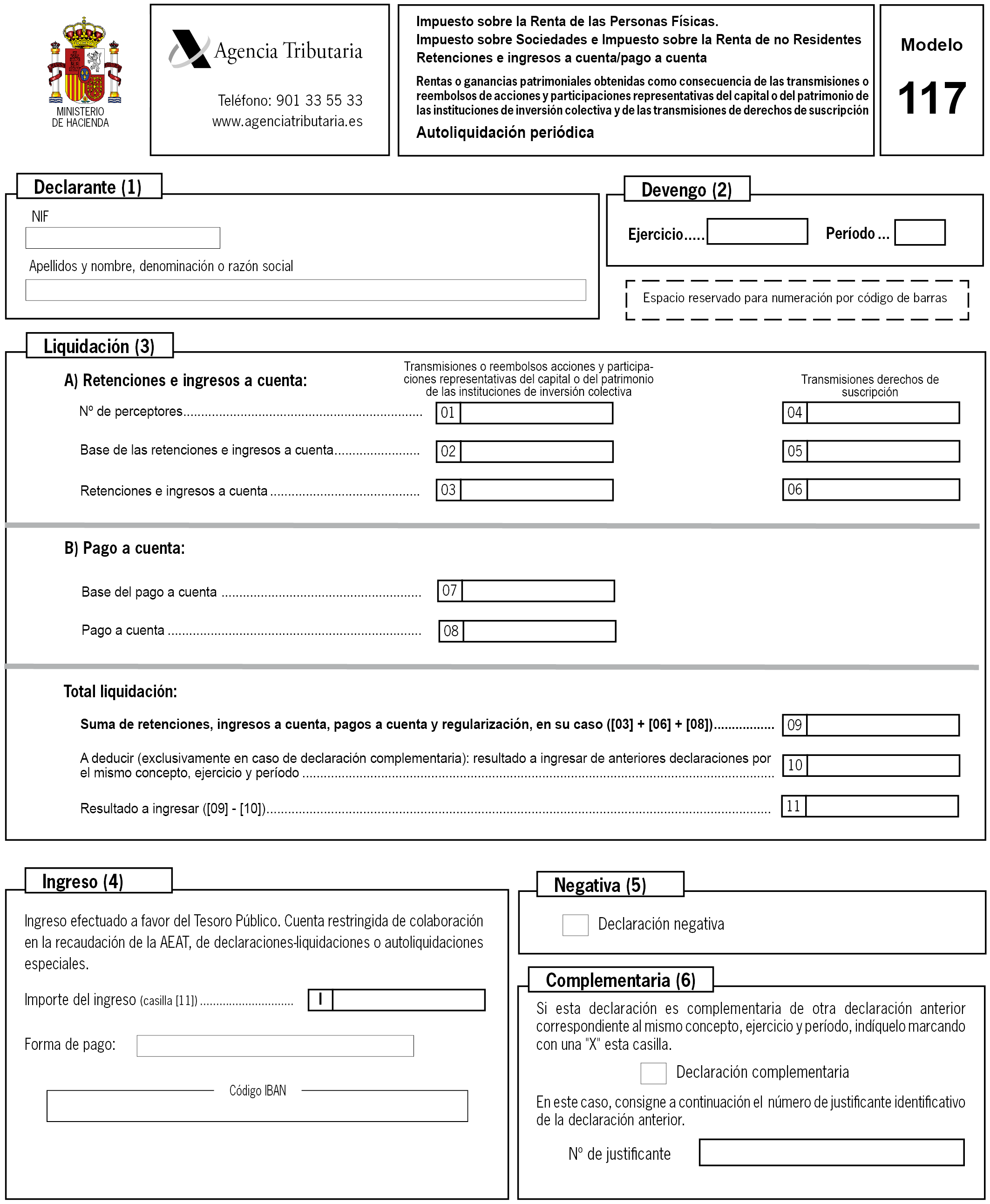

El artículo segundo de la presente orden modifica el anexo del modelo 117 de autoliquidación, relativo a las retenciones e ingresos a cuenta de rentas procedentes de transmisión o reembolso de acciones o participaciones en Instituciones de Inversión Colectiva y de las transmisiones de derechos de suscripción, para corregir determinadas imprecisiones en la denominación de algunas casillas.

Por otra parte, la Ley 6/2018, de 3 de julio, de Presupuestos Generales del Estado para 2018 establece un incremento de la deducción por maternidad cuando se satisfagan en el periodo impositivo gastos de custodia del hijo menor de tres años en guarderías o centros de educación infantil autorizados. Para el cálculo de este incremento se atenderá a las cantidades satisfechas a estos centros siempre que no tengan la consideración de rendimientos de trabajo en especie exentos por aplicación de lo dispuesto en las letras b) o d) del apartado 3 del artículo 42 de la Ley 35/2006, de 28 de noviembre, del Impuesto sobre la Renta de las Personas Físicas y de modificación parcial de las Leyes de los Impuestos sobre Sociedades, sobre la Renta de los no Residentes y sobre el Patrimonio.

Por este motivo, el artículo tercero de la orden modifica la Orden EHA/3127/2009, de 10 de noviembre, por la que se aprueba el modelo 190 para la declaración del resumen anual de retenciones e ingresos a cuenta del Impuesto sobre la Renta de las Personas Físicas sobre rendimientos del trabajo y de actividades económicas, premios y determinadas ganancias patrimoniales e imputaciones de renta y se modifican las condiciones para la presentación por vía telemática de los modelos 111 y 117 por los obligados tributarios que tengan la consideración de grandes empresas, así como la hoja interior de relación de socios, herederos, comuneros o partícipes del modelo 184 y los diseños lógicos de los modelos 184 y 193, para introducir nuevas subclaves dentro de la clave «L» y así diferenciar los rendimientos del trabajo en especie que las letras b) o d) del artículo 42.3 de la Ley 35/2006 consideran exentos.

En el caso de las retribuciones en especie exentas por aplicación de lo dispuesto en la letra b) del artículo 42.3 mencionado, únicamente se consignarán en la nueva subclave 25 los supuestos en los que las empresas o empleadores presten el servicio de primer ciclo de educación infantil a los hijos de sus trabajadores mediante fórmulas indirectas, de acuerdo con lo dispuesto en el artículo 108.2 letra c) del Reglamento del Impuesto sobre la Renta de las Personas Físicas, aprobado por Real Decreto 439/2007, de 30 de marzo. Es decir, aquellos supuestos en los que la retribución en especie se instrumenta mediante un pago directo de la empresa o empleador al tercero en cumplimiento de los compromisos asumidos con sus trabajadores.

Además, la Sentencia del Tribunal Supremo número 1462/2018 ha establecido como doctrina legal que las prestaciones públicas por maternidad percibidas de la Seguridad Social están exentas del Impuesto sobre la Renta de las Personas Físicas. Para facilitar la cumplimentación de la declaración de este impuesto, resulta necesario introducir una nueva subclave en la clave «L» del modelo 190, para identificar claramente las prestaciones públicas por maternidad o paternidad exentas.

La Orden EHA/3300/2008, de 7 de noviembre, por la que se aprueba el modelo 196, relativa a rendimientos del capital mobiliario y rentas obtenidos por la contraprestación derivada de cuentas en toda clase de instituciones financieras, se modifica mediante el artículo cuarto de la presente orden, con la finalidad de añadir un campo adicional identificador de las cuentas en presunción de abandono a las que se refiere la Ley 33/2003, de 3 de noviembre, del Patrimonio de las Administraciones Públicas y su normativa de desarrollo que, además, tengan problemas en la identificación de los declarados.

Idéntica finalidad tienen las modificaciones realizadas en los modelos 198 y 291 contenidas en los artículos quinto y séptimo de la orden.

El artículo quinto establece una modificación similar a la realizada en el artículo primero para el modelo 187, relativa a las operaciones relativas a las transmisiones de derechos de suscripción que deban declararse en el modelo 198 (transmisiones no sometidas a retención), precisando que el obligado a su presentación es la entidad depositaria de estos derechos en España o, en su defecto, por el intermediario financiero o el fedatario público que hubiera intervenido en la operación.

El artículo sexto modifica el modelo 289 relativo a la declaración informativa anual de cuentas financieras en el ámbito de la asistencia mutua (CRS), actualizando el contenido de los anexos I y II a la situación actual de los países comprometidos al intercambio de información, incluyendo en el listado a los países con los que se intercambiará a partir del ejercicio 2019.

Respecto de las habilitaciones normativas relativas a la presente orden ministerial, cabe señalar que la competencia para aprobar modelos y sistemas normalizados de presentación de las autoliquidaciones y declaraciones informativas se encuentra establecida en el artículo 98.3 de la Ley 58/2003, de 17 de diciembre, General Tributaria. Asimismo, la regulación de la presentación telemática de autoliquidaciones y declaraciones tributarias se encuentra recogida en el artículo 98.4 de la citada Ley General Tributaria.

Como desarrollo de estas normas y, en el ámbito relativo a las declaraciones resumen anual de los modelos 187 y 190, conforme a lo dispuesto en el artículo 108.5 del Reglamento del Impuesto sobre la Renta de las Personas Físicas, aprobado por Real Decreto 439/2007, de 30 de marzo, dicha declaración se realizará en los modelos que para cada clase de rentas establezca el Ministro de Economía y Hacienda, quien, asimismo, podrá determinar los datos que deben incluirse en las declaraciones, de los previstos en el apartado 2 del mencionado artículo 108, estando obligado el retenedor u obligado a ingresar a cuenta a cumplimentar la totalidad de los datos así determinados y contenidos en las declaraciones que le afecten.

Por todo lo anterior, en ejercicio de la habilitación establecida con carácter general en el apartado 2 del artículo 30 del Reglamento General de las actuaciones y los procedimientos de Gestión e Inspección Tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, aprobado por Real Decreto 1065/2007, de 27 de julio, y de las otorgadas con carácter específico por los artículos 37 y 42 del mismo texto, y por el artículo 4 del Real Decreto 1021/2015, de 13 de noviembre, por el que se establece la obligación de identificar la residencia fiscal de las personas que ostenten la titularidad o el control de determinadas cuentas financieras y de informar acerca de las mismas en el ámbito de la asistencia mutua, es necesario proceder a la aprobación de una nueva orden de modificación de las declaraciones informativas relativas a los modelos 187, 117, 190, 196, 198, 289 y 291.

La habilitación al Ministro de Economía y Hacienda incluida en artículo 30.2 del Reglamento General de las actuaciones y los procedimientos de Gestión e Inspección Tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, aprobado por Real Decreto 1065/2007, de 27 de julio, debe entenderse conferida en la actualidad a la Ministra de Hacienda, de acuerdo con lo dispuesto en el artículo 5 y en la disposición final segunda del Real Decreto 355/2018, de 6 de junio, por el que se reestructuran los departamentos ministeriales.

En su virtud, dispongo:

Se introducen las siguientes modificaciones en la Orden HAP/1608/2014, de 4 de septiembre:

Uno. Se modifica el artículo 2, que queda redactado de la siguiente manera:

«Artículo 2. Obligados a presentar el modelo 187.

Estarán obligados a presentar el modelo 187 aquellas personas que, estando obligadas a retener o a ingresar a cuenta respecto del Impuesto sobre la Renta de las Personas Físicas, del Impuesto sobre Sociedades o del Impuesto sobre la Renta de no Residentes, de conformidad con lo establecido en la normativa legal y reglamentaria reguladora de estos impuestos, satisfagan rentas sujetas a retención o ingreso a cuenta como consecuencia de operaciones de transmisión o reembolso de acciones o participaciones representativas del capital o del patrimonio de instituciones de inversión colectiva o de la trasmisión de derechos de suscripción.

Respecto de las transmisiones de derechos de suscripción sometidas a retención, cuando intervenga un depositario en España de los valores, vendrá obligado a la presentación del modelo 187 dicho depositario, sin que tales operaciones deban ser objeto de declaración informativa por el intermediario financiero o fedatario público que hubiera mediado en la operación. En defecto de dicho depositario en territorio español, será el intermediario financiero o el fedatario público que hubiera intervenido en la transmisión quien deberá presentar el modelo 187.

Asimismo, se encuentran también obligadas a presentar el modelo 187 las personas o entidades a que se refiere el artículo 42 del Reglamento General de las actuaciones y los procedimientos de Gestión e Inspección Tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, aprobado por Real Decreto 1065/2007, de 27 de julio, en relación con las operaciones que tengan por objeto acciones o participaciones de instituciones de inversión colectiva.

Los socios o partícipes de instituciones de inversión colectiva no deberán presentar el modelo 187 en relación con los supuestos en los que proceda efectuar los pagos a cuenta a que se refieren los apartados 2.d).5.º y 2.g).4.º del artículo 76 del Reglamento del Impuesto sobre la Renta de las Personas Físicas, aprobado por Real Decreto 439/2007, de 30 de marzo, y el apartado 6.e) y último párrafo del apartado 7 del artículo 62 del Reglamento del Impuesto sobre Sociedades, aprobado por Real Decreto 634/2015, de 10 de julio, sin perjuicio de la obligación de informar sobre las operaciones que origina dichos supuestos de pago a cuenta que correspondan a las personas o entidades que intervengan en las mismas.»

Dos. Se modifica el campo «Tipo de operación», que ocupa la posición 104 del registro de tipo 2, registro de operación, de los diseños físicos y lógicos del modelo 187, contenidos en el anexo II, que queda redactado de la siguiente manera:

|

Posiciones |

Naturaleza |

Descripción de los campos |

|---|---|---|

|

104 |

Alfabético. |

Tipo de operación. |

|

Se hará constar el tipo de operación según los siguientes valores: |

||

|

A: Adquisiciones, salvo aquellas en que deba consignarse la clave B o I. |

||

|

B: Adquisiciones de acciones o participaciones que sean reinversión de importes obtenidos previamente en la transmisión o reembolso de otras acciones o participaciones en instituciones de inversión colectiva, y en las que no se haya computado la ganancia o pérdida patrimonial obtenida, de acuerdo con lo previsto en el artículo 94.1.a) segundo párrafo, de la Ley del Impuesto sobre la Renta de las Personas Físicas, salvo aquellas en las que el accionista o partícipe haya efectuado la comunicación a que se refiere el artículo 28.2 de la Ley 35/2003 de Instituciones de Inversión Colectiva en el escrito de solicitud de traspaso. |

||

|

C: Enajenaciones (transmisiones o reembolsos) de participaciones en los fondos de inversión cotizados o de acciones de las SICAV índice cotizadas a que se refiere el artículo 79 del Reglamento de la Ley 35/2003, de 4 de noviembre, de Instituciones de Inversión Colectiva |

||

|

E: Enajenaciones (transmisiones o reembolsos), salvo aquellas en que deban consignarse las claves C, F, G, H, J, K, L, P o Q. |

||

|

F: Enajenaciones (transmisiones o reembolsos) en las que, por aplicación de lo dispuesto en el artículo 94.1.a) segundo párrafo de la Ley del Impuesto sobre la Renta de las Personas Físicas, no proceda computar la ganancia o pérdida patrimonial generada, salvo aquellas en las que el accionista o partícipe haya efectuado la comunicación a que se refiere el artículo 28.2 de la Ley 35/2003 de Instituciones de Inversión Colectiva en el escrito de solicitud de traspaso. |

||

|

G: Transmisiones o reembolsos, en los que se haya consignado la clave «C» en el campo «tipo de socio o partícipe», no habiéndose practicado retención por aplicación de exención en virtud de norma interna o convenida, conforme al procedimiento especial previsto en el artículo 5 de la presente Orden. |

||

|

H: Transmisiones o reembolsos, en los que se haya consignado la clave «C» en el campo «tipo de socio o partícipe», habiéndose practicado retención aplicando el tipo de gravamen previsto en el número 3.º de la letra f) del apartado 1 del artículo 25 del texto refundido de la Ley del Impuesto sobre la Renta de no Residentes, conforme al procedimiento especial previsto en el artículo 5 de la presente Orden. |

||

|

I: Adquisiciones de acciones o participaciones que sean reinversión de importes obtenidos previamente en la transmisión o reembolso de otras acciones o participaciones en instituciones de inversión colectiva, y en las que no se haya computado la ganancia o pérdida patrimonial obtenida, de acuerdo con lo previsto en el artículo 94.1.a) segundo párrafo, de la Ley 35/2006, de 28 de noviembre, del Impuesto sobre la Renta de las Personas Físicas y de modificación parcial de las leyes de los Impuestos sobre Sociedades, sobre la Renta de no Residentes y sobre el Patrimonio, cuando el accionista o partícipe haya efectuado la comunicación a que se refiere el artículo 28.2 de la Ley 35/2003 de Instituciones de Inversión Colectiva en el escrito de solicitud de traspaso. |

||

|

J: Enajenaciones (transmisiones o reembolsos) en las que, por aplicación de lo dispuesto en el artículo 94.1.a) segundo párrafo de la Ley 35/2006, de 28 de noviembre, del Impuesto sobre la Renta de las Personas Físicas y de modificación parcial de las leyes de los Impuestos sobre Sociedades, sobre la Renta de no Residentes y sobre el Patrimonio, no proceda computar la ganancia o pérdida patrimonial generada, en aquellos supuestos en los que el accionista o partícipe haya efectuado la comunicación a que se refiere el artículo 28.2 de la Ley 35/2003 de Instituciones de Inversión Colectiva en el escrito de solicitud de traspaso. |

||

|

K: Enajenaciones (transmisiones o reembolsos) de acciones o participaciones de instituciones de inversión colectiva, correspondientes a contribuyentes a los que resulte de aplicación el régimen especial aplicable a trabajadores desplazados a territorio español regulado en el artículo 93 de la Ley 35/2006, de 28 de noviembre, del Impuesto sobre la Renta de las Personas Físicas y de modificación parcial de las leyes de los Impuestos sobre Sociedades, sobre la Renta de no Residentes y sobre el Patrimonio, cuando no originen renta obtenida en territorio español conforme a las reglas del artículo 13.1.i) del texto refundido de la Ley del Impuesto sobre la Renta de no Residentes, aprobado por el Real Decreto Legislativo 5/2004, de 5 de marzo. |

||

|

L: Enajenaciones (transmisiones o reembolsos) de acciones o participaciones de institución de inversión colectivas distintas de las de la clave K anterior correspondientes a contribuyentes a los que resulte de aplicación el régimen especial aplicable a trabajadores desplazados a territorio español regulado en el artículo 93 de la Ley 35/2006, de 28 de noviembre, del Impuesto sobre la Renta de las Personas Físicas y de modificación parcial de las leyes de los Impuestos sobre Sociedades, sobre la Renta de no Residentes y sobre el Patrimonio. |

||

|

M: Venta de derechos de suscripción sometidos a retención procedentes de valores representativos de la participación en fondos propios de sociedades o entidades salvo que deba consignarse la clave N u O. |

||

|

N: Venta de derechos de suscripción procedentes de valores representativos de la participación en fondos propios de sociedades o entidades, correspondientes a contribuyentes a los que resulte de aplicación el régimen especial aplicable a trabajadores desplazados a territorio español regulado en el artículo 93 de la Ley 35/2006, de 28 de noviembre, del Impuesto sobre la Renta de las Personas Físicas y de modificación parcial de las leyes de los Impuestos sobre Sociedades, sobre la Renta de no Residentes y sobre el Patrimonio, cuando no originen renta obtenida en territorio español conforme a las reglas del artículo 13.1.i) del texto refundido de la Ley del Impuesto sobre la Renta de no Residentes, aprobado por el Real Decreto Legislativo 5/2004, de 5 de marzo. |

||

|

O: Venta de derechos de suscripción procedentes de valores representativos de la participación en fondos propios de sociedades o entidades, distintas de las de la clave N anterior, correspondientes a contribuyentes a los que resulte de aplicación el régimen especial aplicable a trabajadores desplazados a territorio español regulado en el artículo 93 de la Ley 35/2006, de 28 de noviembre, del Impuesto sobre la Renta de las Personas Físicas y de modificación parcial de las leyes de los Impuestos sobre Sociedades, sobre la Renta de no Residentes y sobre el Patrimonio. |

||

|

P: Transmisiones por canje derivados de operaciones de fusión de fondos de inversión y sociedades de inversión de capital variable cuando proceda computar la ganancia o pérdida patrimonial. Esta clave deberá ser consignada por la institución de inversión colectiva absorbida en el ejercicio correspondiente a la fusión, cuando no resulte de aplicación el régimen fiscal establecido en el capítulo VII del título VII de la Ley 27/2014, de 27 de noviembre, del Impuesto sobre Sociedades. |

||

|

Q: Transmisiones o reembolsos, vinculados a un traspaso a otra institución de inversión colectiva, de participaciones procedentes de operaciones de fusión de fondos de inversión y sociedades de inversión de capital variable. Esta clave debe consignarse por la entidad gestora o comercializadora del fondo de inversión absorbente en el ejercicio correspondiente al traspaso a otra institución de inversión colectiva, cuando en el ejercicio correspondiente a la fusión resultó aplicable el régimen fiscal establecido en el capítulo VII del título VII de la Ley 27/2014, de 27 de noviembre, del Impuesto sobre Sociedades, y en el ejercicio en que tenga lugar el traspaso no resulte de aplicación a la parte de la renta generada hasta la fecha de la citada fusión el régimen fiscal previsto en el artículo 94.1.a) segundo párrafo, de la Ley 35/2006, de 28 de noviembre, del Impuesto sobre la Renta de las Personas Físicas y de modificación parcial de las leyes de los Impuestos sobre Sociedades, sobre la Renta de no Residentes y sobre el Patrimonio. |

Tres. Se modifica el campo «Importe de la adquisición o enajenación», que ocupa las posiciones 129-141 del registro de tipo 2, registro de operación, de los diseños físicos y lógicos del modelo 187, contenidos en el anexo II, que queda redactado de la siguiente manera:

|

Posiciones |

Naturaleza |

Descripción de los campos |

|---|---|---|

|

129-141 |

Numérico. |

Importe de la adquisición o enajenación. |

|

En función del tipo de operación se hará constar sin signo y sin decimales, el importe de adquisición o enajenación de las acciones o participaciones correspondiente al socio o partícipe o el importe obtenido por la venta de los derechos de suscripción correspondiente al declarado. |

||

|

En el caso de la venta de derechos de suscripción, se consignará el importe percibido por la entidad obligada a practicar la retención para su abono al declarado, sin minorar dicho importe en los gastos que, en su caso, haya aplicado la entidad depositaria por la operación y consignados en el campo «Gastos de enajenación/Ventas de derechos de suscripción», (posiciones 228-240 del registro de tipo 2, registro de operación). |

||

|

En el supuesto de que la entidad obligada a retener intervenga en la operación tanto en la condición de depositaria como en la de intermediario financiero, no deberá minorarse el importe percibido en la cuantía de los gastos que, en su caso, haya aplicado la entidad al actuar en su condición de depositaria, debiendo consignar los mismos en el campo «Gastos de enajenación/Ventas de derechos de suscripción», (posiciones 228-240 del registro de tipo 2, registro de operación). |

||

|

Los importes deben configurarse en céntimos de euros, por lo que nunca incluirán decimales. |

Cuatro. Se modifica el campo «Clave de origen o procedencia de la adquisición o enajenación», que ocupa la posición 142 del registro de tipo 2, registro de operación, de los diseños físicos y lógicos del modelo 187, contenidos en el anexo II, que queda redactado de la siguiente manera:

|

Posiciones |

Naturaleza |

Descripción de los campos |

|---|---|---|

|

142 |

Alfabético. |

Clave de origen o procedencia de la adquisición o enajenación. |

|

Se hará constar en este campo el origen o procedencia de la adquisición o enajenación de las acciones o participaciones o de la venta de los derechos de suscripción, de acuerdo con las siguientes claves: |

||

|

«D»: Disolución de comunidades de bienes o separación de comuneros. |

||

|

«C»: División de la cosa común. |

||

|

«G»: Disolución sociedad gananciales o extinción régimen económico-matrimonial participación. |

||

|

«M»: Lucrativa por causa de muerte. |

||

|

«I»: Lucrativa entre vivos. |

||

|

«F»: Fusión de fondos o sociedades acogidas al régimen especial del capítulo VII del título VII de la Ley 27/2014, de 27 de noviembre, del Impuesto sobre Sociedades. No se incluirán en esta clave los reembolsos de participaciones como consecuencia del ejercicio del derecho de separación del partícipe en el proceso de fusión. |

||

|

«E»: Ganancia patrimonial o renta no sujeta a retención e ingreso en cuenta, siempre que se trate de operaciones no incluibles específicamente en las claves anteriores. |

||

|

«H»: Fusión de fondos con sociedades de inversión de capital variable cuando resulte aplicable el régimen fiscal establecido en el capítulo VII del título VII de la Ley 27/2014, de 27 de noviembre, del Impuesto sobre Sociedades. |

||

|

Esta clave deberá ser consignada por todas las instituciones de inversión colectiva integrantes en dicho proceso de fusión. |

||

|

Asimismo, esta misma clave debe consignarse en los traspasos posteriores a otra institución de inversión colectiva por la entidad gestora o comercializadora del fondo absorbente cuando en el traspaso proceda considerar como valores y fechas de adquisición fiscales los correspondientes a la fusión. |

||

|

«J»: Fusión de fondos con sociedades de inversión de capital variable cuando no resulte aplicable el régimen fiscal establecido en el capítulo VII del título VII de la Ley 27/2014, de 27 de noviembre, del Impuesto sobre Sociedades. |

||

|

Esta clave deberá ser consignada por todas las instituciones de inversión colectiva integrantes en dicho proceso de fusión. |

||

|

«O»: Otros supuestos. En esta clave se incluirán los supuestos habituales de suscripción, compra, transmisión y reembolso no incluidos en cualquiera de las claves anteriores, así como las ventas de derechos de suscripción sujetas a retención. |

Cinco. Se modifica el campo «Resultado de la operación», que ocupa las posiciones 157-170 del registro de tipo 2, registro de operación, de los diseños físicos y lógicos del modelo 187, contenidos en el anexo II, que queda redactado de la siguiente manera:

|

Posiciones |

Naturaleza |

Descripción de los campos |

|---|---|---|

|

157-170 |

Alfanumérico. |

Resultado de la operación. |

|

Cuando el campo «tipo de operación» tome el valor «E», «C», «G», «H», «L», «M», «O», «P» o «Q» se consignará, en su caso, con el signo que corresponda, el importe de la ganancia o pérdida patrimonial correspondiente a la operación de enajenación de la acción, participación, o derecho de suscripción del declarado. |

||

|

157 Signo: |

||

|

Campo alfabético. |

||

|

Si la operación de enajenación diera como resultado una pérdida patrimonial se consignará una «N» en este campo. En cualquier otro caso el contenido de este campo será un espacio. |

||

|

158-170 Importe: |

||

|

Campo numérico. |

||

|

Los importes deben configurarse en céntimos de euros, por lo que nunca incluirán decimales. |

Seis. Se modifica el campo «Importe de la retención e ingreso a cuenta», que ocupa las posiciones 175-187 del registro de tipo 2, registro de operación, de los diseños físicos y lógicos del modelo 187, contenidos en el anexo II, que queda redactado de la siguiente manera:

|

Posiciones |

Naturaleza |

Descripción de los campos |

|---|---|---|

|

175-187 |

Numérico. |

Importe de la retención e ingreso a cuenta. |

|

Sólo cuando el campo «TIpo de operación» tome el valor «E», «L», «M», o «P». |

||

|

Importe de la retención e ingreso a cuenta practicada en la operación de enajenación de las acciones o participaciones o de los derechos de suscripción correspondiente al declarado. |

||

|

Cuando el campo «Tipo de operación» tome el valor «M», será el resultado de aplicar el tipo de retención consignado en el campo «% Retención e ingreso a cuenta» a la cantidad que figure en el campo «Importe de la adquisición o enajenación». |

||

|

Los importes deben configurarse en céntimos de euros, por lo que nunca incluirán decimales. |

Siete. Se añade un nuevo campo «Gastos de enajenación/Ventas de derechos de suscripción», que ocupa las posiciones 228-240 del registro de tipo 2, registro de operación, de los diseños físicos y lógicos del modelo 187, contenidos en el anexo II, con el siguiente contenido:

|

Posiciones |

Naturaleza |

Descripción de los campos |

|---|---|---|

|

228-240 |

Numérico. |

Gastos de enajenación/ventas de derechos de suscripción. |

|

Este campo únicamente se cumplimentará en el caso de las ventas de derechos de suscripción (claves M, N u O del campo «Tipo de operación»), debiendo consignar el importe de los gastos de enajenación derivados de la operación correspondientes a las operaciones que haya efectuado el declarante en su condición de entidad depositaria. |

||

|

Los importes deben configurarse en céntimos de euros, por lo que nunca incluirán decimales. |

Ocho. Las posiciones 228-500 «Blancos» del registro de tipo 2, registro de operación, pasan a ocupar las posiciones 241-500 «Blancos».

Se sustituye el anexo I de la Orden EHA/3435/2007, de 23 de noviembre, por el que figura como anexo a la presente orden.

Se introducen las siguientes modificaciones en la Orden EHA/3127/2009, de 10 de noviembre:

Uno. Se modifica el contenido del campo «Subclave», correspondiente a las posiciones 79-80, del tipo de registro 2 (registro de perceptor), del anexo II «Diseños físicos y lógicos a los que deben ajustarse los soportes directamente legibles por ordenador del Modelo 190 y los ficheros que contengan la información que debe incluirse en dicho modelo», dando nueva redacción a las subclaves 08, 24 y 25, y se introducen tres nuevas subclaves, 26, 27 y 28, dentro de las subclaves a utilizar en las percepciones correspondientes a la clave L, en los siguientes términos:

«08. Prestaciones, pensiones y haberes pasivos que estén exentos en virtud de lo establecido en la letra h) del artículo 7 de la Ley del Impuesto, sin incluir en esta subclave las prestaciones públicas por maternidad o paternidad exentas que deban consignarse en la subclave 27.»

«24. Rendimientos del trabajo en especie exentos de acuerdo con lo dispuesto en las letras a), b), c), e), y f) del artículo 42.3 de la Ley del Impuesto, sin incluir en esta subclave los rendimientos del trabajo en especie exentos que deban consignarse en la subclave 25 siguiente.

No obstante, respecto de los rendimientos del trabajo exentos previstos en las letras a) y b) del artículo 42.3 de la Ley del Impuesto que se incluyan en esta subclave 24, únicamente se exigirán datos cuando para la prestación de los servicios se utilicen fórmulas indirectas.

25. Rendimientos del trabajo en especie exentos de acuerdo con lo dispuesto en la letra b) del artículo 42.3 de la Ley del Impuesto exclusivamente referidos a aquellos destinados por las empresas o empleadores a prestar el servicio de primer ciclo de educación infantil a los hijos de sus trabajadores. No obstante, respecto de los rendimientos del trabajo exentos previstos en esta subclave, únicamente se exigirán datos cuando para la prestación de los servicios se utilicen fórmulas indirectas.

26. Rendimientos del trabajo en especie exentos de acuerdo con lo dispuesto en la letra d) del artículo 42.3 de la Ley del Impuesto.

27. Prestaciones públicas por maternidad o paternidad exentas del IRPF.

28. Otras rentas exentas. Se incluirán en esta subclave las rentas exentas del Impuesto sobre la Renta de las Personas Físicas que, debiendo relacionarse en el modelo 190, sean distintas de las específicamente señaladas en las subclaves anteriores.»

El resto de subclaves de dicho campo «Subclave» correspondiente a las posiciones 79-80, del tipo de registro 2 (registro de perceptor), del anexo II citado no se modifican.

Dos. Se modifica el contenido del párrafo cuarto del campo «Gastos deducibles», correspondiente a las posiciones 184-196, del tipo de registro 2 (registro de perceptor), del Anexo II «Diseños físicos y lógicos a los que deben ajustarse los soportes directamente legibles por ordenador del Modelo 190 y los ficheros que contengan la información que debe incluirse en dicho modelo», que queda redactado en los siguientes términos:

«Excepcionalmente, este campo también podrá tener contenido en aquellas percepciones correspondientes a las claves L.05, L.10 y L.27 de las que, pese a estar exentas del IRPF, se hayan detraído cantidades por los citados conceptos que tengan la consideración de gastos deducibles para el perceptor.»

El resto del contenido de dicho campo «Gastos deducibles», se mantiene redactado en los mismos términos.

Uno. Se añade un nuevo campo «Cuentas en presunción de abandono», que ocupa la posición 479 del registro de tipo 2, registro de declarado, de los diseños físicos y lógicos del modelo 196, contenidos en el anexo II, con el siguiente contenido:

|

Posiciones |

Naturaleza |

Descripción de los campos |

|---|---|---|

|

479 |

Alfabético. |

Cuentas en presunción de abandono. |

|

Se consignará una «X» para las cuentas en presunción de abandono, de acuerdo con lo dispuesto en la Ley 33/2003, de 3 de noviembre y su normativa de desarrollo, con problemas en la identificación de los declarados. |

Dos. Se añade un nuevo campo «Cuentas en presunción de abandono», que ocupa la posición 500 del registro de tipo 2, registro de autorizado, de los diseños físicos y lógicos del modelo 196, contenidos en el anexo II, con el siguiente contenido:

|

Posiciones |

Naturaleza |

Descripción de los campos |

|---|---|---|

|

500 |

Alfabético. |

Cuentas en presunción de abandono. |

|

Se consignará una «X» para las cuentas en presunción de abandono, de acuerdo con lo dispuesto en la Ley 33/2003, de 3 de noviembre y su normativa de desarrollo, con problemas en la identificación de los declarados. |

Tres. Las posiciones 479-500 «Blancos» del registro de tipo 2, registro de declarado, pasan a ocupar las posiciones 480-500 «Blancos».

Uno. Se añade un nuevo subapartado Seis al apartado Tercero de la Orden EHA/3895/2004, de 23 de noviembre, con el siguiente contenido:

«Seis. Cuando la operación consista en la transmisión de derechos de suscripción preferente, la declaración deberá ser realizada por las entidades depositarias de los mismos en España o, en su defecto, por el intermediario financiero o el fedatario público que hubiera intervenido en la operación.»

Dos. Se añade un nuevo campo «Cuentas de valores en presunción de abandono», que ocupa la posición 316 del registro de tipo 2, registro de declarado, de los diseños físicos y lógicos del modelo 198, contenidos en el anexo II, con el siguiente contenido:

|

Posiciones |

Naturaleza |

Descripción de los campos |

|---|---|---|

|

316 |

Alfabético. |

Cuentas de valores en presunción de abandono. |

|

Se consignará una «X» para las cuentas de valores en presunción de abandono, de acuerdo con lo dispuesto en la Ley 33/2003, de 3 de noviembre y su normativa de desarrollo, con problemas en la identificación de los declarados. |

Tres. Las posiciones 316-500 «Blancos» del registro de tipo 2, registro de declarado, pasan a ocupar las posiciones 317-500 «Blancos».

Se introducen las siguientes modificaciones en la Orden HAP/1695/2016, de 25 de octubre:

Uno. Se modifica el anexo I, relación de países o jurisdicciones de los residentes fiscales sobre los que deben presentar las instituciones financieras la declaración informativa anual de cuentas financieras en el ámbito de la asistencia mutua, modelo 289, que tendrá el siguiente contenido:

|

Letra a) del artículo 4 del Real Decreto 1021/2015, de 13 de noviembre (*) |

Letras b) y c) del artículo 4 del Real Decreto 1021/2015, de 13 de noviembre (*) |

|

|---|---|---|

|

UE |

Países y jurisdicciones con acuerdo UE |

Países y jurisdicciones respecto de los que surta efectos el AMAC y países con acuerdo bilateral |

|

2019 y siguientes |

2019 y siguientes |

2019 y siguientes |

|

Alemania. |

Liechtenstein. |

Antigua y Barbuda. |

|

Austria. |

San Marino. |

Arabia Saudí. |

|

Bélgica. |

Andorra. |

Argentina. |

|

Bulgaria. |

Mónaco. |

Aruba (Países Bajos). |

|

Chipre. |

Suiza. |

Australia. |

|

Croacia. |

Azerbaiyán. |

|

|

Dinamarca (**). |

Barbados. |

|

|

Eslovenia. |

Belice. |

|

|

Estonia. |

Bonaire (Países Bajos). |

|

|

Finlandia. |

Brasil. |

|

|

Francia. |

Canadá. |

|

|

Gibraltar (Reino Unido). |

Chile. |

|

|

Grecia. |

China. |

|

|

Hungría. |

Colombia. |

|

|

Irlanda. |

Corea. |

|

|

Italia. |

Costa Rica. |

|

|

Letonia. |

Curasao (Países Bajos). |

|

|

Lituania. |

Ghana. |

|

|

Luxemburgo. |

Granada. |

|

|

Malta. |

Groenlandia (Dinamarca). |

|

|

Países Bajos (**). |

Guernsey (Reino Unido). |

|

|

Polonia. |

Hong Kong. |

|

|

Portugal. |

India. |

|

|

Reino Unido (**). |

Indonesia. |

|

|

República Checa. |

Islandia. |

|

|

República Eslovaca. |

Islas Cook (Nueva Zelanda). |

|

|

Rumanía. |

Isla de Man (Reino Unido). |

|

|

Suecia. |

Islas Feroe (Dinamarca). |

|

|

Israel. |

||

|

Japón. |

||

|

Jersey (Reino Unido). |

||

|

Líbano. |

||

|

Macao. |

||

|

Malasia. |

||

|

Mauricio. |

||

|

México. |

||

|

Montserrat (Reino Unido). |

||

|

Nigeria. |

||

|

Noruega. |

||

|

Niue. |

||

|

Nueva Zelanda. |

||

|

Pakistán. |

||

|

Panamá. |

||

|

Rusia. |

||

|

Saba (Países Bajos). |

||

|

Samoa. |

||

|

San Cristóbal y Nieves. |

||

|

San Eustaquio (Países Bajos). |

||

|

San Martín (Países Bajos). |

||

|

San Vicente y las Granadinas. |

||

|

Santa Lucía. |

||

|

Seychelles. |

||

|

Singapur. |

||

|

Sudáfrica. |

||

|

Turquía. |

||

|

Uruguay. |

||

|

Vanuatu. |

||

(*) Real Decreto 1021/2015, de 13 de noviembre, por el que se establece la obligación de identificar la residencia fiscal de las personas que ostenten la titularidad o el control de determinadas cuentas financieras y de informar acerca de las mismas en el ámbito de la asistencia mutua.

(**) Excepto los territorios que figuran en la columna relativa a los países y jurisdicciones respecto de los que surta efectos el AMAC y países con acuerdo bilateral [Letras b) y c) del artículo 4 del Real Decreto 1021/2015, de 13 de noviembre].

Dos. Se modifica el anexo II, relación de países o jurisdicciones que tienen la consideración de «Jurisdicción participante» a que se refiere el apartado D.4 de la sección VIII del anexo del Real Decreto 1021/2015, de 13 de noviembre, por el que se establece la obligación de identificar la residencia fiscal de las personas que ostenten la titularidad o el control de determinadas cuentas financieras y de informar acerca de las mismas en el ámbito de la asistencia mutua, que tendrá el siguiente contenido:

Lista de Jurisdicciones participantes

|

Albania. |

Ghana. |

Mónaco. |

|

Alemania. |

Gibraltar (Reino Unido). |

Montserrat (Reino Unido). |

|

Andorra. |

Granada. |

Nauru. |

|

Anguilla (Reino Unido). |

Grecia. |

Nigeria. |

|

Antigua y Barbuda. |

Groenlandia (Dinamarca). |

Niue . |

|

Arabia Saudí. |

Guernsey (Reino Unido). |

Noruega. |

|

Argentina. |

Hong Kong. |

Nueva Zelanda. |

|

Aruba (Países Bajos). |

Hungría. |

Países Bajos. |

|

Australia. |

India. |

Pakistán. |

|

Austria. |

Indonesia. |

Panamá. |

|

Azerbayán. |

Irlanda. |

Polonia. |

|

Bahrain. |

Isla de Man (Reino Unido). |

Portugal. |

|

Bahamas. |

Islandia. |

Qatar. |

|

Barbados. |

Islas Caimán (Reino Unido). |

Reino Unido. |

|

Bélgica. |

Islas Cook (Nueva Zelanda). |

República Checa. |

|

Belice. |

Islas Feroe (Dinamarca). |

República Eslovaca. |

|

Bermuda (Reino Unido). |

Islas Marshall. |

Rumanía. |

|

Brasil. |

Islas Turcas y Caicos (Reino Unido). |

Rusia. |

|

Bulgaria. |

Islas Vírgenes Británicas (Reino Unido). |

Samoa. |

|

Canadá. |

Israel. |

San Cristóbal y Nieves. |

|

Chile. |

Italia. |

San Marino. |

|

China. |

Japón. |

San Martín (Países Bajos). |

|

Chipre. |

Jersey (Reino Unido). |

San Vicente y las Granadinas. |

|

Colombia. |

Kuwait. |

Santa Lucía. |

|

Corea. |

Letonia. |

Seychelles. |

|

Costa Rica. |

Líbano. |

Singapur. |

|

Croacia. |

Liechtenstein. |

Sudáfrica. |

|

Curasao (Países Bajos). |

Lituania. |

Suecia. |

|

Dinamarca. |

Luxemburgo. |

Suiza. |

|

Emiratos Árabes Unidos. |

Macao. |

Turquía. |

|

Eslovenia. |

Malasia. |

Uruguay. |

|

Estonia. |

Malta. |

Vanuatu. |

|

Finlandia. |

Mauricio. |

|

|

Francia. |

México. |

Uno. Se añade un nuevo campo «Cuentas en presunción de abandono», que ocupa la posición 420 del registro de tipo 2, registro de declarado, de los diseños físicos y lógicos del modelo 291, contenidos en el anexo II, con el siguiente contenido:

|

Posiciones |

Naturaleza |

Descripción de los campos |

|---|---|---|

|

420 |

Alfabético. |

Cuentas en presunción de abandono. |

|

Se consignará una «X» para las cuentas en presunción de abandono, de acuerdo con lo dispuesto en la Ley 33/2003, de 3 de noviembre y su normativa de desarrollo con problemas en la identificación de los declarados. |

Dos. Las posiciones 420-432 «Blancos» del registro de tipo 2, registro de declarado, pasan a ocupar las posiciones 421-432 «Blancos».

La presente orden entrará en vigor el día siguiente al de su publicación en el «Boletín Oficial del Estado», y será aplicable, por primera vez, para las declaraciones correspondientes a 2018 que se presentarán en 2019.

Madrid, 28 de diciembre de 2018.‒La Ministra de Hacienda, María Jesús Montero Cuadrado.

Agencia Estatal Boletín Oficial del Estado

Avda. de Manoteras, 54 - 28050 Madrid