La regulación del Impuesto sobre la Renta de las Personas Físicas se contiene fundamentalmente en la Ley 35/2006, de 28 de noviembre, del Impuesto sobre la Renta de las Personas Físicas y de modificación parcial de las leyes de los Impuestos sobre Sociedades, sobre la Renta de no Residentes y sobre el Patrimonio, y en el Reglamento del Impuesto sobre la Renta de las Personas Físicas, aprobado por el Real Decreto 439/2007, de 30 de marzo.

Los contribuyentes que, de acuerdo con lo dispuesto en los apartados 1, 2, 3 y 4 del artículo 96 de la citada Ley 35/2006 estén obligados a declarar por el Impuesto sobre la Renta de las Personas Físicas, al tiempo de presentar su declaración, deberán determinar la deuda tributaria correspondiente e ingresarla, en su caso, en el lugar, forma y plazos determinados por el Ministro de Economía y Hacienda, conforme dispone el artículo 97 de la Ley 35/2006.

A estos efectos, la disposición final primera del Real Decreto-ley 13/2022, de 26 de julio, por el que se establece un nuevo sistema de cotización para los trabajadores por cuenta propia o autónomos y se mejora la protección por cese de actividad, modifica con efectos 1 de enero de 2023, el artículo 96.2 de la Ley 35/2006 para establecer la obligación de declarar para todas aquellas personas físicas que en cualquier momento del período impositivo hubieran estado de alta, como trabajadores por cuenta propia, en el Régimen Especial de Trabajadores por Cuenta Propia o Autónomos, o en el Régimen Especial de la Seguridad Social de los Trabajadores del Mar.

Sin perjuicio de lo anterior, de acuerdo con la Ley 19/2021, de 20 de diciembre, por la que se establece el ingreso mínimo vital (que sustituye con efectos desde 1 de enero de 2022 al Real Decreto-ley 20/2020, de 29 de mayo, por el que se establece el ingreso mínimo vital), las personas titulares del ingreso mínimo vital y las personas integrantes de la unidad de convivencia están obligadas a presentar anualmente declaración correspondiente al Impuesto sobre la Renta de las Personas Físicas, de acuerdo con los apartados 1.f) y 2.c) del artículo 36 de la mencionada ley.

Por otra parte, en relación con la obligación de declarar, el artículo 59.Dos de la Ley 31/2022, de 23 de diciembre, de Presupuestos Generales del Estado para el año 2023, eleva el umbral inferior de la obligación de declarar de los perceptores de rendimientos del trabajo a 15.000 euros anuales, en los supuestos a que se refiere la letra a) del apartado 2 del artículo 96 de la Ley 35/2006.

No obstante, los contribuyentes no obligados a declarar, aunque no les resulte exigible la presentación de una declaración con resultado a ingresar, sí están obligados, de acuerdo con lo dispuesto en el artículo 65 del Reglamento del Impuesto sobre la Renta de las Personas Físicas, a la presentación de la correspondiente declaración, cuando soliciten la devolución derivada de la normativa del Impuesto sobre la Renta de las Personas Físicas que, en su caso, les corresponda, precisándose en el artículo 66.1 del citado Reglamento que, en estos casos, la liquidación provisional que pueda practicar la Administración tributaria no podrá implicar a cargo del contribuyente no obligado a presentar declaración ninguna obligación distinta de la restitución de lo previamente devuelto más el interés de demora a que se refiere el artículo 26.6 de la Ley 58/2003, de 17 de diciembre, General Tributaria.

Para determinar el importe de la devolución que proceda realizar a estos contribuyentes no obligados a declarar, deben tenerse en cuenta, además de los pagos a cuenta efectuados, la deducción por maternidad y las deducciones por familia numerosa, por personas con discapacidad a cargo o por ascendiente separado legalmente con dos hijos o sin vínculo matrimonial que, en su caso, correspondan a cada uno de ellos.

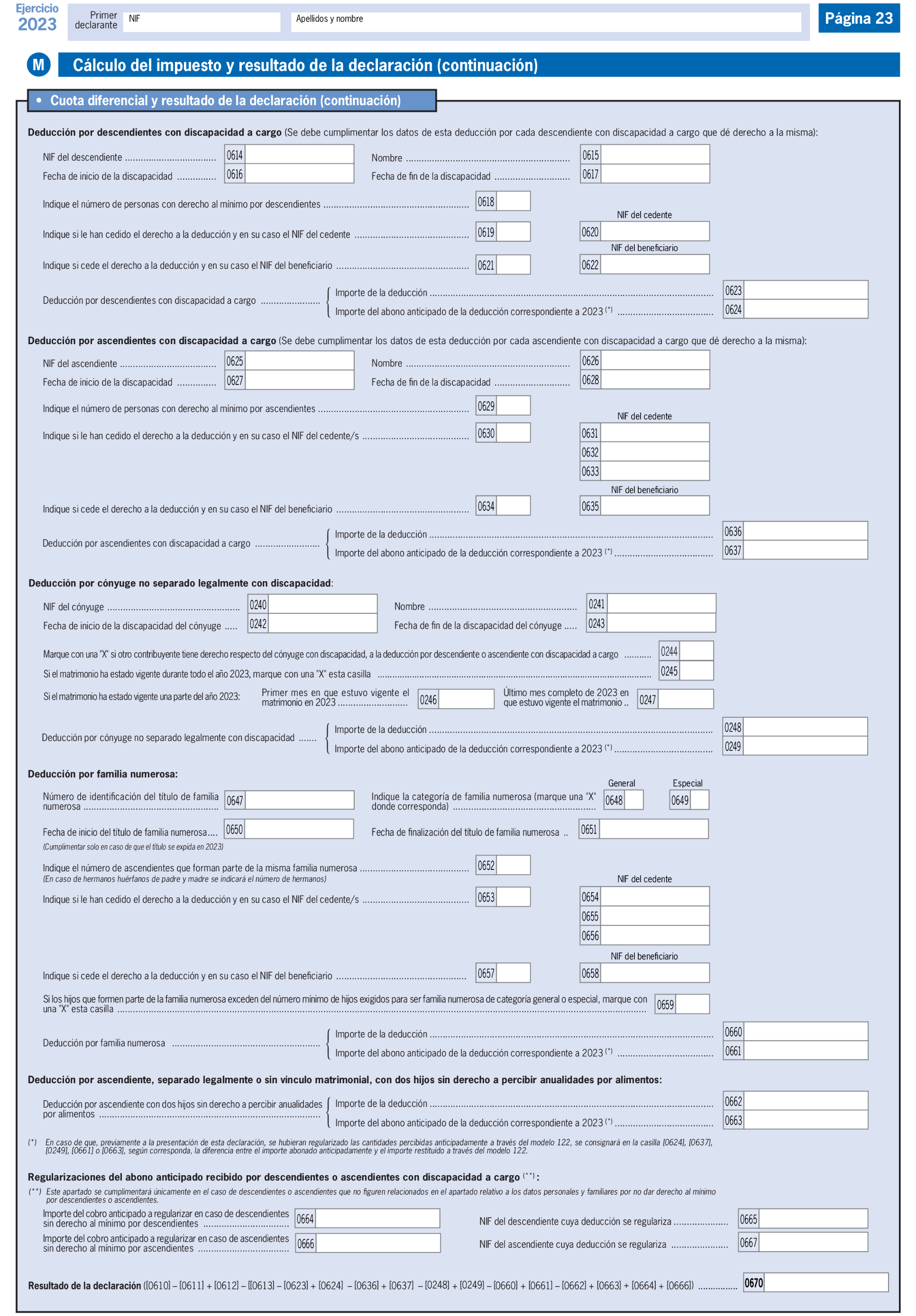

En cuanto a la deducción por maternidad, y pese a no suponer modificación en el modelo, destaca por su importancia la modificación introducida en el artículo 81 de la Ley 35/2006, de 28 de noviembre, del Impuesto sobre la Renta de las Personas Físicas, por el artículo 64 de la Ley 31/2022, de 23 de diciembre, de Presupuestos Generales del Estado para el año 2023. Con ella, se amplían los beneficiarios de la deducción por maternidad a todas aquellas mujeres con hijos menores de tres años con derecho a la aplicación del mínimo por descendientes que en el momento del nacimiento del menor perciban prestaciones contributivas o asistenciales del sistema de protección de desempleo, o bien en dicho momento o en cualquier momento posterior estén dadas de alta en el régimen correspondiente de la Seguridad Social o mutualidad con un período mínimo, en este último caso, de treinta días cotizados. Asimismo, destaca como novedad la supresión tanto del requisito de ejercer una actividad por cuenta propia o ajena por la que esté dada de alta en el régimen correspondiente de la Seguridad Social para tener derecho a la misma como de la limitación del importe de la deducción a las cotizaciones devengadas en el período impositivo.

Una vez determinada la misma, y en cuanto a la deducción por maternidad, cuando se tenga derecho al incremento por gastos por la custodia del hijo menor de tres años en guarderías o centros educativos autorizados o cuando el importe de los pagos anticipados de la deducción por maternidad percibidos sea inferior al de la deducción correspondiente, la regularización que proceda debe efectuarla el contribuyente en la correspondiente declaración por el Impuesto sobre la Renta de las Personas Físicas. En caso contrario, es decir, cuando el importe de los pagos anticipados percibidos sea superior al de la deducción por maternidad y no se tenga derecho al incremento, no es preciso que los contribuyentes no obligados a declarar procedan al suministro de información adicional al realizado en la solicitud del abono anticipado de esta deducción y, en su caso, en la comunicación de variaciones que afecten a dicho abono anticipado, puesto que la Administración tributaria, al disponer de los antecedentes precisos y de los datos necesarios, procederá a efectuar de oficio la regularización que, en cada caso, proceda.

A estos efectos, téngase en cuenta la Sentencia del Tribunal Supremo de 8 de enero de 2024, que señala que la expresión «guarderías o centros de educación infantil autorizados» contenida en el artículo 81.2, párrafo 1.º, de la Ley 35/2006, de 28 de noviembre, del Impuesto sobre la Renta de las Personas Físicas, que condiciona la aplicabilidad del incremento del importe de la deducción por maternidad debe entenderse en el sentido de que la autorización exigida por el citado precepto a las guarderías o centros de educación infantil no es la otorgada por la Administración educativa correspondiente, que tan solo será exigible a los centros de educación infantil, sino la que resulte precisa para la apertura y funcionamiento de la actividad de custodia de menores en guarderías, según las disposiciones normativas aplicables a este tipo de centros.

Respecto a las deducciones por familia numerosa, personas con discapacidad a cargo o por ascendiente con dos hijos separado legalmente o sin vínculo matrimonial, de acuerdo con lo establecido en el artículo 60 bis, apartado 4.3.º, del Reglamento del Impuesto, los contribuyentes no obligados a declarar que hayan percibido indebidamente el abono anticipado de las deducciones reguladas en el artículo 81 bis de la ley del impuesto deberán regularizar su situación tributaria mediante el ingreso de las cantidades percibidas en exceso, a través del modelo 122 para la regularización de la deducción por familia numerosa, por personas con discapacidad a cargo o por ascendiente separado legalmente o sin vínculo matrimonial. Si el importe de los pagos anticipados de las deducciones por familia numerosa o personas con discapacidad a cargo percibidos por un contribuyente no obligado a declarar fuese inferior al de la deducción correspondiente, la regularización que proceda debe efectuarla el contribuyente en la correspondiente declaración por el Impuesto sobre la Renta de las Personas Físicas.

En relación con las deducciones a que se refiere el párrafo anterior, los descendientes, ascendientes o cónyuge con discapacidad que se relacionen en las deducciones por familia numerosa o personas con discapacidad a cargo deberán disponer de número de identificación fiscal (NIF).

Por lo que respecta a la configuración del Impuesto sobre la Renta de las Personas Físicas como un impuesto cedido parcialmente a las Comunidades Autónomas, el 1 de enero de 2010 entraron en vigor, en virtud de lo establecido en la disposición final quinta de la Ley 22/2009, de 18 de diciembre, por la que se regula el sistema de financiación de las Comunidades Autónomas de régimen común y Ciudades con Estatuto de Autonomía y se modifican determinadas normas tributarias, las competencias normativas atribuidas a las citadas Comunidades Autónomas en su artículo 46 y las modificaciones introducidas por la disposición final segunda de la misma en la normativa del impuesto para adecuarlo al porcentaje del 50 por ciento de participación de las Comunidades Autónomas en este impuesto.

El artículo 46 de la mencionada Ley 22/2009, de 18 de diciembre, con los requisitos y condiciones en el mismo establecidos, otorga a las Comunidades Autónomas competencias normativas sobre el importe del mínimo personal y familiar aplicable para el cálculo del gravamen autonómico; sobre la escala autonómica aplicable a la base liquidable general; sobre las deducciones en la cuota íntegra autonómica por circunstancias personales y familiares, por inversiones no empresariales, por aplicación de renta y por subvenciones y ayudas públicas no exentas que se perciban de la Comunidad Autónoma y sobre aumentos o disminuciones en los porcentajes de deducción por inversión en vivienda habitual, a que se refiere el apartado 2 del artículo 78 de la Ley 35/2006, de 28 de noviembre, del Impuesto sobre la Renta de las Personas Físicas, en su redacción en vigor a 31 de diciembre de 2012. El comentario y explicación del contenido de la normativa de las Comunidades Autónomas de régimen común que regula los aspectos indicados puede consultarse en el Manual práctico de Renta 2023, en la dirección electrónica de la Agencia Estatal de Administración Tributaria, https://sede.agenciatributaria.gob.es/.

A este respecto, el modelo de declaración del Impuesto sobre la Renta de las Personas Físicas que se aprueba en la presente orden da respuesta a lo establecido en el artículo 46.5 de la Ley 22/2009, de 18 diciembre, en cuya virtud los modelos de declaración por el Impuesto sobre la Renta de las Personas Físicas serán únicos, si bien en ellos deberán figurar debidamente diferenciados los aspectos autonómicos, con el fin de hacer visible el carácter cedido del impuesto. Este modelo deberá ser utilizado por todos los contribuyentes, cualquiera que sea la Comunidad Autónoma de régimen común en la que hayan tenido su residencia en el ejercicio 2023.

En relación con el Impuesto sobre el Patrimonio, que también se configura como un impuesto cedido parcialmente a las Comunidades Autónomas, y cuya legislación básica se contiene en la Ley 19/1991, de 6 de junio, del Impuesto sobre el Patrimonio, la Ley 11/2020, de 30 de diciembre, de Presupuestos Generales del Estado para el año 2021, en su disposición derogatoria primera ha venido a establecer su mantenimiento con carácter indefinido.

Respecto de las competencias normativas de las Comunidades Autónomas de régimen común en el Impuesto sobre el Patrimonio, el alcance de las mismas se establece en el artículo 47 de la Ley 22/2009, de acuerdo con el cual las Comunidades Autónomas de régimen común pueden asumir competencias normativas sobre el mínimo exento, el tipo de gravamen y las deducciones y bonificaciones de la cuota, que serán compatibles con las establecidas en la normativa estatal y no podrán suponer una modificación de las mismas. Por su parte, la Ley 41/2003, de 18 de noviembre, de Protección Patrimonial de las Personas con Discapacidad y de modificación del Código Civil, de la Ley de Enjuiciamiento Civil y de la Normativa Tributaria con esta finalidad, establece en su disposición adicional segunda que las Comunidades Autónomas podrán declarar la exención en el Impuesto sobre el Patrimonio de los bienes y derechos integrantes del patrimonio protegido de las personas con discapacidad.

Haciendo uso de las competencias normativas atribuidas por la citada Ley 22/2009, las Comunidades Autónomas de régimen común han regulado, con efectos para el ejercicio 2023, las cuantías del mínimo exento, las escalas de tipos de gravamen o las deducciones y bonificaciones de la cuota, a que se refieren los artículos 28.Uno, 30 y 33.Dos de la Ley 19/1991, de 6 de junio, que resultarán de aplicación a los sujetos pasivos del Impuesto sobre el Patrimonio residentes en sus respectivos territorios. El comentario y explicación del contenido de la normativa de las Comunidades Autónomas de régimen común que regula los aspectos indicados puede consultarse en el Manual práctico Patrimonio 2023 en la dirección electrónica de la Agencia Estatal de Administración Tributaria, https://sede.agenciatributaria.gob.es/.

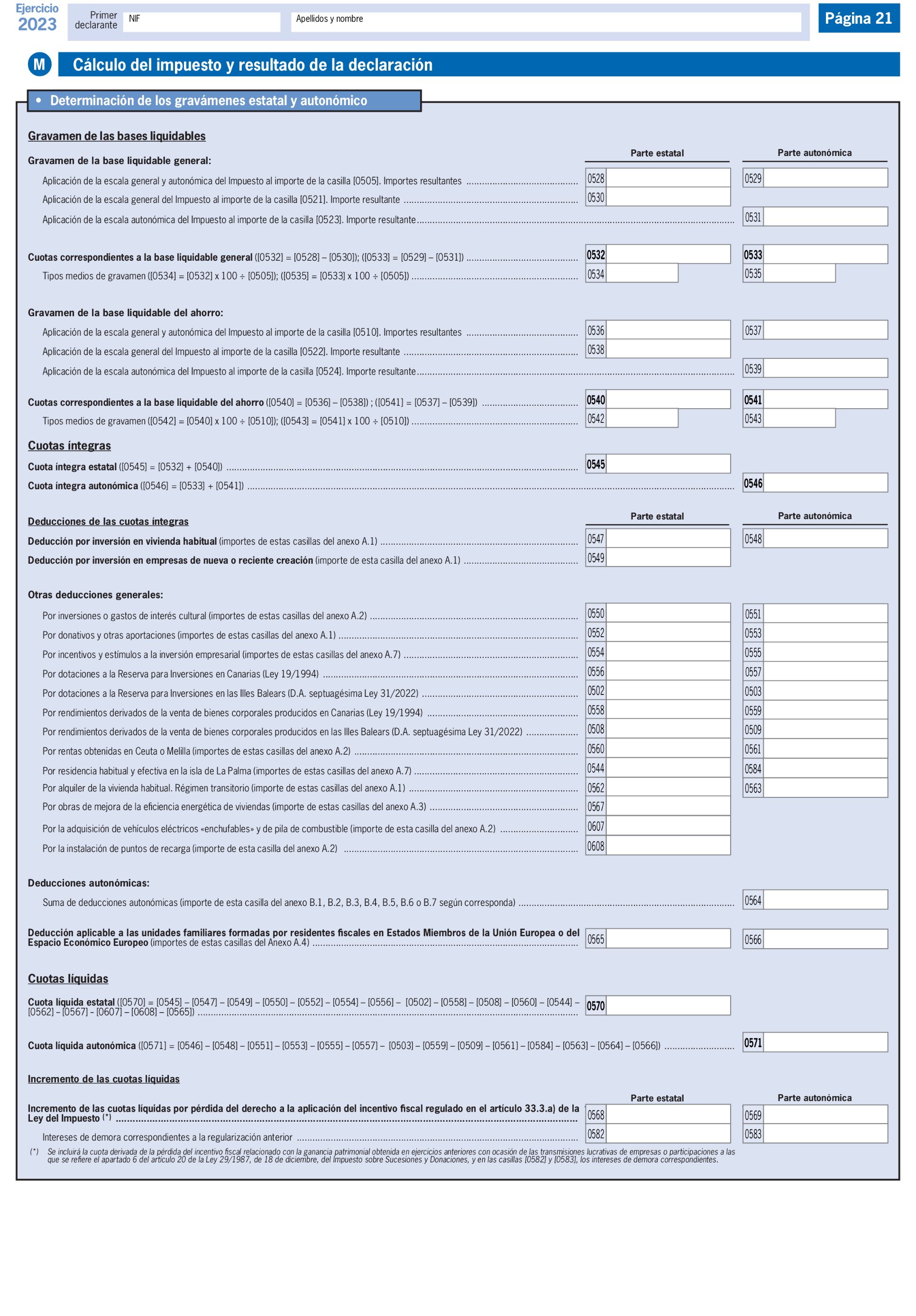

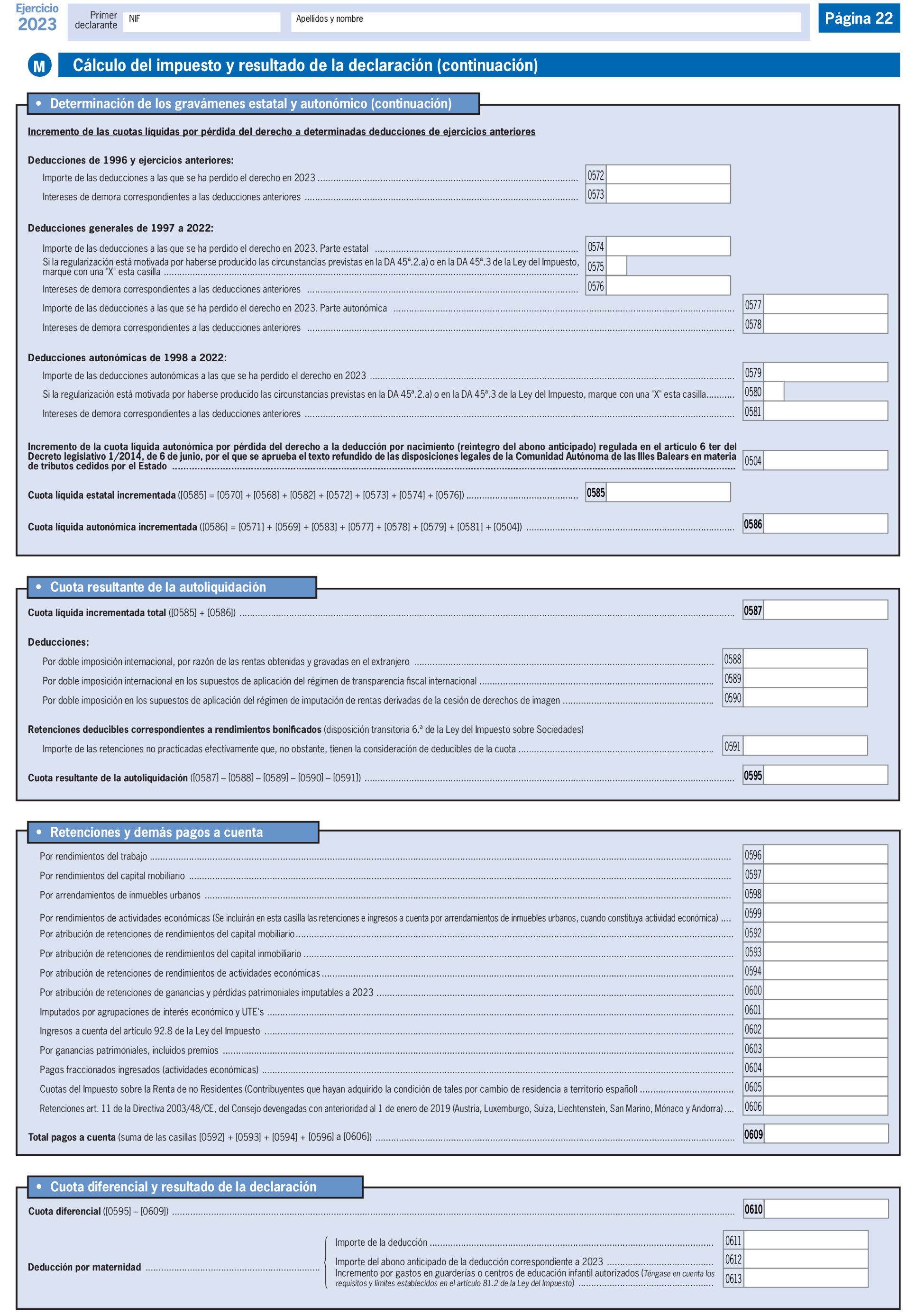

En cuanto al modelo de declaración del Impuesto sobre la Renta de las Personas Físicas del ejercicio 2023, se resumen a continuación los principales cambios efectuados en el mismo.

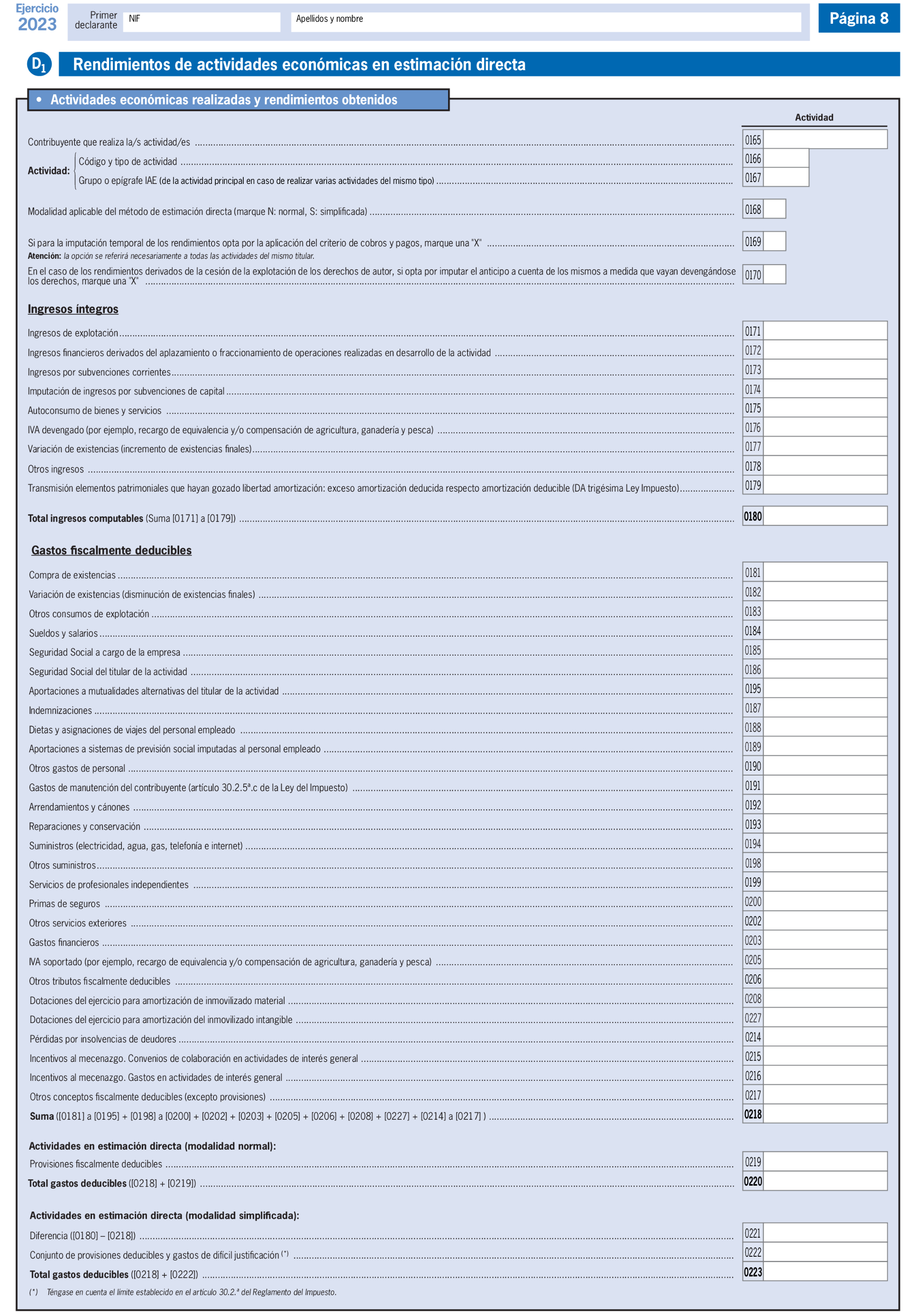

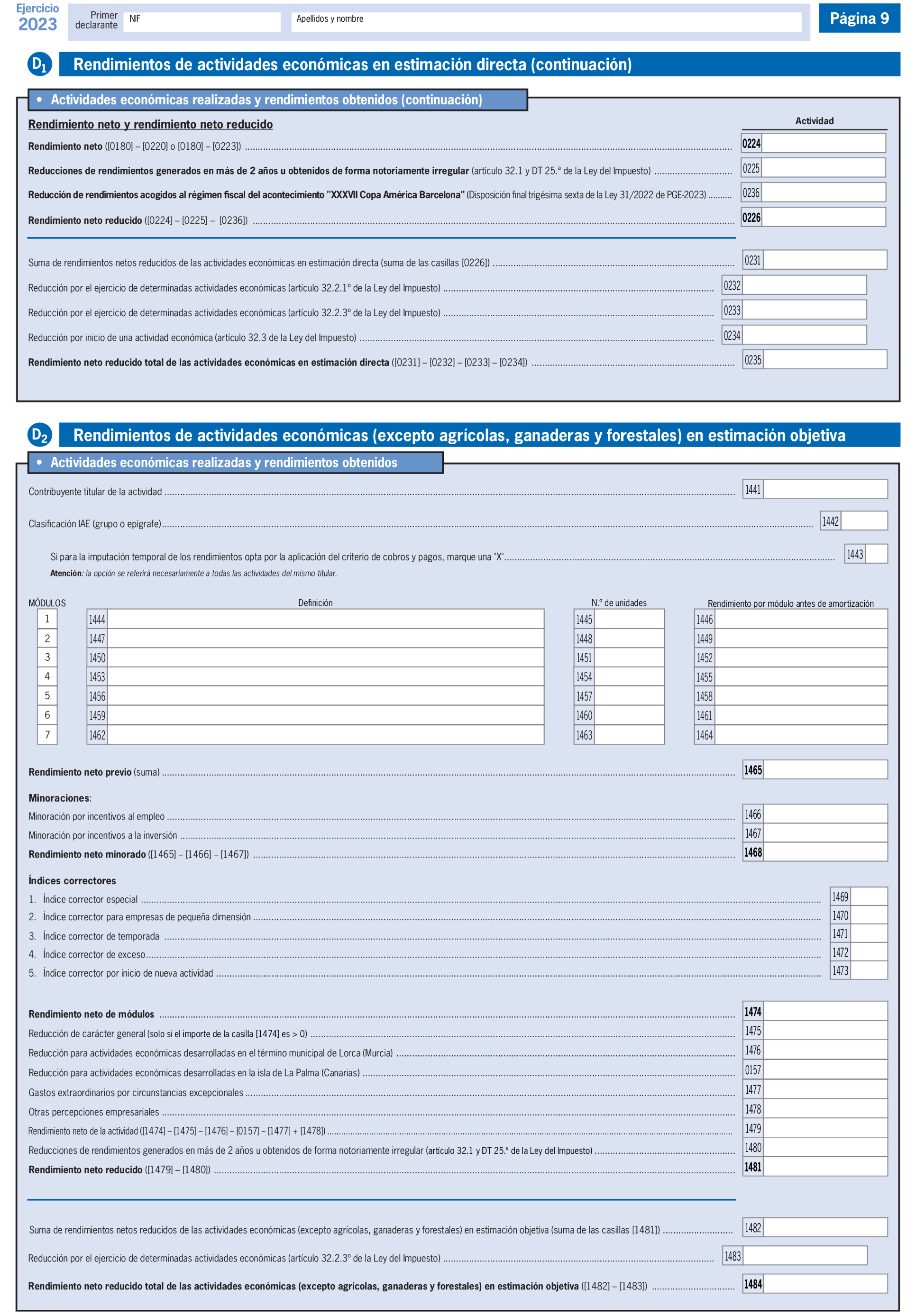

En el apartado de rendimientos de actividades económicas en estimación directa, se mantiene, como en los últimos ejercicios, la posibilidad de que los contribuyentes puedan trasladar los importes consignados en los libros registro del Impuesto sobre la Renta de las Personas Físicas, de forma agregada, a las correspondientes casillas de este apartado del modelo, si bien este traslado está supeditado a que se autorice su conservación y a que técnicamente el formato de los libros sea el formato de libros registros publicados por la Agencia Estatal de Administración Tributaria en su Sede electrónica.

En el caso de actividades económicas en estimación objetiva, la Orden HFP/1172/2022, de 29 de noviembre, por la que se desarrollan para el año 2023 el método de estimación objetiva del Impuesto sobre la Renta de las Personas Físicas y el régimen especial simplificado del Impuesto sobre el Valor Añadido, introduce determinadas modificaciones aplicables en 2023. Así, se aumenta la reducción general sobre el rendimiento neto de módulos del 5 al 10 por ciento para el período impositivo 2023, medida aplicable a todos los contribuyentes que determinen el rendimiento neto de su actividad económica con arreglo al método de estimación objetiva.

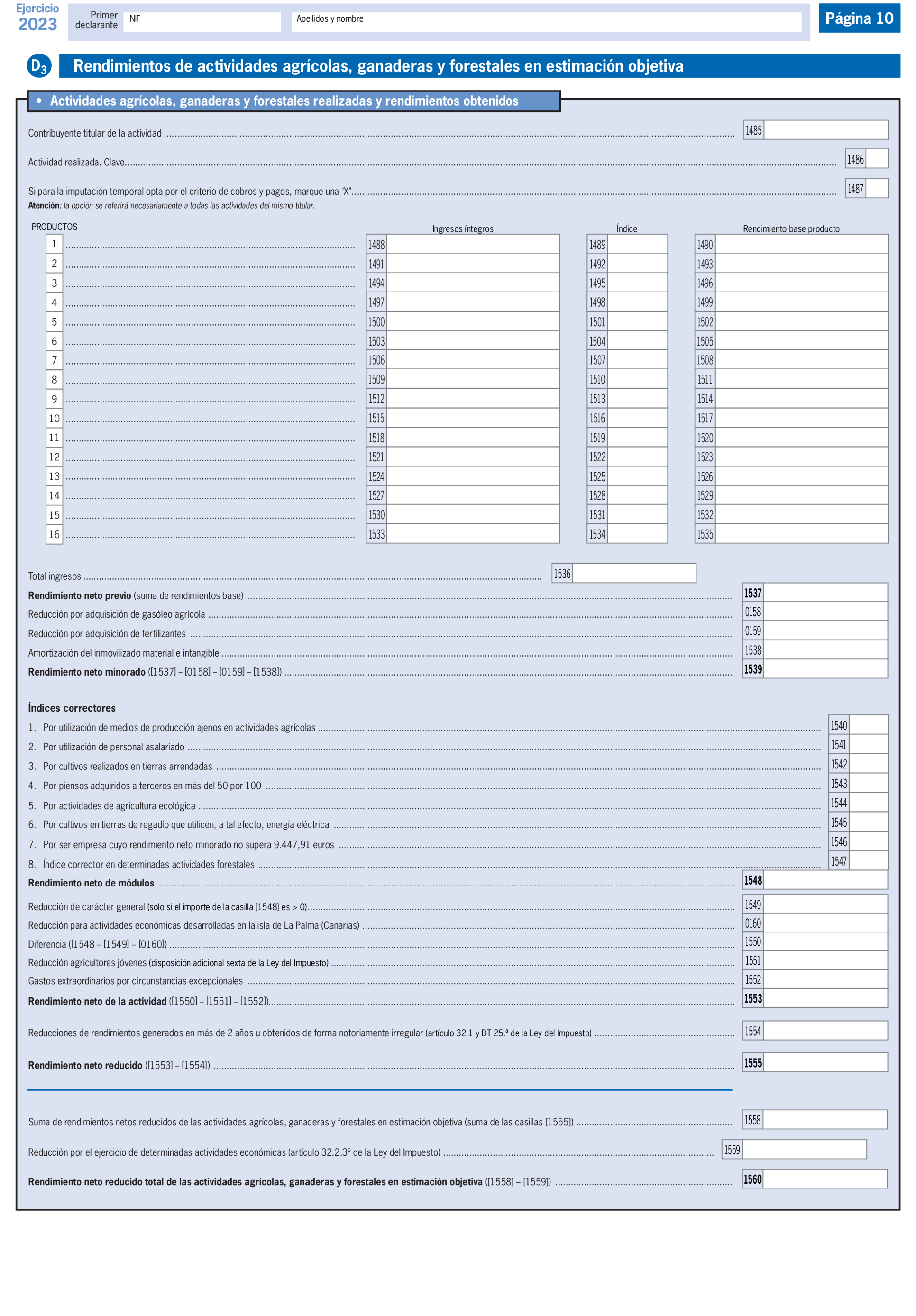

Adicionalmente, para las actividades agrícolas y ganaderas, con la finalidad de compensar el incremento del coste de determinados insumos, el rendimiento neto previo podrá minorarse en el 35 por 100 del precio de adquisición del gasóleo agrícola y en el 15 por ciento del precio de adquisición de los fertilizantes, en ambos casos, necesarios para el desarrollo de dichas actividades. Asimismo, también se van aplicar en el período impositivo 2023, los índices correctores por piensos adquiridos a terceros y por cultivos en tierras de regadío que utilicen, a tal efecto, energía eléctrica.

Por último, debido a las consecuencias de las erupciones volcánicas ocurridas en la isla de La Palma, los contribuyentes que desarrollen sus actividades económicas en esta isla podrán reducir su rendimiento neto de módulos en un 20 por 100, reducción que es de aplicación para el periodo impositivo 2023.

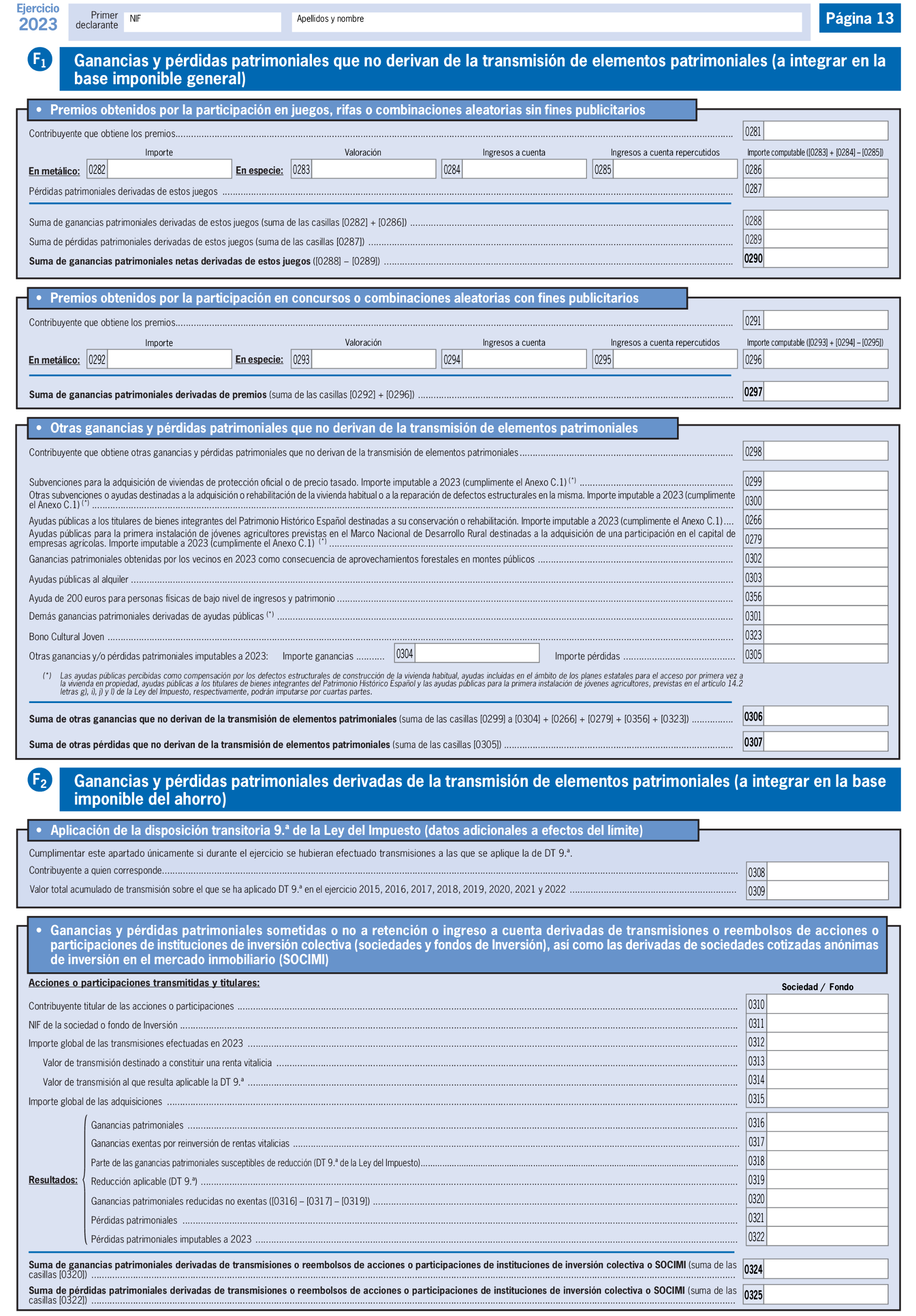

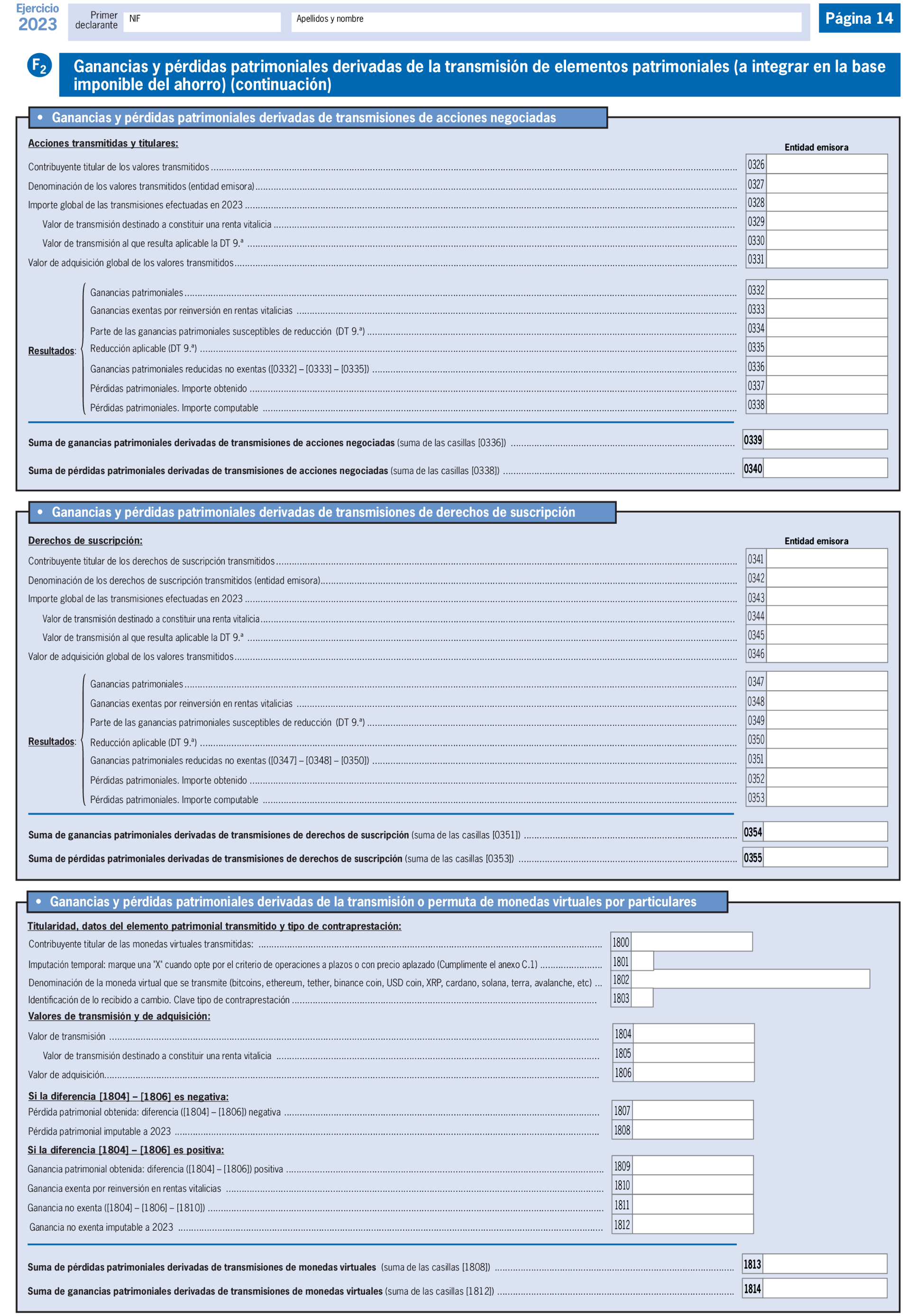

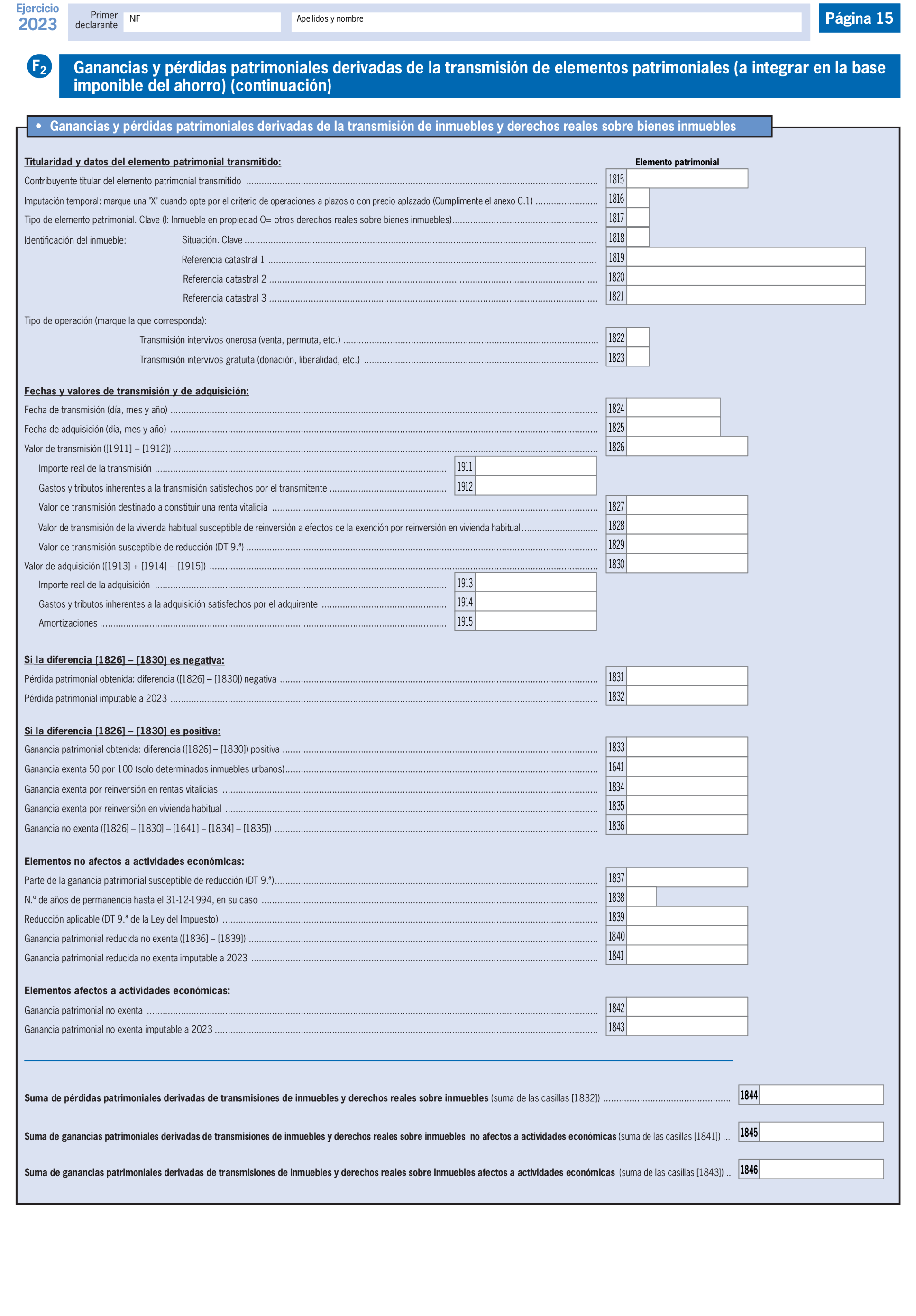

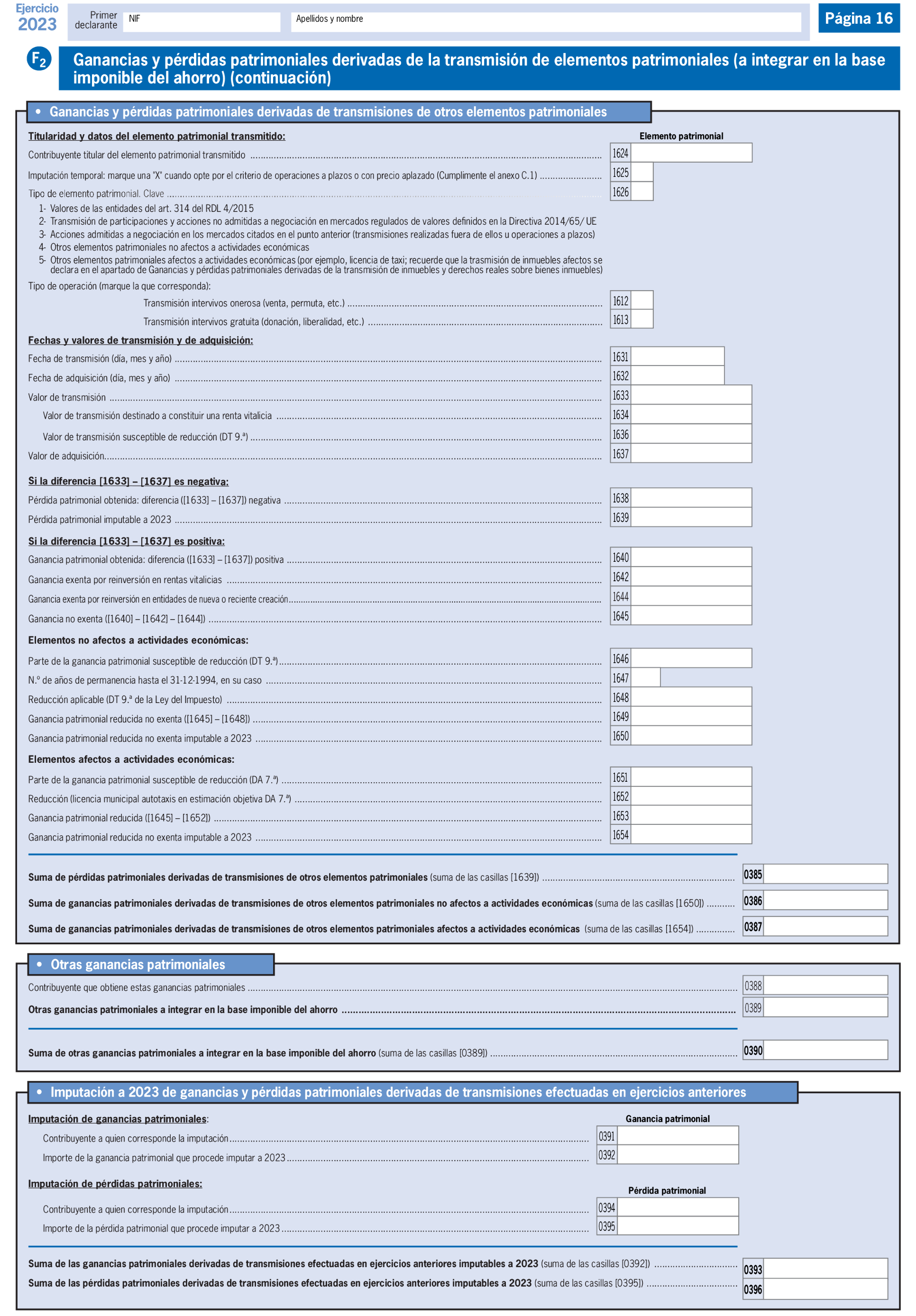

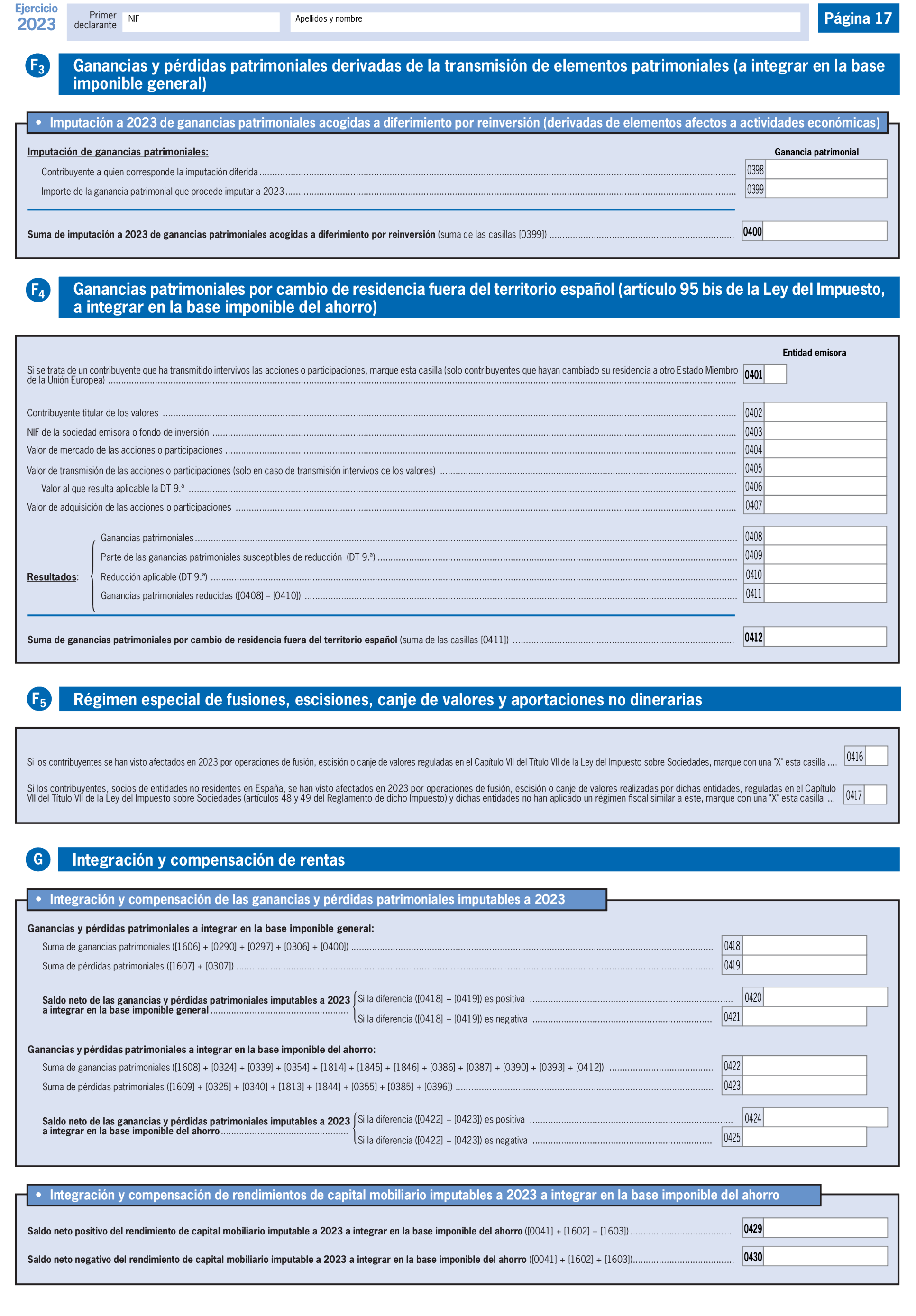

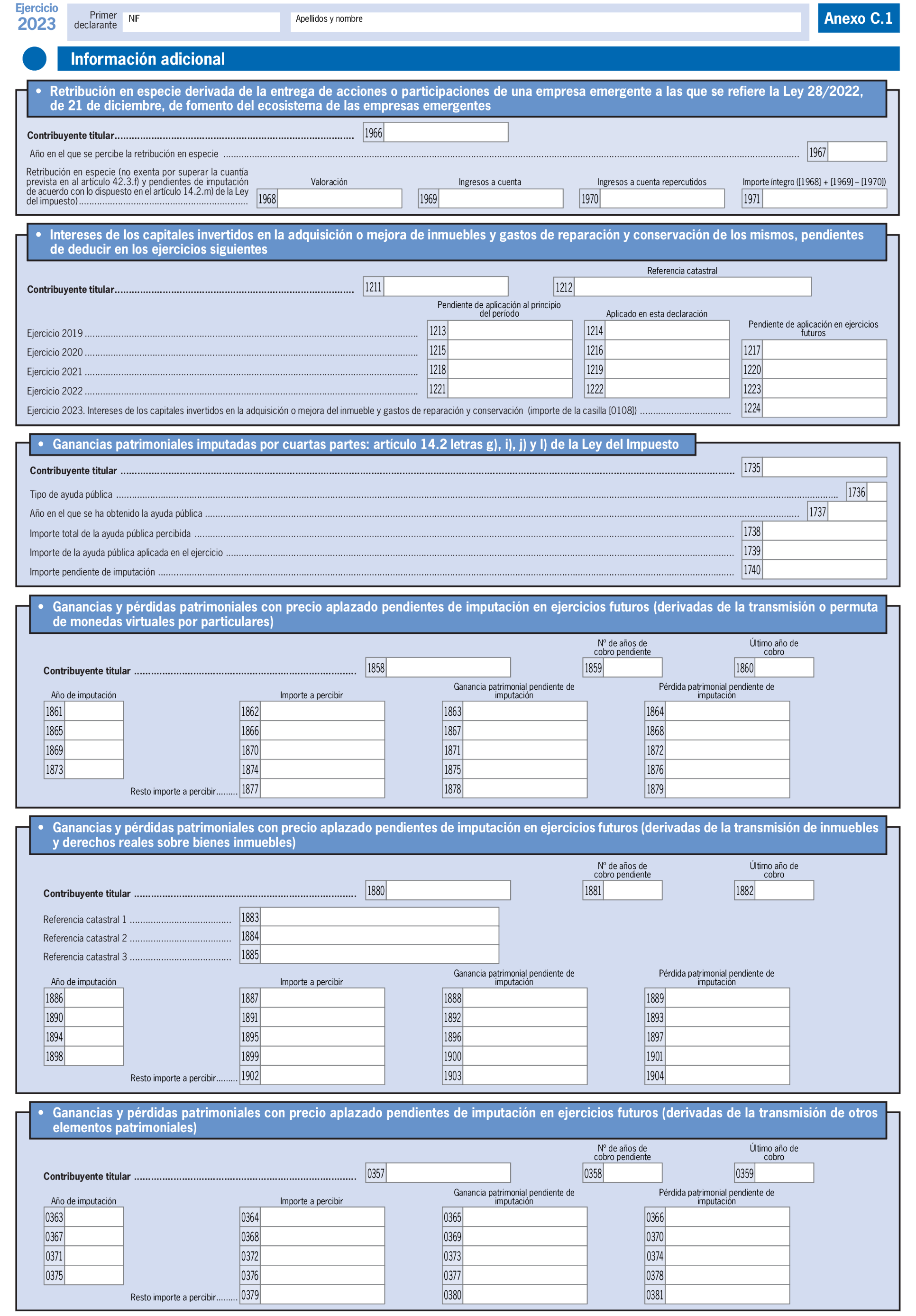

En el apartado de ganancias y pérdidas patrimoniales que se integran en la base imponible del ahorro, en el subapartado para declarar las derivadas de la transmisión de inmuebles y derechos reales sobre bienes inmuebles, se desagrega, en el valor de transmisión, el importe de la trasmisión y los gastos derivados de la misma, y en el caso del valor de adquisición, el importe de la adquisición, los gastos asociados a la misma y en su caso, el importe de las amortizaciones practicadas, con la finalidad de que el contribuyente, en el justificante de presentación del modelo pueda visualizar dichos importes, y no únicamente el resultado de estas operaciones, como sucedía hasta ahora.

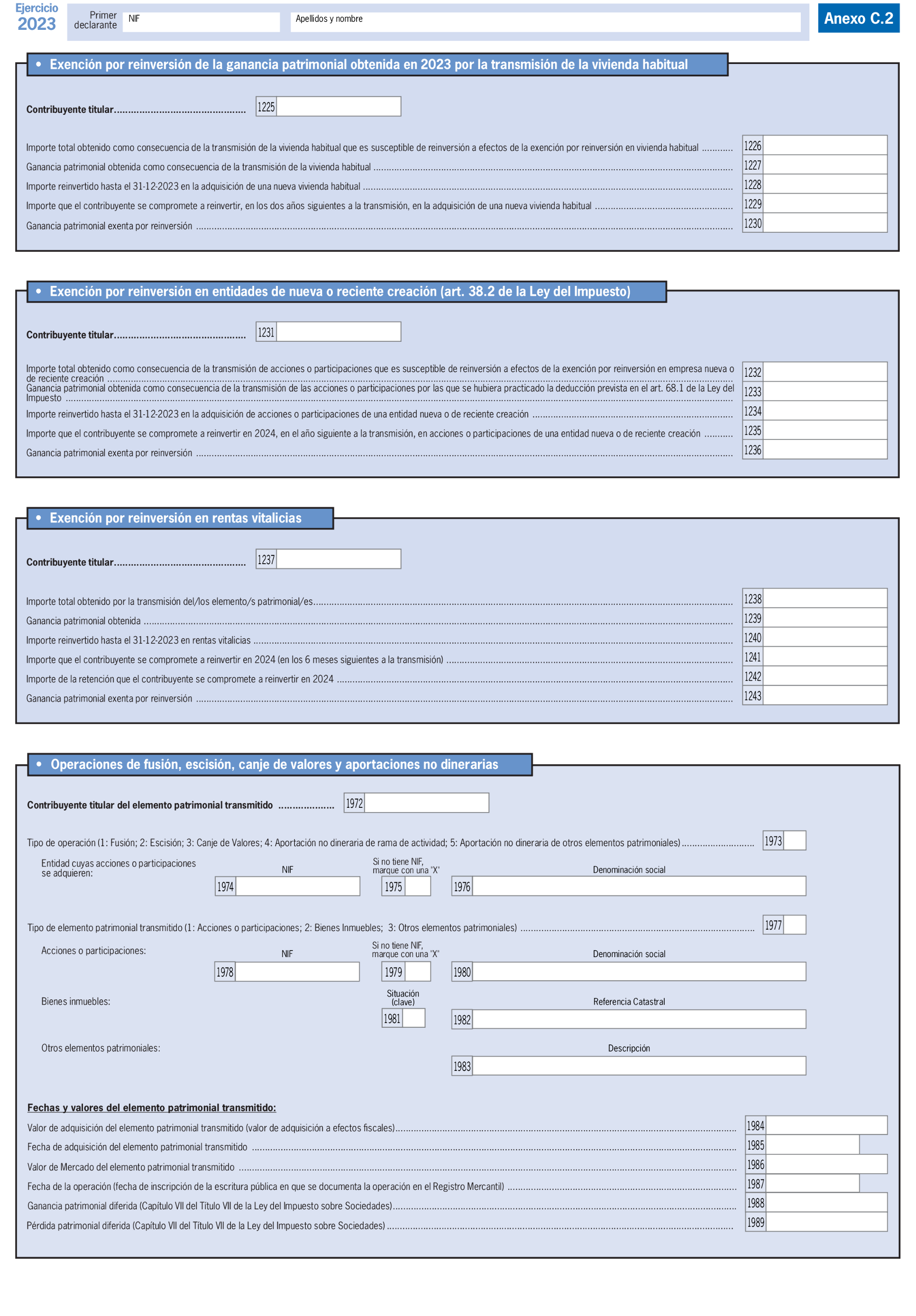

También en este apartado de ganancias y pérdidas patrimoniales se rediseña el relativo al «Régimen especial de fusiones, escisiones, canje de valores y aportaciones no dinerarias», incluyendo en el anexo C.2 del Modelo el desglose de estas operaciones. Esta información será de utilidad para ofrecer datos fiscales en ejercicios posteriores y también permitirá que el contribuyente pueda visualizar en el justificante de presentación el importe de la ganancia patrimonial diferida en el caso de aplicación del régimen fiscal previsto en el Capítulo VII del Título VII de la Ley del Impuesto sobre Sociedades.

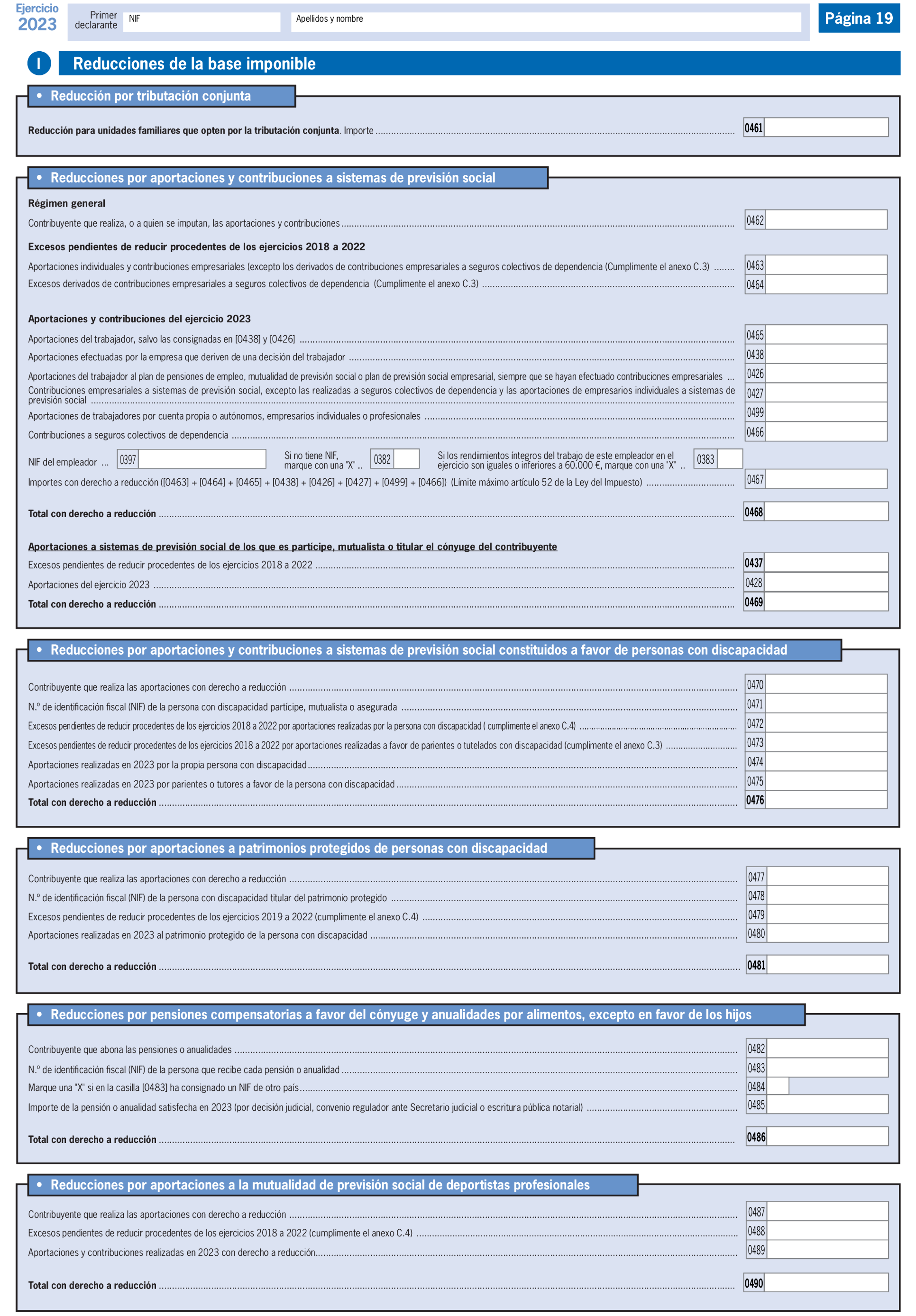

Además, las modificaciones efectuadas en el artículo 52.1 y en la disposición adicional decimosexta de la Ley del Impuesto sobre la Renta de las Personas Físicas por el artículo 62 de la Ley 31/2022, de 23 de diciembre, que introducen un límite adicional al límite general de 1.500 euros para las aportaciones propias de trabajadores por cuenta propia o autónomos de 4.250 euros, manteniendo el de 8.500 euros para contribuciones y aportaciones para trabajadores por cuenta ajena pero vinculando la cuantía de estas últimas tanto a la respectiva contribución empresarial como a rendimientos íntegros del trabajo obtenidos por el trabajador, han implicado pequeños cambios en el apartado destinado a las «Reducciones por aportaciones y contribuciones a sistemas de previsión social» del modelo de declaración para su implementación.

En el apartado de las deducciones de la cuota íntegra, destacar tres novedades: por una parte el nuevo Régimen fiscal especial de las Illes Balears, que incorpora con carácter temporal la deducción por dotaciones a la Reserva para inversiones en las Illes Balears y la Deducción por rendimientos derivados de la venta de bienes corporales producidos en las Illes Balears; por otra parte los nuevos incentivos relativos a la adquisición de vehículos eléctricos y puntos de recarga que se concretan en dos nuevas deducciones en la cuota íntegra, y en tercer lugar la nueva deducción por contribuciones empresariales a sistemas de previsión social empresarial.

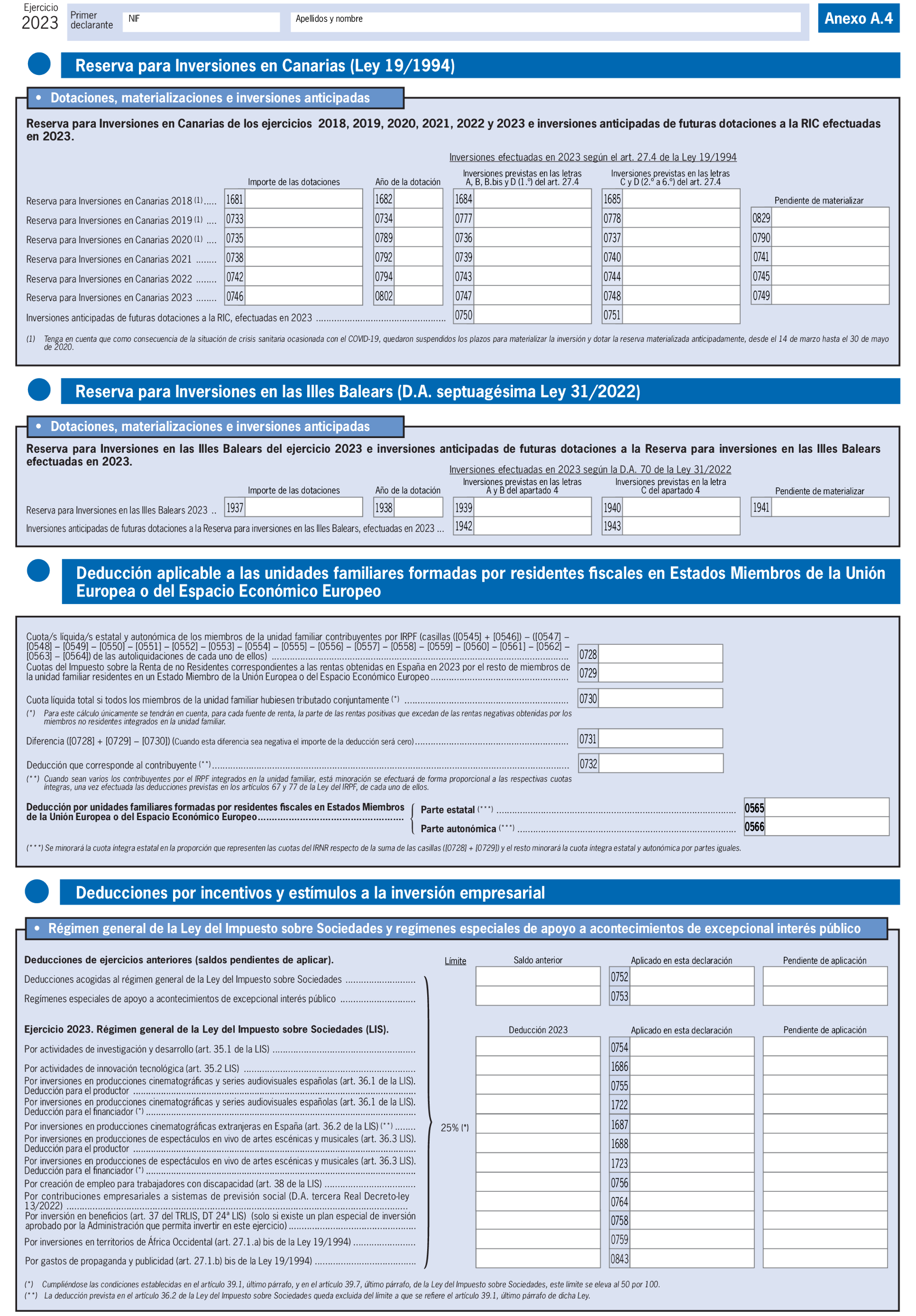

Respecto a la Reserva para inversiones en las Illes Balears, el apartado Cuatro de la disposición adicional septuagésima de la Ley 31/2022, de 23 de diciembre, con efectos para los períodos impositivos que se inicien entre el 1 de enero de 2023 y el 31 de diciembre de 2028, introduce y da derecho a los contribuyentes del impuesto que desarrollen actividades económicas en estimación directa a una deducción en la base imponible de las cantidades que, con relación a sus establecimientos situados en las Illes Balears, destinen de sus beneficios no distribuidos a la reserva para inversiones. La información adicional sobre el importe de las dotaciones de la reserva para Inversiones en las Illes Balears, año de la dotación y materialización de la misma, así como Inversiones anticipadas de futuras dotaciones a la Reserva para inversiones en las Illes Balears, efectuadas en 2023, se recogen en el anexo A.4 del Modelo.

En cuanto a la deducción por rendimientos derivados de la venta de bienes corporales producidos en Illes Balears se regula en el apartado Cinco de la disposición adicional septuagésima de la mencionada Ley 31/2022, de 23 de diciembre, con efectos para los períodos impositivos que se inicien entre el 1 de enero de 2023 y el 31 de diciembre de 2028 y permitirá a los contribuyentes del impuesto que ejerzan las actividades agrícolas, ganaderas, industriales y pesqueras, en este último caso en relación con las capturas efectuadas en su zona pesquera y acuícola, la posibilidad de aplicar una bonificación del 10 por ciento de la cuota íntegra correspondiente a estos rendimientos, siempre y cuando determinen los rendimientos por el método de estimación directa, tengan su residencia en Illes Balears y cumplan determinados requisitos.

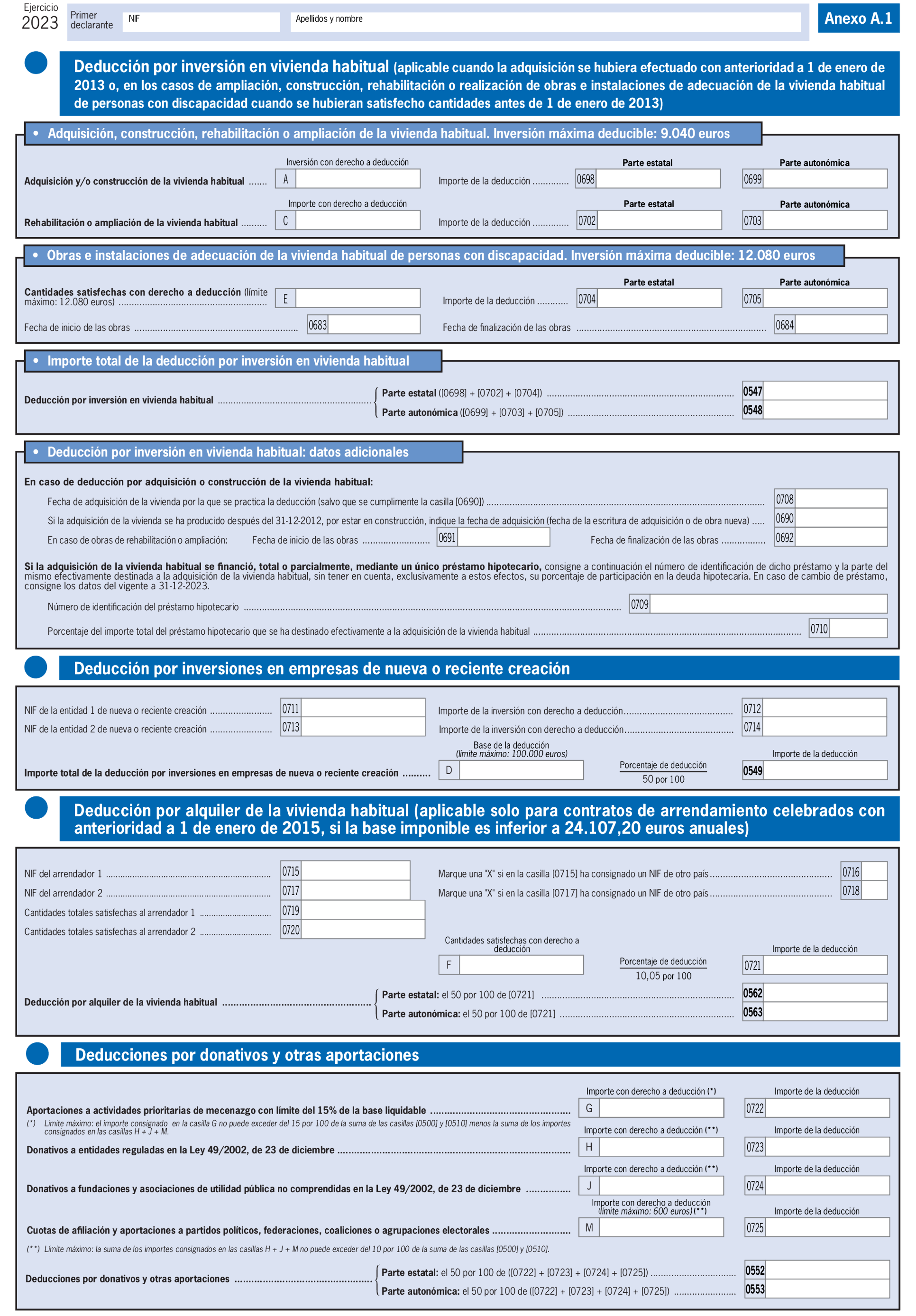

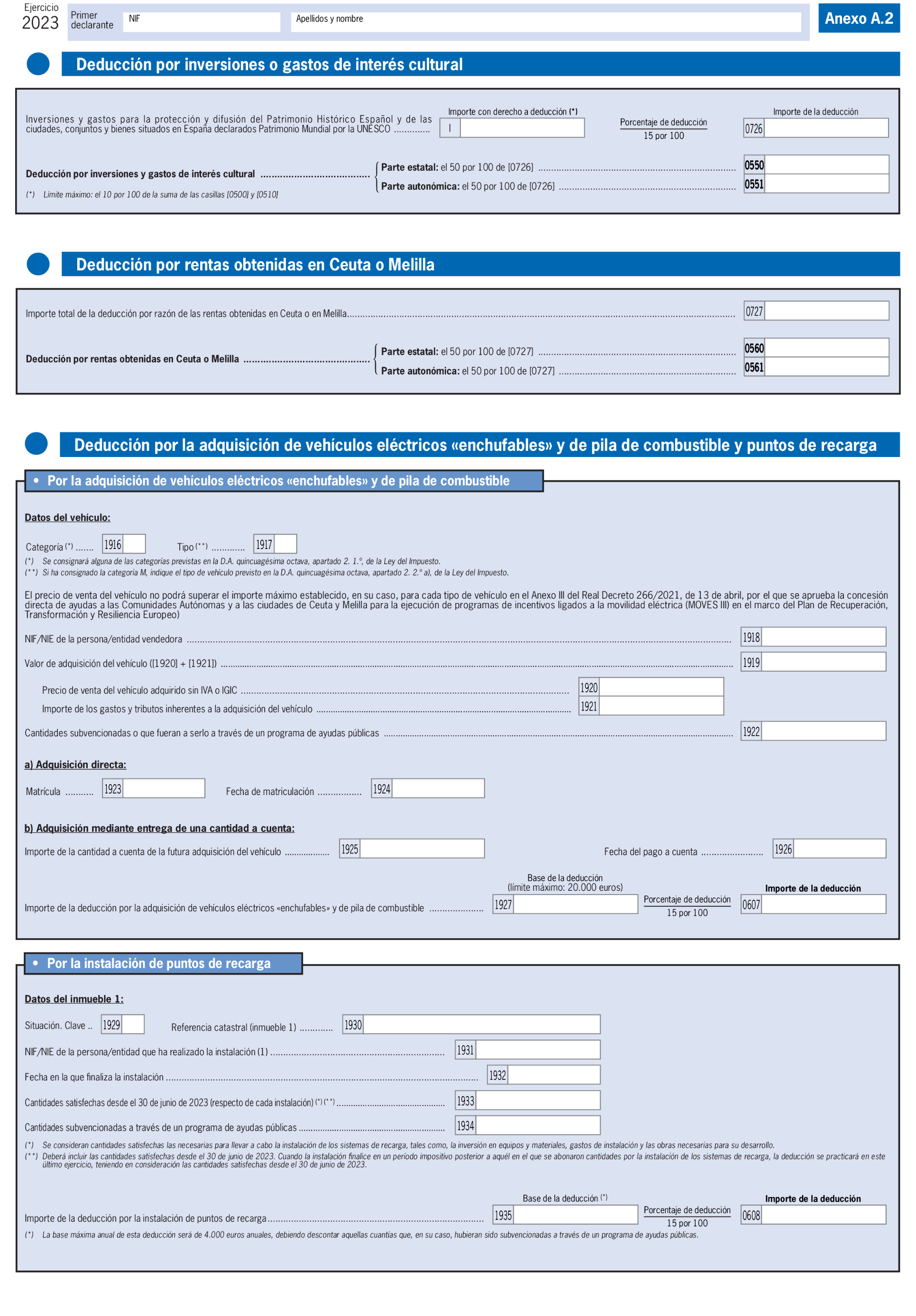

La segunda novedad se incorpora por el artículo 189 del Real Decreto-ley 5/2023, de 28 de junio, por el que se adoptan y prorrogan determinadas medidas de respuesta a las consecuencias económicas y sociales de la Guerra de Ucrania, de apoyo a la reconstrucción de la isla de La Palma y a otras situaciones de vulnerabilidad; de transposición de Directivas de la Unión Europea en materia de modificaciones estructurales de sociedades mercantiles y conciliación de la vida familiar y la vida profesional de los progenitores y los cuidadores; y de ejecución y cumplimiento del Derecho de la Unión Europea y crea dos nuevas deducciones en la cuota del Impuesto sobre la Renta de las Personas Físicas para fomentar la adquisición de vehículos eléctricos «enchufables» y de pila de combustible y la instalación de infraestructuras de recarga, para promover la adquisición de vehículos eléctricos por particulares.

Estas dos nuevas deducciones se restarán de la cuota íntegra estatal después de las deducciones que establece el artículo 68 de la ley del impuesto. Para ello, se introducen dos nuevas casillas en el modelo y un nuevo apartado en el anexo A.2 del Modelo para recoger la información necesaria para su aplicación.

Mediante la primera, la deducción por la adquisición de vehículos eléctricos «enchufables» y de pila de combustible, los contribuyentes podrán deducir el 15 por ciento del valor de adquisición de un vehículo eléctrico nuevo comprado desde el 30 de junio de 2023 hasta el 31 de diciembre de 2024. Alternativamente, se podrá practicar dicha deducción cuando se abone en el mismo plazo una cantidad a cuenta para la futura adquisición del vehículo que represente, al menos, el 25 por ciento del valor de adquisición del mismo, debiendo abonarse el resto y adquirirse el vehículo antes de que finalice el segundo período impositivo inmediato posterior a aquel en el que se produjo el pago de tal cantidad. En ambos casos, la base de la deducción no podrá exceder de 20.000 euros, y estará constituida por el valor de adquisición de aquel, incluidos los gastos y tributos inherentes a la adquisición, debiendo descontar aquellas cuantías que, en su caso, hubieran sido subvencionadas a través de un programa de ayudas públicas.

Conforme a la segunda, los contribuyentes podrán deducir el 15 por ciento de las cantidades satisfechas, desde el 30 de junio de 2023 hasta el 31 de diciembre de 2024, para la instalación durante dicho período en un inmueble de su propiedad de sistemas de recarga de baterías para vehículos eléctricos no afectas a una actividad económica. La base máxima anual de esta deducción será de 4.000 euros anuales y se practicará en el período impositivo en el que finalice la instalación, que no podrá ser posterior a 2024.

En tercer lugar, en las deducciones por incentivos y estímulos a la inversión empresarial establecidas en el Impuesto sobre Sociedades que pueden aplicarse los contribuyentes que desarrollen actividades económicas en estimación directa, se ha introducido una nueva deducción en el artículo 38 ter de la Ley del Impuesto sobre Sociedades, por contribuciones empresariales a sistemas de previsión social empresarial que tiene su reflejo en el anexo A.4 del modelo dentro de las deducciones acogidas al régimen general de la citada Ley del Impuesto sobre Sociedades.

Esta deducción fue creada por la disposición final quinta de la Ley 12/2022, de 30 de junio, de regulación para el impulso de los planes de pensiones de empleo, por la que se modifica el texto refundido de la Ley de Regulación de los Planes y Fondos de Pensiones, aprobado por Real Decreto Legislativo 1/2002, de 29 de noviembre. No obstante, para los contribuyentes del Impuesto sobre la Renta de las Personas Físicas la disposición adicional tercera del Real Decreto-ley 13/2022, de 26 de julio, por el que se establece un nuevo sistema de cotización para los trabajadores por cuenta propia o autónomos y se mejora la protección por cese de actividad concretó que, con efectos desde el 1 de enero de 2023, la persona trabajadora autónoma con trabajadores a su cargo podrá practicar la mencionada deducción, en los términos y condiciones previstos en el artículo 68.2 de la Ley del Impuesto sobre le Renta de las Personas Físicas.

Esta deducción permite que la persona trabajadora autónoma con trabajadores a su cargo pueda practicar una deducción en la cuota íntegra del 10 por 100 por contribuciones empresariales a sistemas de previsión social empresarial imputadas a favor de los trabajadores con retribuciones brutas anuales inferiores a 27.000 euros. Cuando se trate de trabajadores con retribuciones brutas anuales iguales o superiores a 27.000 euros, la deducción se aplicará proporcionalmente.

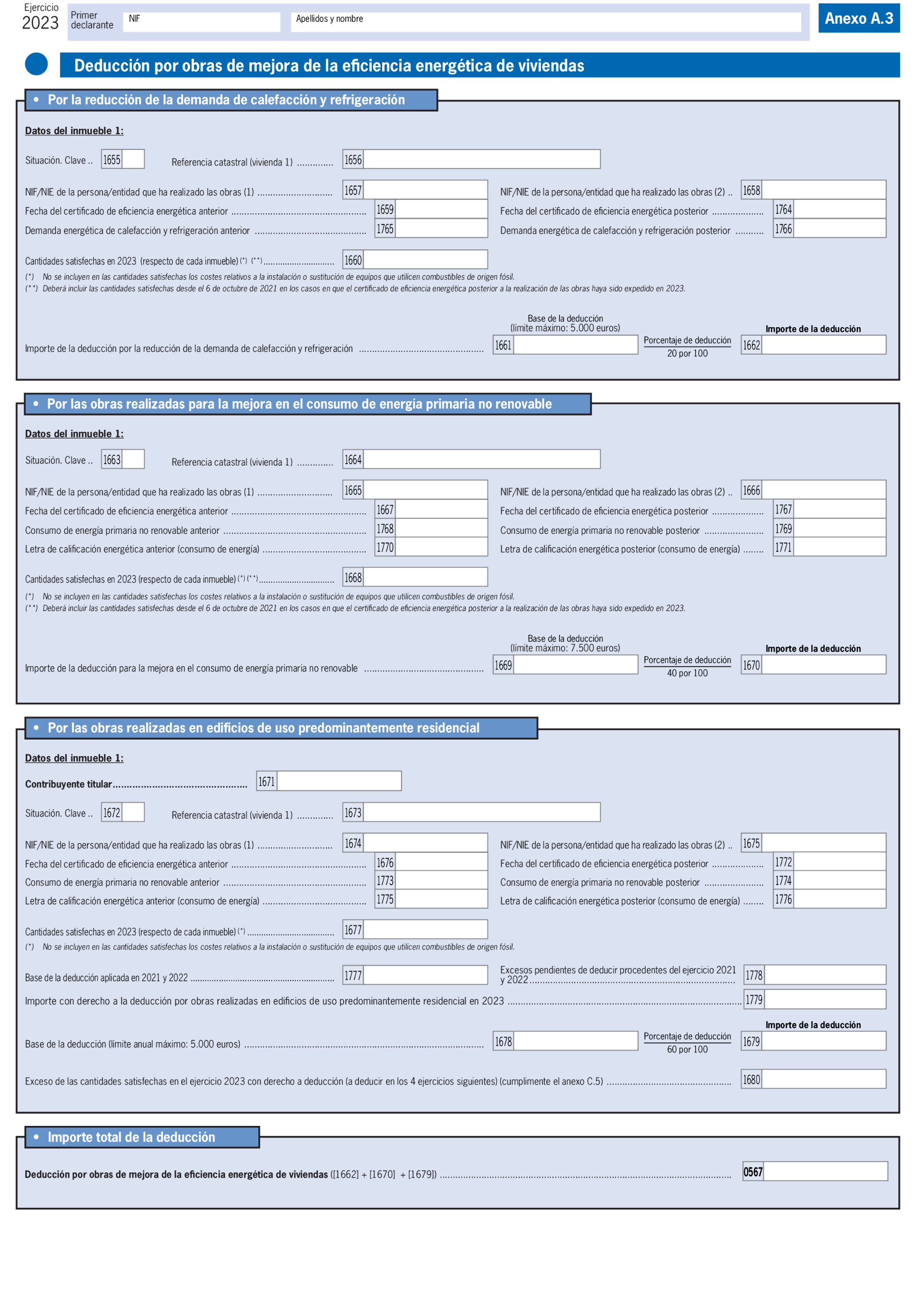

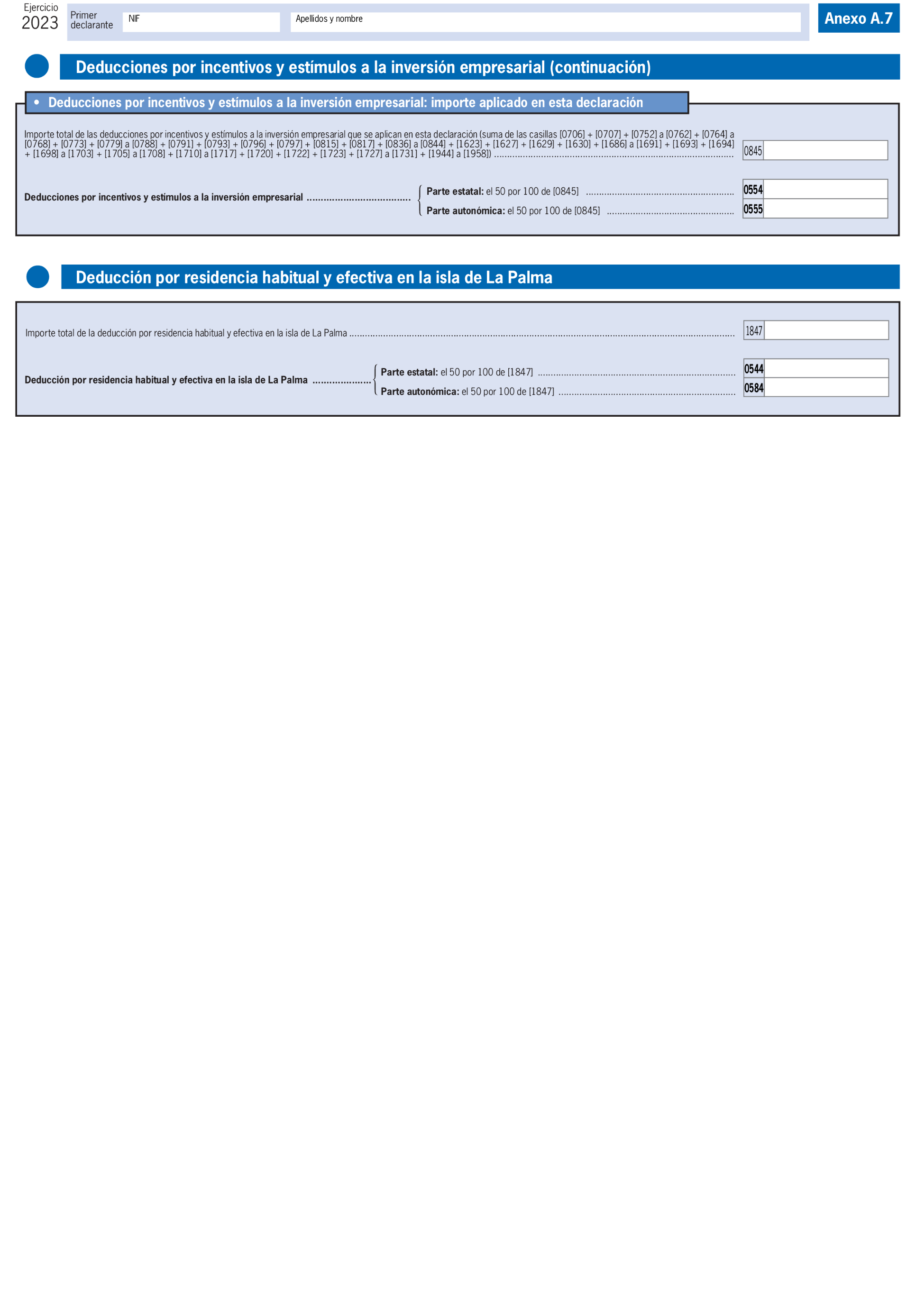

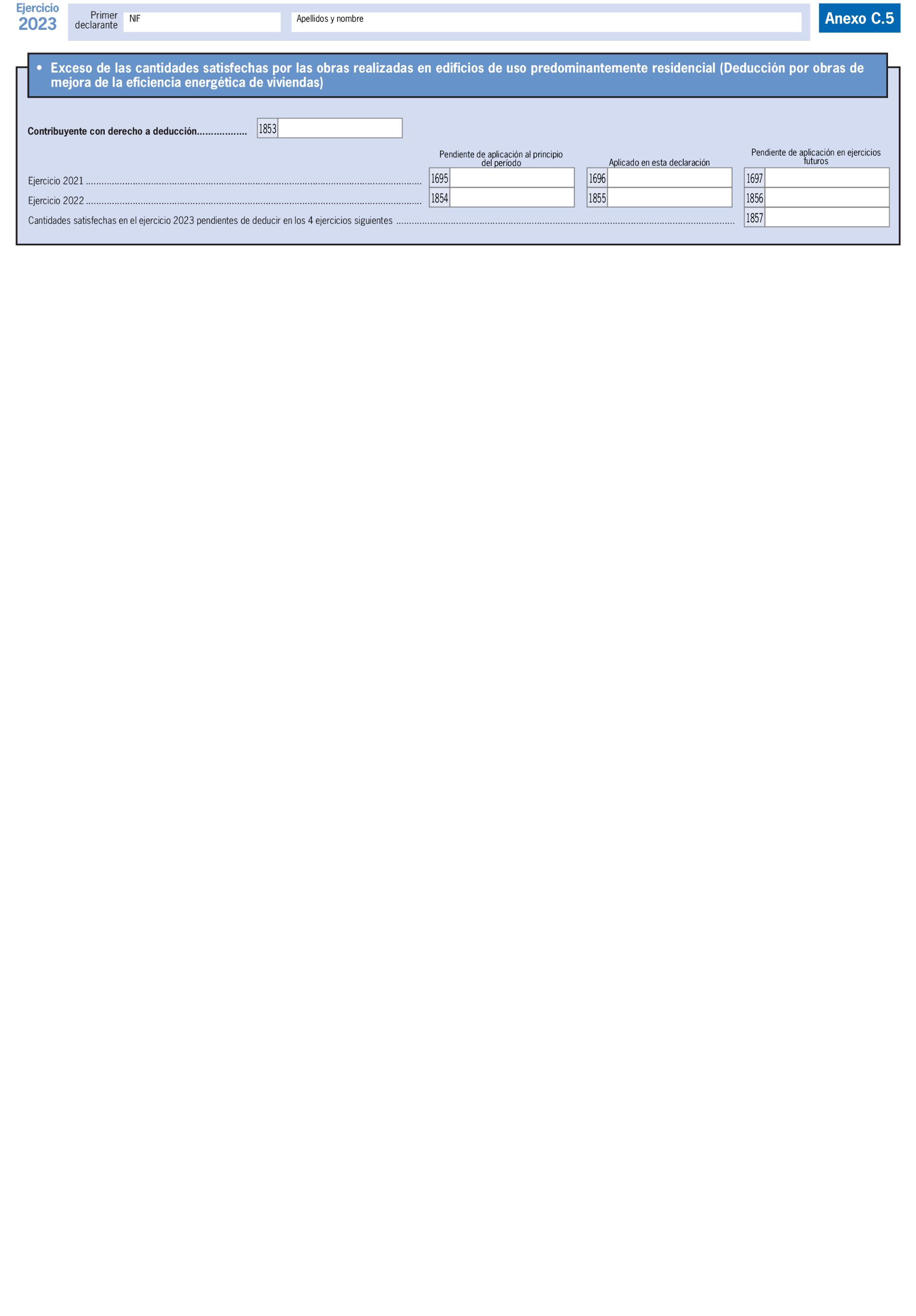

Por último, por lo que se refiere a las deducciones, recordar que se amplió un año más el ámbito temporal de aplicación de la deducción por obras de mejora de la eficiencia energética de viviendas de acuerdo con lo dispuesto en el Real Decreto-ley 18/2022, de 18 de octubre, por el que se aprueban medidas de refuerzo de la protección de los consumidores de energía y de contribución a la reducción del consumo de gas natural en aplicación del «Plan + seguridad para tu energía (+SE)», así como medidas en materia de retribuciones del personal al servicio del sector público y de protección de las personas trabajadoras agrarias eventuales afectadas por la sequía. También el artículo 67 de la Ley 31/2022, de 23 de diciembre, introdujo una disposición adicional quincuagésima tercera en la ley del impuesto, en virtud de la cual, durante los períodos impositivos 2022 y 2023, la deducción prevista en el número 1.º del apartado 4 del artículo 68 de esta norma será aplicable, en los mismos términos y condiciones, a los contribuyentes con residencia habitual y efectiva en la isla de La Palma. Por ello se realizan los ajustes necesarios en la deducción por obras de mejora de la eficiencia energética de viviendas y se mantiene la deducción por residencia habitual y efectiva en la Isla de la Palma.

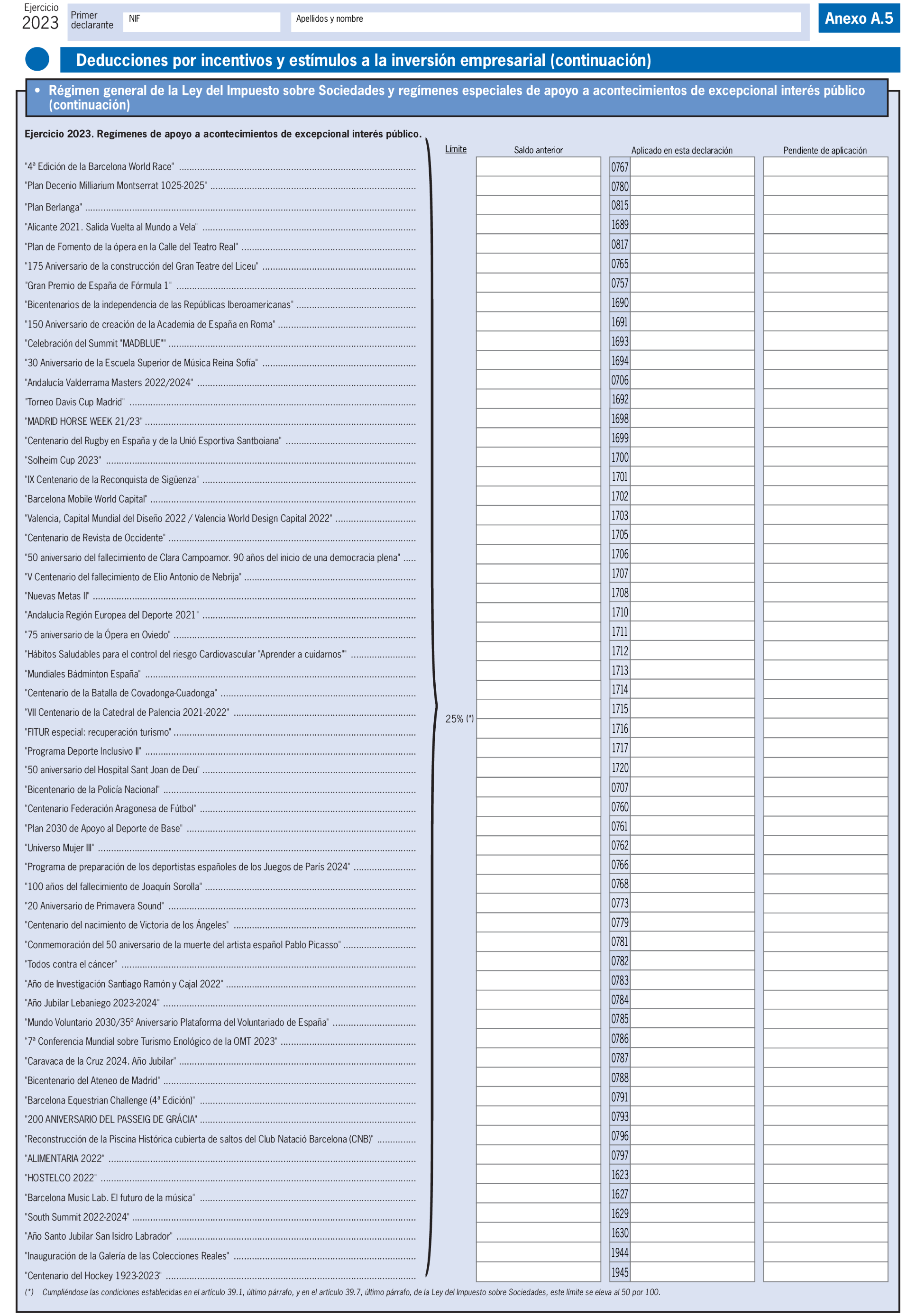

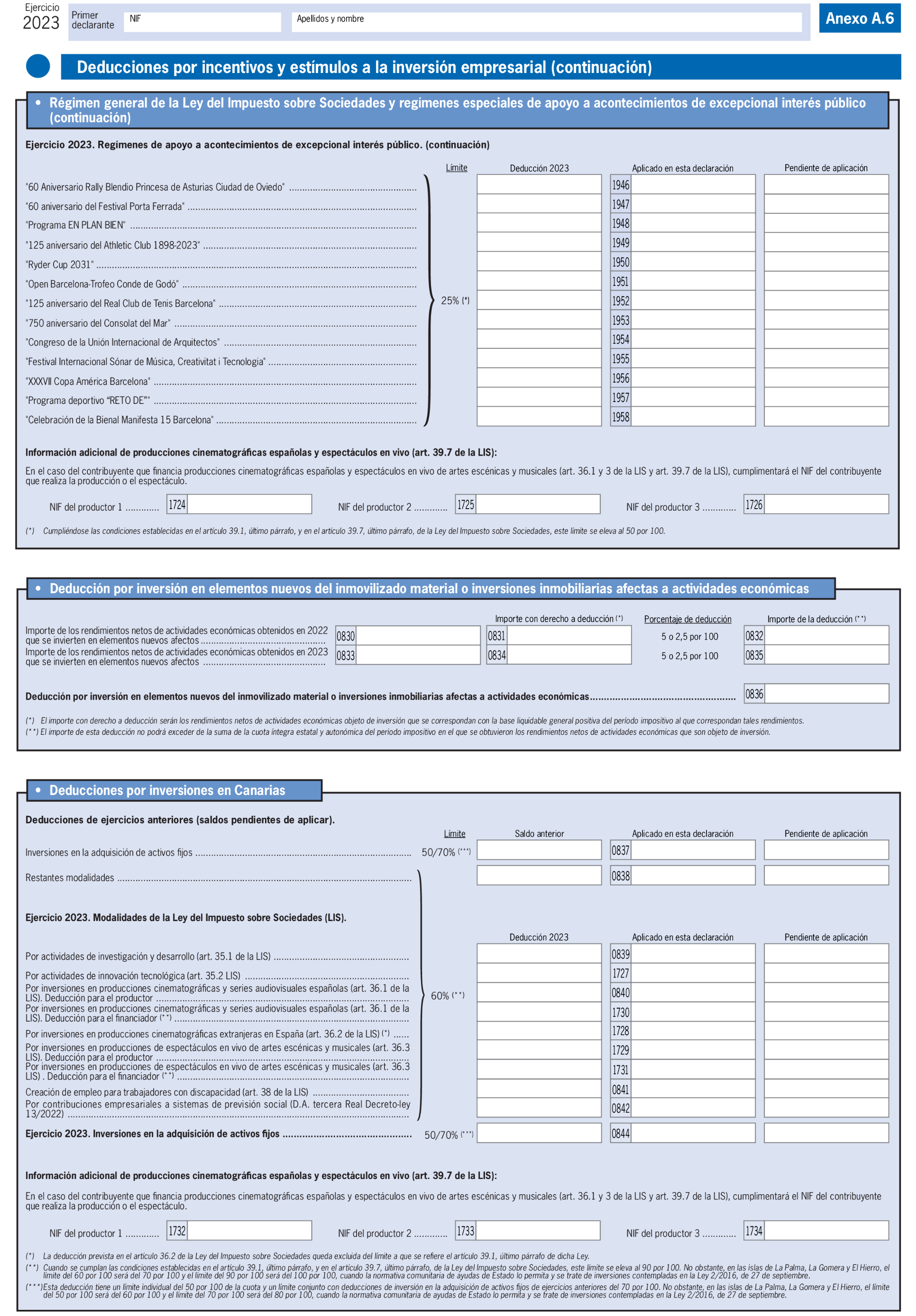

De igual modo, dentro de la información adicional del Modelo, se procede también a la actualización de los anexos A.4, A.5 y A.6, respecto a los apartados «Reserva de Inversiones en Canarias» y los eventos que tienen la consideración de acontecimientos de excepcional interés público a los efectos de lo dispuesto en el artículo 27 de la Ley 49/2002, de 23 de diciembre, de régimen fiscal de las entidades sin fines lucrativos y de los incentivos fiscales al mecenazgo en el ejercicio 2023.

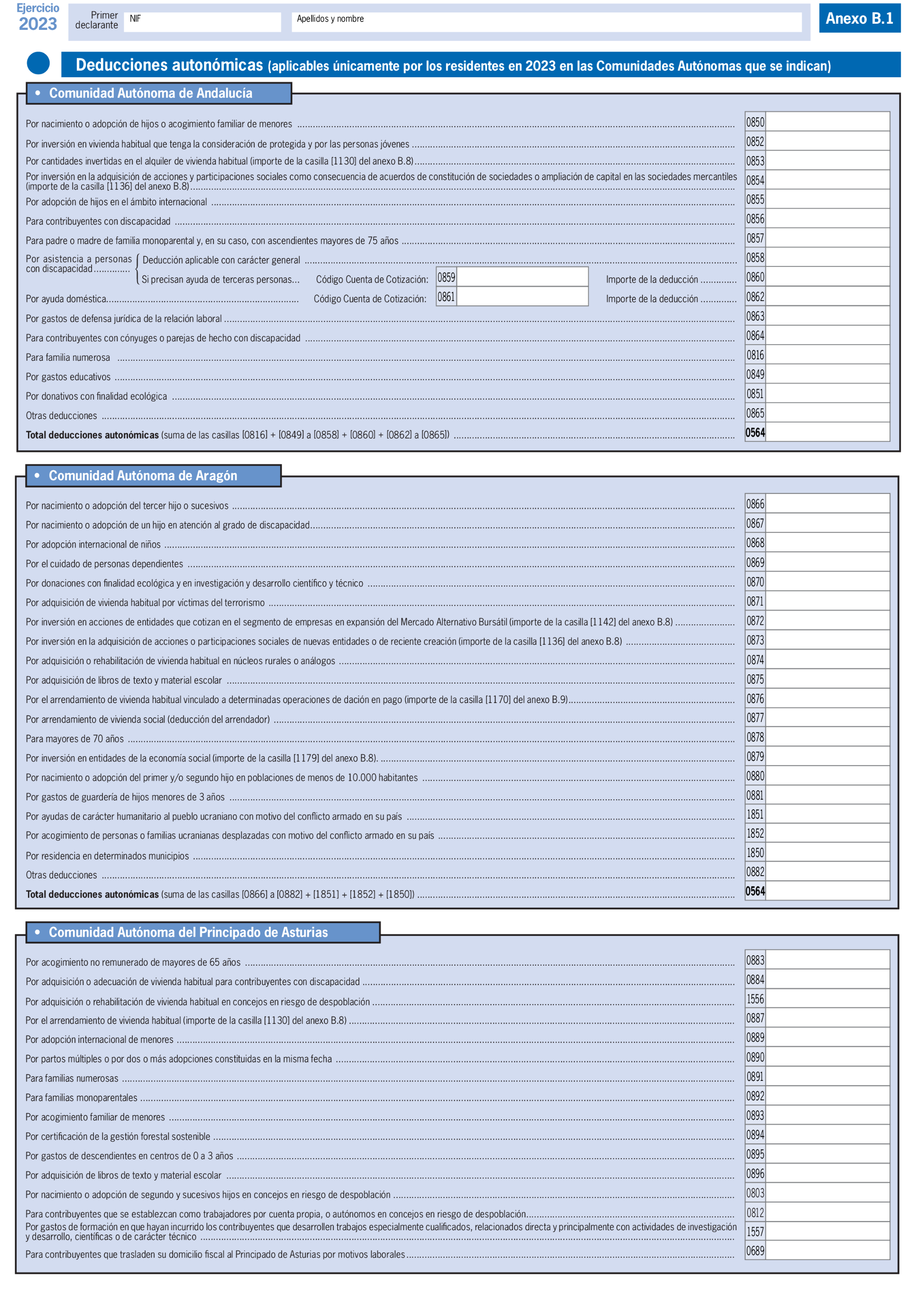

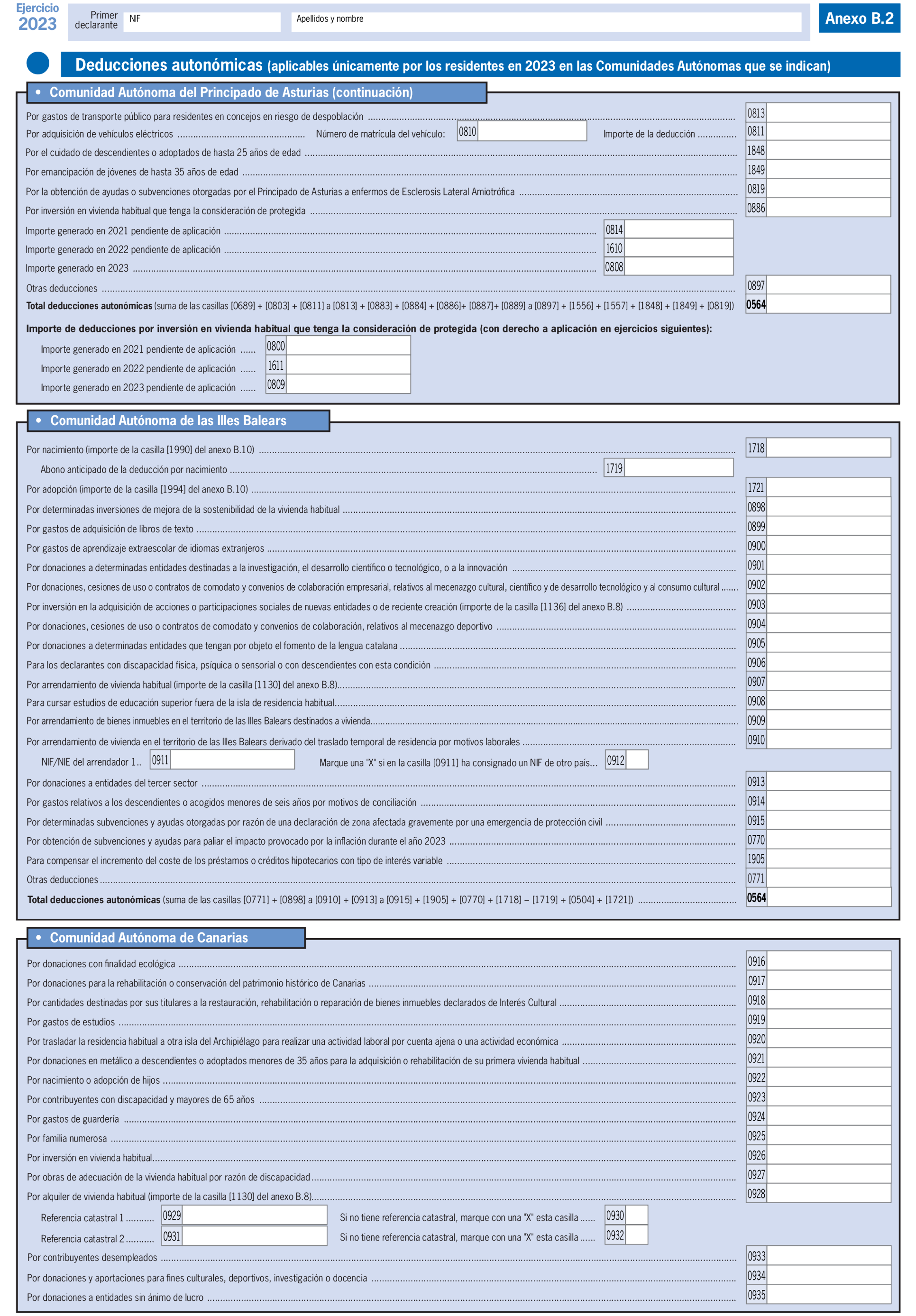

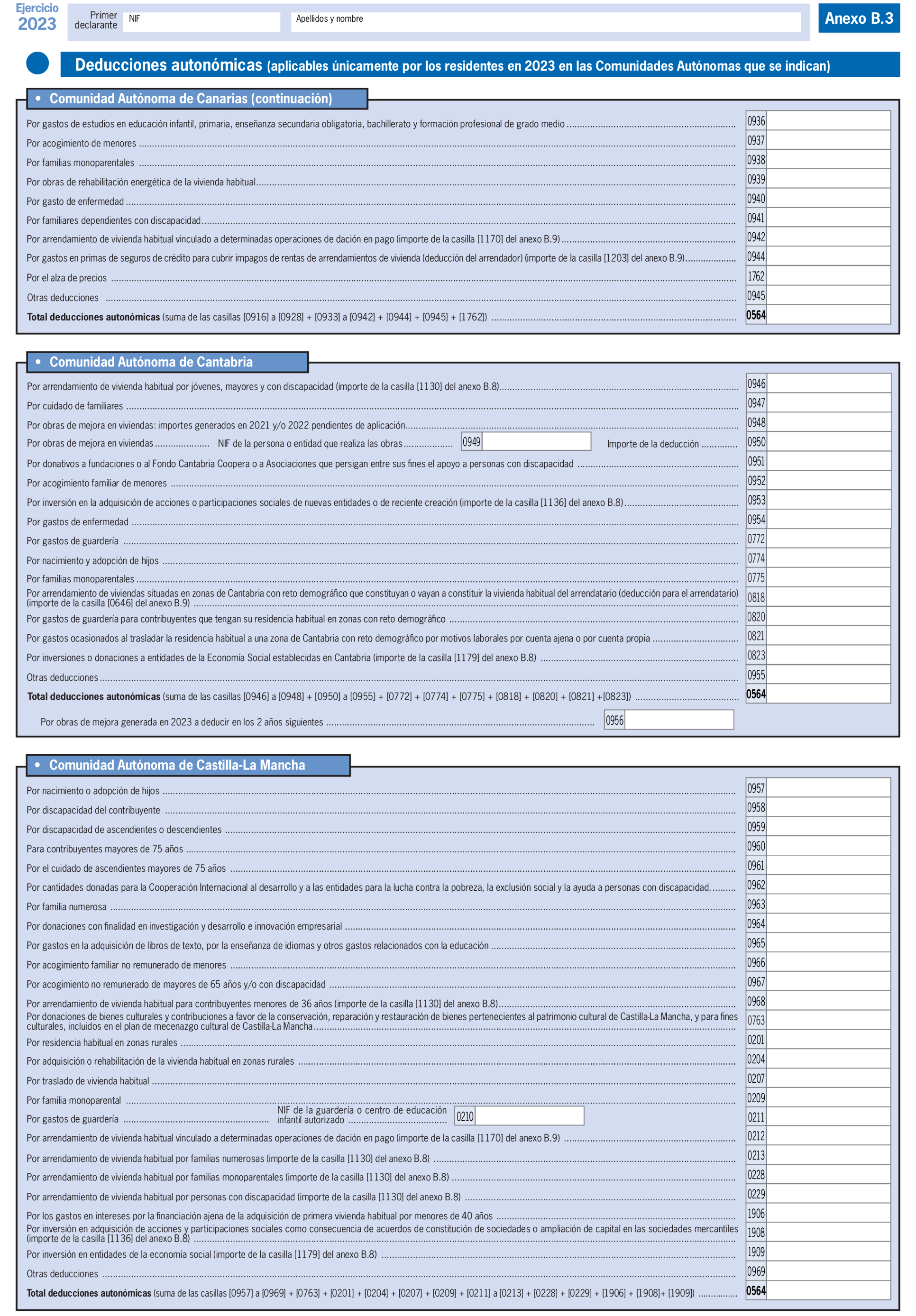

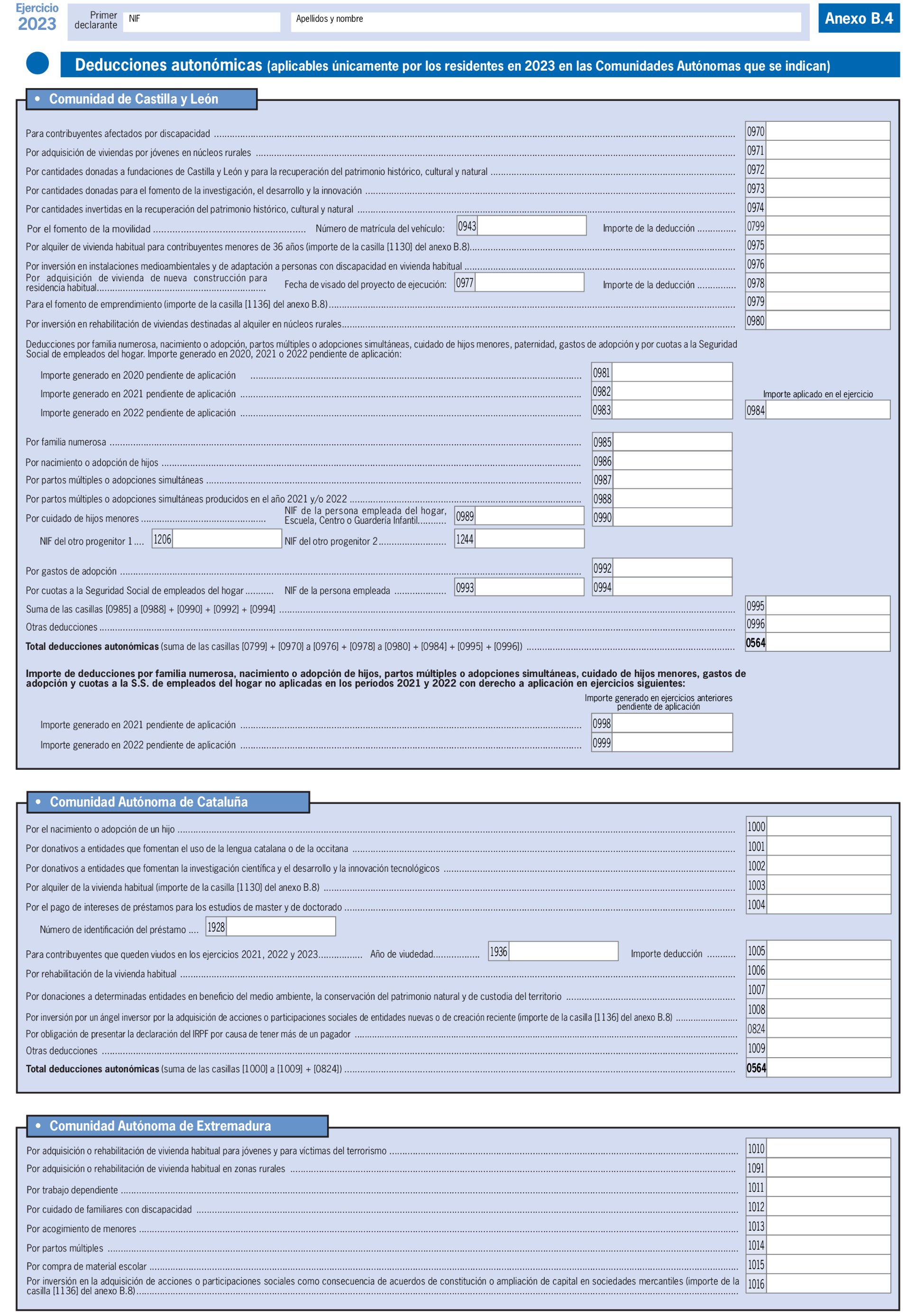

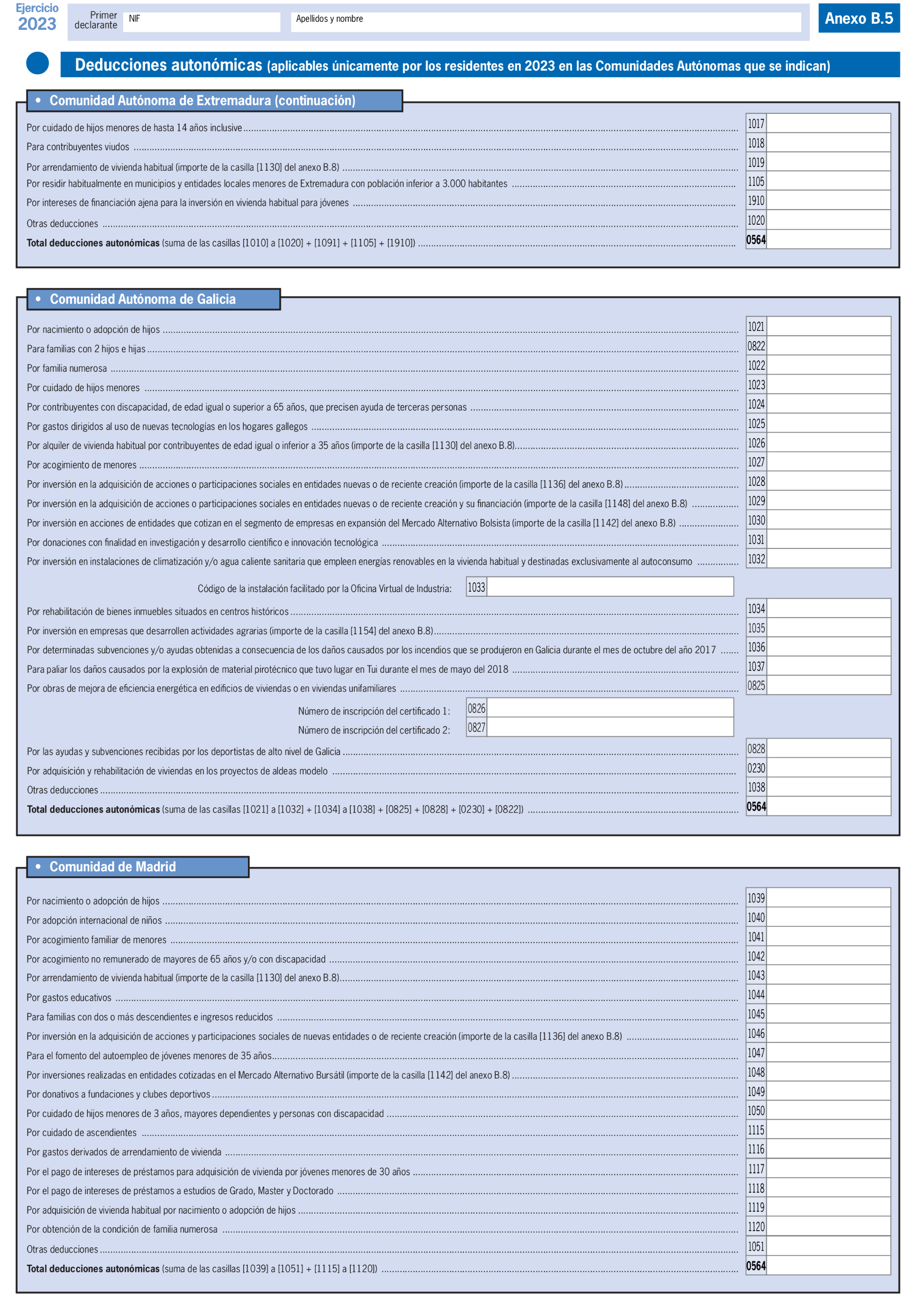

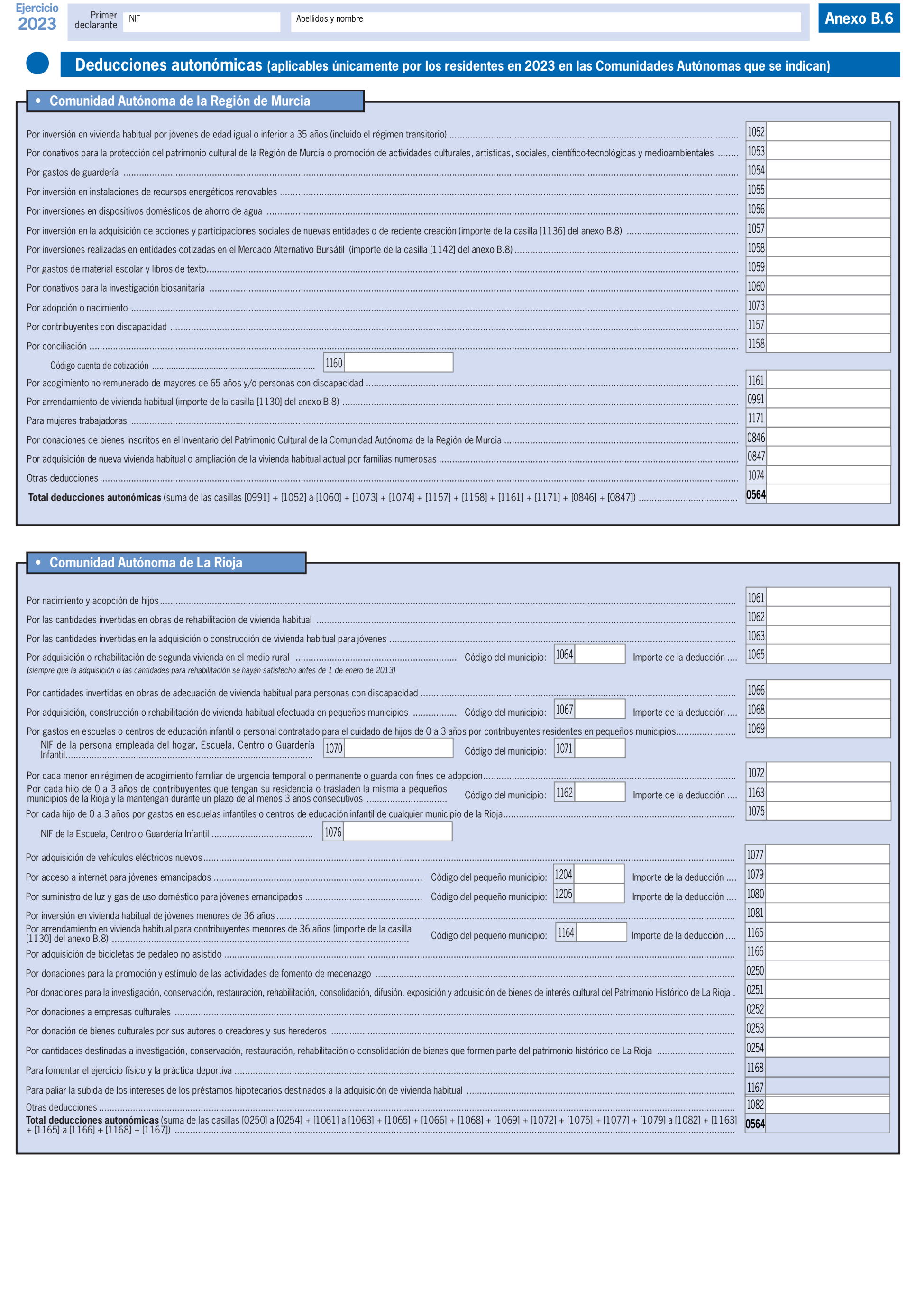

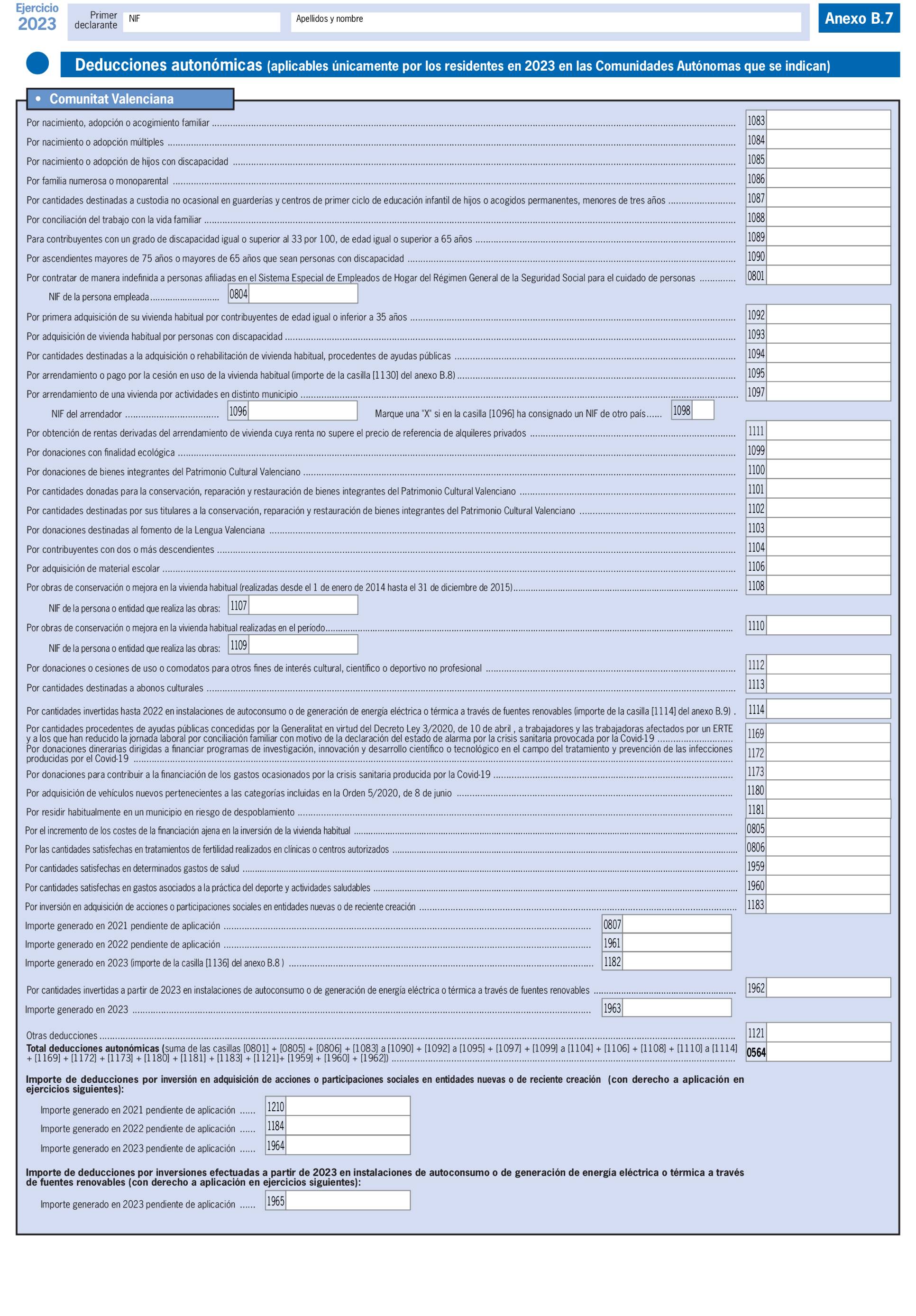

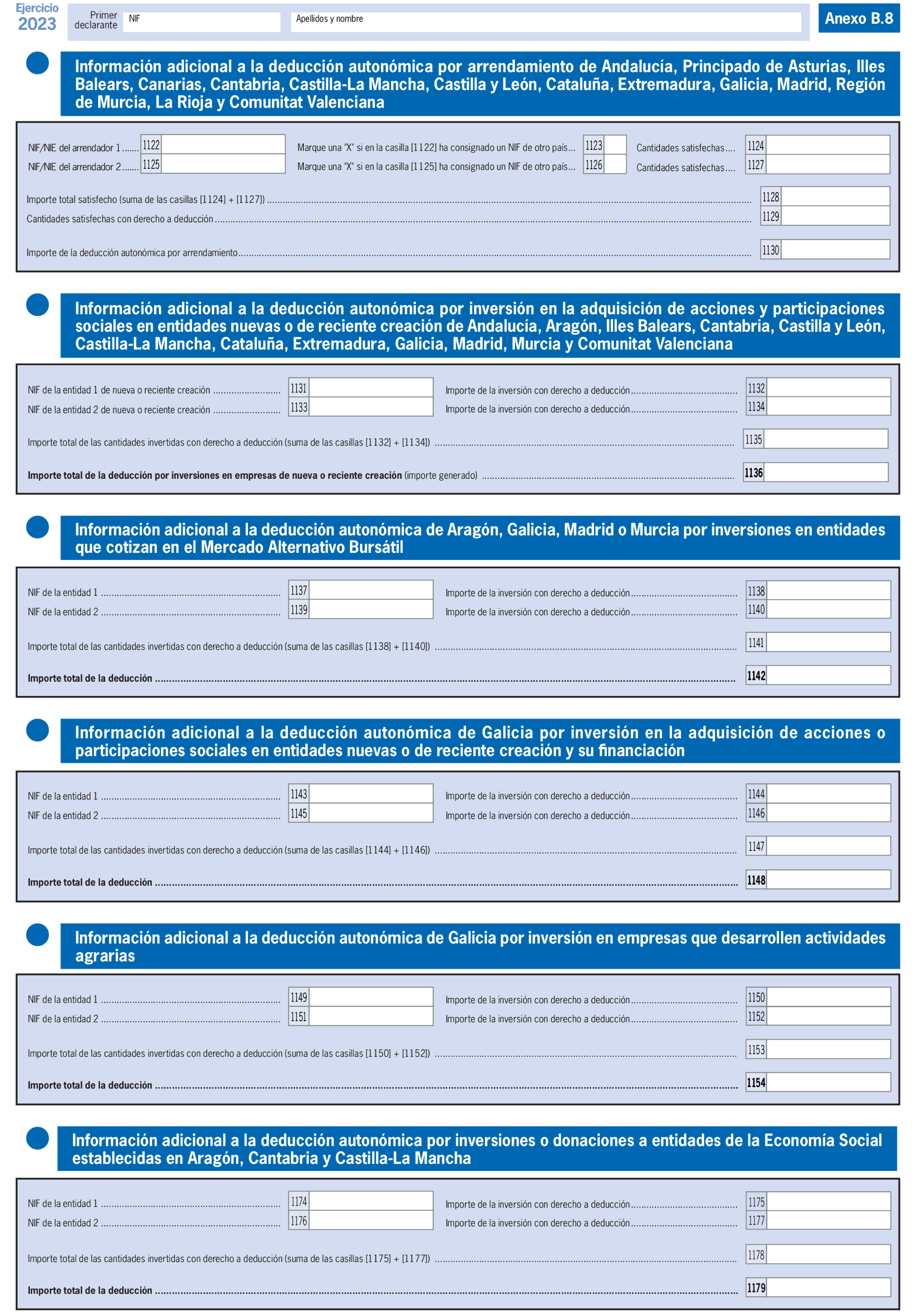

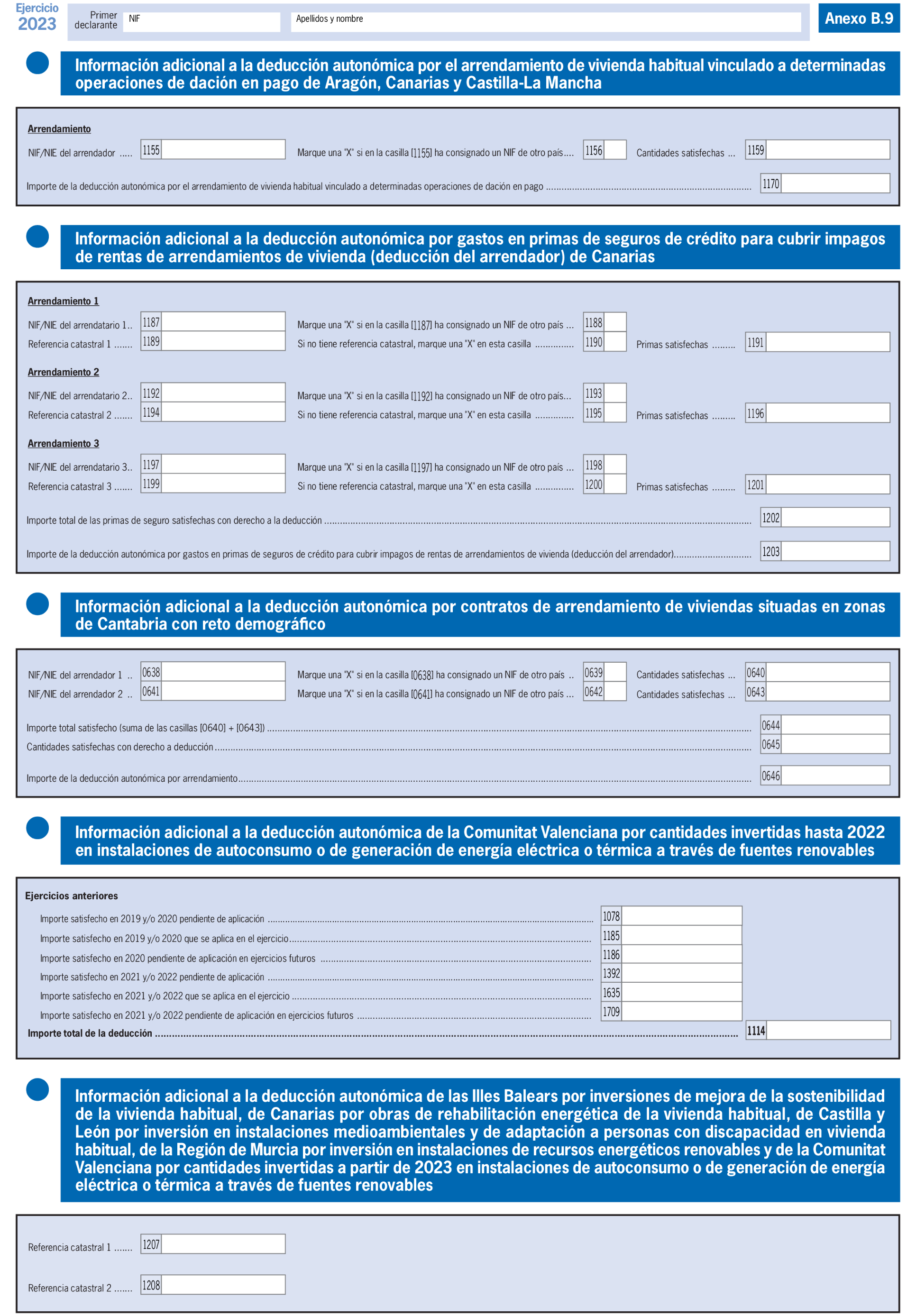

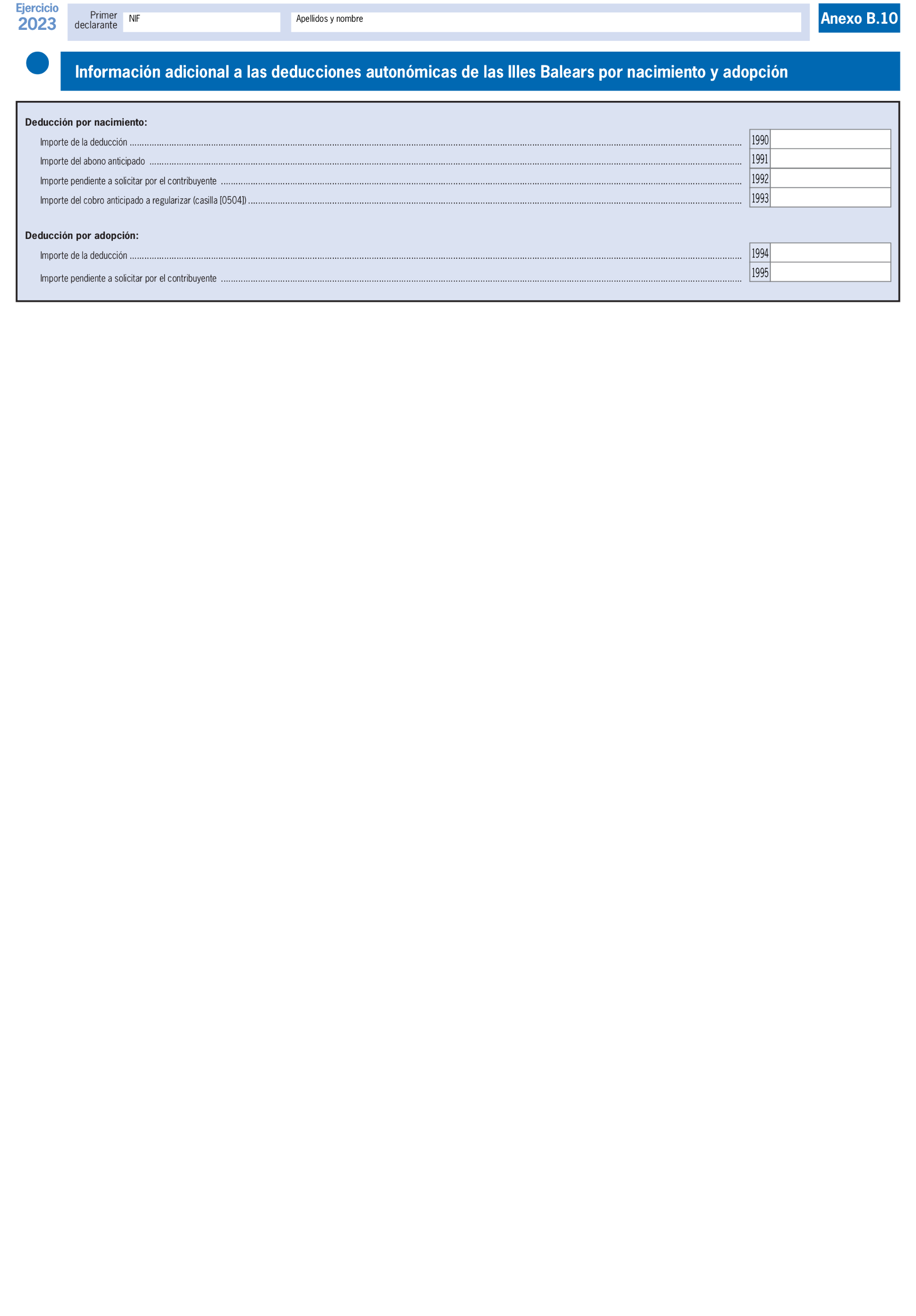

Por lo que se refiere a las deducciones autonómicas, en los anexos B.1 a B.10 se han efectuado las modificaciones necesarias para recoger las vigentes para el ejercicio 2023.

Finalmente se ha incluido un apartado de información adicional para contemplar la nueva regla especial de imputación aplicable en el caso de entrega de acciones o participaciones concedidas a los trabajadores de una empresa emergente. La Ley 28/2022, de 21 de diciembre, de fomento del ecosistema de las empresas emergentes, mejora la fiscalidad de las fórmulas retributivas basadas en la entrega de acciones o participaciones a los empleados de las mismas, denominadas por el vocablo inglés stock options. Así, la disposición final tercera de la Ley 28/2022, de 21 de diciembre, modifica la letra f) del artículo 42.3 para elevar, en el caso de entrega de acciones o participaciones a los empleados de empresas emergentes, el importe de la exención de los 12.000 a los 50.000 euros anuales, exención aplicable igualmente cuando dicha entrega sea consecuencia del ejercicio de opciones de compra previamente concedidas a aquellos. Adicionalmente, para la parte del rendimiento del trabajo en especie que exceda de dicha cuantía se establece una regla especial de imputación temporal, que permite diferir su imputación hasta el período impositivo en el que se produzcan determinadas circunstancias, y en todo caso, en el plazo de diez años a contar desde la entrega de las acciones o participaciones. Para facilitar la aplicación de este diferimiento, se crea un nuevo apartado en el anexo C.1.

En el ámbito de la gestión del impuesto, todos los contribuyentes, cualquiera que sea la naturaleza de las rentas obtenidas, podrán obtener el borrador de declaración del Impuesto sobre la Renta de las Personas Físicas a través del Servicio de tramitación del borrador/declaración (Renta WEB), tras aportar, en su caso, determinada información que les será solicitada al efecto, u otra información que el contribuyente pudiera incorporar.

Se ha de destacar también que, como todos los años, la presente orden regula los procedimientos de obtención del borrador de declaración, así como el procedimiento de modificación, confirmación y presentación del mismo por el contribuyente. Los contribuyentes podrán acceder a su borrador de declaración y a sus datos fiscales, desde el primer día de la campaña de renta, a través del Servicio de tramitación del borrador/declaración, utilizando alguno de los sistemas de identificación descritos en el artículo 9.1, es decir, con certificado electrónico reconocido, «Cl@ve Móvil (incluye Cl@ve PIN)», o con el número de referencia, desde donde podrán confirmarlo y presentarlo o, en su caso, modificarlo, confirmarlo y presentarlo. Asimismo, en los supuestos en los que sea necesario aportar determinada información para finalizar la elaboración del borrador de declaración, una vez aportada la misma, los contribuyentes podrán obtenerlo a través del Servicio de tramitación del borrador/declaración.

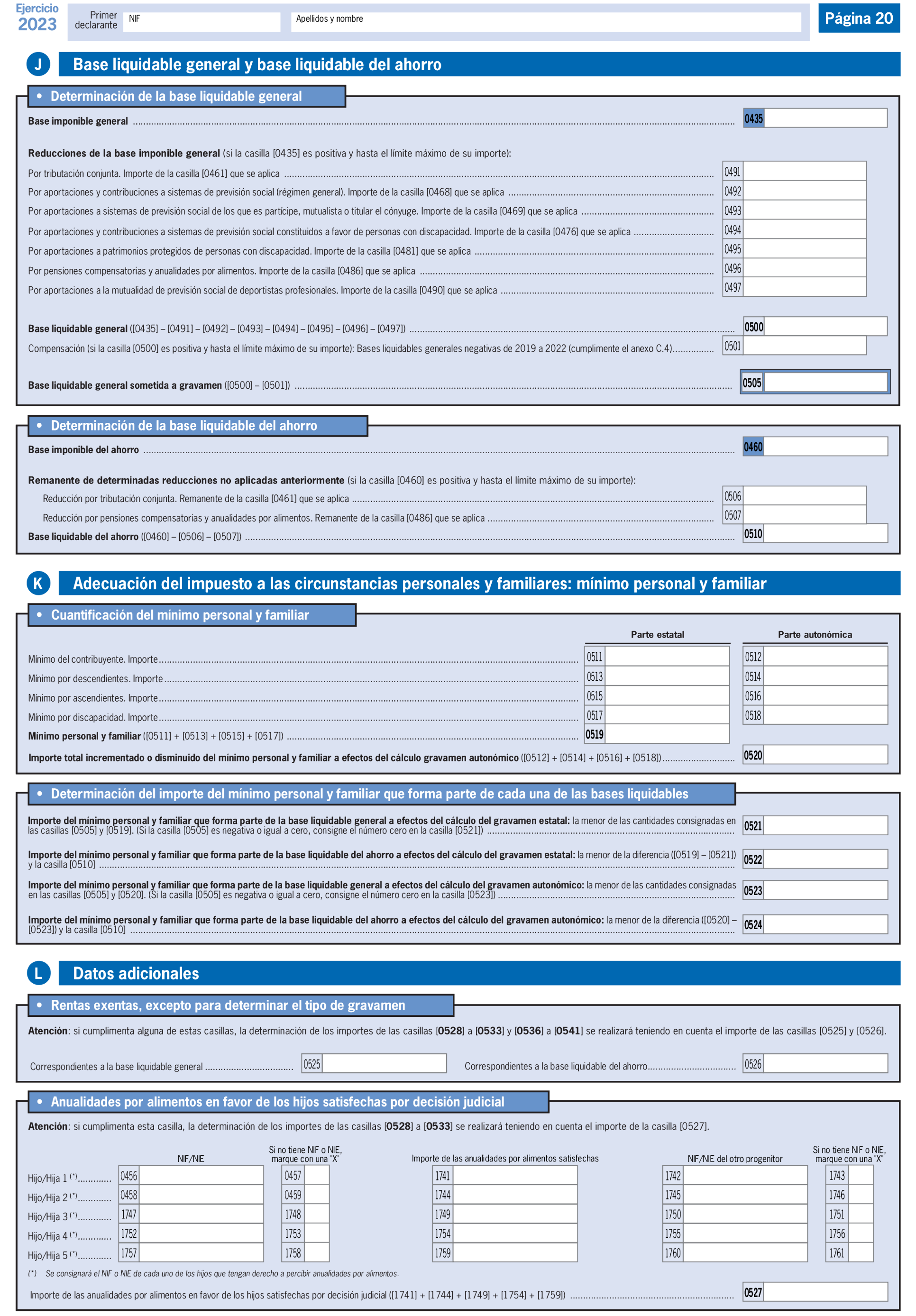

En cuanto a la obtención del número de referencia, los contribuyentes deberán comunicar su número de identificación fiscal (NIF), la fecha de expedición o de caducidad de su documento nacional de identidad (DNI) según los casos, y el importe de la casilla 505 de la declaración del Impuesto sobre la Renta de las Personas Físicas correspondiente al ejercicio 2022, «Base liquidable general sometida a gravamen», salvo que se trate de un contribuyente no declarante el año inmediato anterior, en cuyo caso se deberá aportar un código internacional de cuenta bancaria (IBAN) de una entidad bancaria española en el que figure el contribuyente como titular a 31 de diciembre de 2023.

En el caso de contribuyentes con número de identidad de extranjero (NIE), deberán aportar el número de soporte de este documento; en el caso de que el número de identificación fiscal (NIF) comience con las letras K, L, M y en determinados supuestos de NIF permanentes deberá comunicarse la fecha de nacimiento.

Respecto a la forma de presentación de la declaración del Impuesto sobre la Renta de las Personas Físicas, la disposición final segunda del Real Decreto-ley 8/2023, de 27 de diciembre, por el que se adoptan medidas para afrontar las consecuencias económicas y sociales derivadas de los conflictos en Ucrania y Oriente Próximo, así como para paliar los efectos de la sequía, modifica los apartados 5 y 6 del artículo 96 de la Ley 35/2006, para recoger legalmente que se podrá establecer la obligación de declaración a través de medios electrónicos siempre que la Administración tributaria asegure la atención personalizada a los contribuyentes que precisen de asistencia para la cumplimentación de la declaración por tales medios. Se trata de una norma que afecta al modo de cumplimiento de una obligación tributaria de carácter formal, la cual es la obligación de declaración del IRPF a través de medios electrónicos. Esta medida no altera en modo alguno los distintos elementos de cuantificación o determinación de la cuota del impuesto para los contribuyentes, que siguen siendo los establecidos en la normativa actualmente vigente. De esta forma se habilita a la persona titular del Ministerio de Hacienda y Función Pública a la aprobación de los modelos de declaración, así como la forma y plazos de su presentación. A estos efectos, podrá establecerse la obligación de presentación por medios electrónicos siempre que la Administración tributaria asegure la atención personalizada a los contribuyentes que precisen de asistencia para el cumplimiento de la obligación.

Partiendo de la realidad práctica que viene poniéndose de manifiesto en las Campañas de la Renta de los últimos diez años, período en el que gracias a las distintas vías de asistencia los contribuyentes han podido realizar la presentación de su declaración del IRPF a través medios electrónicos propios, de terceros o proporcionados por la Agencia Estatal de Administración Tributaria, en esta orden se establece como forma de presentación la presentación con medios electrónicos en la medida en que el citado organismo garantiza la atención personalizada a los contribuyentes que precisen de asistencia para la cumplimentación de la declaración por tales medios. En concreto, se ponen a disposición de los obligados tributarios una amplia cartera de servicios de asistencia para facilitar la cumplimentación de la declaración del Impuesto sobre la Renta de las Personas Físicas. La asistencia personalizada se concreta en la asistencia telefónica, a través del plan ‘Le Llamamos’ de confección de declaraciones por teléfono y a través de la asistencia presencial para la confección de las declaraciones en las oficinas de la Agencia Estatal de Administración Tributaria y oficinas habilitadas por las Comunidades Autónomas, ciudades con Estatuto de Autonomía y Entidades Locales, configurándose una doble alternativa para aquellos contribuyentes menos habituados a las nuevas tecnologías que requieren asistencia personalizada, con y sin desplazamiento a una oficina física.

Asimismo, en el marco del protocolo que la Agencia Estatal de Administración Tributaria y la Plataforma de Mayores y Pensionistas (PMP) han suscrito para continuar y avanzar en su atención a los problemas de las personas mayores, desde la campaña de renta 2022 se han adoptado medidas destinadas a asegurar una información y asistencia tributaria más accesible a este colectivo.

Por otra parte, mencionar los convenios suscritos con otras Administraciones, la figura imprescindible del colaborador social, y las posibilidades que ofrece la figura del apoderamiento y que permite que el contribuyente pueda otorgar su representación, en las propias oficinas de la Agencia Estatal de Administración Tributaria o de forma telemática, a cualquier persona que disponga de un certificado de firma electrónica admitido por la Agencia Estatal de Administración Tributaria y poder así presentar la declaración.

Sin perjuicio de lo anterior, de acuerdo con la disposición adicional sexta del Real Decreto-ley 8/2023, de 27 de diciembre, se realizará una evaluación de la obligación de declarar en el Impuesto sobre la Renta de las Personas Físicas por medios electrónicos. Así, finalizada la primera campaña de presentación de la declaración desde la entrada en vigor de la nueva redacción del apartado 5 del artículo 96 de la Ley 35/2006, de 28 de noviembre, dada por la disposición final segunda del Real Decreto-ley 8/2023, de 27 de diciembre, la Agencia Estatal de Administración Tributaria realizará la valoración de la suficiencia de las medidas de asistencia en la cumplimentación de la declaración del Impuesto. Esta valoración podrá llevarse a cabo mediante encuestas o informes de los miembros del Foro de Asociaciones y Colegios Profesionales Tributarios, así como de las plataformas y asociaciones de determinados colectivos de contribuyentes que hayan sido especialmente asistidos en la campaña. Los resultados se trasladarán al Consejo para la Defensa del Contribuyente para que presente un informe de conclusiones y propuestas en el que se valoren los resultados alcanzados, las incidencias producidas, las quejas y recomendaciones recibidas y se propongan las acciones a realizar en la siguiente campaña de declaración antes de la publicación de la Orden por la que se aprueben los modelos de declaración del siguiente ejercicio y se determinen la forma y plazos de presentación de los mismos.

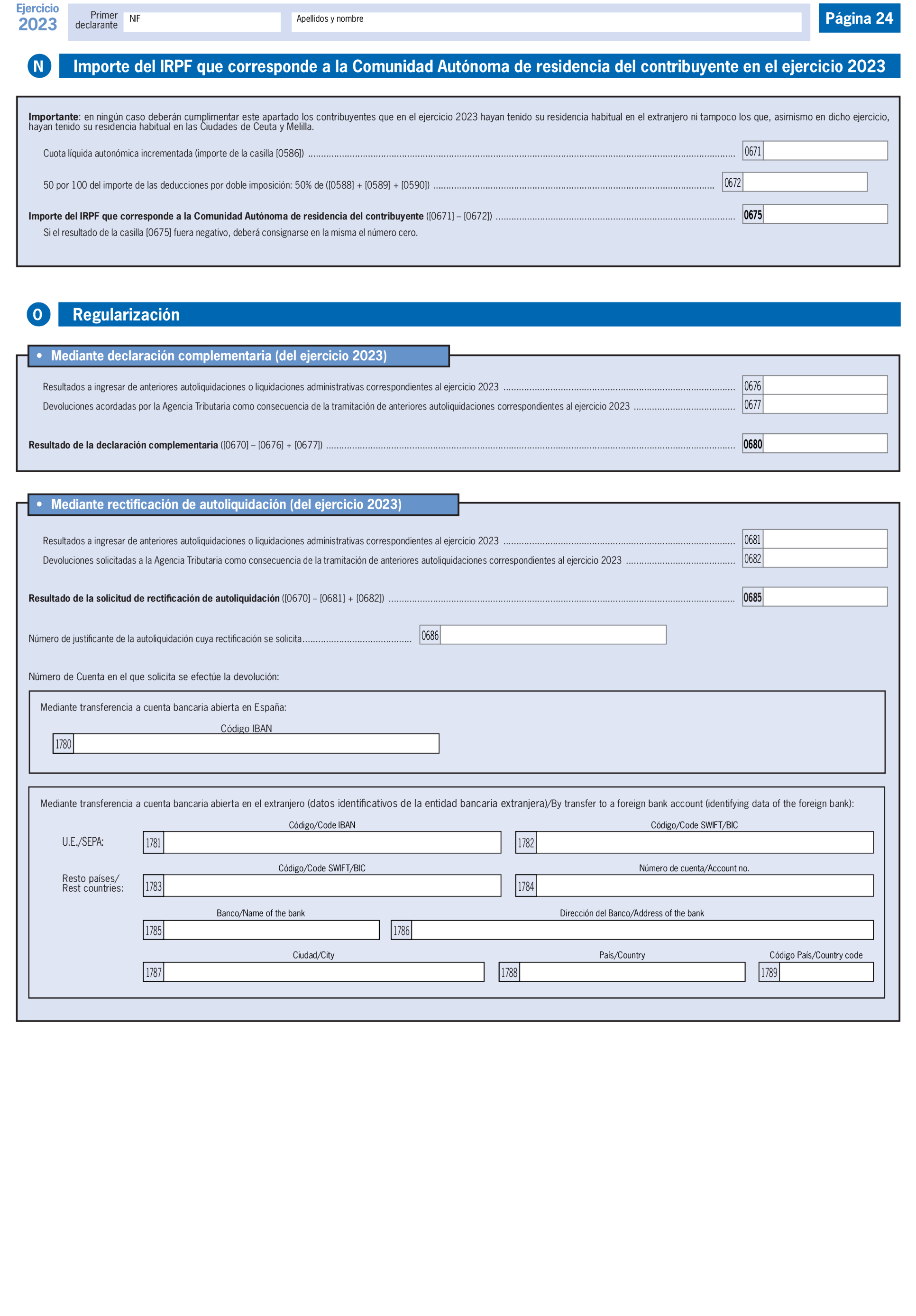

De acuerdo con los razonamientos señalados, la declaración deberá presentarse por medios electrónicos a través de Internet, en la dirección electrónica de la Agencia Estatal de Administración Tributaria, https://sede.agenciatributaria.gob.es/, a través del teléfono, o en las oficinas de la Agencia Estatal de Administración Tributaria solicitando cita, así como en las oficinas habilitadas por las Comunidades Autónomas, ciudades con Estatuto de Autonomía y Entidades Locales para la confirmación del borrador de declaración. Si la declaración resultara a ingresar, el contribuyente podrá, de forma simultánea a la presentación de la declaración, domiciliar el ingreso, efectuar el inmediato pago electrónico (previa obtención del número de referencia completo (NRC)), o bien podrá obtener un documento de ingreso que deberá imprimir y le permitirá efectuar el pago en una entidad colaboradora, dentro del plazo establecido en el apartado 1 del artículo 8 para la presentación de la declaración. A este respecto, en aras de una mayor claridad, se simplifica y reordena la regulación de la forma, lugar, habilitación, condiciones y procedimiento para la presentación del borrador de declaración o de las declaraciones del Impuesto sobre la Renta de las Personas Físicas y del Impuesto sobre el Patrimonio.

Con el propósito de seguir facilitando a los contribuyentes el cumplimiento de sus obligaciones tributarias, y como en años anteriores, se regula el fraccionamiento del pago resultante de la declaración del Impuesto sobre la Renta de las Personas Físicas, con las especialidades previstas en el artículo 62.2 del Reglamento del Impuesto. A estos efectos, el artículo 6 del Real Decreto 249/2023, de 4 de abril, ha modificado el artículo 62.2 mencionado para clarificar cuáles son las consecuencias del incumplimiento del fraccionamiento especial de pago de la deuda tributaria del Impuesto sobre la Renta de las Personas Físicas. En concreto se aclara que el fraccionamiento inmediato y la falta de devengo de intereses de demora, se anuda, de forma directa, a la obligación del contribuyente al ingreso de la primera parte del fraccionamiento, que es del 60 por 100 del importe de la deuda tributaria resultante de la autoliquidación, de modo que la falta de pago del mismo da inicio al periodo ejecutivo por la totalidad del importe a ingresar resultante de la autoliquidación, esto es, la deuda tributaria conforme al artículo 161.1.b) de la Ley General tributaria.

También se recoge la modificación introducida en la Orden EHA/1658/2009, de 12 de junio, por la que se establecen el procedimiento y las condiciones para la domiciliación del pago de determinadas deudas a través de las entidades de crédito que prestan el servicio de colaboración en la gestión recaudatoria de la Agencia Estatal de Administración Tributaria, por la Orden HFP/387/2023, de 18 de abril, por la que se modifica la Orden EHA/1658/2009, de 12 de junio, por la que se establecen el procedimiento y las condiciones para la domiciliación del pago de determinadas deudas a través de las entidades de crédito que prestan el servicio de colaboración en la gestión recaudatoria de la Agencia Estatal de Administración Tributaria, que amplía la domiciliación del pago a cuentas abiertas en una entidad no colaboradora perteneciente a la Zona Única de Pagos en Euros (Zona SEPA).

Por último, la disposición adicional segunda de la Ley 13/2023, de 24 de mayo, por la que se modifican la Ley 58/2003, de 17 de diciembre, General Tributaria, en transposición de la Directiva (UE) 2021/514 del Consejo de 22 de marzo de 2021, por la que se modifica la Directiva 2011/16/UE relativa a la cooperación administrativa en el ámbito de la fiscalidad, y otras normas tributarias, señala que en aquellos casos en los que se aprecie que no concurran las circunstancias y requisitos necesarios para la percepción de la ayuda prevista en el artículo 31 del Real Decreto-ley 11/2022, de 25 de junio, por el que se adoptan y se prorrogan determinadas medidas para responder a las consecuencias económicas y sociales de la guerra en Ucrania, para hacer frente a situaciones de vulnerabilidad social y económica, y para la recuperación económica y social de la isla de La Palma, únicamente procederá el reintegro cuando el perceptor deba presentar declaración por el Impuesto sobre la Renta de las Personas Físicas correspondiente al ejercicio 2023, de acuerdo con lo establecido en el artículo 96 de la Ley 35/2006, de 28 de noviembre, en los términos que se establezcan en la orden ministerial que apruebe el modelo de declaración correspondiente a presentar en 2024.

Atendiendo a esta habilitación, el artículo 14 regula el reintegro de esta ayuda, que se realizará a través de la Sede electrónica de la Agencia Estatal de Administración Tributaria, rellenando el formulario electrónico que a tal efecto se ponga a disposición por la misma desde el 3 de abril hasta el 1 de julio de 2024.

De acuerdo con lo dispuesto en el segundo párrafo de la mencionada disposición adicional, las cantidades a reintegrar no devengarán intereses de demora hasta el 1 de julio de 2024.

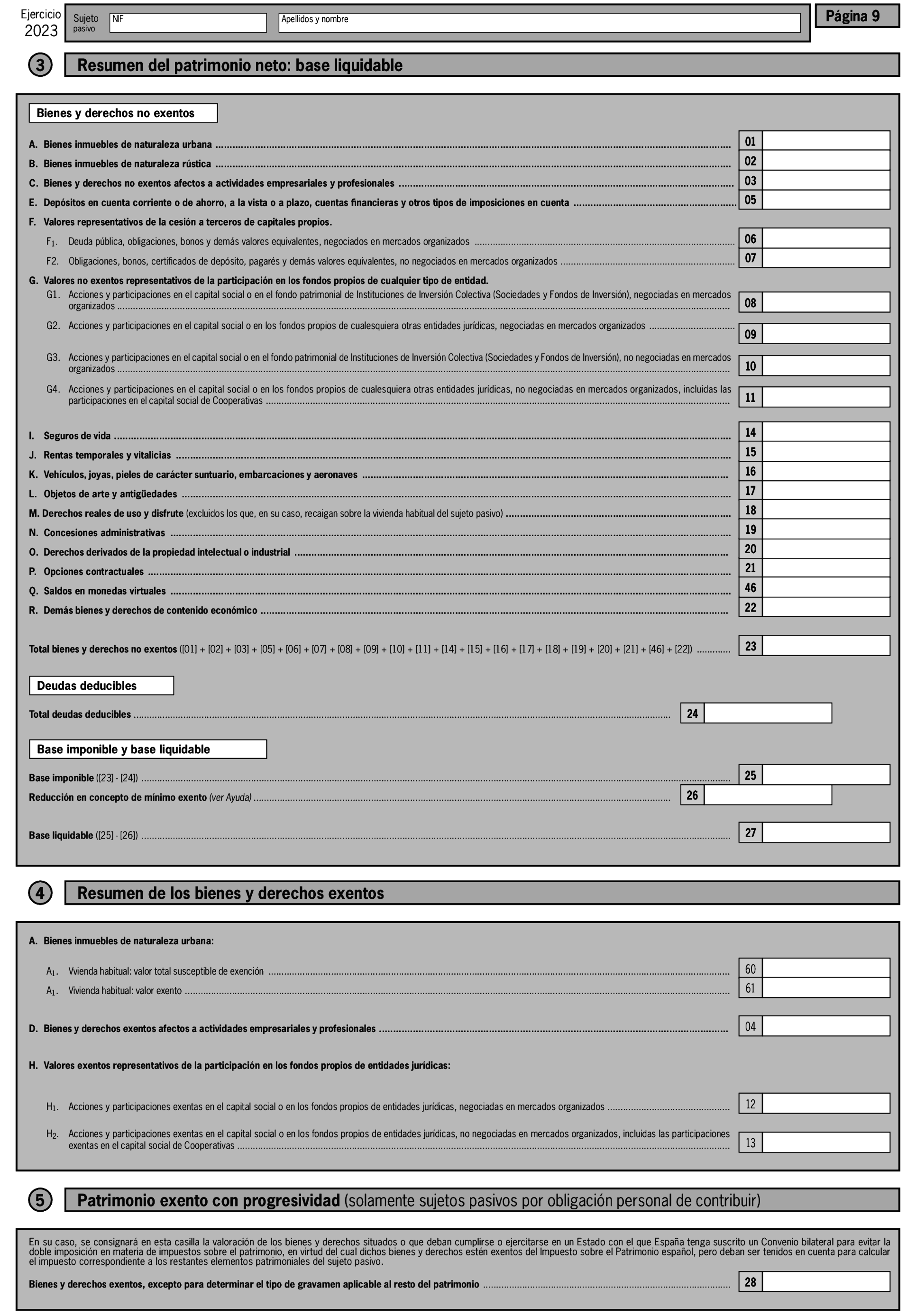

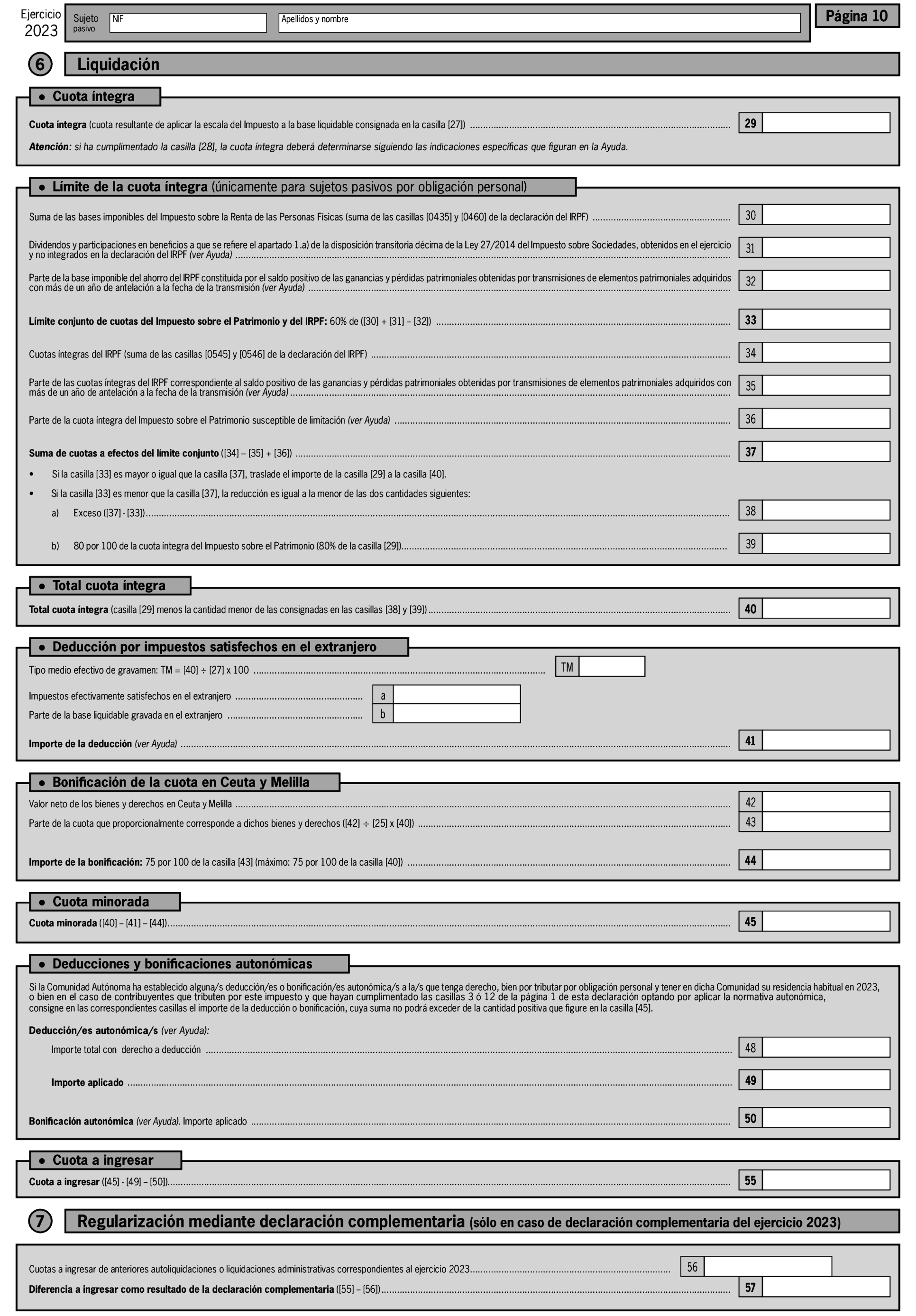

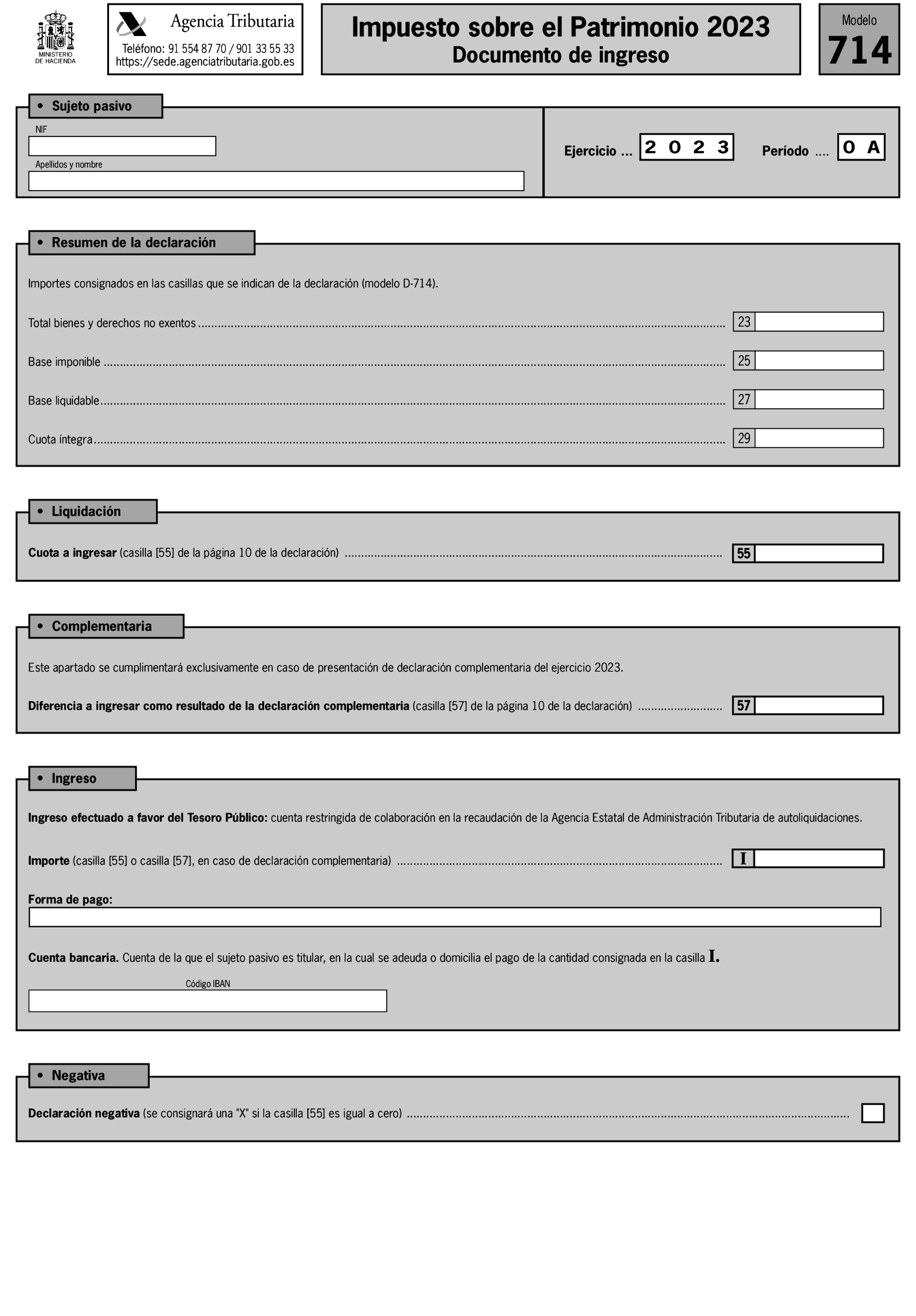

En cuanto a la declaración del Impuesto sobre el Patrimonio, el modelo que se aprueba en la presente orden reproduce la misma estructura de contenidos de la declaración del ejercicio anterior, manteniendo la simplificación de los elementos formales encaminada a facilitar su tratamiento en los procesos informáticos relacionados con la generación de los ficheros electrónicos para la presentación electrónica de las declaraciones y con la obtención de copias electrónicas de las mismas.

El artículo 38 de la Ley 19/1991, de 6 de junio, del Impuesto sobre el Patrimonio, de acuerdo con la redacción dada por el mencionado Real Decreto-ley 8/2023, de 27 de diciembre, habilita a la persona titular del Ministerio de Hacienda y Función Pública a establecer la forma, plazos y modelos para la presentación de la declaración, pudiendo establecerse la obligación de prestación por medios electrónicos. Atendiendo a las condiciones y a la capacidad económica de los contribuyentes que deben presentar la declaración del Impuesto sobre el Patrimonio, de acuerdo con lo dispuesto en el artículo 2 de esta orden, la presentación de esta declaración se realizará por medios electrónicos, mediante alguno de los sistemas de identificación descritos en artículo 9.1, ya que la mayor capacidad económica de las personas físicas obligadas a presentar la declaración del Impuesto sobre el Patrimonio garantiza el acceso y disponibilidad de los medios tecnológicos precisos para relacionarse con la Administración tributaria utilizando medios electrónicos.

De acuerdo con lo dispuesto en la Ley 39/2015, de 1 de octubre, del Procedimiento Administrativo Común de las Administraciones Públicas, la elaboración de esta orden se ha efectuado de acuerdo con los principios de necesidad, eficacia, proporcionalidad, seguridad jurídica, transparencia y eficiencia.

Se cumplen los principios de necesidad y eficacia jurídica por ser desarrollo de normas legales y reglamentarias y el instrumento adecuado para dicho desarrollo.

Se cumple también el principio de proporcionalidad al contener la regulación necesaria para conseguir los objetivos que justifican su aprobación.

Respecto al principio de seguridad jurídica, se ha garantizado la coherencia del texto con el resto del ordenamiento jurídico nacional, generando un marco normativo estable, predecible, integrado, claro y de certidumbre que facilita su conocimiento y comprensión y, en consecuencia, la actuación y toma de decisiones de los diferentes sujetos afectados sin introducción de cargas administrativas innecesarias.

El principio de transparencia, sin perjuicio de su publicación oficial en el «Boletín Oficial del Estado», se ha garantizado mediante la publicación del proyecto de orden y su correspondiente Memoria del Análisis de Impacto Normativo, en el portal web del Ministerio de Hacienda, a efectos de que pudieran ser conocidos dichos textos en el trámite de audiencia e información pública por todos los ciudadanos.

Por último, en relación con el principio de eficiencia se ha procurado que la norma genere las menores cargas administrativas para los ciudadanos, así como los menores costes indirectos, fomentando el uso racional de los recursos públicos y el pleno respeto a los principios de estabilidad presupuestaria y sostenibilidad financiera.

Por todo lo anterior, en ejercicio de la habilitación establecida con carácter general en el artículo 117 del Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, aprobado por Real Decreto 1065/2007, de 27 de julio, y de las otorgadas con carácter específico por los citados artículos 96.5, 96.6 y 97 de la Ley 35/2006; 38 de la Ley 19/1991, de 6 de junio, del Impuesto sobre el Patrimonio; 61.5, 62.1 y 64.1 del Reglamento del Impuesto sobre la Renta de las Personas Físicas, aprobado por Real Decreto 439/2007, de 30 de marzo; y por la disposición adicional segunda de la Ley 13/2023, de 24 de mayo, por la que se modifican la Ley 58/2003, de 17 de diciembre, General Tributaria, en transposición de la Directiva (UE) 2021/514 del Consejo, de 22 de marzo de 2021, por la que se modifica la Directiva 2011/16/UE relativa a la cooperación administrativa en el ámbito de la fiscalidad, y otras normas tributarias, es necesario proceder a la aprobación de los modelos de declaración de los Impuestos sobre la Renta de las Personas Físicas y sobre el Patrimonio que deben utilizar tanto los contribuyentes obligados a declarar en el ejercicio 2023 por uno, otro o ambos impuestos, como los contribuyentes del Impuesto sobre la Renta de las Personas Físicas no obligados a declarar que soliciten la devolución derivada de la normativa del citado tributo que, en su caso, les corresponda.

Las habilitaciones al Ministro de Hacienda y al Ministro de Economía y Hacienda anteriormente citadas deben entenderse conferidas en la actualidad a la Vicepresidenta Primera del Gobierno y Ministra de Hacienda, de acuerdo con lo dispuesto en el artículo 5 y en la disposición final segunda del Real Decreto 829/2023, de 20 de noviembre, por el que se reestructuran los departamentos ministeriales.

En su virtud, dispongo:

1. De acuerdo con lo dispuesto en el artículo 96, en la disposición transitoria decimoctava y en la disposición transitoria trigésima cuarta de la Ley 35/2006, de 28 de noviembre, del Impuesto sobre la Renta de las Personas Físicas y de modificación parcial de las leyes de los Impuestos sobre Sociedades, sobre la Renta de no Residentes y sobre el Patrimonio, y en el artículo 61 del Reglamento del Impuesto sobre la Renta de las Personas Físicas, aprobado por Real Decreto 439/2007, de 30 de marzo, los contribuyentes estarán obligados a presentar y suscribir declaración por este Impuesto, con los límites y condiciones establecidos en dichos artículos.

2. No obstante, no tendrán que declarar los contribuyentes que hayan obtenido en el ejercicio 2023 rentas procedentes exclusivamente de las siguientes fuentes, en tributación individual o conjunta:

a) Rendimientos íntegros del trabajo con el límite general de 22.000 euros anuales cuando procedan de un solo pagador. Este límite también se aplicará cuando se trate de contribuyentes que perciban rendimientos procedentes de más de un pagador y concurra cualquiera de las dos situaciones siguientes:

1.ª Que la suma de las cantidades percibidas del segundo y restantes pagadores, por orden de cuantía, no superen en su conjunto la cantidad de 1.500 euros anuales.

2.ª Que sus únicos rendimientos del trabajo consistan en las prestaciones pasivas a que se refiere el artículo 17.2.a) de la ley del impuesto y la determinación del tipo de retención aplicable se hubiera realizado de acuerdo con el procedimiento especial regulado en el artículo 89.A) del Reglamento del Impuesto sobre la Renta de las Personas Físicas para los perceptores de este tipo de prestaciones.

b) Rendimientos íntegros del trabajo con el límite de 15.000 euros anuales cuando:

1.º Procedan de más de un pagador, siempre que la suma de las cantidades percibidas del segundo y restantes pagadores, por orden de cuantía, superen en su conjunto la cantidad de 1.500 euros anuales.

2.º Se perciban pensiones compensatorias del cónyuge o anualidades por alimentos diferentes de las percibidas de los padres, en virtud de decisión judicial previstas en el artículo 7, letra k), de la ley del impuesto.

3.º El pagador de los rendimientos del trabajo no esté obligado a retener de acuerdo con lo previsto en el artículo 76 del Reglamento del Impuesto sobre la Renta de las Personas Físicas.

4.º Se perciban rendimientos íntegros del trabajo sujetos a tipo fijo de retención.

c) Rendimientos íntegros del capital mobiliario y ganancias patrimoniales sometidos a retención o ingreso a cuenta, con el límite conjunto de 1.600 euros anuales.

Lo dispuesto en esta letra no será de aplicación respecto de las ganancias patrimoniales procedentes de transmisiones o reembolsos de acciones o participaciones de instituciones de inversión colectiva en las que la base de retención, conforme a lo establecido en el apartado 2 del artículo 97 del Reglamento del Impuesto, no proceda determinarla por la cuantía a integrar en la base imponible.

d) Rentas inmobiliarias imputadas en virtud del artículo 85 de la ley del impuesto, rendimientos íntegros del capital mobiliario no sujetos a retención derivados de Letras del Tesoro, subvenciones para la adquisición de viviendas de protección oficial o de precio tasado y demás ganancias patrimoniales derivadas de ayudas públicas, con el límite conjunto de 1.000 euros anuales.

Tampoco tendrán que declarar los contribuyentes que obtengan exclusivamente rendimientos íntegros del trabajo, de capital o de actividades económicas, así como ganancias patrimoniales, con el límite conjunto de 1.000 euros anuales y pérdidas patrimoniales de cuantía inferior a 500 euros.

A efectos de la determinación de la obligación de declarar en los términos anteriormente relacionados, no se tendrán en cuenta las rentas exentas ni las rentas sujetas al Gravamen especial sobre determinadas loterías y apuestas, regulado en la disposición adicional trigésima tercera de la ley del impuesto.

No obstante lo anterior, estarán en cualquier caso obligadas a declarar todas aquellas personas físicas que en cualquier momento del período impositivo hubieran estado de alta, como trabajadores por cuenta propia, en el Régimen Especial de Trabajadores por Cuenta Propia o Autónomos, o en el Régimen Especial de la Seguridad Social de los Trabajadores del Mar.

3. Estarán obligados a declarar los contribuyentes que tengan derecho a la aplicación del régimen transitorio de la deducción por inversión en vivienda, por doble imposición internacional o que realicen aportaciones a patrimonios protegidos de las personas con discapacidad, planes de pensiones, planes de previsión asegurados o mutualidades de previsión social, planes de previsión social empresarial y seguros de dependencia que reduzcan la base imponible, cuando ejerciten tal derecho.

4. De acuerdo con lo dispuesto en los apartados 1.f) y 2.c) del artículo 36 de la Ley 19/2021, de 20 de diciembre, por la que se establece el ingreso mínimo vital, estarán obligados a presentar declaración por este Impuesto las personas titulares del ingreso mínimo vital y las personas integrantes de la unidad de convivencia. A estos efectos, la unidad de convivencia será la definida en esta Ley.

5. Sin perjuicio de lo anterior, la presentación de la declaración será necesaria, en todo caso, para solicitar y obtener devoluciones derivadas de la normativa del tributo. Tienen dicha consideración las que procedan por alguna de las siguientes razones:

a) Por razón de las retenciones, ingresos a cuenta y pagos fraccionados del Impuesto sobre la Renta de las Personas Físicas, correspondientes al ejercicio 2023.

b) Por razón de las cuotas del Impuesto sobre la Renta de no Residentes a que se refiere el párrafo d) del artículo 79 de la Ley 35/2006, de 28 de noviembre, del Impuesto sobre la Renta de las Personas Físicas.

c) Por razón de la deducción por maternidad prevista en el artículo 81 de la Ley 35/2006, de 28 de noviembre, del Impuesto sobre la Renta de las Personas Físicas.

d) Por razón de las deducciones por familia numerosa o personas con discapacidad a cargo previstas en el artículo 81 bis de la Ley 35/2006, de 28 de noviembre, del Impuesto sobre la Renta de las Personas Físicas.

6. De acuerdo con lo dispuesto en el artículo 66 del Reglamento del Impuesto sobre la Renta de las Personas Físicas, a los contribuyentes no obligados a presentar declaración solo se les practicará la liquidación provisional a que se refiere el artículo 102 de la ley del impuesto, cuando los datos facilitados por el contribuyente al pagador de rendimientos del trabajo sean falsos, incorrectos o inexactos, y se hayan practicado, como consecuencia de ello, unas retenciones inferiores a las que habrían sido procedentes. Para la práctica de esta liquidación provisional solo se computarán las retenciones efectivamente practicadas que se deriven de los datos facilitados por el contribuyente al pagador.

Igualmente, cuando los contribuyentes no obligados a presentar declaración soliciten la devolución que corresponda mediante la presentación de la oportuna declaración o del borrador de declaración debidamente confirmado, la liquidación provisional que pueda practicar la Administración tributaria no podrá implicar a cargo del contribuyente ninguna obligación distinta de la restitución de lo previamente devuelto más el interés de demora a que se refiere el artículo 26.6 de la Ley 58/2003, de 17 de diciembre, General Tributaria.

De acuerdo con lo dispuesto en el artículo 37 de la Ley 19/1991, de 6 de junio, del Impuesto sobre el Patrimonio, estarán obligados a presentar declaración por este Impuesto, ya lo sean por obligación personal o por obligación real, los sujetos pasivos cuya cuota tributaria, determinada de acuerdo con las normas reguladoras del Impuesto y una vez aplicadas las deducciones o bonificaciones que procedieren, resulte a ingresar, o cuando, no dándose esta circunstancia, el valor de sus bienes o derechos, determinado de acuerdo con las normas reguladoras del impuesto, resulte superior a 2.000.000 de euros.

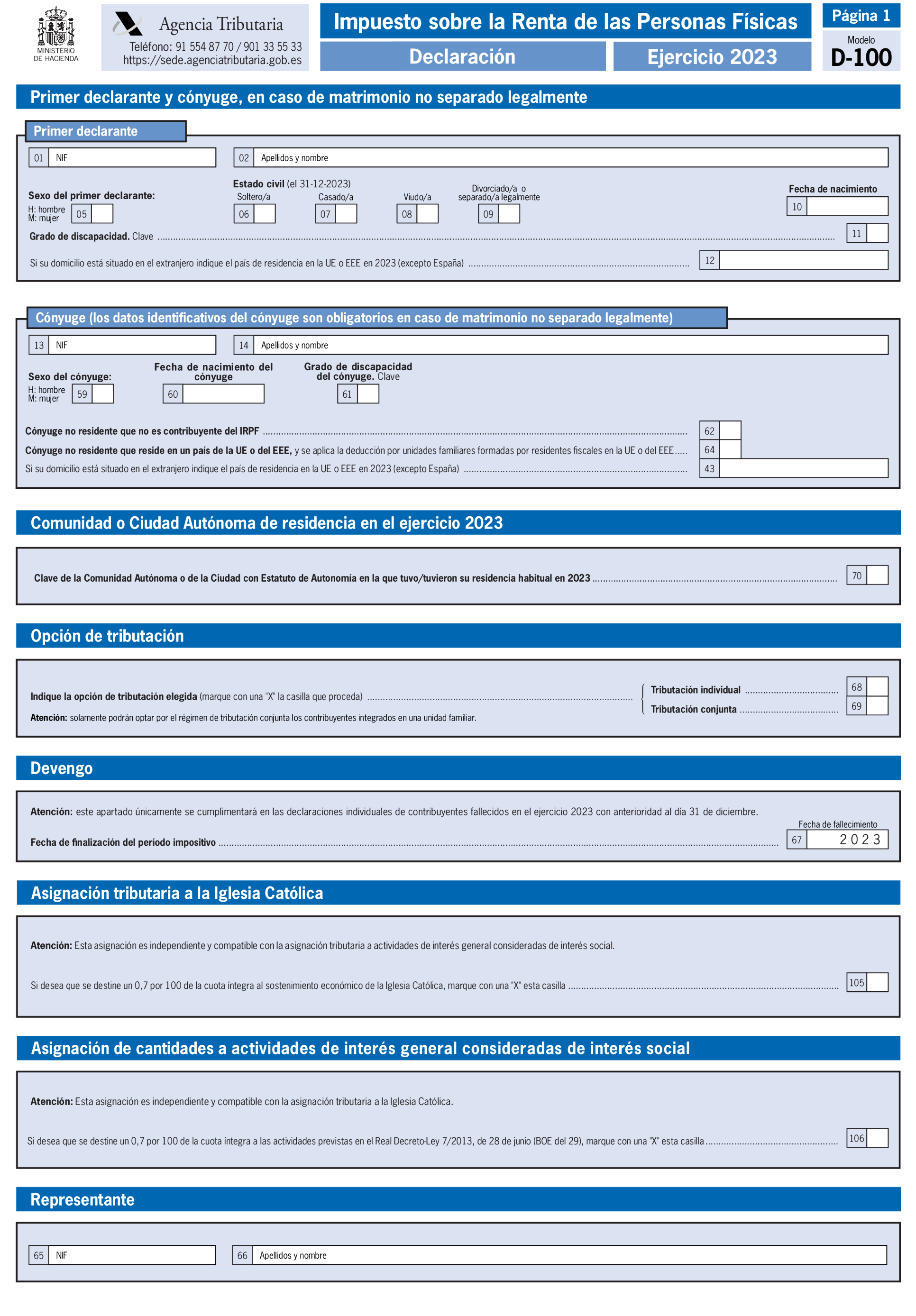

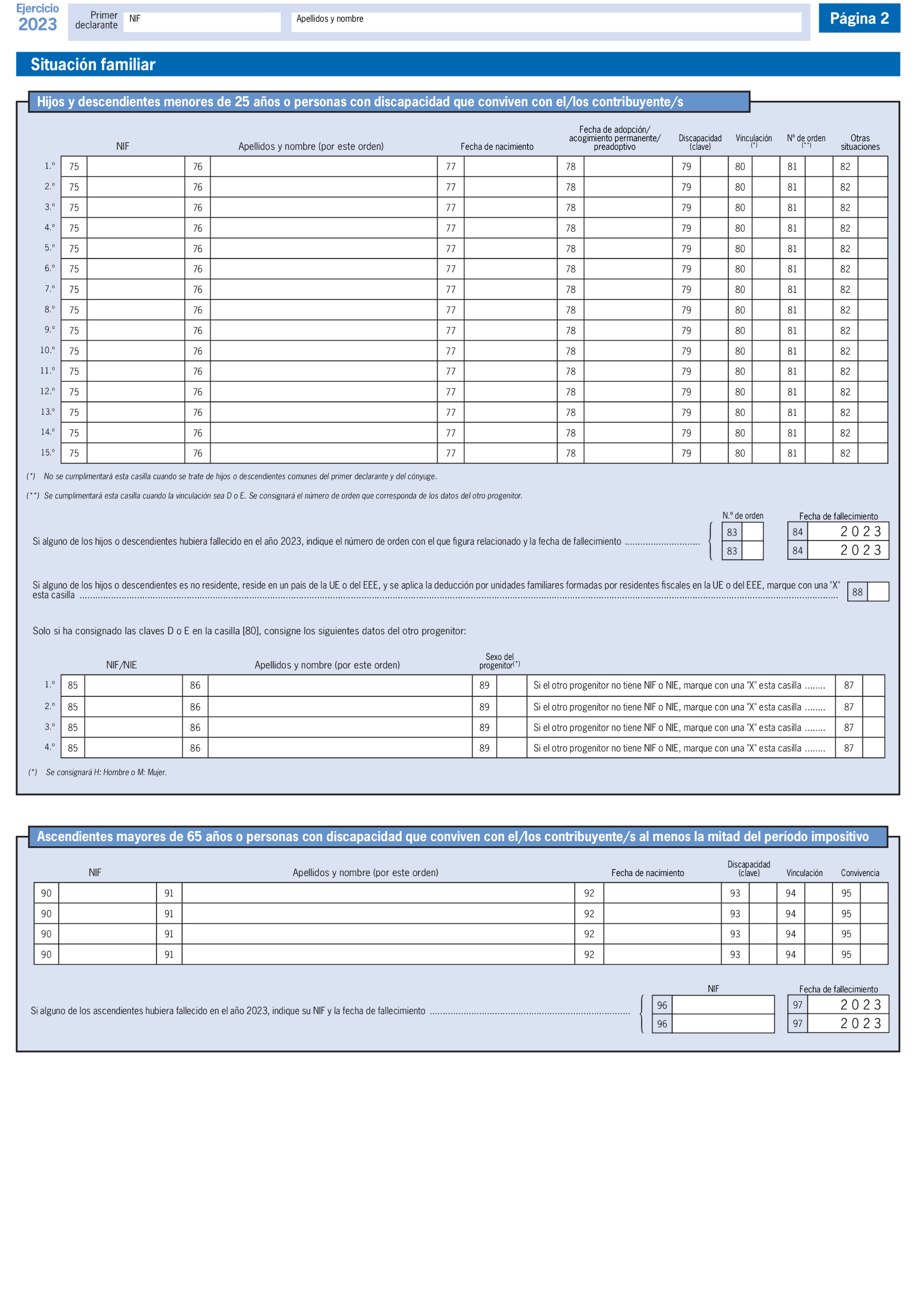

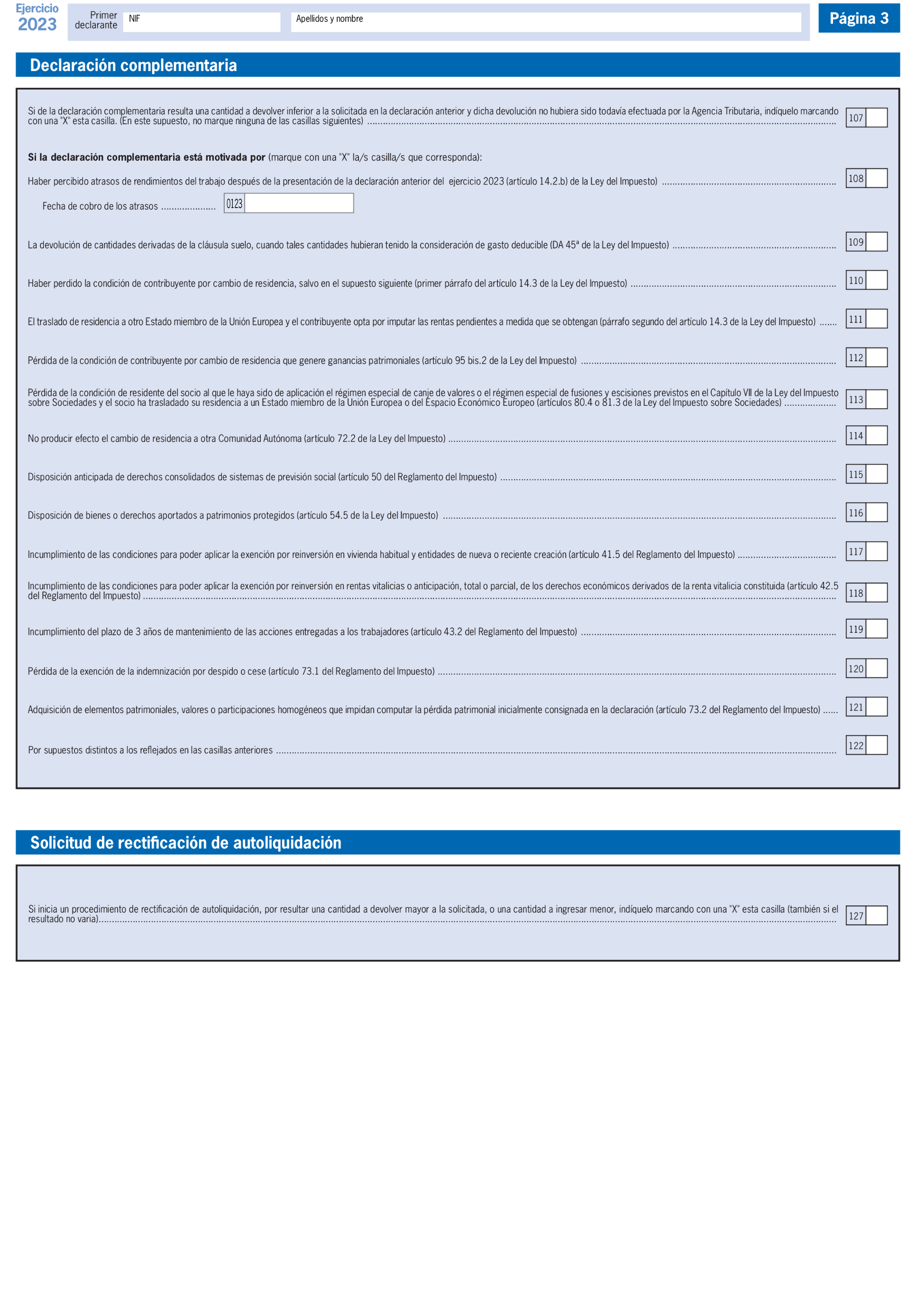

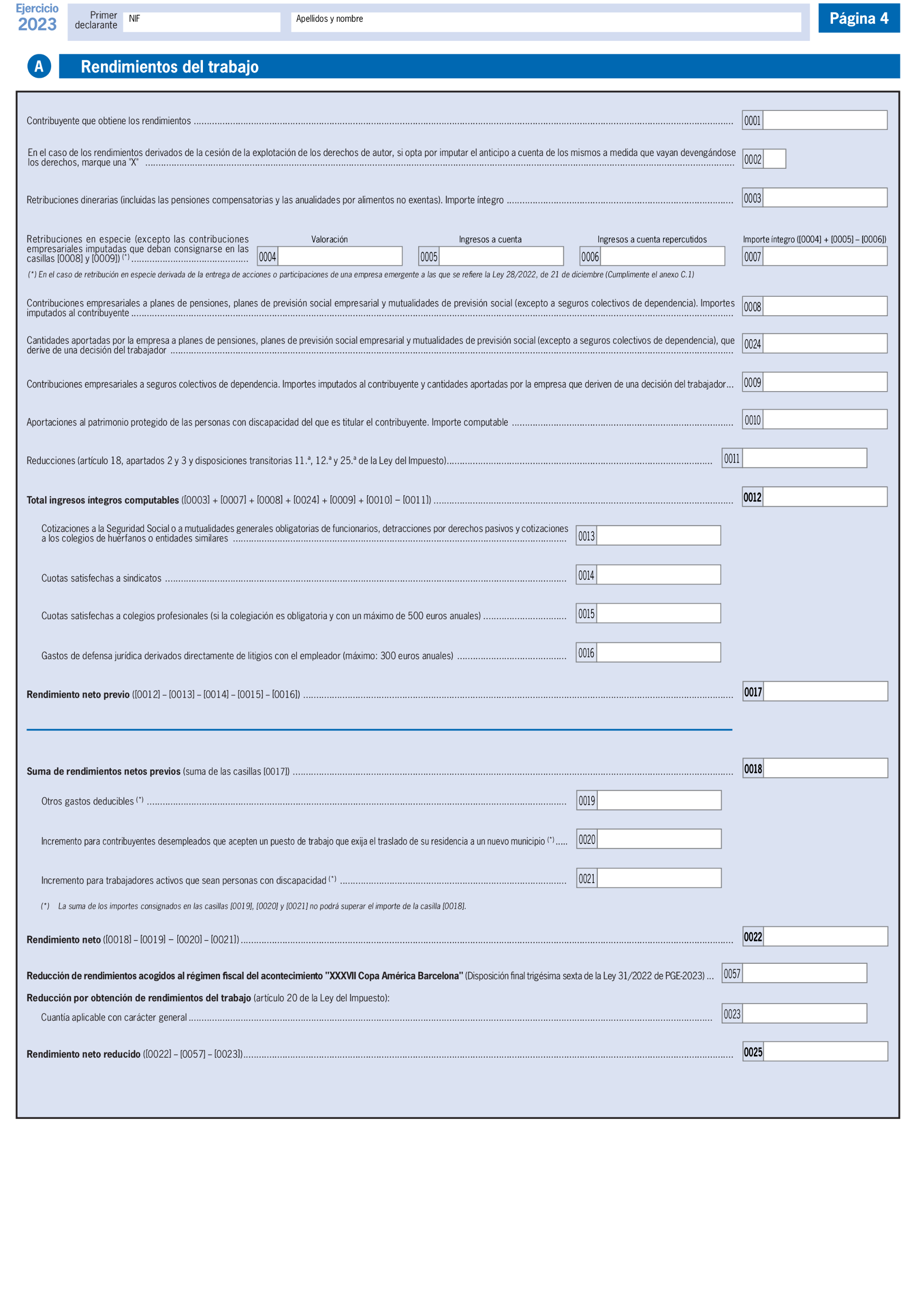

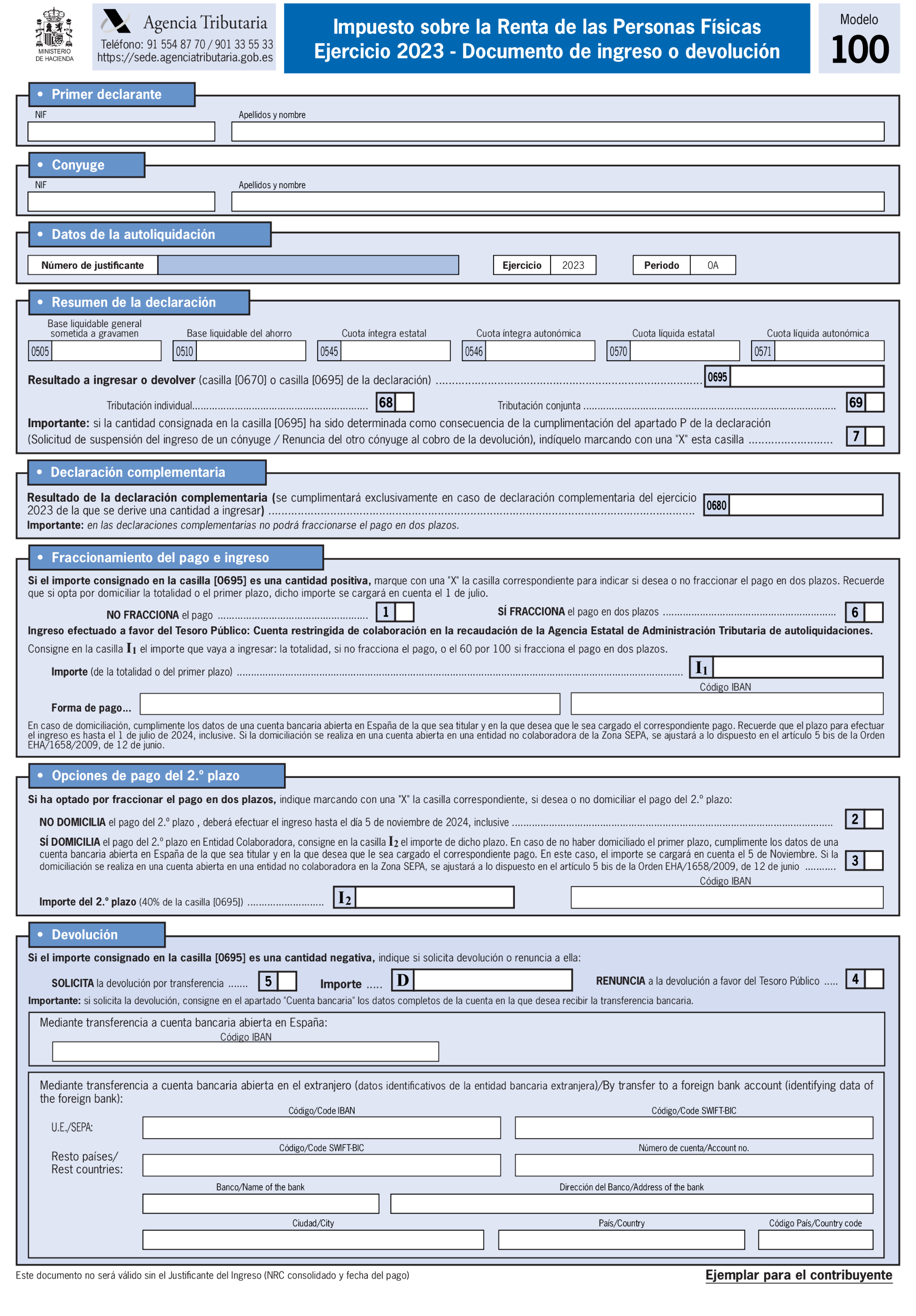

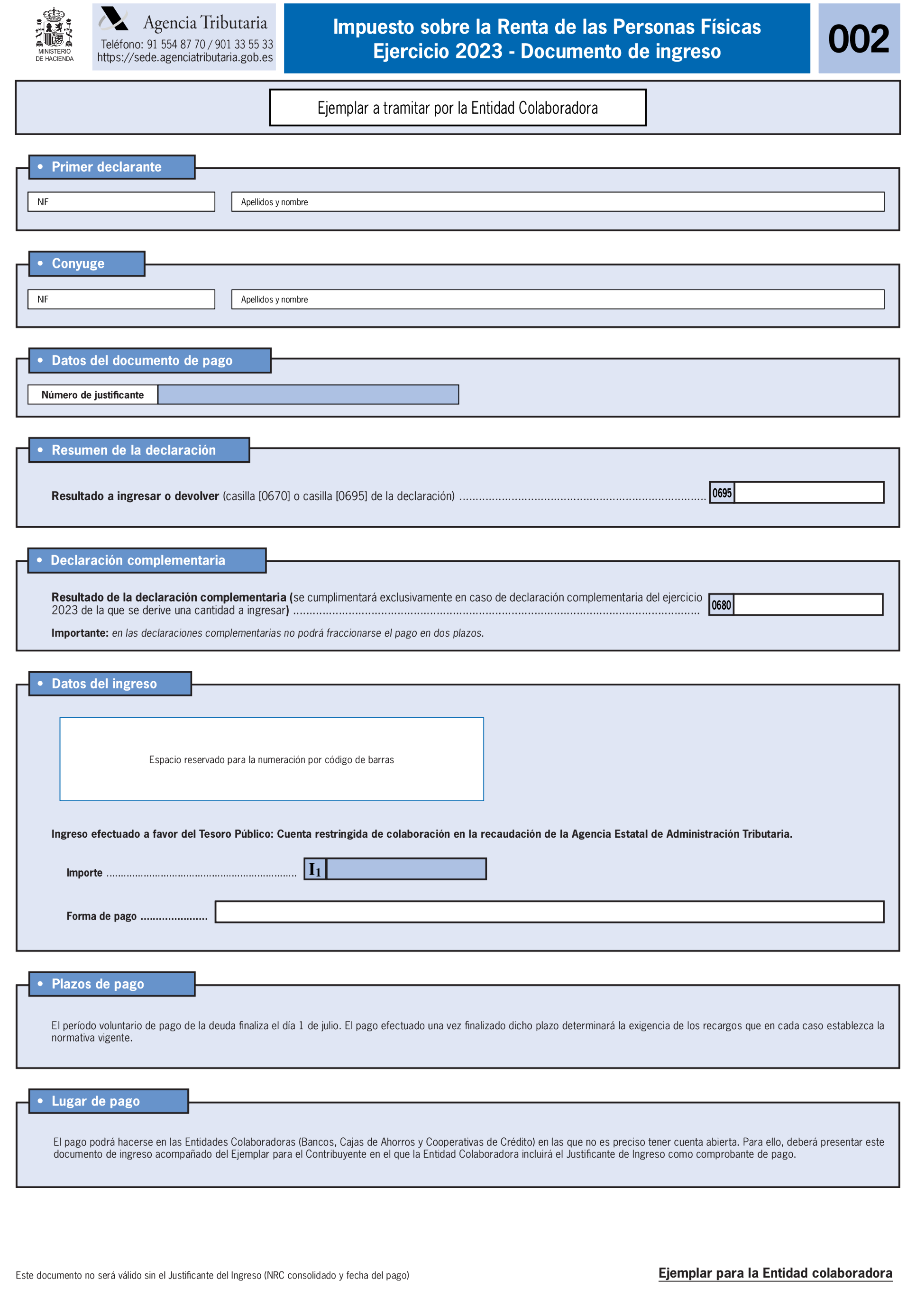

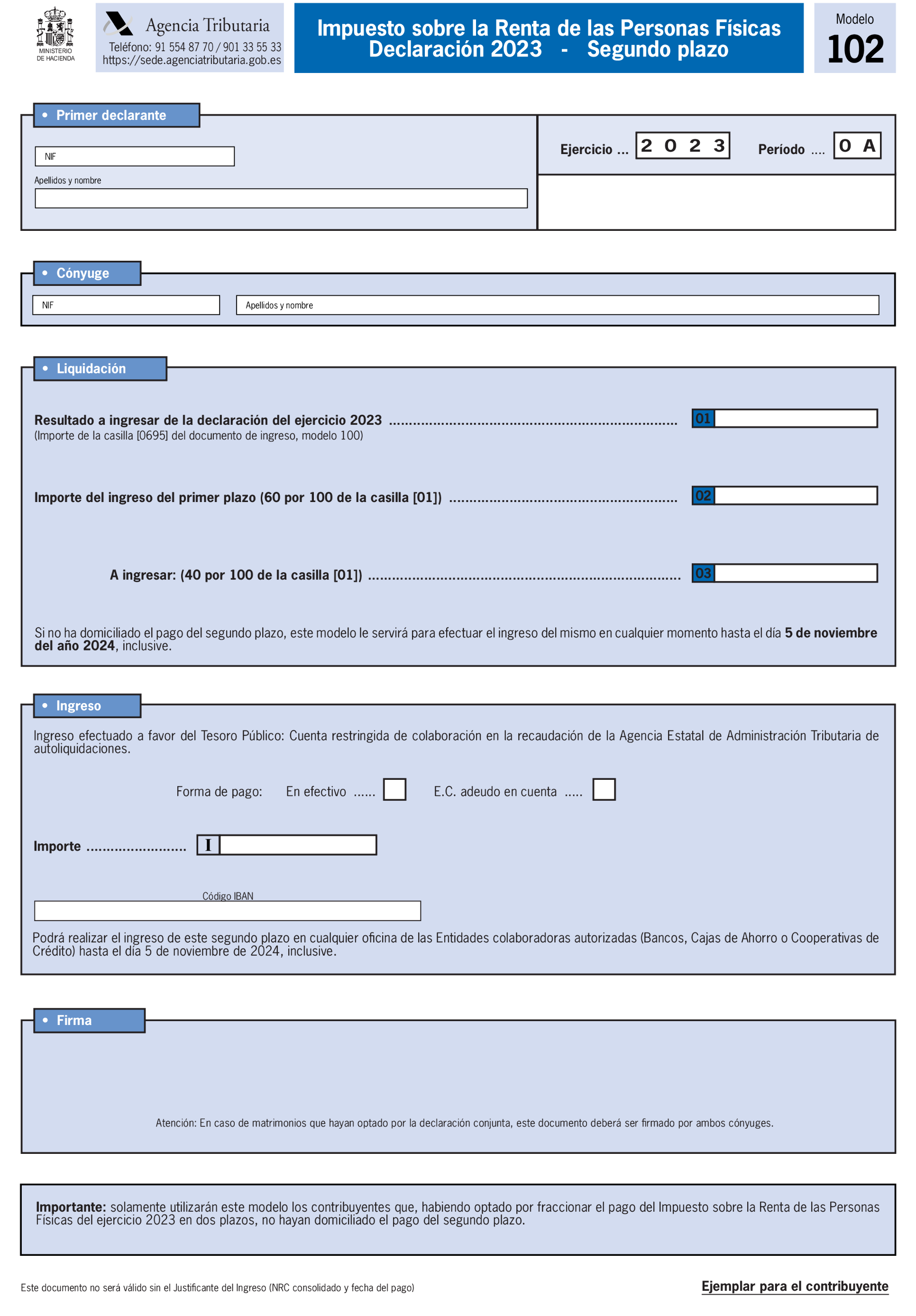

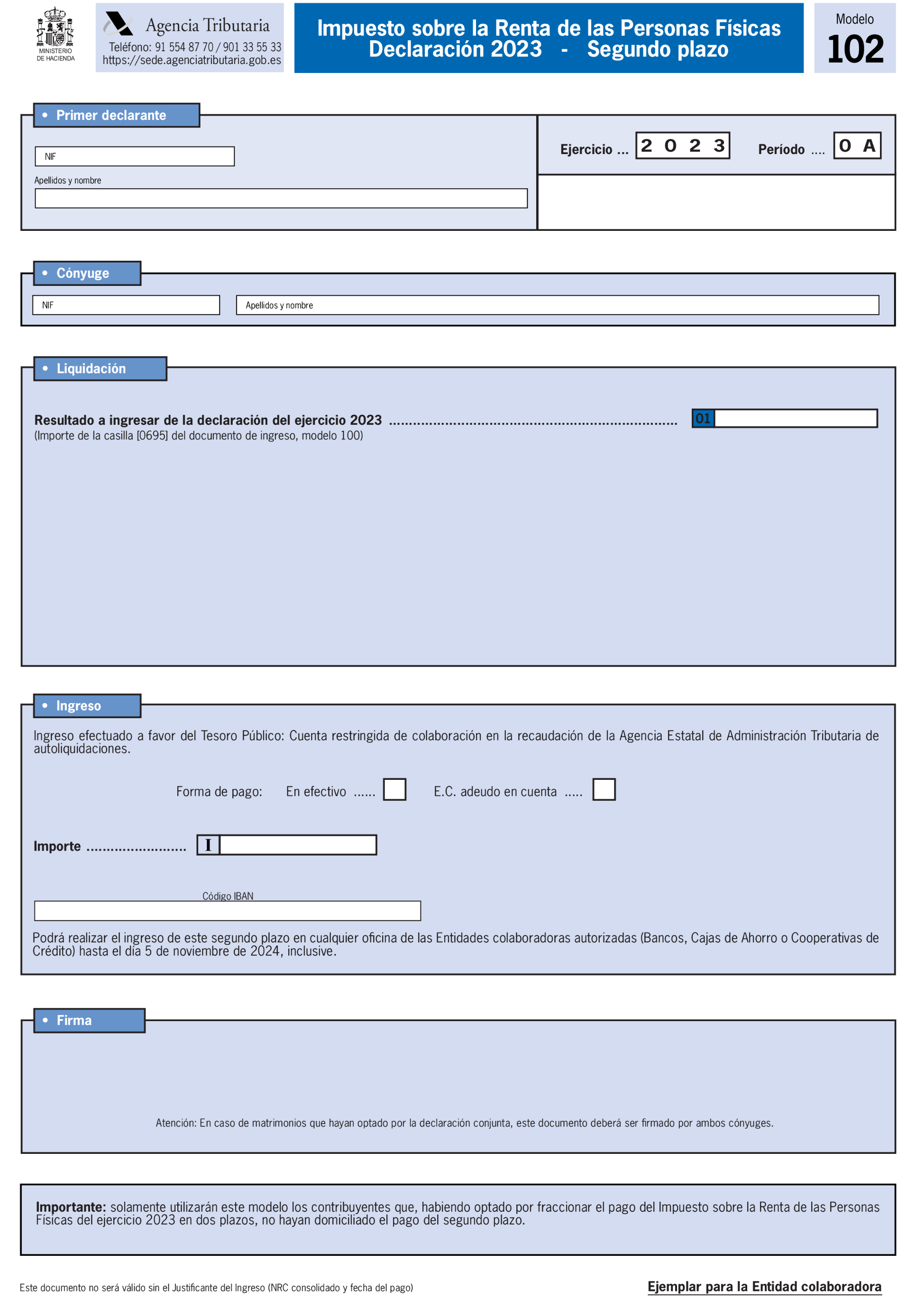

Se aprueba el modelo de declaración del Impuesto sobre la Renta de las Personas Físicas y los documentos de ingreso o devolución, consistentes en:

a) Declaración del Impuesto sobre la Renta de las Personas Físicas, modelo D-100, que se reproduce en el anexo I de la presente orden.

b) Documento de ingreso o devolución, que se reproducen en el anexo II de la presente orden, con el siguiente detalle:

1.º Modelo 100. Documento de ingreso o devolución de la declaración del Impuesto sobre la Renta de las Personas Físicas, que consta de dos ejemplares, un documento de ingreso o devolución (ejemplar para el contribuyente) y un documento de ingreso (ejemplar para la entidad colaboradora), en su caso, para efectuar el ingreso en dicha entidad.

2.º Modelo 102. Documento de ingreso del segundo plazo de la declaración del Impuesto sobre la Renta de las Personas Físicas que consta de dos ejemplares, uno para el contribuyente y otro para la entidad colaboradora-AEAT. El número de justificante que habrá de figurar en este documento, será un número secuencial cuyos tres primeros dígitos se corresponderán con el código 102.

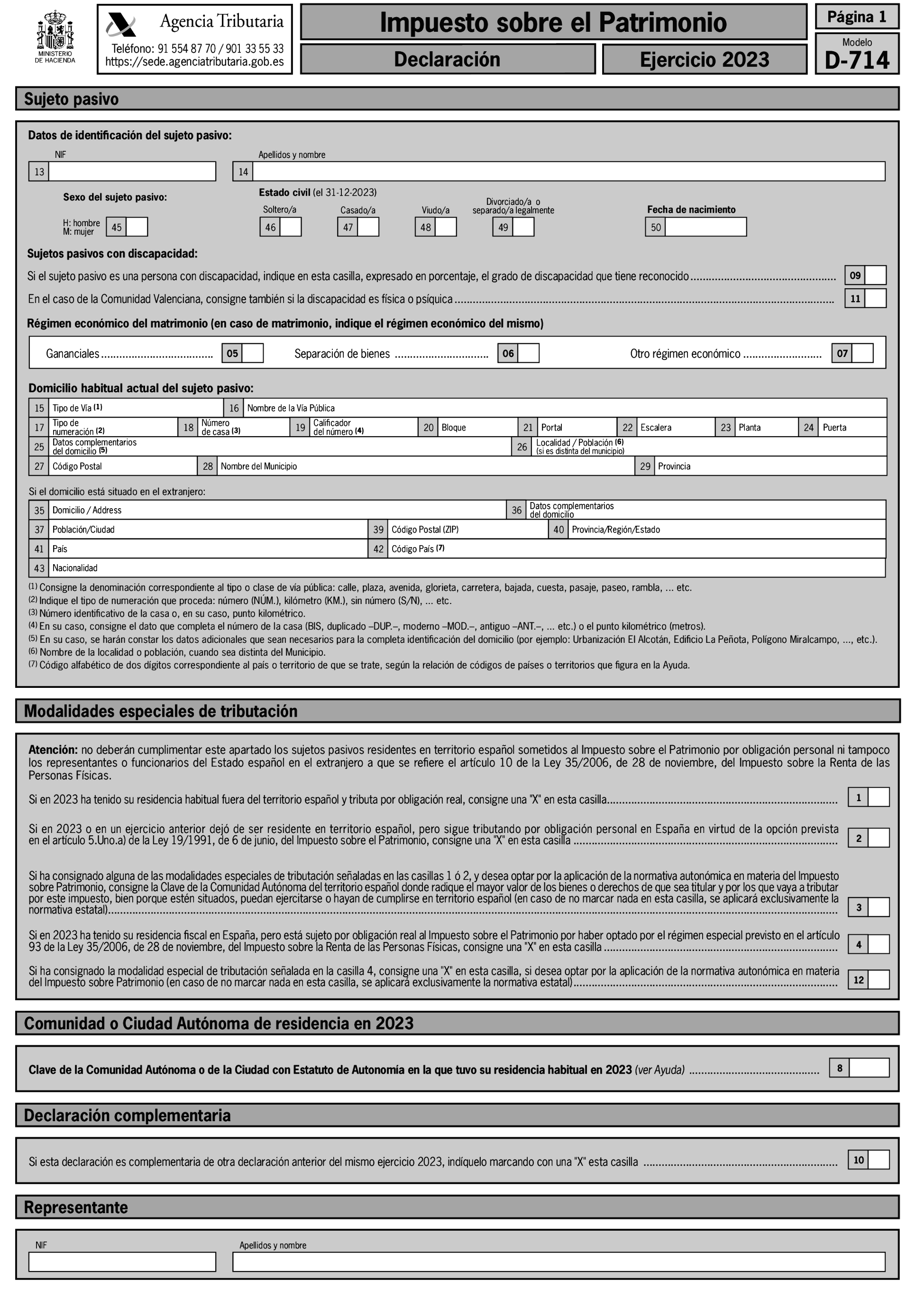

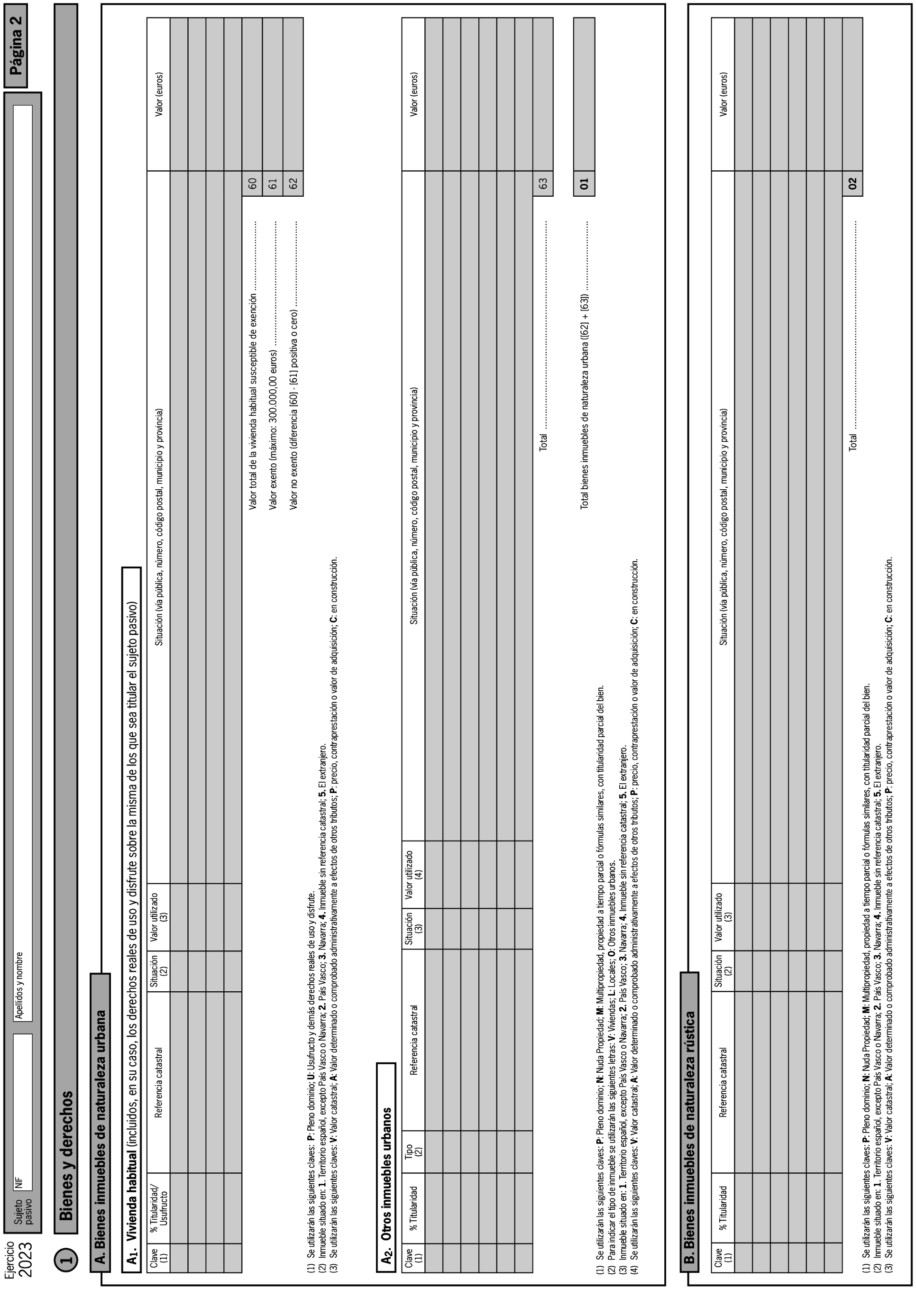

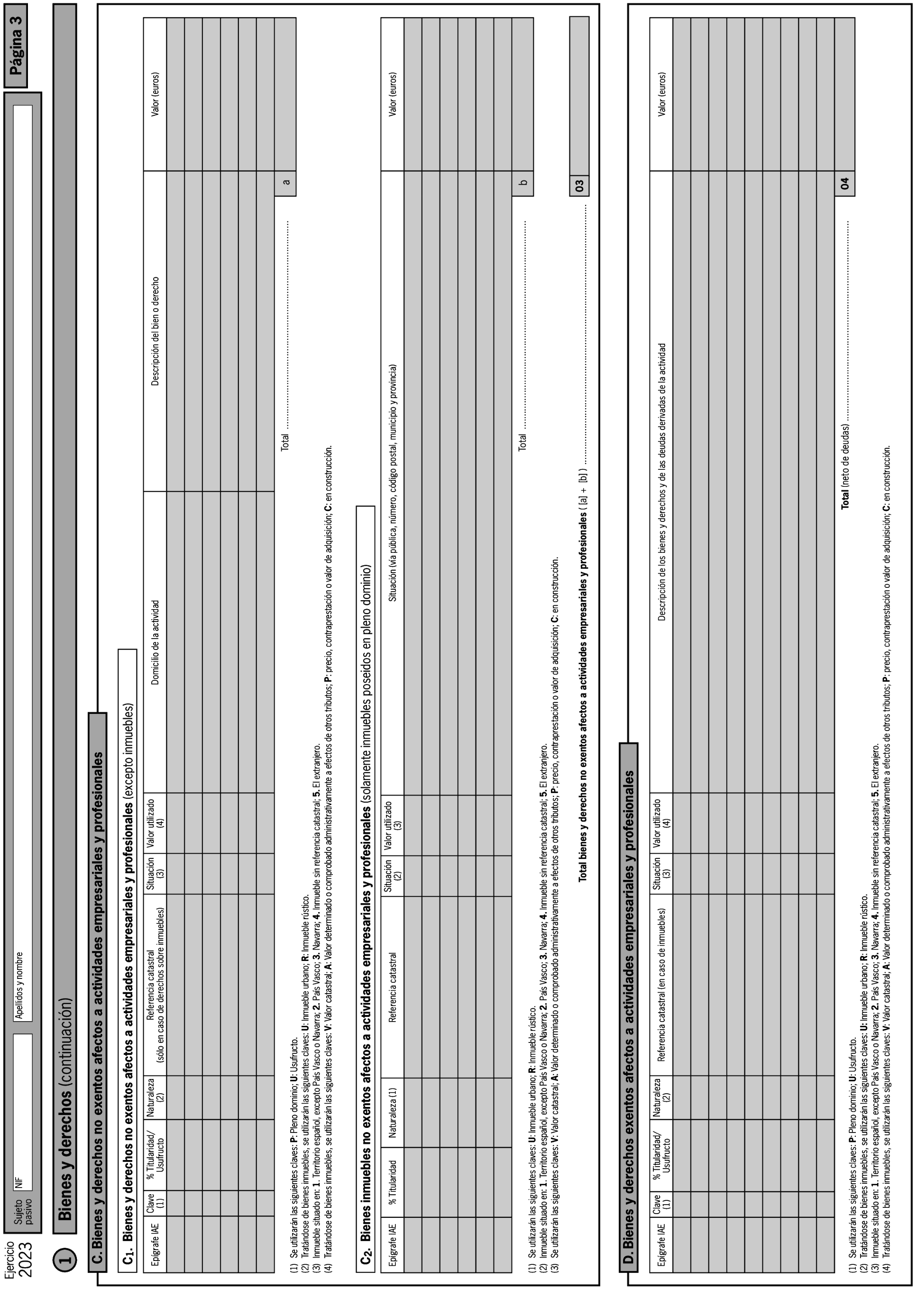

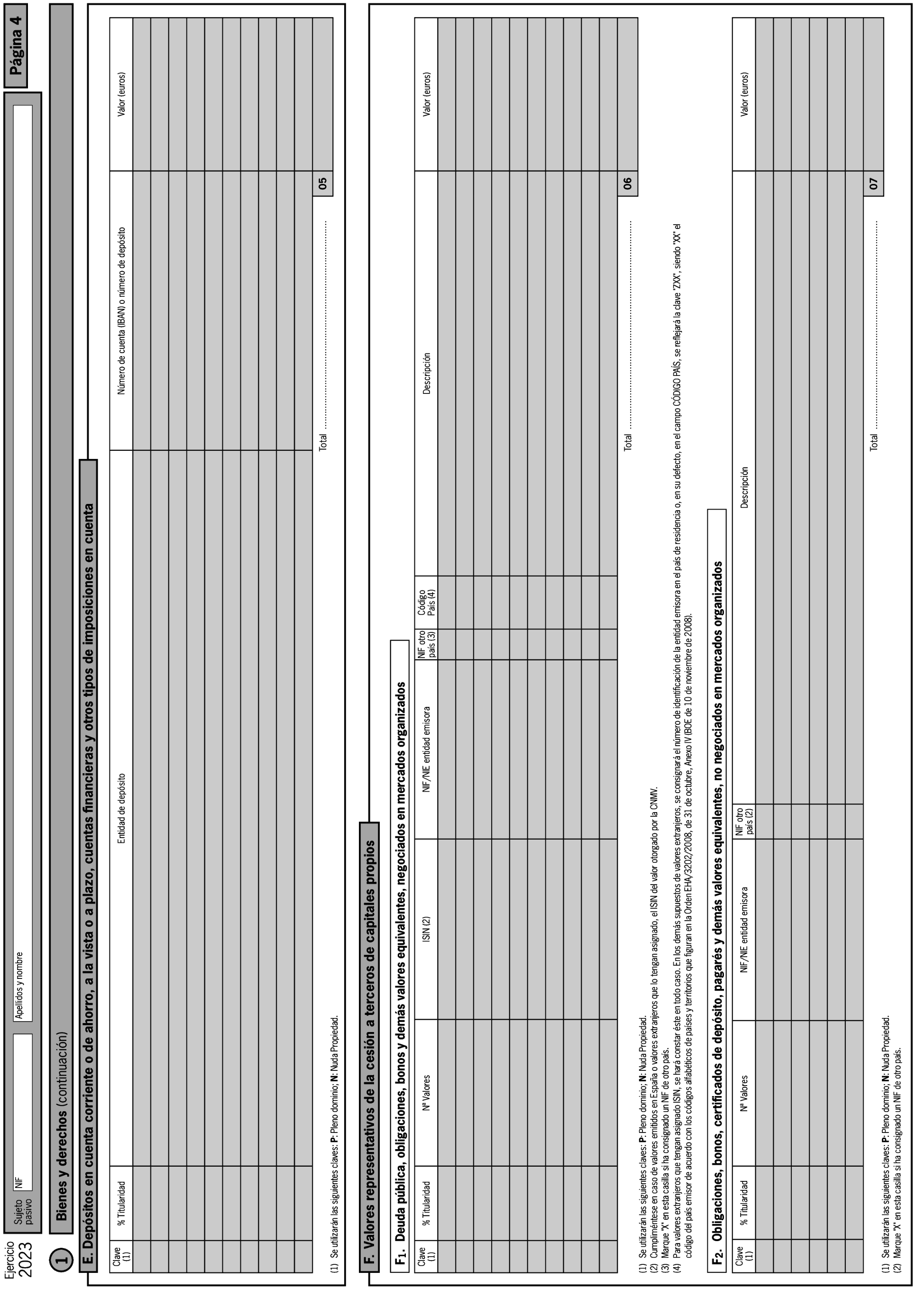

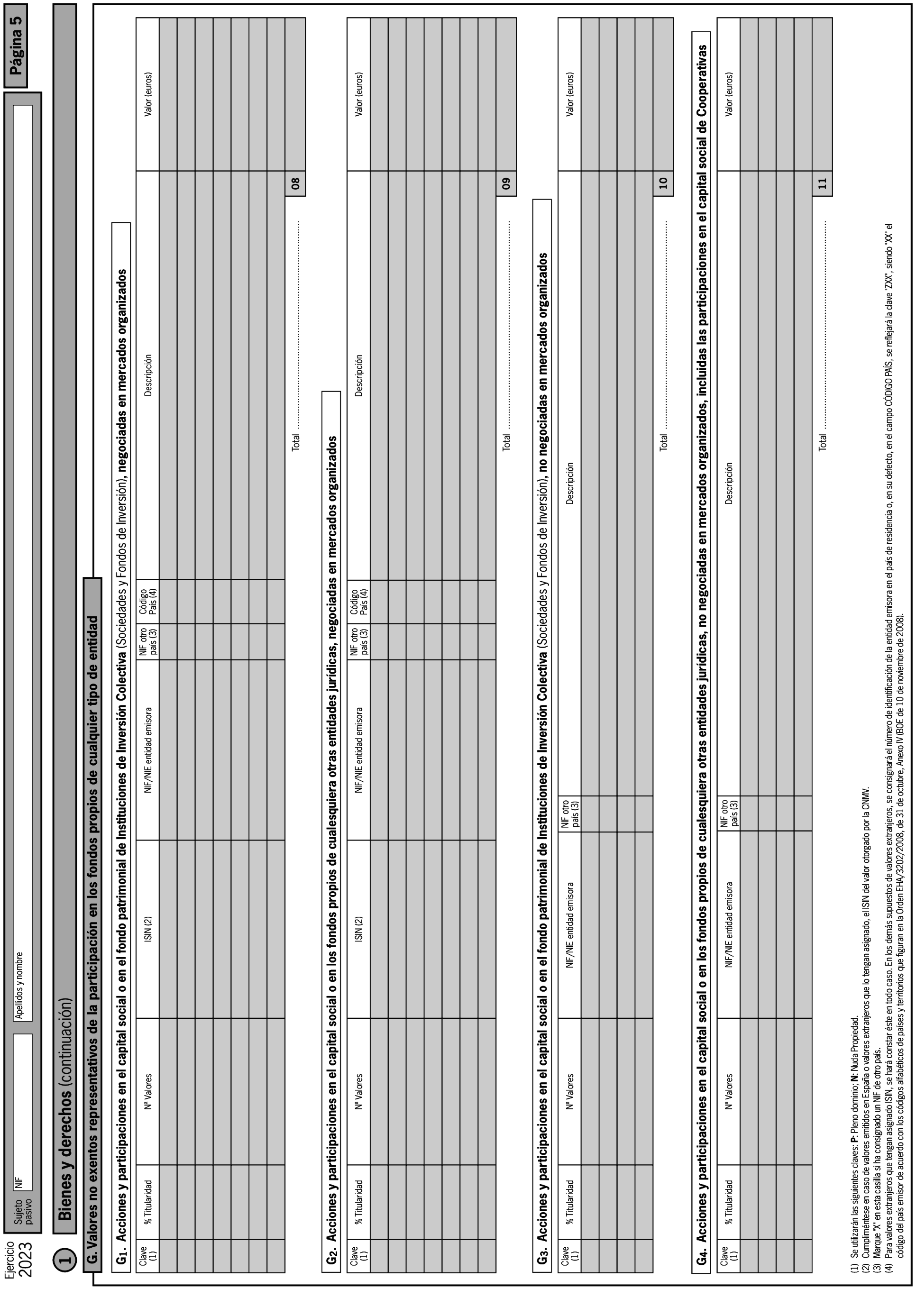

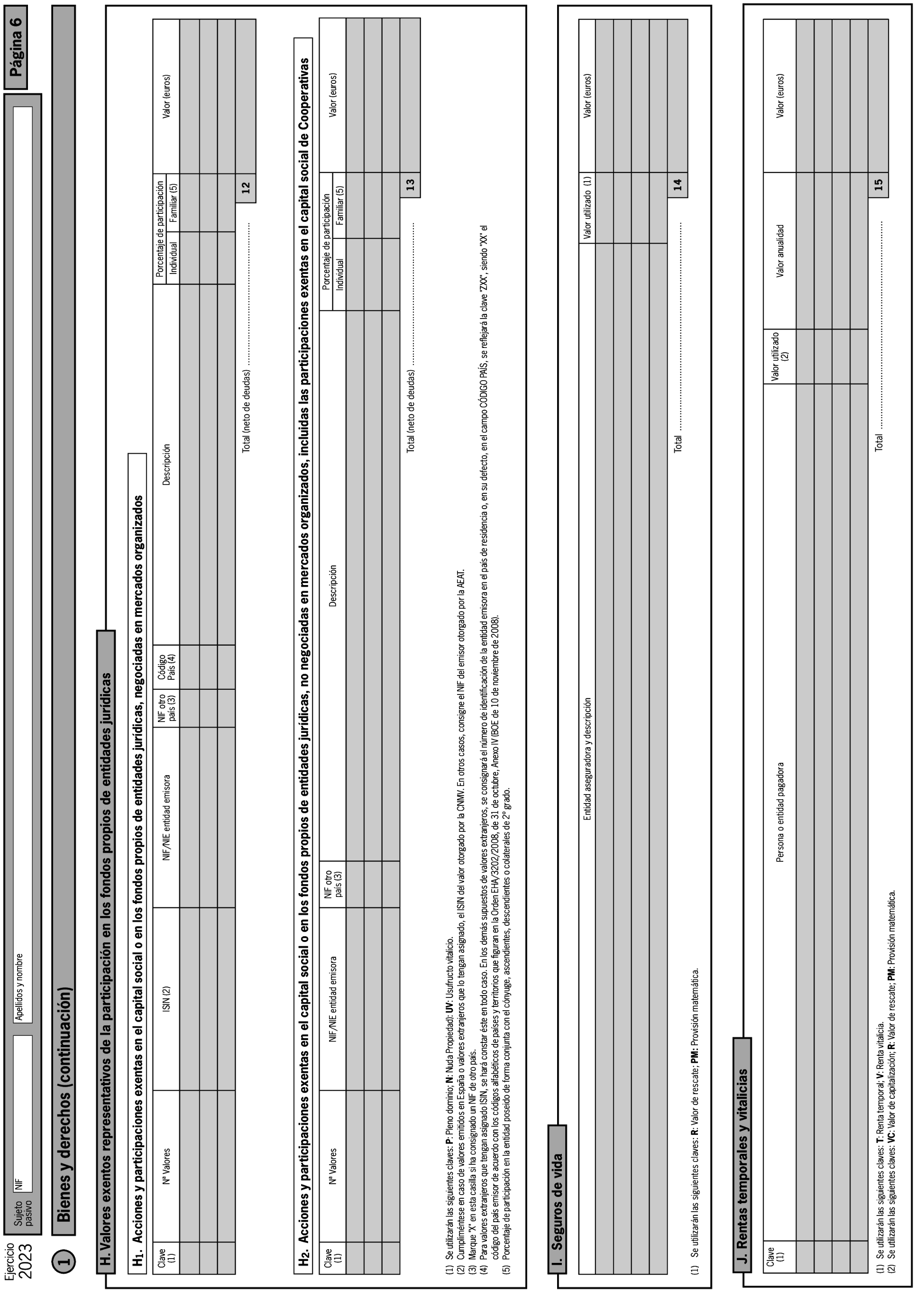

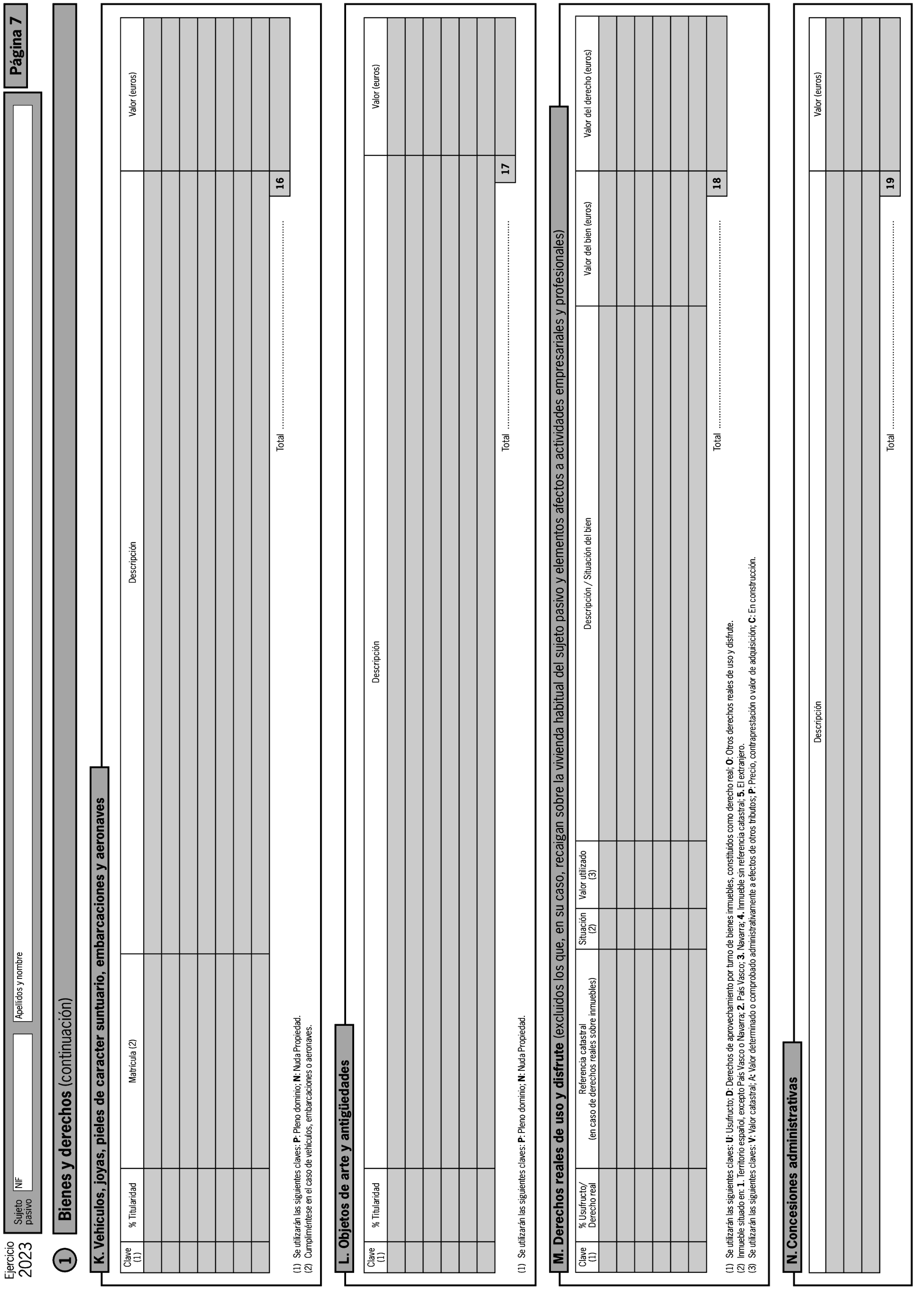

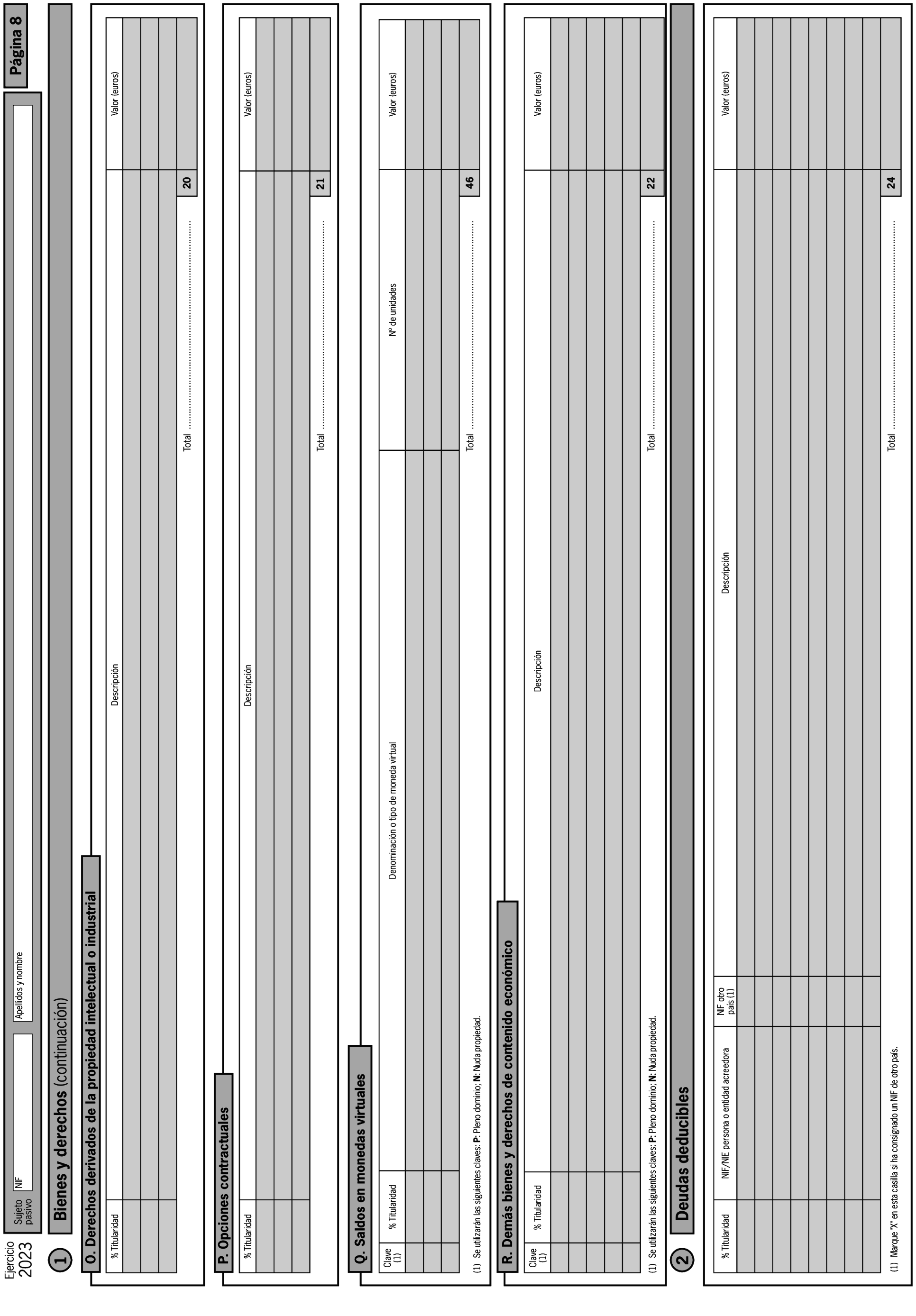

Se aprueban los modelos de declaración y de documento de ingreso del Impuesto sobre el Patrimonio. Dichos modelos consisten en:

a) Modelo D-714. «Impuesto sobre el Patrimonio. Declaración. Ejercicio 2023», que se reproduce en el anexo III de la presente orden.

b) Modelo 714. «Impuesto sobre el Patrimonio 2023. Documento de ingreso», que se reproduce en el anexo IV de la presente orden. El número de justificante que habrá de figurar en este documento será un número secuencial cuyos tres primeros dígitos se corresponderán con el código 714.

1. De acuerdo con lo dispuesto en el artículo 64.1 del Reglamento del Impuesto sobre la Renta de las Personas Físicas, todos los contribuyentes podrán obtener un borrador de declaración en los términos previstos en el artículo 98 de la ley del impuesto.

A efectos de la elaboración del borrador de declaración, la Administración tributaria podrá requerir a los contribuyentes la aportación de la información que resulte necesaria.

2. Desde el 3 de abril de 2024, los contribuyentes podrán obtener el borrador y los datos fiscales de la declaración del Impuesto sobre la Renta de las Personas Físicas por medios electrónicos, a través del Servicio de tramitación del borrador/declaración, en la dirección electrónica de la Agencia Estatal de Administración Tributaria, https://sede.agenciatributaria.gob.es/.

3. En cualquier caso, la falta de obtención del borrador de declaración o de los datos fiscales no exonerará al contribuyente de su obligación de declarar en el plazo, lugar y forma establecidos en la presente orden.

1. De acuerdo con lo dispuesto en el artículo 64.2 del Reglamento del Impuesto sobre la Renta de las Personas Físicas, el contribuyente podrá instar la modificación del borrador de declaración por este impuesto cuando considere que han de añadirse datos personales o económicos no incluidos en el mismo o advierta que contiene datos erróneos o inexactos.

La modificación del borrador de declaración podrá realizarse a través de alguna de las siguientes vías:

a) Por medios electrónicos, a través de Internet, en la dirección electrónica de la Agencia Estatal de Administración Tributaria, https://sede.agenciatributaria.gob.es/. Para ello, el contribuyente deberá hacer uso de alguno de los sistemas de identificación establecidos en el artículo 9.1.

b) Por medios electrónicos, a través del teléfono, solicitando cita, comunicando el contribuyente su número de identificación fiscal (NIF) y su número de referencia, previamente solicitado a la Agencia Estatal de Administración Tributaria, o alternativamente su Cl@ve Móvil (incluye Cl@ve PIN), para aquellos contribuyentes que cumplan los requisitos que consten en la dirección electrónica de la Agencia Estatal de Administración Tributaria, https://sede.agenciatributaria.gob.es/.

c) Mediante personación, para aquellos contribuyentes que cumplan los requisitos que consten en la dirección electrónica de la Agencia Estatal de Administración Tributaria, https://sede.agenciatributaria.gob.es/, y solicitando cita, en cualquier Delegación o Administración de la Agencia Estatal de Administración Tributaria, aportando el contribuyente para acreditar su identidad, entre otros datos, su número de identificación fiscal (NIF).

2. Asimismo, podrá solicitarse la modificación del borrador de declaración en las oficinas de las Administraciones tributarias de las Comunidades Autónomas, Ciudades con Estatuto de Autonomía y Entidades Locales que hayan suscrito con la Agencia Estatal de Administración Tributaria un convenio para la colaboración para la implantación del sistema de ventanilla única tributaria, en los términos previstos en dicho convenio.

3. Cuando el contribuyente considere que el borrador de declaración no refleja su situación tributaria a efectos del Impuesto sobre la Renta de las Personas Físicas y no opte por la modificación de aquel en los términos establecidos en este artículo, deberá presentar la correspondiente declaración en el plazo, forma y lugar establecidos en esta orden.

1. De acuerdo con lo dispuesto en el artículo 98 de la Ley 35/2006, de 28 de noviembre, del Impuesto sobre la Renta de las Personas Físicas, cuando el contribuyente considere que el borrador de declaración refleja su situación tributaria a efectos de este impuesto podrá confirmarlo y presentarlo, teniendo el mismo, en este caso, la consideración de declaración del Impuesto sobre la Renta de las Personas Físicas a todos los efectos.

2. La confirmación y presentación del borrador de declaración y la realización del ingreso, la solicitud de la devolución o la renuncia a la misma, se efectuarán por alguno de los siguientes medios:

a) Por medios electrónicos, a través de Internet, en la dirección electrónica de la Agencia Estatal de Administración Tributaria, https://sede.agenciatributaria.gob.es/, de acuerdo con el procedimiento previsto en el apartado 1 del artículo 10. En este caso, el contribuyente deberá utilizar alguno de los sistemas de identificación descritos en el artículo 9.1.

b) Por medios electrónicos a través del teléfono, solicitando cita, para aquellos contribuyentes que cumplan los requisitos que consten en la dirección electrónica de la Agencia Estatal de Administración Tributaria, https://sede.agenciatributaria.gob.es/. A tal efecto, el contribuyente deberá comunicar, entre otros datos, su número de identificación fiscal (NIF), el número de referencia o «Cl@ve Móvil (incluye Cl@ve PIN)», así como, en su caso, el código internacional de cuenta bancaria (IBAN) en el que desee efectuar la domiciliación o solicitar la devolución. En el caso de que se solicite la devolución en una cuenta abierta en el extranjero se comunicarán los datos identificativos de dicha cuenta bancaria.

Lo dispuesto en esta letra se entenderá sin perjuicio de lo dispuesto en la Resolución de 15 de diciembre de 2020, del Departamento de Gestión Tributaria de la Agencia Estatal de Administración Tributaria, por la que se habilitan trámites y actuaciones a través del canal telefónico, mediante determinados sistemas de identificación.

c) En las oficinas de la Agencia Estatal de Administración Tributaria, para aquellos contribuyentes que cumplan los requisitos que consten en la dirección electrónica de la Agencia Estatal de Administración Tributaria, https://sede.agenciatributaria.gob.es/, solicitando cita, así como en las oficinas habilitadas por las Comunidades Autónomas, Ciudades con Estatuto de Autonomía y Entidades Locales para la confirmación del borrador de declaración y su inmediata transmisión electrónica.

Las modalidades de confirmación y presentación del borrador de declaración descritas en las letras b) y c) anteriores no podrán utilizarse cuando el resultado del borrador de declaración sea a ingresar y el contribuyente no opte por la domiciliación bancaria en una cuenta abierta en una entidad colaboradora o en una entidad de crédito no colaboradora de la Zona Única de Pagos en Euros (Zona SEPA) del importe resultante o, en su caso, del correspondiente al primer plazo.

1. El plazo de presentación del borrador de declaración y de las declaraciones del Impuesto sobre la Renta de las Personas Físicas, cualquiera que sea su resultado, será el comprendido entre los días 3 de abril y 1 de julio de 2024, ambos inclusive.

Lo dispuesto en este apartado se entenderá sin perjuicio del plazo específicamente establecido en el artículo 13.3 para la domiciliación bancaria del pago de las deudas tributarias resultantes de las mismas, salvo que se opte por domiciliar únicamente el segundo plazo, en cuyo caso la confirmación y presentación podrá realizarse hasta el 1 de julio de 2024.

2. El plazo de presentación de las declaraciones del Impuesto sobre el Patrimonio será el comprendido entre los días 3 de abril y 1 de julio de 2024, ambos inclusive, sin perjuicio del plazo específicamente establecido en el artículo 13.3, para la domiciliación bancaria del pago de las deudas tributarias resultantes de las mismas.

1. La presentación electrónica del borrador de declaración o las declaraciones del Impuesto sobre la Renta de las Personas Físicas se realizará con sujeción a las formas de presentación establecidas en los apartados a), c) y d) del artículo 2 de la Orden HAP/2194/2013, de 22 de noviembre, por la que se regulan los procedimientos y las condiciones generales para la presentación de determinadas autoliquidaciones, declaraciones informativas, declaraciones censales, comunicaciones y solicitudes de devolución, de naturaleza tributaria.

La presentación electrónica del Impuesto sobre el Patrimonio se realizará con sujeción a las formas de presentación establecidas en los apartados a) y c) del artículo 2 de la Orden HAP/2194/2013, de 22 de noviembre, por la que se regulan los procedimientos y las condiciones generales para la presentación de determinadas autoliquidaciones, declaraciones informativas, declaraciones censales, comunicaciones y solicitudes de devolución, de naturaleza tributaria.

En particular, serán admitidos, los siguientes sistemas electrónicos de identificación, autenticación y firma:

a) Certificado electrónico reconocido, de acuerdo con lo previsto en el artículo 2.a).1.º de la Orden HAP/2194/2013, de 22 de noviembre.

b) «Cl@ve Móvil (incluye Cl@ve PIN)», de acuerdo con lo previsto en el artículo 2.a).2.º de la Orden HAP/2194/2013, de 22 de noviembre.

c) Número de referencia, de acuerdo con lo previsto en el artículo 2.c) de la Orden HAP/2194/2013, de 22 de noviembre.

Para obtener el número de referencia los contribuyentes deberán comunicar su número de identificación fiscal (NIF) y la fecha de caducidad de su documento nacional de identidad (DNI) o el número de soporte de su número de identidad de extranjero (NIE), salvo en el caso de que el documento nacional de identidad (DNI) sea de carácter permanente (fecha de caducidad 01/01/9999), en cuyo caso deberá comunicarse la fecha de expedición o, en el caso de que sea un número de identificación fiscal (NIF) que comience con las letras K, L, M, y en determinados supuestos de NIF permanentes, deberá comunicarse la fecha de nacimiento.

Además, deberá aportarse el importe de la casilla 505 de la declaración del Impuesto sobre la Renta de las Personas Físicas correspondiente al ejercicio 2022, «Base liquidable general sometida a gravamen», salvo que se trate de un contribuyente no declarante el año inmediato anterior, en cuyo caso se deberá aportar un código internacional de cuenta bancaria española (IBAN) en el que figure el contribuyente como titular a 31 de diciembre de 2023.

El número de referencia podrá solicitarse por medios electrónicos a través de Internet en la dirección electrónica de la Agencia Estatal de Administración Tributaria, https://sede.agenciatributaria.gob.es/.

También podrá obtenerlo por medios electrónicos mediante un certificado electrónico reconocido o el sistema «Cl@ve Móvil (incluye Cl@ve PIN)», sin necesidad de comunicar la casilla 505.

A tal fin, la Agencia Estatal de Administración Tributaria adoptará las medidas de control precisas que permitan garantizar la identidad de la persona o personas que solicitan el número de referencia, así como, en su caso, la conservación de los datos comunicados.

La obtención de un número de referencia invalida el número de referencia anterior que se hubiera solicitado, de tal forma que, en caso de que se hubieran solicitado varios números de referencia, solo será válido y, por tanto, permitirá acceder al borrador de declaración o a los datos fiscales, modificar y en su caso presentar el borrador de declaración o la declaración del impuesto, el último número de referencia solicitado.

Para la obtención, modificación, confirmación y presentación del borrador de declaración en la modalidad conjunta y para la presentación de declaraciones conjuntas formuladas por ambos cónyuges será necesario, además, comunicar el número de identificación fiscal (NIF) del cónyuge y su número de referencia o «Cl@ve Móvil (incluye Cl@ve PIN)». A estos efectos, por la Agencia Estatal de Administración Tributaria se adoptarán las medidas de control precisas que permitan garantizar la identidad de los contribuyentes que efectúan la solicitud de modificación y/o presentación del borrador de declaración o de la declaración.

2. La confirmación y presentación del borrador o la declaración del Impuesto sobre la Renta de las Personas Físicas que se efectúen a través de los servicios de ayuda prestados en las oficinas de la Agencia Estatal de Administración Tributaria o en las habilitadas a tal efecto por las Comunidades Autónomas, Ciudades con Estatuto de Autonomía y Entidades Locales o en las oficinas de las Administraciones tributarias de las Comunidades Autónomas y Ciudades con Estatuto de Autonomía que hayan suscrito con la Agencia Estatal de Administración Tributaria un convenio para la colaboración para la implantación de sistemas de ventanilla única tributaria, en los términos previstos en dicho convenio, podrá realizarse directamente en las citadas oficinas para su inmediata transmisión electrónica. No obstante lo anterior, tratándose de declaraciones con resultado a ingresar la admisión de su presentación estará condicionada a que el contribuyente proceda en dicho acto a la domiciliación bancaria de la totalidad del ingreso resultante o del primer plazo, si ha optado por el fraccionamiento del pago, en los términos establecidos en esta orden. También se podrá obtener el documento de ingreso aprobado en el artículo 3.b) de esta orden, debiendo proceder a efectuar el ingreso en el plazo establecido en el apartado 1 del artículo 8.

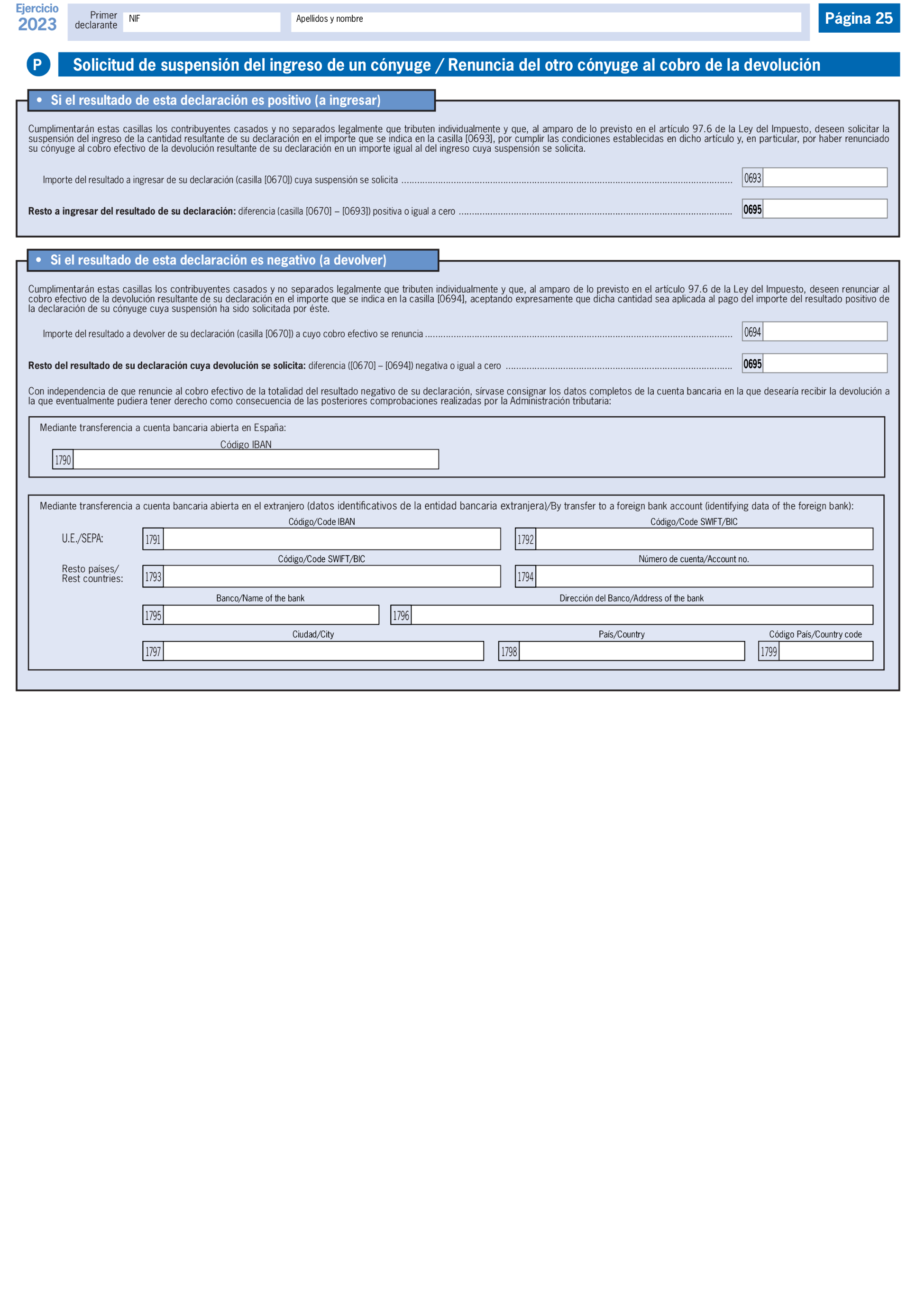

3. La confirmación y presentación del borrador de declaración o de las declaraciones del Impuesto sobre la Renta de las Personas Físicas de cónyuges no separados legalmente en las que uno de ellos solicite la suspensión del ingreso y el otro manifieste la renuncia al cobro de la devolución, al amparo de lo dispuesto en el artículo 97.6 de la ley del impuesto, deberán presentarse de forma simultánea y conjuntamente en el lugar que corresponda en función de que el resultado final de sus declaraciones como consecuencia de la aplicación del mencionado procedimiento sea a ingresar o a devolver.

4. Los contribuyentes del Impuesto sobre la Renta de las Personas Físicas que tengan su residencia habitual en el extranjero y aquellos que se encuentren fuera del territorio nacional durante los plazos a que se refiere el artículo 8, podrán confirmar y presentar el borrador de declaración por los medios no presenciales a que se refieren las letras a) y b) del apartado 2 del artículo 7 o presentar su declaración y, en su caso, realizar el ingreso o solicitar la devolución por vía electrónica en los términos, condiciones y con arreglo al procedimiento regulado en este artículo y en el artículo 10 de esta orden.

5. Los contribuyentes del Impuesto sobre la Renta de las Personas Físicas que se encuentren acogidos al sistema de cuenta corriente en materia tributaria regulado en los artículos 138 a 143 del Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, aprobado por el Real Decreto 1065/2007, de 27 de julio, presentarán su declaración de acuerdo con las reglas previstas en los números Uno y Dos del apartado sexto de la Orden de 30 de septiembre de 1999, por la que se aprueba el modelo de solicitud de inclusión en el sistema de cuenta corriente en materia tributaria, se establece el lugar de presentación de las declaraciones tributarias que generen deudas o créditos que deban anotarse en dicha cuenta corriente tributaria y se desarrolla lo dispuesto en el Real Decreto 1108/1999, de 25 de junio, por el que se regula el sistema de cuenta corriente en materia tributaria.

6. Una vez presentada la declaración del Impuesto sobre la Renta de las Personas Físicas de acuerdo con lo dispuesto en el apartado anterior, se facilitará al contribuyente, en papel o de forma electrónica, el justificante de presentación, con los datos del modelo de declaración del Impuesto sobre la Renta de las Personas Físicas correspondientes a la declaración presentada validado con un código seguro de verificación de 16 caracteres en el que constará la fecha y hora de la presentación de la declaración o, en caso de solicitarlo el contribuyente, su ejemplar del «Modelo 100. Documento de ingreso o devolución de la declaración del Impuesto sobre la Renta de las Personas Físicas», como justificante de la presentación realizada.

En los casos de confirmación y presentación del borrador de declaración a través del teléfono, realizada la presentación, la Agencia Estatal de Administración Tributaria generará el código seguro de verificación asociado a la presentación. A estos efectos, por la Agencia Estatal de Administración Tributaria se adoptarán las medidas de control precisas que permitan garantizar la identidad de los contribuyentes que efectúan la comunicación, la confirmación y la presentación del borrador de declaración. El contribuyente podrá obtener el justificante de su presentación en la dirección electrónica de la Agencia Estatal de Administración Tributaria, https://sede.agenciatributaria.gob.es/ mediante el uso de alguno de los sistemas de identificación descritos en el artículo 9.1, o bien mediante el servicio de cotejo de documentos electrónicos con el código seguro de verificación que se le habrá facilitado tras la presentación.

7. Los descendientes o ascendientes que se relacionen en las deducciones por familia numerosa o personas con discapacidad a cargo deberán disponer de número de identificación fiscal (NIF).

8. Cuando sea de aplicación la deducción aplicable a las unidades familiares formadas por residentes fiscales en Estados miembros de la Unión Europea o del Espacio Económico Europeo, será necesario que los miembros integrados en la unidad familiar dispongan de número de identificación fiscal (NIF).

9. La presentación electrónica del borrador de declaración o de las declaraciones del Impuesto sobre la Renta de las Personas Físicas y del Impuesto sobre el Patrimonio se realizará con sujeción a la habilitación y condiciones establecidas en el artículo 6 de la Orden HAP/2194/2013, de 22 de noviembre, por la que se regulan los procedimientos y las condiciones generales para la presentación de determinadas autoliquidaciones, declaraciones informativas, declaraciones censales, comunicaciones y solicitudes de devolución, de naturaleza tributaria.

Cuando los contribuyentes del Impuesto sobre la Renta de las Personas Físicas deban acompañar a la declaración la documentación adicional que se indica en el artículo 11 y, en general, cualesquiera documentos, solicitudes o manifestaciones de opciones no contemplados expresamente en los propios modelos oficiales de declaración, la presentación electrónica de la declaración requerirá que la citada documentación adicional se presente, en forma de documentos electrónicos, a través del registro electrónico de la Agencia Estatal de Administración Tributaria, regulado mediante Resolución de 28 de diciembre de 2009, de la Presidencia de la Agencia Estatal de Administración Tributaria.

10. A partir del 2 de julio de 2028 no se podrá efectuar la presentación electrónica de declaraciones del Impuesto sobre la Renta de las Personas Físicas correspondientes al ejercicio 2023.

1. El procedimiento para la presentación del borrador de declaración por medios electrónicos, a través de Internet, será el siguiente:

1.º El declarante deberá acceder, a través de Internet, a la dirección electrónica https://sede.agenciatributaria.gob.es/, al Servicio de tramitación del borrador/declaración. A continuación, según el resultado del borrador de declaración, el contribuyente deberá actuar del modo siguiente:

Si el resultado del borrador de declaración es a ingresar y el contribuyente opta por la domiciliación bancaria como medio de pago del importe resultante o, en su caso, del correspondiente al primer plazo, deberá cumplimentar o confirmar el identificador único de la cuenta, código internacional de cuenta bancaria (IBAN) y, en su caso, las opciones de fraccionamiento del pago y la domiciliación bancaria y procederá a la confirmación y presentación del borrador de declaración.

Si el resultado del borrador de declaración es a ingresar y no opta por la domiciliación bancaria el contribuyente deberá proceder de acuerdo con lo dispuesto en las letras a) y b) del apartado 2 del artículo 12.

Si el resultado del borrador de declaración es a devolver o negativo el declarante deberá, en su caso, cumplimentar o confirmar el identificador único de la cuenta, código internacional de cuenta bancaria (IBAN) y proceder a su confirmación y presentación. En el caso de que se solicite la devolución en una cuenta abierta en el extranjero se comunicarán los datos identificativos de dicha cuenta bancaria.

2.º Si la declaración es aceptada, la Agencia Estatal de Administración Tributaria devolverá en pantalla los datos del modelo de declaración del Impuesto sobre la Renta de las Personas Físicas correspondientes a la declaración presentada, como justificante de presentación, validado con un código seguro de verificación de 16 caracteres, en el que constará la fecha y hora de presentación, que el contribuyente deberá conservar.

2. La presentación electrónica por Internet de las declaraciones del Impuesto sobre la Renta de las Personas Físicas y del Impuesto sobre el Patrimonio se efectuará de acuerdo con lo establecido en los artículos 7 a 11, ambos inclusive, de la Orden HAP/2194/2013, de 22 de noviembre, por la que se regulan los procedimientos y las condiciones generales para la presentación de determinadas autoliquidaciones, declaraciones informativas, declaraciones censales, comunicaciones y solicitudes de devolución, de naturaleza tributaria.

1. Los contribuyentes a quienes sea de aplicación la imputación de rentas en el régimen de transparencia fiscal internacional a que se refiere el artículo 91 de la Ley 35/2006, de 28 de noviembre, del Impuesto sobre la Renta de las Personas Físicas, deberán presentar, de acuerdo con lo dispuesto en el apartado 6 de este artículo, los siguientes datos relativos a la entidad no residente en territorio español:

a) Nombre o razón social y lugar del domicilio social.

b) Relación de administradores y lugar del domicilio fiscal.

c) Balance, cuenta de pérdidas y ganancias y la memoria.

d) Importe de las rentas positivas que deban ser imputadas.

e) Justificación de los impuestos satisfechos respecto de la renta positiva que deba ser imputada.

2. Los contribuyentes que, al amparo de lo establecido en el apartado 11 del artículo 27 de la Ley 19/1994, de 6 de julio, de modificación del Régimen Económico y Fiscal de Canarias, hayan efectuado en el período impositivo inversiones anticipadas de futuras dotaciones a la reserva para inversiones en Canarias, deberán presentar comunicación de la materialización de las citadas inversiones y su sistema de financiación, de acuerdo con lo dispuesto en el apartado 6 de este artículo.