EL PRESIDENTE DE LA COMUNIDAD AUTÓNOMA DE LA RIOJA

Sepan todos los ciudadanos que el Parlamento de La Rioja ha aprobado, y yo, en nombre de su Majestad el Rey y de acuerdo con el que establece la Constitución y el Estatuto de Autonomía, promulgo la siguiente Ley.

EXPOSICIÓN DE MOTIVOS

I

Los Presupuestos Generales de la Comunidad Autónoma de La Rioja requieren para su aplicación de una serie de medidas complementarias, que por su naturaleza tributaria o por afectar a disposiciones con rango legal requieren también forma de Ley.

Tal y como ha reconocido el propio Tribunal Supremo, las llamadas leyes de acompañamiento son leyes ordinarias, permiten debate íntegro sobre todos sus preceptos y la libre presentación y aprobación de enmiendas, y su contenido está plenamente amparado por la libertad de configuración normativa de la que goza el legislador.

No obstante, según ha precisado el Tribunal Constitucional, estas medidas conexas no deben integrarse en la propia Ley de Presupuestos Generales, precisamente para evitar las limitaciones a las facultades de examen y enmienda propias de las cámaras legislativas que la Constitución establece para la tramitación de la Ley de Presupuestos.

En la presente Ley, por décimo año consecutivo, se aprueban una serie de normas de orden tributario, en aras a cumplir los objetivos mencionados.

La habilitación competencial para la aprobación de estas medidas se encuentra en los artículos 8, 9, 10, 11, 31 y 48 del Estatuto de Autonomía de La Rioja.

II

La Ley se abre con las medidas fiscales, que en uso de las facultades normativas atribuidas por el artículo 48 del Estatuto de Autonomía de La Rioja y por la Ley 21/2001, de 27 de diciembre, reguladora de las medidas fiscales y administrativas del nuevo sistema de financiación de las Comunidades Autónomas de régimen común y ciudades con Estatuto de Autonomía, permiten configurar una política propia tanto en relación con los impuestos cedidos por el Estado como sobre los tributos propios.

Siguiendo el criterio de facilitar el conocimiento de la Ley por los ciudadanos, iniciado tiempo atrás, se han refundido todos los beneficios fiscales de manera consolidada, de forma que en una sola Ley se pueden encontrar todos los aprobados hasta la fecha sin necesidad de consultar las Leyes de Medidas previas.

La política tributaria establecida por las instituciones de esta Comunidad Autónoma ha seguido un esquema coherente, fundamentado en cuatro grandes líneas de actuación: protección de la familia, protección de la juventud y de los discapacitados, mejoras en la adquisición de vivienda y protección de la pequeña y mediana empresa, en especial de la empresa familiar y explotaciones agrarias familiares.

Junto a estas líneas maestras se ha empleado también la política fiscal para influir en otros aspectos que se estiman beneficiosos para el futuro de los riojanos, como evitar la deslocalización y el despoblamiento del medio rural, introducir nuevas tecnologías en el hogar, o prevenir y luchar contra el fraude.

Con la finalidad de profundizar en las líneas indicadas, se han incluido este año nuevas medidas fiscales que incorporan los cambios sociales que se han ido produciendo en el modelo de convivencia familiar, amplían los beneficios concedidos a los padres que ayudan a los hijos a adquirir su primera vivienda habitual, e intentan fomentar la constitución de empresas por los emprendedores más jóvenes de nuestra región, facilitándoles la adquisición de inmuebles para su uso como domicilio fiscal o como centro de actividad laboral.

La primera de las medidas amplía el círculo de la reducción en las adquisiciones mortis causa e inter vivos de empresas familiares, negocios profesionales y participación en entidades, asimilando a los efectos de este beneficio fiscal a los cónyuges con las parejas de hecho inscritas en los correspondientes registros oficiales, y a los descendientes y adoptados o ascendientes y adoptantes con los sujetos de acogimiento familiar permanente o preadoptivo.

La segunda medida mejora sustancialmente los beneficios fiscales otorgados a los padres que ayudan a los hijos en su acceso a la primera vivienda habitual. Hasta la fecha, únicamente se establecían deducciones para las entregas de dinero en metálico que se destinasen a la compra de la vivienda, si bien no se había previsto todavía la posibilidad de que los padres adquiriesen la vivienda para donarla a los hijos. Con esta nueva medida, la entrega de una vivienda por parte de los padres a uno o a varios hijos tendrá una deducción en la cuota que dependerá del valor real de la vivienda.

La tercera medida intenta ayudar a vencer uno de los principales obstáculos con los que se encuentran los jóvenes empresarios que pretenden crear una sociedad e iniciar una actividad económica, que es la adquisición de inmuebles que sirvan de sede o de centro de trabajo. Así, se establecen tipos reducidos en el Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados, tanto en la modalidad de transmisiones patrimoniales onerosas como en la de actos jurídicos documentados, que se acompañan de alguna deducción adicional cuando la adquisición se efectúe dentro de los primeros tres meses desde la constitución de la sociedad.

También se establecen una serie de obligaciones formales, reforzadas por previsiones encaminadas a evitar interpretaciones extensivas por órganos administrativos y jurisdiccionales, que apliquen los beneficios fiscales más allá de los límites expresamente marcados por la propia Ley.

Las medidas fiscales sobre tributos propios incluyen algunas modificaciones técnicas sobre el canon de saneamiento, que se incardinan dentro de una reforma algo más amplia en materia de saneamiento y depuración. Estas medidas, en la parte que afectan al canon de saneamiento, tienden a mejorar el cálculo de la carga contaminante efectiva de determinados sistemas de depuración, y a actualizar el sistema de compatibilidad con figuras similares para adaptarnos a las modificaciones efectuadas por el Estado sobre el canon de vertidos.

Las previsiones sobre los tributos propios se cierran con la supresión de una de las tarifas de la Tasa 07.12. Tasa por servicios en materia de calidad ambiental. La reciente modificación en este campo operada por la Ley 9/2006, de 28 de abril, sobre evaluación de los efectos de determinados planes y programas en el Medio Ambiente, ha privado de sentido al cobro de dicha tarifa.

III

La Ley incorpora cuatro medidas en materia de personal al servicio de la Administración de la Comunidad Autónoma de La Rioja.

La primera de ellas tiene la finalidad de adaptar nuestra legislación sobre función pública a la doctrina del Tribunal Constitucional en cuanto a la necesaria igualdad de trato entre funcionarios de carrera y funcionarios interinos en el caso de la situación de excedencia para el cuidado de hijos y familiares. Se ha seguido la recomendación efectuada al respecto por el Defensor del Pueblo, que incluía las necesarias cautelas para que el reconocimiento de este derecho no afecte a la temporalidad del servicio que caracteriza a la interinidad.

La segunda medida amplía la reserva de puesto de trabajo en el caso de la situación de excedencia contemplada en el párrafo anterior, como prueba del compromiso de esta Comunidad Autónoma para implantar medidas que profundicen en la compatibilidad entre vida laboral y familiar.

La tercera de las medidas, a través de la modificación de la disposición adicional duodécima de la Ley de Función Pública, pretende mejorar las condiciones para el acceso de personas con discapacidad a empleos en la Administración Pública, en consonancia con la filosofía de la Carta Comunitaria de los Derechos Sociales Fundamentales de los Trabajadores y de la Carta de los Derechos Fundamentales de la Unión Europea, así como de las disposiciones de la Directiva 2000/78/CE del Consejo, relativa al establecimiento de un marco general para la igualdad de trato en el empleo y la ocupación.

La última medida es una previsión derivada del Convenio Colectivo de los trabajadores de la Comunidad Autónoma de La Rioja, que ha calificado determinadas categorías profesionales como «a extinguir por funcionarización». Esa situación conlleva la necesidad de convocar procesos de funcionarización, y ello requiere la habilitación mediante Ley al Consejero de Administraciones Públicas y Política Local. A tal efecto se ha incluido el segundo de los artículos que componen el Título II de esta Ley.

IV

El Título III está dedicado a las normas de gestión económica, y contiene la declaración de la mercantil Prorioja, S. A. como medio propio instrumental y servicio técnico de la Administración. La mercantil, cuyo capital social pertenece íntegramente a la Comunidad Autónoma, tiene como fines sociales primordiales los relacionados con la promoción de las Marcas de Calidad de La Rioja y de sus sectores y productos industriales, artesanales, comerciales y medioambientales.

Para el adecuado cumplimiento de sus fines, su actuación debe realizarse en estrecha colaboración y sincronía con la Administración. La declaración de la mercantil como medio instrumental propio y servicio técnico de la Administración y de sus organismos y entes públicos supondrá la obligación para la mercantil de prestar los servicios relacionados con su objeto social que se le encomienden, y también la prohibición de participar en los procedimientos de contratación convocados por aquellos. Con esta medida, se da mayor seguridad jurídica a las relaciones entre la Administración y la mercantil, se permite una mayor agilidad en la puesta en marcha de los programas cuya ejecución se le encomiende y se aclara definitivamente la naturaleza de sus relaciones con la Administración.

V

La Ley se cierra con un título IV dedicado a la acción administrativa en diversos sectores.

El capítulo I está dedicado a la modificación de la Ley del Deporte, para adaptar el texto de 1995 a la realidad deportiva, con medidas simples pero coherentes con unos presupuestos orientados al gasto social y a la integración, como ampliar los objetivos de la política deportiva al fomento del deporte entre las personas con discapacidad, o incluir entre las infracciones sancionables los comportamientos racistas y xenófobos en eventos deportivos, incluso cuando sean cometidos por los espectadores.

El capítulo II contiene una modificación de la Ley de Vitivinicultura de La Rioja, que viene a cubrir una pequeña laguna legal en un sector tan estratégico para la economía de esta Comunidad Autónoma.

La citada Ley contiene el régimen de los derechos de nueva plantación, estableciendo con carácter general que han de ejercitarse sobre la misma parcela para la que se hubieren concedido o en la explotación de la que procediesen por arranque previo. La única excepción contemplada hasta el momento, y que permitía autorizar la plantación en otra parcela distinta, se limitaba al supuesto de que se diesen dos condiciones: aptitud vitícola superior de la parcela y optimización de los medios de producción de su titular. Sin embargo, quedaban fuera los supuestos imprevisibles o inevitables, tales como contaminación de la parcela, catástrofes naturales o modificación natural del cauce, lo que ha llevado a introducir también como causa de autorización excepcional la concurrencia de fuerza mayor.

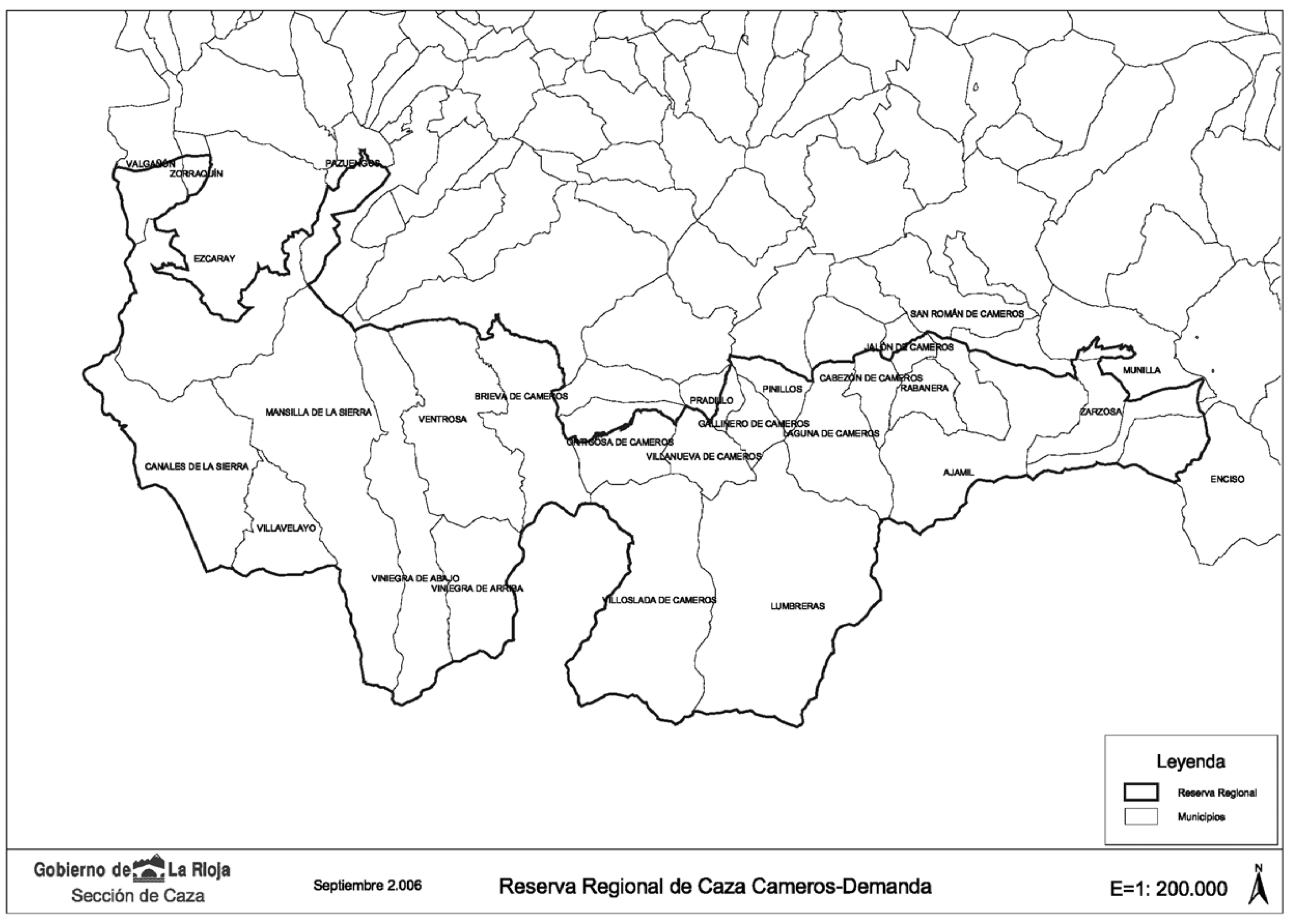

El capítulo III está dedicado a la ampliación de la Reserva Regional de Caza de Cameros-Demanda. La ampliación de la misma ha de efectuarse mediante Ley, y dado que el Ayuntamiento de Villanueva de Cameros ha solicitado la inclusión de varios terrenos en la Reserva y que se ha pronunciado favorablemente la Junta Consultiva de la Reserva, procede la inclusión de esta medida en la Ley.

El capítulo IV de este título IV articula una leve modificación del periodo de prescripción de las infracciones reguladas en la Ley de Protección y Desarrollo del Patrimonio Forestal de La Rioja, con la finalidad de concordar dicha previsión con lo establecido al respecto en la Ley 43/2003, de 21 de noviembre, de Montes.

El capítulo V establece una modificación de la Ley de Saneamiento y Depuración de Aguas Residuales, con la triple finalidad de potenciar la sostenibilidad aprovechando mejor los recursos disponibles, de reconocer el esfuerzo empresarial efectuado por las empresas riojanas en los últimos años para introducir sistemas de depuración en su ciclo productivo, y de incrementar la aportación económica al mantenimiento y mejora de los sistemas de saneamiento por parte de quien genere mayores costes de depuración.

El capítulo VI recoge dos modificaciones de la Ley de creación del Parque Natural de la sierra de Cebollera. La primera de ellas elimina la revisión obligatoria del Plan Rector de Uso y Gestión cada cuatro años, ampliando su duración y permitiendo su prórroga cuando las circunstancias bajo las que se elaboró no hayan cambiado –con independencia de que se pueda revisar antes de ese momento si las circunstancias cambian–. La segunda modificación asimila el sistema de nombramiento del Director del Parque al establecido con carácter general en la legislación reguladora de la organización administrativa para puestos similares.

El capítulo VII da una nueva redacción a varios artículos de la recientemente aprobada Ley 5/2006, de 2 de mayo, de Ordenación del Territorio y Urbanismo de La Rioja, para adaptarla a la terminología y plazos introducidos con carácter básico por el Estado a través de la también reciente Ley 9/2006, de 28 de abril, sobre evaluación de los efectos de determinados planes y programas sobre el Medio Ambiente, que ha modificado la denominación de algunos de los instrumentos ambientales incluidos en la Ley de Ordenación del Territorio. La Ley estatal se tramitó paralelamente a la Ley autonómica y la aprobación de ambas normas fue casi simultánea, por lo que se hace necesaria una adaptación urgente de nuestra Ley al contenido básico de la Ley 9/2006.

VI

Las disposiciones de cierre de la Ley contienen, además de las habituales y preceptivas previsiones en cuanto a derogaciones genéricas y entrada en vigor, una deducción en las tarifas de las tasas en cuyo pago se empleen medios telemáticos, para fomentar el uso de las nuevas tecnologías y trasladar sus ventajas al mayor número posible de usuarios.

También se deroga la Ley de la Cámara Agraria de La Rioja, estableciendo en una disposición derogatoria específica las previsiones adicionales necesarias que se derivan de dicha derogación.

1. Conforme a lo previsto en la Ley 21/2001, de 27 de diciembre, por la que se regulan las medidas fiscales y administrativas del nuevo sistema de financiación de las Comunidades Autónomas de régimen común y ciudades con Estatuto de Autonomía, la base liquidable general será gravada a los tipos de la siguiente escala autonómica:

|

Base liquidable – Hasta euros |

Cuota íntegra – Euros |

Resto base liquidable – Hasta euros |

Tipo porcentaje aplicable |

|---|---|---|---|

|

0 |

0 |

17.360 |

8,34 |

|

17.360 |

1.447,82 |

15.000 |

9,73 |

|

32.360 |

2.907,32 |

20.000 |

12,86 |

|

52.360 |

5.479,32 |

En adelante |

15,87 |

2. Se entenderá por tipo medio de gravamen autonómico, el derivado de multiplicar por 100 el cociente resultante de dividir la cuota obtenida por la aplicación de la escala prevista en el apartado anterior por la base liquidable general. El tipo medio de gravamen autonómico se expresará con dos decimales.

De conformidad con lo dispuesto en el artículo 38.1.b) de la Ley 21/2001, de 27 de diciembre, Reguladora de las Medidas Fiscales y Administrativas del Nuevo Sistema de Financiación de las Comunidades Autónomas de Régimen Común y Ciudades con Estatuto de Autonomía, se establecen las siguientes deducciones a aplicar sobre la cuota íntegra autonómica del Impuesto sobre la Renta de las Personas Físicas:

a) Por nacimiento y adopción del segundo o ulterior hijo.-Por cada hijo nacido o adoptado a partir del segundo en el período impositivo, que conviva con el contribuyente en la fecha de devengo del impuesto:

150 euros, cuando se trate del segundo.

180 euros, cuando se trate del tercero y sucesivos.

Cuando los hijos nacidos o adoptados en el período impositivo convivan con ambos progenitores o adoptantes, el importe de la deducción se practicará por mitad en la declaración de cada uno de los progenitores o adoptantes, salvo que estos tributen presentando una única declaración conjunta, en cuyo caso se aplicará en la misma la totalidad del importe que corresponda por esta deducción.

No es obstáculo para la aplicación de la deducción el hecho de que el hijo nacido o adoptado tenga la condición de segundo o ulterior tan sólo para uno de los progenitores. En este último caso se mantiene el derecho de ambos progenitores a aplicarse la deducción.

En caso de nacimientos o adopciones múltiples, la deducción que corresponde a cada hijo se incrementará en 60 euros.

b) Deducción por inversión en adquisición o rehabilitación de vivienda habitual en La Rioja, para jóvenes con residencia habitual en la Comunidad Autónoma de La Rioja.

b.1 Los jóvenes con residencia habitual, a efectos fiscales, en la Comunidad Autónoma de La Rioja, podrán deducir el 3 por 100 de las cantidades satisfechas en el ejercicio en la adquisición o rehabilitación de aquella vivienda que, radicando en la Comunidad Autónoma de La Rioja, constituya o vaya a constituir su residencia habitual.

b.2 Los jóvenes con residencia habitual, a efectos fiscales, en la Comunidad Autónoma de La Rioja, cuya base liquidable general, sometida a tributación según el artículo 56, de la Ley 35/2006, de 28 de noviembre, del Impuesto sobre la Renta de las Personas Físicas y de modificación parcial de las leyes de los Impuestos sobre Sociedades, sobre la Renta de no Residentes y sobre el Patrimonio, no exceda de 18.030 euros en tributación individual o de 30.050 euros en tributación conjunta, siempre que la base liquidable del ahorro, sometida a tributación según el artículo 56, no supere los 1.800 euros, podrán aplicar un porcentaje de deducción del 5 por 100 de las cantidades satisfechas en el ejercicio en la adquisición o rehabilitación de aquella vivienda que, radicando en la Comunidad Autónoma de La Rioja, constituya o vaya a constituir su residencia habitual.

b.3 A los efectos de la aplicación de esta deducción, tendrá la consideración de joven aquel contribuyente que no haya cumplido los 36 años de edad a la finalización del período impositivo.

c) Deducción por adquisición o rehabilitación de segunda vivienda en el medio rural.-Los contribuyentes con residencia habitual, a efectos fiscales, en la Comunidad Autónoma de La Rioja que adquieran o rehabiliten una vivienda que constituya su segunda residencia en cualquiera de los municipios que se relacionan en el anexo al artículo 3 de la presente Ley, y siempre que dicho municipio sea diferente al de su vivienda habitual, podrán deducir el 7 por 100 de las cantidades invertidas durante el ejercicio para tal fin, con el límite anual de 450,76 euros. De esta deducción sólo podrá beneficiarse una única vivienda distinta de la habitual por contribuyente.

d) Deducción por inversión no empresarial en la adquisición de ordenadores personales, en fomento del uso de las nuevas tecnologías en el entorno doméstico.-Los contribuyentes con residencia habitual a efectos fiscales en la Comunidad Autónoma de La Rioja podrán deducir las cantidades invertidas por la adquisición de ordenadores personales, en fomento del uso de las nuevas tecnologías en el entorno doméstico, que se cifrarán como máximo en un importe de 100 euros por declaración. La justificación documental adecuada para la práctica de la presente deducción se realizará mediante la correspondiente factura.

1. Se equipara a la adquisición o rehabilitación de vivienda, a efectos de lo dispuesto en la letra b) del artículo anterior, el depósito de cantidades en entidades de crédito destinadas a la primera adquisición o rehabilitación de la vivienda habitual, siempre que se cumplan, en relación con dichas aportaciones y finalidades, los requisitos de formalización y disposición a que hace referencia la normativa estatal del Impuesto sobre la Renta de las Personas Físicas. En tal sentido, si la base de la deducción contemplada en el párrafo b) del artículo anterior estuviese constituida por tal depósito de cantidades en entidades de crédito, el contribuyente sólo podrá beneficiarse de la deducción si adquiere la vivienda que va a constituir su residencia habitual antes de finalizar el año natural en que cumpla los 35 años.

2. Para tener derecho a las deducciones autonómicas reguladas en las letras b) y c) del artículo anterior, se exigirá el cumplimiento de los requisitos que con carácter general establece la normativa estatal reguladora del Impuesto sobre la Renta de las Personas Físicas sobre los conceptos de vivienda habitual, adquisición y rehabilitación de la misma y elementos que integran la base de la deducción aplicable, así como sobre comprobación de la situación patrimonial del contribuyente al finalizar el período de la imposición. Particularmente, respecto de la deducción contemplada en la letra b) del artículo anterior, regirán los límites de deducción establecidos en la normativa estatal reguladora del impuesto para los supuestos de adquisición de vivienda habitual habiendo disfrutado de deducción por otras viviendas habituales anteriores, y de adquisición de vivienda habitual tras la enajenación de la vivienda habitual previa con generación de una ganancia patrimonial exenta por reinversión.

3. La base máxima anual de las deducciones autonómicas previstas en los apartados b) y c) del artículo anterior vendrá constituida por el importe resultante de minorar la cantidad de 9.015 euros en aquellas cantidades que constituyan para el contribuyente base de la deducción por inversión en vivienda habitual contemplada en la normativa estatal del impuesto. A estos efectos, en la consideración de la base de la deducción estatal, no se tendrá en cuenta lo que corresponda, en su caso, por las obras e instalaciones de adecuación efectuadas por personas con discapacidad a que se refiere la normativa estatal reguladora del Impuesto sobre la Renta de las Personas Físicas.

Ábalos.

Aguilar del Río Alhama.

Ajamil.

Alcanadre.

Alesanco.

Alesón.

Almarza de Cameros.

Anguciana.

Anguiano.

Arenzana de Abajo.

Arenzana de Arriba.

Arnedillo.

Arrúbal. Ausejo.

Azofra.

Badarán.

Bañares.

Baños de Rioja.

Baños de Río Tobía.

Berceo.

Bergasa y Carbonera.

Bergasilla Bajera.

Bezares.

Bobadilla.

Brieva de Cameros.

Briñas.

Briones.

Cabezón de Cameros.

Camprovín.

Canales de la Sierra.

Cañas.

Canillas de Río Tuerto.

Cárdenas.

Casalarreina.

Castañares de Rioja.

Castroviejo.

Cellorigo.

Cidamón.

Cihuri.

Cirueña.

Clavijo.

Cordovín.

Corera.

Cornago.

Corporales.

Cuzcurrita de Río Tirón.

Daroca de Rioja.

El Rasillo.

El Redal.

El Villar de Arnedo.

Enciso.

Estollo.

Foncea.

Fonzaleche.

Galbárruli.

Galilea.

Gallinero de Cameros.

Gimileo.

Grañón.

Grávalos.

Herce.

Herramélluri.

Hervías.

Hormilla.

Hormilleja.

Hornillos de Cameros.

Hornos de Moncalvillo.

Huércanos.

Igea.

Jalón de Cameros.

Laguna de Cameros.

Lagunilla de Jubera.

Ledesma de la Cogolla.

Leiva.

Leza de Río Leza.

Lumbreras.

Manjarrés.

Mansilla.

Manzanares de Rioja.

Matute.

Medrano.

Munilla.

Murillo de Río Leza.

Muro de Aguas.

Muro en Cameros.

Nalda.

Navajún.

Nestares.

Nieva en Cameros.

Ochánduri.

Ocón.

Ojacastro.

Ollauri.

Ortigosa.

Pazuengos.

Pedroso.

Pinillos.

Pradejón.

Pradillo.

Préjano.

Rabanera.

Robres del Castillo.

Rodezno.

Sajazarra.

San Asensio.

San Millán de la Cogolla.

San Millán de Yécora.

San Román de Cameros.

San Torcuato.

Santa Coloma.

Santa Engracia.

Santa Eulalia Bajera.

Santurde.

Santurdejo.

Sojuela.

Sorzano.

Sotés.

Soto en Cameros.

Terroba.

Tirgo.

Tobía.

Tormantos.

Torre en Cameros.

Torrecilla en Cameros.

Torrecilla sobre Alesanco.

Torremontalbo.

Treviana.

Tricio.

Tudelilla.

Uruñuela.

Valdemadera.

Valgañón.

Ventosa.

Ventrosa.

Viguera.

Villalba.

Villalobar de Rioja.

Villanueva de Cameros.

Villar de Torre.

Villarejo.

Villarroya.

Villarta-Quintana.

Villavelayo.

Villaverde de Rioja.

Villoslada de Cameros.

Viniegra de Abajo.

Viniegra de Arriba.

Zarzosa.

Zarratón.

Zorraquín.

Para el cálculo de la base liquidable resultarán aplicables las reducciones recogidas en el artículo 20.2 de la Ley 29/1987, de 18 de diciembre, del Impuesto sobre Sucesiones y Donaciones, con las especialidades que se establecen en el artículo siguiente.

1. Cuando en la base imponible de una adquisición «mortis causa» esté incluido el valor de una empresa individual o de un negocio profesional situados en La Rioja, para obtener la base liquidable se aplicará en la imponible una reducción del 99 por 100 del mencionado valor, siempre que concurran las siguientes circunstancias:

a) Que la empresa individual, el negocio profesional o las participaciones en entidades estén exentas del Impuesto sobre el Patrimonio.

b) Que la adquisición corresponda al cónyuge o pareja de hecho inscrita en cualquier registro oficial de uniones de hecho; descendientes, adoptados o personas objeto de un acogimiento familiar permanente o preadoptivo; ascendientes, adoptantes o personas que realicen un acogimiento familiar permanente o preadoptivo; y colaterales, por consanguinidad, hasta el cuarto grado de la persona fallecida.

c) Que el adquirente mantenga en su patrimonio la adquisición durante los cinco años siguientes al fallecimiento del causante, salvo que falleciese, a su vez, dentro de este plazo. El adquirente no podrá realizar en el mismo plazo actos de disposición ni operaciones societarias que, directa o indirectamente, puedan dar lugar a una minoración sustancial del valor de la adquisición.

d) Que se mantenga el domicilio fiscal y social de la entidad en el territorio de La Rioja durante los cinco años siguientes al fallecimiento del causante.

e) Que el adquirente tenga su domicilio fiscal en el territorio de La Rioja en la fecha de fallecimiento del causante.

2. Si en la base imponible de la adquisición «mortis causa» está incluido el valor de participaciones en entidades cuyo domicilio fiscal y social se encuentre en La Rioja y que no coticen en mercados organizados, para obtener la base liquidable se aplicará en la imponible una reducción del 99 por 100 del mencionado valor, siempre que concurran los mismos requisitos establecidos en las letras a), b), c), d) y e) del apartado 1 anterior. La exención en el Impuesto sobre el Patrimonio al que se refiere la letra a) deberá afectar, en este caso, a las participaciones en entidades que cumplan los requisitos previstos en el presente apartado. A los solos efectos de aplicar esta reducción, el porcentaje del 20% previsto en el artículo 4.ocho.2.c) de la Ley 19/1991, de 6 de junio, del Impuesto sobre el Patrimonio, se computará conjuntamente con el cónyuge o pareja de hecho inscrita en cualquier registro oficial de uniones de hecho; descendientes, adoptados o personas objeto de un acogimiento familiar permanente o preadoptivo; ascendientes, adoptantes o personas que realicen un acogimiento familiar permanente o preadoptivo; y colaterales, por consanguinidad, hasta el cuarto grado del causante.

3. Si en la base imponible está incluido el valor de una explotación agraria, también le será aplicable la reducción para adquisición de empresa individual prevista en el apartado 1 de este artículo, con las siguientes especialidades:

a) El causante ha de tener la condición de agricultor profesional en la fecha del fallecimiento.

b) El adquirente ha de conservar en su patrimonio la explotación agraria durante los cinco años siguientes al fallecimiento del causante, salvo que durante ese plazo fallezca a su vez el adquirente.

c) El adquirente ha de tener en la fecha de devengo del impuesto la condición de agricultor profesional, ser titular de una explotación agraria a la que se incorporen los elementos de la explotación que se transmiten, y tener su domicilio fiscal en La Rioja.

d) La adquisición ha de corresponder al cónyuge o pareja de hecho inscrita en cualquier registro oficial de uniones de hecho; descendientes, adoptados o personas objeto de un acogimiento familiar permanente o preadoptivo; ascendientes, adoptantes o personas que realicen un acogimiento familiar permanente o preadoptivo; y colaterales, por consanguinidad, hasta el cuarto grado de la persona fallecida.

e) Los términos «explotación agraria», «agricultor profesional» y «elementos de la explotación» son los definidos en la Ley 19/1995, de 4 de julio, de Modernización de las Explotaciones Agrarias.

4. De la reducción del 95 % prevista en la letra c) del apartado 2 del artículo 20 de la Ley 29/1987, de 18 de diciembre, del Impuesto sobre Sucesiones y Donaciones, con el límite de 122.606,47 euros para cada sujeto pasivo, y con el período mínimo de conservación de cinco años, gozarán las adquisiciones «mortis causa» de la vivienda habitual del causante, siempre que los causahabientes sean cónyuge, descendientes o adoptados, ascendientes o adoptantes, o bien pariente colateral mayor de sesenta y cinco años que hubiese convivido con el causante durante los dos años anteriores al fallecimiento.

Las reducciones previstas en el artículo anterior serán incompatibles, para una misma adquisición, con la aplicación de las reducciones previstas en la letra c) del apartado 2 del artículo 20 de la Ley 29/1987, de 18 de diciembre, del Impuesto sobre Sucesiones y Donaciones.

En el caso de incumplirse los requisitos de permanencia regulados en las letras c) y d) del apartado 1 del artículo 5 de esta Ley, en la letra b) del apartado 3 de dicho artículo o en el apartado 4 del mismo artículo, o en la letra c) del apartado 2 del artículo 20 de la Ley 29/1987, de 18 de diciembre, del Impuesto sobre Sucesiones y Donaciones, el adquirente beneficiario de esta reducción deberá comunicar tal circunstancia a la Dirección General de Tributos de la Comunidad Autónoma de La Rioja dentro del plazo de treinta días hábiles desde la fecha en que se produzca el incumplimiento, y pagar la parte del impuesto que se hubiese dejado de ingresar como consecuencia de la reducción practicada así como los correspondientes intereses de demora.

En las adquisiciones «mortis causa» por sujetos pasivos incluidos en los grupos I y II de la letra a) del apartado 2 del artículo 20 de la Ley 29/1987, de 18 de diciembre, del Impuesto sobre Sucesiones y Donaciones, se aplicará una deducción del 99 por 100 de la cuota que resulte después de aplicar las deducciones estatales y autonómicas que, en su caso, resulten procedentes.

Para el cálculo de la base liquidable resultarán aplicables las reducciones recogidas en el artículo 20.6 de la Ley 29/1987, de 18 de diciembre, del Impuesto sobre Sucesiones y Donaciones, con las especialidades que se establecen en el artículo siguiente.

1. En los casos de transmisión de participaciones «inter vivos», a favor del cónyuge o pareja de hecho inscrita en cualquier registro oficial de uniones de hecho, descendientes, adoptados o personas objeto de un acogimiento familiar permanente o preadoptivo, ascendientes, adoptantes o personas que realicen un acogimiento familiar permanente o preadoptivo, y colaterales, por consanguinidad, hasta el cuarto grado del donante de una empresa individual o un negocio profesional situados en La Rioja, o de participaciones en entidades cuyo domicilio fiscal y social se encuentre en La Rioja y que no coticen en mercados organizados, para obtener la base liquidable se aplicará en la imponible una reducción del 99 por 100 del valor de adquisición, siempre que concurran las condiciones previstas en el apartado 6 del artículo 20 de la Ley 29/1987 y además se mantenga el domicilio fiscal y, en su caso, social de la empresa, negocio o entidad en el territorio de La Rioja durante los cinco años siguientes a la fecha de la escritura pública de donación. El adquirente no podrá realizar en el mismo plazo actos de disposición ni operaciones societarias que, directa o indirectamente, puedan dar lugar a una minoración sustancial del valor de la adquisición. A los solos efectos de aplicar esta reducción, el porcentaje del 20 % previsto en el artículo 4.ocho.2.c) de la Ley 19/1991, de 6 de junio, del Impuesto sobre el Patrimonio, se computará conjuntamente con el cónyuge o pareja de hecho inscrita en cualquier registro oficial de uniones de hecho, descendientes, adoptados o personas objeto de un acogimiento familiar permanente o preadoptivo, ascendientes, adoptantes o personas que realicen un acogimiento familiar permanente o preadoptivo, o colaterales por consanguinidad hasta el cuarto grado del donante. La reducción prevista en este artículo será incompatible, para una misma adquisición, con la aplicación de las reducciones previstas en el apartado 6 del artículo 20 de la Ley 29/1987, de 18 de diciembre, del Impuesto sobre Sucesiones y Donaciones.

2. Si la empresa individual que se dona es una explotación agraria, también le será aplicable la reducción para adquisición de empresa individual prevista en el apartado anterior de este artículo, siempre que se reúnan los siguientes requisitos de manera conjunta:

a) El donante ha de tener 65 o más años o encontrarse en situación de incapacidad permanente en grado de absoluta o gran invalidez.

b) El donante, a la fecha de devengo del impuesto, ha de tener la condición de agricultor profesional y la perderá a causa de dicha donación.

c) El adquirente ha de conservar en su patrimonio la explotación agraria durante los cinco años siguientes a la donación, salvo que durante ese plazo fallezca a su vez el adquirente.

d) El adquirente ha de tener en la fecha de devengo del impuesto la condición de agricultor profesional, ser titular de una explotación agraria a la que se incorporen los elementos de la explotación que se transmiten y tener su domicilio fiscal en La Rioja.

e) La adquisición ha de corresponder al cónyuge o pareja de hecho inscrita en cualquier registro oficial de uniones de hecho, descendientes, adoptados o personas objeto de un acogimiento familiar permanente o preadoptivo; ascendientes, adoptantes o personas que realicen un acogimiento familiar permanente o preadoptivo, y colaterales, por consanguinidad, hasta el cuarto grado del donante.

f) Los términos «explotación agraria», «agricultor profesional» y «elementos de la explotación» son los definidos en la Ley 19/1995, de 4 de julio, de Modernización de las Explotaciones Agrarias.

En el caso de incumplirse los requisitos regulados en el artículo anterior o en las letras b) y c) del apartado 6 del artículo 20 de la Ley 29/1987, de 18 de diciembre, del Impuesto sobre Sucesiones y Donaciones, el adquirente beneficiario de esta reducción deberá comunicar tal circunstancia a la Dirección General de Tributos de la Comunidad Autónoma de La Rioja dentro del plazo de treinta días hábiles desde la fecha en que se produzca el incumplimiento, y pagar la parte del impuesto que se hubiese dejado de ingresar como consecuencia de la reducción practicada así como los correspondientes intereses de demora.

1. Donaciones de dinero efectuadas de padres a hijos, ambos con residencia en la Comunidad Autónoma de La Rioja, para la adquisición de vivienda habitual dentro de su territorio, se aplicará una deducción del 100 por 100 de la cuota que resulte después de aplicar las deducciones estatales que, en su caso, resulten procedentes.

2. Para la aplicación de la presente deducción será necesario que el donatario destine la totalidad de las cantidades recibidas a la inmediata adquisición de la vivienda habitual en la Comunidad Autónoma de La Rioja.

Se entenderá que la adquisición es inmediata cuando, dentro del plazo de declaración del impuesto, se celebre el correspondiente contrato o escritura de compraventa de la vivienda habitual.

No obstante, también podrán aplicar la deducción aquellos sujetos pasivos en los que concurran cualquiera de las dos circunstancias siguientes:

a) Que depositen las cantidades recibidas en las cuentas a las que se refiere la normativa estatal reguladora del Impuesto sobre la Renta de las Personas Físicas, a condición de que las destinen a la adquisición de la vivienda habitual, en los términos y plazos previstos en la citada normativa.

En caso de que el contribuyente incumpla este requisito, deberá comunicar tal circunstancia a la Dirección General de Tributos de la Comunidad Autónoma de La Rioja dentro del plazo de treinta días hábiles desde la fecha en que se produzca el incumplimiento, y pagar el impuesto que se hubiera dejado de ingresar como consecuencia de la deducción practicada, así como los correspondientes intereses de demora.

b) Que destinen las cantidades recibidas a cancelar o amortizar parcialmente el préstamo hipotecario suscrito para la adquisición de la vivienda habitual.

3. La aplicación de la deducción regulada en el presente artículo se encuentra condicionada al cumplimiento de las siguientes obligaciones formales:

a) Si las cantidades recibidas se destinan a la inmediata adquisición de la vivienda habitual, deberá hacerse constar en el mismo documento en que se formalice la compraventa la donación recibida y su aplicación al pago del precio. No se aplicará la deducción si no consta dicha declaración en el documento, ni tampoco se aplicará cuando se produzcan rectificaciones del documento que subsanen su omisión. Asimismo deberá presentarse copia de dicho documento de compraventa junto con la declaración del impuesto.

b) Si las cantidades recibidas se aportan a una cuenta ahorro vivienda, deberá acompañarse, junto con la declaración del impuesto, certificación de la entidad financiera que justifique dicho depósito.

c) Si las cantidades se destinan a cancelar o amortizar parcialmente el préstamo hipotecario, deberá acompañarse, junto con la declaración del impuesto, certificación de la entidad financiera que justifique la cancelación o amortización.

No podrá aplicarse esta deducción sin el cumplimiento estricto y en el momento preciso señalado en las letras a), b) y c) de este apartado para cada una de las obligaciones formales precedentes.

4. A los efectos de la aplicación de este artículo, se estará a los conceptos de adquisición de vivienda y de vivienda habitual contenidos en la normativa reguladora del Impuesto sobre la Renta de las Personas Físicas.

1. En las donaciones de vivienda de padres a hijos, cuando se cumplan todas las condiciones previstas en este artículo, se aplicará la deducción en la cuota prevista en el apartado 3 siguiente, después de aplicar las deducciones estatales que, en su caso, resulten procedentes.

2. La donación y quienes en ella intervienen han de cumplir los siguientes requisitos:

a) La vivienda deberá estar ya construida, con su calificación definitiva en su caso, y hallarse dentro del territorio de la Comunidad Autónoma de La Rioja, y deberá donarse en su integridad y en pleno dominio, sin que los donantes puedan reservarse parte del inmueble o derechos de uso y habitación sobre la misma.

b) La vivienda deberá ser la primera vivienda habitual para el adquirente.

c) El adquirente ha de ser menor de 36 años, y su renta no debe superar 3,5 veces el Indicador público de renta de efectos múltiples (IPREM).

d) El adquirente ha de conservar en su patrimonio la vivienda durante los cinco años siguientes a la donación, salvo que fallezca durante ese plazo.

e) En el supuesto de que una misma vivienda se done por los padres a más de uno de sus hijos, éstos deberán reunir individualmente las condiciones especificadas en los apartados b), c) y d) anteriores.

3. La deducción en la cuota será la que proceda en función del valor real de la vivienda donada con arreglo a la siguiente tabla:

|

Valor real |

Deducción en la cuota |

|---|---|

|

Hasta 150.253,00 €. |

100 % |

|

De 150.253,01 € a 180.304,00 €. |

80 % |

|

De 180.304,01 € a 210.354,00 €. |

60 % |

|

De 210.354,01 € a 240.405,00 €. |

40 % |

|

De 240.405,01 € a 270.455,00 €. |

20 % |

|

De 270.455,01 € a 300.506,00 €. |

10 % |

|

Más de 300.506,00 €. |

0 % |

4. La aplicación de esta deducción se encuentra condicionada a que se haga constar en el documento público en el que se formalice la donación que el inmueble va a constituir la primera vivienda habitual para el donatario o donatarios. No se aplicará la deducción si no consta dicha declaración en el documento, ni tampoco se aplicará cuando se produzcan rectificaciones del documento que subsanen su omisión. Asimismo deberá presentarse copia de dicho documento de donación junto con la declaración del impuesto. No podrá aplicarse esta deducción sin el cumplimiento estricto de esta obligación formal en el momento preciso señalado en este apartado.

5. A los efectos de la aplicación de este artículo, se estará al concepto de vivienda habitual contenido en la normativa reguladora del Impuesto sobre la Renta de las Personas Físicas.

De acuerdo con lo que disponen los artículos 11.1.a y 13 del Texto Refundido de la Ley del Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados, aprobado mediante Real Decreto Legislativo 1/1993, de 24 de septiembre, a partir de la entrada en vigor de la presente Ley, y con carácter general, la cuota tributaria se obtendrá aplicando sobre la base liquidable el tipo del 7 por 100 en los siguientes casos:

a) En las transmisiones de bienes inmuebles, así como en la constitución y la cesión de derechos reales que recaigan sobre los mismos, excepto los derechos reales de garantía.

b) En el otorgamiento de concesiones administrativas, así como en las transmisiones y constituciones de derechos sobre las mismas, y en los actos y negocios administrativos equiparados a ellas, siempre que sean calificables como inmuebles y se generen en el ámbito territorial de la Comunidad Autónoma de La Rioja.

1. No obstante lo dispuesto en el artículo anterior, el tipo de gravamen aplicable a las adquisiciones de bienes inmuebles que vayan a constituir vivienda habitual de una familia numerosa será del 3 por 100, siempre que se cumplan los siguientes requisitos:

a) Que la adquisición tenga lugar dentro de los dos años siguientes a la fecha en que la familia del sujeto pasivo haya alcanzado la consideración legal de numerosa o, si ya lo fuere con anterioridad, en el plazo de los dos años siguientes al nacimiento o adopción de cada hijo.

b) Que dentro del mismo plazo a que se refiere el apartado anterior se proceda a la venta de la anterior vivienda habitual, si la hubiere.

c) Que la superficie útil de la vivienda adquirida sea superior en más de un 10 por 100 a la superficie útil de la anterior vivienda habitual, si la hubiere.

d) Que la suma de las bases imponibles en el Impuesto sobre la Renta de las Personas Físicas de todas las personas que vayan a habitar la vivienda, tras la aplicación del mínimo personal y familiar que resulte procedente para calcular la base liquidable, no exceda de 30.600 euros.

2. El tipo de gravamen aplicable a las transmisiones de viviendas de protección oficial, así como a la constitución y cesión de derechos reales sobre las mismas, exceptuados los derechos reales de garantía que tributarán al tipo previsto en la normativa estatal, será del 5 por 100 siempre que constituyan o vayan a constituir la vivienda habitual del adquirente o cesionario.

3. El tipo de gravamen aplicable a las adquisiciones de viviendas que vayan a constituir la vivienda habitual de jóvenes, menores de 36 años de edad en la fecha de dicha adquisición, será del 5 por 100.

En los casos de solidaridad tributaria, el tipo de gravamen reducido se aplicará, exclusivamente, a la parte proporcional de la base liquidable que se corresponda con la adquisición efectuada por el sujeto pasivo que sea menor de 36 años.

No obstante lo dispuesto en el párrafo anterior y con independencia de lo previsto en la legislación civil, en las adquisiciones para la sociedad de gananciales por cónyuges casados en dicho régimen, el tipo de gravamen reducido se aplicará al 50 por 100 de la base liquidable cuando sólo uno de los cónyuges sea menor de 36 años.

4. Se aplicará el tipo de gravamen del 5 por 100 a las adquisiciones de viviendas que vayan a constituir la vivienda habitual de personas que tengan la consideración legal de minusválidos, con un grado de discapacidad igual o superior al 33 por 100 de acuerdo con el baremo a que se refiere el artículo 148 del Texto Refundido de la Ley General de la Seguridad Social, aprobado mediante Real Decreto Legislativo 1/1994, de 20 de junio.

En los casos de solidaridad tributaria, el tipo de gravamen reducido se aplicará, exclusivamente, a la parte proporcional de la base liquidable que se corresponda con la adquisición efectuada por el sujeto pasivo que tenga la consideración legal de minusválido.

No obstante lo dispuesto en el párrafo anterior y con independencia de lo previsto en la legislación civil, en las adquisiciones para la sociedad de gananciales por cónyuges casados en dicho régimen, el tipo de gravamen reducido se aplicará al 50 por 100 de la base liquidable cuando sólo uno de los cónyuges tenga la consideración legal de minusválido.

5. A los efectos de la aplicación de este artículo, se estará al concepto de vivienda habitual contenido en la normativa reguladora del Impuesto sobre la Renta de las Personas Físicas.

6. Los adquirentes que soliciten la aplicación de los tipos reducidos reconocidos en los apartados 3 y 4 de este artículo, deberán presentar certificación acreditativa de estar en la situación requerida por los mismos.

No obstante lo dispuesto en el artículo 14 de esta Ley, la cuota tributaria se obtendrá aplicando sobre la base liquidable el tipo del 2 por 100 en aquellas transmisiones de bienes inmuebles en las que se cumplan, simultáneamente, los siguientes requisitos:

a) Que, estando sujeta al Impuesto sobre el Valor Añadido, sea aplicable a la operación alguna de las exenciones contenidas en los apartados 20, 21 y 22 del artículo 20.uno de la Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido.

b) Que el adquirente sea sujeto pasivo del Impuesto sobre el Valor Añadido, actúe en el ejercicio de sus actividades empresariales o profesionales, y tenga derecho a la deducción total del Impuesto sobre el Valor Añadido soportado por tales adquisiciones, tal y como se dispone en el párrafo segundo del artículo 20.dos de la Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido.

c) Que no se haya producido la renuncia a la exención prevista en el artículo 20.dos de la Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido.

d) Que en el mismo documento en el que se efectúa la transmisión se haga constar expresamente:

1. Que no se ha producido la renuncia a la exención prevista en el artículo 20.dos de la Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido.

2. Que el contribuyente solicita que se aplique a la transmisión el tipo reducido del 2 por 100 previsto en este artículo.

No se aplicará este tipo reducido si no constan ambas circunstancias en el documento, y tampoco se aplicará cuando se produzcan rectificaciones del documento que subsanen su omisión.

Las transmisiones onerosas de una explotación agraria prioritaria familiar, individual, asociativa o asociativa cooperativa especialmente protegida en su integridad tributarán, por la parte de la base imponible no sujeta a reducción de conformidad con lo dispuesto en la Ley 19/1995, de 4 de julio, de Modernización de Explotaciones Agrarias, al tipo reducido del 4 por 100.

1. Las transmisiones onerosas de inmuebles en las que el adquirente sea una sociedad mercantil participada en su integridad por jóvenes menores de 36 años con domicilio fiscal en La Rioja tributarán al tipo reducido del 4 % siempre que el inmueble se destine a ser la sede de su domicilio fiscal durante al menos los 5 años siguientes a la adquisición y que se mantenga durante el mismo periodo la forma societaria de la entidad adquirente. Los socios en el momento de la adquisición deberán mantener también durante dicho periodo una participación mayoritaria en el capital de la sociedad y su domicilio fiscal en La Rioja. Para no perder este beneficio fiscal, también será requisito necesario que durante el citado periodo de 5 años, sólo se incorporen como nuevos accionistas menores de 36 años con domicilio fiscal en La Rioja.

2. Las transmisiones onerosas de inmuebles en las que el adquirente sea una sociedad mercantil participada en su integridad por jóvenes menores de 36 años y con domicilio fiscal en la Comunidad Autónoma de La Rioja tributarán al tipo reducido del 4 % siempre que el inmueble se destine a ser un centro de trabajo y que mantenga su actividad como tal durante al menos los 5 años siguientes a la adquisición. También durante el mismo periodo la entidad adquirente deberá mantener tanto la forma societaria en la que se constituyó como el domicilio fiscal en La Rioja. Los socios en el momento de la adquisición deberán mantener también durante dicho periodo una participación mayoritaria en el capital de la sociedad y su domicilio fiscal en La Rioja. Para no perder este beneficio fiscal, también será requisito necesario que durante el citado periodo de 5 años, sólo se incorporen como nuevos accionistas menores de 36 años con domicilio fiscal en La Rioja.

3. La aplicación de los tipos reducidos regulados en el presente artículo se encuentra condicionada a que se haga constar en el documento público en el que se formalice la compraventa la finalidad de destinarla a ser la sede del domicilio fiscal o centro de trabajo de la mercantil adquirente, así como la identidad de los socios de la sociedad, y la edad y la participación de cada uno de ellos en el capital social. No se aplicarán estos tipos si no consta dicha declaración en el documento, ni tampoco se aplicarán cuando se produzcan rectificaciones del documento que subsanen su omisión. No podrán aplicarse estos tipos reducidos sin el cumplimiento estricto de esta obligación formal en el momento preciso señalado en este apartado.

4. Cuando la adquisición prevista en los apartados 1 y 2 de este artículo se formalice dentro de los 3 meses posteriores a la constitución de la sociedad, se podrá deducir además la cuota pagada por la constitución de la sociedad correspondiente a la modalidad de «operaciones societarias» de este impuesto.

En la modalidad de actos jurídicos documentados del Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados, las primeras copias de escrituras y actas notariales, cuando tengan por objeto cantidad o cosa valuable, contengan actos o contratos inscribibles en los Registros de la Propiedad, Mercantil, de la Propiedad Industrial y de Bienes Muebles y no sujetos al Impuesto sobre Sucesiones y Donaciones o a los conceptos comprendidos en los números 1.º y 2.º del apartado 1 del artículo 1 del Texto Refundido de la Ley del Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados, aprobado por Real Decreto Legislativo 1/1993, de 24 de septiembre, tributarán, además de por la cuota fija prevista en el artículo 31.1 de dicha Norma, al tipo de gravamen del 1 por 100 en cuanto a tales actos o contratos.

1. En los supuestos previstos en el artículo anterior se aplicará el tipo de gravamen reducido del 0,5 por 100 en las adquisiciones de viviendas para destinarlas a vivienda habitual por parte de los sujetos pasivos que en el momento de producirse el hecho imponible cumplan los siguientes requisitos:

a) Familias que tengan la consideración de numerosas según la normativa aplicable.

b) Sujetos pasivos menores de 36 años.

En los casos de solidaridad tributaria, el tipo de gravamen reducido se aplicará, exclusivamente, a la parte proporcional de la base liquidable que se corresponda con la adquisición efectuada por el sujeto pasivo que sea menor de 36 años.

No obstante lo dispuesto en el párrafo anterior y con independencia de lo previsto en la legislación civil, en las adquisiciones para la sociedad de gananciales por cónyuges casados en dicho régimen, el tipo de gravamen reducido se aplicará al 50 por 100 de la base liquidable cuando sólo uno de los cónyuges sea menor de 36 años.

c) Sujetos pasivos cuya base imponible a efectos del Impuesto sobre la Renta de las Personas Físicas, disminuida en el mínimo personal y familiar que resulte procedente para calcular la base liquidable, no haya sido superior, en el último período impositivo, al resultado de multiplicar el Indicador público de renta de efectos múltiples (IPREM) por 3,5.

En los casos de solidaridad tributaria, el tipo de gravamen reducido se aplicará, exclusivamente, a la parte proporcional de la base liquidable que se corresponda con la adquisición efectuada por el sujeto pasivo que cumpla el requisito previsto en esta letra.

No obstante lo dispuesto en el párrafo anterior y con independencia de lo previsto en la legislación civil, en las adquisiciones para la sociedad de gananciales por cónyuges casados en dicho régimen, el tipo de gravamen reducido se aplicará al 50 por 100 de la base liquidable cuando sólo uno de los cónyuges cumpla el requisito previsto en esta letra.

d) Sujetos pasivos que tengan la consideración legal de minusválidos, con un grado de discapacidad igual o superior al 33 por 100 de acuerdo con el baremo a que se refiere el artículo 148 del Texto Refundido de la Ley General de la Seguridad Social, aprobado mediante Real Decreto Legislativo 1/1994, de 20 de junio.

En los casos de solidaridad tributaria, el tipo de gravamen reducido se aplicará, exclusivamente, a la parte proporcional de la base liquidable que se corresponda con la adquisición efectuada por el sujeto pasivo que tenga la consideración legal de minusválido.

No obstante lo dispuesto en el párrafo anterior y con independencia de lo previsto en la legislación civil, en las adquisiciones para la sociedad de gananciales por cónyuges casados en dicho régimen, el tipo de gravamen reducido se aplicará al 50 por 100 de la base liquidable cuando sólo uno de los cónyuges tenga la consideración legal de minusválido.

2. En los supuestos previstos en el número anterior el tipo será del 0,40 por 100 cuando el valor real de la vivienda sea inferior a 150.253 euros.

3. A los efectos previstos en este artículo se entenderá por vivienda habitual la que cumpla los requisitos previstos en la normativa estatal reguladora del Impuesto sobre la Renta de las Personas Físicas.

De acuerdo con lo dispuesto en el artículo 31.2 del Texto Refundido de la Ley del Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados, aprobado por Real Decreto Legislativo 1/1993, de 24 de septiembre, la cuota tributaria se obtendrá aplicando sobre la base liquidable el tipo del 1,5 por 100 en las primeras copias de escrituras que documenten transmisiones de bienes inmuebles en las que se haya procedido a renunciar a la exención del Impuesto sobre el Valor Añadido, tal y como se contiene en el artículo 20.2 de la Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido.

Cuando se presente a liquidación por Actos Jurídicos Documentados cualquier documento al que sea de aplicación el artículo 20.Uno.22.º c) de la Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido, la Oficina Liquidadora solicitará del Registro de la Propiedad correspondiente una anotación preventiva que refleje que dicho inmueble estará afecto al pago por el Impuesto de Transmisiones Patrimoniales y Actos Jurídicos Documentados, en su modalidad de Transmisiones Patrimoniales Onerosas, en el caso de que el adquirente no proceda a la demolición y promoción previstas en el indicado artículo 20.Uno.22.º c) antes de efectuar una nueva transmisión.

1. Los supuestos previstos en el artículo 19 de esta Ley en los que el adquirente sea una sociedad mercantil participada en su integridad por jóvenes menores de 36 años con domicilio fiscal en La Rioja, tributarán al tipo reducido que se establece en el apartado 3 de este artículo siempre que el inmueble se destine a ser la sede de su domicilio fiscal o centro de trabajo durante al menos los 5 años siguientes a la adquisición y que se mantenga durante el mismo periodo la forma societaria de la entidad adquirente. Los socios en el momento de la adquisición deberán mantener también durante dicho periodo una participación mayoritaria en el capital de la sociedad y su domicilio fiscal en La Rioja. Para no perder este beneficio fiscal, también será requisito necesario que durante el citado periodo de 5 años, sólo se incorporen como nuevos accionistas menores de 36 años con domicilio fiscal en La Rioja.

2. La aplicación de los tipos reducidos regulados en el presente artículo se encuentra condicionada a que se haga constar en el documento público en el que se formalice la compraventa la finalidad de destinarla a ser la sede del domicilio fiscal o centro de trabajo de la mercantil adquirente, así como la identidad de los socios de la sociedad, y la edad y la participación de cada uno de ellos en el capital social. No se aplicarán estos tipos si no consta dicha declaración en el documento, ni tampoco se aplicarán cuando se produzcan rectificaciones del documento que subsanen su omisión. No podrán aplicarse estos tipos reducidos sin el cumplimiento estricto de esta obligación formal en el momento preciso señalado en este apartado.

3. Los tipos aplicables a los supuestos contemplados en este artículo serán del 0,5 % si el valor real del inmueble es igual o superior a 150.253 euros, y del 0,4 % si su valor real es inferior a dicha cuantía.

4. Cuando el documento notarial al que se refiere el apartado 1 de este artículo se formalice dentro de los 3 meses posteriores a la constitución de la sociedad, se podrá deducir además la cuota pagada por la constitución de la sociedad correspondiente a la modalidad de «operaciones societarias» de este impuesto.

Primero. Se modifica el apartado b) del artículo 35 que queda redactado en los siguientes términos:

«b) El consumo de agua para riego agrícola. La exención no incluye los caudales sobrantes de riego que se incorporen a redes de saneamiento.»

Segundo. Se modifica el artículo 40 que queda redactado en los siguientes términos:

«Artículo 40. Cuota tributaria.

1. El importe del canon de saneamiento se establece de forma diferenciada para usuarios domésticos y no domésticos.

2. Para los vertidos procedentes de usuarios domésticos, el importe del canon en euros se obtendrá aplicando al volumen de agua consumido en el periodo de facturación expresado en metros cúbicos el coeficiente 0,32.

3. Para los vertidos procedentes de usuarios no domésticos, el importe del canon se obtendrá aplicando el coeficiente 0,32 al volumen de agua consumido, o en su caso vertido, teniéndose en cuenta además la carga contaminante en los términos siguientes:

I = 0,32. Q. T

I es el importe del canon en euros.

Q es el volumen consumido en el periodo de facturación, expresado en metros cúbicos, o el vertido cuando por razón de la actividad y así se acredite sea inferior al consumido.

T es el coeficiente de carga contaminante que viene definido tal y como se indica.

T= K1 SS/SSo + K2 DQO/DQOo + K3 C/Co

donde:

SS = sólidos en suspensión presentes en el vertido (mg/l).

SSo = sólidos en suspensión estándar de un agua residual doméstica (mg/l). Se empleará un valor de 220 mg/l.

DQO = demanda química de oxígeno del vertido (mg/l).

DQOo = demanda química de oxígeno estándar de un agua residual doméstica (mg/l). Se empleará un valor de 500 mg/l.

C = conductividad del agua residual vertida (μS/cm).

Co = conductividad estándar de un agua residual doméstica local (μS/cm). Se empleará el valor de conductividad medio del agua potable suministrada, incrementado en 300 μS/cm.

K1, K2 y K3 son tres valores que tienen en cuenta la incidencia en los costes de depuración de la eliminación de sustancias sólidas, materias oxidables y resto de componentes respectivamente y que se establecen en 0,276; 0,458 y 0,266 respectivamente.

El coeficiente de carga contaminante T obtenido de la fórmula anterior no podrá ser inferior a unos valores que determinan los costes fijos que origina el vertido en función del punto de vertido:

Vertido a colector de aguas residuales o red unitaria: T ≥ 0,35.

Vertido a colector de pluviales: T ≥ 0,15.

Vertido a cauce público o al medio ambiente: T ≥ 0.

4. Para los vertidos procedentes de usuarios no domésticos con sistemas de depuración por infiltración al terreno debidamente autorizados por el órgano ambiental, la cuota tributaria del canon se determinará de igual forma, si bien se aplicará como factor de carga contaminante T1 = 0,60.T, siendo T el resultado de la fórmula expresada en el punto anterior utilizando como parámetros representativos del vertido los del agua residual que se aplica al terreno o que se infiltra al medio ambiente.

5. De la cuota tributaria por este canon sólo podrán deducirse las cantidades que resulten procedentes conforme a lo previsto en los artículos 41.2 y 42.2 de esta Ley.»

Tercero. El apartado 2 del artículo 42 queda redactado en los siguientes términos:

«2. Los contribuyentes usuarios no domésticos deberán declarar por este canon en los plazos que reglamentariamente se establezcan, así como al mismo tiempo determinar la cuota íntegra, teniendo en cuenta la carga contaminante en los términos establecidos en el artículo 40 anterior. De la cuota tributaria resultante deducirán las cantidades en su caso repercutidas por el sustituto e ingresadas a éste, e ingresando por tanto la diferencia o, en su caso, solicitando la devolución que proceda.

La administración tributaria, a petición del sujeto pasivo contribuyente no doméstico, podrá exonerar a éste del deber de declarar establecido anteriormente cuando de las características de su actividad y de su tamaño se deduzca que, a efectos de canon de saneamiento, pudiera asimilarse a contribuyente doméstico.

Los sujetos pasivos que depuren aguas de terceros realizarán su autoliquidación sin tener en cuenta las aguas provenientes de aquéllos y sin que puedan por tanto deducirse el canon satisfecho por éstos. Los contribuyentes no domésticos que depuren sus aguas en instalaciones de terceros podrán solicitar de la administración tributaria la consideración de asimilables a domésticos a efectos de canon de saneamiento.»

Cuarto. El artículo 46 de la Ley se renumera, pasando a ser el artículo 47, y queda redactado de la siguiente forma:

«Artículo 47. Régimen de compatibilidad con otras prestaciones tributarias.

El canon de saneamiento es incompatible con cualquier contribución especial o tasa municipal destinada al pago de la explotación y mantenimiento de las instalaciones de saneamiento y depuración consideradas de interés general en esta Ley. Por el contrario el canon de saneamiento sí será compatible con otros tributos que puedan establecerse por actuaciones administrativas, obras o servicios de abastecimiento de agua, alcantarillado o instalaciones de saneamiento y depuración que no sean de interés general conforme a lo dispuesto en la presente Ley.»

Primero. Se suprimen las tarifas 4.8.1 a 4.8.5 de la Tasa 06.04. Tasa por servicios sanitarios. La tarifa 4.8 queda redactada en los siguientes términos: «4.8 Por expedición de certificado sanitario para la exportación de productos alimenticios: 6,73 euros».

Segundo. Se suprime la tarifa 14 «Evaluación de impacto ambiental de planes y programas» de la Tasa 07.12, «Tasa por servicios en materia de calidad ambiental».

Primero. El apartado 2 del artículo 40 queda redactado en los siguientes términos:

«2. Los funcionarios interinos y el personal eventual sólo podrán encontrarse en la situación de servicio activo. No obstante, los funcionarios interinos podrán acceder a la situación de excedencia por cuidado de hijos o familiares y mantener la reserva de puesto de trabajo siempre que subsista la relación de la que trae causa».

Segundo. El apartado 4 del artículo 45 queda redactado en los siguientes términos:

«4. Los funcionarios tendrán derecho a un periodo de excedencia no superior a tres años para atender al cuidado de cada hijo, tanto cuando lo sea por naturaleza como por adopción o en los supuestos de acogimiento permanente o preadoptivo, a contar desde la fecha de nacimiento o, en su caso, de la resolución judicial o administrativa.

También tendrán derecho a un periodo de excedencia no superior a tres años para atender al cuidado de un familiar, hasta el segundo grado de consanguinidad o afinidad que, por razones de edad, accidente o enfermedad, no pueda valerse por sí mismo, y no desempeñe actividad retribuida.

El periodo de excedencia será único por cada sujeto causante. Cuando un nuevo sujeto causante diera origen a una nueva excedencia, el inicio del periodo de la misma pondrá fin al que se viniera disfrutando.

Esta excedencia constituye un derecho individual de los funcionarios. En el caso de que dos funcionarios generasen el derecho a disfrutarla por el mismo sujeto causante, la Administración podrá limitar su ejercicio simultáneo por razones justificadas de funcionamiento de los servicios.

El tiempo de permanencia en esta situación será computable a efectos de trienios, consolidación del grado personal y derechos pasivos. Durante todo el periodo de excedencia se tendrá derecho a la reserva del puesto de trabajo.

Transcurrido el tiempo o desaparecida la causa que motivó la concesión de la excedencia, deberá solicitarse el reingreso al servicio activo o el pase a la situación de excedencia por interés particular, declarándosele en esta situación de no solicitar el reingreso.»

Tercero. Se modifica la Disposición Adicional Duodécima de la Ley 3/1990, de 29 de junio, de Función Pública de la Administración Pública de la Comunidad Autónoma de La Rioja que pasa a quedar redactada de la forma siguiente:

«12.ª Reserva de oferta de empleo a discapacitados.

En las ofertas de empleo público se reservará un cupo no inferior al siete por ciento de las vacantes para ser cubiertas entre personas con discapacidad de grado igual o superior al treinta y tres por ciento, de modo que progresivamente se alcance el dos por ciento de los efectivos totales de la Administración autonómica, siempre que superen las pruebas selectivas y que, en su momento, acrediten el indicado grado de discapacidad y la compatibilidad con el desempeño de las tareas y funciones correspondientes, según se determine reglamentariamente.

Sin perjuicio de lo establecido en el apartado tercero del artículo 35 de la presente Ley, las personas que participen en los procesos selectivos por el turno de reserva a discapacitados y superen las correspondientes pruebas selectivas tendrán preferencia en la elección de vacantes ofertadas sobre los aspirantes aprobados por el turno libre.»

1. Con la finalidad de hacer efectivo el proceso de funcionarización del personal laboral fijo al servicio de la Administración Pública de la Comunidad Autónoma de La Rioja, que a fecha de 31 de diciembre de 2006 pertenezca a categorías profesionales que tienen la consideración de «a extinguir por funcionarización», según el Convenio Colectivo de aplicación, se faculta al Consejero de Administraciones Públicas y Política Local a convocar, durante el año 2007 los correspondientes procesos selectivos para la integración en los Cuerpos o Escalas pertinentes, de acuerdo con el Grupo al que pertenezca la categoría profesional.

2. La integración se realizará a través de los sistemas selectivos de concurso-oposición o concurso, siendo en este caso mérito preferente los años de servicio prestados en la categoría correspondiente al Cuerpo o Escala al que se pretenda acceder. En ambos sistemas selectivos se valorarán los servicios efectivos prestados hasta la fecha de publicación de la convocatoria de que se trate, así como el procedimiento de selección utilizado para el acceso a cualesquiera de las Administraciones Públicas, siempre que se reúna el requisito de titulación y los demás que sean exigibles para el ingreso en el Cuerpo o Escala de que se trate.

3. La integración tendrá como consecuencia la modificación de la relación de trabajo y la conversión de la plaza en funcionarial.

4. Los contratados laborales fijos que no opten por concurrir a las pruebas selectivas para modificar su relación de trabajo, o no superen las mismas, permanecerán en la situación de personal laboral a extinguir en la categoría profesional que tengan reconocida a la entrada en vigor de esta Ley.

1. Se declara a Prorioja, S. A., sociedad mercantil cuyo capital es íntegramente de titularidad pública, medio instrumental y servicio técnico de la Administración General de la Comunidad Autónoma de La Rioja y de los organismos públicos que integran su sector público, a los efectos de la ejecución de los trabajos, asistencias técnicas y prestación de servicios que se les encomienden por aquéllas.

En los supuestos previstos en el párrafo anterior la Administración General de la Comunidad Autónoma de La Rioja y los organismos públicos que integran su sector público, en el ámbito de sus respectivas competencias, podrán encomendar a dicha empresa pública la ejecución de cualquiera de las actividades reseñadas que precisen para el ejercicio de sus respectivas competencias y funciones, así como las que resulten complementarias o accesorias a las mismas, siempre en el ámbito del objeto social de la empresa pública, y sin más limitaciones que las que vengan establecidas por la normativa estatal básica en materia de contratación de las Administraciones Públicas y por la normativa comunitaria directamente aplicable.

Los trabajos y actividades encomendados se considerarán ejecutados por la propia Administración.

La comunicación del encargo de una actuación específica supondrá para la sociedad pública, la orden de iniciarla, viniendo obligada a su ejecución.

La encomienda de dichas actividades no podrá implicar, en ningún caso, la atribución a la Sociedad Pública de potestades, funciones o facultades sujetas a Derecho Administrativo propias de la Administración.

2. La contratación que se realice por la empresa pública con terceros a los efectos de la ejecución de los trabajos y actividades encomendados, previstos en el apartado anterior, se someterá a los mismos criterios contenidos en la legislación de contratación de las Administraciones Públicas en lo concerniente a la capacidad de las empresas, publicidad, procedimientos de licitación y formas de adjudicación.

3. El importe de los trabajos, asistencias técnicas, consultorías y demás actividades realizados por medio de Prorioja, S. A., en los supuestos previstos en el apartado 1, se determinará atendiendo a los costes en que hubieran incurrido, aplicando a las unidades ejecutadas las correspondientes tarifas aprobadas o, si no hubiera, los precios que figuren en el presupuesto de ejecución que previamente hubiese aprobado la Administración.

4. La empresa pública Prorioja, S.A., no podrá participar en procedimientos para la adjudicación de contratos convocados por la Administración General de la Comunidad Autónoma de La Rioja o por los organismos públicos integrantes de su sector público. No obstante, cuando no concurra ningún licitador se podrá encargar a la referida empresa pública la ejecución de la actividad objeto de licitación pública.

Primero. El apartado e) del artículo 3 queda redactado en los siguientes términos: «e) La promoción y el tratamiento diferenciado de los programas deportivos dirigidos a las personas mayores, personas con discapacidad, infancia, juventud y de aquellos otros colectivos que por su propia naturaleza les resulte más difícil su integración en el deporte».

Segundo. El apartado 1 del artículo 18 queda redactado en los siguientes términos: «1. La calificación de deportistas de alto rendimiento se obtendrá mediante el acceso a una lista que anualmente será elaborada al efecto y que se hará pública en el Boletín Oficial de La Rioja. A los efectos de esta calificación se hace extensible la condición de deportista a los Técnicos-Entrenadores y Jueces-Árbitros».

Tercero. El apartado d) del artículo 102 queda redactado en los siguientes términos: «d) El Comité Riojano de Disciplina Deportiva de La Rioja sobre las mismas personas y entidades que las federaciones deportivas autonómicas así como sobre los espectadores de actividades o pruebas deportivas desarrolladas o celebradas en Instalaciones Deportivas, o espacios habilitados, de la Comunidad Autónoma de La Rioja».

Cuarto. La letra h) del apartado 1 del artículo 105 queda redactada en los siguientes términos: «h) La agresión, intimidación o coacción a jueces, árbitros, deportistas, técnicos, entrenadores, delegados, directivos y demás personas pertenecientes a cualquier otro estamento de la federación y al público en general así como los comportamientos racistas y xenófobos, motivados por un evento deportivo».

El segundo párrafo del apartado 5 del artículo 3 queda redactado en los siguientes términos: «Excepcionalmente, podrá autorizarse al titular de los derechos a efectuar cambios en las parcelas para las que se hubiese concedido autorización de nueva plantación, en los supuestos siguientes: a) Cuando dicho cambio suponga que las nuevas parcelas poseen una aptitud vitícola superior y siempre que dicha variación signifique además una optimización de los medios de producción de la explotación del titular. Esta autorización excepcional requerirá la previa comprobación del cumplimiento de ambos requisitos, plasmada en un informe técnico de la Consejería competente en materia de Agricultura. b) Concurrencia de causa de fuerza mayor basada en hechos o sucesos que no hubieran podido preverse o que previstos fueran inevitables y que impidan realizar la nueva plantación en la parcela de la autorización concedida».

1. Se aprueba la ampliación, en 161 hectáreas de la Reserva Regional de Caza de La Rioja Cameros-Demanda, pertenecientes a su totalidad al Ayuntamiento de Villanueva de Cameros y cuyo plano de situación se incorpora como anexo I.

Se aprueba la nueva descripción de los linderos de la Reserva, que se incorpora como anexo II.

Se modifica el apartado 4 del artículo 89 de la Ley 2/1995, de 10 de febrero, de Protección y Desarrollo del Patrimonio Forestal de La Rioja, en su redacción dada por la Ley 13/2005, de 16 de diciembre, que queda redactado en los siguientes términos:

«4. Las infracciones tipificadas en esta Ley prescribirán en un año las infracciones leves, en tres años las graves y en cinco años las muy graves.»

Primero. Se añade el apartado 4 siguiente al artículo 14: «4. Cuando el sistema de depuración individual conlleve la infiltración controlada al terreno como técnica de corrección requerirá, además de la preceptiva autorización del vertido por parte del organismo de cuenca, licencia ambiental en los términos previstos en la Ley 5/2002, de 8 de octubre, de Protección del Medio Ambiente de La Rioja salvo que la actividad de la que forme parte esté sujeta a otro régimen de intervención administrativa conforme a lo previsto en la mencionada Ley. El otorgamiento de la licencia ambiental requerirá informe preceptivo y vinculante de la Consejería competente en materia de medio ambiente del Gobierno de La Rioja».

Segundo. Se añade la siguiente letra d) en el apartado 2 del artículo 15: «d) Si los vertidos fueran a ser tratados en instalaciones externas se presentará un estudio técnico de volúmenes, temporadas y composición estimada de las aguas a tratar, así como el compromiso de aceptación de la instalación de tratamiento prevista».

Tercero. Se añade el siguiente apartado 4 en el artículo 16. «4. Reglamentariamente podrán establecerse límites de carga o caudal por encima de los cuales no pueden autorizarse vertidos no domésticos a las redes o a las instalaciones de saneamiento y depuración. Este límite podrá fijarse de forma cuantitativa o como un porcentaje de carga o caudal del núcleo en el que radique la actividad. Los municipios o entes públicos responsables de las instalaciones de saneamiento y depuración podrán no obstante suscribir convenios con quienes pretendan realizar vertidos que superen los mencionados límites al objeto de determinar las aportaciones económicas que deban realizar los titulares de los vertidos para financiar la ampliación o adaptación de las instalaciones».

Cuarto. Se añade el siguiente segundo párrafo en el artículo 19: «Cuando el vertido se produzca fuera del horario de actividad de la empresa o fuera de la jornada laboral de la administración inspectora, el titular del vertido deberá permitir la instalación por la Administración de dispositivos automáticos de toma de muestras así como adoptar las debidas precauciones para su custodia y conservación. La muestra así obtenida tendrá idénticos efectos que la recogida por el personal de inspección».

Quinto. Se modifica el artículo 23, que queda redactado en los siguientes términos:

«Artículo 23. Infracciones leves.

Se consideran infracciones leves:

a) Las acciones u omisiones que contraviniendo lo dispuesto en la presente Ley, en las normas de desarrollo o en las Ordenanzas municipales o contraviniendo las condiciones impuestas en la autorización de vertido, causen un daño a las redes e instalaciones de saneamiento cuya valoración no alcance los 1.501 €.

b) El incumplimiento del deber de comunicación de los vertidos no domésticos no sujetos a autorización.