El régimen contable de las entidades de crédito españolas se regula en la Circular 4/2004, de 22 de diciembre, sobre normas de información financiera pública y reservada, y modelos de estados financieros. La Circular 4/2004 está adaptada al marco contable establecido por las Normas Internacionales de Información Financiera adoptadas por los reglamentos de la Unión Europea (NIIF), conforme a lo dispuesto en el Reglamento 1606/2002 del Parlamento Europeo y del Consejo, de 19 de julio de 2002, relativo a la aplicación de las Normas Internacionales de Contabilidad.

En el anejo IX de la Circular 4/2004 se desarrolla el marco general de gestión del riesgo de crédito en aquellos aspectos relacionados con la contabilidad. En particular, dicho anejo aborda, entre otros, las políticas de concesión, modificación, evaluación, seguimiento y control de las operaciones, que incluyen su clasificación contable y la estimación de las coberturas de las pérdidas por riesgo de crédito.

El objetivo de esta circular es la actualización de la Circular 4/2004, principalmente de su anejo IX, para adaptarla a los últimos desarrollos en la regulación bancaria, manteniendo su plena compatibilidad con el marco contable conformado por las NIIF.

Esta actualización se enmarca en el proceso de mejora y adaptación de la Circular 4/2004 a las novedades regulatorias, incorporando los cambios normativos aplicables y las mejores prácticas identificadas, en un contexto de continua evolución y refinamiento de la contabilización del riesgo de crédito.

Los principios que tradicionalmente vienen guiando al Banco de España como regulador contable sectorial se mantienen en esta circular: i) favorecer una contabilización sana y sólida; ii) minimizar los costes e incertidumbres que supondría la coexistencia de múltiples criterios contables, y iii) favorecer la coherencia en la aplicación y profundización de los principios internacionales de contabilidad.

Más concretamente, la conveniencia de actualizar la Circular 4/2004 y su anejo IX deriva fundamentalmente de los siguientes cambios en la regulación bancaria:

− La nueva redacción del artículo 39.4 del Código de Comercio, introducida por la Ley 22/2015, de 20 de julio, de Auditoría de Cuentas, que considera que todos los activos intangibles tienen vida útil definida y, por tanto, pasan a ser amortizables. Este nuevo criterio contable es de aplicación a las cuentas anuales individuales y a las consolidadas no sujetas directamente a las NIIF.

− El Real Decreto 878/2015, de 2 de octubre, que reforma el sistema de compensación, liquidación y registro de valores negociables, en virtud del cual el cambio de titularidad en las compraventas de los instrumentos de patrimonio se producirá en su fecha de liquidación, en lugar de en la fecha de contratación, lo que afecta a su registro contable.

− El Reglamento de Ejecución (UE) de la Comisión n.º 680/2014, de 16 de abril, por el que se establecen normas técnicas de ejecución en relación con la comunicación de información con fines de supervisión por parte de las entidades, de conformidad con el Reglamento (UE) n.º 575/2013 del Parlamento Europeo y del Consejo, que incluye las definiciones y formatos para la elaboración de los estados para la información financiera supervisora (conocidos como FINREP). En particular, FINREP incluye definiciones de exposiciones con incumplimientos (non-performing) y de exposiciones reestructuradas o refinanciadas (with forbearance measures) que inciden sobre la clasificación de las operaciones en función de su riesgo de crédito.

− La actualización en 2015 de las directrices del Comité de Supervisión Bancaria de Basilea sobre la gestión y contabilización del riesgo de crédito, que proporcionan pautas para reforzar su robustez y coherencia dentro del marco contable aplicable.

Teniendo en cuenta los anteriores desarrollos regulatorios, la actualización del anejo IX introducida por esta circular persigue profundizar en la aplicación coherente del marco contable vigente mediante el reforzamiento de los criterios que afectan a: i) las políticas, metodologías, procedimientos y criterios para la gestión del riesgo de crédito, incluyendo los relativos a las garantías recibidas, en aquellos aspectos relacionados con la contabilidad; ii) la clasificación contable de las operaciones en función del riesgo de crédito, y iii) las estimaciones individuales y colectivas de provisiones.

Cabe destacar que estas mejoras no tienen una naturaleza transitoria. De esta manera, aun cuando se adopte la NIIF 9 en la Unión Europea, permanecerán vigentes los criterios introducidos en esta circular, tendentes a reforzar la gestión del riesgo de crédito, la correcta clasificación de las operaciones, la solidez de las estimaciones de provisiones y el adecuado tratamiento de las garantías reales a efectos contables. Todo ello, sin perjuicio de una futura modificación del anejo IX para adaptar los criterios de cobertura del modelo de pérdida incurrida, que continúa vigente en el anejo IX actualizado, al modelo de pérdida esperada, que introducirá la NIIF 9.

Por otra parte, es necesario modificar la Circular 1/2013, de 24 de mayo, sobre la Central de Información de Riesgos (CIR), para adaptar sus requerimientos de información a los cambios introducidos en la Circular 4/2004 por la presente circular.

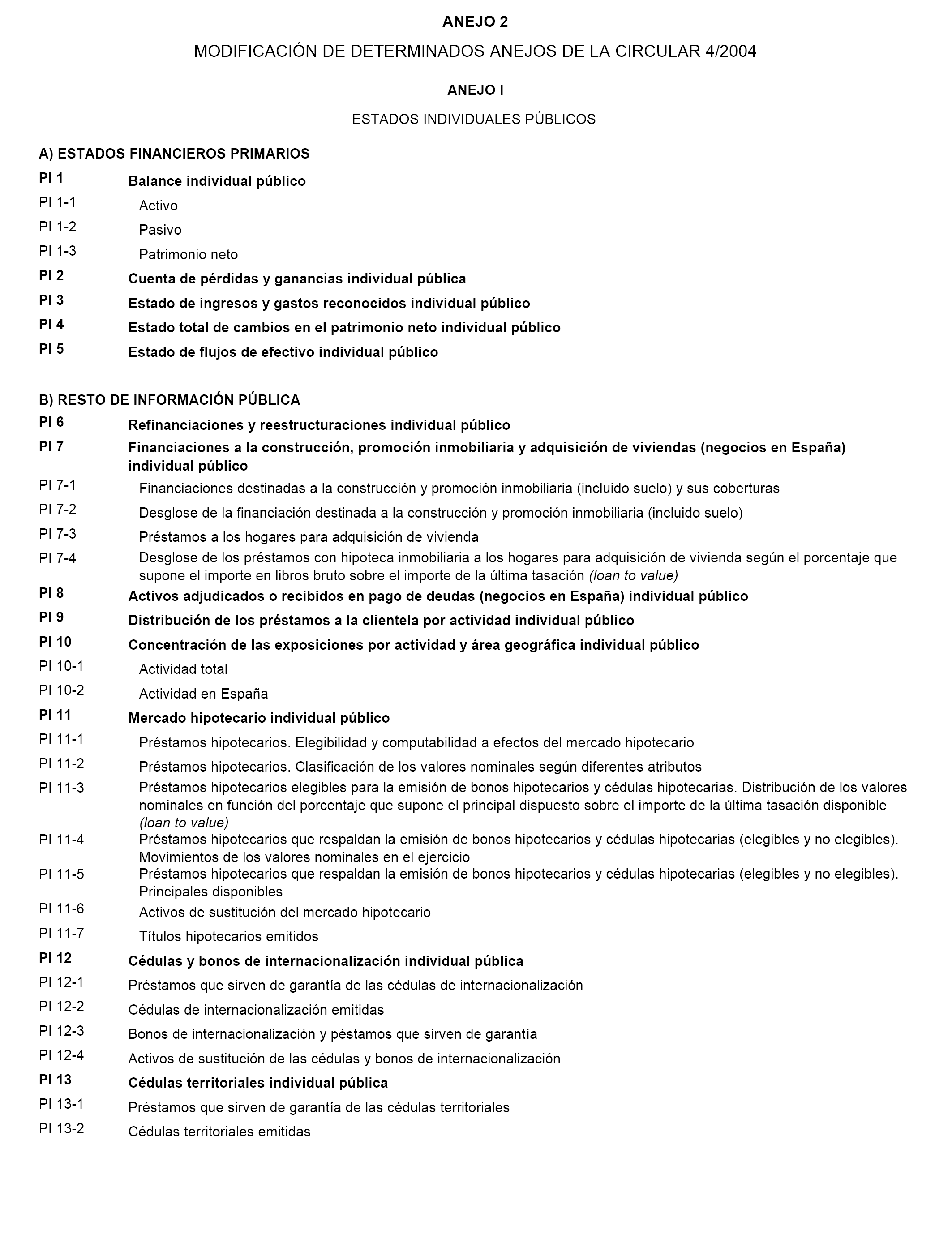

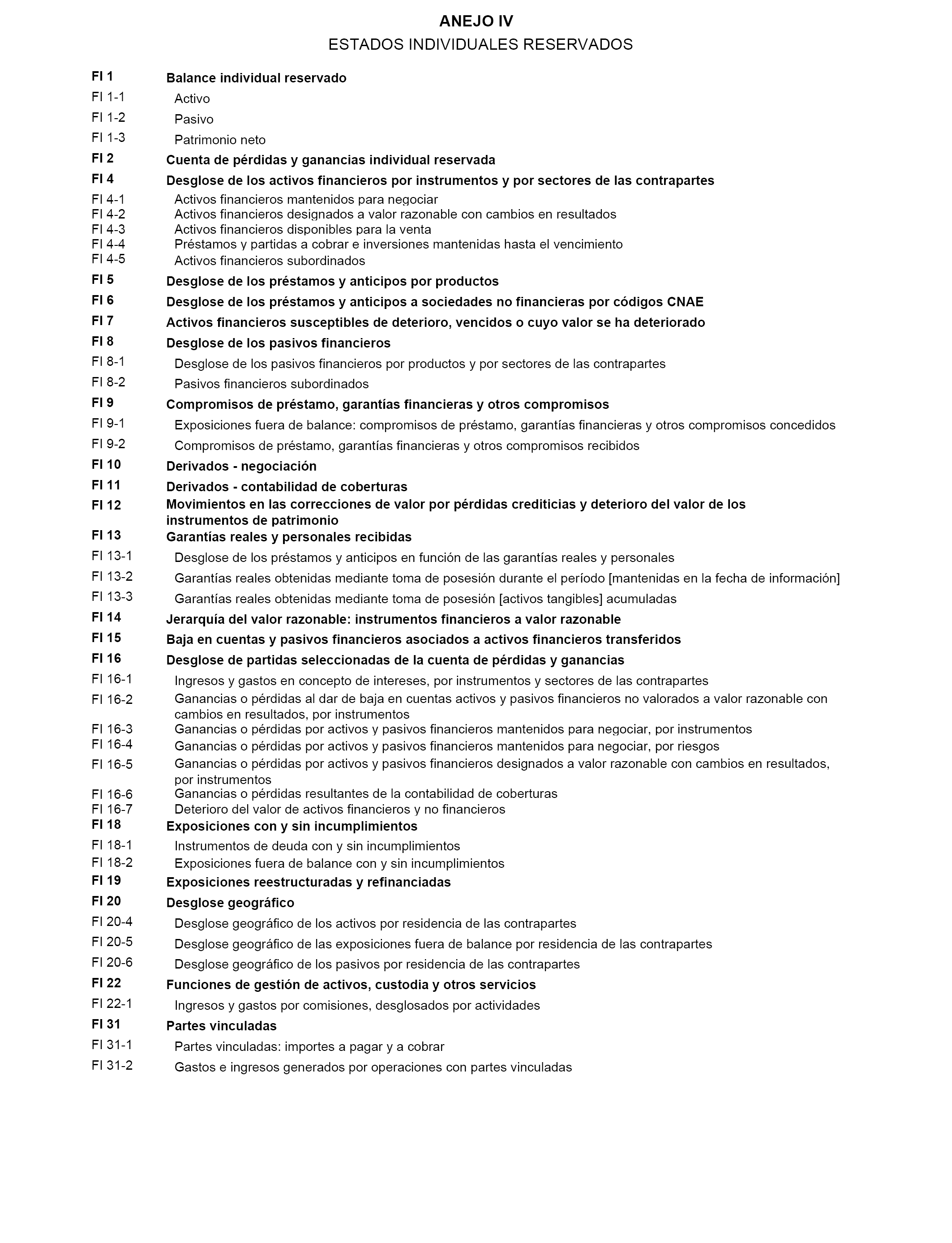

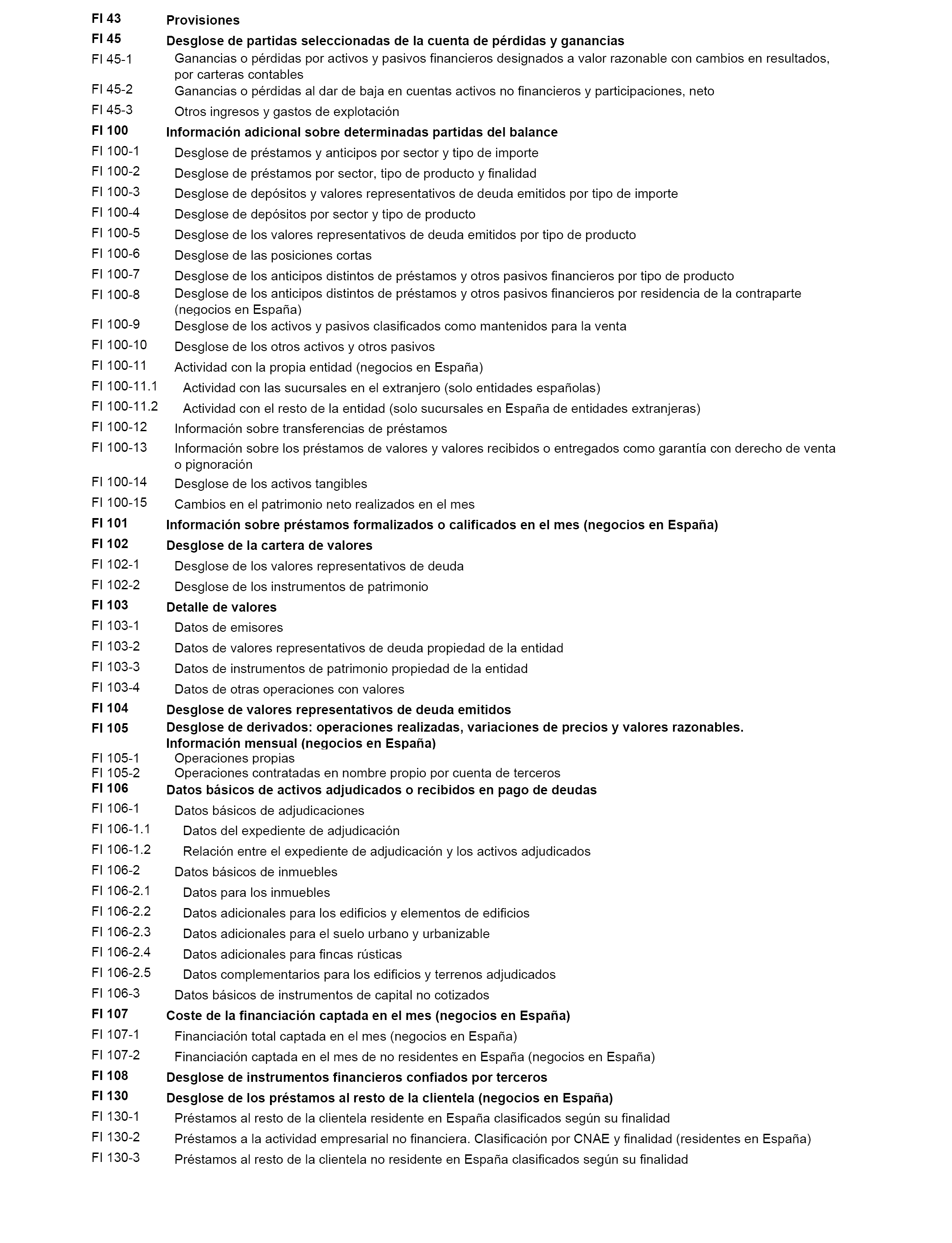

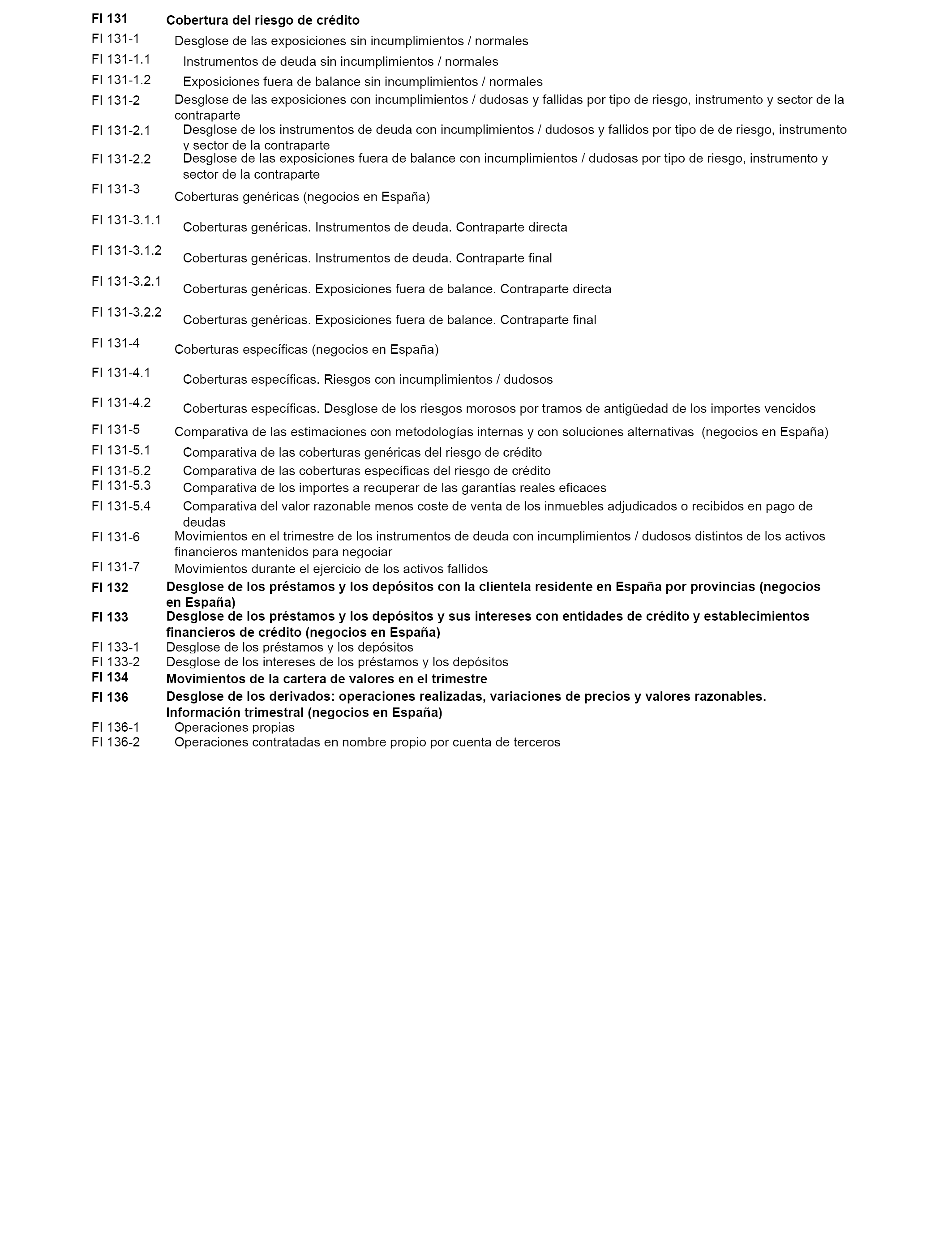

Esta circular tiene la siguiente estructura: una primera norma que introduce modificaciones en varias normas del cuerpo de la Circular 4/2004; una segunda norma con las modificaciones en los anejos I, III, IV, V y IX de la citada Circular 4/2004; una tercera norma que modifica el cuerpo de la Circular 1/2013; una cuarta norma para modificar los anejos 1 y 2 de esta última circular; dos disposiciones transitorias, sobre la primera aplicación de los nuevos criterios contables y la remisión de estados individuales reservados hasta el 31 de diciembre de 2016, respectivamente; y una disposición final sobre su entrada en vigor. Además, la presente circular cuenta con tres anejos: el anejo 1, con el texto del anejo IX actualizado, que reemplaza al anterior; el anejo 2, con los nuevos índices de estados individuales públicos y reservados, así como los formatos de los nuevos estados individuales y consolidados reservados incorporados por la presente circular; y el anejo 3, con las modificaciones en el módulo de datos sobre garantías reales de la CIR.

La norma 1 actualiza las siguientes normas de la Circular 4/2004:

− Las normas octava, sexagésima sexta, septuagésima segunda y la disposición adicional segunda, para recoger los cambios en el organigrama del Banco de España realizados durante el año 2015.

− La norma vigésima segunda, para adaptarla a la modificación en el cambio de titularidad en las compraventas de instrumentos de capital, que pasa a realizarse en la fecha de liquidación en lugar de en la fecha de contratación, en virtud del Real Decreto 878/2015, de 2 de octubre.

− Las normas vigésima octava, trigésima y cuadragésima tercera, para referirse al nuevo criterio contable sobre amortización de activos intangibles, introducido por la última modificación del Código de Comercio mediante la Ley 22/2015, de 20 de julio, de Auditoría de Cuentas, de aplicación a partir del 1 de enero de 2016 a las cuentas individuales y a las consolidadas no sujetas directamente al marco de las NIIF.

− Las normas sexagésima, sexagésima cuarta y sexagésima séptima, para adaptarlas a la nueva estructura del anejo IX y a los nuevos criterios de clasificación de operaciones incorporados al citado anejo.

− Las normas sexagésima séptima y sexagésima novena, para adaptar los estados reservados a los cambios derivados de esta circular.

La norma 2 introduce:

− El anejo 1, cuyo contenido reemplaza al del anejo IX de la Circular 4/2004.

− Modificaciones en los siguientes estados de la Circular 4/2004 para adaptarlos al contenido del anejo 1: los estados individuales públicos del anejo I, los estados consolidados públicos del anejo III, los estados reservados individuales del anejo IV y los estados reservados consolidados del anejo V.

− El anejo 2, que contiene los formatos de los nuevos estados reservados individuales y consolidados que se añaden en los anejos IV y V de la Circular 4/2004, para el seguimiento supervisor de las mejoras introducidas por el anejo 1, así como los nuevos índices de estados individuales públicos y reservados.

La norma 3 modifica la norma segunda de la Circular 1/2013 para adaptarla a los nuevos criterios de clasificación contable de las operaciones por riesgo de crédito del anejo IX actualizado.

La norma 4 introduce el anejo 3, que modifica el contenido del módulo de datos sobre garantías reales de la CIR en el anejo 1 de la Circular 1/2013, y las instrucciones para elaborarlo en el anejo 2 de dicha circular, para adaptarlos a las mejoras introducidas por el anejo 1 de la presente circular.

A continuación se resume el contenido del anejo 1, destacando los principales cambios introducidos en cada uno de sus cinco apartados, tras la introducción.

Introducción

Contiene los objetivos y el ámbito de aplicación. Mientras que el ámbito de aplicación de los criterios de clasificación contable por riesgo de crédito es la actividad total de la entidad, el ámbito de aplicación de las soluciones alternativas para la estimación de coberturas, así como las referencias para la valoración de los activos inmobiliarios adjudicados, se circunscribe a los negocios en España. La formulación de las cuentas consolidadas se realizará aplicando a las entidades dependientes extranjeras metodologías de estimación de coberturas similares a las contempladas en este anejo, aunque adaptadas a las particularidades del país en el que operen dichas dependientes.

Marco general de gestión del riesgo de crédito

Este apartado sobre las políticas, metodologías, procedimientos y criterios de gestión del riesgo de crédito se ha actualizado, teniendo en cuenta la experiencia supervisora y las mejores prácticas internacionales, al amparo de las competencias del Banco de España para dictar las disposiciones precisas en lo relativo al riesgo de crédito y de contraparte que le atribuyen el artículo 46 y la disposición final sexta del Real Decreto 84/2015, de 13 de febrero, por el que se desarrolla la Ley 10/2014, de ordenación, supervisión y solvencia de entidades de crédito. Lo anterior, sin perjuicio de las decisiones, recomendaciones y orientaciones que, en el futuro, adopte el Banco Central Europeo sobre la gestión y supervisión del riesgo de crédito.

Este primer apartado se estructura en cuatro secciones: i) concesión de operaciones; ii) modificación de las condiciones; iii) evaluación, seguimiento y control del riesgo de crédito, y iv) garantías y tasaciones.

En la primera sección, de «concesión de operaciones», destaca el énfasis en la política de precios de las entidades; en particular, en las repercusiones contables de la confrontación entre el precio de las operaciones y su coste en el momento de la concesión.

En la segunda sección, de «modificación de las condiciones» de las operaciones, se alinean con FINREP los conceptos aplicables a las operaciones reestructuradas o refinanciadas y se simplifica su clasificación contable por riesgo de crédito.

La tercera sección, de «evaluación, seguimiento y control del riesgo de crédito», contiene los principios generales para las estimaciones de las coberturas, que hacen referencia a la gobernanza, integración en la gestión, eficacia, simplicidad, documentación y rastreabilidad. Cabe destacar que, en aplicación del principio de eficacia, las entidades deben realizar contrastes periódicos mediante pruebas retrospectivas (backtesting) entre las pérdidas estimadas y las realmente experimentadas, ejercicios de comparación y referencia (benchmarking) utilizando las soluciones alternativas ofrecidas en el anejo IX actualizado y la información comparativa publicada por el Banco de España, así como análisis de sensibilidad; además, la entidad debe asegurar la coherencia entre la clasificación contable de las operaciones en función del riesgo de crédito y su nivel de cobertura.

Las coberturas del riesgo de crédito podrán ser «genéricas», para cubrir las pérdidas incurridas pero no afloradas en un grupo de operaciones con características de riesgo similares, o «específicas», para cubrir las pérdidas incurridas en una operación concreta. Las provisiones genéricas de los riesgos normales se estimarán colectivamente; las provisiones específicas de los riesgos dudosos podrán estimarse individualizada o colectivamente.

Los citados principios generales deben orientar el desarrollo tanto de las metodologías propias para realizar estimaciones individualizadas de las provisiones específicas como de las metodologías internas para las estimaciones colectivas de las provisiones específicas y genéricas. En esta sección también se dan requisitos específicos para las estimaciones individualizadas y, separadamente, para las estimaciones colectivas. Las entidades deben validar internamente el cumplimiento de estos principios y requisitos tanto antes de la utilización de las citadas metodologías por primera vez como de forma periódica durante su aplicación.

Adicionalmente, esta sección incluye los criterios para identificar las operaciones cuyas coberturas serán objeto de estimación individualizada y aquellas cuyas coberturas serán objeto de estimación colectiva.

En la cuarta y última sección, sobre «garantías y tasaciones», se desarrollan las garantías reales y personales consideradas eficaces y los requisitos para determinar la valoración de referencia de las garantías reales; todo ello, a efectos de la estimación de las coberturas, donde las garantías eficaces desempeñan un papel fundamental. Dichos requisitos se endurecen según empeora la clasificación contable del riesgo, aumentando la frecuencia exigida para su actualización y las exigencias sobre los procedimientos de valoración empleados.

Clasificación de las operaciones en función del riesgo de crédito por insolvencia

En este apartado se incluyen la definición y las características de las categorías en que se clasifican contablemente las operaciones en función del riesgo de insolvencia del titular o de la operación, que son: normales, dudosos y fallidos.

Las principales novedades son la desaparición de la categoría de «subestándar» y la inclusión de una nueva categoría de riesgos identificados como «en vigilancia especial» dentro de los riesgos normales. Esta categoría incluye las operaciones que presentan debilidades en su solvencia, pero sin plantear dudas sobre su reembolso total; entre otras, las operaciones reestructuradas o refinanciadas identificadas en FINREP como «en período de prueba».

La distinción entre riesgos dudosos y riesgos normales en el anejo IX actualizado está alineada con la distinción entre exposiciones con y sin incumplimientos (non-performing y performing) de FINREP. Asimismo, se alinea con FINREP la clasificación como riesgos dudosos de las operaciones de un titular por acumulación de operaciones morosas (conocido como «efecto arrastre»).

La clasificación de las operaciones como riesgos fallidos por considerar remota su recuperación tiene en cuenta el tiempo transcurrido desde su calificación como dudoso y desde que la parte no cubierta con garantías reales se provisiona totalmente.

Cobertura de la pérdida por riesgo de crédito por insolvencia

Este apartado establece los criterios para la estimación de coberturas, para cuyo cálculo:

− Se tendrá en cuenta la existencia de garantías eficaces a la hora de establecer los niveles de provisiones tanto específicas como genéricas. El cálculo de las coberturas se hará sobre el importe del riesgo que excede el importe a recuperar de las garantías reales eficaces. En caso de existir garantías personales eficaces, se podrá considerar el efecto de la sustitución del titular directo por el garante.

− El importe a recuperar de las garantías reales se estimará aplicando sobre su valor de referencia, determinado según lo establecido en la sección sobre «garantías y tasaciones» del primer apartado, los ajustes necesarios para incorporar adecuadamente la incertidumbre de la estimación y su reflejo en potenciales caídas de valor de la garantía real hasta su ejecución y posterior venta, así como los costes de ejecución, mantenimiento y venta.

En aplicación del principio de proporcionalidad, en este apartado se ofrecen soluciones alternativas, calculadas sobre la base de la información sectorial y la experiencia acumulada del Banco de España, para la estimación de las coberturas específicas de los riesgos dudosos y de las coberturas genéricas de los riesgos normales por aquellas entidades que no hayan desarrollado metodologías internas para estas estimaciones.

En estas soluciones alternativas se utiliza una misma segmentación de los riesgos para las coberturas genéricas y específicas, basada en los conceptos de FINREP. Las soluciones alternativas para la estimación de coberturas genéricas se simplifican, consistiendo en un porcentaje, que depende del segmento de riesgo, que se debe aplicar sobre el importe en libros bruto de la operación no cubierto por garantías eficaces.

El Banco de España mantendrá actualizadas las soluciones alternativas, teniendo en cuenta la experiencia acumulada en cada momento sobre el sector bancario español. Además, el Banco de España tiene previsto realizar periódicamente ejercicios de comparación y referencia (benchmarking) de los niveles de provisiones en el sector bancario español y publicar sus resultados a escala agregada.

Riesgo de crédito por razón de riesgo-país

Los criterios de clasificación contable y cobertura de las pérdidas por riesgo de crédito por razón de riesgo-país no han cambiado en relación con los del anejo IX reemplazado.

Activos inmobiliarios adjudicados o recibidos en pago de deudas

En este apartado se incluyen criterios para la valoración de los bienes adjudicados o recibidos en pago de deudas, incluyendo la estimación de su deterioro. Se permiten la liberación de las coberturas en los activos financieros aplicados y la reversión del deterioro acumulado desde el reconocimiento inicial de los activos adjudicados o recibidos en pago de deudas cuando la estimación del valor razonable de estos últimos quede refrendada por la capacidad de la entidad para realizar los activos, teniendo en cuenta la experiencia de ventas de la entidad y la rotación de su inventario, así como el tiempo de permanencia en balance del activo.

En suma, el Banco de España, mediante la presente circular, continúa el proceso de adaptación y mejora de la Circular 4/2004, en particular de su anejo IX, con el objetivo de favorecer una contabilización sana y sólida en la aplicación y profundización del marco contable representado por las NIIF.

En consecuencia, en uso de las facultades que tiene concedidas, el Consejo de Gobierno del Banco de España, a propuesta de la Comisión Ejecutiva, ha aprobado la presente circular, que contiene las siguientes normas:

Se introducen las siguientes modificaciones en las normas de la Circular 4/2004:

a) En la norma octava, sobre «Criterios contables», se sustituye el primer párrafo del apartado 4 por el siguiente texto:

«4. Las consultas sobre la aplicación de criterios contables no contemplados en la circular se dirigirán al Banco de España (Dirección General de Supervisión) e incluirán, junto con la propuesta de tratamiento contable, una descripción exhaustiva de la transacción o evento que se ha de contabilizar, indicando, cuando sea factible, su posible impacto cuantitativo en los estados financieros, y los motivos que, a juicio del consejo de administración u órgano equivalente, justifican el tratamiento propuesto. El Banco de España, si no considera adecuado dicho tratamiento, indicará el criterio contable que se debería aplicar, que, en todo caso, será coherente y compatible con los criterios regulados en este título, las normas contables españolas vigentes y las Normas Internacionales de Información Financiera aprobadas por los reglamentos de la Comisión Europea para otras transacciones y eventos con los que tengan similitud. Si el Banco de España considera dichos criterios de interés para otras entidades de crédito, procederá a su difusión pública.»

b) En la norma vigésima segunda, sobre «Reconocimiento, clasificación y valoración de los instrumentos financieros», se modifica el último párrafo del apartado 2, que queda redactado de la siguiente forma:

«En especial, las operaciones realizadas en el mercado de divisas y los activos financieros negociados en los mercados secundarios de valores españoles, tanto si son instrumentos de capital como si se trata de valores representativos de deuda, se reconocerán en la fecha de liquidación.»

c) En la norma vigésima octava, sobre «Activos intangibles», se realizan las siguientes modificaciones:

i) Se sustituye el apartado 5 por el siguiente texto:

«5. En las cuentas anuales individuales y en las consolidadas no sujetas al marco de las Normas Internacionales de Información Financiera adoptadas en la Unión Europea, los activos intangibles serán activos de vida útil definida.

La vida útil de los activos intangibles no podrá exceder del período durante el cual la entidad tiene derecho al uso del activo; si el derecho de uso es por un período limitado que puede ser renovado, la vida útil incluirá el período de renovación solo cuando exista evidencia de que la renovación se realizará sin un coste significativo.

Cuando la vida útil de los activos intangibles no pueda estimarse de manera fiable, se amortizarán en un plazo de diez años. Se presumirá, salvo prueba en contrario, que la vida útil del fondo de comercio es de diez años.

Los activos intangibles se amortizarán de acuerdo con los criterios establecidos para el activo tangible en el epígrafe B.2) de la norma vigésima sexta.

La entidad revisará, al menos al final de cada ejercicio, el período y el método de amortización de cada uno de sus activos intangibles y, si considerara que no son los adecuados, el impacto se tratará como un cambio en las estimaciones contables, de acuerdo con la norma decimonovena.

Siempre que existan indicios de deterioro de los activos intangibles, incluido el fondo de comercio, la entidad procederá a analizar si existe deterioro de valor, de acuerdo con el procedimiento establecido en la norma trigésima.»

ii) Se añade un nuevo apartado 5 bis, con el siguiente texto:

«5 bis. En las cuentas consolidadas distintas de aquellas a las que se refiere el apartado 5 anterior, la entidad valorará si la vida útil de los activos intangibles distintos del fondo de comercio es definida o indefinida. Los activos intangibles con vida definida se amortizarán, mientras que aquellos con vida indefinida no se amortizarán; en ningún caso el importe reconocido por un fondo de comercio será objeto de amortización.

Un activo intangible tendrá vida indefinida cuando, sobre la base de los análisis realizados de todos los factores relevantes, no exista un límite previsible del período durante el cual se espere que el activo genere flujos de efectivo netos a favor de la entidad.

Los activos intangibles con vida indefinida no se amortizarán, si bien la entidad revisará en cada ejercicio su vida útil y, si como resultado de esta revisión se determinase que aquella ha pasado a ser definida, su impacto se tratará como un cambio en las estimaciones contables, de acuerdo con el epígrafe B) de la norma decimonovena.

Los criterios establecidos en el párrafo segundo del apartado 5 anterior para la determinación de la vida útil serán también de aplicación a los activos intangibles que, conforme a este apartado, se califiquen como de vida útil definida.

Los activos intangibles con vida definida se amortizarán de acuerdo con los criterios establecidos para el activo tangible en el epígrafe B.2) de la norma vigésima sexta.

Los criterios establecidos en el párrafo quinto del apartado 5 anterior para la revisión del período y del método de amortización serán también de aplicación a los activos intangibles que, conforme a este apartado, se califiquen como de vida útil definida.

Siempre que existan indicios de deterioro de los activos intangibles, incluido el fondo de comercio, la entidad procederá a analizar si existe deterioro de valor, de acuerdo con el procedimiento establecido en la norma trigésima; en todo caso, los activos de vida útil indefinida, incluido el fondo de comercio, serán sometidos, al menos anualmente, a un análisis para determinar si existe deterioro de valor.»

iii) El apartado 7 se sustituye por el siguiente texto:

«7. El fondo de comercio es un activo que representa beneficios económicos futuros, que no son identificables ni reconocibles de forma separada o individual, surgidos de otros elementos adquiridos como consecuencia de una combinación de negocios. En ocasiones, el fondo de comercio surge por relevantes sinergias y economías de escala que se esperan obtener al combinar las operaciones de dos o más negocios. El fondo de comercio únicamente podrá figurar en el activo del balance cuando se haya adquirido a título oneroso. Cuando proceda reconocer un fondo de comercio, este se reconocerá y medirá de acuerdo con lo previsto en la norma cuadragésima tercera. La valoración posterior del fondo de comercio se llevará a cabo de acuerdo con los apartados 5 y 5 bis de la norma vigésima octava.»

d) En la norma trigésima, sobre «Deterioro de valor de otros activos», se sustituye el primer párrafo del apartado 11 por el siguiente texto:

«11. Las unidades generadoras de efectivo a las que se haya podido atribuir una parte del fondo de comercio se analizarán, incluyendo en su valor en libros la parte del fondo de comercio asignada, para determinar si están deterioradas, de acuerdo con el criterio del apartado 7, cuando corresponda analizar si existe deterioro de valor en el fondo de comercio de acuerdo con los apartados 5 y 5 bis de la norma vigésima octava. Cuando la entidad venda, o disponga por otros medios, parte de los elementos pertenecientes a una de estas unidades, la parte del fondo de comercio asociada a ellos se tendrá en cuenta en el cálculo del resultado de la transacción, valorándola de forma proporcional al importe recuperable de los elementos vendidos y a la parte de unidad generadora de efectivo retenida, a menos que la entidad demuestre que otro método estima mejor el fondo de comercio asociado con dichos elementos.»

e) En la norma cuadragésima tercera, sobre «Combinaciones de negocios», se sustituye la letra a) del apartado 26 por el siguiente texto:

«a) Cuando sea positiva, como un activo denominado «fondo de comercio». La valoración posterior del fondo de comercio se llevará a cabo de acuerdo con los apartados 5 y 5 bis de la norma vigésima octava.»

f) En la norma sexagésima, sobre «Memoria de las cuentas individuales», se realizan las siguientes modificaciones:

i) El primer párrafo del apartado 6 ter se sustituye por el siguiente texto:

«6 ter. La entidad revelará el número y el importe bruto en libros de las operaciones de refinanciación, refinanciadas y reestructuradas según la definición contenida en la sección B del apartado 1 del anejo IX de la presente circular, con detalle de su clasificación como riesgo normal en vigilancia especial o dudoso (distinguiendo la parte sin garantía real de la que cuenta con dicha garantía), así como de sus respectivas coberturas por riesgo de crédito, y desglosado asimismo por contrapartes y finalidades. Como información adicional, se indicarán las operaciones de esta naturaleza clasificadas como activos no corrientes y grupos enajenables de elementos que se han clasificado como mantenidos para la venta. El desglose y la presentación de la información cuantitativa que se ha de publicar en la memoria conforme a lo dispuesto en este apartado se realizarán de acuerdo con el formato del estado PI 6, “Refinanciaciones y reestructuraciones individual público”, en lo que a esta información se refiere.»

ii) El primer párrafo de la letra a) del apartado 16 bis se sustituye por el siguiente texto:

«a) El importe bruto, el exceso de dicho importe sobre el valor de los activos que sirven de garantía –estimado conforme a lo dispuesto en el anejo IX de esta circular– y las correcciones de valor por deterioro de activos que tengan la naturaleza de coberturas específicas de todas las financiaciones, en forma de préstamos y créditos, con y sin garantía hipotecaria, y de valores representativos de deuda, destinadas a la construcción y promoción inmobiliaria, con un desglose adicional de las financiaciones que se encuentren calificadas como “normales en vigilancia especial” y “dudosas”.»

g) En la norma sexagésima cuarta, sobre «Criterios de reconocimiento, valoración y presentación», se realizan las siguientes modificaciones:

i) El primer párrafo del numeral i) de la letra d) del apartado 6 se sustituye por el siguiente texto:

«i) Deterioro de valor acumulado: importe de las correcciones de valor específicas y genéricas realizadas con posterioridad a la adquisición por la entidad de los instrumentos de deuda valorados al coste amortizado, incluidos los clasificados en la cartera de activos disponibles para la venta. El deterioro de valor se desglosa, en función de la forma en la que se realiza su cálculo, en:.»

ii) El número 3) del numeral i) de la letra d) del apartado 6 se sustituye por el siguiente texto:

«3) Correcciones de valor colectivas para pérdidas incurridas pero no comunicadas: importe acumulado del deterioro colectivo del valor de los instrumentos de deuda cuyo valor no se ha deteriorado con carácter individual; es decir, es el importe de la cobertura genérica calculada de acuerdo con lo dispuesto en el anejo IX para los activos calificados como normales o normales en vigilancia especial.»

iii) La letra a) del apartado 15 se sustituye por el siguiente texto:

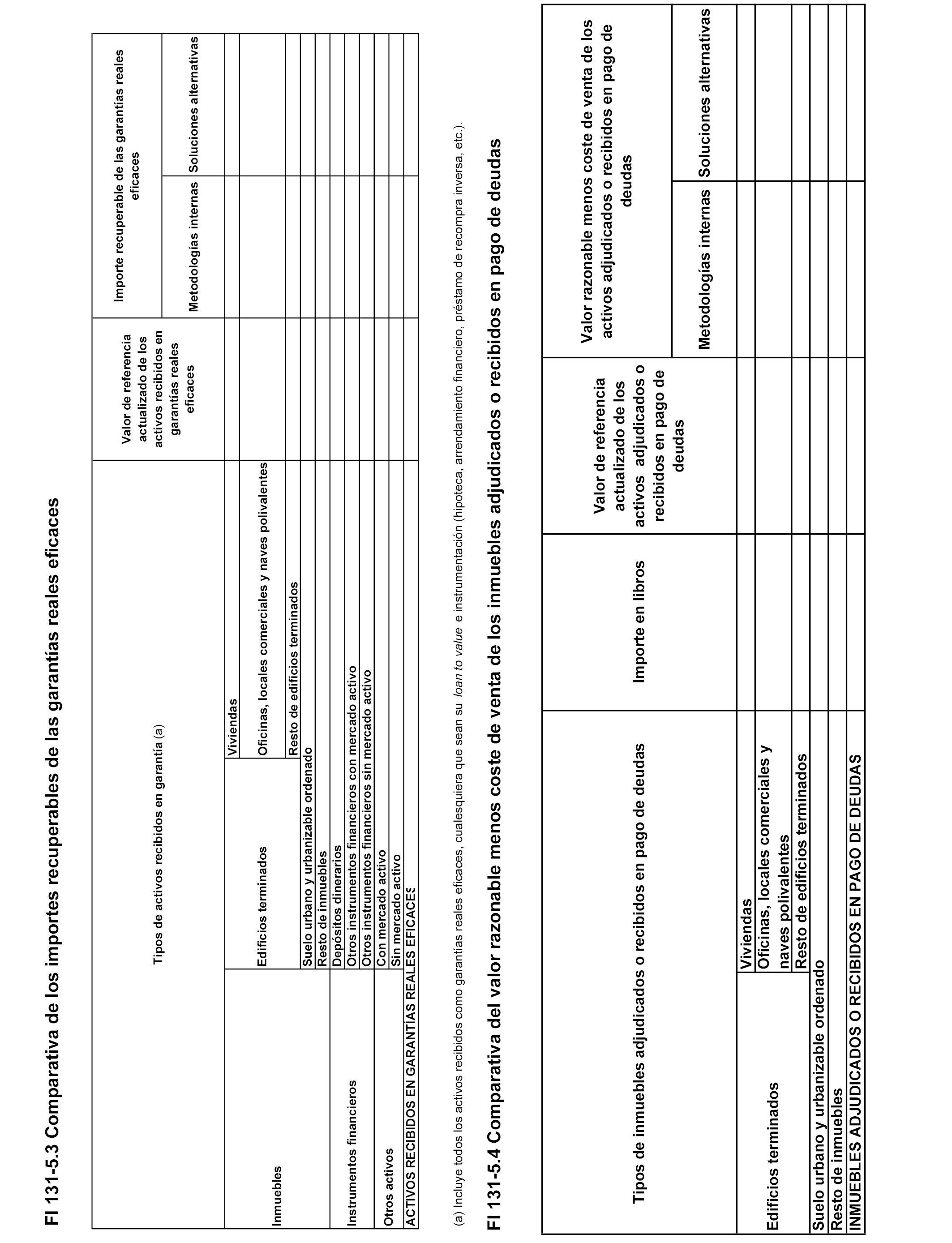

«a) Garantías reales: garantías recibidas en forma de activos, cualesquiera que sean la forma jurídica en la que se instrumenten (hipotecas, arrendamientos financieros, préstamos de recompra inversa, pignoración de activos financieros, etc.) y la ratio que represente su valor sobre el importe de las operaciones (loan to value). Las garantías reales se desglosan en:

i) Garantías inmobiliarias: garantías en las que el activo recibido en garantía es un inmueble, con independencia de que se instrumenten como hipotecas o como operaciones de arrendamiento financiero. El término “hipoteca inmobiliaria” se utiliza para referirse exclusivamente a las garantías instrumentadas en forma de hipoteca. Los bienes inmuebles se califican como residenciales o comerciales cuando cumplen los criterios que establece para dichos inmuebles el Reglamento (UE) n.º 575/2013.

ii) Garantías de instrumentos financieros: garantías en las que el activo recibido en garantía es un instrumento financiero. Este concepto también incluye las garantías instrumentadas como préstamos de recompra inversa.

iii) Otras garantías reales: garantías en las que el activo recibido en garantía no es un inmueble ni un instrumento financiero.»

iv) En el apartado 15, se inserta una nueva letra aa), después de la letra a) y antes de la letra b), con el siguiente texto:

«aa) Garantías reales eficaces: garantías reales que cumplen con los requisitos establecidos en los puntos 65 a 67 del anejo IX para ser consideradas como eficaces.»

v) Las letras c), d), e) y f) del apartado 15 se sustituyen por el siguiente texto:

«c) Garantías personales eficaces: garantías personales que cumplen con los requisitos establecidos en los puntos 65 a 67 del anejo IX para ser consideradas como eficaces.

d) Garantías personales sin riesgo apreciable: garantías personales eficaces en las que los garantes son algunas de las personas jurídicas enumeradas en el punto 116 del anejo IX.

e) Importe máximo de las garantías reales que puede considerarse: importe de la tasación o valoración de referencia de las garantías reales eficaces recibidas. Para cada operación será, como máximo, el importe de la exposición que se garantice.

f) Importe máximo de las garantías reales que puede considerarse a efectos del cálculo del deterioro: importe por el que se valoren las garantías reales eficaces recibidas después de efectuar los ajustes a efectos del cálculo del deterioro por riesgo de crédito conforme a lo dispuesto en el anejo IX. Para cada operación será, como máximo, el importe de la exposición que se garantice.»

vi) La letra j) del apartado 15 se suprime y la letra k) del mismo apartado pasa a ser la letra j), con el siguiente texto:

«j) Exceso sobre el valor de las garantías reales eficaces a efectos del cálculo del deterioro: importe de la diferencia entre el importe de las exposiciones y el importe máximo de las garantías reales eficaces que puede considerarse a efectos del cálculo del deterioro. Este cálculo se realizará operación a operación. Cuando las operaciones no tengan garantías reales eficaces, coincidirá con el importe de la exposición.»

h) En la norma sexagésima sexta, sobre «Sectorización de saldos personales según titulares», se sustituye el primer párrafo del apartado 9 por el siguiente texto:

«9. El Banco de España publicará en su sitio web una relación informativa de los entes, organismos y entidades españoles que deben incluirse a efectos contables en los sectores “Administraciones Públicas” y “Otras sociedades financieras”, así como de las sociedades no financieras que tengan la consideración de sector público o su código de actividad económica corresponda a una actividad financiera (letra K de la CNAE-2009), residentes en España. La inclusión en dichas categorías de otros entes, organismos o entidades que no figuren en las citadas relaciones requerirá conformidad previa del Banco de España (Dirección General de Estabilidad Financiera y Resolución), excepto cuando se trate de entidades que pertenezcan a los subsectores del anejo VIII.1 “resto de los otros intermediarios financieros”, “entidades de asesoramiento de inversiones”, “corredores y agentes de seguros”, “resto de los auxiliares financieros” o “resto de instituciones financieras de ámbito limitado y prestamistas de dinero”.»

i) En la norma sexagésima séptima, sobre «Estados individuales reservados», se realizan las siguientes modificaciones:

i) En la relación de estados del apartado 1 se añaden los siguientes estados:

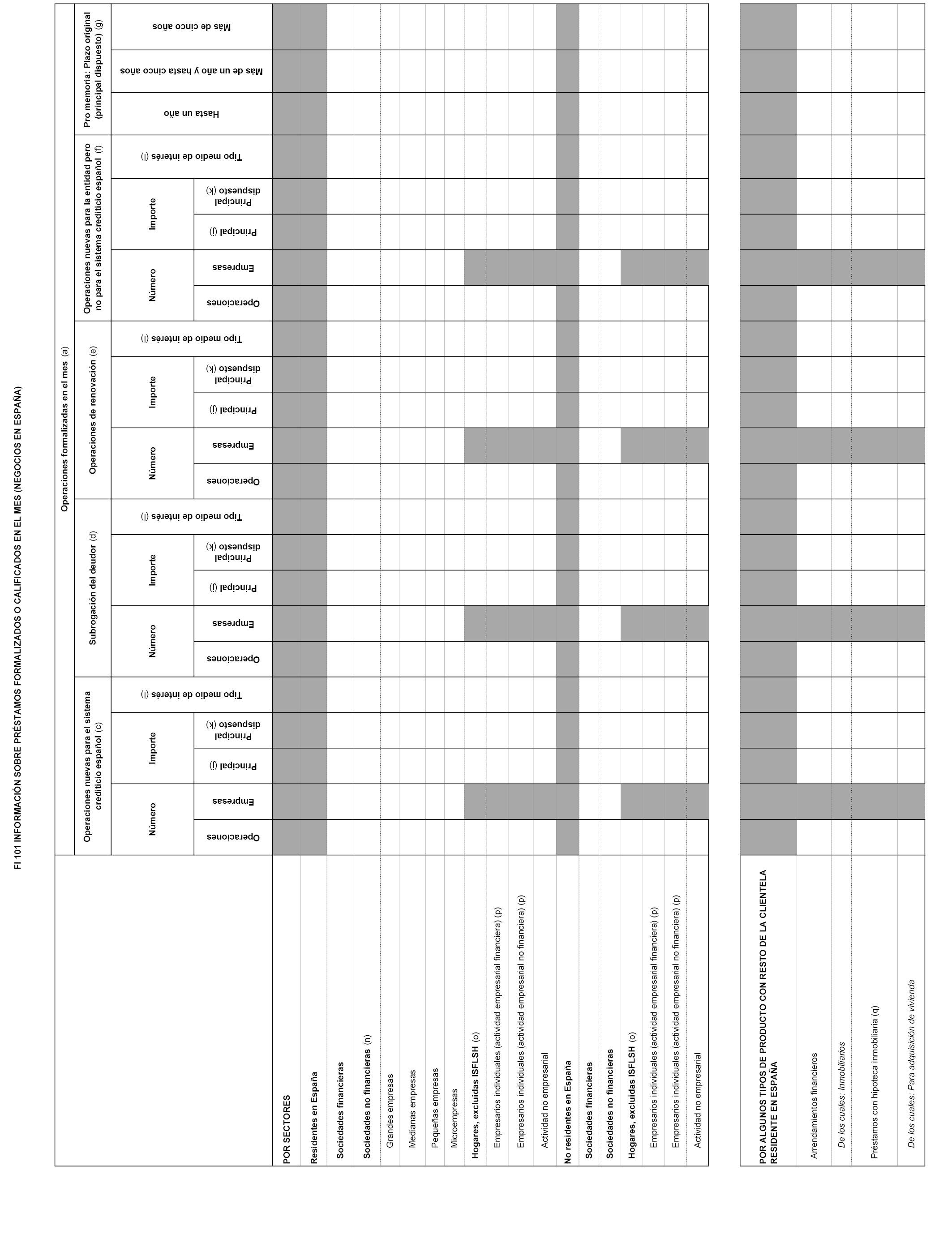

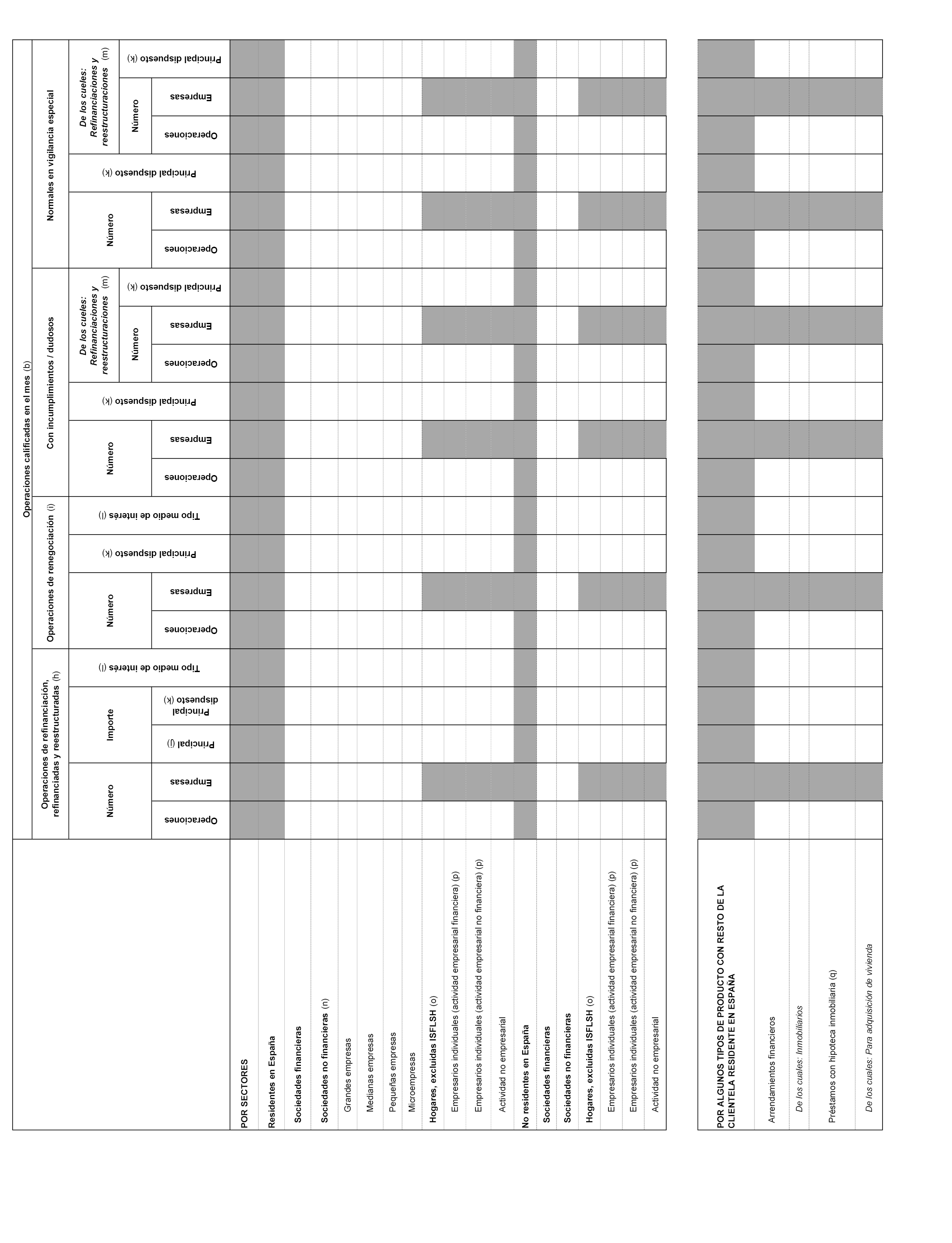

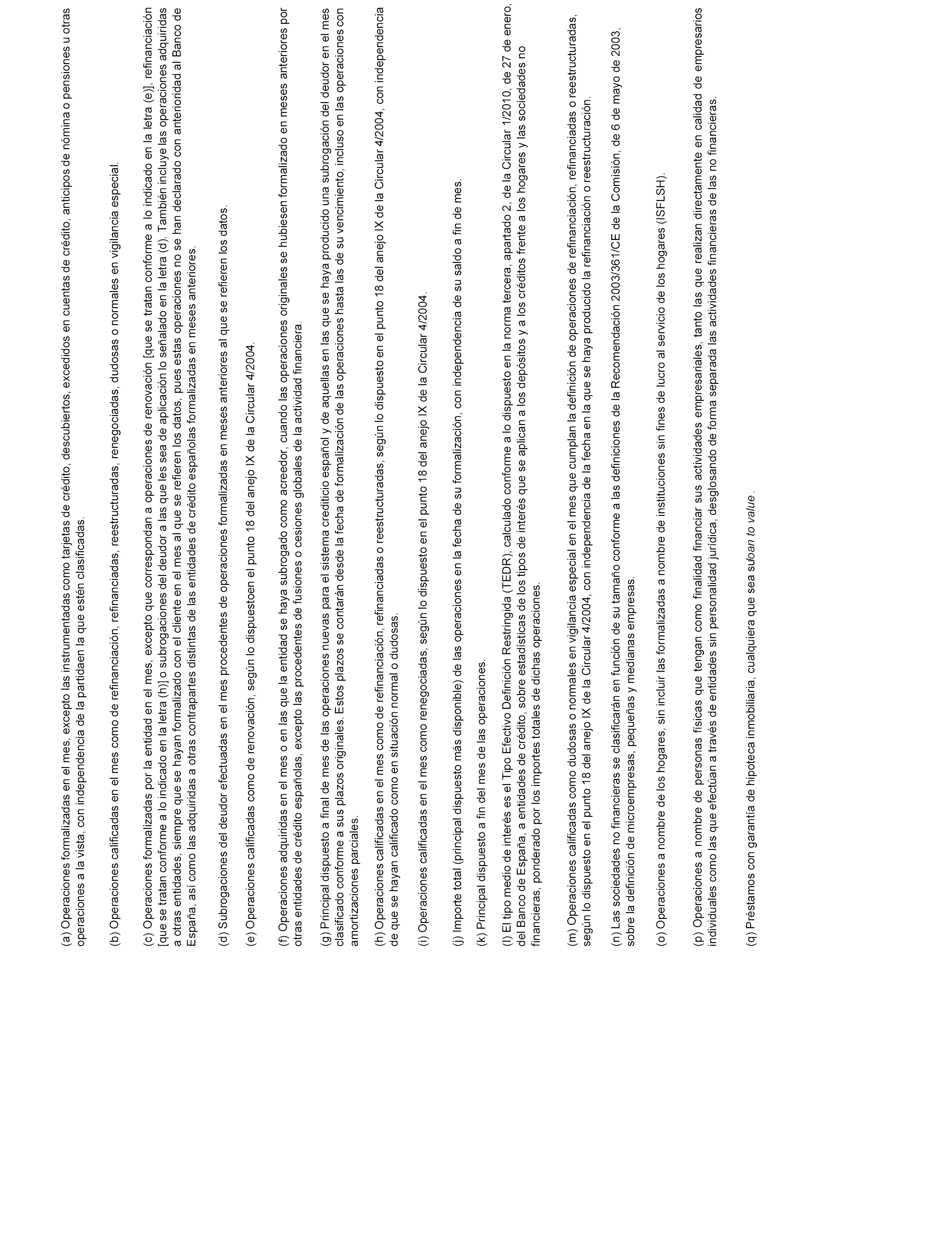

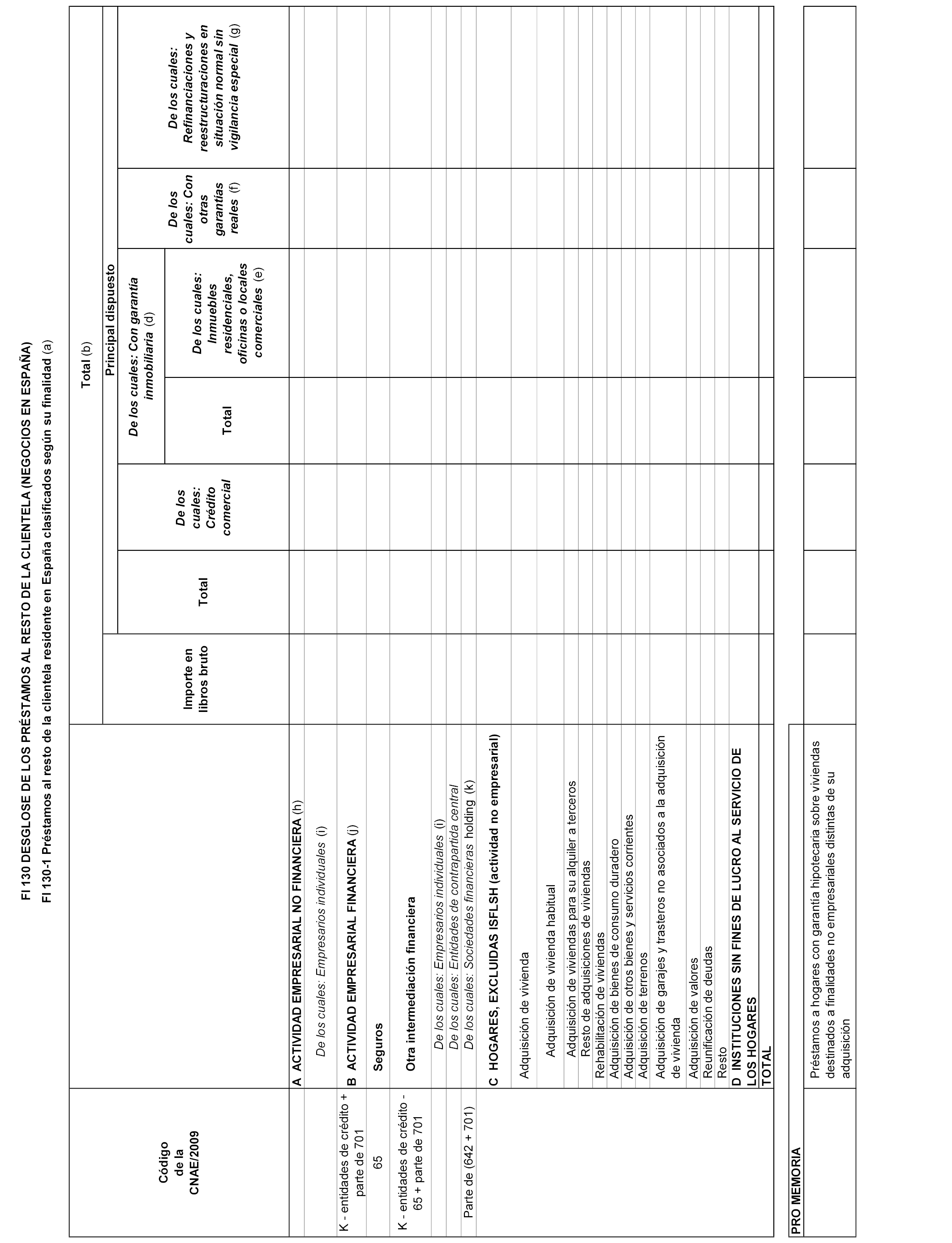

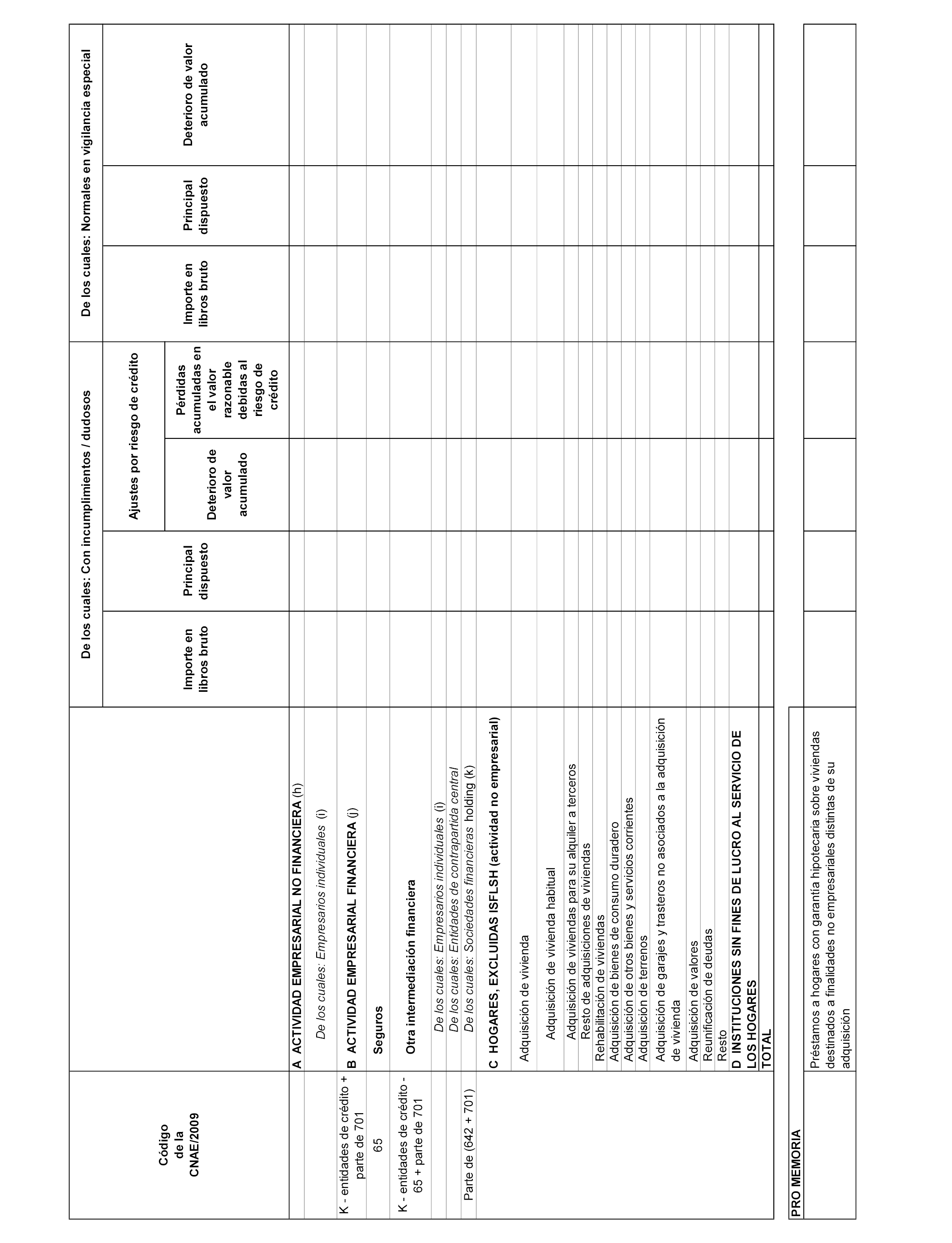

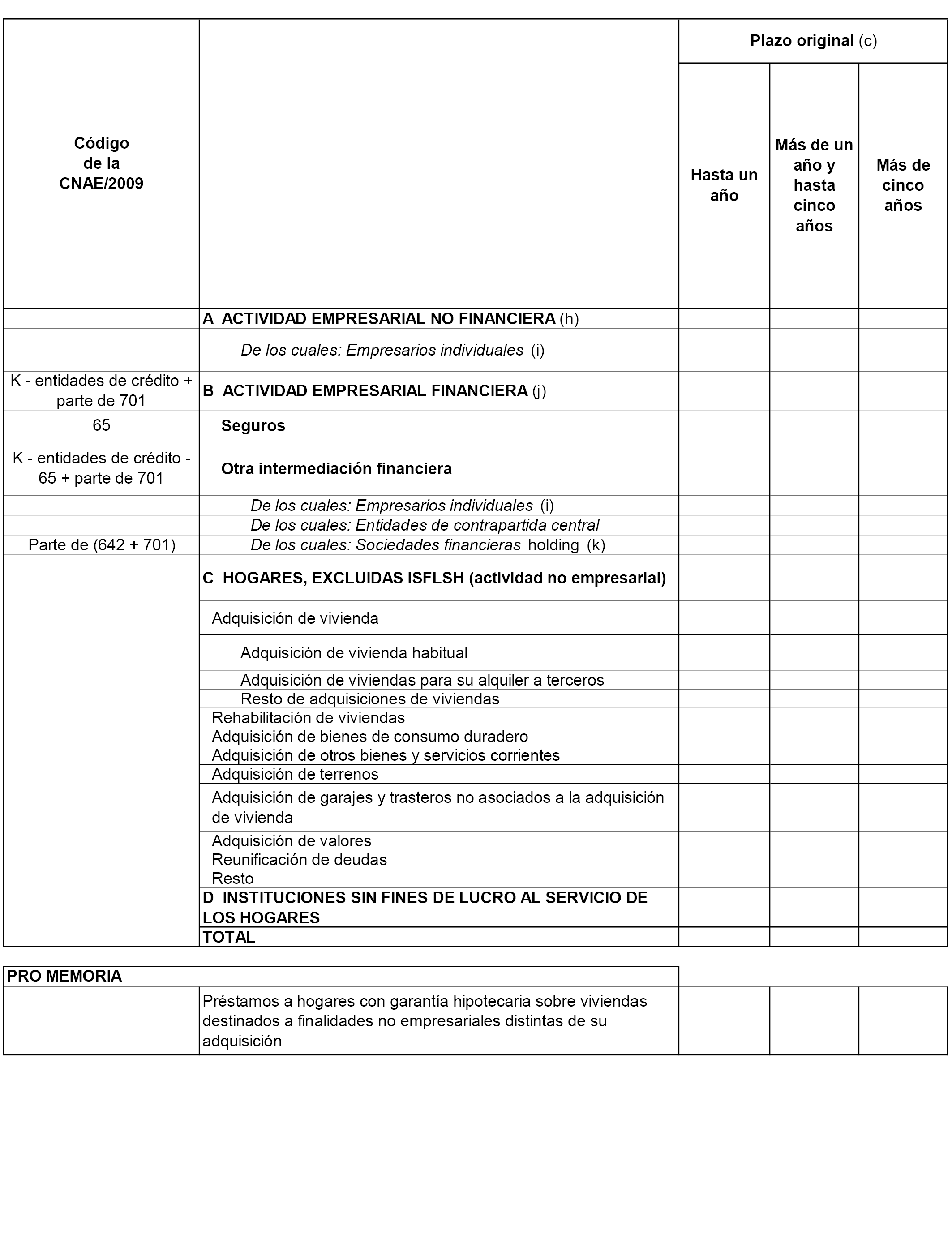

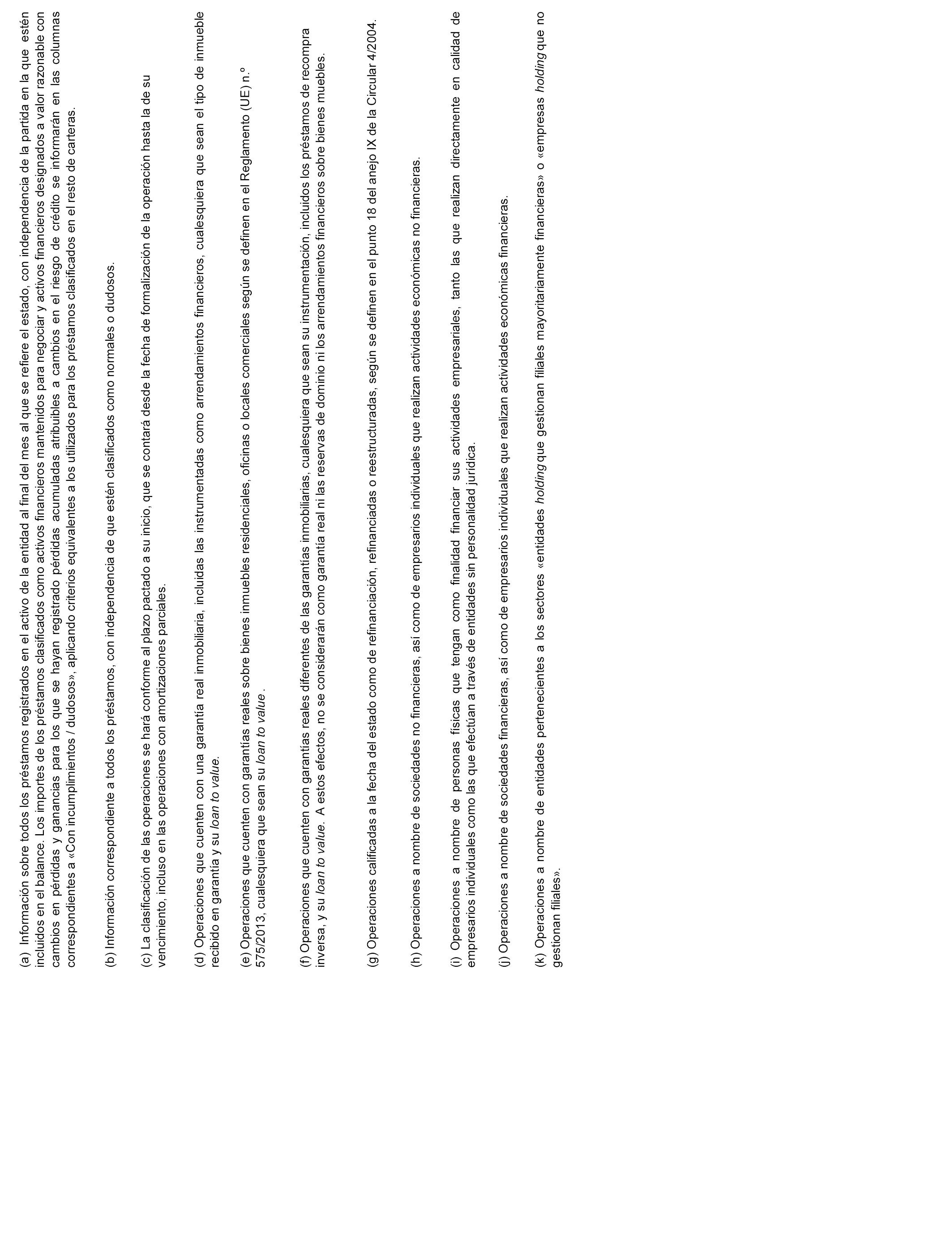

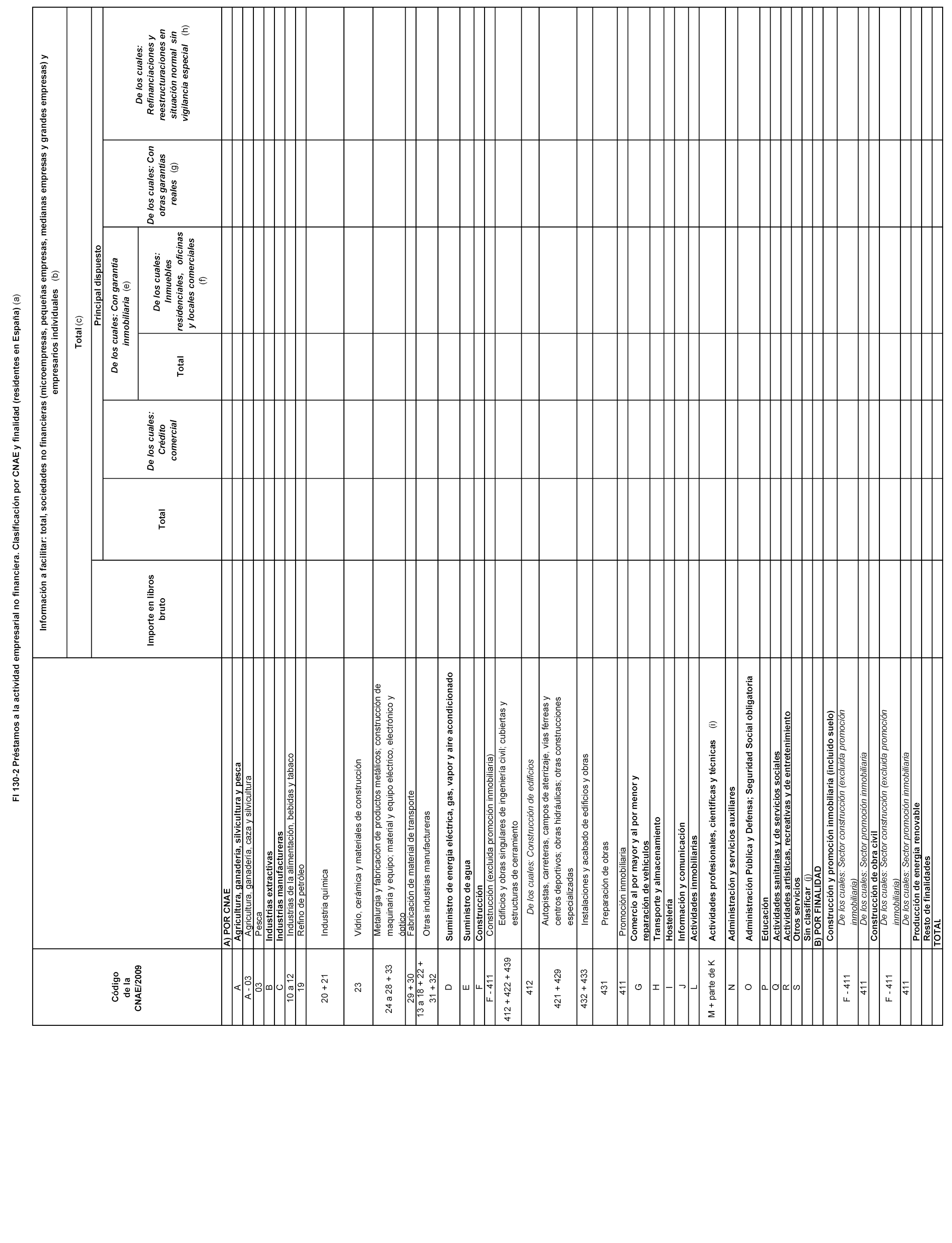

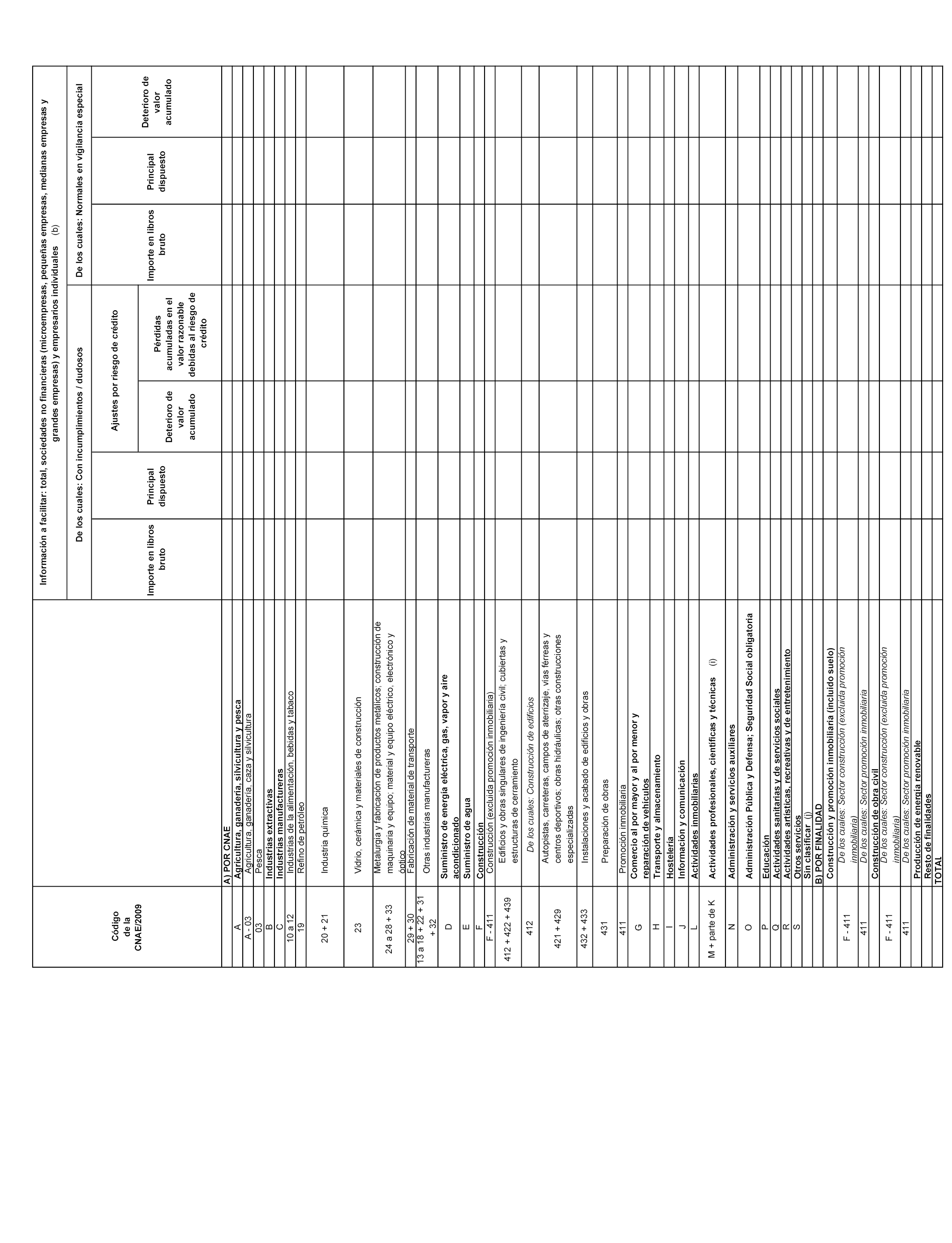

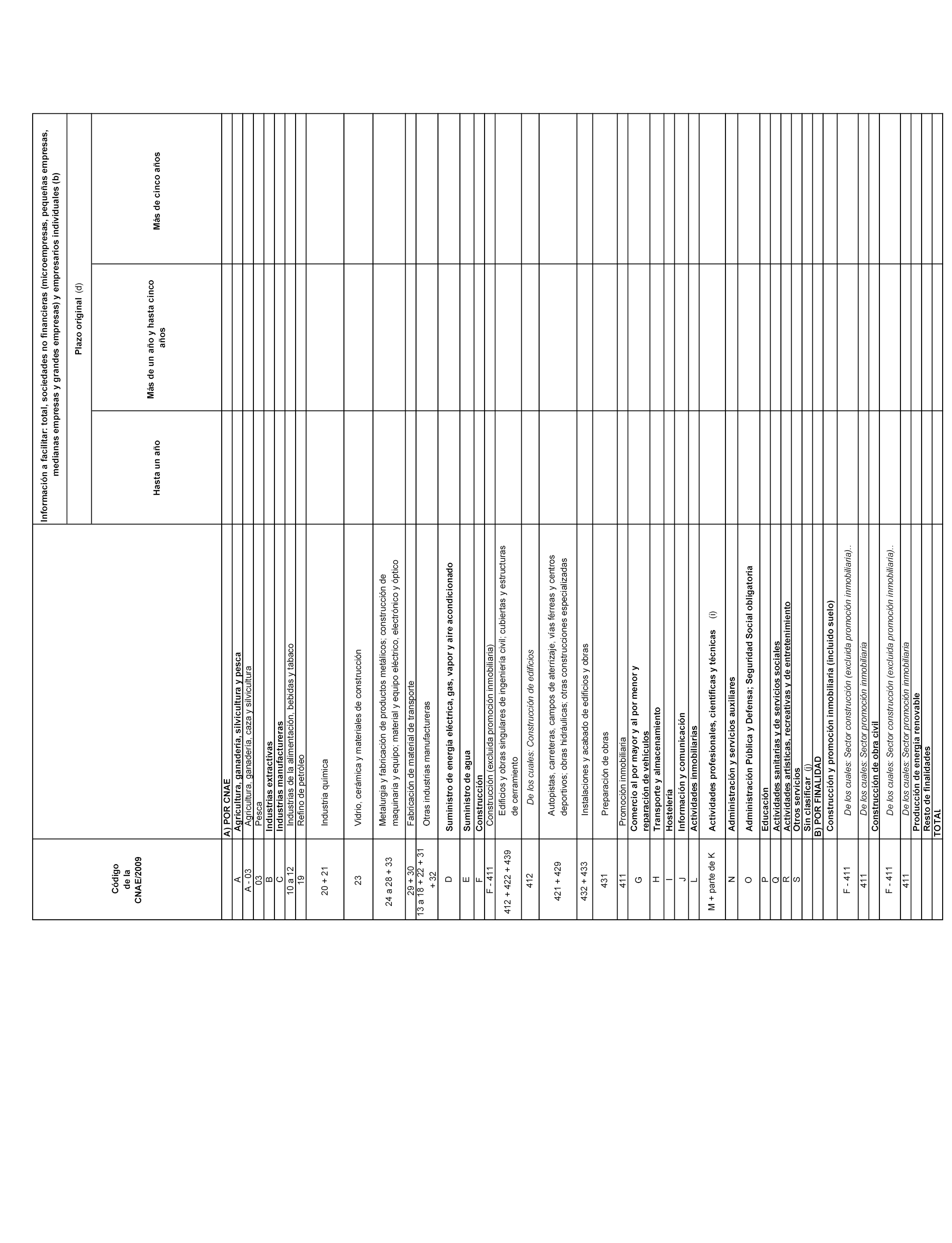

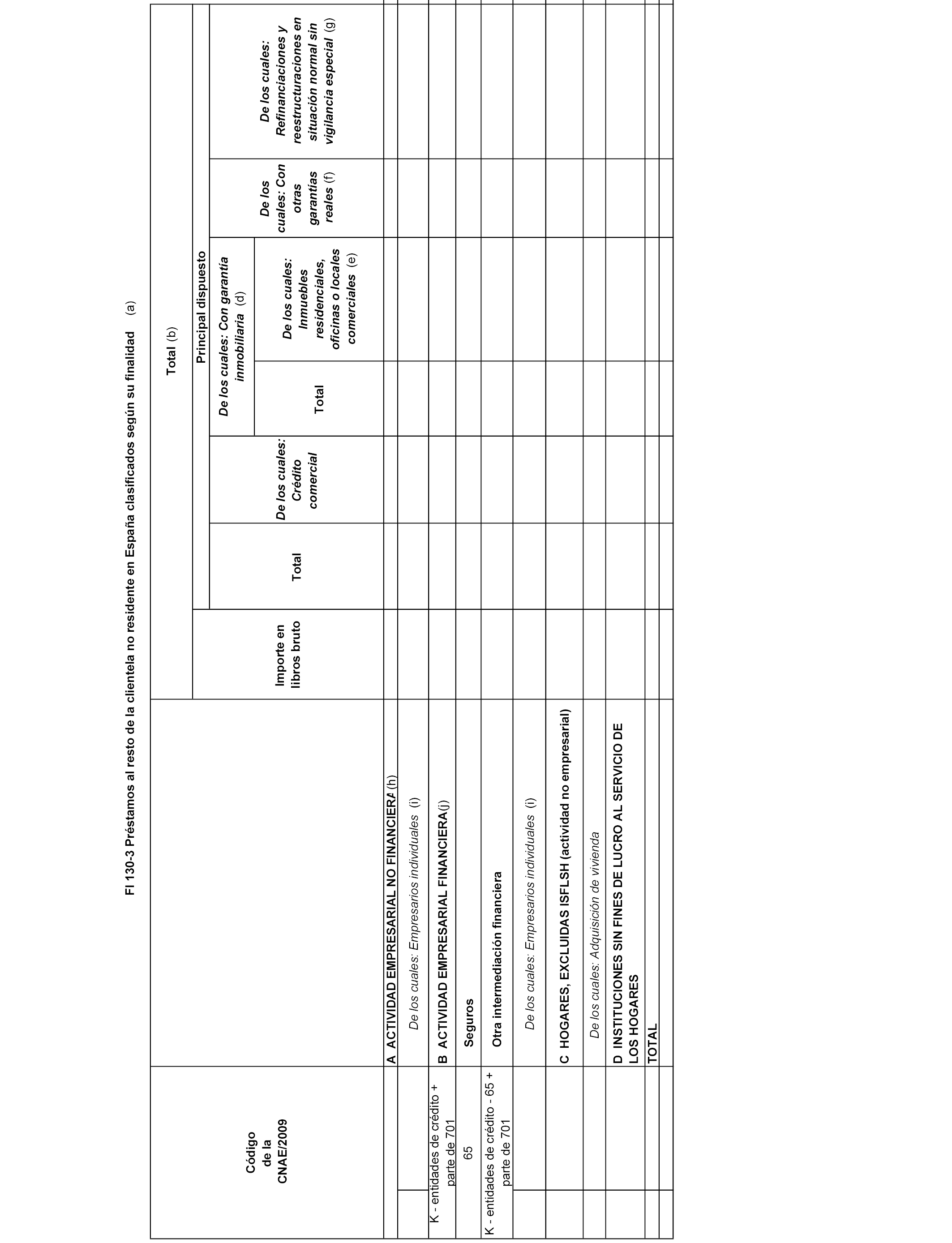

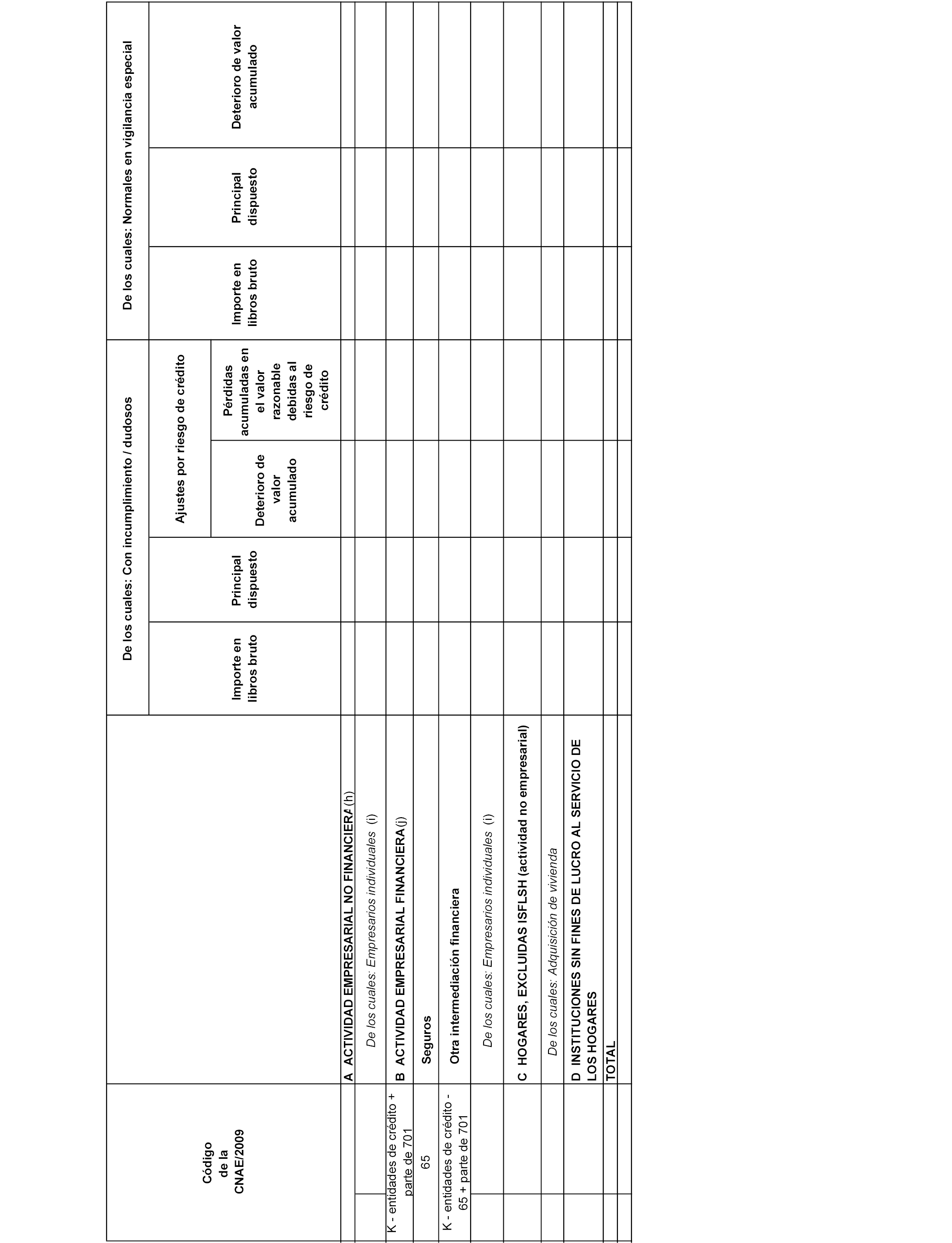

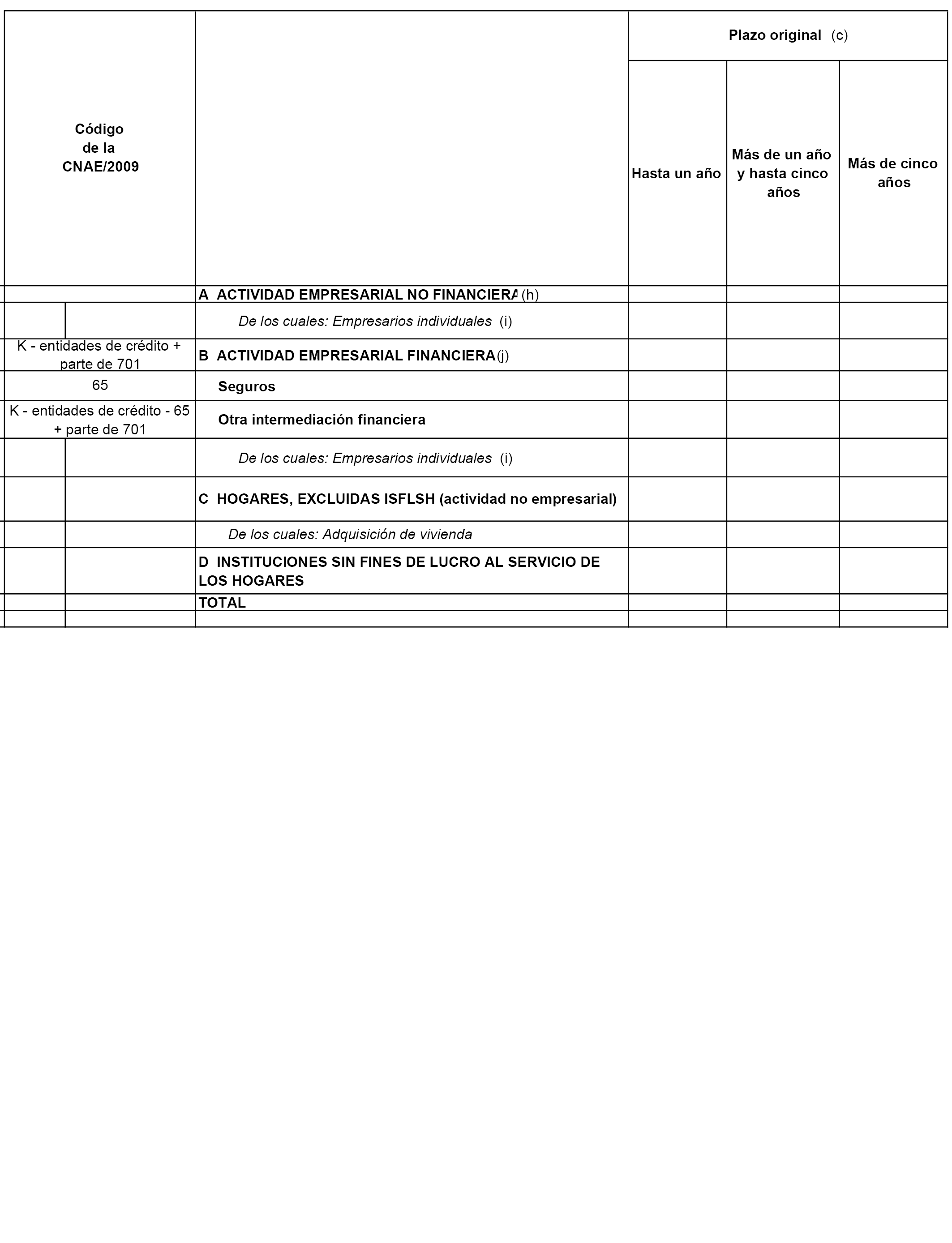

– FI 101, «Información sobre préstamos formalizados o calificados en el mes (negocios en España)», con periodicidad mensual y plazo máximo de presentación fin del mes siguiente.

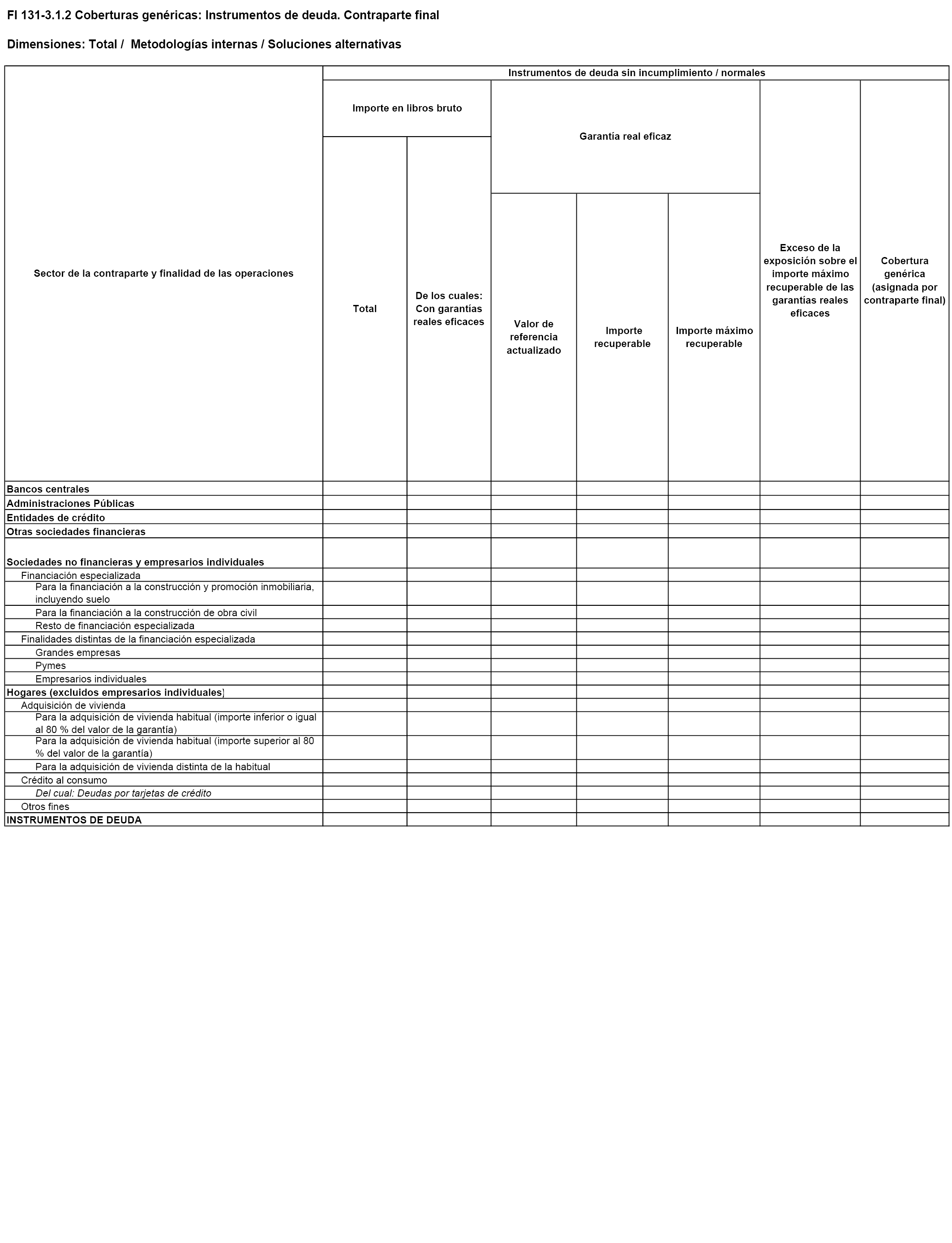

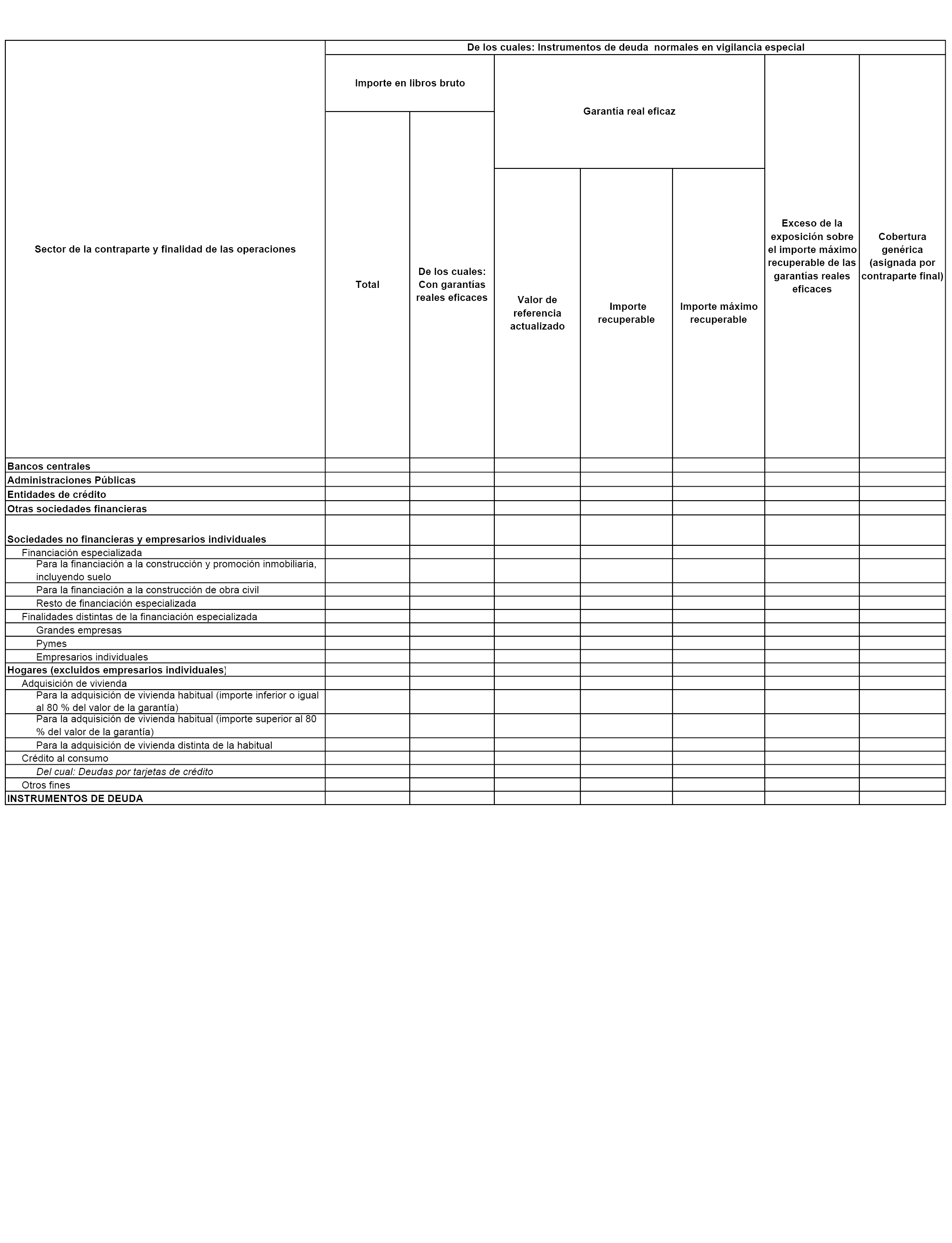

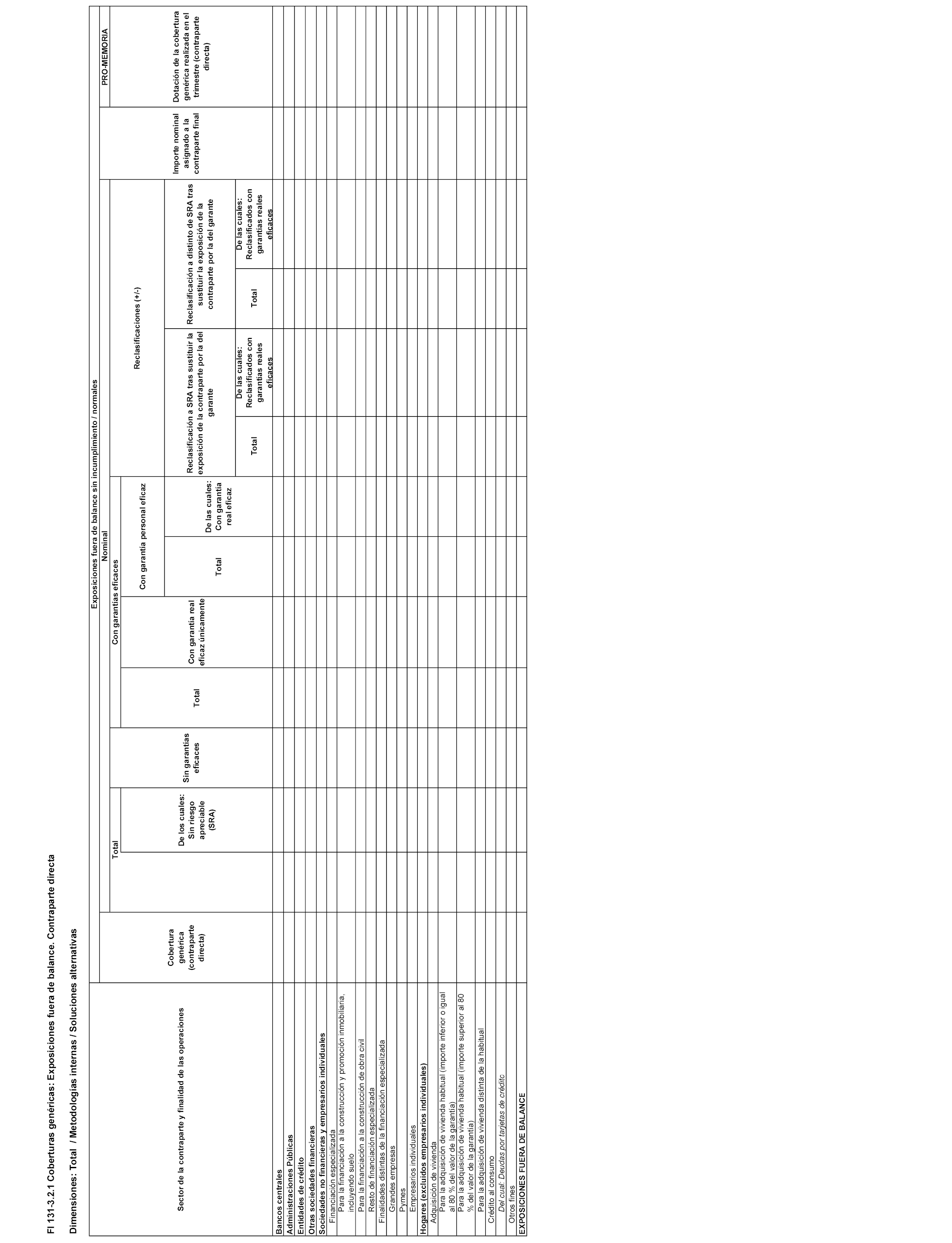

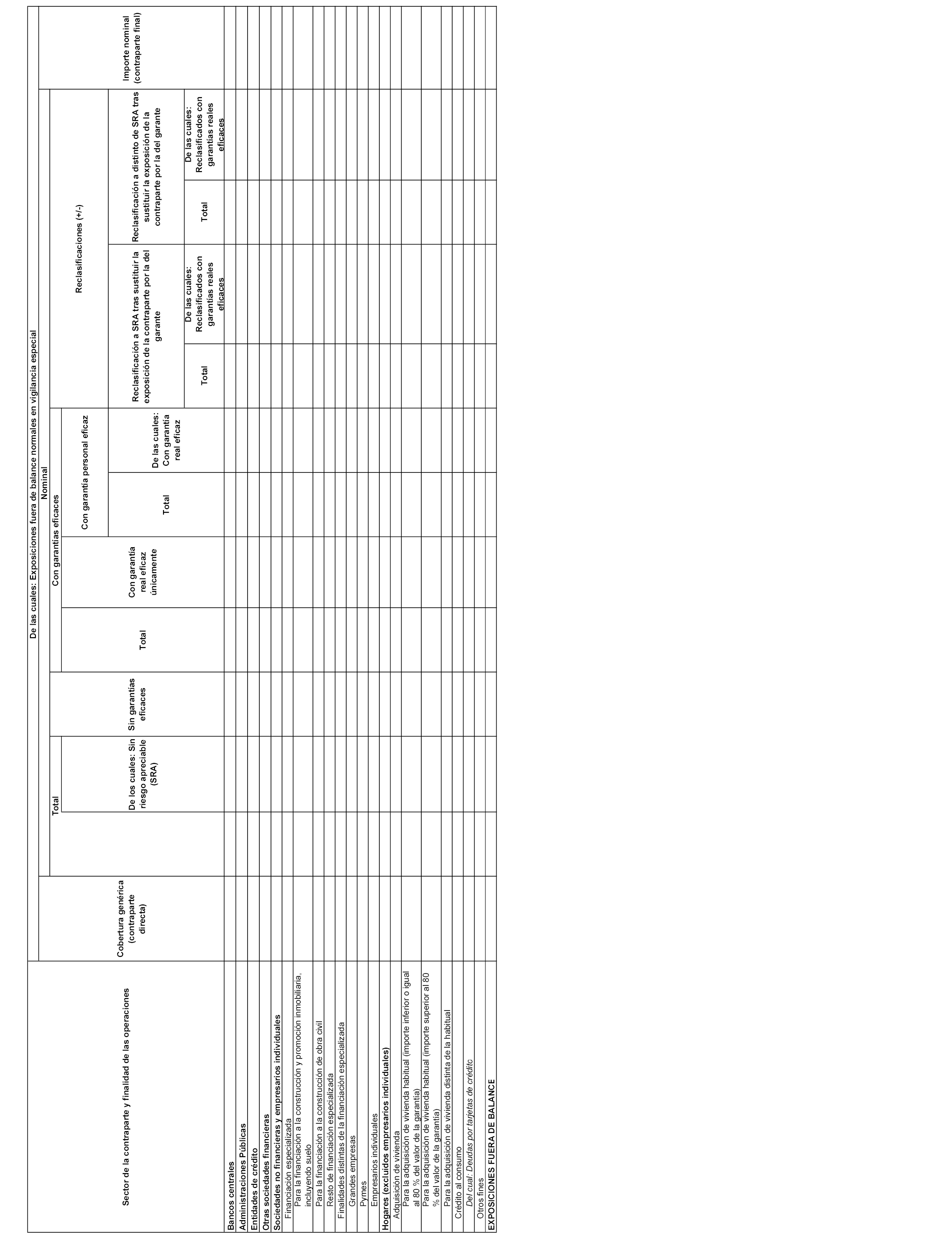

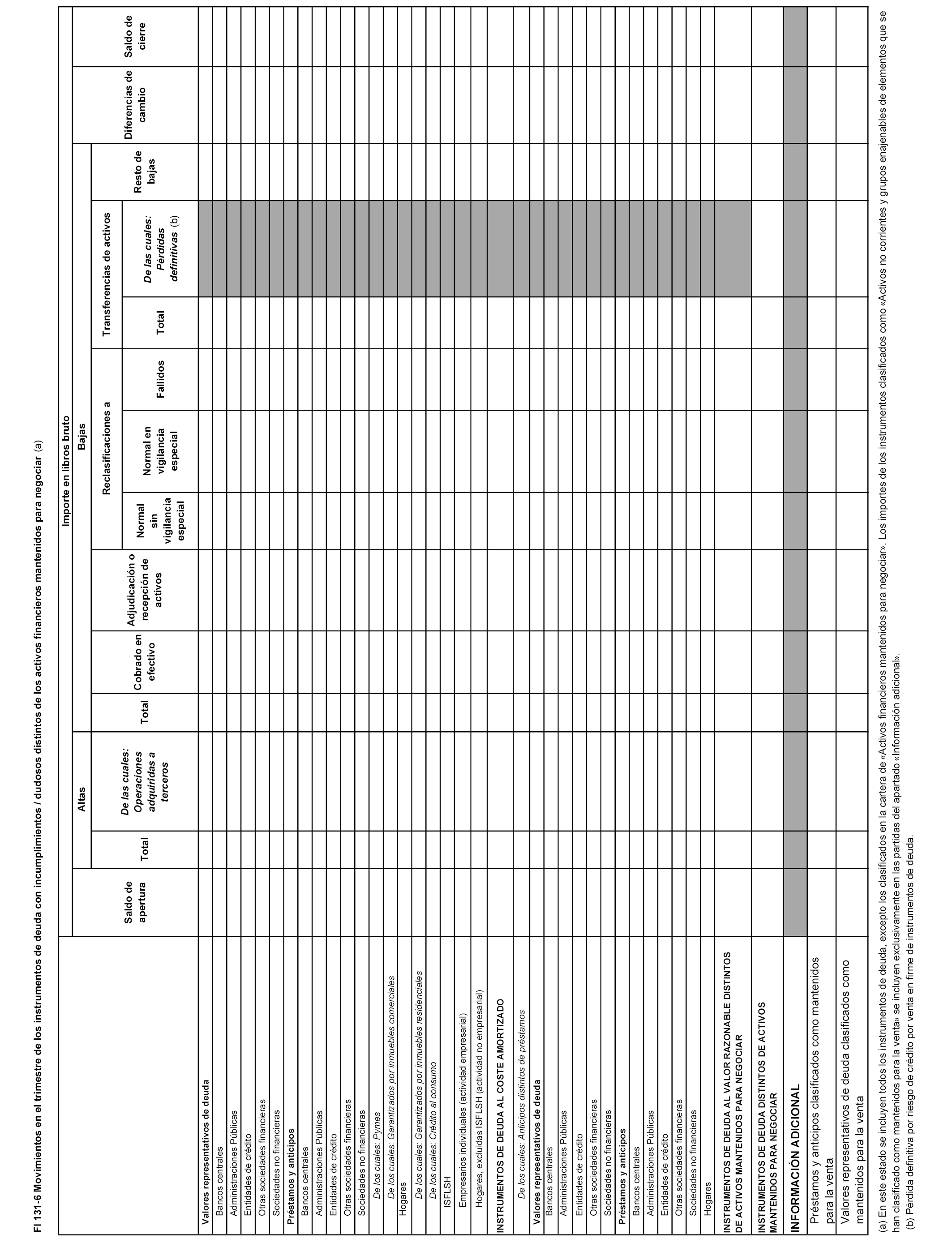

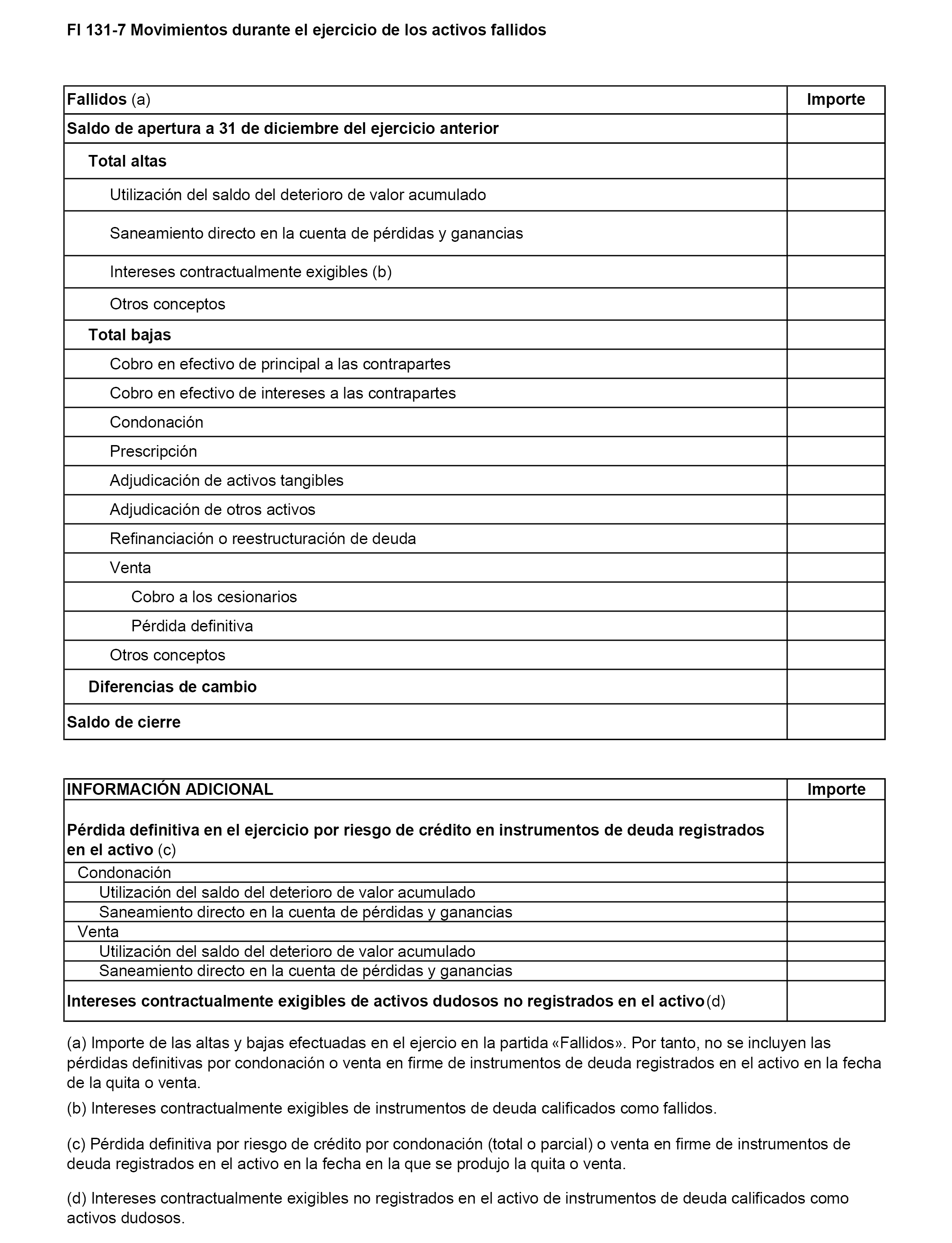

– FI 130, «Desglose de los préstamos al resto de la clientela (negocios en España)», con periodicidad trimestral y plazo máximo de presentación fin del mes siguiente.

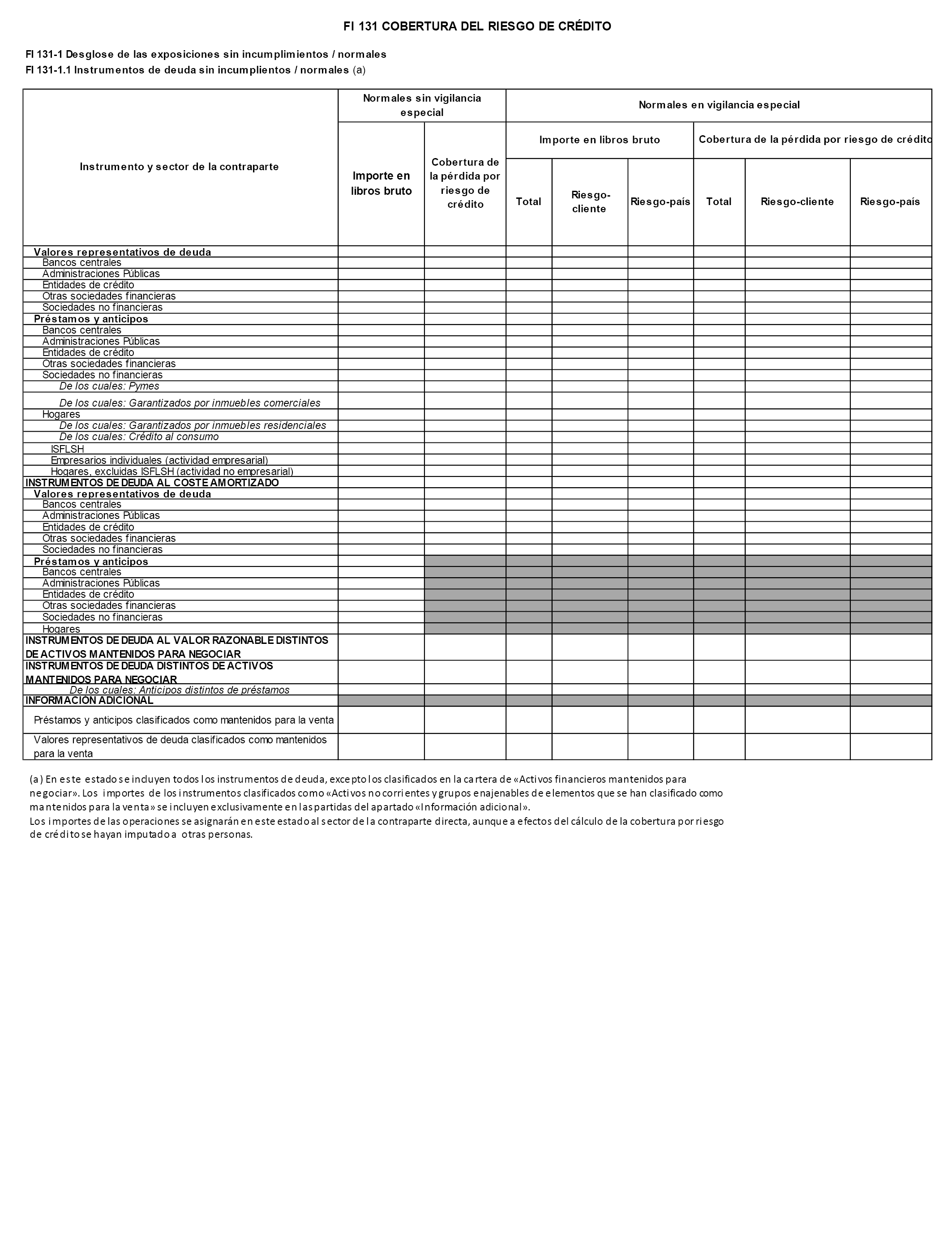

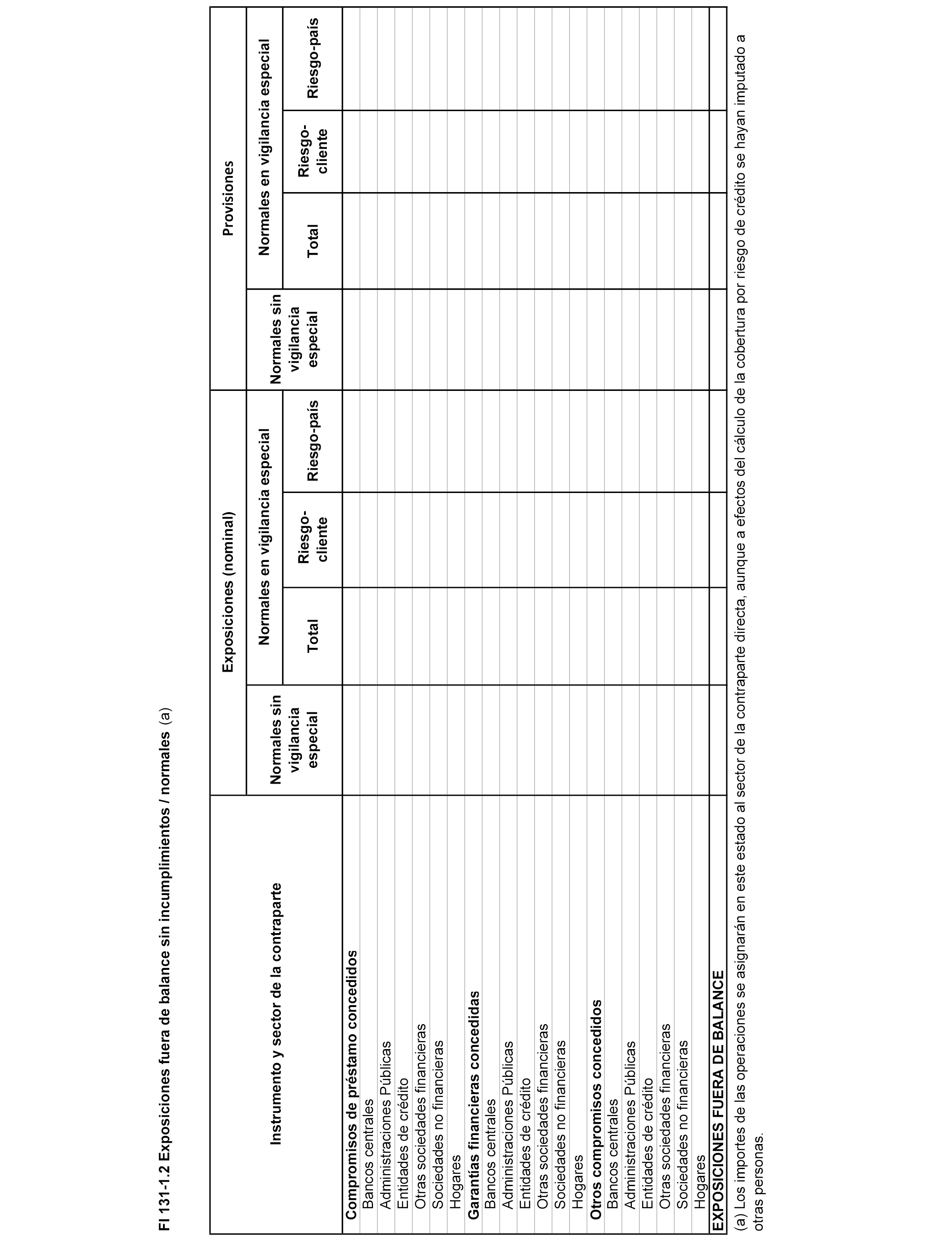

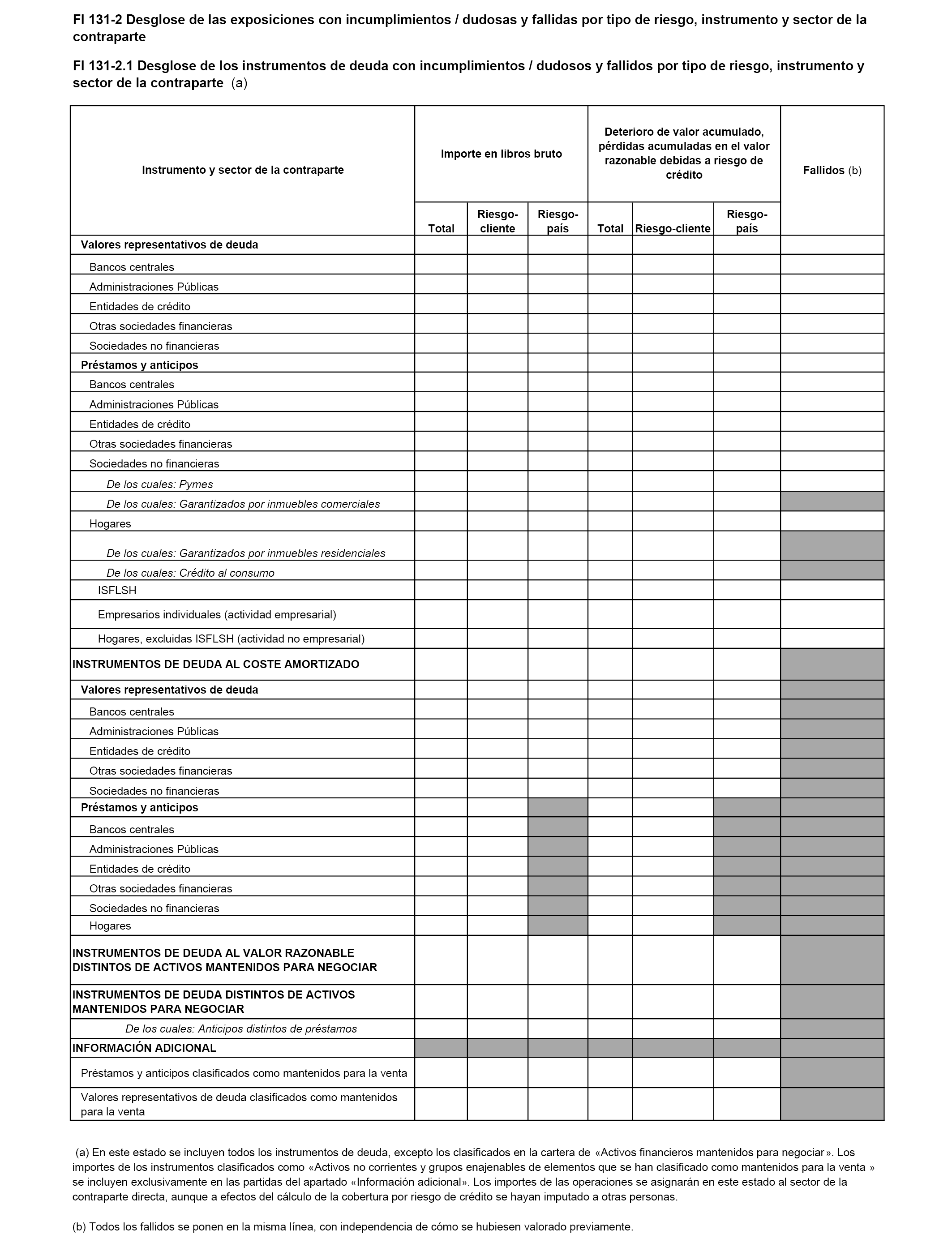

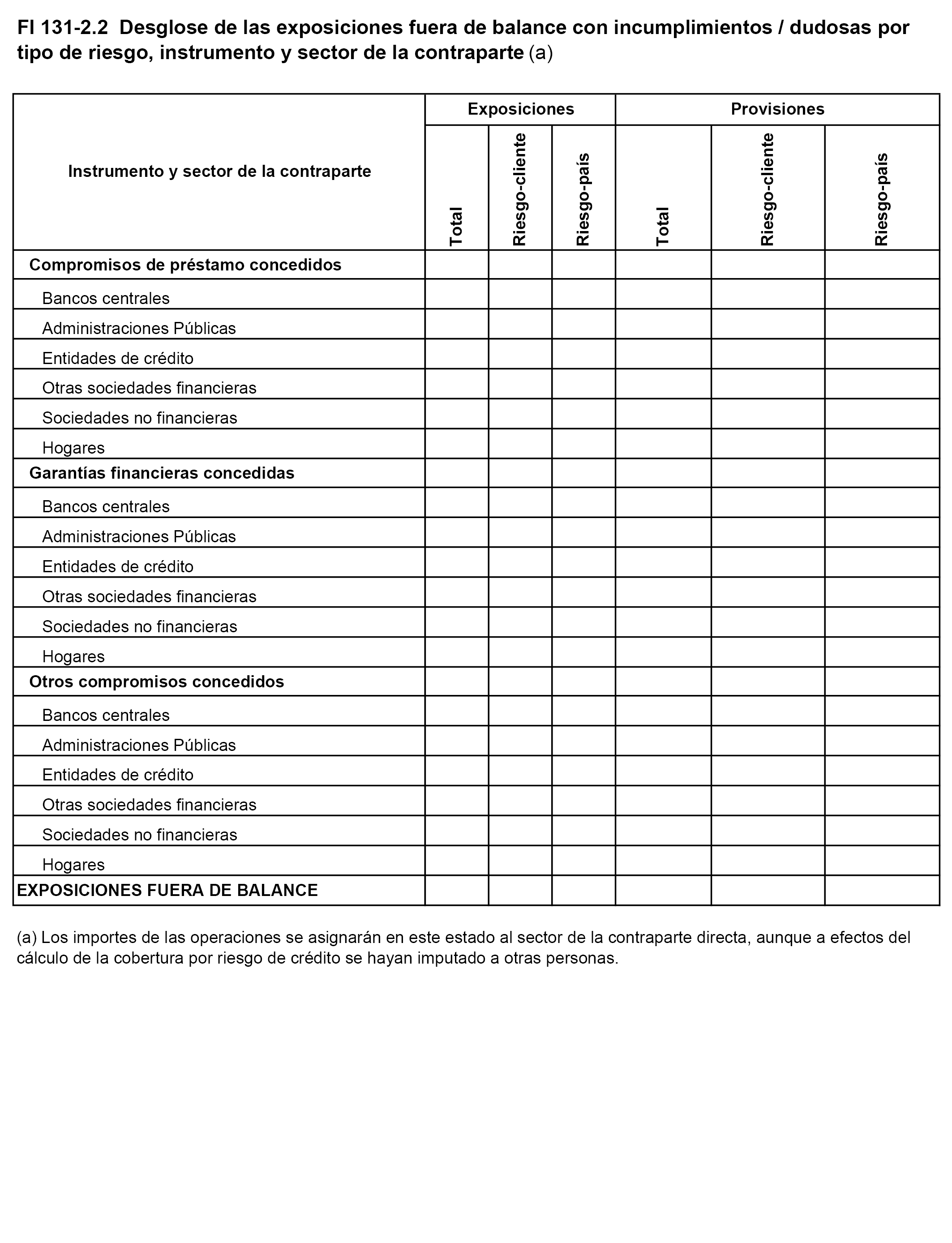

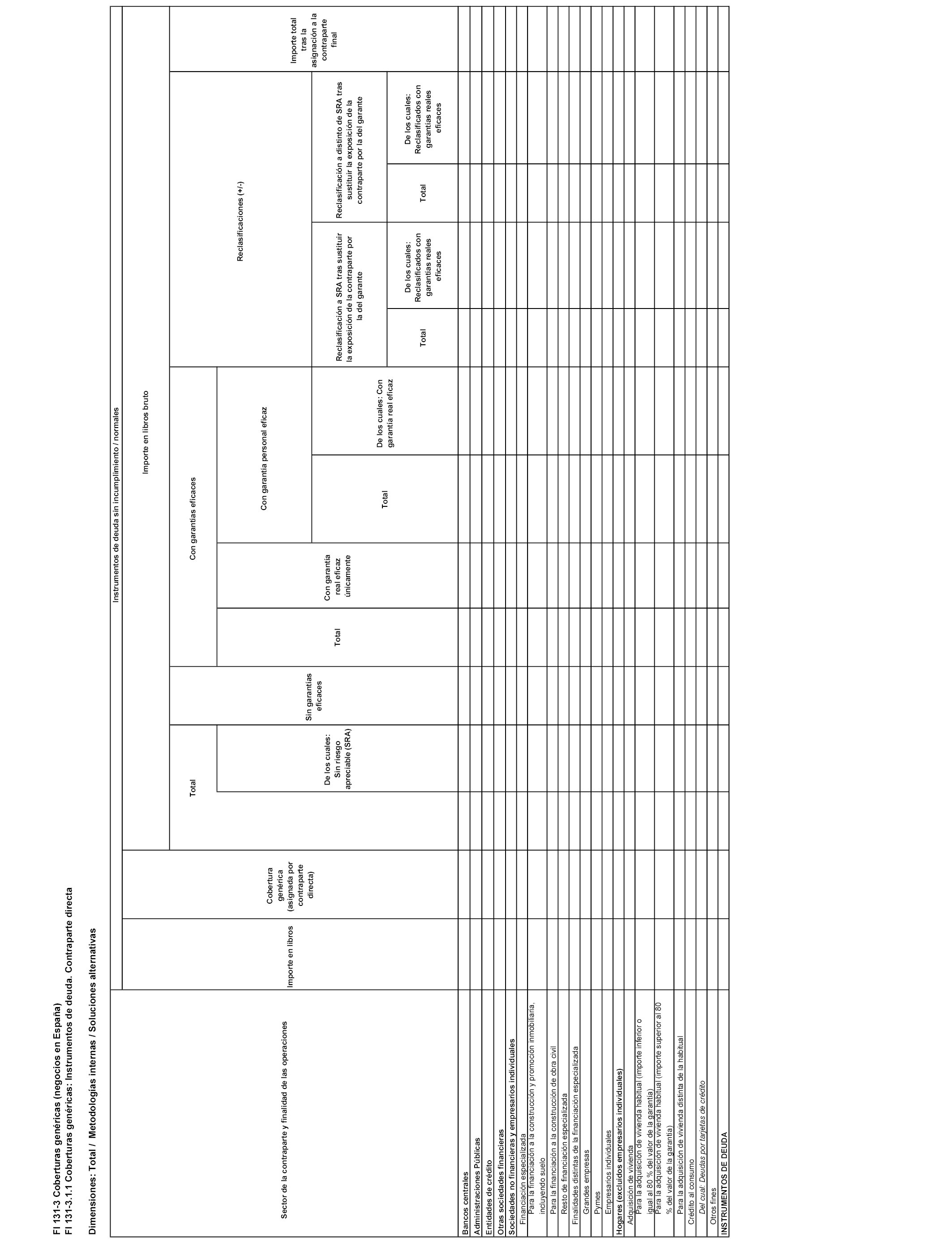

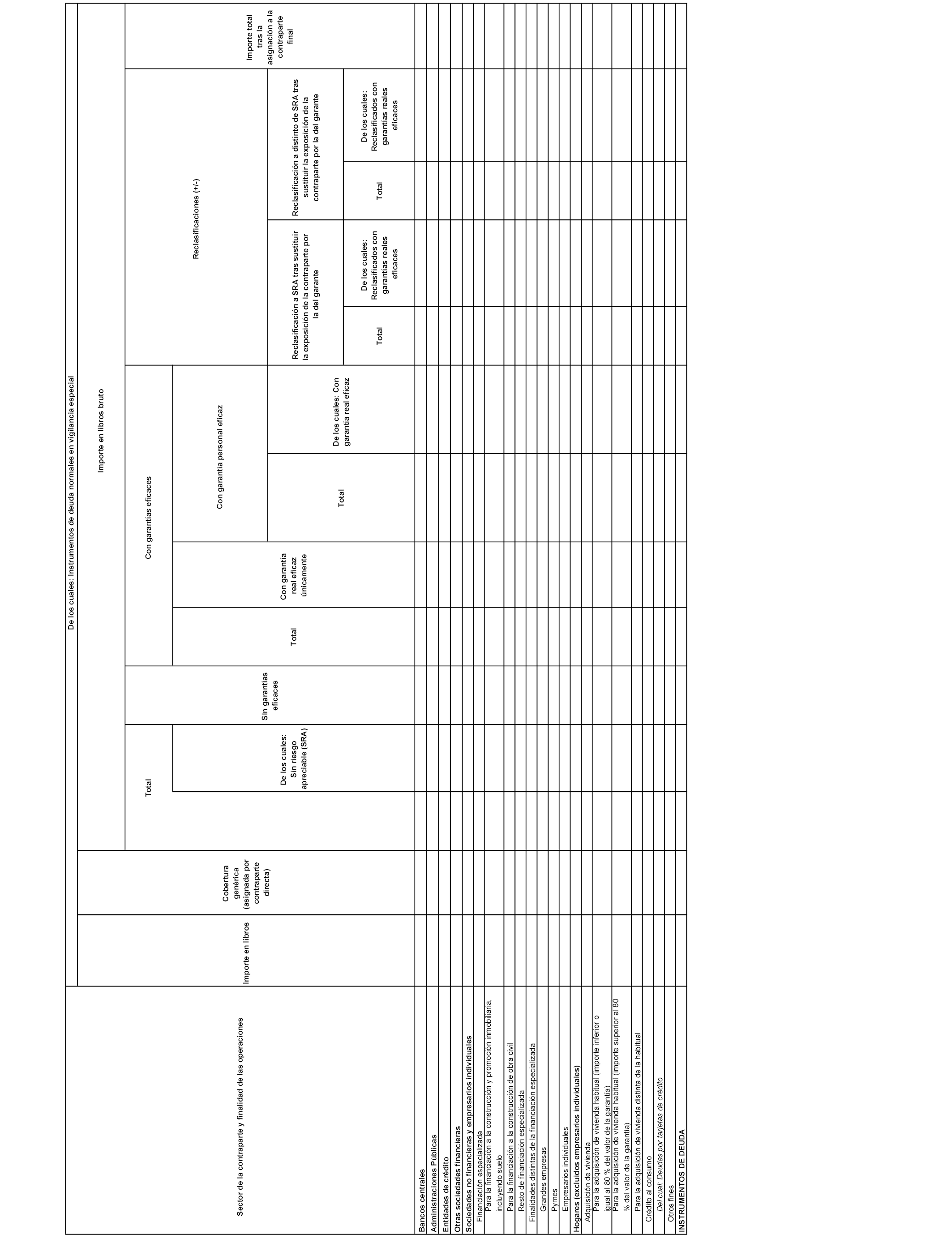

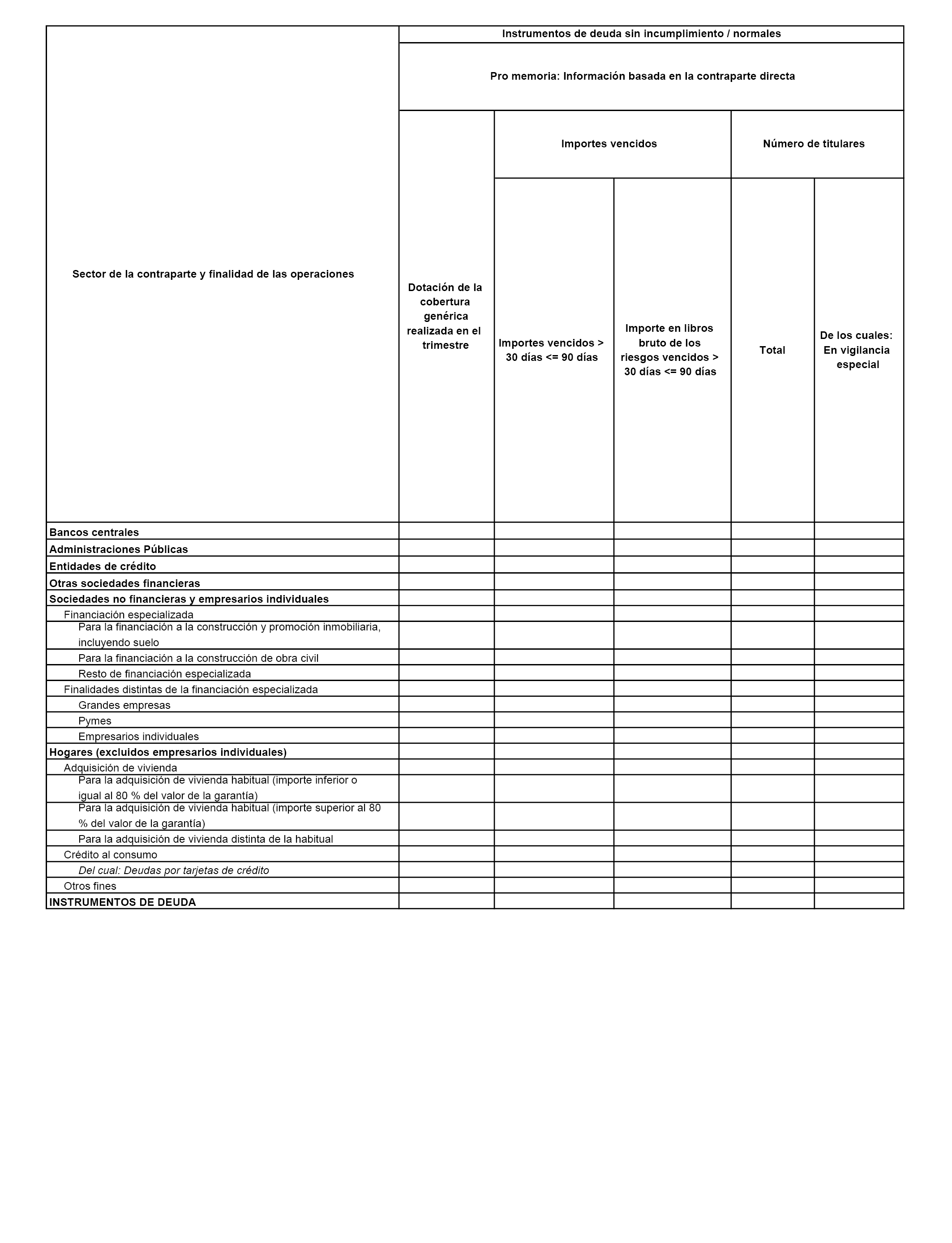

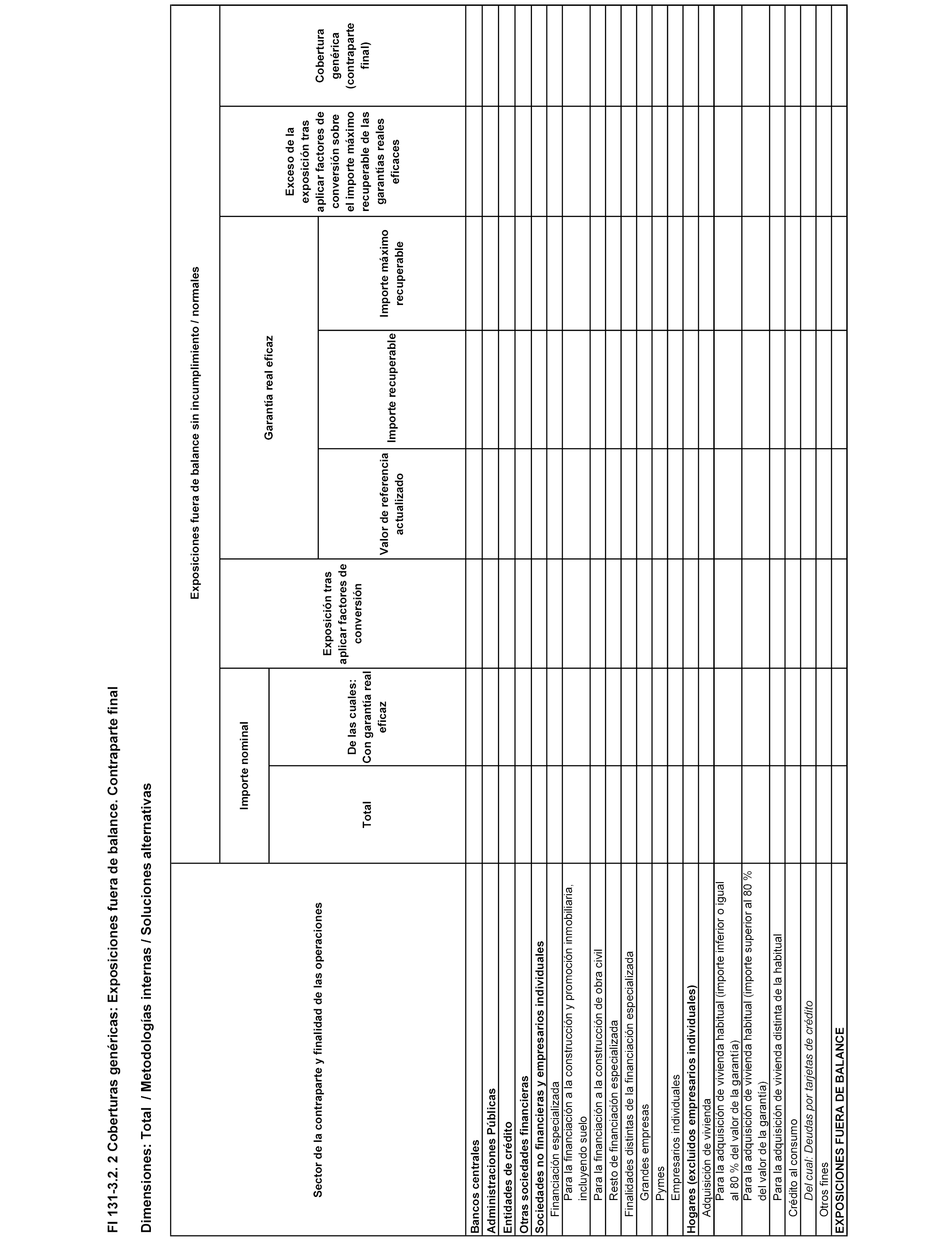

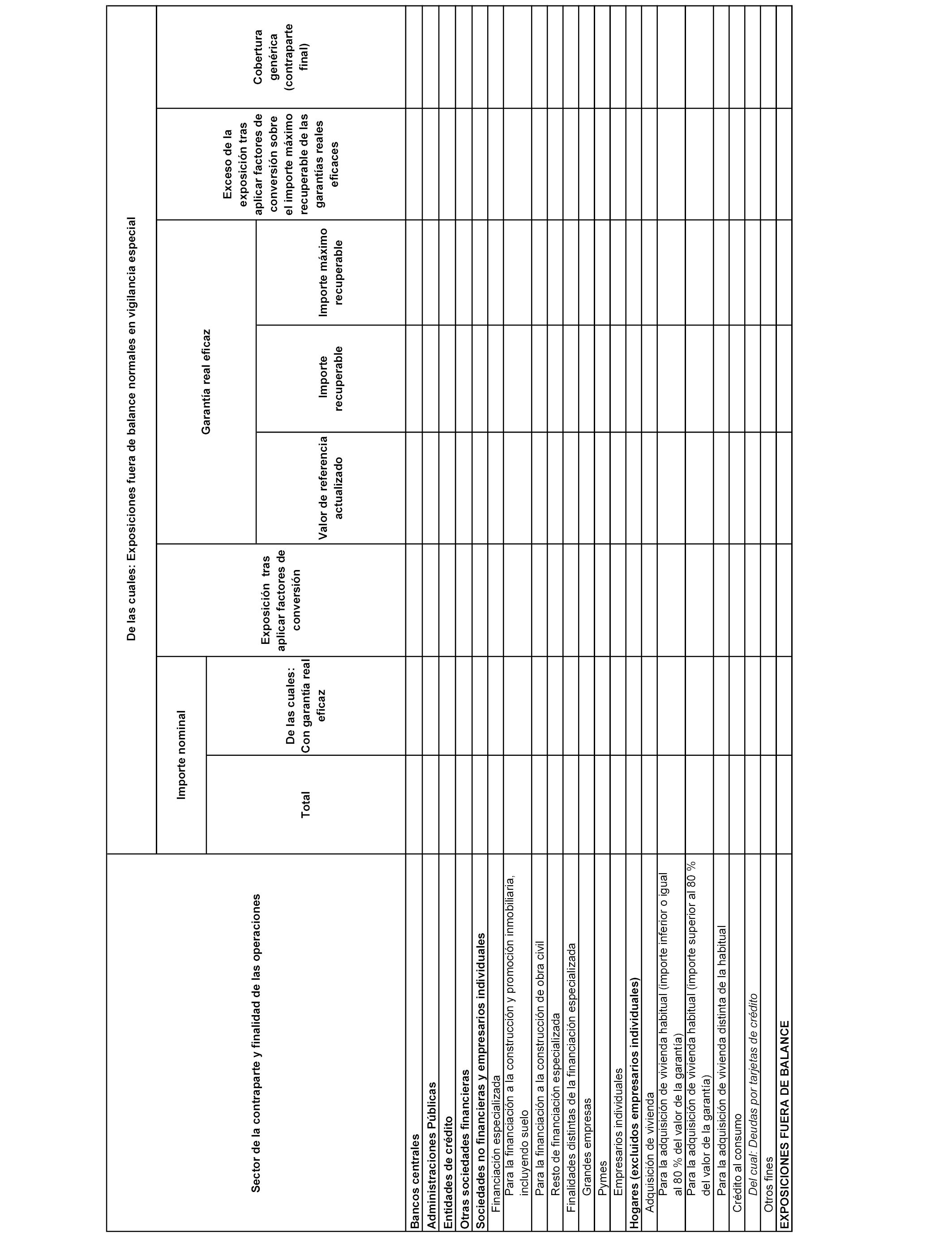

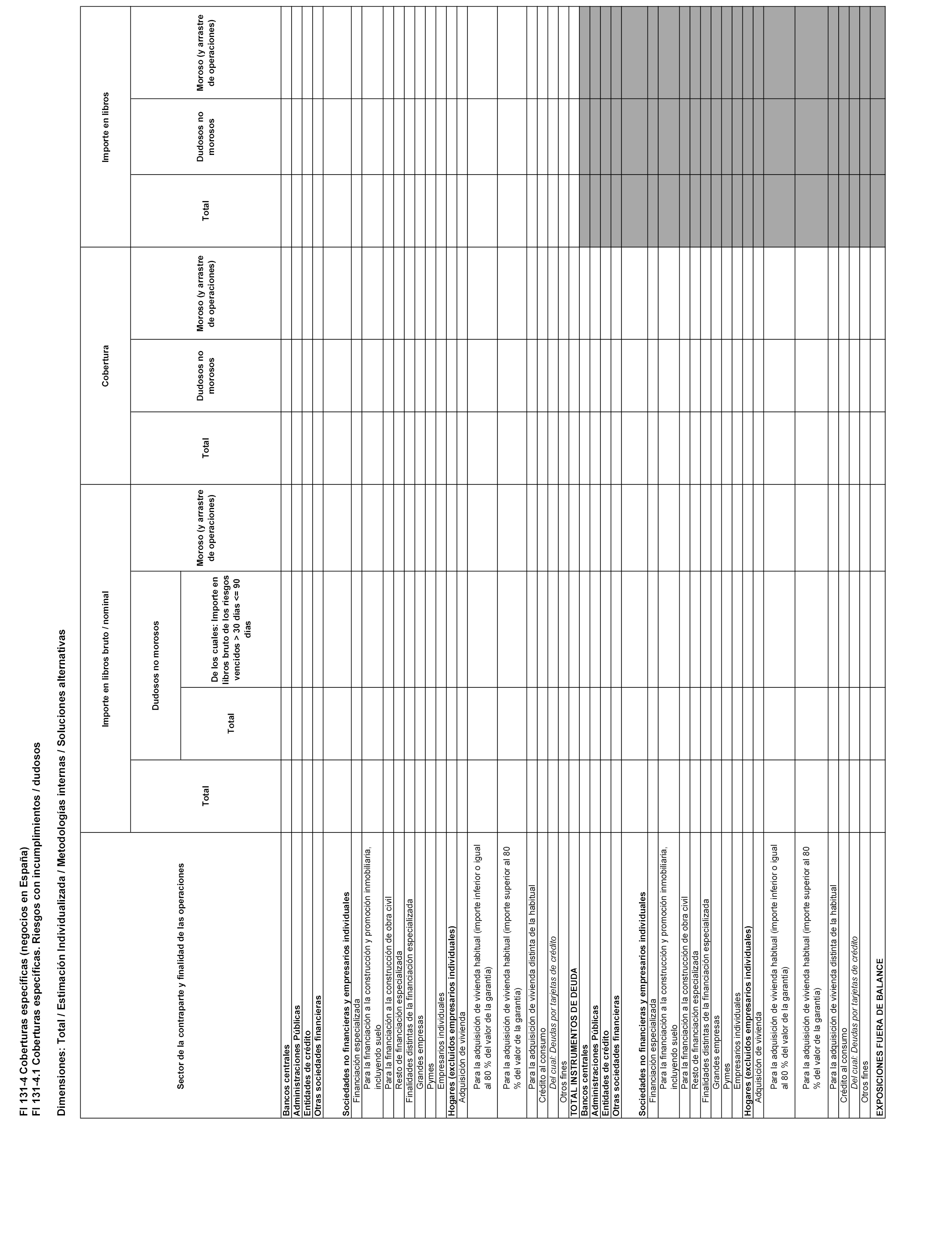

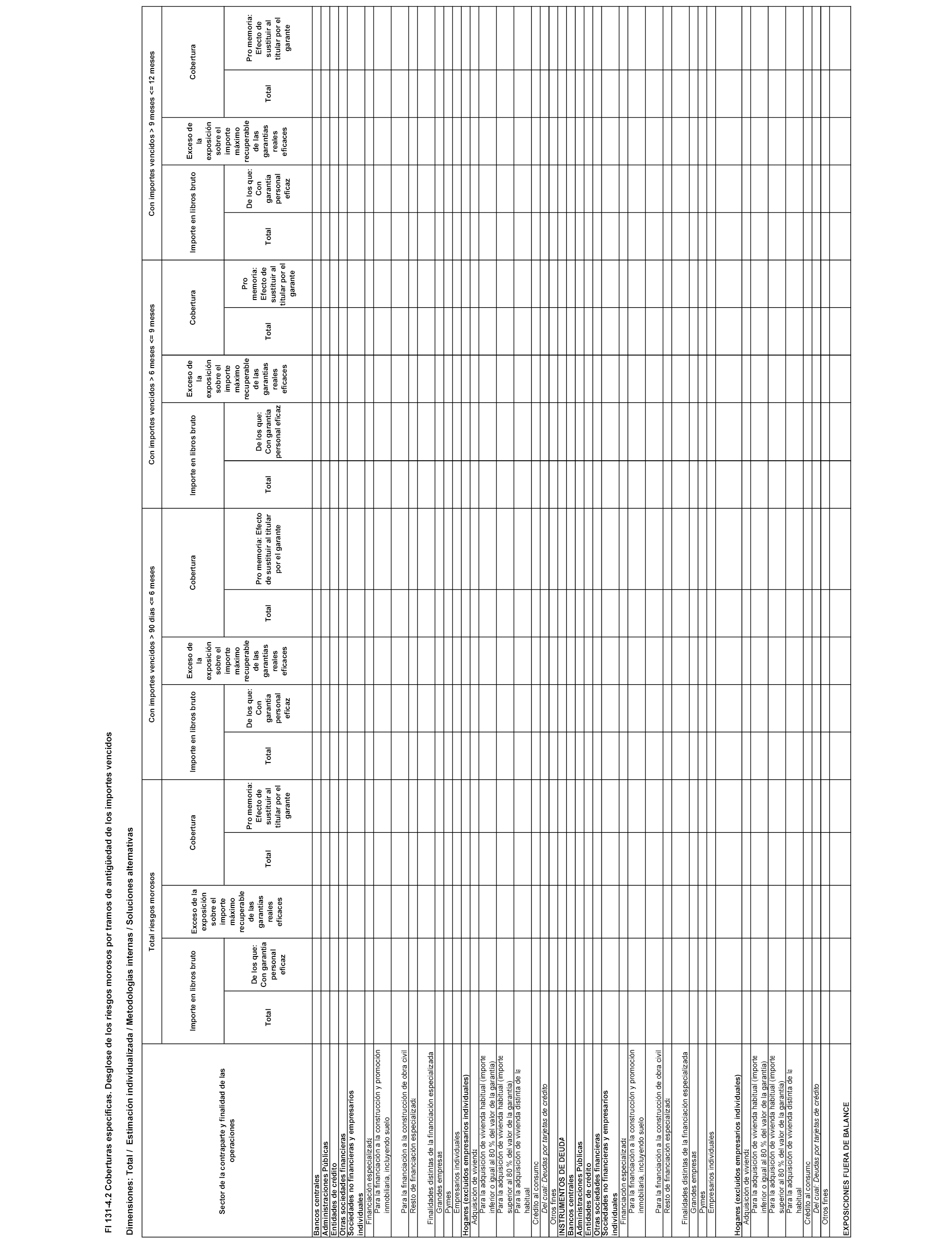

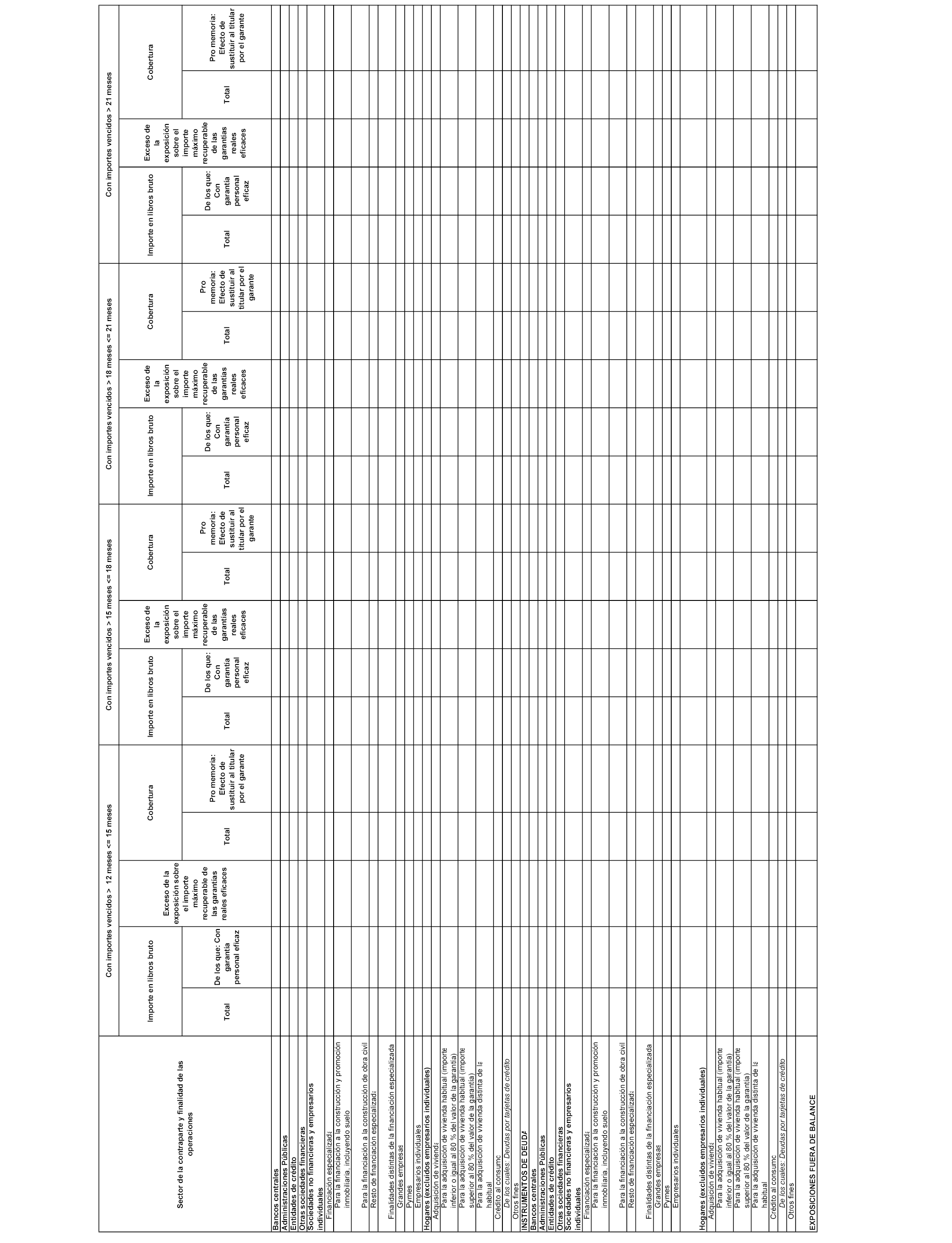

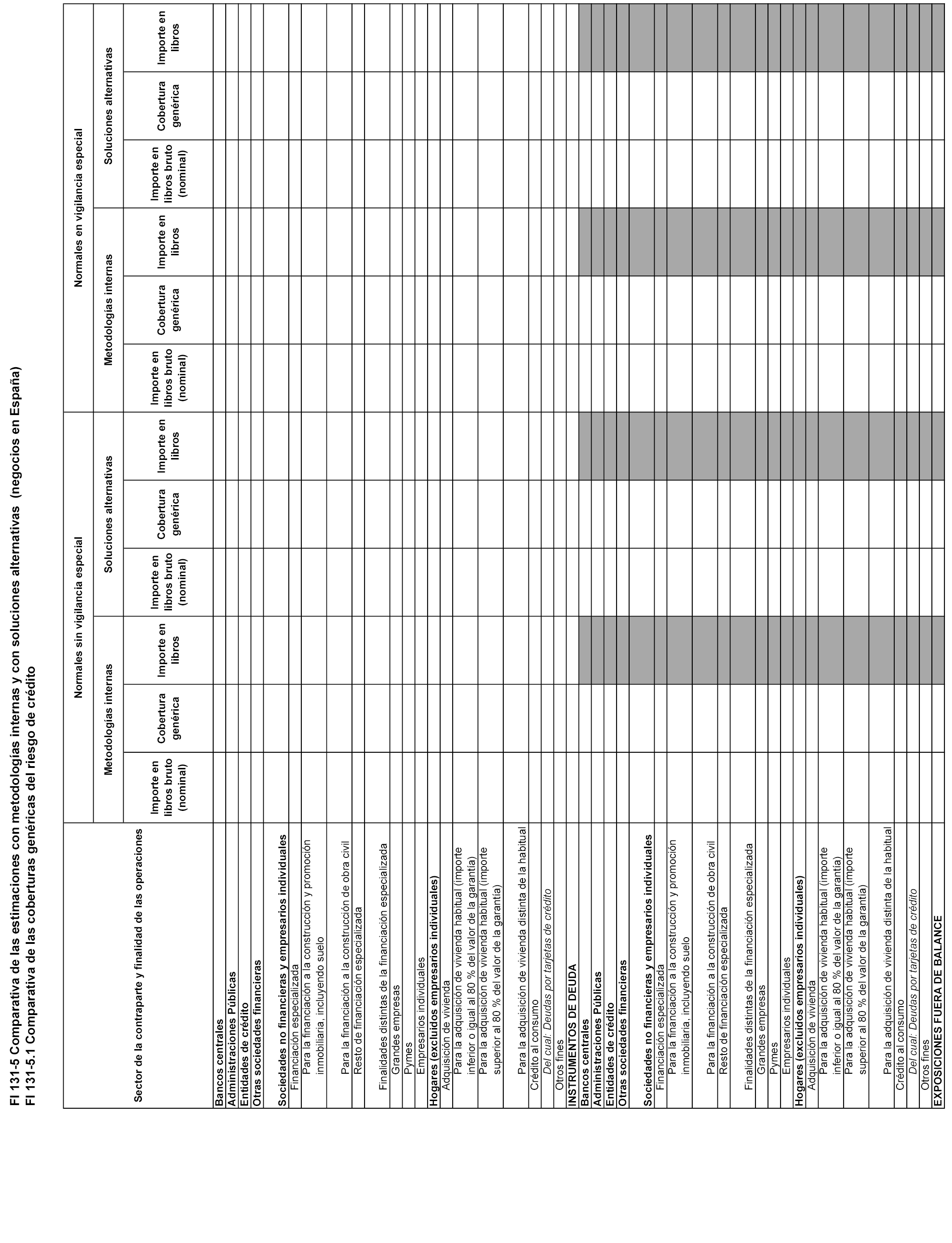

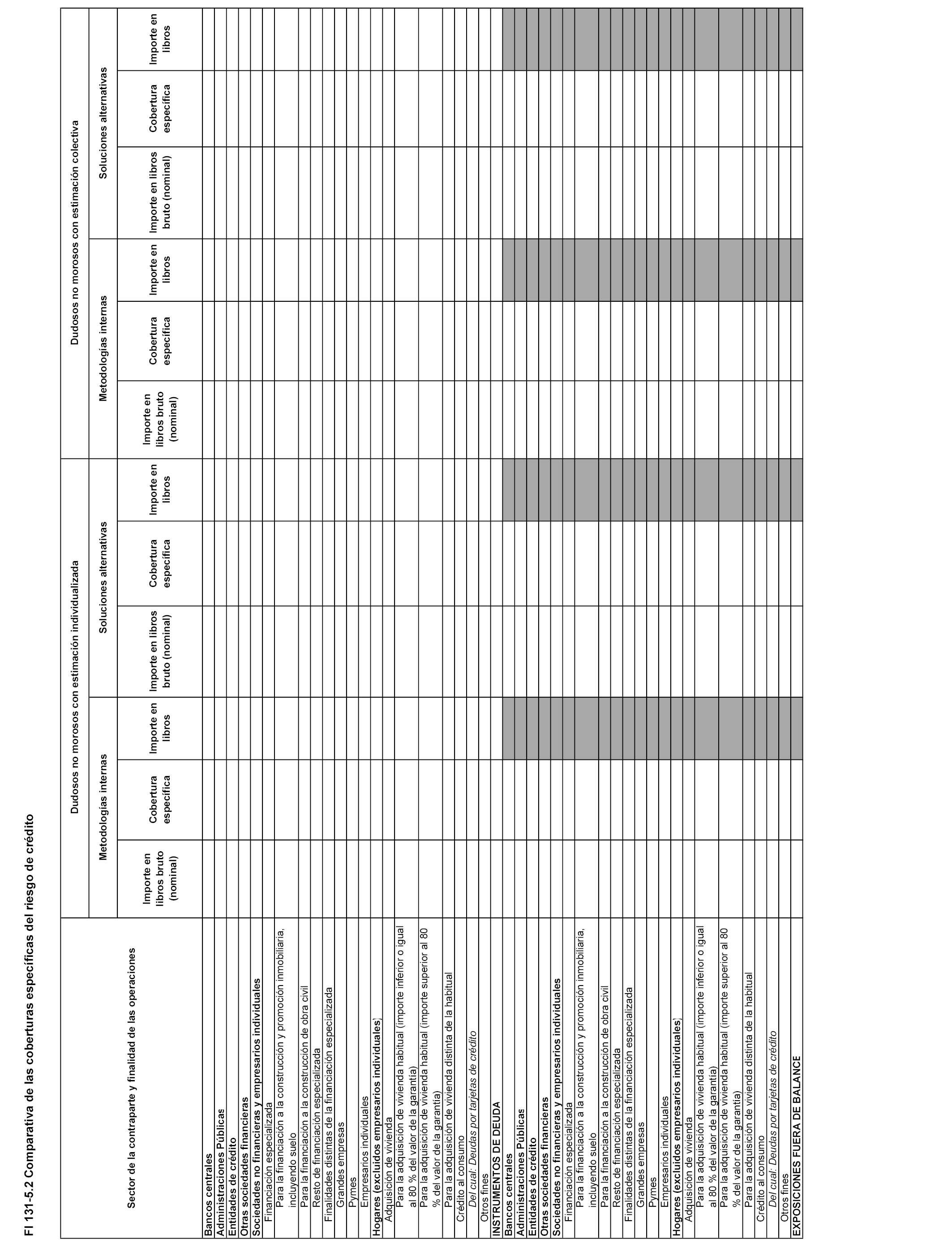

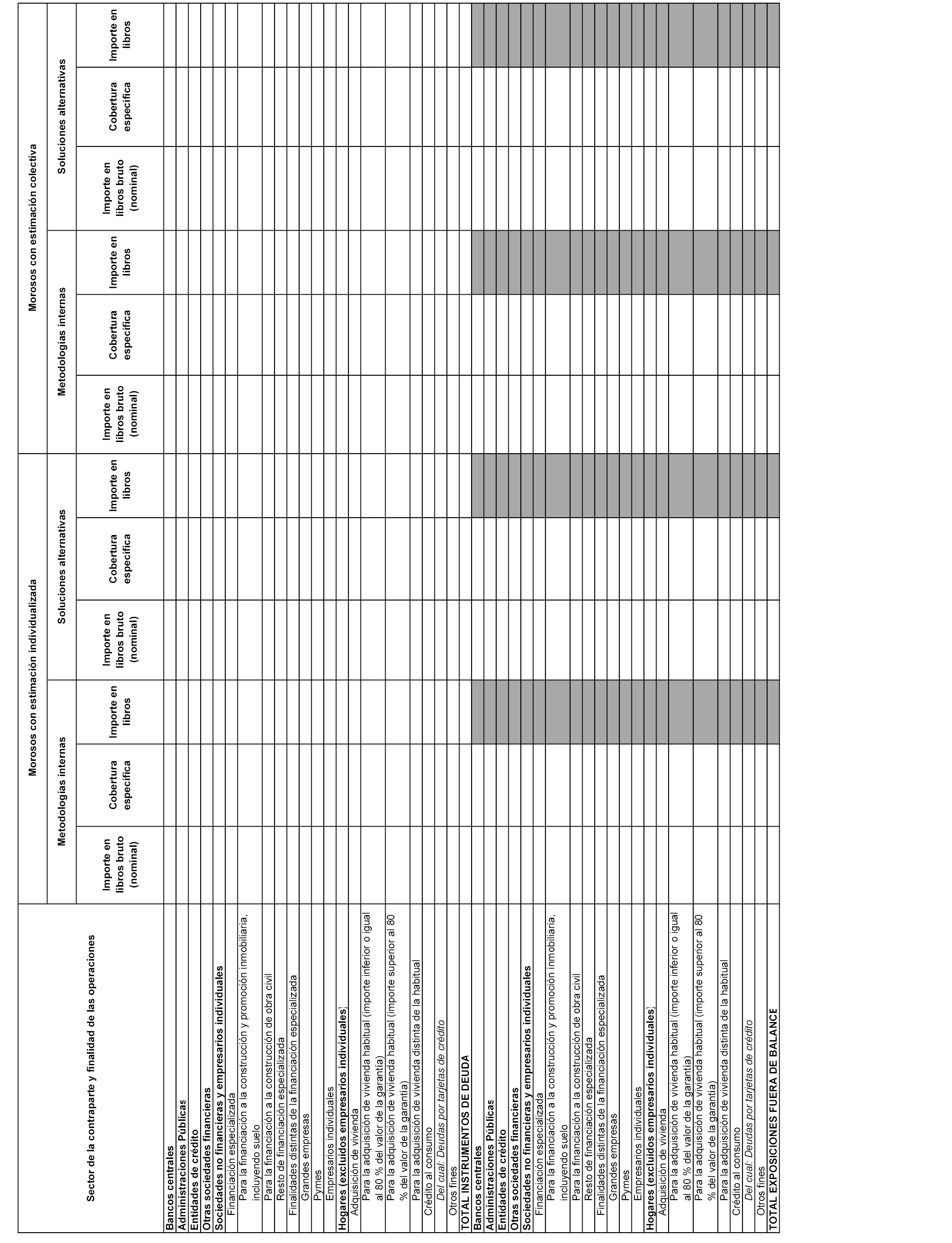

– FI 131, «Cobertura del riesgo de crédito», con periodicidad trimestral y plazo máximo de presentación el día 20 del mes siguiente.

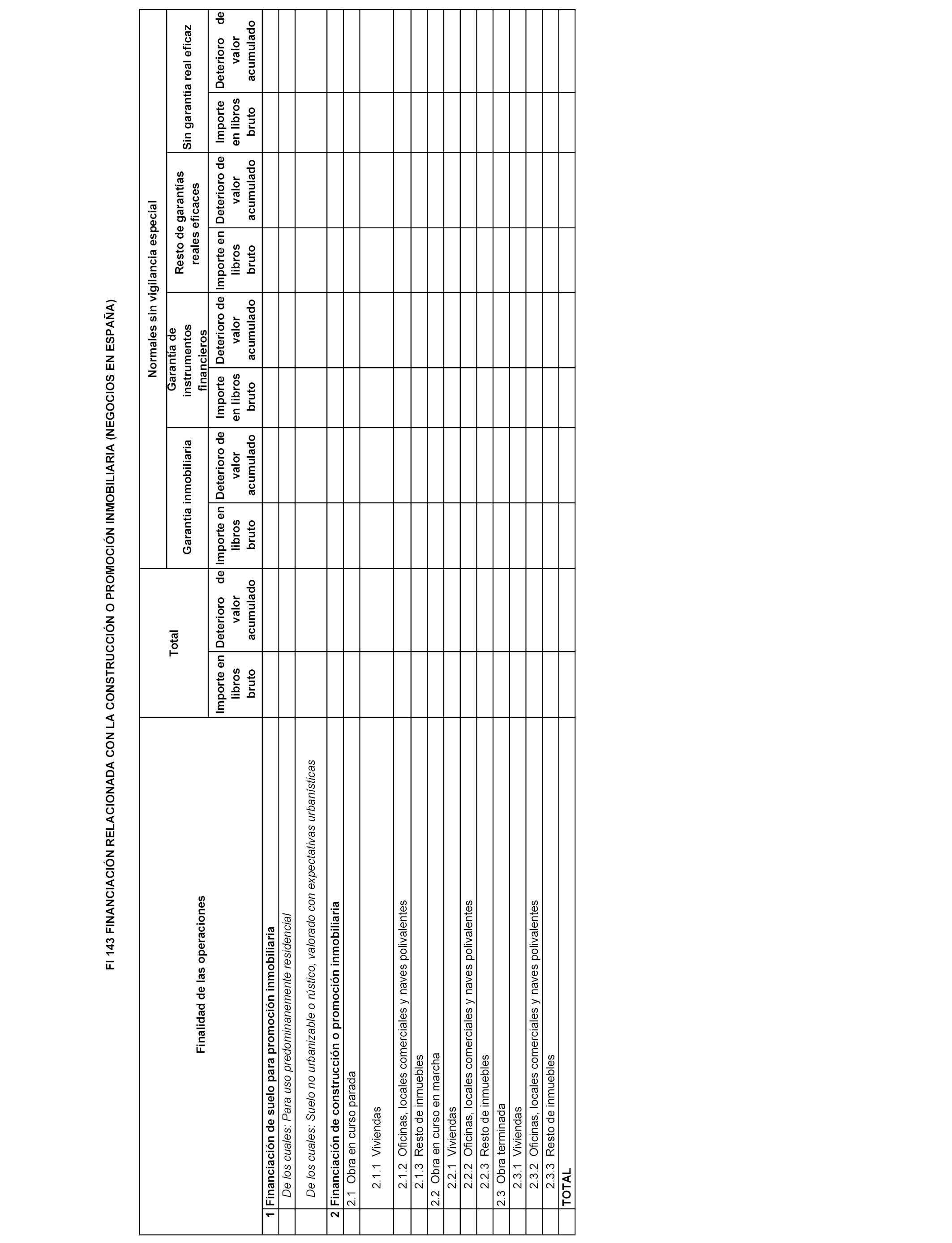

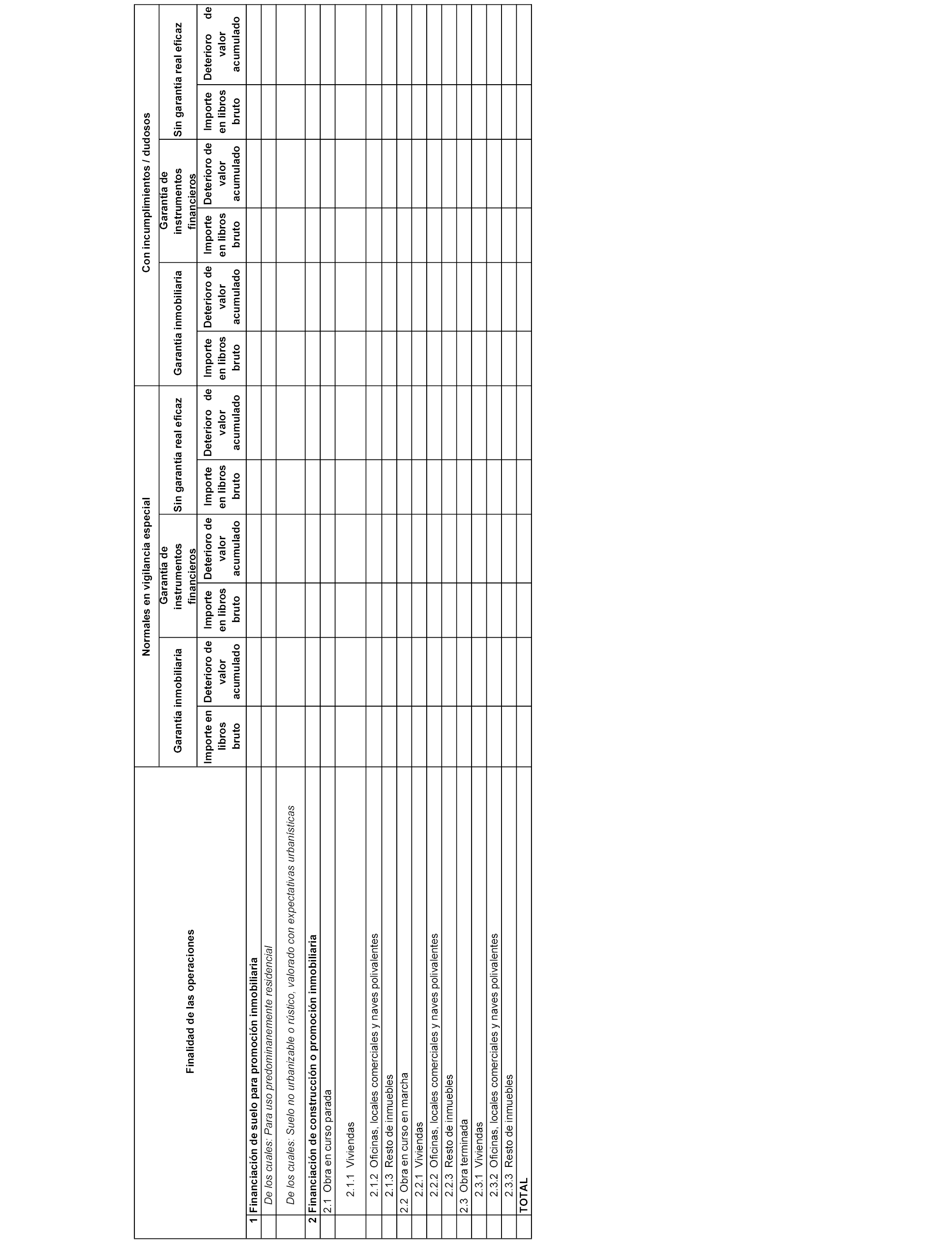

– FI 143, «Financiación relacionada con la construcción o promoción inmobiliaria (negocios en España)», con periodicidad trimestral y plazo máximo de presentación el día 20 del mes siguiente.

ii) Al final del apartado 2 se añade un último párrafo, con el siguiente texto:

«Los estados se enviarán por todas las entidades, excepto el estado FI 20, que se enviará conforme a lo dispuesto en el párrafo 2.(d) del artículo 9 del Reglamento de Ejecución (UE) n.º 680/2014 para el envío de la plantilla F 20.»

iii) Se sustituye el párrafo segundo del apartado 6 por el siguiente texto:

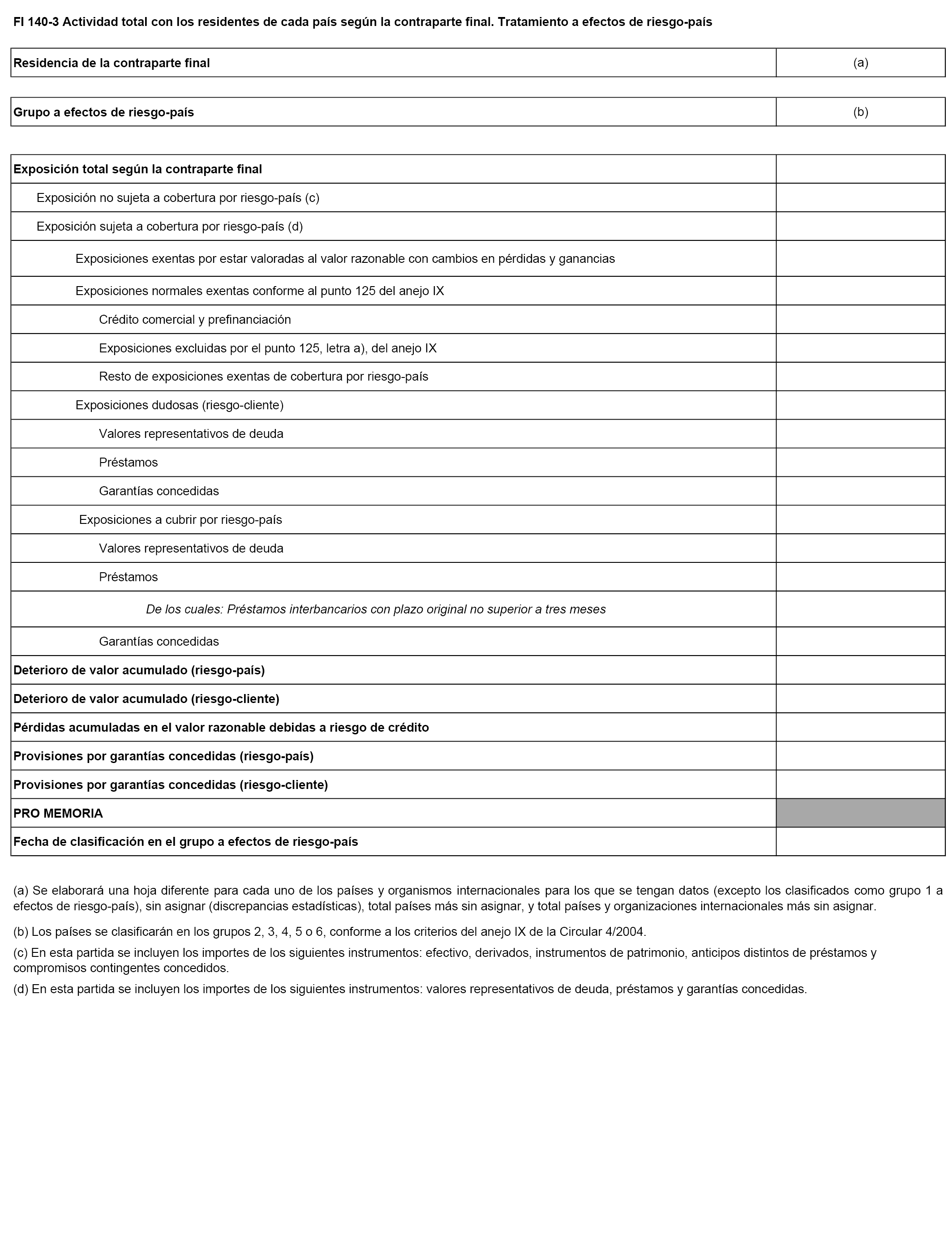

«En el estado FI 140, en la información relativa a las contrapartes finales, el importe de las exposiciones que cuente con garantías pignoraticias o personales eficaces se reclasificará en el sector y país de residencia de los garantes o emisores de los valores, siempre que estos residan en un país mejor clasificado que el de la contraparte directa; el cubierto con garantías reales distintas de las pignoraticias, en el país donde estas estén radicadas y sean realizables; y el de las concedidas a sucursales en el extranjero de una entidad, en el país de residencia de la sede social, cuando procede la reasignación de las operaciones a otro país conforme a lo señalado en el punto 121 del anejo IX. Cuando los garantes o emisores de los valores recibidos en garantía residan en el mismo país que las contrapartes directas, el importe de las operaciones se reclasificará en el sector de los garantes o emisores de los valores cuando, como consecuencia de las garantías recibidas, a las operaciones les corresponda un mejor tratamiento a efectos del riesgo de crédito que el que le corresponde a la contraparte directa.»

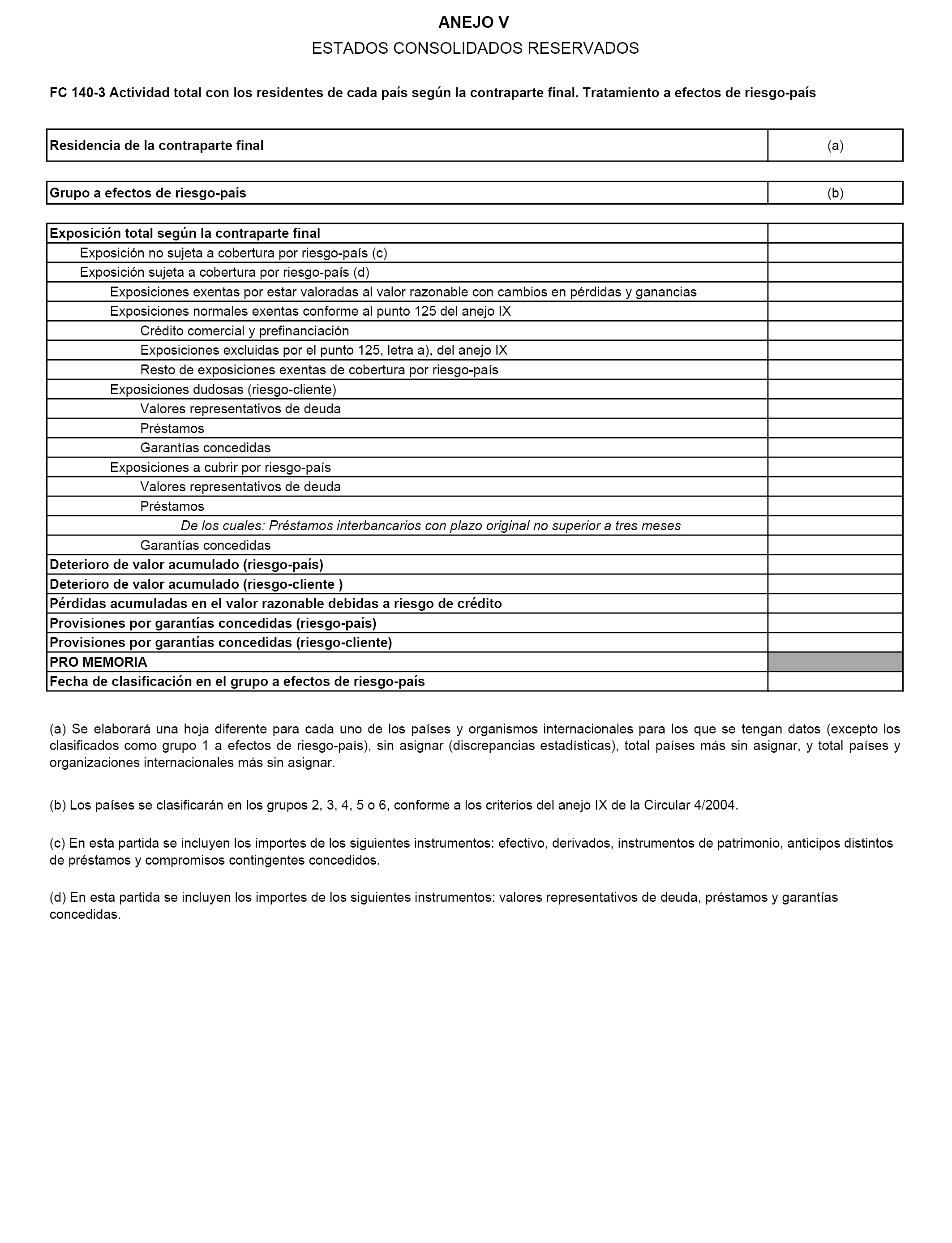

j) En la norma sexagésima novena, sobre «Estados consolidados reservados», se realizan las siguientes modificaciones:

i) El primer párrafo del apartado 1 se sustituye por el siguiente texto:

«1. Las entidades de crédito que tengan que remitir los estados con información sobre los fondos propios y los requisitos de fondos propios, en base consolidada o subconsolidada, al Banco de España, conforme a lo establecido en el artículo 99 del Reglamento (UE) n.º 575/2013, tendrán que enviar la información financiera en base consolidada del anejo III, “Suministro de información financiera de acuerdo con las NIIF” del Reglamento de Ejecución (UE) n.º 680/2014, excepto el estado F 2, que se enviará con el formato del anejo IV del citado reglamento, aplicando íntegramente lo dispuesto en dicha norma. Por otra parte, exclusivamente las entidades que tengan que enviar los citados estados en base consolidada también deberán enviar trimestralmente al Banco de España los siguientes estados reservados con información estadística sobre su actividad, en los formatos que se incluyen en el anejo V.»

ii) El apartado 3 se sustituye por el siguiente texto:

«3. En el estado FC 201, “Actividad de las entidades dependientes y multigrupo”, se enviarán el balance, la cuenta de pérdidas y ganancias y el desglose de los instrumentos financieros de las entidades dependientes y multigrupo que formen parte del grupo consolidable a efectos prudenciales (grupo prudencial), excepto que sean entidades de crédito españolas, cuyos activos totales representen al menos el 1 % de los activos del grupo prudencial o sean iguales o superiores a 40 millones de euros. En el caso de las entidades multigrupo, los importes reflejarán la parte correspondiente al grupo de la entidad de crédito. El Banco de España podrá requerir que se envíen los datos de las entidades que no alcancen los citados umbrales con la periodicidad y plazo máximo de presentación establecidos con carácter general, siempre que lo considere necesario para que el importe declarado por las entidades alcance la representatividad requerida. En este último caso, el Banco de España comunicará por escrito a las entidades correspondientes su obligación de remitir los datos de dichas entidades.»

iii) El apartado 5 se sustituye por el siguiente texto:

«5. Las entidades de crédito a las que se refiere el apartado 1 de esta norma cuyos grupos tengan la consideración de significativos a los efectos del Mecanismo Único de Supervisión remitirán trimestralmente las plantillas 1.1, 1.2, 1.3, 2, 4.1, 4.2, 4.3, 4.4, 4.5, 5, 8.1, 8.2, 9.1, 10, 11.1, 12, 14, 18 y 19, relativas a la información financiera en base consolidada (FINREP), de acuerdo con los formatos establecidos en el anexo III del Reglamento de Ejecución (UE) n.º 680/2014, con la información individual de cada una de las entidades de crédito dependientes establecidas en Estados miembros de la Unión Europea no participantes en el citado Mecanismo Único de Supervisión, o en terceros países, cuyo total activo supere los 3.000 millones de euros, no más tarde del 40.º día laborable siguiente al que se refieren los datos. Para estas entidades, no se remitirán los estados FC 201-1 y FC 201-2.»

k) En la norma septuagésima segunda, sobre «Desarrollo contable interno y control de gestión», se sustituye el segundo párrafo del apartado 13 por el siguiente texto:

«La Dirección General de Estabilidad Financiera y Resolución podrá emitir una aplicación técnica para homogeneizar la información que se debe incluir en los registros contables especiales a los que se refiere el párrafo anterior.»

l) En la disposición adicional segunda, sobre «Consultas, indicaciones y correlaciones», el único apartado se sustituye por el siguiente texto:

«La Dirección General de Supervisión del Banco de España canalizará las consultas y dudas que origine esta circular. La Dirección General de Estabilidad Financiera y Resolución elaborará indicaciones para facilitar la confección de los diferentes estados y establecerá las correlaciones dentro de cada estado y entre cada uno de ellos.»

Se introducen las siguientes modificaciones en los anejos de la Circular 4/2004:

a) El contenido del anejo IX, «Análisis y cobertura de riesgos», se sustituye por el contenido del anejo 1, «Análisis y cobertura del riesgo de crédito», de la presente circular.

b) En el anejo I, «Estados individuales públicos», se realizan las siguientes modificaciones:

– Se sustituye el índice de estados por el que se incluye en el anejo 2 de la presente circular.

– En el estado PI 6, las columnas «Del cual: Dudosos» se sustituyen por «Del cual: Con incumplimientos/dudosos».

– En el estado PI 7-1, la fila «De las cuales: Dudosos» se sustituye por «De las cuales: Con incumplimientos/dudosos».

– En el estado PI 7-4, la fila «De los cuales: Dudosos» se sustituye por «De los cuales: Con incumplimientos/dudosos».

– En el estado PI 9, se suprimen las filas «SUBTOTAL» y «Menos: correcciones de valor por deterioro de activos no imputadas a operaciones concretas».

– En los estados PI 10-1 y PI 10-2, se suprimen las filas «SUBTOTAL» y «Menos: correcciones de valor por deterioro de activos no imputadas a operaciones concretas».

c) En el anejo III, «Estados consolidados públicos», se realizan las siguientes modificaciones:

– En el estado PC 6, las columnas «Del cual: Dudosos» se sustituyen por «Del cual: Con incumplimientos/dudosos».

– En el estado PC 7-1, la fila «De las cuales: Dudosos» se sustituye por «De las cuales: Con incumplimientos/dudosos».

– En el estado PC 7-4, la fila «De los cuales: Dudosos» se sustituye por «De los cuales: Con incumplimientos/dudosos».

– En el estado PC 9, se suprimen las filas «SUBTOTAL» y «Menos: correcciones de valor por deterioro de activos no imputadas a operaciones concretas».

– En los estados PC 10-1 y PC 10-2, se suprimen las filas «SUBTOTAL» y «Menos: correcciones de valor por deterioro de activos no imputadas a operaciones concretas».

d) En el anejo IV, «Estados individuales reservados», se realizan las siguientes modificaciones:

– Se suprimen los estados T.10 y T.17.

– En el estado FI 2, en el desglose de la partida «Amortización» se añade la línea «(Fondo de comercio)» a continuación de la línea «(Inversiones inmobiliarias)».

– En el estado FI 16-1, la fila «No dudosos» se sustituye por «Sin incumplimientos/normal», y la de «Dudosos», por «Con incumplimientos/dudosos».

– En los estados FI 18-1 y FI 18-2, las columnas «Sin incumplimientos (performing)» se sustituyen por «Sin incumplimientos/normales»; las columnas «Con incumplimientos (non-performing)», por «Con incumplimientos/dudosas»; las columnas «Sobre exposiciones sin incumplimientos (performing)», por «Sobre exposiciones sin incumplimientos/normales»; las columnas «Sobre exposiciones con incumplimientos (non-performing)», por «Sobre exposiciones con incumplimientos/dudosas». Asimismo, se elimina la nota (c).

– En el estado FI 19, las columnas «Exposiciones sin incumplimientos (performing) reestructuradas y refinanciadas» se sustituyen por «Exposiciones sin incumplimientos/normales reestructuradas y refinanciadas» y las columnas «Exposiciones con incumplimientos (non-performing) reestructuradas y refinanciadas» se sustituyen por «Exposiciones con incumplimientos/dudosas reestructuradas y refinanciadas». Asimismo, se elimina la nota (c).

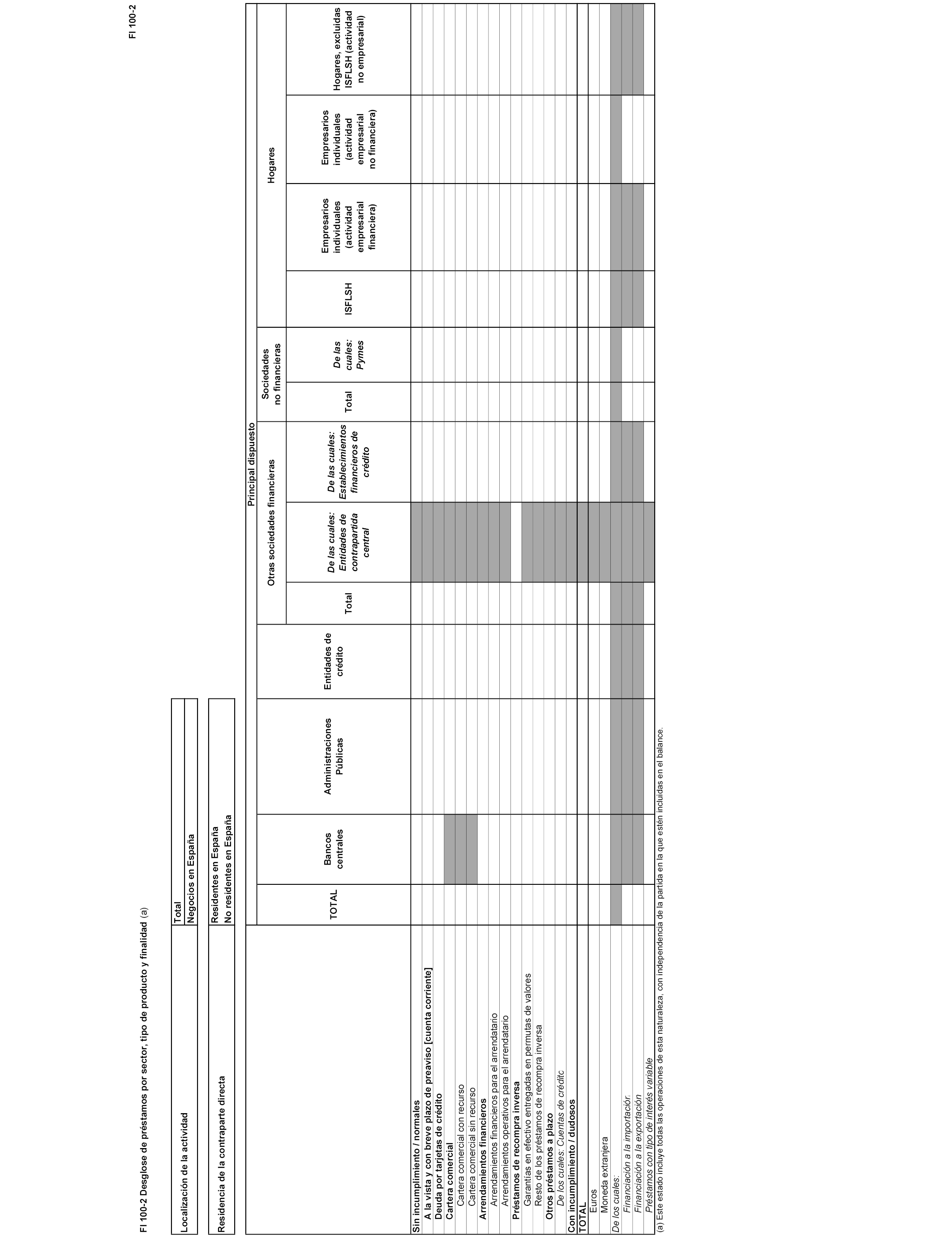

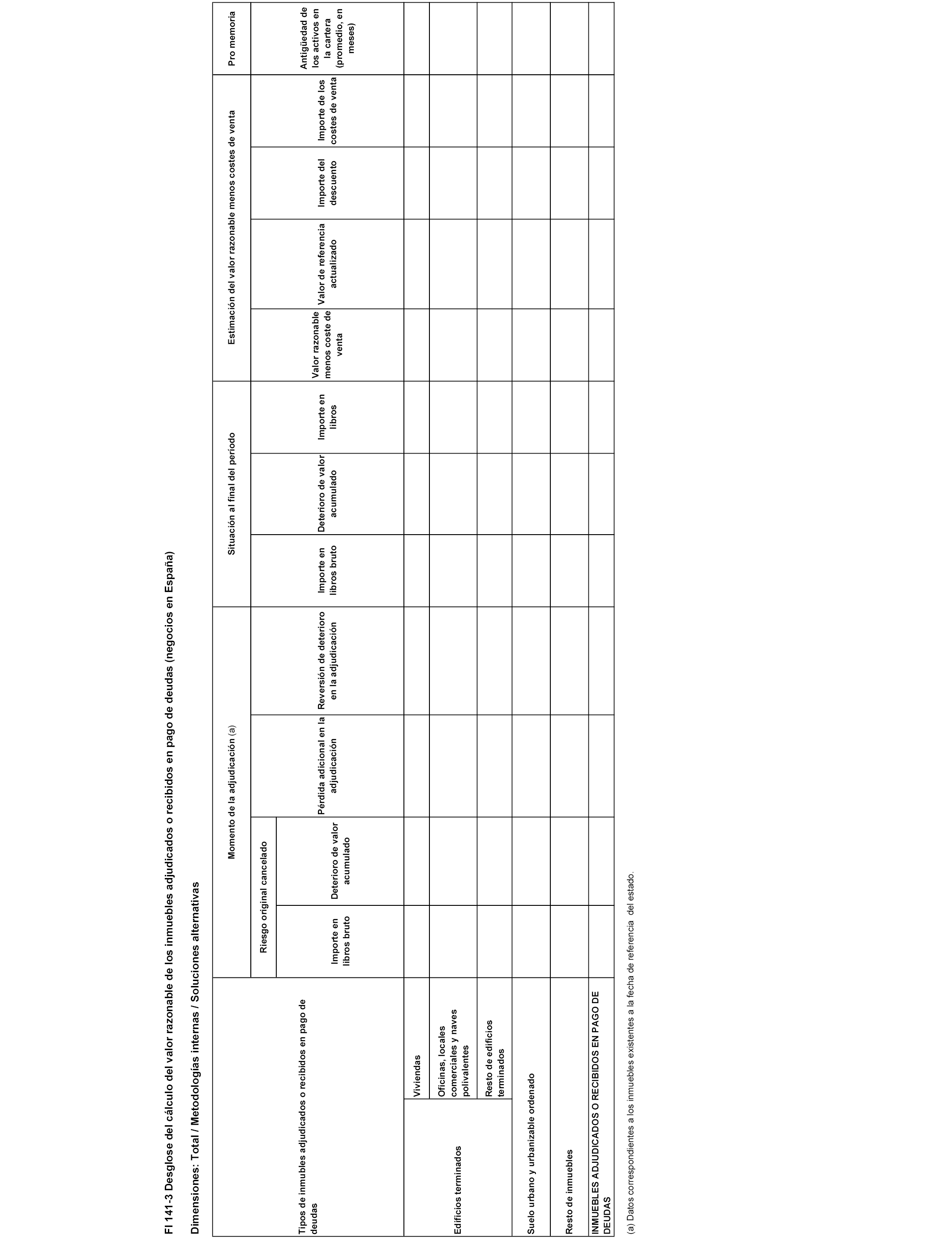

– Se incorporan los estados FI 100-2, FI 101, FI 130, FI 131, FI 141-3 y FI 143, con los formatos que figuran en el anejo 2 de la presente circular.

– En el estado FI 132, las columnas «De los cuales: Dudosos» se sustituyen por «De los cuales: Con incumplimientos/dudosos».

– En el estado FI 138-3, la columna «Dudosos» se sustituye por «Con incumplimientos/dudosos»; y la columna «Subestándar», por «Normal en vigilancia especial».

– En el estado FI 140-1, se suprime la línea «10 Préstamos y valores representativos de deuda subestándar».

– El estado FI 140-3 se sustituye por el que se incluye en el anejo 2 de la presente circular.

– En el estado FI 160-4.1, en ambas pro memorias, las filas «Normal» se sustituyen por «Normal sin vigilancia especial»; las filas «Subestándar», por «Normal en vigilancia especial»; y las filas «Dudosos», por «Con incumplimientos/dudosos».

– En el estado FI 162-1, se sustituye la nota (b) por el siguiente texto:

«(b) Número de viviendas (tanto ocupadas como no ocupadas), procedentes de operaciones de la entidad, en las que esta, o cualquier entidad del grupo económico al que pertenezca, ha tomado posesión durante el año al que se refiere el estado, con independencia de la fecha de inicio de los procesos de ejecución. Se incluirán las entregadas tanto voluntariamente como por vía judicial. En esta línea no se incluirán aquellas viviendas en las que al ocupante se le haya reconocido el derecho a permanecer en la vivienda (por ejemplo, porque tuviese un contrato de alquiler previo).»

e) En el anejo V, «Estados consolidados reservados», se realizan las siguientes modificaciones:

– En el estado FC 140-1, se suprime la línea «10 Préstamos y valores representativos de deuda subestándar (f)».

– El estado FC 140-3 se sustituye por el que se incluye en el anejo 2 de la presente circular.

– En el estado FC 201-3, la columna «Dudosos» se sustituye por «Con incumplimientos/dudosos»; y la columna «Subestándar», por «Normal en vigilancia especial».

En la norma segunda, sobre «Riesgos declarables», se sustituye la letra d) del apartado 3 por el siguiente texto:

«d) no tengan importes calificados como normales en vigilancia especial o dudosos, o el importe total de las operaciones con dichas calificaciones sea inferior a 100 euros.»

Se introducen las siguientes modificaciones en los anejos de la Circular 1/2013:

a) En el anejo 1 de la Circular 1/2003, la parte 5 del módulo D.2 se sustituye por el texto que figura en la letra a) del anejo 3 de la presente circular.

b) En el anejo 2 de la Circular 1/2003, la parte 5 del módulo D.2 se sustituye por el texto que figura en la letra b) del anejo 3 de la presente circular.

1. De acuerdo con lo dispuesto en el apartado 5 de la norma decimonovena de la Circular contable, las entidades aplicarán lo dispuesto en la norma primera y en el anejo A, «Análisis y cobertura del riesgo de crédito», de forma prospectiva como un cambio en las estimaciones contables, siendo objeto de información en la memoria de las cuentas anuales individuales y consolidadas correspondientes al año 2016.

2. No obstante lo indicado en el apartado precedente, cuando sea de aplicación el tratamiento de los activos intangibles establecido en el numeral i) de la letra c) de la norma 1, se podrá optar por amortizar el valor en libros del fondo de comercio existente al cierre del período anterior y de los activos intangibles que se hubieran calificado como de vida útil indefinida, con cargo a reservas, siguiendo un criterio lineal de recuperación y una vida útil de diez años a contar desde la fecha de adquisición.

El cargo por amortización que resulte de aplicar este criterio al valor inicial del activo deberá minorarse en la pérdida por deterioro que hubiera reconocido la entidad desde la fecha en que se inicie el cómputo de los diez años.

El valor en libros que subsista se amortizará de forma prospectiva. A tal efecto, se presumirá, salvo prueba en contrario, que la vida útil del fondo de comercio será el período que reste hasta completar el plazo de diez años a que se refiere el párrafo primero de este apartado.

Las cuentas anuales correspondientes al ejercicio 2016 se presentarán incluyendo información comparativa ajustada para los activos intangibles si la entidad opta por seguir el criterio recogido en este apartado 2.

3. La comunicación al Banco de España del inicio del período de validación previa de las metodologías internas para la estimación colectiva de las coberturas, de acuerdo con lo establecido en el punto 59 del anejo 1, «Análisis y cobertura del riesgo de crédito», se podrá realizar desde el día siguiente al de la publicación de la presente circular en el «Boletín Oficial del Estado».

4. Aquellas entidades que completen antes del 1 de enero de 2017 la validación interna de sus metodologías para la estimación colectiva de las coberturas podrán, para esta validación previa, documentar un historial de fiabilidad en las estimaciones individualizadas y completar las pruebas de estas metodologías internas mediante el contraste de pérdidas reales observadas con anterioridad a la fecha de la publicación de la presente circular con las estimaciones de las coberturas que se hubieran obtenido para las operaciones correspondientes de haberse utilizado dichas estimaciones individualizadas y metodologías internas.

5. Las entidades tendrán hasta el 31 de diciembre de 2017 para completar la actualización de las valoraciones de referencia de todas las garantías reales y activos adjudicados o recibidos en pago de deudas que requieran tasaciones individuales completas, conforme a la Orden ECO 805/2003, de 27 de marzo, de acuerdo con lo establecido en los puntos 79 a 81 y 130 del anejo 1 de la presente circular.

1. El estado T.10, del anejo IV de la Circular 4/2004, correspondiente a 31 de diciembre de 2016 se deberá enviar al Banco de España con los importes calculados aplicando los criterios recogidos en el anejo IX antes de su sustitución por el que se incorpora en el anejo 1 de esta circular. El envío del estado T.10 correspondiente a 31 de diciembre de 2016 es complementario al envío del estado FI 131 correspondiente a dicha fecha, que se realizará con los importes calculados de acuerdo con los criterios recogidos en el nuevo anejo IX, introducido por el anejo 1 de la presente circular.

2. En los estados M.14.1 a M.14.4, del anejo IV de la Circular 4/2004, desde los correspondientes a 31 de diciembre de 2016, las columnas «Del que: Subestándar» se sustituyen por «Del que: Normal en vigilancia especial».

3. En el estado S.3.1, del anejo IV de la Circular 4/2004, correspondiente a 31 de diciembre de 2016, el desglose de la línea 5.1 se sustituye por «Normal sin vigilancia especial», «Normal en vigilancia especial» y «Con incumplimientos/dudosos».

4. En el estado S.11, del anejo IV de la Circular 4/2004, correspondiente a 30 de junio de 2016, se sustituye la nota (b) por el siguiente texto:

«(b) Número de viviendas (tanto ocupadas como no ocupadas), procedentes de operaciones de la entidad, en las que esta, o cualquier entidad del grupo económico al que pertenezca, ha tomado posesión durante el año al que se refiere el estado, con independencia de la fecha de inicio de los procesos de ejecución. Se incluirán las entregadas tanto voluntariamente como por vía judicial. En esta línea no se incluirán aquellas viviendas en las que al ocupante se le haya reconocido el derecho a permanecer en la vivienda (por ejemplo, porque tuviese un contrato de alquiler previo).»

Con las excepciones que figuran a continuación, la presente circular entrará en vigor el 1 de octubre de 2016.

a) La modificación del apartado 2 de la norma sexagésima séptima de la Circular 4/2004 para delimitar las entidades obligadas a remitir el estado FI 20, realizada en el numeral ii) de la letra i) de la norma 1, entrará en vigor al día siguiente de la publicación de la presente circular en el «Boletín Oficial del Estado».

b) La modificación del estado FI 2, del anejo IV de la Circular 4/2004, realizada en el segundo inciso de la letra d) de la norma 2, entrará en vigor el 30 de junio de 2016.

c) La incorporación de los estados individuales reservados FI 131, FI 141-3 y FI 143 al anejo IV de la Circular 4/2004, realizada en la letra d) de la norma 2, entrará en vigor el 31 de diciembre de 2016.

d) La supresión del estado T.10, del anejo IV de la Circular 4/2004, realizada en la letra d) de la norma 2, entrará en vigor el 1 de enero de 2017.

e) La incorporación de los estados individuales reservados FI 100-2, FI 101 y FI 130 al anejo IV de la Circular 4/2004, realizada en la letra d) de la norma 2, entrará en vigor el 31 de marzo de 2017.

Madrid, 27 de abril de 2016.–El Gobernador del Banco de España, Luis María Linde de Castro.

Se sustituye el anejo IX, «Análisis y cobertura de riesgos», de la Circular 4/2004 por el siguiente texto:

Anejo IX. Análisis y cobertura del riesgo de crédito.

Introducción.

I. Marco general de gestión del riesgo de crédito.

A) Concesión de operaciones.

B) Modificación de las condiciones.

C) Evaluación, seguimiento y control del riesgo de crédito.

1. Principios generales para la evaluación, seguimiento y control del riesgo de crédito

2. Principios generales para la estimación de las coberturas de la pérdida por riesgo de crédito.

2.1 Gobernanza e integración en la gestión.

2.2 Eficacia y simplicidad.

2.3 Documentación y rastreabilidad.

3. Requisitos para las estimaciones individualizadas de las coberturas.

4. Requisitos para las estimaciones colectivas de las coberturas.

4.1 Requisitos comunes para las estimaciones colectivas de las coberturas.

4.2 Metodologías internas para las estimaciones colectivas de las coberturas.

5. Ejercicios de comparación y referencia por el Banco de España.

D) Garantías y Tasaciones.

1. Definición y tipos de garantías eficaces.

2. Valoración de las garantías reales.

2.1 Políticas y procedimientos generales de valoración de garantías reales.

2.2 Procedimientos y frecuencias mínimas de valoración de los bienes inmuebles en garantía.

2.2.1 Procedimientos generales de valoración de las garantías inmobiliarias.

2.2.2 Garantías inmobiliarias de las operaciones clasificadas como riesgo normal.

2.2.3 Garantías inmobiliarias de las operaciones clasificadas como riesgo dudoso.

II. Clasificación de las operaciones en función del riesgo de crédito por insolvencia

A) Riesgo normal.

B) Riesgo normal en vigilancia especial.

1. Criterios generales para la clasificación de las operaciones como riesgo normal en vigilancia especial.

2. Operaciones de refinanciación, refinanciadas o reestructuradas clasificadas como riesgo normal en vigilancia especial.

C) Riesgo dudoso por razón de la morosidad del titular.

D) Riesgo dudoso por razones distintas de la morosidad del titular.

1. Criterios generales para la clasificación de las operaciones como riesgo dudoso por razones distintas de la morosidad.

2. Operaciones de refinanciación, refinanciadas o reestructuradas clasificadas como riesgo dudoso por razones distintas de la morosidad.

E) Riesgo fallido.

III. Cobertura de la pérdida por riesgo de crédito por insolvencia.

A) Cobertura específica para riesgo dudoso.

1. Riesgo dudoso por razón de la morosidad del titular.

2. Riesgo dudoso por razones distintas de la morosidad del titular.

B) Cobertura genérica para riesgo normal.

IV. Riesgo de crédito por razón de riesgo-país.

A) Clasificación de las operaciones en función del riesgo de crédito por razón de riesgo-país.

B) Cobertura de la pérdida por riesgo de crédito por razón de riesgo-país.

V. Activos inmobiliarios adjudicados o recibidos en pago de deudas.

Introducción

1. El presente anejo tiene un doble objetivo:

a) Establecer un marco general de gestión del riesgo de crédito en el que deben sustentarse los criterios para la clasificación de las distintas operaciones en función de dicho riesgo y para la estimación prudente de sus niveles de cobertura de la pérdida por riesgo de crédito.

b) Fijar referencias que faciliten tanto la aplicación homogénea de los citados criterios de clasificación y cobertura como una mayor comparabilidad entre los estados financieros de las distintas entidades.

2. A lo largo de este anejo se entenderá por operaciones, o riesgos, los instrumentos de deuda (préstamos, anticipos distintos de préstamos y valores representativos de deuda) y las exposiciones fuera de balance que comportan riesgo de crédito según se definen en la norma sexagésima quinta (compromisos de préstamo, garantías financieras y otros compromisos concedidos). A los efectos de la estimación de las coberturas de acuerdo con este anejo, el importe del riesgo será, para los instrumentos de deuda, el importe en libros bruto y, para las exposiciones fuera de balance, la estimación de las cuantías que se espera desembolsar.

3. El marco general de gestión del riesgo de crédito, los criterios de clasificación de las operaciones en función del riesgo de crédito y los criterios de valoración de los activos inmobiliarios adjudicados o recibidos en pago de deudas contemplados en este anejo se aplicarán al total de las operaciones de la entidad, con independencia de que se clasifiquen como negocios en España o negocios en el extranjero, de acuerdo con lo establecido en el apartado 2 de la norma sexagésima cuarta.

4. Las soluciones alternativas para la estimación de las coberturas de la pérdida por riesgo de crédito, así como las referencias para la valoración de activos inmobiliarios adjudicados o recibidos en pago de deudas contemplados en este anejo, se aplicarán a las operaciones clasificadas como negocios en España en entidades españolas; esto es, a las operaciones registradas contablemente en entidades españolas, con la excepción de aquellas registradas en las sucursales en el extranjero.

5. Las entidades de crédito dominantes de grupos de entidades de crédito o de grupos consolidables de entidades de crédito, con entidades dependientes extranjeras, y las entidades con sucursales en el extranjero implantarán políticas, procedimientos y metodologías para la estimación de las coberturas de las operaciones registradas en estas entidades o sucursales, y por tanto clasificadas como negocios en el extranjero, similares a los derivados de los criterios contemplados en este anejo, aunque adaptados a las circunstancias particulares del país en el que operen sus entidades dependientes o sucursales.

6. En la elaboración de los estados consolidados, las coberturas por riesgo de crédito de las entidades dependientes extranjeras se calcularán siguiendo criterios homogéneos con los aplicados a nivel del grupo. En este proceso de homogeneización valorativa, las entidades analizarán las coberturas existentes en los estados individuales, calculadas de acuerdo con la normativa contable de aplicación en estos estados, y las mantendrán salvo que concluyan que las citadas coberturas no son coherentes con los criterios, las políticas y la normativa contable de aplicación en los estados consolidados.

7. Sin perjuicio de lo dispuesto en este anejo, será de aplicación el Real Decreto-ley 2/2012, de 3 de febrero, de saneamiento del sector financiero, en relación con las financiaciones y activos adjudicados o recibidos en pago de deudas relacionados con el sector inmobiliario español, tanto existentes a 31 de diciembre de 2011 como procedentes de su refinanciación en una fecha posterior.

I. Marco general de gestión del riesgo de crédito

8. Las políticas para la gestión del riesgo de crédito deberán ser aprobadas por el Consejo de Administración, u órgano equivalente, que se encargará de su revisión periódica.

Las políticas se desarrollarán en metodologías, procedimientos y criterios para: i) la concesión de las operaciones; ii) la modificación de sus condiciones; iii) la evaluación, seguimiento y control del riesgo de crédito, incluyendo la clasificación de las operaciones y la estimación de las coberturas, y iv) la definición y valoración de las garantías eficaces. Estos deberán permitir una temprana identificación del deterioro de las operaciones y una estimación razonable de las coberturas del riesgo de crédito.

9. Las políticas y su desarrollo deberán ser coherentes con el apetito del riesgo de la entidad. Las políticas, y sus actualizaciones, deberán estar adecuadamente documentadas y justificadas; entre la documentación necesaria, se deberán incluir las propuestas y dictámenes de los correspondientes departamentos internos de la entidad. En particular, las entidades deberán mantener un adecuado control sobre las políticas aplicables en cada momento, de manera que no queden dudas sobre las que están vigentes en un momento dado.

Deberán detallarse, entre otros:

a) Las responsabilidades y facultades delegadas de los diferentes órganos y personas encargadas de la concesión, modificación, evaluación, seguimiento, y control de las operaciones.

b) Los requisitos que deberán reunir los análisis y evaluaciones de las operaciones antes de su concesión y durante su vigencia.

c) La documentación mínima que deberán tener los diferentes tipos de operaciones para su concesión y durante su vigencia.

d) Las actuaciones que deberá llevar a cabo la entidad cuando no se atiendan los pagos en los términos fijados contractualmente.

10. El Consejo de Administración y la función de auditoría interna velarán por que las políticas, metodologías, procedimientos y criterios sean adecuados, se implanten efectivamente y se revisen regularmente.

A) Concesión de operaciones:

11. Las políticas para la concesión de operaciones deberán incluir cuestiones tales como:

a) Los mercados, productos, tipo de clientela, monedas y plazos con los que se va a operar, los requisitos que deberán cumplir los titulares y grupos económicos, así como, en su caso, las garantías de las operaciones.

b) Los límites globales a los riesgos y a sus tasas anuales de crecimiento, y las circunstancias en las que se permitirían, excepcionalmente, operaciones fuera de los límites y condiciones generales aprobadas.

c) La política de precios, que deberá estar orientada a cubrir, al menos, los costes de financiación, de estructura y de riesgo de crédito inherente a cada clase de operación.

La entidad calculará el coste del riesgo de crédito para los distintos grupos homogéneos de riesgo en los que se encuadren las operaciones de manera coherente con su historial de reconocimiento de coberturas, riesgos fallidos, importes fallidos en riesgos que permanecen en balance y recuperaciones, así como con la evolución económica prevista. A los efectos de este cálculo, no se incluirán los ingresos o ahorros de gastos procedentes de otras operaciones cruzadas con el titular.

La revisión periódica de la política de precios deberá dar respuesta a los cambios habidos en la estructura de costes y en los riesgos de cada clase de operación.

La concesión de una operación con un tipo de interés por debajo de su coste evidencia que el precio de la transacción difiere de su valor razonable. En este supuesto, la operación concedida se tiene que registrar inicialmente por su valor razonable, de manera que la diferencia entre este y el importe dispuesto se reconocerá directamente como un gasto en la cuenta de pérdidas y ganancias, bien inmediatamente, o bien de forma diferida como un ajuste del valor razonable, según corresponda, de acuerdo con lo establecido en el apartado 8 de la norma vigésima segunda.

d) La política de financiación a entidades o partes vinculadas, que deberá prever condiciones y plazos semejantes a los concedidos a otras entidades de similar riesgo de crédito con las que no existe vinculación.

e) La política de financiación de promociones inmobiliarias, que deberá incluir un límite máximo al porcentaje de financiación del coste de adquirir la propiedad del terreno y su desarrollo posterior, incluyendo su desarrollo urbanístico y edificación. La financiación del coste de adquisición de terrenos para su posterior desarrollo urbanístico no será superior al 50 % del menor valor entre el coste de adquisición y su valor de tasación determinado conforme a lo establecido en el apartado I.D), «Garantías y tasaciones», salvo en aquellas circunstancias previstas en las políticas de las entidades y que estén debidamente justificadas.

f) Los criterios de concesión de operaciones en moneda extranjera, que deberán atender primordialmente a la capacidad de los titulares para resistir perturbaciones adversas de los tipos de interés y de cambio, teniendo en cuenta la estructura de reembolso de las operaciones. Los criterios de concesión de operaciones en moneda extranjera deberán ser más estrictos en cuanto a la relación exigida entre el servicio de la deuda y la renta del prestatario, y entre el importe de la operación y el valor de la garantía real, en su caso.

12. Los criterios de concesión deberán estar vinculados con la capacidad de pago del prestatario para cumplir, en tiempo y forma, con el total de las obligaciones financieras asumidas. Dicha capacidad de pago se valorará partiendo de los fondos o flujos netos de efectivo procedentes de sus negocios o fuentes de renta habituales, sin depender de avalistas, fiadores o activos entregados como garantía. Estos deberán ser siempre considerados al valorar la concesión de la operación como una segunda y excepcional vía de recobro para cuando haya fallado la primera.

En este sentido, los procedimientos de concesión deberán exigir en cada operación la identificación y cuantificación de las fuentes de generación de fondos ordinarios de cada prestatario, que servirán como primera y fundamental vía de recuperación de las operaciones. A estos efectos, dichos procedimientos incluirán unas exigencias de documentación mínimas de las fuentes de fondos que permitan evidenciar su carácter recurrente.

13. Para el caso de financiación a empresas y empresarios individuales en general, la fuente principal de recobro deberá ser la generación de flujos netos de efectivo recurrentes estimados a partir de sus estados financieros actualizados y, en su caso, auditados.

Para el caso de particulares, la fuente primaria de recobro serán los fondos procedentes de su trabajo habitual y otras fuentes recurrentes de generación de flujos de efectivo.

14. La política de concesión de operaciones con características especiales (entre otras, operaciones a muy largo plazo, o con carencias parciales o totales de principal o intereses, o con amortizaciones crecientes) deberá recoger criterios de concesión más estrictos que los exigidos a operaciones que no presenten tales circunstancias. Asimismo, serán objeto de un especial análisis y criterios de concesión más estrictos aquellas operaciones con particulares para la compra de vivienda que impliquen una financiación superior al 80 % de su precio de compra.

15. Sobre la base del análisis de la capacidad de pago del prestatario, las condiciones de concesión de operaciones deberán resultar en un plan de pagos realista, con vencimientos cuya periodicidad esté relacionada con la correspondiente a las fuentes primarias de generación de flujos netos de efectivo del prestatario. Adicionalmente, se considerará, en su caso, la vida útil de la garantía real.

Para el caso de operaciones con particulares, los criterios de concesión deberán observar una relación máxima entre el servicio de todas sus deudas, incluidos todos los pagos recurrentes para atender sus obligaciones financieras con la entidad y otras entidades, y la renta recurrente disponible del titular. Los planes de amortización ofertados deberán ajustarse a dichos criterios. En ningún caso, estos podrán implicar una disminución de la renta disponible del prestatario, tras atender el servicio de todas sus deudas, que suponga una limitación notoria para cubrir sus gastos familiares.

16. Las políticas, procedimientos y metodologías deberán exigir que la entidad documente adecuadamente todas las operaciones y que disponga de documentación actualizada sobre las fuentes de generación de fondos ordinarios de cada prestatario, con la frecuencia que mejor se adapte a su perfil de riesgo. En este sentido, la entidad contará con criterios que definan la documentación actualizada mínima para los diferentes tipos de operaciones, y procedimientos y metodologías que eviten la utilización de información financiera del titular antigua o poco fiable. Por tanto, la documentación disponible deberá incluir información tanto sobre las características del titular o del colectivo en el que quede integrado a efectos de gestión como de las condiciones de la propia operación. Esta documentación deberá estar actualizada tanto en el momento de la concesión como en los restantes momentos significativos de la vida de las operaciones, incluyendo, entre otros, el de la modificación de las condiciones y el de la reclasificación desde riesgo dudoso a normal. La documentación disponible en el expediente de cada operación, al menos, incluirá:

a) Los contratos firmados por los titulares, debidamente verificados para comprobar que no presentan defectos jurídicos que puedan perjudicar el pago o la recuperación de la operación.

b) La información económico-financiera que permita analizar la solvencia y capacidad de pago de los titulares y garantes. Cuando las operaciones sean frente a empresas, la citada información comprenderá sus estados financieros actualizados y, en su caso, auditados; en caso de que el titular forme parte de un grupo económico que elabore estados financieros consolidados, se deberá disponer, además, de estos estados financieros consolidados. Cuando las operaciones sean frente a particulares, dicha información comprenderá documentos sobre sus fuentes de renta habituales, tales como nóminas y declaraciones fiscales.

c) La información necesaria para poder determinar el valor de las garantías que se hubiesen recibido de acuerdo con lo establecido en el apartado I.D), «Garantías y tasaciones».

d) Los análisis y evaluaciones, realizados por la entidad o por terceros, de la operación.

17. No obstante lo anterior, la obligación de mantener actualizada la documentación necesaria para poder determinar el valor de las garantías, de acuerdo con la letra c) del punto 16, no será necesaria en el caso de operaciones de arrendamiento financiero o de operaciones que cuenten con garantías eficaces con importes inferiores a 150.000 euros, siempre que estén clasificadas como riesgo normal (incluyendo las identificadas como normales en vigilancia especial) y el valor estimado de los bienes cedidos en arrendamiento o de las garantías eficaces sea superior al importe del riesgo.

B) Modificación de las condiciones:

18. A los efectos del presente anejo, se considerará:

a) Operación de refinanciación: operación que, cualquiera que sea su titular o garantías, se concede o se utiliza por razones económicas o legales relacionadas con dificultades financieras –actuales o previsibles– del titular (o titulares) para cancelar una o varias operaciones concedidas, por la propia entidad o por otras entidades de su grupo, al titular (o titulares) o a otra u otras empresas de su grupo económico, o por la que se pone a dichas operaciones total o parcialmente al corriente de pago, con el fin de facilitar a los titulares de las operaciones canceladas o refinanciadas el pago de su deuda (principal e intereses) porque no puedan, o se prevea que no vayan a poder, cumplir en tiempo y forma con sus condiciones.

b) Operación refinanciada: operación que se pone total o parcialmente al corriente de pago como consecuencia de una operación de refinanciación realizada por la propia entidad u otra entidad de su grupo económico.

c) Operación reestructurada: operación en la que, por razones económicas o legales relacionadas con dificultades financieras, actuales o previsibles, del titular (o titulares), se modifican sus condiciones financieras con el fin de facilitar el pago de la deuda (principal e intereses) porque el titular no pueda, o se prevea que no vaya a poder, cumplir en tiempo y forma con dichas condiciones, aun cuando dicha modificación estuviese prevista en el contrato. En todo caso, se consideran como reestructuradas las operaciones en las que se realiza una quita o se reciben activos para reducir la deuda, o en las que se modifican sus condiciones para alargar su plazo de vencimiento, variar el cuadro de amortización para minorar el importe de las cuotas en el corto plazo o disminuir su frecuencia, o establecer o alargar el plazo de carencia de principal, de intereses o de ambos, salvo cuando se pueda probar que las condiciones se modifican por motivos diferentes de las dificultades financieras de los titulares y sean análogas a las que se apliquen en el mercado en la fecha de su modificación a las operaciones que se concedan a titulares con similar perfil de riesgo.

d) Operación de renovación: operación formalizada para sustituir a otra concedida previamente por la propia entidad, sin que el prestatario tenga, o se prevea que pueda tener en el futuro, dificultades financieras; es decir, la operación se formaliza por motivos diferentes de la refinanciación.

e) Operación renegociada: operación en la que se modifican sus condiciones financieras sin que el prestatario tenga, o se prevea que pueda tener en el futuro, dificultades financieras; es decir, cuando se modifican las condiciones por motivos diferentes de la reestructuración.

19. Se presumirá, salvo prueba en contrario, que existe una reestructuración o refinanciación en las siguientes circunstancias:

a) Cuando la totalidad o parte de los pagos de la operación modificada hayan estado vencidos durante más de 30 días (sin clasificarse como riesgo dudoso) al menos una vez en los tres meses anteriores a su modificación, o llevarían vencidos más de 30 días sin dicha modificación.

b) Cuando, simultáneamente a la concesión de financiación adicional por la entidad, o en un momento próximo a tal concesión, el titular haya realizado pagos de principal o de intereses de otra operación con la entidad, la totalidad o parte de cuyos pagos hayan estado vencidos durante más de 30 días al menos una vez en los tres meses anteriores a su refinanciación.

c) Cuando la entidad apruebe el uso de cláusulas implícitas de reestructuración o refinanciación en relación con deudores que tengan importes a pagar vencidos durante 30 días o que llevarían vencidos 30 días si no se ejercieran esas cláusulas.

20. Las políticas de modificación de las condiciones de las operaciones deberán abordar la refinanciación, reestructuración, renovación o renegociación de las operaciones teniendo en cuenta que son instrumentos legítimos de gestión del riesgo de crédito y deben ser utilizados adecuada y prudentemente, sin que su uso pueda desvirtuar la correcta clasificación contable del riesgo ni el oportuno reconocimiento de su deterioro.

Para ello, dichas políticas deberán exigir una adecuada identificación de la naturaleza de las operaciones mediante la realización de un análisis actualizado de la situación económica y financiera de los prestatarios y garantes, de su capacidad de pago de las operaciones con las nuevas condiciones financieras, así como de la eficacia de las garantías aportadas (nuevas y originales).

Las políticas de modificación de las operaciones deberán detallar los criterios de modificación, incluyendo aspectos tales como la experiencia mínima con el prestatario, la existencia de un historial de cumplimiento suficientemente extenso y la existencia de nuevas garantías. Asimismo, deberán establecer un período mínimo de vigencia sin modificación de las condiciones y un límite a su frecuencia.

21. Por una parte, las políticas de renovación o renegociación deberán prever que para calificar una operación como de renovación o renegociada los titulares deben tener capacidad para obtener en el mercado, en la fecha de la renovación o renegociación, operaciones por un importe y con unas condiciones financieras análogas a las que le aplique la entidad. Estas, a su vez, deberán estar ajustadas a las que se concedan en esa fecha a titulares con similar perfil de riesgo.

22. Por otra parte, las políticas de refinanciación y reestructuración deberán enfocarse al cobro de los importes recuperables, lo que implica la necesidad de dar de baja de manera inmediata las cantidades que, en su caso, se estimen irrecuperables; el importe remanente de las operaciones se clasificará de acuerdo con lo establecido para las operaciones con saneamientos parciales íntegramente en la categoría que le corresponda en función del riesgo de crédito imputable al titular o la operación.

La utilización de la refinanciación o de la reestructuración con otros objetivos, como pueda ser el retrasar el reconocimiento inmediato de las pérdidas, es contraria a las buenas prácticas de gestión y no debe evitar la adecuada clasificación y cobertura de estas operaciones.

En este sentido, las decisiones de refinanciación y reestructuración deberán partir de un análisis individualizado de la operación a un nivel adecuado de la organización, distinto del que la concedió originalmente o, siendo el mismo, sometido a una revisión por un nivel u órgano de decisión superior.

23. Las políticas de refinanciación y reestructuración deberán asegurar que la entidad cuente en su sistema interno de información con mecanismos que permitan una adecuada identificación y seguimiento de las operaciones de refinanciación, refinanciadas y reestructuradas, así como su adecuada clasificación contable en función de su riesgo de crédito. Periódicamente se revisarán las decisiones adoptadas con el fin de comprobar el adecuado cumplimiento de las políticas de refinanciación y reestructuración.

Una operación dejará de estar identificada como de refinanciación, refinanciada o reestructurada cuando se cumplan los requisitos del punto 90 para su reclasificación de riesgo normal en vigilancia especial a riesgo normal. No obstante, de acuerdo con el principio de rastreabilidad enunciado en el punto 44, el sistema interno de información de la entidad deberá conservar la información sobre la modificación realizada necesaria para asegurar en todo momento el adecuado seguimiento, evaluación y control de la operación.